સિસ્ટમેટિક ટ્રાન્સફર પ્લાન (STP)

શું તમે જાણો છો કે તમે તમારી સ્વિચ કરી શકો છોમ્યુચ્યુઅલ ફંડ એક યોજનાથી બીજી યોજનામાં એકમો? શું તમે STP વિશે સાંભળ્યું છે? જો હા, તો તે સારું છે. જો નહીં, તો ચિંતા કરશો નહીં, આ લેખ તમને આમાં મદદ કરશે. એસટીપી અથવા સિસ્ટમેટિક ટ્રાન્સફર પ્લાનમાં, ધરોકાણકાર મ્યુચ્યુઅલ ફંડને એક સ્કીમના એકમોને રિડીમ કરવા અને તેને બીજી સ્કીમમાં નિયમિતપણે રોકાણ કરવાની સૂચના આપે છેઆધાર. જે લોકો પાસે નોંધપાત્ર નાણાં છે પરંતુ ઇક્વિટી બજારોમાં અસ્થિરતા વિશે મૂંઝવણમાં છે તેઓ STP દ્વારા રોકાણ કરવાનું પસંદ કરી શકે છે. તો, ચાલો આપણે સિસ્ટમેટિક ટ્રાન્સફર પ્લાનના વિવિધ પાસાઓ જેમ કે તે શું છે, એસટીપીના પ્રકારો, એસટીપીના લાભો, એસટીપીમાં ઓનલાઈન રોકાણ અને ઘણું બધું જોઈએ.

Talk to our investment specialist

સિસ્ટમેટિક ટ્રાન્સફર પ્લાન અથવા STP શું છે?

સિસ્ટમેટિક ટ્રાન્સફર પ્લાન અથવા એસટીપી એ સિસ્ટમેટિકનો જોડિયા છેરોકાણ યોજના (SIP) જે લોકોને લાભ લેવામાં મદદ કરે છેબજાર અસ્થિરતા જો કે, SIP અને STPમાં ભંડોળ ક્યાંથી જમા કરવામાં આવે છે તે સ્ત્રોત અલગ છે. અગાઉ જણાવ્યા મુજબ, STP માં રોકાણકારને સૂચનાઓ આપે છેAMC એક સ્કીમમાંથી એકમો ઉપાડવા અને તેને બીજી સ્કીમમાં રોકાણ કરવા. જો કે, STP નો ઉપયોગ સમાન ફંડ હાઉસની યોજનાઓમાં થઈ શકે છે અને અન્ય ફંડ હાઉસની નહીં. વધુમાં, તે એવા લોકો માટે યોગ્ય છે કે જેઓ એકસાથે રકમનું રોકાણ કરવા માગે છે પરંતુ બજારની અસ્થિરતાઓ વિશે ચોક્કસ નથી. આવા લોકો લમ્પસમ રકમનું રોકાણ કરી શકે છેડેટ ફંડ અને પછી નિશ્ચિત રકમ ટ્રાન્સફર કરોઇક્વિટી ફંડ્સ નિયમિત ધોરણે. તો, ચાલો સમજીએ કે STP કેવી રીતે કામ કરે છે.

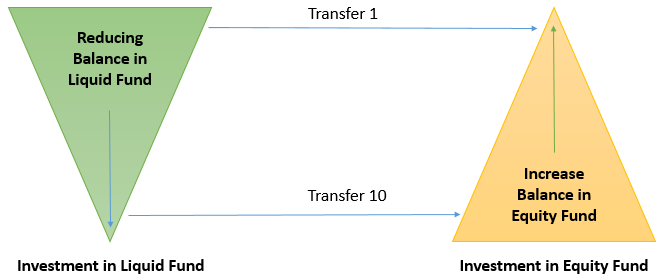

ધારો કે તમે કાર વેચી છે અને તેની ચોખ્ખી આવક INR 3,50 છે,000. તમે આ નાણાંને ઇક્વિટી ફંડમાં રોકાણ કરવા માંગો છો, જો કે, તમારે બજારની અસ્થિરતાથી ડરવાની જરૂર છે. તેથી, તમે સમગ્ર રકમ લિક્વિડ ફંડમાં રોકાણ કરો. પછી, તમે શરૂ કરોરોકાણ 10 મહિનાના કાર્યકાળ માટે ઇક્વિટી ફંડમાં INR 35,000 માસિક. એક સ્કીમમાંથી બીજી સ્કીમમાં ફંડ ટ્રાન્સફર કરવાની આ પ્રક્રિયાને STP તરીકે ઓળખવામાં આવે છે. આ પ્રક્રિયાને સમજાવવા માટેની છબી નીચે મુજબ આપવામાં આવી છે.

આ ઇમેજમાં, અમે કહી શકીએ કે ટ્રાન્સફર તરીકેલિક્વિડ ફંડ્સ ઇક્વિટી ફંડ્સમાં, લિક્વિડ ફંડ્સમાં બેલેન્સ ઘટે છે જે ઇક્વિટી ફંડ્સમાં વધતા બેલેન્સ દ્વારા પ્રતિબિંબિત થાય છે.

સિસ્ટમેટિક ટ્રાન્સફર પ્લાનના લાભો

STP ના SIP જેવા પોતાના ફાયદા છે. આ લાભો નીચે મુજબ સૂચિબદ્ધ છે.

રૂપિયાની સરેરાશ કિંમત

SIP ની જેમ જ STP પણ રૂપિયાની સરેરાશ કિંમત માટે લાગુ પડે છે. આનું કારણ એ છે કે, STPમાં, લોકો નિયમિત અંતરાલે ઇક્વિટી ફંડમાં નિશ્ચિત રકમ ટ્રાન્સફર કરે છે. બીજા શબ્દોમાં કહીએ તો, તેઓ અલગ-અલગ કિંમતે સ્કીમમાં રોકાણ કરે છે. તેથી, જ્યારે બજાર નીચે તરફનું વલણ દર્શાવે છે ત્યારે લોકો વધુ એકમો મેળવી શકે છે જ્યારે ઉપર તરફના વલણના કિસ્સામાં, લોકોને ઓછા એકમો મળશે. પરિણામે, ખરીદીની કિંમતો સમયાંતરે સરેરાશ થઈ જાય છે. આથી, રૂપિયાની સરેરાશ કિંમતનો ખ્યાલ લાગુ પડે છે.

સાતત્યપૂર્ણ વળતર

એસટીપીનો બીજો ફાયદો સતત વળતર છે. લોકો એસટીપી દ્વારા સાતત્યપૂર્ણ વળતર મેળવી શકે છે કારણ કે આ પદ્ધતિમાં, નાણાં ડેટ/લિક્વિડ ફંડમાં રોકાણ કરવામાં આવે છે જે વ્યાજ મેળવે છે.આવક જ્યાં સુધી આખા પૈસા ઇક્વિટી ફંડમાં ટ્રાન્સફર ન થાય ત્યાં સુધી. આ ડેટ ફંડ્સ બચતની તુલનામાં વધુ આવક મેળવે છેબેંક એકાઉન્ટ અને લોકો ક્લિક કરવામાં મદદ કરી શકે છે અને વધુ સારું પ્રદર્શન કરી શકે છે.

પોર્ટફોલિયો રિબેલેન્સિંગ

લોકો તેમના પોર્ટફોલિયોને પુનઃસંતુલિત કરવા માટે એક ટેકનિક તરીકે STP નો ઉપયોગ કરી શકે છે. ઉદાહરણ તરીકે, જો લોકોને લાગે કે ડેટ ફંડ્સ તરફ તેમની ફાળવણી વધુ છે તો; તેઓ સિસ્ટમેટિક ટ્રાન્સફર પ્લાન દ્વારા વધારાના પૈસા ઇક્વિટી ફંડમાં ટ્રાન્સફર કરી શકે છે અને તેનાથી વિપરીત. પરિણામે, રોકાણકારો અસરકારક રીતે વધુ વળતર મેળવી શકે છે અને સંપત્તિ સર્જનનો માર્ગ મોકળો કરી શકે છે.

આવર્તનમાં સગવડ

લોકો તેમની અનુકૂળતા મુજબ STP ની આવૃત્તિ પસંદ કરી શકે છે. STP દૈનિક, સાપ્તાહિક, માસિક અને ત્રિમાસિક હોઈ શકે છે જે ફંડ હાઉસ દ્વારા ઓફર કરવામાં આવે છે. પરિણામે, લોકો તેમની પસંદગી મુજબ STP ફ્રીક્વન્સી પસંદ કરી શકે છે. તેઓ તારીખો પણ સ્પષ્ટ કરી શકે છે કે જેના પર STP ટ્રાન્ઝેક્શન કરવાની જરૂર છે. જો STP તારીખ નિર્દિષ્ટ ન હોય તો, AMC લે છેડિફૉલ્ટ તારીખ

STP ની શ્રેણીઓ

એસટીપીને વિવિધ પ્રકારોમાં વર્ગીકૃત કરવામાં આવે છે જેમ કે ફિક્સ્ડ એસટીપી,પાટનગર પ્રશંસા STP, અને Flexi STP. તો, ચાલો સમજીએ કે આ દરેક શ્રેણીનો અર્થ શું છે.

સ્થિર STP: નિશ્ચિત એસટીપીમાં, વ્યક્તિઓ લક્ષ્યાંક મ્યુચ્યુઅલ ફંડ યોજનામાં નિશ્ચિત રકમ ટ્રાન્સફર કરે છે. આ STP રકમ રોકાણની શરૂઆતમાં નક્કી કરવામાં આવે છે.

મૂડી પ્રશંસા: સિસ્ટમેટિક ટ્રાન્સફર પ્લાનની આ શ્રેણીમાં, વ્યક્તિઓ નફો ટ્રાન્સફર કરે છે અથવા પ્રથમ સ્કીમમાંથી પેદા થતી આવક લક્ષ્ય મ્યુચ્યુઅલ ફંડમાં ટ્રાન્સફર કરવામાં આવે છે. આ પ્રકારમાં, રોકાણકારો ખાતરી કરી શકે છે કે તેમનો મુખ્ય હિસ્સો સુરક્ષિત રહે.

ફ્લેક્સી એસટીપી: ફ્લેક્સી એસટીપી હેઠળ, લોકો હાલની સ્કીમમાંથી ટાર્ગેટ સ્કીમમાં વેરિયેબલ રકમ ટ્રાન્સફર કરી શકે છે. અહીં, વ્યક્તિએ ન્યૂનતમ નિશ્ચિત રકમ ટ્રાન્સફર કરવાની જરૂર છે અને ચલ રકમ બજારની અસ્થિરતા પર નિર્ભર રહેશે. જો બજારો ડાઉનટ્રેન્ડ દર્શાવે છે તો; ભાવ ઘટવાનો લાભ લઈને લોકો લક્ષ્ય યોજનામાં વધુ રોકાણ કરી શકે છે. તેનાથી વિપરિત, ભાવ વધવાના કિસ્સામાં, લોકો માત્ર ન્યૂનતમ રકમનું રોકાણ કરી શકે છે.

સિસ્ટમેટિક ટ્રાન્સફર પ્લાનથી સંબંધિત ખર્ચ અને કર નિયમો

જેમ આપણે જાણીએ છીએકંઈપણ મફતમાં ઉપલબ્ધ નથી તેવી જ રીતે, વ્યવસ્થિત ટ્રાન્સફર પ્લાનના કિસ્સામાં, તેની સાથે કેટલાક ચોક્કસ ખર્ચ સંકળાયેલા છે. તો, ચાલો એસટીપી સાથે સંકળાયેલા ખર્ચ અને કરની અસરો પર એક નજર કરીએ.

સિસ્ટમેટિક ટ્રાન્સફર પ્લાન ટેક્સેશન

સિસ્ટમેટિક ટ્રાન્સફર પ્લાનના કિસ્સામાં મોટાભાગના વ્યવહારો ડેટ ફંડથી ઇક્વિટી ફંડમાં કરવામાં આવે છે. STP ના કિસ્સામાં કરવામાં આવેલ દરેક ટ્રાન્સફરને ઉપાડ માનવામાં આવે છે અને તે મૂડી લાભને પાત્ર છે. જ્યારે પણ ડેટ ફંડમાંથી ઇક્વિટી ફંડમાં ટ્રાન્સફર થાય છે; આમૂડી લાભ ડેટ ફંડ માટે નિયમો લાગુ પડે છે. જો ટ્રાન્સફર ત્રણ વર્ષના સમયગાળામાં કરવામાં આવે તો, આવા ટ્રાન્સફર ટૂંકા ગાળાના મૂડી લાભ માટે લાગુ પડે છે અને ત્રણ વર્ષ પછી કરવામાં આવેલ કોઈપણ ટ્રાન્સફર લાંબા ગાળાના મૂડી લાભ માટે લાગુ પડે છે. ડેટ ફંડ્સના કિસ્સામાં, ટૂંકા ગાળાના મૂડી લાભ પર વ્યક્તિના લાગુ કરવેરા દરો અનુસાર કર લાદવામાં આવે છે જ્યારે લાંબા ગાળાના મૂડી લાભ પર ઇન્ડેક્સેશન લાભો સાથે 20% કર લાદવામાં આવે છે. તેથી, લોકોએ સિસ્ટમેટિક ટ્રાન્સફર પ્લાન દ્વારા રોકાણ કરતી વખતે આવા લાભો વિશે જાગૃત રહેવું જોઈએ જેથી કરીને તેઓ તેમના રોકાણનું તે મુજબ આયોજન કરી શકે અને મહત્તમ લાભોનો આનંદ માણી શકે.

લોડમાંથી બહાર નીકળો

કોઈપણ ડેટ સ્કીમમાં રોકાણ કરતા પહેલા લોકોએ તપાસ કરવી જોઈએ કે ડેટ ફંડમાં એક્ઝિટ લોડ છે કે નહીં. જો કે મોટાભાગના લિક્વિડ ફંડમાં એક્ઝિટ લોડ હોતું નથી, તેમ છતાં; જો તમે અલ્ટ્રા પસંદ કરો છોટૂંકા ગાળાના ભંડોળ એક્ઝિટ લોડને આકર્ષે છે. તેથી, લોકોએ રોકાણ કરતા પહેલા આ લોડની અસરોને ધ્યાનમાં લેવી જોઈએ નહીં તો તેઓ મહત્તમ લાભોનો આનંદ માણી શકશે નહીં.

STP Vs SIP

જો કે SIP અને STP સમાન લાગે છે, તેમ છતાં તેમની વચ્ચે કેટલાક તફાવતો છે. SIP ના કિસ્સામાં, રોકાણકારના બેંક ખાતામાંથી લક્ષ્ય મ્યુચ્યુઅલ ફંડ યોજનામાં નાણાંનું રોકાણ કરવામાં આવે છે. તેનાથી વિપરિત, STPના કિસ્સામાં, રોકાણકારના નાણાં એક મ્યુચ્યુઅલ ફંડ સ્કીમ (કદાચ ડેટ ફંડ)માંથી લક્ષ્ય મ્યુચ્યુઅલ ફંડ સ્કીમ (ઇક્વિટી ફંડ)માં ટ્રાન્સફર કરવામાં આવે છે. તેથી, જ્યાંથી નાણાં આવી રહ્યાં છે તે ભંડોળના સ્ત્રોતમાં તફાવત છે. ઉપરાંત, એસટીપીમાં, લોકો વધુ વળતર મેળવી શકે છે કારણ કે એસઆઈપીની તુલનામાં ડેટ ફંડમાં નાણાંનું રોકાણ કરવામાં આવે છે, જ્યાં નાણાં બેંક ખાતામાં હોય છે. આનું કારણ એ છે કે ડેટ ફંડ્સ બેંકના વ્યાજની તુલનામાં વધુ આવક મેળવે છે.

નિષ્કર્ષ- નિષ્કર્ષ પર, અમે કહી શકીએ કે વ્યવસ્થિત ટ્રાન્સફર પ્લાનના પોતાના ફાયદા છે. જો કે, લોકો, કોઈપણ યોજનામાં રોકાણ કરતા અથવા પસંદ કરતા પહેલા, યોજનાની પદ્ધતિઓને સંપૂર્ણપણે સમજવાની જરૂર છે. તેઓએ એ પણ તપાસવું જોઈએ કે યોજના STP વિકલ્પ પ્રદાન કરે છે કે નહીં. વધુમાં, તેઓ a ના અભિપ્રાયને ધ્યાનમાં લઈ શકે છેનાણાંકીય સલાહકાર. આ સુનિશ્ચિત કરશે કે લોકો તેમના રોકાણ પર મહત્તમ વળતર મેળવશે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.