વ્યવસ્થિત ઉપાડ યોજના (SWP): વિગતવાર ઝાંખી

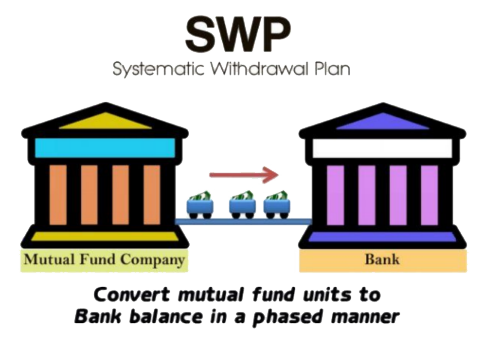

વ્યવસ્થિત ઉપાડ યોજના અથવા SWP એ નાણાં રિડીમ કરવાની પ્રક્રિયા છેમ્યુચ્યુઅલ ફંડ. SWP ની વિરુદ્ધ છેSIP. એસઆઈપીમાં, વ્યક્તિઓ તેમના નિયમિત દ્વારા કમાયેલા નાણાંનું રોકાણ કરે છેઆવક મ્યુચ્યુઅલ ફંડ યોજનાઓમાં. આ રોકાણ નિયમિત સમયાંતરે નાની માત્રામાં કરવામાં આવે છે. તેનાથી વિપરિત, SWP માં વ્યક્તિઓ તેમના મ્યુચ્યુઅલ ફંડ હોલ્ડિંગ્સને રિડીમ કરે છે અને તેમનામાં જમા થયેલ નાણાં પાછા મેળવે છે.બેંક એકાઉન્ટ વ્યક્તિઓ તેમની આવક વધારવા માટે સિસ્ટમેટિક ઉપાડ પ્લાનના વિકલ્પનો ઉપયોગ કરી શકે છે. આ યોજના નિવૃત્ત લોકો માટે વધુ યોગ્ય છે. તેથી, ચાલો આપણે સિસ્ટમેટિક ઉપાડ યોજનાની વિભાવનાને સમજીએ, વ્યક્તિઓ કેવી રીતે કરી શકે છેનિવૃત્તિ આયોજન વ્યવસ્થિત ઉપાડ યોજના, SWP ના લાભો અને અન્ય સંબંધિત પરિમાણો દ્વારા.

Talk to our investment specialist

વ્યવસ્થિત ઉપાડ યોજના શું છે?

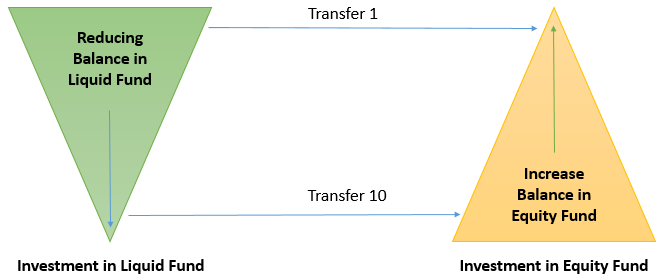

વ્યવસ્થિત ઉપાડ યોજના એ મ્યુચ્યુઅલ ફંડ એકમોને રિડીમ કરવાની પદ્ધતિસરની અને વ્યૂહાત્મક તકનીક છે. SWP ને સ્વચાલિત તરીકે પણ ગણી શકાયવિમોચન મ્યુચ્યુઅલ ફંડમાં પ્રક્રિયા. મ્યુચ્યુઅલ ફંડ સ્કીમમાંથી રિડેમ્પશનની આવર્તન રોકાણકારો તેમની જરૂરિયાતો અનુસાર કસ્ટમાઇઝ કરી શકે છે જે સાપ્તાહિક, માસિક અથવા ત્રિમાસિક હોઈ શકે છે.આધાર. વ્યવસ્થિત ઉપાડ યોજના પસંદ કરતી વખતે, વ્યક્તિઓ પ્રથમ મ્યુચ્યુઅલ ફંડ યોજનામાં નોંધપાત્ર રકમ જમા કરે છે. આ સ્કીમ કાં તો લિક્વિડ ફંડ, અલ્ટ્રા શોર્ટ ટર્મ ફંડ અથવા અન્ય કોઈ મ્યુચ્યુઅલ ફંડ સ્કીમ હોઈ શકે છે. પૈસા જમા કરાવ્યા પછી, વ્યક્તિઓ તેમની જરૂરિયાતો અનુસાર નિયમિત અંતરાલ પર તેમના રોકાણો પાછી ખેંચી લે છે.

SWP ના ખ્યાલને ઉદાહરણ દ્વારા મદદ કરી શકાય છે. ધારો કે, શ્રી શર્માએ તેમના શોખને આગળ વધારવા માટે એક વર્ષની રજા લીધી છે. તેણે INR 5,00નું સીમાંકન કર્યું છે,000 તેના આખા વર્ષનો ખર્ચ પૂરો કરવા. જો કે, શ્રી શર્માને ચિંતા છે કે કદાચ તેઓ ટૂંક સમયમાં પૈસા ખર્ચી નાખશે અને તેમની પાસે પૈસા નહીં રહે. આ સમસ્યાને દૂર કરવા માટે, શ્રી શર્મા નાણાંનું રોકાણ કરવાનું નક્કી કરે છેલિક્વિડ ફંડ્સ કારણ કે તે જોખમનું સૌથી નીચું સ્તર ધરાવે છે અને INR 40,000 માટે SWP વિકલ્પ પસંદ કરે છે. આ દ્વારા, શ્રી શર્માને ખાતરી આપી શકાય છે કે તેઓ માસિક આવક મેળવશે અને તેમના રોકાણો પર વધુ કમાણી કરશે.

SWP ના લાભો

વ્યવસ્થિત ઉપાડ યોજનાના પોતાના ફાયદા છે. તેમાંના કેટલાક મુખ્ય નીચે મુજબ છે.

નિયમિત આવકનો પ્રવાહ

SWP નો ઉપયોગ વ્યક્તિઓ માટે, ખાસ કરીને નિવૃત્ત લોકો માટે આવકના પ્રવાહનો નિયમિત સ્ત્રોત બનાવવા માટે થઈ શકે છે. તદુપરાંત, વ્યક્તિઓ તેમના મ્યુચ્યુઅલ ફંડ રોકાણ પર તેના પ્રદર્શન અને રોકાણના પ્રકારને આધારે વળતર પણ મેળવે છે.

જરૂરી નાણાં રિડીમ કરો

SWP દ્વારા, વ્યક્તિઓ માત્ર જરૂરી નાણાં રિડીમ કરી શકે છે અને રોકાણ કરેલી વધારાની રકમ રાખી શકે છે. આમ, તે વ્યક્તિઓમાં શિસ્તબદ્ધ ઉપાડની આદત બનાવે છે. આનાથી વ્યક્તિઓને તેમના રોકાણને જરૂરીયાત મુજબ જાળવી રાખવામાં મદદ મળશે જેથી અટકાવવામાં આવશેપાટનગર ધોવાણ

જ્યારે પણ જરૂરી હોય ત્યારે બંધ કરો

વ્યક્તિઓ જ્યારે પણ જરૂરી હોય ત્યારે SWP પ્રક્રિયાને બંધ કરી શકે છે અને તાકીદના કિસ્સામાં સમગ્ર નાણાં રિડીમ કરી શકે છે. જો કે, જો નાણાંનું રોકાણ ફિક્સ્ડ ડિપોઝિટ અથવા અન્ય રોકાણના રસ્તાઓમાં કરવામાં આવ્યું હોય જેમાં લોક-ઇન અવધિ હોય, તો આવા કિસ્સાઓમાં નાણાં રિડીમ કરવા મુશ્કેલ છે.

પેન્શન માટે અવેજી

SWP વ્યક્તિઓ માટે પેન્શનના વિકલ્પ તરીકે કામ કરે છે જેમાં; એકવાર તેઓ કામ કરવાનું બંધ કરે તે પછી તેઓ પેન્શનની રકમ તરીકે તેનો ઉપયોગ કરી શકે છે. પરિણામે, પેન્શનધારકો રાહતનો શ્વાસ લઈ શકે છે કારણ કે તેમના રોકાણથી વળતર મળે છે અને તેઓ આવકનો નિયમિત સ્ત્રોત પણ મેળવી શકે છે.

વ્યવસ્થિત ઉપાડ યોજના કેવી રીતે કાર્ય કરે છે?

વ્યવસ્થિત ઉપાડ યોજનાની કાર્યપદ્ધતિ એક ઉદાહરણ સાથે સમજાવવામાં આવી છે. ધારો કે રાકેશ તાજેતરમાં નિવૃત્ત થયા છે અને તેમને નિવૃત્તિ લાભોના રૂપમાં INR 40 લાખ મળ્યા છે. તેણે એક પ્રોપર્ટીમાં INR 30 લાખ અને બાકીના INR 10 લાખનું માસિક SWP વિકલ્પ ધરાવતી લિક્વિડ મ્યુચ્યુઅલ ફંડ સ્કીમમાં રોકાણ કર્યું છે.

રોકાણની તારીખ મુજબ, ધનથી સ્કીમનો INR 10 હતો. તેથી, તેની પાસે રહેલા એકમોની સંખ્યા 1,00,000 યુનિટ્સ (10,00,000 યુનિટ્સ/ INR 10) હતી. તેની માસિક જરૂરિયાત INR 10,000 છે જે દર મહિનાની 5મીએ તેના બેંક ખાતામાં જમા કરવાની જરૂર છે.

તેથી, પ્રથમ મહિનાના અંતે NAV ફરીથી INR 10 છે એમ ધારીને, રિડીમ કરાયેલા એકમોની સંખ્યા 1,000 (1,00,000 એકમો/ INR 10 NAV) હશે. તેથી, રિડેમ્પશન પછી રાખવામાં આવેલ બેલેન્સ એકમો 99,000 (1,00,000-1,000) છે.

બીજા મહિને ધારો કે NAV વધીને INR 20 થઈ ગયું. આ કિસ્સામાં, ઉપાડેલા યુનિટની સંખ્યા માત્ર 500 હશે અને 1,000 નહીં. પરિણામે, રાખવામાં આવેલા એકમોની સંખ્યા 98,500 (99,000-500) હશે.

વધુમાં, ત્રીજા મહિનામાં, અમુક આર્થિક વધઘટને કારણે, NAV ઘટીને INR 8 પર આવી ગયું. આ સ્થિતિમાં, રિડીમ કરાયેલા એકમોની સંખ્યા 1,250 (INR 10,000 / NAV INR 8) હશે. તેથી, આ સ્થિતિમાં, બેલેન્સ યુનિટ્સ 97,250 (98,500 – 1,250) હશે.

પરિણામે, એવું નિષ્કર્ષ પર આવી શકે છે કે જો NAVમાં વધારો થશે, તો SWP લાંબા સમય સુધી ચાલુ રહેશે, અને NAVમાં ઘટાડો થવાના કિસ્સામાં, SWP વધુ ઝડપે નાશ પામશે.

SWP પર કેવી રીતે કર લાદવામાં આવે છે?

મ્યુચ્યુઅલ ફંડ કેટેગરીના આધારે રિડેમ્પશન નિયમો અનુસાર સિસ્ટમેટિક ઉપાડ પ્લાન કરને આધીન છે. ઉદાહરણ તરીકે, કિસ્સામાંડેટ ફંડ, જો ઉપાડનો સમયગાળો 36 મહિના કરતાં ઓછો હોય, તો ટૂંકી મુદતમૂડી વધારો (STCG) લાગુ પડે છે. જો રોકાણ 36 મહિનાથી વધુ સમયગાળા માટે રાખવામાં આવ્યું હોય, તો લોંગ ટર્મ કેપિટલ ગેન્સ લાગુ પડે છે. ડેટ ફંડના કિસ્સામાં STCG વ્યક્તિની આવકમાં ઉમેરવામાં આવે છે અને સ્લેબના દરો અનુસાર કર લાદવામાં આવે છે જ્યારે LTCG પર ઇન્ડેક્સેશન લાભો સાથે 20% કર લાદવામાં આવે છે.

જો કે, કિસ્સામાંઇક્વિટી ફંડ્સ, કરવેરા નિયમો અલગ હતા. F.Y સુધી. 2017-18, ઇક્વિટી ફંડ્સ પર કોઈ LTCG લાગુ પડતું નથી પરંતુ ત્યારથી, F.Y. 2018-19, તે લાગુ છે. ઇક્વિટી ફંડ્સમાં, INR 1 લાખ સુધીના LTCGને મુક્તિ આપવામાં આવે છે અને INR 1 લાખથી વધુ પર ઇન્ડેક્સેશન લાભો વિના 10% (વત્તા સેસ) પર કર વસૂલવામાં આવે છે. STCG એ ઇક્વિટી ફંડનો કેસ છે જે 15% વસૂલવામાં આવે છે.

SWP નો ઉપયોગ કરીને નિવૃત્તિનું આયોજન

વ્યક્તિઓ વ્યવસ્થિત ઉપાડ યોજના દ્વારા તેમની નિવૃત્તિની યોજના બનાવી શકે છે. અહીં, વ્યક્તિઓ તેમના નિવૃત્તિ લાભો (જેમ કે ગ્રેચ્યુટી અથવા પ્રોવિડન્ટ ફંડ) એવા મ્યુચ્યુઅલ ફંડમાં જમા કરી શકે છે જે ઓછા જોખમ ધરાવતા હોય જેમ કેમની માર્કેટ ફંડ્સ. પોસ્ટરોકાણ, તેઓએ SWP વિકલ્પ પસંદ કરવાની જરૂર છે જેના દ્વારા વ્યક્તિઓ માસિક આવક મેળવવાનું શરૂ કરી શકે છે.

એસડબલ્યુપીનો એક ફાયદો એ છે કે અન્ય માર્ગોની સરખામણીમાં પૈસા બ્લોક થતા નથીવરિષ્ઠ નાગરિક બચત યોજના (SCSS) અથવાટપાલખાતાની કચેરી માસિક આવક યોજના (POIMS). વ્યક્તિઓ જ્યારે પણ ઇચ્છે ત્યારે SWP વિકલ્પ બંધ કરી શકે છે અને તેમના બેંક ખાતામાં આખું ભંડોળ રિડીમ કરી શકે છે. વધુમાં, તેમના રોકાણથી વળતર પણ મળે છે જેનો ઉપયોગ વ્યક્તિઓ કરી શકે છે. જો કે, SWP નો એક ગેરફાયદો એ છે કે તે મૂડી ધોવાણ તરફ દોરી જાય છે કારણ કે ઉપાડ હાલના નાણાંમાંથી કરવામાં આવે છે જે SCSS અથવા POIMS માં નથી.

સિસ્ટમેટિક વિથડ્રોઅલ પ્લાન માટે શ્રેષ્ઠ મની માર્કેટ ફંડ્સ

SWP ના કિસ્સામાં, વ્યક્તિઓ પૈસા માટે પસંદગી કરી શકે છેબજાર ફંડ કે જેમાં જોખમનું સૌથી નીચું સ્તર હોય છે, તેથી, મની માર્કેટ કેટેગરી હેઠળના કેટલાક ટોચના ફંડ નીચે મુજબ સૂચિબદ્ધ છે.

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Money Manager Fund Growth ₹385.861

↑ 0.10 ₹28,816 0.5 1.3 2.8 7 7.4 6.62% 6M 11D 6M 11D UTI Money Market Fund Growth ₹3,218.46

↑ 0.92 ₹20,497 0.4 1.4 2.9 7.1 7.5 6.96% 4M 26D 4M 26D ICICI Prudential Money Market Fund Growth ₹396.008

↑ 0.11 ₹35,025 0.4 1.4 2.9 7.1 7.4 6.91% 5M 12D 5M 25D Kotak Money Market Scheme Growth ₹4,684.88

↑ 1.18 ₹32,870 0.4 1.4 2.9 7.1 7.4 6.99% 5M 8D 5M 8D Franklin India Savings Fund Growth ₹52.3444

↑ 0.01 ₹3,898 0.4 1.4 2.9 7.1 7.4 6.89% 5M 8D 5M 19D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Money Manager Fund UTI Money Market Fund ICICI Prudential Money Market Fund Kotak Money Market Scheme Franklin India Savings Fund Point 1 Lower mid AUM (₹28,816 Cr). Bottom quartile AUM (₹20,497 Cr). Highest AUM (₹35,025 Cr). Upper mid AUM (₹32,870 Cr). Bottom quartile AUM (₹3,898 Cr). Point 2 Established history (20+ yrs). Established history (16+ yrs). Established history (20+ yrs). Established history (22+ yrs). Oldest track record among peers (24 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Point 5 1Y return: 7.00% (bottom quartile). 1Y return: 7.15% (top quartile). 1Y return: 7.14% (lower mid). 1Y return: 7.06% (bottom quartile). 1Y return: 7.14% (upper mid). Point 6 1M return: 0.46% (top quartile). 1M return: 0.44% (lower mid). 1M return: 0.42% (bottom quartile). 1M return: 0.44% (upper mid). 1M return: 0.41% (bottom quartile). Point 7 Sharpe: 1.91 (bottom quartile). Sharpe: 2.26 (upper mid). Sharpe: 2.31 (top quartile). Sharpe: 2.13 (bottom quartile). Sharpe: 2.24 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.62% (bottom quartile). Yield to maturity (debt): 6.96% (upper mid). Yield to maturity (debt): 6.91% (lower mid). Yield to maturity (debt): 6.99% (top quartile). Yield to maturity (debt): 6.89% (bottom quartile). Point 10 Modified duration: 0.53 yrs (bottom quartile). Modified duration: 0.41 yrs (top quartile). Modified duration: 0.45 yrs (bottom quartile). Modified duration: 0.44 yrs (upper mid). Modified duration: 0.44 yrs (lower mid). Aditya Birla Sun Life Money Manager Fund

UTI Money Market Fund

ICICI Prudential Money Market Fund

Kotak Money Market Scheme

Franklin India Savings Fund

આમ, ઉપરોક્ત પરિમાણો પરથી, એવું કહી શકાય કે વ્યવસ્થિત ઉપાડ યોજનાના પોતાના ફાયદા છે. જો કે, રોકાણકારોને તે સ્કીમની સંપૂર્ણ સમજ હોવી જોઈએ જેમાં તેઓ SWP શરૂ કરવાની યોજના બનાવી રહ્યા છે. તેઓએ તપાસ કરવી જોઈએ કે આવા વિકલ્પની જરૂર છે કે નહીં. આ તેમને સમયસર તેમના ઉદ્દેશ્યો સિદ્ધ કરવામાં મદદ કરશે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

It is very helpful for understanding the Systematic withdrawal plan. Systematic withdrawal plan is very useful for raising the fund.