ભારતમાં નવી ફંડ ઓફર (NFO) મ્યુચ્યુઅલ ફંડ

એનએફઓ અથવા ન્યૂ ફંડ ઓફર મ્યુચ્યુઅલ ફંડ એ એસેટ મેનેજમેન્ટ કંપની (એએમસી) દ્વારા શરૂ કરાયેલ નવી યોજના છે. આ ફંડ્સ કાં તો ઓપન એન્ડેડ અથવા ક્લોઝ એન્ડેડ હોઈ શકે છે. ફંડ હાઉસ તેમની એસેટ અંડર મેનેજમેન્ટ (AUM) વધારવા માટે નવી મ્યુચ્યુઅલ ફંડ યોજનાઓ રજૂ કરે છે.

એનએફઓમ્યુચ્યુઅલ ફંડ જ્યારે નાણાકીય બજારો સારૂ પ્રદર્શન કરી રહ્યાં હોય અને વ્યક્તિઓ વધારાની કમાણી કરવાની તક અનુભવે ત્યારે લોન્ચ કરવામાં આવે છેઆવક અને વિવિધ નાણાકીય માર્ગો જેમ કે મ્યુચ્યુઅલ ફંડ્સ, ઇક્વિટી શેર્સમાં રોકાણ કરોબોન્ડ. આ પરિસ્થિતિનો લાભ લઈને,AMCs નવી મ્યુચ્યુઅલ ફંડ યોજનાઓ રજૂ કરો.

તો ચાલો આપણે વિવિધ પાસાઓમાંથી પસાર થઈએNFO મ્યુચ્યુઅલ ફંડ જેમ કે NFO મ્યુચ્યુઅલ ફંડ શું છે, NFO અને IPO વચ્ચેનો તફાવત, NFO મ્યુચ્યુઅલ ફંડમાં શા માટે રોકાણ ન કરવું તેના કારણો અને અન્ય સંબંધિત પાસાઓ.

NFO મ્યુચ્યુઅલ ફંડ શું છે?

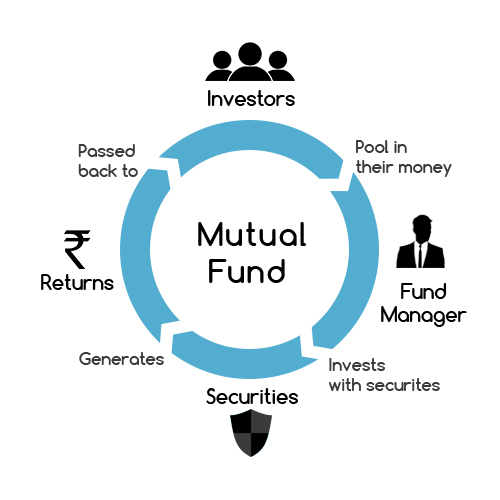

અગાઉ સૂચવ્યા મુજબ, નવી ફંડ ઑફર્સ એ મ્યુચ્યુઅલ ફંડ યોજનાઓ છે જે લોકો પાસેથી પ્રથમ સબ્સ્ક્રિપ્શન એકત્રિત કરે છે. આ નવી ફંડ ઑફર્સ એએમસી દ્વારા મોડલિટીઝ અને નાણાકીય સદ્ધરતાને ધ્યાનમાં લીધા પછી શરૂ કરવામાં આવી છે. એએમસી સમાન જરૂરિયાતો ધરાવતા વ્યક્તિઓના જૂથ માટે નવી ફંડ ઓફર રજૂ કરે છે. દાખલા તરીકે, ધારો કે ફંડ હાઉસ પાસે લાર્જ કેપ જેવા ઇક્વિટી મ્યુચ્યુઅલ ફંડની વિવિધ શ્રેણીઓ છેઇક્વિટી ફંડ્સ,નાની ટોપી ઇક્વિટી ફંડ્સ અનેમિડ-કેપ ઇક્વિટી ફંડ. જો કે, હાથ ધર્યા બાદ એબજાર સંશોધન, એવું જાણવા મળ્યું છે કે ચોક્કસ પ્રકારના મ્યુચ્યુઅલ ફંડમાં રસ ધરાવતા વ્યક્તિઓનું જૂથ છે જેમાં લાર્જ કેપ અને સ્મોલ કેપ કંપનીઓના શેરો છે. આવી વ્યક્તિઓને પૂરી કરવા માટે, AMC એક નવી ફંડ સ્કીમ રજૂ કરશે, જેને NFO મ્યુચ્યુઅલ ફંડ તરીકે ઓળખવામાં આવે છે.

એનએફઓ મ્યુચ્યુઅલ ફંડ ગ્રાહકોના ચોક્કસ સેગમેન્ટ અને અનુગામી જરૂરિયાતોને લક્ષ્ય બનાવવા માટે લોન્ચ કરવામાં આવ્યું છે.

Talk to our investment specialist

મ્યુચ્યુઅલ ફંડ NFOs ના પ્રકાર

1. ઓપન-એન્ડેડ ફંડ

તે MF માં રોકાણનું સૌથી સામાન્ય સ્વરૂપ છે. નામ પ્રમાણે, ઓપન-એન્ડેડ ફંડ્સ હંમેશા કોઈપણ લોક-ઈન પીરિયડ વિના રોકાણ માટે ખુલ્લા હોય છે. રોકાણકારો કરી શકે છેવિમોચન જેમ અને જ્યારે તેઓ અનુભવે છે. સંબંધિત ફંડના એકમોની સંખ્યામાં માંગ સાથે વધઘટ થતી રહે છે. એનરોકાણકાર તેની નેટ એસેટ વેલ્યુ પહેલા MF ના એકમો મેળવી શકે છે (નથી) નક્કી કરવામાં આવ્યું છે, જે લાંબા ગાળાના નફો મેળવવાની મંજૂરી આપે છે. જ્યારે તે કામ કરવાનું શરૂ કરે છે ત્યારે રોકાણકારે સંબંધિત ફંડના પ્રત્યેક યુનિટ મેળવવા માટે NAV ચૂકવવાની રહેશે.

ઓપન-એન્ડેડ ફંડમાં, તમે એકસાથે તેમજ સિસ્ટમેટિક દ્વારા રોકાણ કરી શકો છોરોકાણ યોજના (SIP). તેથી ફાયદોરોકાણ એસઆઈપીમાં તમે રૂ.થી ઓછા રૂપિયાથી શરૂઆત કરી શકો છો. 500 અથવા રૂ. 1000.

2. ક્લોઝ-એન્ડેડ ફંડ્સ

ઓપન-એન્ડેડ ફંડ્સથી વિપરીત, NFO રોકાણકારો પાકતી મુદત સુધી ફંડમાંથી બહાર નીકળી શકશે નહીં, જે સામાન્ય રીતે 3-5 વર્ષ સાથે આવે છે. રોકાણકાર NFO સમયગાળા દરમિયાન જ ક્લોઝ-એન્ડેડ સ્કીમમાં સબ્સ્ક્રાઇબ કરી શકે છે અને સ્કીમના લૉક-ઇન સમયગાળા પછી એકમોને રિડીમ કરી શકે છે.

ક્લોઝ-એન્ડેડ ફંડના એકમો નવા ફંડ ઓફર દરમિયાન જ ખરીદી માટે ઉપલબ્ધ છે. એકવાર NFO સમયગાળો પૂરો થઈ જાય પછી, ફંડના નવા એકમો ખરીદી માટે ઉપલબ્ધ રહેશે નહીં. આનો અર્થ એ છે કે તમે ફક્ત પ્રારંભિક ફંડ ઓફર (IPO) ના સમય દરમિયાન જ રોકાણ કરી શકો છો.

સામાન્ય રીતે, ક્લોઝ-એન્ડેડ NFOમાં રોકાણ કરવા માટે લઘુત્તમ રોકાણની રકમ રૂ. થી શરૂ થાય છે. 5,000.

NFOs માં રોકાણ કરવાના ફાયદા

નીચેના વિવિધ છેરોકાણના ફાયદા નવી ફંડ ઑફર્સમાં:

1. ઉચ્ચ પુરસ્કારો

કારણ કે NFO કિંમત અને નેટ એસેટ વેલ્યુ વચ્ચે નોંધપાત્ર તફાવત હોઈ શકે છે. આ તફાવત ક્યારેક ખૂબ લાભદાયી હોઈ શકે છે.

2. શિસ્તબદ્ધ રોકાણ

શિસ્તબદ્ધ રોકાણ રાખવા માટે, ક્લોઝ્ડ-ફંડ NFO એ સારો વિકલ્પ છે. સામાન્ય રીતે, લોકો પૂરતો નફો કર્યા વિના ટૂંક સમયમાં રોકાણ કરે છે અને રિડીમિંગ સમાપ્ત કરે છે. ક્લોઝ-એન્ડેડ સ્કીમ્સમાં લૉક-ઇન સુવિધા સાથે, રોકાણકારો રોકાણ કરે છે, આમ વધુ નફાની શક્યતા વધી જાય છે.

3. રૂપિયાની સરેરાશ કિંમત

ઓપન-એન્ડેડ ફંડ્સમાં SIP દ્વારા, તમે યુનિટની કિંમતની સરેરાશ રૂપિયાની કિંમતનો લાભ લઈ શકો છો.

NFOs માં કેવી રીતે રોકાણ કરવું?

15 દિવસના સબ્સ્ક્રિપ્શન સમયગાળા દરમિયાન મ્યુચ્યુઅલ ફંડ NFOsમાં રોકાણ શક્ય છે. પહેલા આ સમયગાળો 45 દિવસનો હતો. ફંડ હાઉસ દ્વારા આપવામાં આવેલી પસંદગીના આધારે રોકાણકારો એકસાથે રોકાણ કરી શકે છે અથવા તો SIP પણ કરી શકે છે.

રોકાણ માટે નીચેના વિકલ્પો છે:

1. ઓનલાઈન ટ્રેડિંગ એકાઉન્ટ

તમે ઓનલાઈન દ્વારા NFOs માં રોકાણ કરી શકો છોટ્રેડિંગ એકાઉન્ટ, જ્યાં તમે NFO એકમો ખરીદી અને વેચી શકો છો. તમે ફંડની નેટ એસેટ વેલ્યુ પણ ટ્રૅક કરી શકો છો.

2. બ્રોકર દ્વારા

તે એક મૂળભૂત રીત છેમ્યુચ્યુઅલ ફંડમાં રોકાણ કરો, પરંતુ, ખાતરી કરો કે તમે અધિકૃત બ્રોકરનો સંપર્ક કરો છો. બ્રોકર એનએફઓમાં અરજી સંબંધિત તમામ રોકાણ ઔપચારિકતાઓ કરશે. આજકાલ, ઘણા દલાલો તમારી સુવિધા માટે ડોરસ્ટેપ સેવાઓ પ્રદાન કરે છે.

નૉૅધ:ખાતરી કરો કે તમે સંપૂર્ણ વિશ્લેષણ અને સંશોધન કર્યા પછી જ NFO માં રોકાણ કરી રહ્યાં છો.

NFOs માં રોકાણ કેમ ન કરવું?

ઘણીવાર, રોકાણકારો NFO મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવું કે કેમ તે અંગે મૂંઝવણમાં હોય છે. તો ચાલો આપણે NFO મ્યુચ્યુઅલ ફંડમાં શા માટે રોકાણ ન કરવું તેના પાસાઓ જોઈએ.

કોઈ સાબિત ટ્રેક રેકોર્ડ નથી

NFO મ્યુચ્યુઅલ ફંડ્સ નવા હોવાને કારણે તેમની ભાવિ કામગીરી નક્કી કરવા માટે ભૂતકાળનો કોઈ રેકોર્ડ ધરાવતા નથી. જો કે, વર્તમાન ફંડ કે જેનો ભૂતકાળનો ડેટા પહેલેથી જ ઉપલબ્ધ હોય તેવા કિસ્સામાં આ સરળ બની જાય છે.

મ્યુચ્યુઅલ ફંડ શુલ્ક

મોટા ભાગના કિસ્સાઓમાં નવી લૉન્ચ થયેલી મ્યુચ્યુઅલ ફંડ સ્કીમ્સમાં પ્રારંભિક ખર્ચ હોય છે અને માર્કેટિંગ ખર્ચ પણ હોય છે, આ ફંડના ચાલતા ખર્ચ દ્વારા આવરી લેવામાં આવે છે અથવાસંચાલન શુલ્ક. પરિણામે, તે ફંડની કામગીરીને અસર કરી શકે છે કારણ કે રોકાણકારો માટે અસરકારક વળતર ઘટે છે. તેનાથી વિપરીત, હાલના ફંડમાં, મ્યુચ્યુઅલ ફંડ ચાર્જ સામાન્ય રીતે ઓછા હોય છે.

મર્યાદિત વૈવિધ્યકરણ

મોટાભાગની પરિસ્થિતિઓમાં NFO મ્યુચ્યુઅલ ફંડ સેક્ટર સ્પેસિફિક અથવા કેટેગરી સ્પેસિફિક હોય છે. આથી, તેમની પાસે વૈવિધ્યકરણનો મર્યાદિત અવકાશ છે અને તેઓ વૈવિધ્યકરણના લાભોનો આનંદ માણી શકતા નથી. નુકસાનને ઓછું કરવા માટે કોઈપણ નવા લોંચ થયેલા ફંડમાં રોકાણ કરતા પહેલા વ્યક્તિઓએ હંમેશા રોકાણના ફાયદાઓને યોગ્ય રીતે ધ્યાનમાં લેવું જોઈએ.

પીઅર ફંડ્સની સરખામણીમાં સસ્તું નથી

NFO મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવાની વાત આવે ત્યારે સૌથી મોટા ખોટા નામો પૈકી એક એ છે કે તેઓ તેમના પીઅર ફંડ્સની તુલનામાં સસ્તા છે. કોઈપણ મ્યુચ્યુઅલ ફંડનું પ્રદર્શન તેના મૂલ્ય પર આધારિત છેઅંતર્ગત તેની પાસે રહેલી સંપત્તિ. આમ, અંતર્ગત અસ્કયામતોનું પ્રદર્શન વધુ સારું, NAV વધારે.

NFO મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવા પાછળનો તર્ક એ યોજનાની વિશિષ્ટતા છે. વ્યક્તિઓ નવી સ્કીમમાં રોકાણ કરી શકે છે જો તે હાલની સ્કીમથી અલગ હોય. દાખલા તરીકે, ધારો કે ફંડ હાઉસ મ્યુચ્યુઅલ ફંડ સ્કીમ લોન્ચ કરે છે જે તેના ભંડોળનું આંતરરાષ્ટ્રીય કોમોડિટી બજારોમાં રોકાણ કરશે. જો આવી યોજનાઓ ઉપલબ્ધ ન હોય, તો વ્યક્તિઓ તેની વિશિષ્ટતા માટે આ યોજનામાં રોકાણ કરે છે.

વધુમાં, વ્યક્તિઓ ફંડ હાઉસની પ્રતિષ્ઠા અને અંતર્ગત ફંડનું સંચાલન કરતા ફંડ મેનેજરને ધ્યાનમાં રાખીને NFO મ્યુચ્યુઅલ ફંડમાં રોકાણ કરે છે.

NFO મ્યુચ્યુઅલ ફંડ વિ IPO

કંપની માટે NFOs અને IPOs (પ્રારંભિક જાહેર ઓફર) ના ખ્યાલો એકસરખા જણાય છે, તેમ છતાં, તેઓ એકબીજાથી અલગ છે. IPO એટલે પહેલીવાર જાહેર જનતા પાસેથી શેર (ડાયરેક્ટ ઇક્વિટી) વધારતી કંપની. કંપની જ્યારે જાહેરમાં જાય છે ત્યારે તેણે તેના તમામ ઓળખપત્રો જેમ કે ભૂતકાળની કામગીરી, ભાવિ વૃદ્ધિની સંભાવનાઓ અને અન્ય પરિબળો તેમની સંભાવનાઓ દ્વારા સબમિટ કરવાની જરૂર છે. IPOમાં, વ્યક્તિઓ તેમના ચૂકવેલા નાણાં સામે કંપનીના શેર મેળવે છે.

બીજી બાજુ, NFO એ નવી મ્યુચ્યુઅલ ફંડ યોજનામાં રોકાણ છે જે બદલામાં ચોક્કસ વ્યૂહરચના પર આધારિત સ્ટોક અને બોન્ડમાં નાણાંનું રોકાણ કરે છે. NFO મ્યુચ્યુઅલ ફંડના સબ્સ્ક્રિપ્શન સમયગાળા દરમિયાન, મ્યુચ્યુઅલ ફંડ કોઈ રોકાણ ધરાવતું નથી, કોઈ પોર્ટફોલિયો નથી. અહીં, યોજના તેના રોકાણકારોને યુનિટ દીઠ 10 રૂપિયાના દરે એકમો ફાળવે છે. NFO મ્યુચ્યુઅલ ફંડ તેના ઉદ્દેશ્યોને અનુરૂપ વિવિધ નાણાકીય સાધનોમાં એકત્રિત નાણાંનું રોકાણ કરે છે. આ અંતર્ગત પોર્ટફોલિયોના પ્રદર્શનના આધારે, મ્યુચ્યુઅલ ફંડની નેટ એસેટ વેલ્યુ (NAV) વધવા અથવા ઘટાડવાનું વલણ ધરાવે છે.

NFO મ્યુચ્યુઅલ ફંડ લોંચ કરતા પહેલા, AMC એ તમામ ઔપચારિકતાઓ પૂર્ણ કરવી પડશે અને સિક્યોરિટીઝ એન્ડ એક્સચેન્જ બોર્ડ ઓફ ઈન્ડિયા જેવી સંબંધિત ગવર્નિંગ બોડી પાસેથી મંજૂરી લેવી પડશે જેથી કરીને પ્રક્રિયા સરળ બને. ટૂંકમાં, તે નિષ્કર્ષ પર આવી શકે છે કે કોઈપણ વ્યક્તિગત આયોજન કોઈપણ NFO મ્યુચ્યુઅલ ફંડ સ્કીમ્સમાં રોકાણ કરવા માટે ઑફર દસ્તાવેજો કાળજીપૂર્વક પસાર કરવાની જરૂર છે. વ્યક્તિઓએ એ પણ સુનિશ્ચિત કરવું જોઈએ કે શું એનએફઓ મ્યુચ્યુઅલ ફંડમાં રોકાણ કરીને તેઓ તેમના ઉદ્દેશ્યો, મ્યુચ્યુઅલ ફંડ યોજના ધરાવનાર અસ્કયામતોનો પોર્ટફોલિયો અને અન્ય સંબંધિત પાસાઓ પ્રાપ્ત કરી શકશે કે નહીં.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.