ਫਲੈਕਸੀ-ਕੈਪ ਅਤੇ ਹਾਈਬ੍ਰਿਡ ਫੰਡ ਵਿਚਕਾਰ ਅੰਤਰ

ਵਿੱਚ ਨਿਵੇਸ਼ਕਮਿਉਚੁਅਲ ਫੰਡ ਤਿੰਨ ਕਿਸਮਾਂ ਵਿੱਚ ਵੰਡਿਆ ਜਾ ਸਕਦਾ ਹੈ, ਜਿਵੇਂ ਕਿ:

- ਇੱਕ ਸਮੂਹ ਉਹ ਵਿਅਕਤੀ ਹੁੰਦਾ ਹੈ ਜੋ ਜੋਖਮ ਲੈਣ ਅਤੇ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਤਿਆਰ ਹੁੰਦੇ ਹਨਇਕੁਇਟੀ ਫੰਡ

- ਜਿਹੜੇ ਦੁਆਰਾ ਸੁਰੱਖਿਅਤ ਹੋਣਾ ਚਾਹੁੰਦੇ ਹਨਨਿਵੇਸ਼ ਕਰਜ਼ੇ ਵਿੱਚ ਫੰਡ ਆਪਣੇ ਪੈਸੇ ਨੂੰ ਸੁਰੱਖਿਅਤ ਰੱਖਦੇ ਹੋਏ ਕੁਝ ਰਿਟਰਨ ਪ੍ਰਦਾਨ ਕਰਦੇ ਹਨ

- ਉਹ ਲੋਕ ਜੋ ਹਾਈਬ੍ਰਿਡ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਕੇ ਦੋਵਾਂ ਸੰਸਾਰਾਂ ਵਿੱਚ ਸਭ ਤੋਂ ਉੱਤਮ ਪ੍ਰਾਪਤ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹਨ

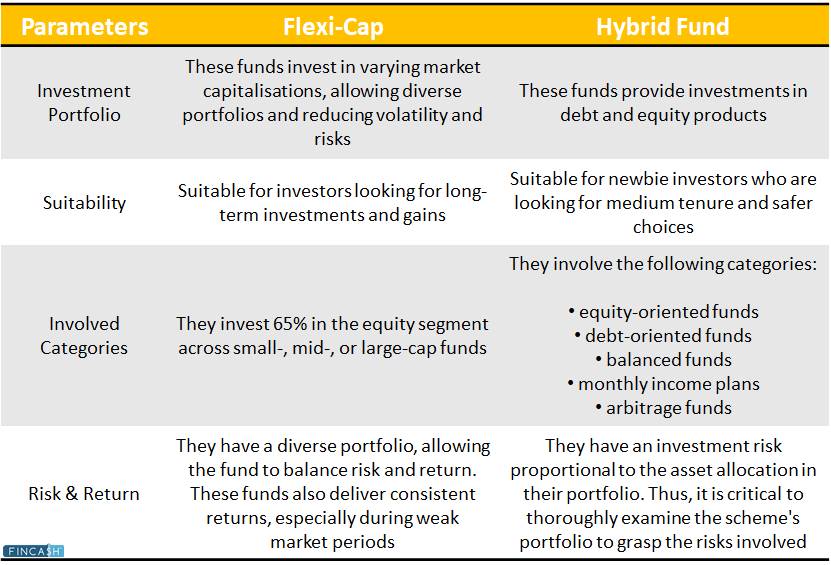

ਇਕੁਇਟੀ ਸ਼੍ਰੇਣੀ ਦੇ ਅੰਦਰ, ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦੀਆਂ ਵੱਖ-ਵੱਖ ਉਪ-ਸ਼੍ਰੇਣੀਆਂ ਹਨ। ਇਹਨਾਂ ਵਿੱਚੋਂ ਦੋ ਮਲਟੀ-ਕੈਪ ਅਤੇ ਹਾਈਬ੍ਰਿਡ ਫੰਡ ਹਨ। ਜਦੋਂ ਕਿ ਇਹ ਫੰਡ ਕਿਸਮਾਂ ਵੱਖੋ ਵੱਖਰੀਆਂ ਕੰਪਨੀਆਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੀਆਂ ਹਨਬਜ਼ਾਰ ਪੂੰਜੀਕਰਣ, ਉਹਨਾਂ ਦੇ ਢੰਗ ਵੱਖਰੇ ਹਨ।

ਇਸ ਲੇਖ ਵਿੱਚ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਬਨਾਮ ਹਾਈਬ੍ਰਿਡ ਫੰਡਾਂ ਬਾਰੇ ਇੱਕ ਸੰਖੇਪ ਗਾਈਡ ਹੈ ਅਤੇ ਵੱਖੋ-ਵੱਖਰੀਆਂ ਲੋੜਾਂ ਅਨੁਸਾਰ ਕਿਹੜਾ ਸਭ ਤੋਂ ਵਧੀਆ ਹੈ।

ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਕੀ ਹਨ?

ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਕੰਪਨੀਆਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨਰੇਂਜ ਬਜ਼ਾਰ ਪੂੰਜੀਕਰਣ ਦਾ, ਜਿਵੇਂ ਕਿ ਵੱਡੇ-, ਮੱਧ- ਅਤੇ ਛੋਟੇ-ਕੈਪ ਇਕੁਇਟੀ। ਮਲਟੀ-ਕੈਪ ਦੇ ਉਲਟ ਅਤੇਸਮਾਲ ਕੈਪ ਫੰਡ, ਜੋ ਆਪਣੇ ਮਾਰਕੀਟ ਪੂੰਜੀਕਰਣ ਦੇ ਆਧਾਰ 'ਤੇ ਇਕੁਇਟੀ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ, ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਵੱਖ-ਵੱਖ ਮਾਰਕੀਟ ਪੂੰਜੀਕਰਣ ਵਾਲੀਆਂ ਫਰਮਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਕੇ, ਜੋਖਮ ਨੂੰ ਘਟਾ ਕੇ ਅਤੇ ਆਪਣੇ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਵਿਭਿੰਨਤਾ ਲਿਆਉਣ ਦੀ ਇਜਾਜ਼ਤ ਦਿੰਦੇ ਹਨ।ਅਸਥਿਰਤਾ.

ਫੰਡ ਮੈਨੇਜਰ ਵੱਖ-ਵੱਖ ਕਾਰੋਬਾਰਾਂ ਦੀ ਵਿਕਾਸ ਸੰਭਾਵਨਾ ਦਾ ਮੁਲਾਂਕਣ ਕਰਨ ਲਈ ਜ਼ਿੰਮੇਵਾਰ ਹੁੰਦਾ ਹੈ, ਉਹਨਾਂ ਦੇ ਆਕਾਰ ਦੀ ਪਰਵਾਹ ਕੀਤੇ ਬਿਨਾਂ। ਮੈਨੇਜਰ ਫਿਰ ਕਈ ਮਾਰਕੀਟ ਹਿੱਸਿਆਂ ਅਤੇ ਕਾਰੋਬਾਰਾਂ ਨੂੰ ਫੰਡ ਅਲਾਟ ਕਰਦਾ ਹੈ।

ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ ਦੀ ਵਾਪਸੀ

ਚੋਟੀ ਦੇ 5 ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ ਲਈ ਰਿਟਰਨ ਹੇਠਾਂ ਦਿੱਤੇ ਅਨੁਸਾਰ ਹਨ:

| ਫੰਡ ਦਾ ਨਾਮ | 1 ਸਾਲ | 3-ਸਾਲ | 5-ਸਾਲ | AUM | ਸ਼ੁਰੂ ਤੋਂ ਹੀ ਵਾਪਸੀ | ਘੱਟੋ-ਘੱਟ ਨਿਵੇਸ਼ |

|---|---|---|---|---|---|---|

| ਕੁਆਂਟ ਫਲੈਕਸੀ-ਕੈਪ ਡਾਇਰੈਕਟ-ਗਰੋਥ | 47.16% | 33.16% | 20.82% | ਰੁ. 198.02 ਕਰੋੜ | 20.08% | ਰੁ. 63.14 |

| HDFC ਫਲੈਕਸੀ-ਕੈਪ ਡਾਇਰੈਕਟ-ਗਰੋਥ | 34.87% | 16.28% | 14.60% | ਰੁ. 27496.23 ਕਰੋੜ ਹੈ | 15.52% | ਰੁ. 5000 |

| IDBI ਫਲੈਕਸੀ-ਕੈਪਐੱਫ.ਡੀ ਪ੍ਰਤੱਖ-ਵਿਕਾਸ | 32.20% | 20.11% | 14.94% | ਰੁ. 389.41 ਕਰੋੜ | 18.43% | ਰੁ. 5000 |

| ਪੀਜੀਆਈਐਮ ਇੰਡੀਆ ਫਲੈਕਸੀ-ਕੈਪ ਡਾਇਰੈਕਟ-ਗਰੋਥ | 30.17% | 27.78% | 19.19% | ਰੁ. 4082.87 ਕਰੋੜ | 16.33% | ਰੁ. 1000 |

| ਫਰੈਂਕਲਿਨ ਇੰਡੀਆ ਫਲੈਕਸੀ-ਕੈਪ ਡਾਇਰੈਕਟ-ਗਰੋਥ | 29.50% | 18.05% | 14.19% | ਰੁ. 9,729.93 ਕਰੋੜ | 16.7% | ਰੁ. 5000 |

ਫਲੈਕਸੀ-ਕੈਪ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੇ ਲਾਭ

ਇੱਥੇ ਫੰਡ ਦੇ ਕੁਝ ਮੁੱਖ ਲਾਭ ਹਨ:

- ਫੰਡ ਮੈਨੇਜਰ ਮਾਰਕੀਟ ਪੂੰਜੀਕਰਣ ਸਪੈਕਟ੍ਰਮ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਸੁਤੰਤਰ ਹਨ

- 'ਕਿਤੇ ਵੀ ਜਾਓ' ਰਵੱਈਏ ਦੇ ਨਾਲ ਇੱਕ ਚੰਗੀ-ਵਿਭਿੰਨ ਇਕੁਇਟੀ ਰਣਨੀਤੀ ਪੇਸ਼ ਕੀਤੀ ਜਾਂਦੀ ਹੈ

- ਤੁਹਾਨੂੰ ਮਾਰਕੀਟ ਪੂੰਜੀਕਰਣ, ਸੈਕਟਰ ਜਾਂ ਸ਼ੈਲੀ ਦੀ ਪਰਵਾਹ ਕੀਤੇ ਬਿਨਾਂ - ਤੁਹਾਨੂੰ ਪੂਰੇ ਮਾਰਕੀਟ ਸਪੈਕਟ੍ਰਮ ਵਿੱਚ ਮੌਕਿਆਂ ਦਾ ਲਾਭ ਲੈਣ ਦੀ ਯੋਗਤਾ ਮਿਲਦੀ ਹੈ

- ਇਸਦਾ ਉਦੇਸ਼ ਪੂਰੇ ਬੋਰਡ ਵਿੱਚ ਨਿਵੇਸ਼ ਦੀਆਂ ਸੰਭਾਵਨਾਵਾਂ ਦਾ ਫਾਇਦਾ ਉਠਾਉਣਾ ਹੈ

- ਇੱਕ ਵਿਭਿੰਨਤਾ ਦੇ ਕਾਰਨਪੋਰਟਫੋਲੀਓ, ਇਹ ਜੋਖਮ ਅਤੇ ਇਨਾਮ ਨੂੰ ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਢੰਗ ਨਾਲ ਸੰਤੁਲਿਤ ਕਰਦਾ ਹੈ

Talk to our investment specialist

ਫਲੈਕਸੀ-ਕੈਪ MF ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਬਾਰੇ ਕਿਸ ਨੂੰ ਵਿਚਾਰ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ?

ਲੰਬੇ ਸਮੇਂ ਦੇ ਵਿੱਤੀ ਲਾਭਾਂ, ਲਾਭਅੰਸ਼ਾਂ, ਜਾਂ ਦੋਵਾਂ ਦੀ ਖੋਜ ਕਰਨ ਵਾਲੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਇਹ ਇੱਕ ਵਧੀਆ ਵਿਕਲਪ ਹੈ। ਇਹ ਮੁੱਖ ਤੌਰ 'ਤੇ ਸਰਗਰਮੀ ਨਾਲ ਪ੍ਰਬੰਧਿਤ ਇਕੁਇਟੀਜ਼ ਅਤੇ ਹੋਰ ਸੰਬੰਧਿਤ ਸੰਪਤੀਆਂ, ਜਿਵੇਂ ਕਿ ਡੈਰੀਵੇਟਿਵਜ਼ ਦੇ ਵਿਸ਼ਾਲ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦਾ ਹੈ।

ਇਹ ਉਤਪਾਦ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਉਚਿਤ ਹੈ ਜੋ ਕਿ ਏਵੱਡਾ ਕੈਪ ਫੰਡ ਇੱਕ ਛੋਟੀ ਕੈਪ ਦੇ ਨਾਲ ਅਤੇਮਿਡ-ਕੈਪ ਇਕੁਇਟੀ ਵੰਡ. ਜੇਕਰ ਤੁਹਾਡੇ ਕੋਲ 5-ਸਾਲ ਦਾ ਸਮਾਂ ਹੈ ਤਾਂ ਤੁਸੀਂ ਸ਼ਾਇਦ ਇਸ ਸ਼੍ਰੇਣੀ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹੋ।

ਪਰ, ਤੁਹਾਨੂੰ ਨਾਲ ਸਲਾਹ-ਮਸ਼ਵਰਾ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈਵਿੱਤੀ ਸਲਾਹਕਾਰ ਜੇਕਰ ਤੁਹਾਨੂੰ ਇਸ ਬਾਰੇ ਕੋਈ ਸ਼ੱਕ ਹੈ ਕਿ ਕੀ ਆਈਟਮ ਤੁਹਾਡੇ ਲਈ ਸਹੀ ਹੈ।

ਹਾਈਬ੍ਰਿਡ ਫੰਡ ਕੀ ਹਨ?

ਹਾਈਬ੍ਰਿਡ ਫੰਡ ਵਿਭਿੰਨਤਾ ਪ੍ਰਾਪਤ ਕਰਨ ਅਤੇ ਇਕਾਗਰਤਾ ਦੇ ਜੋਖਮ ਨੂੰ ਰੋਕਣ ਲਈ ਇਕੁਇਟੀ ਅਤੇ ਕਰਜ਼ੇ ਦੇ ਉਤਪਾਦਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ। ਦੋਵਾਂ (ਇਕਵਿਟੀ ਅਤੇ ਕਰਜ਼ੇ ਦੇ ਉਤਪਾਦ) ਦਾ ਸਹੀ ਮਿਸ਼ਰਣ ਰਵਾਇਤੀ ਨਾਲੋਂ ਬਿਹਤਰ ਰਿਟਰਨ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈਕਰਜ਼ਾ ਫੰਡ ਇਕੁਇਟੀ ਫੰਡਾਂ ਦੇ ਜੋਖਮਾਂ ਤੋਂ ਬਚਦੇ ਹੋਏ।

ਤੁਹਾਡਾਜੋਖਮ ਸਹਿਣਸ਼ੀਲਤਾ ਅਤੇ ਨਿਵੇਸ਼ ਉਦੇਸ਼ ਦੀ ਕਿਸਮ ਨਿਰਧਾਰਤ ਕਰਦੇ ਹਨਹਾਈਬ੍ਰਿਡ ਫੰਡ ਤੁਹਾਨੂੰ ਚੁਣਨਾ ਚਾਹੀਦਾ ਹੈ। ਹਾਈਬ੍ਰਿਡ ਫੰਡ ਇੱਕ ਸੰਤੁਲਿਤ ਪੋਰਟਫੋਲੀਓ ਦੀ ਵਰਤੋਂ ਥੋੜ੍ਹੇ ਸਮੇਂ ਲਈ ਪੈਦਾ ਕਰਦੇ ਹੋਏ ਲੰਬੇ ਸਮੇਂ ਦੀ ਦੌਲਤ ਦੇ ਵਾਧੇ ਲਈ ਕਰਦੇ ਹਨਆਮਦਨ.

ਫੰਡ ਮੈਨੇਜਰ ਫੰਡ ਦੇ ਨਿਵੇਸ਼ ਉਦੇਸ਼ ਦੇ ਆਧਾਰ 'ਤੇ ਤੁਹਾਡੇ ਪੈਸੇ ਨੂੰ ਇਕੁਇਟੀ ਅਤੇ ਕਰਜ਼ੇ ਦੇ ਵਿਚਕਾਰ ਪਰਿਵਰਤਨਸ਼ੀਲ ਮਾਤਰਾਵਾਂ ਵਿੱਚ ਵੰਡਦਾ ਹੈ। ਬਜ਼ਾਰ ਦੇ ਉਤਰਾਅ-ਚੜ੍ਹਾਅ ਤੋਂ ਲਾਭ ਲੈਣ ਲਈ, ਫੰਡ ਮੈਨੇਜਰ ਪ੍ਰਤੀਭੂਤੀਆਂ ਨੂੰ ਖਰੀਦ ਜਾਂ ਵੇਚ ਸਕਦਾ ਹੈ।

ਹਾਈਬ੍ਰਿਡ ਫੰਡ ਕਿਵੇਂ ਕੰਮ ਕਰਦੇ ਹਨ?

ਹਾਈਬ੍ਰਿਡ ਫੰਡ ਸਕੀਮ ਦੇ ਨਿਵੇਸ਼ ਉਦੇਸ਼ ਦੇ ਆਧਾਰ 'ਤੇ ਇੱਕ ਤੋਂ ਵੱਧ ਸੰਪੱਤੀ ਕਿਸਮ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹਨ। ਉਹ ਵੱਖ-ਵੱਖ ਸੰਪੱਤੀ ਸ਼੍ਰੇਣੀਆਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ, ਜਿਸ ਵਿੱਚ ਸਟਾਕ, ਕਰਜ਼ਾ, ਸੋਨੇ ਨਾਲ ਸਬੰਧਤ ਉਤਪਾਦ, ਨਕਦੀ ਅਤੇ ਹੋਰ ਸ਼ਾਮਲ ਹਨ।

ਸੰਪੱਤੀ ਵੰਡ ਅਨੁਕੂਲ ਜੋਖਮ-ਅਨੁਕੂਲ ਰਿਟਰਨ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਨਿਵੇਸ਼ ਉਦੇਸ਼ ਅਤੇ ਮਾਰਕੀਟ ਸਥਿਤੀਆਂ 'ਤੇ ਅਧਾਰਤ ਹੈ।

ਚੰਗੇ ਹਾਈਬ੍ਰਿਡ ਫੰਡ ਕਿਵੇਂ ਚੁਣੀਏ?

ਸ਼ੁਰੂਆਤ ਤੋਂ ਲੈ ਕੇ ਹੁਣ ਤੱਕ ਦੀ ਕਾਰਗੁਜ਼ਾਰੀ, ਫੰਡ ਪ੍ਰਬੰਧਨ ਟੀਮ, ਔਸਤ ਰਿਟਰਨ, ਜੋਖਮ ਐਕਸਪੋਜ਼ਰ, ਖਰਚ ਅਨੁਪਾਤ ਕੁਝ ਬੁਨਿਆਦੀ ਕਾਰਕ ਹਨ ਜੋ ਇੱਕ ਚੰਗੇ ਫੰਡ ਨੂੰ ਚੁਣਦੇ ਸਮੇਂ ਦੇਖਣ ਲਈ ਹਨ। ਸਭ ਤੋਂ ਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨ ਵਾਲੇ ਹਾਈਬ੍ਰਿਡ ਫੰਡਾਂ ਨੇ ਸਮੇਂ ਦੌਰਾਨ ਆਪਣੇ ਪੀਅਰ ਗਰੁੱਪ ਦੇ ਸਿਖਰਲੇ 25% ਵਿੱਚ ਰੈਂਕਿੰਗ ਦਿੱਤੀ ਹੈ।

ਹਾਲਾਂਕਿ, ਉਹਨਾਂ ਨਤੀਜਿਆਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਉਹਨਾਂ ਦੁਆਰਾ ਲਏ ਗਏ ਜੋਖਮ ਨੂੰ ਪਛਾਣਨਾ ਮਹੱਤਵਪੂਰਨ ਹੈ। ਇਹ ਸਮਝਣ ਲਈ ਸ਼ੁਰੂਆਤੀ ਤਾਰੀਖ ਨੂੰ ਦੇਖਣਾ ਵੀ ਜ਼ਰੂਰੀ ਹੈ ਕਿ ਕੰਪਨੀ ਕਿੰਨੇ ਸਮੇਂ ਤੋਂ ਚੱਲ ਰਹੀ ਹੈ ਅਤੇ ਸਮੇਂ ਦੇ ਨਾਲ ਇਸ ਨੇ ਕਿੰਨੀ ਕੁਸ਼ਲਤਾ ਨਾਲ ਪ੍ਰਦਰਸ਼ਨ ਕੀਤਾ ਹੈ।

ਇਸ ਤੋਂ ਇਲਾਵਾ, ਸਭ ਤੋਂ ਵਧੀਆ ਹਾਈਬ੍ਰਿਡ ਫੰਡਾਂ ਵਿੱਚ ਪ੍ਰਬੰਧਨਯੋਗ ਕਾਰਪਸ ਦਾ ਆਕਾਰ ਹੁੰਦਾ ਹੈ। ਨਾਕਾਫ਼ੀ ਧਿਆਨ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਇਹ ਬਹੁਤ ਘੱਟ ਨਹੀਂ ਹੋਣਾ ਚਾਹੀਦਾ, ਅਤੇ ਨਾ ਹੀ ਇੰਨਾ ਵੱਡਾ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ ਕਿ ਪ੍ਰਬੰਧਨ ਕਰਨਾ ਮੁਸ਼ਕਲ ਹੋਵੇ।

ਨਿਵੇਸ਼ ਲਈ ਚੋਟੀ ਦੇ ਪ੍ਰਦਰਸ਼ਨ ਵਾਲੇ ਹਾਈਬ੍ਰਿਡ ਫੰਡ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Equity and Debt Fund Growth ₹396.79

↑ 3.53 ₹49,257 -2.5 -0.1 12.6 18.1 17.8 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹37.35

↑ 0.48 ₹1,329 0.2 -1.6 12.9 17.8 16.7 -0.9 Sundaram Equity Hybrid Fund Growth ₹135.137

↑ 0.78 ₹1,954 0.5 10.5 27.1 16 14.2 JM Equity Hybrid Fund Growth ₹112.726

↑ 1.05 ₹753 -4.6 -6.9 3 15.8 13.7 -3.1 UTI Hybrid Equity Fund Growth ₹401.457

↑ 4.44 ₹6,654 -2.9 -0.2 9 15.8 13.8 6.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund Sundaram Equity Hybrid Fund JM Equity Hybrid Fund UTI Hybrid Equity Fund Point 1 Highest AUM (₹49,257 Cr). Bottom quartile AUM (₹1,329 Cr). Lower mid AUM (₹1,954 Cr). Bottom quartile AUM (₹753 Cr). Upper mid AUM (₹6,654 Cr). Point 2 Established history (26+ yrs). Established history (9+ yrs). Established history (25+ yrs). Established history (30+ yrs). Oldest track record among peers (31 yrs). Point 3 Top rated. Not Rated. Rating: 2★ (lower mid). Rating: 1★ (bottom quartile). Rating: 3★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 17.81% (top quartile). 5Y return: 16.72% (upper mid). 5Y return: 14.20% (lower mid). 5Y return: 13.74% (bottom quartile). 5Y return: 13.78% (bottom quartile). Point 6 3Y return: 18.10% (top quartile). 3Y return: 17.81% (upper mid). 3Y return: 16.03% (lower mid). 3Y return: 15.85% (bottom quartile). 3Y return: 15.76% (bottom quartile). Point 7 1Y return: 12.62% (lower mid). 1Y return: 12.87% (upper mid). 1Y return: 27.10% (top quartile). 1Y return: 3.00% (bottom quartile). 1Y return: 9.04% (bottom quartile). Point 8 1M return: -3.90% (lower mid). 1M return: -2.76% (upper mid). 1M return: 1.80% (top quartile). 1M return: -5.62% (bottom quartile). 1M return: -4.17% (bottom quartile). Point 9 Alpha: 3.54 (upper mid). Alpha: 0.00 (lower mid). Alpha: 5.81 (top quartile). Alpha: -6.31 (bottom quartile). Alpha: -0.75 (bottom quartile). Point 10 Sharpe: 0.62 (upper mid). Sharpe: 0.08 (bottom quartile). Sharpe: 2.64 (top quartile). Sharpe: -0.36 (bottom quartile). Sharpe: 0.15 (lower mid). ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

Sundaram Equity Hybrid Fund

JM Equity Hybrid Fund

UTI Hybrid Equity Fund

ਜਾਇਦਾਦ > 500 ਕਰੋੜ & ਕ੍ਰਮਬੱਧ3 ਸਾਲਸੀ.ਏ.ਜੀ.ਆਰ ਵਾਪਸੀ.

ਫਲੈਕਸੀ ਕੈਪ ਬਨਾਮ ਹਾਈਬ੍ਰਿਡ ਫੰਡ - ਮੈਨੂੰ ਕੀ ਚੁਣਨਾ ਚਾਹੀਦਾ ਹੈ?

ਇਕੁਇਟੀ ਫੰਡਾਂ ਦੀ ਤੁਲਨਾ ਵਿੱਚ, ਹਾਈਬ੍ਰਿਡ ਫੰਡਾਂ ਨੂੰ ਇੱਕ ਸੁਰੱਖਿਅਤ ਨਿਵੇਸ਼ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਇਹ ਰੂੜੀਵਾਦੀ ਨਿਵੇਸ਼ਕਾਂ ਵਿੱਚ ਵਧੇਰੇ ਪ੍ਰਸਿੱਧ ਹਨ ਕਿਉਂਕਿ ਉਹ ਅਸਲ ਰਿਣ ਫੰਡਾਂ ਨਾਲੋਂ ਵੱਡੇ ਰਿਟਰਨ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰਦੇ ਹਨ।

ਹਾਈਬ੍ਰਿਡ ਫੰਡ ਨਵੇਂ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਇੱਕ ਆਦਰਸ਼ ਵਿਕਲਪ ਹਨ ਜੋ ਸਟਾਕ ਮਾਰਕੀਟ ਦਾ ਸਵਾਦ ਲੈਣਾ ਚਾਹੁੰਦੇ ਹਨ। ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਇਕੁਇਟੀ ਭਾਗਾਂ ਨੂੰ ਸ਼ਾਮਲ ਕਰਨ ਨਾਲ ਬਿਹਤਰ ਰਿਟਰਨ ਦੀ ਸੰਭਾਵਨਾ ਵਧ ਜਾਂਦੀ ਹੈ।

ਇਸਦੇ ਨਾਲ ਹੀ, ਫੰਡ ਦੇ ਕਰਜ਼ੇ ਦੇ ਹਿੱਸੇ ਇਸ ਨੂੰ ਬਹੁਤ ਜ਼ਿਆਦਾ ਮਾਰਕੀਟ ਤਬਦੀਲੀਆਂ ਤੋਂ ਬਚਾਉਂਦੇ ਹਨ. ਨਤੀਜੇ ਵਜੋਂ, ਤੁਹਾਨੂੰ ਸ਼ੁੱਧ ਇਕੁਇਟੀ ਫੰਡਾਂ ਦੇ ਨਾਲ ਸੰਪੂਰਨ ਬਰਨਆਉਟ ਦੀ ਬਜਾਏ ਲਗਾਤਾਰ ਰਿਟਰਨ ਮਿਲਦਾ ਹੈ। ਕੁਝ ਹਾਈਬ੍ਰਿਡ ਫੰਡਾਂ ਦੀ ਗਤੀਸ਼ੀਲ ਸੰਪੱਤੀ ਵੰਡ ਦੀ ਵਿਸ਼ੇਸ਼ਤਾ ਘੱਟ ਰੂੜੀਵਾਦੀ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਮਾਰਕੀਟ ਦੀ ਅਸਥਿਰਤਾ ਤੋਂ ਵੱਧ ਤੋਂ ਵੱਧ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਇੱਕ ਸ਼ਾਨਦਾਰ ਤਰੀਕਾ ਪ੍ਰਦਾਨ ਕਰਦੀ ਹੈ।

ਦੋਵੇਂ ਕਿਸਮ ਦੇ ਫੰਡ ਦੱਸੇ ਗਏ ਉਦੇਸ਼ ਲਈ ਢੁਕਵੇਂ ਹਨ। ਦੋਵੇਂ ਸਮੂਹ, ਹਾਲਾਂਕਿ, ਦੋ ਵੱਖ-ਵੱਖ ਕਿਸਮਾਂ ਦੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਢੁਕਵੇਂ ਹਨ। ਮੰਨ ਲਓ ਕਿ ਤੁਸੀਂ ਪਿਛਲੇ 3-4 ਸਾਲਾਂ ਤੋਂ ਇਕੁਇਟੀ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰ ਰਹੇ ਹੋ ਅਤੇ ਬਿਨਾਂ ਕਿਸੇ ਘਬਰਾਹਟ ਦੇ ਮਾਰਕੀਟ ਦੇ ਉਤਰਾਅ-ਚੜ੍ਹਾਅ ਦਾ ਸਾਹਮਣਾ ਕੀਤਾ ਹੈ, ਜਾਂ ਜਦੋਂ ਪਿਛਲੇ ਸਾਲ ਮਾਰਚ ਵਿੱਚ ਕੁਝ ਹਫ਼ਤਿਆਂ ਵਿੱਚ ਮਾਰਕੀਟ ਵਿੱਚ 30-40% ਦੀ ਗਿਰਾਵਟ ਆਈ ਤਾਂ ਤੁਸੀਂ ਬੇਪਰਵਾਹ ਸੀ। ਅਜਿਹੀ ਸਥਿਤੀ ਵਿੱਚ, ਤੁਹਾਡੇ ਲਈ ਇਕਵਿਟੀ ਫੰਡ ਵਰਗੀ ਹਮਲਾਵਰ ਫੰਡ ਸ਼੍ਰੇਣੀ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਬਿਹਤਰ ਹੈ। ਨਹੀਂ ਤਾਂ, ਦੂਜਾ ਵਿਕਲਪ ਇੱਕ ਬਿਹਤਰ ਵਿਕਲਪ ਹੈ.

ਸਿੱਟਾ

ਜੇਕਰ ਤੁਸੀਂ ਬਜ਼ਾਰ ਦੀ ਅਸਥਿਰਤਾ ਦਾ ਸਾਮ੍ਹਣਾ ਕਰ ਸਕਦੇ ਹੋ ਅਤੇ ਲੰਬੇ ਸਮੇਂ ਲਈ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹੋ, ਤਾਂ ਤੁਸੀਂ ਹੋਰ ਸ਼੍ਰੇਣੀਆਂ ਦੇ ਮੁਕਾਬਲੇ ਵੱਡੇ ਰਿਟਰਨ ਪ੍ਰਾਪਤ ਕਰਨ ਦੇ ਯੋਗ ਹੋਵੋਗੇ। ਹਾਲਾਂਕਿ, ਬਹੁਤ ਸਾਰੇ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਅਜਿਹਾ ਕਰਨਾ ਮੁਸ਼ਕਲ ਲੱਗਦਾ ਹੈ। ਅਜਿਹੇ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਇਕੁਇਟੀ ਸ਼੍ਰੇਣੀ 'ਤੇ ਵੀ ਵਿਚਾਰ ਨਹੀਂ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ। ਭਾਵੇਂ ਤੁਸੀਂ ਜੋਖਮ ਭਰੇ ਫੰਡਾਂ ਨਾਲ ਸ਼ੁਰੂਆਤ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹੋ, ਯਕੀਨੀ ਬਣਾਓ ਕਿ ਤੁਸੀਂ ਘੱਟ ਰਕਮ ਨਾਲ ਸ਼ੁਰੂਆਤ ਕਰਦੇ ਹੋ ਅਤੇ ਘੱਟੋ-ਘੱਟ ਦੋ ਵੱਖ-ਵੱਖ ਫੰਡਾਂ ਨਾਲ ਆਪਣੇ ਪੋਰਟਫੋਲੀਓ ਨੂੰ ਵਿਭਿੰਨਤਾ ਦਿੰਦੇ ਹੋ। ਇਕੁਇਟੀ ਅਤੇ ਕਰਜ਼ੇ ਦੋਵਾਂ ਦਾ ਮਿਸ਼ਰਣ ਬਿਹਤਰ ਹੋਵੇਗਾ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।

like the comparisons made