ਰਿਟਾਇਰਮੈਂਟ ਨਿਵੇਸ਼ ਵਿਕਲਪ

ਦਾ ਸਭ ਤੋਂ ਮਹੱਤਵਪੂਰਨ ਹਿੱਸਾਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾਬੰਦੀ ਹੈ 'ਨਿਵੇਸ਼'। ਰਿਟਾਇਰਮੈਂਟ ਲਈ ਨਿਵੇਸ਼ ਕਰਨਾ ਬਹੁਤ ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ। ਨਿਵੇਸ਼ ਦੇ ਕਈ ਤਰੀਕੇ ਹਨ ਜਿਨ੍ਹਾਂ ਨੂੰ ਤੁਸੀਂ ਰਿਟਾਇਰਮੈਂਟ ਪਲੈਨਿੰਗ ਲਈ ਚੁਣ ਸਕਦੇ ਹੋ। ਆਉ ਅਸੀਂ ਕੁਝ ਸਭ ਤੋਂ ਪਸੰਦੀਦਾ ਪ੍ਰੀ-ਰਿਟਾਇਰਮੈਂਟ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ ਅਤੇ ਰਿਟਾਇਰਮੈਂਟ ਤੋਂ ਬਾਅਦ ਦੇ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ 'ਤੇ ਇੱਕ ਨਜ਼ਰ ਮਾਰੀਏ।

Talk to our investment specialist

ਪੂਰਵ-ਰਿਟਾਇਰਮੈਂਟ ਨਿਵੇਸ਼ ਵਿਕਲਪ

1. ਨਵੀਂ ਪੈਨਸ਼ਨ ਸਕੀਮ (NPS)

ਨਵੀਂ ਪੈਨਸ਼ਨ ਸਕੀਮ ਭਾਰਤ ਵਿੱਚ ਸਭ ਤੋਂ ਵਧੀਆ ਰਿਟਾਇਰਮੈਂਟ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ ਵਿੱਚੋਂ ਇੱਕ ਵਜੋਂ ਪ੍ਰਸਿੱਧੀ ਪ੍ਰਾਪਤ ਕਰ ਰਿਹਾ ਹੈ।ਐਨ.ਪੀ.ਐਸ ਸਾਰਿਆਂ ਲਈ ਖੁੱਲ੍ਹਾ ਹੈ ਪਰ, ਸਾਰੇ ਸਰਕਾਰੀ ਕਰਮਚਾਰੀਆਂ ਲਈ ਲਾਜ਼ਮੀ ਹੈ। ਇੱਕਨਿਵੇਸ਼ਕ ਘੱਟੋ-ਘੱਟ INR 500 ਪ੍ਰਤੀ ਮਹੀਨਾ ਜਾਂ INR 6000 ਸਾਲਾਨਾ ਜਮ੍ਹਾ ਕਰ ਸਕਦੇ ਹਨ, ਇਸ ਨੂੰ ਭਾਰਤੀ ਨਾਗਰਿਕਾਂ ਲਈ ਸਭ ਤੋਂ ਸੁਵਿਧਾਜਨਕ ਬਣਾਉਂਦੇ ਹੋਏ। ਨਿਵੇਸ਼ਕ ਆਪਣੀ ਰਿਟਾਇਰਮੈਂਟ ਯੋਜਨਾ ਲਈ NPS ਨੂੰ ਇੱਕ ਚੰਗਾ ਵਿਚਾਰ ਸਮਝ ਸਕਦੇ ਹਨ ਕਿਉਂਕਿ ਨਿਕਾਸੀ ਦੇ ਸਮੇਂ ਵਿੱਚ ਕੋਈ ਸਿੱਧੀ ਟੈਕਸ ਛੋਟ ਨਹੀਂ ਹੈ ਕਿਉਂਕਿ ਇਹ ਰਕਮ ਟੈਕਸ ਐਕਟ, 1961 ਦੇ ਅਨੁਸਾਰ ਟੈਕਸ-ਮੁਕਤ ਹੈ। ਇਹ ਸਕੀਮ ਇੱਕ ਜੋਖਮ-ਮੁਕਤ ਨਿਵੇਸ਼ ਹੈ ਕਿਉਂਕਿ ਇਸਦਾ ਸਮਰਥਨ ਹੈ ਭਾਰਤ ਸਰਕਾਰ।

2. ਇਕੁਇਟੀ ਫੰਡ

ਇਕੁਇਟੀ ਫੰਡ ਇਕ ਕਿਸਮ ਦਾ ਹੁੰਦਾ ਹੈਮਿਉਚੁਅਲ ਫੰਡ ਜੋ ਮੁੱਖ ਤੌਰ 'ਤੇ ਸਟਾਕਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦਾ ਹੈ। ਇਕੁਇਟੀ ਫਰਮਾਂ (ਜਨਤਕ ਜਾਂ ਨਿੱਜੀ ਤੌਰ 'ਤੇ ਵਪਾਰ) ਵਿੱਚ ਮਲਕੀਅਤ ਨੂੰ ਦਰਸਾਉਂਦੀ ਹੈ ਅਤੇ ਸਟਾਕ ਮਾਲਕੀ ਦਾ ਉਦੇਸ਼ ਸਮੇਂ ਦੀ ਮਿਆਦ ਦੇ ਨਾਲ ਕਾਰੋਬਾਰ ਦੇ ਵਾਧੇ ਵਿੱਚ ਹਿੱਸਾ ਲੈਣਾ ਹੈ। ਜਿਸ ਦੌਲਤ ਵਿੱਚ ਤੁਸੀਂ ਨਿਵੇਸ਼ ਕਰਦੇ ਹੋਇਕੁਇਟੀ ਫੰਡ ਦੁਆਰਾ ਨਿਯੰਤ੍ਰਿਤ ਕੀਤਾ ਜਾਂਦਾ ਹੈਸੇਬੀ ਅਤੇ ਉਹ ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਨੀਤੀਆਂ ਅਤੇ ਮਾਪਦੰਡ ਬਣਾਉਂਦੇ ਹਨ ਕਿ ਨਿਵੇਸ਼ਕ ਦਾ ਪੈਸਾ ਸੁਰੱਖਿਅਤ ਹੈ। ਕਿਉਂਕਿ ਇਕੁਇਟੀ ਲੰਬੇ ਸਮੇਂ ਦੇ ਨਿਵੇਸ਼ਾਂ ਲਈ ਆਦਰਸ਼ ਹਨ, ਇਹ ਸਭ ਤੋਂ ਵਧੀਆ ਰਿਟਾਇਰਮੈਂਟ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ। ਦੇ ਕੁਝਸਰਬੋਤਮ ਇਕੁਇਟੀ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਹਨ:Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹78.8726

↑ 1.97 ₹1,119 4.5 12.7 45.5 25 16.6 33.8 Franklin Asian Equity Fund Growth ₹37.8589

↑ 0.89 ₹372 7.7 15.4 33.1 15.6 3.2 23.7 DSP Natural Resources and New Energy Fund Growth ₹106.212

↑ 0.95 ₹1,765 12.3 17.1 30.7 23.1 20.2 17.5 Franklin Build India Fund Growth ₹140.552

↓ -1.20 ₹3,003 0.2 -0.3 15.6 25.3 22 3.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.89

↓ -1.23 ₹3,641 -6.3 0.1 15.4 15.7 11.3 17.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP US Flexible Equity Fund Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund Franklin Build India Fund Aditya Birla Sun Life Banking And Financial Services Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹372 Cr). Lower mid AUM (₹1,765 Cr). Upper mid AUM (₹3,003 Cr). Highest AUM (₹3,641 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (17+ yrs). Established history (16+ yrs). Established history (12+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 16.56% (lower mid). 5Y return: 3.19% (bottom quartile). 5Y return: 20.20% (upper mid). 5Y return: 21.98% (top quartile). 5Y return: 11.25% (bottom quartile). Point 6 3Y return: 24.98% (upper mid). 3Y return: 15.56% (bottom quartile). 3Y return: 23.14% (lower mid). 3Y return: 25.32% (top quartile). 3Y return: 15.68% (bottom quartile). Point 7 1Y return: 45.46% (top quartile). 1Y return: 33.10% (upper mid). 1Y return: 30.74% (lower mid). 1Y return: 15.64% (bottom quartile). 1Y return: 15.42% (bottom quartile). Point 8 Alpha: 2.18 (top quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Alpha: 0.61 (upper mid). Point 9 Sharpe: 1.15 (lower mid). Sharpe: 2.24 (top quartile). Sharpe: 1.32 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: 1.03 (bottom quartile). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.25 (top quartile). DSP US Flexible Equity Fund

Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

Franklin Build India Fund

Aditya Birla Sun Life Banking And Financial Services Fund

3. ਰੀਅਲ ਅਸਟੇਟ

ਇਹ ਨਿਵੇਸ਼ਕਾਂ ਵਿੱਚ ਸਭ ਤੋਂ ਪਸੰਦੀਦਾ ਰਿਟਾਇਰਮੈਂਟ ਨਿਵੇਸ਼ ਵਿਕਲਪ ਹੈ। ਇਹ ਰੀਅਲ ਅਸਟੇਟ, ਜਿਵੇਂ ਕਿ ਘਰ/ਦੁਕਾਨ/ਸਾਈਟ, ਆਦਿ ਵਿੱਚ ਕੀਤਾ ਗਿਆ ਇੱਕ ਨਿਵੇਸ਼ ਹੈ। ਇਸਨੂੰ ਵਧੀਆ ਸਥਿਰ ਰਿਟਰਨ ਦੇਣ ਲਈ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਰੀਅਲ ਅਸਟੇਟ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ, ਕਿਸੇ ਨੂੰ ਚੰਗੀ ਸਥਿਤੀ ਨੂੰ ਮੁੱਖ ਬਿੰਦੂ ਸਮਝਣਾ ਚਾਹੀਦਾ ਹੈ।

4. ਬਾਂਡ

ਬਾਂਡ ਸਭ ਤੋਂ ਪ੍ਰਸਿੱਧ ਰਿਟਾਇਰਮੈਂਟ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ। ਇੱਕ ਬਾਂਡ ਇੱਕ ਕਰਜ਼ਾ ਸੁਰੱਖਿਆ ਹੈ ਜਿੱਥੇ ਖਰੀਦਦਾਰ/ਧਾਰਕ ਸ਼ੁਰੂ ਵਿੱਚ ਜਾਰੀਕਰਤਾ ਤੋਂ ਬਾਂਡ ਖਰੀਦਣ ਲਈ ਮੂਲ ਰਕਮ ਦਾ ਭੁਗਤਾਨ ਕਰਦਾ ਹੈ। ਬਾਂਡ ਦਾ ਜਾਰੀਕਰਤਾ ਫਿਰ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਧਾਰਕ ਨੂੰ ਵਿਆਜ ਦਾ ਭੁਗਤਾਨ ਕਰਦਾ ਹੈ ਅਤੇ ਪਰਿਪੱਕਤਾ ਦੀ ਮਿਤੀ 'ਤੇ ਮੂਲ ਰਕਮ ਦਾ ਭੁਗਤਾਨ ਵੀ ਕਰਦਾ ਹੈ। ਕੁਝ ਬਾਂਡ ਵਧੀਆ 10-20% p.a.-ਵਿਆਜ ਦੀ ਦਰ ਪ੍ਰਦਾਨ ਕਰਦੇ ਹਨ। ਨਾਲ ਹੀ, ਨਿਵੇਸ਼ ਦੇ ਸਮੇਂ ਬਾਂਡਾਂ 'ਤੇ ਕੋਈ ਟੈਕਸ ਲਾਗੂ ਨਹੀਂ ਹੁੰਦਾ ਹੈ। ਦੇ ਕੁਝਵਧੀਆ ਬਾਂਡ ਫੰਡ ਨਿਵੇਸ਼ ਕਰਨਾ ਹੈ (ਸ਼੍ਰੇਣੀ ਰੈਂਕ ਦੇ ਅਨੁਸਾਰ):Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Corporate Bond Fund Growth ₹116.849

↑ 0.10 ₹28,253 1.1 2.5 6.8 7.6 7.4 7.12% 4Y 10M 24D 7Y 6M 14D HDFC Corporate Bond Fund Growth ₹33.6321

↑ 0.02 ₹33,207 0.9 2.3 6.8 7.6 7.3 7.36% 4Y 5M 19D 7Y 8M 16D ICICI Prudential Corporate Bond Fund Growth ₹31.077

↑ 0.02 ₹33,250 1.2 2.9 7.5 7.8 8 7.36% 3Y 4M 24D 6Y 4D Kotak Corporate Bond Fund Standard Growth ₹3,917.89

↑ 2.22 ₹17,265 1 2.6 7.3 7.7 7.8 7.36% 3Y 1M 28D 4Y 3M 11D Sundaram Corporate Bond Fund Growth ₹41.5085

↑ 0.02 ₹758 0.7 2.1 6.9 7 7.5 7.1% 2Y 11M 8D 3Y 10M 10D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Corporate Bond Fund HDFC Corporate Bond Fund ICICI Prudential Corporate Bond Fund Kotak Corporate Bond Fund Standard Sundaram Corporate Bond Fund Point 1 Lower mid AUM (₹28,253 Cr). Upper mid AUM (₹33,207 Cr). Highest AUM (₹33,250 Cr). Bottom quartile AUM (₹17,265 Cr). Bottom quartile AUM (₹758 Cr). Point 2 Oldest track record among peers (29 yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 6.78% (bottom quartile). 1Y return: 6.77% (bottom quartile). 1Y return: 7.50% (top quartile). 1Y return: 7.30% (upper mid). 1Y return: 6.86% (lower mid). Point 6 1M return: 0.66% (top quartile). 1M return: 0.60% (lower mid). 1M return: 0.63% (upper mid). 1M return: 0.55% (bottom quartile). 1M return: 0.36% (bottom quartile). Point 7 Sharpe: 0.22 (bottom quartile). Sharpe: 0.24 (bottom quartile). Sharpe: 1.04 (top quartile). Sharpe: 0.64 (upper mid). Sharpe: 0.45 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.12% (bottom quartile). Yield to maturity (debt): 7.36% (top quartile). Yield to maturity (debt): 7.36% (upper mid). Yield to maturity (debt): 7.36% (lower mid). Yield to maturity (debt): 7.10% (bottom quartile). Point 10 Modified duration: 4.90 yrs (bottom quartile). Modified duration: 4.47 yrs (bottom quartile). Modified duration: 3.40 yrs (lower mid). Modified duration: 3.16 yrs (upper mid). Modified duration: 2.94 yrs (top quartile). Aditya Birla Sun Life Corporate Bond Fund

HDFC Corporate Bond Fund

ICICI Prudential Corporate Bond Fund

Kotak Corporate Bond Fund Standard

Sundaram Corporate Bond Fund

5. ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡ (ETFs)

ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡਾਂ ਨੂੰ ਨਿਵੇਸ਼ਕਾਂ ਵਿੱਚ ਪ੍ਰਸਿੱਧ ਪ੍ਰਤੀਭੂਤੀਆਂ ਵਿੱਚੋਂ ਇੱਕ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਇੱਕਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡ (ETF) ਇੱਕ ਕਿਸਮ ਦਾ ਨਿਵੇਸ਼ ਹੈ ਜੋ ਸਟਾਕ ਐਕਸਚੇਂਜਾਂ 'ਤੇ ਖਰੀਦਿਆ ਅਤੇ ਵੇਚਿਆ ਜਾਂਦਾ ਹੈ। ਇਹ ਵਸਤੂਆਂ, ਬਾਂਡਾਂ, ਜਾਂ ਸਟਾਕ ਵਰਗੀਆਂ ਸੰਪਤੀਆਂ ਰੱਖਦਾ ਹੈ। ਇੱਕ ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡ ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਦੀ ਤਰ੍ਹਾਂ ਹੁੰਦਾ ਹੈ, ਪਰ ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਦੇ ਉਲਟ, ETFs ਨੂੰ ਵਪਾਰ ਦੀ ਮਿਆਦ ਦੇ ਦੌਰਾਨ ਕਿਸੇ ਵੀ ਸਮੇਂ ਵੇਚਿਆ ਜਾ ਸਕਦਾ ਹੈ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ETFs ਤੁਹਾਨੂੰ ਇੱਕ ਵਿਭਿੰਨ ਪੋਰਟਫੋਲੀਓ ਬਣਾਉਣ ਵਿੱਚ ਮਦਦ ਕਰਦਾ ਹੈ।

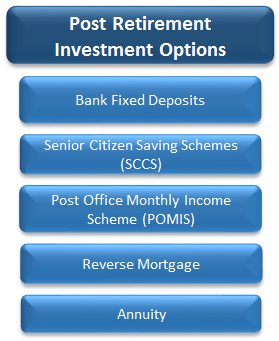

ਰਿਟਾਇਰਮੈਂਟ ਤੋਂ ਬਾਅਦ ਨਿਵੇਸ਼ ਵਿਕਲਪ

1. ਸੀਨੀਅਰ ਸਿਟੀਜ਼ਨ ਸੇਵਿੰਗ ਸਕੀਮਾਂ (SCSS)

ਰਿਟਾਇਰਮੈਂਟ ਤੋਂ ਬਾਅਦ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ ਦੇ ਹਿੱਸੇ ਵਜੋਂ, ਇੱਕ SCSS ਸੇਵਾਮੁਕਤ ਲੋਕਾਂ ਲਈ ਤਿਆਰ ਕੀਤਾ ਗਿਆ ਹੈ ਜੋ 60 ਸਾਲ ਤੋਂ ਵੱਧ ਉਮਰ ਦੇ ਹਨ। SCSS ਪ੍ਰਮਾਣਿਤ ਬੈਂਕਾਂ ਦੇ ਨਾਲ-ਨਾਲ ਪੂਰੇ ਭਾਰਤ ਵਿੱਚ ਫੈਲੇ ਨੈੱਟਵਰਕ ਡਾਕਘਰਾਂ ਰਾਹੀਂ ਉਪਲਬਧ ਹੈ। ਇਹ ਸਕੀਮ (ਜਾਂ SCSS ਖਾਤਾ) ਪੰਜ ਸਾਲਾਂ ਤੱਕ ਹੈ, ਪਰ, ਮਿਆਦ ਪੂਰੀ ਹੋਣ 'ਤੇ, ਇਸ ਨੂੰ ਬਾਅਦ ਵਿੱਚ ਇੱਕ ਵਾਧੂ ਤਿੰਨ ਸਾਲਾਂ ਲਈ ਵਧਾਇਆ ਜਾ ਸਕਦਾ ਹੈ। ਇਸ ਨਿਵੇਸ਼ ਦੇ ਨਾਲ, ਟੈਕਸ ਛੋਟ ਦੇ ਅਧੀਨ ਯੋਗ ਹੈਧਾਰਾ 80C.

2. ਪੋਸਟ ਆਫਿਸ ਮਾਸਿਕ ਆਮਦਨ ਯੋਜਨਾ (POMIS)

ਜਿਵੇਂ ਕਿ ਨਾਮ ਦਰਸਾਉਂਦਾ ਹੈ, ਇਹ ਮਹੀਨਾਵਾਰ ਹੈਆਮਦਨ ਤੋਂ ਸਕੀਮਡਾਕਖਾਨਾ ਭਾਰਤ ਦੇ. ਜੇਕਰ ਕੋਈ ਨਿਵੇਸ਼ਕ ਗਾਰੰਟੀਸ਼ੁਦਾ ਨਿਯਮਤ ਮਾਸਿਕ ਆਮਦਨ ਨੂੰ ਦੇਖ ਰਿਹਾ ਹੈ, ਤਾਂ ਇਹ ਇਸ ਦੇ ਨਾਲ ਜਾਣਾ ਚੰਗਾ ਹੈ। POMIS ਲਈ ਘੱਟੋ-ਘੱਟ ਨਿਵੇਸ਼ 1 ਰੁਪਏ ਹੈ,000 ਅਤੇ ਇੱਕ ਖਾਤੇ ਲਈ ਅਧਿਕਤਮ ਨਿਵੇਸ਼ 4.5 ਲੱਖ ਤੱਕ ਜਾਂਦਾ ਹੈ ਅਤੇ ਇੱਕ ਸਾਂਝੇ ਖਾਤੇ ਲਈ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ ਦੀ ਸੀਮਾ ਨੌਂ ਲੱਖ ਤੱਕ ਹੈ। POMIS ਦਾ ਕਾਰਜਕਾਲ ਪੰਜ ਸਾਲ ਹੈ।

3. ਸਾਲਾਨਾ

ਇੱਕਸਾਲਾਨਾ ਇੱਕ ਸਮਝੌਤਾ ਹੈ ਜਿਸਦਾ ਉਦੇਸ਼ ਰਿਟਾਇਰਮੈਂਟ ਦੇ ਦੌਰਾਨ ਸਥਿਰ ਆਮਦਨ ਪੈਦਾ ਕਰਨਾ ਹੈ। ਜਿੱਥੇ ਇੱਕ ਨਿਵੇਸ਼ਕ ਦੁਆਰਾ ਤੁਰੰਤ ਜਾਂ ਭਵਿੱਖ ਵਿੱਚ ਇੱਕ ਨਿਸ਼ਚਿਤ ਰਕਮ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਇੱਕਮੁਸ਼ਤ ਭੁਗਤਾਨ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਇਸ ਸਕੀਮ ਵਿੱਚ ਕਿਸੇ ਵੀ ਨਿਵੇਸ਼ਕ ਲਈ ਘੱਟੋ-ਘੱਟ ਉਮਰ ਦਾਖਲਾ 40 ਸਾਲ ਅਤੇ ਵੱਧ ਤੋਂ ਵੱਧ 100 ਸਾਲ ਤੱਕ ਹੈ।

4. ਰਿਵਰਸ ਮੋਰਟਗੇਜ

ਰਿਟਾਇਰਮੈਂਟ ਤੋਂ ਬਾਅਦ ਦੇ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ ਦੇ ਇੱਕ ਹਿੱਸੇ ਵਜੋਂ, ਰਿਵਰਸ ਮੋਰਟਗੇਜ ਸੀਨੀਅਰ ਨਾਗਰਿਕਾਂ ਲਈ ਇੱਕ ਚੰਗਾ ਵਿਕਲਪ ਹੈ ਜਿਨ੍ਹਾਂ ਨੂੰ ਆਮਦਨ ਦੇ ਸਥਿਰ ਪ੍ਰਵਾਹ ਦੀ ਲੋੜ ਹੈ। ਰਿਵਰਸ ਮੌਰਗੇਜ ਵਿੱਚ, ਰਿਣਦਾਤਾ ਤੋਂ ਉਹਨਾਂ ਦੇ ਘਰਾਂ ਉੱਤੇ ਮੌਰਗੇਜ ਦੇ ਬਦਲੇ ਸਥਿਰ ਪੈਸਾ ਪੈਦਾ ਹੁੰਦਾ ਹੈ। ਕੋਈ ਵੀ ਮਕਾਨ ਮਾਲਕ ਜਿਸ ਦੀ ਉਮਰ 60 ਸਾਲ (ਅਤੇ ਇਸ ਤੋਂ ਵੱਧ) ਹੈ, ਇਸ ਲਈ ਯੋਗ ਹੈ। ਸੇਵਾਮੁਕਤ ਲੋਕ ਆਪਣੀ ਜਾਇਦਾਦ ਵਿੱਚ ਰਹਿ ਸਕਦੇ ਹਨ ਅਤੇ ਮੌਤ ਤੱਕ ਨਿਯਮਤ ਭੁਗਤਾਨ ਪ੍ਰਾਪਤ ਕਰ ਸਕਦੇ ਹਨ। ਤੋਂ ਪ੍ਰਾਪਤ ਹੋਣ ਯੋਗ ਪੈਸਾਬੈਂਕ ਸੰਪਤੀ ਦੇ ਮੁਲਾਂਕਣ, ਇਸਦੀ ਮੌਜੂਦਾ ਕੀਮਤ ਅਤੇ ਨਾਲ ਹੀ ਜਾਇਦਾਦ ਦੀ ਸਥਿਤੀ 'ਤੇ ਨਿਰਭਰ ਕਰੇਗਾ।

5. ਬੈਂਕ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ

ਬਹੁਤੇ ਲੋਕ ਵਿਚਾਰ ਕਰਦੇ ਹਨਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਉਨ੍ਹਾਂ ਦੇ ਰਿਟਾਇਰਮੈਂਟ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ ਦੇ ਹਿੱਸੇ ਵਜੋਂ ਨਿਵੇਸ਼ ਕਿਉਂਕਿ ਇਹ 15 ਦਿਨਾਂ ਤੋਂ ਪੰਜ ਸਾਲ (ਅਤੇ ਇਸ ਤੋਂ ਵੱਧ) ਦੀ ਇੱਕ ਨਿਸ਼ਚਿਤ ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਦੀ ਮਿਆਦ ਲਈ ਬੈਂਕਾਂ ਵਿੱਚ ਪੈਸੇ ਜਮ੍ਹਾ ਕਰਨ ਦੇ ਯੋਗ ਬਣਾਉਂਦਾ ਹੈ ਅਤੇ ਇਹ ਹੋਰ ਰਵਾਇਤੀ ਨਾਲੋਂ ਉੱਚੀ ਵਿਆਜ ਦਰ ਕਮਾਉਣ ਦੀ ਆਗਿਆ ਦਿੰਦਾ ਹੈ।ਬਚਤ ਖਾਤਾ. ਪਰਿਪੱਕਤਾ ਦੇ ਸਮੇਂ ਦੌਰਾਨ, ਨਿਵੇਸ਼ਕ ਨੂੰ ਇੱਕ ਰਿਟਰਨ ਪ੍ਰਾਪਤ ਹੁੰਦਾ ਹੈ ਜੋ ਮੂਲ ਦੇ ਬਰਾਬਰ ਹੁੰਦਾ ਹੈ ਅਤੇ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਦੀ ਮਿਆਦ ਦੇ ਦੌਰਾਨ ਪ੍ਰਾਪਤ ਕੀਤਾ ਵਿਆਜ ਵੀ

ਇਸ ਵਿਭਿੰਨ ਰਿਟਾਇਰਮੈਂਟ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ ਦੇ ਨਾਲ, ਕਿਸੇ ਨੂੰ ਨਿਸ਼ਚਤ ਤੌਰ 'ਤੇ ਉਨ੍ਹਾਂ ਦੇ ਟੀਚਿਆਂ ਅਤੇ ਉਦੇਸ਼ਾਂ ਨਾਲ ਮੇਲ ਖਾਂਦੇ ਯੰਤਰ ਮਿਲਣਗੇ। ਯਕੀਨੀ ਬਣਾਓ ਕਿ ਤੁਸੀਂ ਇਸ ਬਾਰੇ ਡੂੰਘਾਈ ਨਾਲ ਵੇਰਵਿਆਂ ਨੂੰ ਜਾਣ ਕੇ ਸਹੀ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ ਦੀ ਚੋਣ ਕਰਦੇ ਹੋ।

ਜਿਵੇਂ ਕਿ ਡਵਾਈਟ ਐਲ. ਮੂਡੀ ਨੇ ਸਹੀ ਕਿਹਾ ਹੈ- “ਬੁਢਾਪੇ ਦੀ ਤਿਆਰੀ ਜਵਾਨੀ ਤੋਂ ਬਾਅਦ ਸ਼ੁਰੂ ਨਹੀਂ ਹੋਣੀ ਚਾਹੀਦੀ। ਇੱਕ ਜੀਵਨ ਜੋ 65 ਸਾਲ ਤੱਕ ਮਕਸਦ ਤੋਂ ਖਾਲੀ ਹੈ, ਅਚਾਨਕ ਰਿਟਾਇਰਮੈਂਟ 'ਤੇ ਭਰ ਨਹੀਂ ਜਾਵੇਗਾ।

ਇਸ ਲਈ, ਇੱਕ ਸਿਹਤਮੰਦ, ਅਮੀਰ ਅਤੇ ਸ਼ਾਂਤੀਪੂਰਨ ਸੇਵਾਮੁਕਤ ਜੀਵਨ ਲਈ, ਹੁਣੇ ਨਿਵੇਸ਼ ਕਰਨਾ ਸ਼ੁਰੂ ਕਰੋ!

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।