ਤੁਹਾਡੀ ਰਿਟਾਇਰਮੈਂਟ ਯੋਜਨਾ ਲਈ ਸੁਨਹਿਰੀ ਗਾਈਡ!

ਜਦੋਂ ਤੁਸੀਂ 'ਰਿਟਾਇਰਮੈਂਟ' ਸ਼ਬਦ ਸੁਣਦੇ ਹੋ ਤਾਂ ਤੁਹਾਡੇ ਦਿਮਾਗ ਵਿੱਚ ਕਿਹੜੇ ਵਿਚਾਰ ਆਉਂਦੇ ਹਨ? ਕੀ ਤੁਸੀਂ ਅਕਸਰ ਯਾਤਰਾ ਕਰਦੇ ਹੋ? ਜਾਂ ਸ਼ਾਇਦ ਆਪਣੇ ਪੋਤੇ-ਪੋਤੀਆਂ ਨਾਲ ਖੇਡ ਰਹੇ ਹੋ? ਹਾਲਾਂਕਿ, ਕੁਝ ਲੋਕ ਰਿਟਾਇਰਮੈਂਟ ਬਾਰੇ ਸੋਚ ਸਕਦੇ ਹਨ, ਜਦੋਂ ਕਿ ਕੁਝ ਨੌਜਵਾਨ ਅਣਡਿੱਠ ਕਰ ਸਕਦੇ ਹਨ। ਖੈਰ,ਰਿਟਾਇਰਮੈਂਟ ਲਈ ਯੋਜਨਾ ਬਣਾ ਰਿਹਾ ਹੈ ਜਾਂ ਕਿਸੇ ਨਿਵੇਸ਼ ਲਈ ਕਿਸੇ ਉਮਰ ਦੀ ਲੋੜ ਨਹੀਂ ਹੈ ਕਿਉਂਕਿ ਇਹ ਸਿਰਫ਼ ਤੁਹਾਡੇ ਭਵਿੱਖ ਨੂੰ ਸੁਰੱਖਿਅਤ ਕਰਨ ਲਈ ਹੈ! ਜਦੋਂ ਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾਬੰਦੀ ਦੀ ਗੱਲ ਆਉਂਦੀ ਹੈ, ਤਾਂ ਸਮਾਰਟ ਅਤੇ ਸ਼ੁਰੂਆਤੀ ਯੋਜਨਾਵਾਂ ਤੁਹਾਡੇ ਰਿਟਾਇਰ ਹੋਣ ਤੋਂ ਬਾਅਦ ਇੱਕ ਆਰਾਮਦਾਇਕ ਜ਼ਿੰਦਗੀ ਜੀਉਣ ਲਈ ਕਾਫ਼ੀ ਪੈਸਾ ਕਮਾ ਸਕਦੀਆਂ ਹਨ। ਜੇਕਰ ਤੁਸੀਂ ਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾ ਬਾਰੇ ਨਹੀਂ ਸੋਚਿਆ ਹੈ, ਤਾਂ ਇਸਨੂੰ ਹੁਣੇ ਕਰਨਾ ਸ਼ੁਰੂ ਕਰੋ! ਇੱਥੇ ਕੁਝ ਸੁਨਹਿਰੀ ਕਦਮ ਹਨ ਜੋ ਤੁਹਾਨੂੰ ਆਪਣੀ ਰਿਟਾਇਰਮੈਂਟ ਯੋਜਨਾ ਸ਼ੁਰੂ ਕਰਨ ਲਈ ਅਪਣਾਉਣ ਦੀ ਲੋੜ ਹੈ। ਨਾਲ ਹੀ, ਭਾਰਤ ਵਿੱਚ ਉਪਲਬਧ ਪੈਨਸ਼ਨ ਯੋਜਨਾਵਾਂ ਨੂੰ ਜਾਣੋ ਅਤੇ ਉਸ ਅਨੁਸਾਰ ਸਭ ਤੋਂ ਵਧੀਆ ਰਿਟਾਇਰਮੈਂਟ ਯੋਜਨਾ ਬਣਾਓ!

Talk to our investment specialist

ਰਿਟਾਇਰਮੈਂਟ ਲਈ ਯੋਜਨਾ ਬਣਾਉਣਾ

ਇੱਕ ਸੰਪੂਰਨ ਸੇਵਾਮੁਕਤ ਜੀਵਨ ਦਾ ਹੋਣਾ ਸਹੀ ਯੋਜਨਾਬੰਦੀ ਅਤੇ ਅਮਲ ਨਾਲ ਆਉਂਦਾ ਹੈ। 'ਸਹੀ ਯੋਜਨਾਬੰਦੀ ਅਤੇ ਸਹੀ ਨਿਵੇਸ਼', ਸਭ ਤੋਂ ਮਹੱਤਵਪੂਰਨ ਹੈ! ਹਾਲਾਂਕਿ, ਹਰ ਵਿਅਕਤੀ ਦੀ ਵੱਖ-ਵੱਖ ਜ਼ਰੂਰਤਾਂ ਦੇ ਨਾਲ ਵੱਖਰੀ ਜੀਵਨ ਸ਼ੈਲੀ ਹੁੰਦੀ ਹੈ। ਇਸ ਲਈ, ਤੁਹਾਨੂੰ ਪਹਿਲਾਂ ਆਪਣੀਆਂ ਜ਼ਰੂਰਤਾਂ, ਜੀਵਨ ਸ਼ੈਲੀ, ਤੁਸੀਂ ਕਿਸ ਉਮਰ ਵਿੱਚ ਰਿਟਾਇਰ ਹੋਣਾ ਚਾਹੁੰਦੇ ਹੋ ਅਤੇ ਤੁਹਾਡੀ ਸਾਲਾਨਾਕਮਾਈਆਂ. ਆਪਣੇ ਮਹੀਨਾਵਾਰ ਖਰਚਿਆਂ ਦਾ ਮੁਲਾਂਕਣ ਕਰੋ, ਇਹ ਤੁਹਾਨੂੰ ਮਹੱਤਵਪੂਰਨ ਅਤੇ ਬੇਲੋੜੀਆਂ ਦੋਵਾਂ ਚੀਜ਼ਾਂ ਦੇ ਰੂਪ ਵਿੱਚ ਤੁਹਾਡੇ ਖਰਚਿਆਂ ਬਾਰੇ ਇੱਕ ਵਿਚਾਰ ਦੇਵੇਗਾ। ਇਹ ਤੁਹਾਨੂੰ ਇੱਕ ਲਾਈਨ ਵੱਲ ਵੀ ਖਿੱਚੇਗਾ ਜਿੱਥੇ ਤੁਸੀਂ ਅੰਦਾਜ਼ਾ ਲਗਾ ਸਕਦੇ ਹੋ ਕਿ ਤੁਸੀਂ ਹਰ ਮਹੀਨੇ ਕਿੰਨੀ ਬਚਤ ਕਰ ਸਕਦੇ ਹੋ।

ਵਧੀਆ ਰਿਟਾਇਰਮੈਂਟ ਪਲਾਨ: ਯੋਜਨਾ ਕਿਵੇਂ ਬਣਾਈਏ

ਰਿਟਾਇਰਮੈਂਟ ਪਲੈਨਿੰਗ ਨੂੰ ਜੀਵਨ ਵਿੱਚ ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਕੰਮ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਜਿੰਨੀ ਜਲਦੀ ਤੁਸੀਂ ਪੋਸਟ-ਰਿਟਾਇਰਮੈਂਟ ਬਾਰੇ ਸੋਚਦੇ ਹੋ ਅਤੇਬੱਚਤ ਸ਼ੁਰੂ ਕਰੋ ਇਸਦੇ ਲਈ, ਜਿੰਨੀ ਜਲਦੀ ਤੁਸੀਂ ਤਣਾਅ-ਮੁਕਤ ਜੀਵਨ ਜੀਣ ਦੇ ਯੋਗ ਹੋਵੋਗੇ. ਆਪਣੀ ਉਮਰ ਦੇ ਹਿਸਾਬ ਨਾਲ ਆਪਣੀ ਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾ ਬਣਾਉਣਾ ਸਭ ਤੋਂ ਵਧੀਆ ਤਰੀਕਾ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਇੱਥੇ ਕੁਝ ਸੁਝਾਅ ਹਨ ਜਿਨ੍ਹਾਂ ਦੀ ਤੁਹਾਨੂੰ ਪਾਲਣਾ ਕਰਨ ਦੀ ਲੋੜ ਹੈ।

ਤੁਹਾਡੇ 20ਵਿਆਂ ਦੇ ਅਖੀਰ ਵਿੱਚ

ਆਪਣੀ ਸੇਵਾਮੁਕਤੀ ਦੀ ਯੋਜਨਾ ਸ਼ੁਰੂ ਕਰਨ ਲਈ, ਤੁਸੀਂ ਆਪਣੀ ਕੰਪਨੀ ਦੁਆਰਾ ਪੇਸ਼ ਕੀਤੇ ਗਏ ਰਿਟਾਇਰਮੈਂਟ ਲਾਭਾਂ ਦੀ ਪੜਚੋਲ ਕਰਨਾ ਸ਼ੁਰੂ ਕਰ ਸਕਦੇ ਹੋ। ਤੁਸੀਂ ਕਰਮਚਾਰੀ ਭਵਿੱਖ ਫੰਡ ਲਈ ਸਾਈਨ-ਅੱਪ ਕਰ ਸਕਦੇ ਹੋ (ਈ.ਪੀ.ਐੱਫ). EPF ਇੱਕ ਰਿਟਾਇਰਮੈਂਟ ਸਕੀਮ ਹੈ ਜਿਸ ਵਿੱਚ ਤੁਹਾਡਾ ਰੁਜ਼ਗਾਰਦਾਤਾ ਹਰ ਮਹੀਨੇ ਇੱਕ EPF ਖਾਤੇ ਵਿੱਚ ਇੱਕ ਨਿਸ਼ਚਿਤ ਰਕਮ ਜਮ੍ਹਾ ਕਰਦਾ ਹੈ ਅਤੇ ਇਹ ਤੁਹਾਡੇ ਤਨਖਾਹ ਦੇ ਚੈੱਕ ਵਿੱਚੋਂ ਕੱਟਿਆ ਜਾਂਦਾ ਹੈ। ਇੰਪਲਾਈਜ਼ ਪ੍ਰੋਵੀਡੈਂਟ ਫੰਡ ਆਰਗੇਨਾਈਜ਼ੇਸ਼ਨ ਆਫ ਇੰਡੀਆ (EPFO) ਦੁਆਰਾ ਫੰਡ ਦਾ ਪ੍ਰਬੰਧਨ ਕੀਤਾ ਜਾਂਦਾ ਹੈ।

ਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾਬੰਦੀ ਦੇ ਹਰ ਪੜਾਅ 'ਤੇ, ਤੁਹਾਨੂੰ ਆਪਣੇ ਕਾਰਪਸ ਵਿੱਚ ਵੱਖ-ਵੱਖ ਸੰਪਤੀਆਂ ਦਾ ਇੱਕ ਪੋਰਟਫੋਲੀਓ ਰੱਖਣਾ ਚਾਹੀਦਾ ਹੈ। ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਆਮ ਤੌਰ 'ਤੇ ਸਟਾਕ, ਸਥਿਰ ਆਮਦਨੀ ਯੰਤਰ, ਅਤੇ ਨਕਦ ਸੰਪਤੀਆਂ ਸ਼ਾਮਲ ਹੁੰਦੀਆਂ ਹਨ। ਤੁਹਾਡੇ 20 ਵਿੱਚ ਤੁਸੀਂ ਇੱਕ ਲੰਮੀ ਮਿਆਦ ਬਣਾ ਸਕਦੇ ਹੋਨਿਵੇਸ਼ ਯੋਜਨਾ ਜਾਂ ਤਾਂ ਇਕੁਇਟੀ ਵਰਗੀਆਂ ਜ਼ਿਆਦਾ ਜੋਖਮ ਲੈਣ ਵਾਲੀਆਂ ਸੰਪਤੀਆਂ ਵਿਚ ਜਾਂ ਘੱਟ ਜੋਖਮ ਵਾਲੀਆਂ ਜਾਇਦਾਦਾਂ ਜਿਵੇਂ ਕਿ ਨਕਦ, ਐੱਫ.ਡੀ., ਆਦਿ ਵਿਚ।

ਇਸ ਤੋਂ ਇਲਾਵਾ,ਨਿਵੇਸ਼ ਤੁਹਾਡੀ ਰਿਟਾਇਰਮੈਂਟ ਲਈ ਜਲਦੀ ਤੁਹਾਨੂੰ ਮਿਸ਼ਰਿਤ ਵਿਆਜ ਦੇ ਲਾਭਾਂ ਦਾ ਆਨੰਦ ਲੈਣ ਦੀ ਆਗਿਆ ਦਿੰਦਾ ਹੈ। ਮਿਸ਼ਰਿਤ ਵਿਆਜ ਲੰਬੇ ਸਮੇਂ ਲਈ ਤੁਹਾਡੇ ਯੋਗਦਾਨ ਨੂੰ ਵਧਾ ਸਕਦਾ ਹੈ ਕਿਉਂਕਿ ਇਹ ਤੁਹਾਡੇ ਖਾਤੇ ਨੂੰ ਇਕੱਲੇ ਸਧਾਰਨ ਵਿਆਜ ਨਾਲ ਵੱਧ ਤੇਜ਼ੀ ਨਾਲ ਵਧਣ ਦੇਵੇਗਾ। ਤੁਸੀਂ ਆਪਣੀ ਸਲਾਨਾ ਆਮਦਨ ਦਾ ਘੱਟੋ-ਘੱਟ 10% ਇੱਕ ਰਿਟਾਇਰਮੈਂਟ ਖਾਤੇ ਵਿੱਚ ਪਾ ਕੇ ਆਪਣੀ ਨਿੱਜੀ ਰਿਟਾਇਰਮੈਂਟ ਬੱਚਤ ਯੋਜਨਾਵਾਂ ਵੀ ਬਣਾ ਸਕਦੇ ਹੋ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਤੁਹਾਨੂੰ ਆਪਣੇ ਖਰਚਿਆਂ 'ਤੇ ਰੋਕ ਲਗਾਉਣ ਦੀ ਜ਼ਰੂਰਤ ਹੈ। ਭਾਵੇਂ ਇਹ ਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾਬੰਦੀ ਹੋਵੇ ਜਾਂ ਕੋਈ ਨਿਵੇਸ਼, 20 ਦੀ ਉਮਰ ਸ਼ੁਰੂ ਕਰਨ ਲਈ ਸਹੀ ਉਮਰ ਹੈ। ਇਹ ਇੱਕ ਤੰਗ ਬਜਟ ਬਣਾਉਣ ਦੀ ਆਦਤ ਪਾਉਣ ਦਾ ਵੀ ਇੱਕ ਚੰਗਾ ਸਮਾਂ ਹੈ ਜੋ ਤੁਹਾਨੂੰ ਘੱਟ ਖਰਚ ਕਰਨ ਅਤੇ ਵਧੇਰੇ ਬਚਤ ਕਰਨ ਵਿੱਚ ਮਦਦ ਕਰੇਗਾ।

ਤੁਹਾਡੇ 30s ਵਿੱਚ

ਜੇ ਤੁਸੀਂ ਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾਬੰਦੀ ਲਈ ਆਪਣੇ 20 ਦੇ ਅਭਿਆਸ ਦੀ ਪਾਲਣਾ ਕੀਤੀ ਹੈ, ਤਾਂ ਤੁਹਾਨੂੰ ਆਪਣੀਆਂ ਅਗਲੀਆਂ ਯੋਜਨਾਵਾਂ ਬਾਰੇ ਵੀ ਸਪੱਸ਼ਟ ਸਮਝ ਹੋ ਸਕਦੀ ਹੈ। ਖੈਰ, 30 ਦਾ ਉਹ ਸਮਾਂ ਹੁੰਦਾ ਹੈ ਜਦੋਂ ਤੁਹਾਡੇ ਕੋਲ ਪਰਿਵਾਰ ਦੀਆਂ ਉੱਚ ਜ਼ਿੰਮੇਵਾਰੀਆਂ ਹੁੰਦੀਆਂ ਹਨ ਅਤੇ ਇਸਲਈ, ਤੁਹਾਨੂੰ ਆਪਣੇ ਨਿਵੇਸ਼ਾਂ ਦੀ ਉਸ ਅਨੁਸਾਰ ਯੋਜਨਾ ਬਣਾਉਣੀ ਪੈਂਦੀ ਹੈ। 30 ਦੇ ਦਹਾਕੇ ਦੌਰਾਨ, ਤੁਹਾਡੀ ਰਿਟਾਇਰਮੈਂਟ ਯੋਜਨਾ ਦੇ ਹਿੱਸੇ ਵਜੋਂ, ਤੁਸੀਂ ਆਪਣੇ ਵਿੱਚ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਨਿਵੇਸ਼ ਸ਼ਾਮਲ ਕਰ ਸਕਦੇ ਹੋ।ਸੰਪੱਤੀ ਵੰਡ. ਇਸ ਤੋਂ ਇਲਾਵਾ, ਤੁਸੀਂ ਆਪਣੀ ਰਿਟਾਇਰਮੈਂਟ ਦੀ ਟੀਚਾ ਮਿਤੀ ਦੇ ਆਧਾਰ 'ਤੇ ਆਪਣਾ ਪੋਰਟਫੋਲੀਓ ਸੈਟ ਅਪ ਕਰ ਸਕਦੇ ਹੋ।

ਇਸ ਉਮਰ ਵਿੱਚ, ਤੁਹਾਨੂੰ ਖਰੀਦਣਾ ਚਾਹੀਦਾ ਹੈਸਿਹਤ ਬੀਮਾ ਅਤੇ ਤੁਹਾਡੇ ਪਰਿਵਾਰ ਨੂੰ ਵੀ ਪ੍ਰਦਾਨ ਕਰੋਜੀਵਨ ਬੀਮਾ. ਵੱਖ-ਵੱਖ ਨਿਵੇਸ਼ ਅਤੇ ਬੱਚਤ ਵਿਕਲਪਾਂ ਬਾਰੇ ਜਾਣਨਾ ਸ਼ੁਰੂ ਕਰੋ ਜਿਨ੍ਹਾਂ ਵਿੱਚ ਤੁਸੀਂ ਦਾਖਲਾ ਲੈ ਸਕਦੇ ਹੋ। ਇਸ ਸਮੇਂ ਦੇ ਦੌਰਾਨ, ਤੁਹਾਨੂੰ ਇੱਕ ਐਮਰਜੈਂਸੀ ਫੰਡ ਵੀ ਬਣਾਉਣਾ ਚਾਹੀਦਾ ਹੈ, ਏਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਖਾਤਾ ਜੋ ਕਿਸੇ ਵੀ ਸਮੇਂ ਹਟਾਇਆ ਜਾ ਸਕਦਾ ਹੈ ਅਤੇ ਵਿਆਜ-ਮੁਕਤ ਹੈ। ਯਕੀਨੀ ਬਣਾਓ ਕਿ ਤੁਸੀਂ ਆਪਣੇ ਆਪ ਨੂੰ ਕਰਜ਼ੇ ਤੋਂ ਮੁਕਤ ਰੱਖੋ ਅਤੇ ਹੋਰ ਬਚਤ ਕਰੋ।

ਤੁਹਾਡੇ 40 ਵਿੱਚ

ਇਹ ਉਹ ਸਮਾਂ ਹੈ ਜਦੋਂ ਤੁਸੀਂ ਚੰਗੀ ਤਰ੍ਹਾਂ ਸੈਟਲ ਹੋ ਅਤੇ ਤੁਹਾਡੇ ਕੋਲ ਕਾਫ਼ੀ ਬਚਤ ਅਤੇ ਸੰਪਤੀਆਂ ਹਨ। ਪਰ, ਜੀਵਨ ਦੇ ਇਸ ਪੜਾਅ 'ਤੇ, ਤੁਸੀਂ ਆਪਣੇ ਬੱਚਿਆਂ ਦੀਆਂ ਜ਼ਿੰਮੇਵਾਰੀਆਂ ਨਾਲ ਵੀ ਵਧੇਰੇ ਰੁੱਝੇ ਹੋਏ ਹੋਵੋਗੇ। ਖੈਰ, 40 ਦੇ ਦਹਾਕੇ ਵਿੱਚ ਤੁਹਾਡੀ ਰਿਟਾਇਰਮੈਂਟ ਯੋਜਨਾ ਦੇ ਹਿੱਸੇ ਵਜੋਂ, ਯਕੀਨੀ ਬਣਾਓ ਕਿ ਤੁਸੀਂ ਆਪਣੇ ਸਾਰੇ ਕਰਜ਼ਿਆਂ ਦਾ ਭੁਗਤਾਨ ਕਰਦੇ ਹੋ ਅਤੇ ਆਪਣੇ ਆਪ ਨੂੰ ਦੇਣਦਾਰੀਆਂ ਤੋਂ ਮੁਕਤ ਰੱਖਦੇ ਹੋ। ਹਾਲਾਂਕਿ, ਆਪਣੇ ਰਿਟਾਇਰਮੈਂਟ ਖਾਤੇ ਵਿੱਚ ਯੋਗਦਾਨ ਪਾਉਣਾ ਬੰਦ ਨਾ ਕਰੋ, ਅਜਿਹਾ ਕਰਨਾ ਜਾਰੀ ਰੱਖੋ।

ਇੱਕ ਗਲਤੀ ਜੋ ਲੋਕ ਅਕਸਰ ਇਸ ਉਮਰ ਵਿੱਚ ਕਰਦੇ ਹਨ ਉਹ ਇਹ ਹੈ ਕਿ ਉਹ ਆਪਣੇ ਰਿਟਾਇਰਮੈਂਟ ਫੰਡ ਦੀ ਵਰਤੋਂ ਕਰਦੇ ਹਨ। ਇਸ ਤੋਂ ਸਖ਼ਤੀ ਨਾਲ ਬਚੋ ਕਿਉਂਕਿ ਤੁਸੀਂ ਆਪਣੀ ਰਿਟਾਇਰਮੈਂਟ ਕਿਟੀ ਨੂੰ ਖਤਮ ਕਰ ਸਕਦੇ ਹੋ, ਜਿਸ ਨਾਲ ਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾਬੰਦੀ ਅਤੇ ਬੱਚਤਾਂ ਦੀ ਤੁਹਾਡੀ ਸਾਲਾਂ ਦੀ ਮਿਹਨਤ ਨੂੰ ਵੀ ਪ੍ਰਭਾਵਿਤ ਹੋਵੇਗਾ।

ਤੁਹਾਡੇ 50ਵਿਆਂ ਵਿੱਚ

ਇਹ ਉਹ ਸਮਾਂ ਹੈ ਜਦੋਂ ਜ਼ਿਆਦਾਤਰ ਲੋਕ ਚੰਗੇ ਤਨਖਾਹ ਸਕੇਲ 'ਤੇ ਕਮਾਈ ਕਰ ਰਹੇ ਹੋਣਗੇ ਅਤੇ ਬੱਚੇ ਦੀ ਸਿੱਖਿਆ ਵਰਗੀਆਂ ਕੁਝ ਜ਼ਿੰਮੇਵਾਰੀਆਂ ਤੋਂ ਅੱਗੇ ਵਧ ਰਹੇ ਹੋਣਗੇ, ਜੋ ਤੁਹਾਡੀ ਰਿਟਾਇਰਮੈਂਟ ਬੱਚਤਾਂ ਅਤੇ ਨਿਵੇਸ਼ਾਂ ਨੂੰ ਚੰਗਾ ਸਮਰਥਨ ਦੇਵੇਗੀ। ਜੇਕਰ ਤੁਸੀਂ ਆਪਣੀ ਜ਼ਿੰਦਗੀ ਦੇ ਇਸ ਬਿੰਦੂ 'ਤੇ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਯੋਜਨਾ ਬਣਾ ਰਹੇ ਹੋ, ਤਾਂ ਘੱਟ ਜੋਖਮ ਵਾਲੇ ਯੰਤਰਾਂ ਵਿੱਚ ਵੱਧ ਤੋਂ ਵੱਧ ਨਿਵੇਸ਼ ਕਰੋਤਰਲਤਾ ਭਾਗ

ਜਦੋਂ ਤੁਸੀਂ ਆਪਣੇ 50 ਸਾਲ ਤੱਕ ਪਹੁੰਚ ਜਾਂਦੇ ਹੋ, ਤੁਹਾਨੂੰ ਹੌਲੀ-ਹੌਲੀ ਆਪਣੇ ਸਟਾਕ ਦੀ ਵੰਡ ਨੂੰ ਘਟਾਉਣਾ ਚਾਹੀਦਾ ਹੈ ਅਤੇ ਆਪਣੇ ਨਿਸ਼ਚਿਤ ਆਮਦਨ ਨਿਵੇਸ਼ਾਂ ਨੂੰ ਵਧਾਉਣਾ ਚਾਹੀਦਾ ਹੈ। ਜੇਕਰ ਤੁਹਾਡਾ ਨਿਵੇਸ਼ ਹੁਣ ਤੱਕ ਪਰਿਪੱਕਤਾ ਦੇ ਪੜਾਅ 'ਤੇ ਹੈ, ਅਤੇ ਜੇਕਰ ਤੁਸੀਂ ਉਹਨਾਂ ਫੰਡਾਂ ਨੂੰ ਕਿਸੇ ਹੋਰ ਸਾਧਨ ਵਿੱਚ ਦੁਬਾਰਾ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹੋ, ਤਾਂ ਟੈਕਸ ਦੇ ਪ੍ਰਭਾਵ, ਜੋਖਮਾਂ ਅਤੇ ਖਾਸ ਸਾਧਨ ਦੀ ਤਰਲਤਾ 'ਤੇ ਵਿਚਾਰ ਕਰੋ। ਇਸ ਉਮਰ ਦੇ ਦੌਰਾਨ, ਤੁਹਾਨੂੰ ਆਪਣੇ ਨਿਵੇਸ਼ਾਂ 'ਤੇ ਨਜ਼ਰ ਰੱਖਣ ਬਾਰੇ ਬਹੁਤ ਖਾਸ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ।

ਤੁਹਾਡੇ 60 ਦੇ ਦਹਾਕੇ ਵਿੱਚ ਅਤੇ ਇਸ ਤੋਂ ਬਾਅਦ ਵਿੱਚ

ਤੁਹਾਡੇ 60 ਦੇ ਦਹਾਕੇ ਦੌਰਾਨ, ਜੇਕਰ ਤੁਸੀਂ ਸੇਵਾਮੁਕਤ ਹੋ ਜਾਂਦੇ ਹੋ ਤਾਂ ਤੁਹਾਡੀ ਸੇਵਾਮੁਕਤੀ ਦੀ ਯੋਜਨਾ ਨੂੰ ਅਮਲ ਵਿੱਚ ਲਿਆਂਦਾ ਜਾਵੇਗਾ। ਜਦੋਂ ਤੁਸੀਂ ਆਪਣੇ ਰਿਟਾਇਰਡ ਜੀਵਨ ਦੇ ਬਿਲਕੁਲ ਨੇੜੇ ਹੁੰਦੇ ਹੋ ਤਾਂ ਤੁਸੀਂ ਉਹਨਾਂ ਸਕੀਮਾਂ ਦਾ ਗਾਇਨ ਕਰ ਸਕਦੇ ਹੋ ਜਿਹਨਾਂ ਵਿੱਚ ਘੱਟ ਜੋਖਮ ਹੁੰਦੇ ਹਨ, ਤਰਲਤਾ ਜ਼ਿਆਦਾ ਹੁੰਦੀ ਹੈ ਜਾਂ ਘੱਟ ਵਿਆਜ ਦਰ ਦਾ ਜੋਖਮ ਹੁੰਦਾ ਹੈ। ਤੁਹਾਨੂੰ ਕਿੰਨੀ ਵਾਰ ਪੈਸੇ ਦੀ ਲੋੜ ਪਵੇਗੀ ਇਸ ਦੇ ਆਧਾਰ 'ਤੇ ਭੁਗਤਾਨ ਵਿਕਲਪ ਚੁਣੋ।

ਰਿਟਾਇਰਮੈਂਟ ਕੈਲਕੁਲੇਟਰ

ਰਿਟਾਇਰਮੈਂਟ ਕੈਲਕੁਲੇਟਰ ਇਹ ਅੰਦਾਜ਼ਾ ਲਗਾਉਣ ਦੇ ਆਦਰਸ਼ ਤਰੀਕਿਆਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ ਕਿ ਤੁਹਾਨੂੰ ਰਿਟਾਇਰਮੈਂਟ ਤੋਂ ਬਾਅਦ ਦੀ ਬਚਤ ਕਰਨ ਲਈ ਕਿੰਨੇ ਪੈਸੇ ਦੀ ਲੋੜ ਪਵੇਗੀ। ਇਸ ਕੈਲਕੁਲੇਟਰ ਦੀ ਵਰਤੋਂ ਕਰਦੇ ਸਮੇਂ ਤੁਹਾਨੂੰ ਮੌਜੂਦਾ ਉਮਰ, ਯੋਜਨਾਬੱਧ ਸੇਵਾਮੁਕਤੀ ਦੀ ਉਮਰ, ਨਿਯਮਤ ਖਰਚੇ, ਵਰਗੇ ਵੇਰੀਏਬਲ ਭਰਨ ਦੀ ਲੋੜ ਹੋਵੇਗੀ।ਮਹਿੰਗਾਈ ਦਰ ਅਤੇ ਨਿਵੇਸ਼ਾਂ (ਜਾਂ ਇਕੁਇਟੀ ਬਾਜ਼ਾਰਾਂ ਆਦਿ) 'ਤੇ ਸੰਭਾਵਿਤ ਲੰਬੀ ਮਿਆਦ ਦੀ ਵਿਕਾਸ ਦਰ। ਇਹਨਾਂ ਸਾਰੇ ਵੇਰੀਏਬਲਾਂ ਦਾ ਜੋੜ ਤੁਹਾਨੂੰ ਉਸ ਰਕਮ ਦੀ ਗਣਨਾ ਕਰਨ ਵਿੱਚ ਮਦਦ ਕਰੇਗਾ ਜਿਸਦੀ ਤੁਹਾਨੂੰ ਮਹੀਨਾਵਾਰ ਬੱਚਤ ਕਰਨ ਦੀ ਲੋੜ ਹੋਵੇਗੀ। ਇਹ ਰਕਮ ਤੁਹਾਨੂੰ ਕੁਝ ਖਾਸ ਧਾਰਨਾਵਾਂ ਦੇ ਆਧਾਰ 'ਤੇ ਸੇਵਾਮੁਕਤੀ ਤੋਂ ਬਾਅਦ ਲੋੜੀਂਦੇ ਪੈਸੇ ਦੇਵੇਗੀ।

ਰਿਟਾਇਰਮੈਂਟ ਕੈਲਕੁਲੇਟਰ ਦੀ ਇੱਕ ਉਦਾਹਰਣ ਹੇਠਾਂ ਦਿੱਤੀ ਗਈ ਹੈ-

Know Your Monthly SIP Amount

ਰਿਟਾਇਰਮੈਂਟ ਸੇਵਿੰਗ ਪਲਾਨ ਜਾਂ ਨਿਵੇਸ਼ ਵਿਕਲਪ

ਭਾਰਤ ਵਿੱਚ ਉਪਲਬਧ ਕੁਝ ਸਰਵੋਤਮ ਪ੍ਰੀ-ਰਿਟਾਇਰਮੈਂਟ ਵਿਕਲਪ ਹੇਠਾਂ ਦਿੱਤੇ ਹਨ:

ਨਵੀਂ ਪੈਨਸ਼ਨ ਸਕੀਮ

ਇੱਕਨਿਵੇਸ਼ਕ ਘੱਟੋ-ਘੱਟ INR 500 ਪ੍ਰਤੀ ਮਹੀਨਾ ਜਾਂ INR 6000 ਸਾਲਾਨਾ ਜਮ੍ਹਾ ਕਰ ਸਕਦੇ ਹਨ, ਇਸ ਨੂੰ ਭਾਰਤੀ ਨਾਗਰਿਕਾਂ ਲਈ ਨਿਵੇਸ਼ ਦੇ ਸਭ ਤੋਂ ਸੁਵਿਧਾਜਨਕ ਰੂਪਾਂ ਵਿੱਚੋਂ ਇੱਕ ਬਣਾਉਂਦੇ ਹੋਏ। ਨਿਵੇਸ਼ਕ ਵਿਚਾਰ ਕਰ ਸਕਦੇ ਹਨਐਨ.ਪੀ.ਐਸ ਉਹਨਾਂ ਲਈ ਇੱਕ ਚੰਗੇ ਵਿਚਾਰ ਵਜੋਂਜਲਦੀ ਰਿਟਾਇਰਮੈਂਟ ਯੋਜਨਾਬੰਦੀ ਕਿਉਂਕਿ ਨਿਕਾਸੀ ਦੇ ਸਮੇਂ ਦੌਰਾਨ ਕੋਈ ਸਿੱਧੀ ਟੈਕਸ ਛੋਟ ਨਹੀਂ ਹੈ ਕਿਉਂਕਿ ਰਕਮ ਟੈਕਸ-ਮੁਕਤ ਹੈਆਮਦਨ ਟੈਕਸ ਐਕਟ, 1961

ਈ.ਪੀ.ਐੱਫ

ਇੱਕ ਕਰਮਚਾਰੀ ਭਵਿੱਖ ਨਿਧੀ ਦੇ ਤਹਿਤ, ਕਰਮਚਾਰੀ, ਅਤੇ ਨਾਲ ਹੀ ਰੁਜ਼ਗਾਰਦਾਤਾ ਇੱਕ EPF ਖਾਤੇ ਵਿੱਚ ਆਪਣੀ ਮੂਲ ਤਨਖਾਹ (ਲਗਭਗ 12%) ਵਿੱਚੋਂ ਇੱਕ ਨਿਸ਼ਚਿਤ ਰਕਮ ਦਾ ਯੋਗਦਾਨ ਪਾਉਂਦੇ ਹਨ। ਤੁਹਾਡੀ ਮੂਲ ਤਨਖਾਹ ਦਾ ਪੂਰਾ 12% ਕਰਮਚਾਰੀ ਭਵਿੱਖ ਫੰਡ ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਮੁਢਲੀ ਤਨਖਾਹ ਦੇ 12% ਵਿੱਚੋਂ, 3.67% ਇੱਕ ਕਰਮਚਾਰੀ ਭਵਿੱਖ ਫੰਡ ਜਾਂ EPF ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ ਅਤੇ ਬਾਕੀ 8.33% ਤੁਹਾਡੀ EPS ਜਾਂ ਕਰਮਚਾਰੀ ਦੀ ਪੈਨਸ਼ਨ ਸਕੀਮ ਵਿੱਚ ਮੋੜਿਆ ਜਾਂਦਾ ਹੈ। ਇਸ ਲਈ, ਕਰਮਚਾਰੀ ਭਵਿੱਖ ਨਿਧੀ ਇੱਕ ਸਰਵੋਤਮ ਬਚਤ ਪਲੇਟਫਾਰਮਾਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ ਜੋ ਕਰਮਚਾਰੀਆਂ ਨੂੰ ਹਰ ਮਹੀਨੇ ਆਪਣੀ ਤਨਖਾਹ ਦਾ ਇੱਕ ਹਿੱਸਾ ਬਚਾਉਣ ਅਤੇ ਸੇਵਾਮੁਕਤੀ ਤੋਂ ਬਾਅਦ ਇਸਦੀ ਵਰਤੋਂ ਕਰਨ ਦੇ ਯੋਗ ਬਣਾਉਂਦਾ ਹੈ।

ਇਕੁਇਟੀਜ਼

ਨਿਵੇਸ਼ਕ ਜਿਨ੍ਹਾਂ ਕੋਲ ਉੱਚ-ਜੋਖਮ ਦੀ ਭੁੱਖ ਇਕੁਇਟੀ ਵਿਚ ਨਿਵੇਸ਼ ਕਰਨ 'ਤੇ ਵਿਚਾਰ ਕਰ ਸਕਦੇ ਹਨ। ਨਿਵੇਸ਼ਕ ਬਹੁਤ ਸਾਰੇ ਵਿਕਲਪਾਂ ਵਿੱਚੋਂ ਚੁਣ ਸਕਦੇ ਹਨ ਜਿਵੇਂ ਕਿਵੱਡੇ ਕੈਪ ਫੰਡ, ਮੱਧ &ਛੋਟੀ ਕੈਪ ਅਤੇਥੀਮੈਟਿਕ ਫੰਡ. ਦੇ ਮੁਕਾਬਲੇ ਵੱਡੇ-ਕੈਪ ਫੰਡ ਘੱਟ ਜੋਖਮ ਰੱਖਦੇ ਹਨਮਿਡ-ਕੈਪ ਅਤੇ ਥੀਮੈਟਿਕ ਫੰਡ। ਕਿਉਂਕਿ ਥੀਮੈਟਿਕ ਫੰਡ ਕਿਸੇ ਖਾਸ ਉਦਯੋਗ ਨੂੰ ਐਕਸਪੋਜ਼ਰ ਦਿੰਦੇ ਹਨ, ਉਹ ਸਾਰੀਆਂ ਇਕੁਇਟੀ ਵਿੱਚ ਸਭ ਤੋਂ ਵੱਧ ਜੋਖਮ ਰੱਖਦੇ ਹਨਮਿਉਚੁਅਲ ਫੰਡ. ਨਿਵੇਸ਼ਕ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਯੋਜਨਾ ਬਣਾ ਰਹੇ ਹਨਇਕੁਇਟੀ ਫੰਡ ਉਹਨਾਂ ਦੀ ਰਿਟਾਇਰਮੈਂਟ ਯੋਜਨਾ ਦੇ ਹਿੱਸੇ ਵਜੋਂ, ਉਹਨਾਂ ਨੂੰ ਲੰਬੇ ਸਮੇਂ ਲਈ ਰਹਿਣ ਦੀ ਸਲਾਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ, ਭਾਵ, 5-10 ਸਾਲਾਂ ਤੋਂ ਵੱਧ।

ਵਧੀਆ ਇਕੁਇਟੀ ਫੰਡ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹63.586

↓ -1.42 ₹1,975 23.5 57.4 162.2 60.4 29.9 167.1 SBI PSU Fund Growth ₹35.4386

↑ 0.30 ₹5,980 7.5 11.5 26.5 31.5 26.2 11.3 ICICI Prudential Infrastructure Fund Growth ₹186.41

↓ -1.16 ₹8,077 -2.9 -2.9 11.4 22.4 24.4 6.7 Invesco India PSU Equity Fund Growth ₹66.56

↑ 0.69 ₹1,492 3.5 6.1 24.9 29.4 24.2 10.3 DSP India T.I.G.E.R Fund Growth ₹314.971

↓ -1.17 ₹5,184 2.5 0.8 17.9 24.6 23 -2.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund ICICI Prudential Infrastructure Fund Invesco India PSU Equity Fund DSP India T.I.G.E.R Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Highest AUM (₹8,077 Cr). Bottom quartile AUM (₹1,492 Cr). Lower mid AUM (₹5,184 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (20+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 29.93% (top quartile). 5Y return: 26.20% (upper mid). 5Y return: 24.35% (lower mid). 5Y return: 24.23% (bottom quartile). 5Y return: 23.04% (bottom quartile). Point 6 3Y return: 60.40% (top quartile). 3Y return: 31.47% (upper mid). 3Y return: 22.42% (bottom quartile). 3Y return: 29.44% (lower mid). 3Y return: 24.64% (bottom quartile). Point 7 1Y return: 162.22% (top quartile). 1Y return: 26.46% (upper mid). 1Y return: 11.44% (bottom quartile). 1Y return: 24.90% (lower mid). 1Y return: 17.94% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.70 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.15 (bottom quartile). Sharpe: 0.53 (lower mid). Sharpe: 0.08 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

ICICI Prudential Infrastructure Fund

Invesco India PSU Equity Fund

DSP India T.I.G.E.R Fund

ਇਕੁਇਟੀ 'ਤੇ ਆਧਾਰਿਤ ਫੰਡਸੰਪਤੀ >= 500 ਕਰੋੜ & ਕ੍ਰਮਬੱਧ5 ਸਾਲਸੀ.ਏ.ਜੀ.ਆਰ ਵਾਪਸੀ

ਬਾਂਡ

ਬਾਂਡ ਸਭ ਪ੍ਰਸਿੱਧ ਦੇ ਇੱਕ ਹਨਰਿਟਾਇਰਮੈਂਟ ਨਿਵੇਸ਼ ਵਿਕਲਪ. ਇੱਕ ਬਾਂਡ ਇੱਕ ਕਰਜ਼ਾ ਸੁਰੱਖਿਆ ਹੈ ਜਿੱਥੇ ਖਰੀਦਦਾਰ/ਧਾਰਕ ਸ਼ੁਰੂ ਵਿੱਚ ਜਾਰੀਕਰਤਾ ਤੋਂ ਬਾਂਡ ਖਰੀਦਣ ਲਈ ਮੂਲ ਰਕਮ ਦਾ ਭੁਗਤਾਨ ਕਰਦਾ ਹੈ। ਬਾਂਡ ਦਾ ਜਾਰੀਕਰਤਾ ਫਿਰ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਧਾਰਕ ਨੂੰ ਵਿਆਜ ਦਾ ਭੁਗਤਾਨ ਕਰਦਾ ਹੈ ਅਤੇ ਪਰਿਪੱਕਤਾ ਦੀ ਮਿਤੀ 'ਤੇ ਮੂਲ ਰਕਮ ਦਾ ਭੁਗਤਾਨ ਵੀ ਕਰਦਾ ਹੈ। ਕੁਝ ਬਾਂਡ ਵਧੀਆ 10-20% p.a ਪ੍ਰਦਾਨ ਕਰਦੇ ਹਨ। ਵਿਆਜ ਦੀ ਦਰ. ਨਾਲ ਹੀ, ਨਿਵੇਸ਼ ਦੇ ਸਮੇਂ ਬਾਂਡਾਂ 'ਤੇ ਕੋਈ ਟੈਕਸ ਲਾਗੂ ਨਹੀਂ ਹੁੰਦਾ ਹੈ। ਕਿਉਂਕਿ ਇਹ ਫੰਡ ਜ਼ਿਆਦਾਤਰ ਪੈਸਾ ਕਰਜ਼ੇ ਦੇ ਯੰਤਰਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ ਜਿਵੇਂ ਕਿ ਸਰਕਾਰੀ ਪ੍ਰਤੀਭੂਤੀਆਂ, ਕਾਰਪੋਰੇਟ ਬਾਂਡ,ਪੈਸੇ ਦੀ ਮਾਰਕੀਟ ਯੰਤਰ ਆਦਿ, ਉਹਨਾਂ ਨੂੰ ਇਕੁਇਟੀ ਨਾਲੋਂ ਮੁਕਾਬਲਤਨ ਸੁਰੱਖਿਅਤ ਨਿਵੇਸ਼ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਹਾਲਾਂਕਿ, ਨਿਵੇਸ਼ ਕਰਨ ਦੇ ਜੋਖਮ ਹਨਕਰਜ਼ਾ ਫੰਡ ਵੀ.

ਵਧੀਆ ਬਾਂਡ ਫੰਡ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity BNP Paribas Corporate Bond Fund Growth ₹28.5168

↓ -0.02 ₹422 0.9 2.4 7.8 7.8 8.3 7.18% 3Y 1M 6D 4Y 29D Franklin India Corporate Debt Fund Growth ₹103.831

↓ -0.09 ₹1,323 1.5 3 9 7.8 9.1 7.48% 2Y 5M 26D 5Y 9M 11D ICICI Prudential Corporate Bond Fund Growth ₹31.0479

↓ -0.03 ₹33,250 1.2 2.9 7.5 7.8 8 7.36% 3Y 4M 24D 6Y 4D Nippon India Prime Debt Fund Growth ₹62.0943

↓ -0.06 ₹8,888 0.9 2.4 7.3 7.8 7.8 7.12% 3Y 6M 14D 4Y 9M 4D Kotak Corporate Bond Fund Standard Growth ₹3,913.53

↓ -4.36 ₹17,265 1 2.6 7.3 7.7 7.8 7.36% 3Y 1M 28D 4Y 3M 11D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 12 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary BNP Paribas Corporate Bond Fund Franklin India Corporate Debt Fund ICICI Prudential Corporate Bond Fund Nippon India Prime Debt Fund Kotak Corporate Bond Fund Standard Point 1 Bottom quartile AUM (₹422 Cr). Bottom quartile AUM (₹1,323 Cr). Highest AUM (₹33,250 Cr). Lower mid AUM (₹8,888 Cr). Upper mid AUM (₹17,265 Cr). Point 2 Established history (17+ yrs). Oldest track record among peers (28 yrs). Established history (16+ yrs). Established history (25+ yrs). Established history (18+ yrs). Point 3 Rating: 3★ (bottom quartile). Rating: 2★ (bottom quartile). Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 7.77% (upper mid). 1Y return: 8.97% (top quartile). 1Y return: 7.50% (lower mid). 1Y return: 7.25% (bottom quartile). 1Y return: 7.30% (bottom quartile). Point 6 1M return: 0.43% (bottom quartile). 1M return: 0.62% (upper mid). 1M return: 0.63% (top quartile). 1M return: 0.50% (bottom quartile). 1M return: 0.55% (lower mid). Point 7 Sharpe: 0.68 (lower mid). Sharpe: 1.25 (top quartile). Sharpe: 1.04 (upper mid). Sharpe: 0.54 (bottom quartile). Sharpe: 0.64 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.18% (bottom quartile). Yield to maturity (debt): 7.48% (top quartile). Yield to maturity (debt): 7.36% (upper mid). Yield to maturity (debt): 7.12% (bottom quartile). Yield to maturity (debt): 7.36% (lower mid). Point 10 Modified duration: 3.10 yrs (upper mid). Modified duration: 2.49 yrs (top quartile). Modified duration: 3.40 yrs (bottom quartile). Modified duration: 3.54 yrs (bottom quartile). Modified duration: 3.16 yrs (lower mid). BNP Paribas Corporate Bond Fund

Franklin India Corporate Debt Fund

ICICI Prudential Corporate Bond Fund

Nippon India Prime Debt Fund

Kotak Corporate Bond Fund Standard

ਕਰਜ਼ਾ 'ਤੇ ਆਧਾਰਿਤ ਫੰਡਸੰਪਤੀ >= 200 ਕਰੋੜ & ਕ੍ਰਮਬੱਧ3 ਸਾਲ ਦਾ CAGR ਰਿਟਰਨ.

ਪੈਨਸ਼ਨ ਯੋਜਨਾਵਾਂ

ਪੈਨਸ਼ਨ ਯੋਜਨਾਵਾਂ, ਜਿਨ੍ਹਾਂ ਨੂੰ ਰਿਟਾਇਰਮੈਂਟ ਪਲਾਨ ਵੀ ਕਿਹਾ ਜਾਂਦਾ ਹੈ, ਉਹ ਨਿਵੇਸ਼ ਯੋਜਨਾਵਾਂ ਹਨ ਜੋ ਤੁਹਾਨੂੰ ਤੁਹਾਡੀ ਬਚਤ ਦੇ ਇੱਕ ਹਿੱਸੇ ਨੂੰ ਸਮੇਂ ਦੀ ਮਿਆਦ ਵਿੱਚ ਇਕੱਠਾ ਕਰਨ ਅਤੇ ਸੇਵਾਮੁਕਤੀ ਤੋਂ ਬਾਅਦ ਸਥਿਰ ਆਮਦਨ ਪ੍ਰਦਾਨ ਕਰਨ ਦੀ ਆਗਿਆ ਦਿੰਦੀਆਂ ਹਨ। ਇੱਕ ਸਹੀ ਪੈਨਸ਼ਨ ਸਕੀਮ ਤੁਹਾਨੂੰ ਪੜਾਅਵਾਰ ਢੰਗ ਨਾਲ ਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾ ਬਣਾਉਣ ਦਿੰਦੀ ਹੈ। ਇਸ ਲਈ, ਆਪਣੀ ਰਿਟਾਇਰਮੈਂਟ ਯੋਜਨਾਬੰਦੀ ਕਰਦੇ ਸਮੇਂ, ਸਭ ਤੋਂ ਵਧੀਆ ਰਿਟਾਇਰਮੈਂਟ ਯੋਜਨਾ ਚੁਣਨ ਦੀ ਸਲਾਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ ਜੋ ਤੁਹਾਡੇ ਰਿਟਾਇਰ ਹੋਣ ਤੋਂ ਬਾਅਦ ਇੱਕ ਮੁਕਤੀਦਾਤਾ ਵਜੋਂ ਕੰਮ ਕਰ ਸਕਦੀ ਹੈ। ਭਾਰਤ ਵਿੱਚ ਕੁਝ ਵਧੀਆ ਪੈਨਸ਼ਨ ਯੋਜਨਾਵਾਂ ਹੇਠ ਲਿਖੇ ਅਨੁਸਾਰ ਹਨ-

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Retirement Savings Fund - Equity Plan Growth ₹47.691

↓ -0.34 ₹6,941 -6.6 -5 6.7 15.2 16.1 5.2 HDFC Retirement Savings Fund - Hybrid - Equity Plan Growth ₹36.754

↓ -0.27 ₹1,703 -5.7 -3.9 5.2 12.1 11.2 5.4 Tata Retirement Savings Fund - Progressive Growth ₹60.1215

↓ -0.16 ₹2,041 -7 -7.3 6.5 13.9 9.8 -1.2 Tata Retirement Savings Fund-Moderate Growth ₹60.2997

↓ -0.20 ₹2,094 -6 -6 6.8 13.1 9.7 1 HDFC Retirement Savings Fund - Hybrid - Debt Plan Growth ₹21.5919

↓ -0.05 ₹161 -1.1 0.4 5.2 8.1 7.2 5.2 Tata Retirement Savings Fund - Conservative Growth ₹31.3224

↓ -0.04 ₹170 -1.5 -1 5.5 8 5.9 3.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 12 Mar 26 Research Highlights & Commentary of 6 Funds showcased

Commentary HDFC Retirement Savings Fund - Equity Plan HDFC Retirement Savings Fund - Hybrid - Equity Plan Tata Retirement Savings Fund - Progressive Tata Retirement Savings Fund-Moderate HDFC Retirement Savings Fund - Hybrid - Debt Plan Tata Retirement Savings Fund - Conservative Point 1 Highest AUM (₹6,941 Cr). Lower mid AUM (₹1,703 Cr). Upper mid AUM (₹2,041 Cr). Upper mid AUM (₹2,094 Cr). Bottom quartile AUM (₹161 Cr). Bottom quartile AUM (₹170 Cr). Point 2 Established history (10+ yrs). Established history (10+ yrs). Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (10+ yrs). Established history (14+ yrs). Point 3 Not Rated. Not Rated. Top rated. Rating: 5★ (upper mid). Not Rated. Rating: 4★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 16.09% (top quartile). 5Y return: 11.19% (upper mid). 5Y return: 9.76% (upper mid). 5Y return: 9.67% (lower mid). 5Y return: 7.17% (bottom quartile). 5Y return: 5.92% (bottom quartile). Point 6 3Y return: 15.17% (top quartile). 3Y return: 12.06% (lower mid). 3Y return: 13.95% (upper mid). 3Y return: 13.14% (upper mid). 3Y return: 8.14% (bottom quartile). 3Y return: 7.98% (bottom quartile). Point 7 1Y return: 6.67% (upper mid). 1Y return: 5.24% (bottom quartile). 1Y return: 6.53% (upper mid). 1Y return: 6.82% (top quartile). 1Y return: 5.24% (bottom quartile). 1Y return: 5.47% (lower mid). Point 8 1M return: -7.25% (bottom quartile). 1M return: -6.20% (lower mid). 1M return: -7.21% (bottom quartile). 1M return: -6.18% (upper mid). 1M return: -1.62% (top quartile). 1M return: -1.81% (upper mid). Point 9 Alpha: -1.32 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: -5.02 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 0.09 (top quartile). Sharpe: 0.02 (upper mid). Sharpe: -0.13 (lower mid). Sharpe: -0.09 (upper mid). Sharpe: -0.21 (bottom quartile). Sharpe: -0.27 (bottom quartile). HDFC Retirement Savings Fund - Equity Plan

HDFC Retirement Savings Fund - Hybrid - Equity Plan

Tata Retirement Savings Fund - Progressive

Tata Retirement Savings Fund-Moderate

HDFC Retirement Savings Fund - Hybrid - Debt Plan

Tata Retirement Savings Fund - Conservative

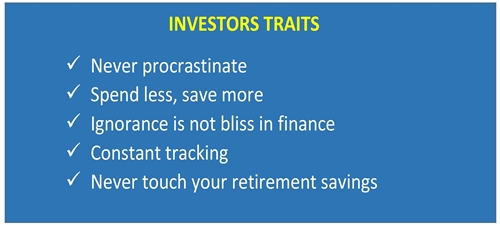

ਰਿਟਾਇਰਮੈਂਟ ਪਲੈਨਿੰਗ: ਨਿਵੇਸ਼ਕ ਗੁਣ

ਭਾਵੇਂ ਤੁਹਾਡਾ ਉਦੇਸ਼ 'ਸ਼ਾਨਦਾਰ ਸੇਵਾਮੁਕਤ ਜੀਵਨ ਜਾਂ ਸਾਦਾ ਜੀਵਨ' ਹੈ, ਤੁਹਾਨੂੰ ਉਨ੍ਹਾਂ ਤੱਕ ਪਹੁੰਚਣਾ ਪਵੇਗਾ! ਇਸਦੇ ਲਈ, ਹਰੇਕ ਨਿਵੇਸ਼ਕ ਨੂੰ ਕੁਝ ਸ਼ਖਸੀਅਤਾਂ ਦੇ ਗੁਣ ਬਣਾਉਣੇ ਚਾਹੀਦੇ ਹਨ। ਇਸ ਲਈ, ਆਪਣੀ ਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾਬੰਦੀ ਸ਼ੁਰੂ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ, ਕੁਝ ਮਹੱਤਵਪੂਰਨ ਅਤੇ ਬੁਨਿਆਦੀ ਗੁਣਾਂ ਨੂੰ ਦੇਖੋ ਜੋ ਤੁਹਾਨੂੰ ਇਸ ਸਮੇਂ ਵਿਕਸਤ ਕਰਨ ਅਤੇ ਇੱਕ ਰੁਟੀਨ ਵਿੱਚ ਲਿਆਉਣ ਦੀ ਲੋੜ ਹੈ!

ਰਿਟਾਇਰਮੈਂਟ ਲਈ ਯੋਜਨਾ ਬਣਾਉਣ ਦਾ ਮਤਲਬ ਸਿਰਫ਼ ਵਿੱਤੀ ਤੌਰ 'ਤੇ ਸੁਰੱਖਿਅਤ ਹੋਣਾ ਹੀ ਨਹੀਂ ਹੈ, ਸਗੋਂ ਇਸ ਦਾ ਮਤਲਬ ਇਹ ਵੀ ਹੈ ਕਿ ਜੀਵਨ ਪੱਧਰ ਦੇ ਇਨ੍ਹਾਂ ਟੀਚਿਆਂ ਅਨੁਸਾਰ ਯੋਜਨਾ ਬਣਾਉਣਾ। ਜੀਵਨ ਵਿੱਚ ਅਨਿਸ਼ਚਿਤ ਘਟਨਾਵਾਂ ਲਈ ਇੱਕ ਮਜ਼ਬੂਤ ਵਿੱਤੀ ਬੈਕਅੱਪ ਦੇ ਨਾਲ-ਨਾਲ ਆਪਣੇ ਆਪ ਨੂੰ ਲੋੜਾਂ ਪ੍ਰਦਾਨ ਕਰੋ। ਉਸ ਲਈ ਸੇਵਾਮੁਕਤੀ ਦੀ ਯੋਜਨਾ ਬਹੁਤ ਸਰਗਰਮ, ਚੁਸਤ ਅਤੇ ਯੋਜਨਾਬੱਧ ਹੋਣੀ ਚਾਹੀਦੀ ਹੈ।

ਇੱਕ ਸਿਹਤਮੰਦ, ਅਮੀਰ ਅਤੇ ਸ਼ਾਂਤੀਪੂਰਨ ਸੇਵਾਮੁਕਤ ਜੀਵਨ ਲਈ, ਹੁਣੇ ਆਪਣੀ ਰਿਟਾਇਰਮੈਂਟ ਯੋਜਨਾ ਸ਼ੁਰੂ ਕਰੋ!

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।

Good one, very useful