ਰਿਟਾਇਰਮੈਂਟ ਲਈ ਯੋਜਨਾਬੰਦੀ: ਪਾਲਣਾ ਕਰਨ ਲਈ ਸਮਾਰਟ ਸੁਝਾਅ

ਰਿਟਾਇਰਮੈਂਟ ਲਈ ਯੋਜਨਾ ਬਣਾਉਣਾ ਇੱਕ ਪ੍ਰਕਿਰਿਆ ਹੈ ਜੋ ਤੁਹਾਡੀ ਪ੍ਰਾਪਤੀ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰਦੀ ਹੈਵਿੱਤੀ ਟੀਚੇ, ਤੁਹਾਡੇ ਕੰਮਕਾਜੀ ਸਾਲਾਂ ਅਤੇ ਸੇਵਾਮੁਕਤ ਜੀਵਨ ਦੋਨਾਂ ਦੌਰਾਨ। ਪਰ, ਜ਼ਿਆਦਾਤਰ ਲੋਕ ਆਪਣੀ ਸ਼ੁਰੂਆਤ ਕਰਦੇ ਹਨਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾਬੰਦੀ ਉਨ੍ਹਾਂ ਦੇ ਜੀਵਨ ਦੇ ਬਾਅਦ ਦੇ ਪੜਾਅ 'ਤੇ ਭਾਵ 40 ਦੇ ਆਸਪਾਸ। ਖੈਰ, ਇਹ ਸਮਝਣਾ ਮਹੱਤਵਪੂਰਨ ਹੈ ਕਿ ਜਿੰਨੀ ਜਲਦੀ ਤੁਸੀਂ ਸੇਵਾਮੁਕਤੀ ਤੋਂ ਬਾਅਦ ਦੇ ਜੀਵਨ ਲਈ ਯੋਜਨਾ ਬਣਾਉਣਾ ਸ਼ੁਰੂ ਕਰੋਗੇ ਅਤੇ ਦੌਲਤ ਇਕੱਠੀ ਕਰਨਾ ਸ਼ੁਰੂ ਕਰੋਗੇ, ਓਨੀ ਜਲਦੀ ਤੁਸੀਂ ਚਿੰਤਾ ਮੁਕਤ ਜੀਵਨ ਜੀਣ ਦੇ ਯੋਗ ਹੋਵੋਗੇ। ਇਸ ਲਈ, ਇੱਥੇ ਉਹ ਸੁਨਹਿਰੀ ਕਦਮ ਹਨ ਜਿਨ੍ਹਾਂ ਦੀ ਪਾਲਣਾ ਕੋਈ ਸੇਵਾਮੁਕਤੀ ਦੀ ਯੋਜਨਾ ਬਣਾਉਣ ਲਈ ਕਰ ਸਕਦਾ ਹੈ।

Talk to our investment specialist

ਰਿਟਾਇਰਮੈਂਟ ਪਲੈਨਿੰਗ ਦੇ ਲਾਭ

ਰਿਟਾਇਰਮੈਂਟ ਪਲੈਨਿੰਗ ਤੁਹਾਡੇ ਆਸ਼ਰਿਤਾਂ (ਪਰਿਵਾਰਕ ਮੈਂਬਰਾਂ) ਨੂੰ ਵਿੱਤੀ ਸੁਰੱਖਿਆ ਪ੍ਰਦਾਨ ਕਰਨ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰਦੀ ਹੈ। ਇਹ ਤੁਹਾਡੇ ਕੰਮਕਾਜੀ ਸਾਲਾਂ ਦੌਰਾਨ ਸਮਝਦਾਰੀ ਨਾਲ ਨਿਵੇਸ਼ ਕਰਕੇ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਇਹ ਤੁਹਾਡੇ ਰਿਟਾਇਰ ਹੋਣ ਤੋਂ ਬਾਅਦ ਤੁਹਾਡੀ ਲੋੜੀਂਦੀ ਜੀਵਨ ਸ਼ੈਲੀ ਨੂੰ ਕਾਇਮ ਰੱਖਣ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰਦਾ ਹੈ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਇਹ ਤੁਹਾਨੂੰ ਰਿਟਾਇਰਮੈਂਟ ਤੋਂ ਬਾਅਦ ਆਪਣੀ ਮਿਹਨਤ ਨਾਲ ਕਮਾਏ ਪੈਸੇ ਦੀ ਸਭ ਤੋਂ ਵਧੀਆ ਵਰਤੋਂ ਕਰਨ ਦੇ ਯੋਗ ਬਣਾਉਂਦਾ ਹੈ। ਪ੍ਰਭਾਵੀ ਰਿਟਾਇਰਮੈਂਟ ਯੋਜਨਾਬੰਦੀ ਦੇ ਮੁੱਖ ਲਾਭਾਂ ਵਿੱਚੋਂ ਇੱਕ ਇਹ ਹੈ ਕਿ ਰਿਟਾਇਰਮੈਂਟ ਜਾਂ ਰਿਟਾਇਰਮੈਂਟ ਤੋਂ ਬਾਅਦ ਦੇ ਸਮੇਂ ਦੌਰਾਨ ਅਨਿਸ਼ਚਿਤ ਘਟਨਾਵਾਂ ਤੋਂ ਪੈਦਾ ਹੋਣ ਵਾਲੀਆਂ ਕਿਸੇ ਵੀ ਐਮਰਜੈਂਸੀ ਲਈ ਕਵਰ ਕਰਨਾ।

ਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾ ਬਣਾਉਣ ਵੇਲੇ ਪਾਲਣ ਕਰਨ ਲਈ ਸੁਝਾਅ

1. ਰਿਟਾਇਰਮੈਂਟ ਬਚਤ- ਤੁਹਾਡੀ ਆਮਦਨੀ ਦਾ 10% ਬਚਾਓ

ਇਹ ਪਹਿਲਾ ਨਿਯਮ ਹੈ ਜਿਸਦੀ ਤੁਹਾਨੂੰ ਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾ ਬਣਾਉਣ ਵੇਲੇ ਧਾਰਮਿਕ ਤੌਰ 'ਤੇ ਪਾਲਣਾ ਕਰਨ ਦੀ ਲੋੜ ਹੈ। ਰਿਟਾਇਰਮੈਂਟ ਯੋਜਨਾ ਸ਼ੁਰੂ ਕਰਨ ਲਈ, ਕੰਮ ਕਰਨ ਵਾਲੇ ਲੋਕ ਕਰਮਚਾਰੀ ਭਵਿੱਖ ਨਿਧੀ ਲਈ ਸਾਈਨ-ਅੱਪ ਕਰ ਸਕਦੇ ਹਨ (ਈ.ਪੀ.ਐੱਫ). ਇਹ ਇੱਕ ਰਿਟਾਇਰਮੈਂਟ ਸਕੀਮ ਹੈ ਜਿਸ ਵਿੱਚ ਤੁਹਾਡਾ ਰੁਜ਼ਗਾਰਦਾਤਾ ਇੱਕ EPF ਖਾਤੇ ਵਿੱਚ ਮਹੀਨਾਵਾਰ ਇੱਕ ਨਿਸ਼ਚਿਤ ਰਕਮ ਜਮ੍ਹਾਂ ਕਰਦਾ ਹੈ ਅਤੇ ਇਹ ਤੁਹਾਡੇ ਤਨਖਾਹ ਦੇ ਚੈੱਕ ਵਿੱਚੋਂ ਕੱਟਿਆ ਜਾਂਦਾ ਹੈ। ਜਿਹੜੇ ਕਰਮਚਾਰੀ EPF ਛਤਰੀ ਦੁਆਰਾ ਕਵਰ ਨਹੀਂ ਕੀਤੇ ਗਏ ਹਨ, ਉਹ ਚੋਣ ਕਰ ਸਕਦੇ ਹਨਮਿਉਚੁਅਲ ਫੰਡ. ਤੁਸੀਂ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦੇ ਤਹਿਤ ਨਿਵੇਸ਼ ਯੋਜਨਾਵਾਂ ਦੀ ਪੜਚੋਲ ਸ਼ੁਰੂ ਕਰ ਸਕਦੇ ਹੋ, ਉਹਨਾਂ ਨੂੰ ਚੁਣ ਕੇ ਜੋ ਤੁਹਾਡੀ ਉਮਰ ਪ੍ਰੋਫਾਈਲ ਦੇ ਅਨੁਕੂਲ ਹਨ ਅਤੇਜੋਖਮ ਦੀ ਭੁੱਖ.

2. ਰਿਟਾਇਰਮੈਂਟ ਕੈਲਕੁਲੇਟਰ ਦੀ ਵਰਤੋਂ ਕਰਕੇ ਰਿਟਾਇਰਮੈਂਟ ਕਾਰਪਸ ਦਾ ਅਨੁਮਾਨ ਲਗਾਓ

ਰਿਟਾਇਰਮੈਂਟ ਕੈਲਕੁਲੇਟਰ ਇਹ ਅੰਦਾਜ਼ਾ ਲਗਾਉਣ ਦੇ ਆਦਰਸ਼ ਤਰੀਕਿਆਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ ਕਿ ਇੱਕ ਵਿਅਕਤੀ ਨੂੰ ਆਪਣੇ ਸੇਵਾਮੁਕਤ ਜੀਵਨ ਲਈ ਕਿੰਨੇ ਪੈਸੇ ਬਚਾਉਣ ਦੀ ਲੋੜ ਹੋਵੇਗੀ। ਇਸ ਕੈਲਕੁਲੇਟਰ ਦੀ ਵਰਤੋਂ ਕਰਦੇ ਸਮੇਂ ਤੁਹਾਨੂੰ ਮੌਜੂਦਾ ਉਮਰ, ਯੋਜਨਾਬੱਧ ਸੇਵਾਮੁਕਤੀ ਦੀ ਉਮਰ, ਨਿਯਮਤ ਖਰਚੇ, ਵਰਗੇ ਵੇਰੀਏਬਲ ਭਰਨ ਦੀ ਲੋੜ ਹੋਵੇਗੀ।ਮਹਿੰਗਾਈ ਦਰ ਅਤੇ ਨਿਵੇਸ਼ਾਂ (ਜਾਂ ਇਕੁਇਟੀ ਬਾਜ਼ਾਰਾਂ ਆਦਿ) 'ਤੇ ਸੰਭਾਵਿਤ ਲੰਬੀ ਮਿਆਦ ਦੀ ਵਿਕਾਸ ਦਰ। ਇਹਨਾਂ ਸਾਰੇ ਵੇਰੀਏਬਲ ਦਾ ਜੋੜ ਤੁਹਾਨੂੰ ਉਸ ਰਕਮ ਦੀ ਗਣਨਾ ਕਰਨ ਵਿੱਚ ਮਦਦ ਕਰੇਗਾ ਜਿਸਦੀ ਤੁਹਾਨੂੰ ਮਹੀਨਾਵਾਰ ਬੱਚਤ ਕਰਨ ਦੀ ਲੋੜ ਹੋਵੇਗੀ। ਇਹ ਰਕਮ ਤੁਹਾਨੂੰ ਕੁਝ ਖਾਸ ਧਾਰਨਾਵਾਂ ਦੇ ਆਧਾਰ 'ਤੇ ਸੇਵਾਮੁਕਤੀ ਤੋਂ ਬਾਅਦ ਲੋੜੀਂਦੇ ਪੈਸੇ ਦੇਵੇਗੀ।

ਰਿਟਾਇਰਮੈਂਟ ਕੈਲਕੁਲੇਟਰ ਦੀ ਇੱਕ ਉਦਾਹਰਣ ਹੇਠਾਂ ਦਿੱਤੀ ਗਈ ਹੈ-

ਇਸਦੇ ਅਨੁਸਾਰ, ਤੁਸੀਂ ਆਪਣੇ ਮਹੀਨਾਵਾਰ ਨਿਵੇਸ਼ ਦਾ ਅੰਦਾਜ਼ਾ ਲਗਾ ਸਕਦੇ ਹੋ ਅਤੇ ਉਸ ਅਨੁਸਾਰ ਇੱਕ ਰਿਟਾਇਰਮੈਂਟ ਯੋਜਨਾ ਬਣਾ ਸਕਦੇ ਹੋ।

3. ਨਿਵੇਸ਼ ਯੋਜਨਾ ਵਿੱਚ ਵਿਭਿੰਨਤਾ

ਇੱਕ ਵਿਭਿੰਨ ਪੋਰਟਫੋਲੀਓ ਹੋਣ ਨਾਲ ਜੋਖਮ ਦੀ ਦਰ ਕਾਫ਼ੀ ਘੱਟ ਜਾਂਦੀ ਹੈ। ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਆਮ ਤੌਰ 'ਤੇ ਕਲਾਸਾਂ ਵਿੱਚ ਸੰਪਤੀਆਂ ਹੋਣੀਆਂ ਚਾਹੀਦੀਆਂ ਹਨ, ਅਰਥਾਤ - ਸਥਿਰਆਮਦਨ ਯੰਤਰ, ਸਟਾਕ, ਨਕਦ ਸੰਪਤੀਆਂ ਅਤੇ ਵਸਤੂਆਂ (ਸੋਨਾ)। ਲੰਬੇ ਸਮੇਂ ਲਈ ਬਣਾਉਣ ਦੀ ਸਲਾਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈਨਿਵੇਸ਼ ਯੋਜਨਾ ਛੋਟੀ ਉਮਰ ਵਿੱਚ, ਘੱਟ-ਜੋਖਮ ਵਾਲੀਆਂ ਜਾਇਦਾਦਾਂ ਜਿਵੇਂ ਕਿ ਨਕਦ, ਜਮ੍ਹਾਂ ਸਕੀਮਾਂ, ਆਦਿ ਦੇ ਮਿਸ਼ਰਣ ਦੇ ਨਾਲ, ਉੱਚ-ਜੋਖਮ ਵਾਲੀ ਜਾਇਦਾਦ ਜਿਵੇਂ ਕਿ ਇਕੁਇਟੀ।

4. ਬੀਮੇ ਦੀ ਚੋਣ ਕਰੋ

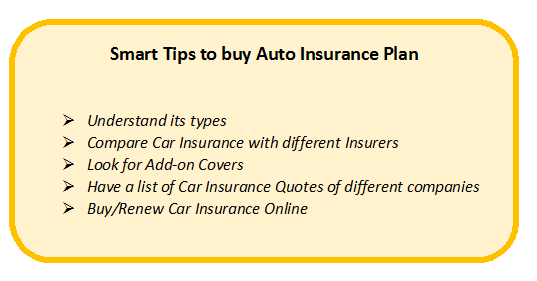

ਲਈ ਯੋਜਨਾਬੰਦੀ ਕਰਦੇ ਹੋਏਜਲਦੀ ਰਿਟਾਇਰਮੈਂਟ, ਇੱਕ ਨੂੰ ਵਿਚਾਰ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈਜੀਵਨ ਬੀਮਾ ਅਤੇਸਿਹਤ ਬੀਮਾ ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਤੱਤ ਵਜੋਂ, ਕਿਉਂਕਿ ਇਹ ਤੁਹਾਨੂੰ ਅਤੇ ਤੁਹਾਡੇ ਪਰਿਵਾਰ ਦੀ ਆਮਦਨੀ ਦੀ ਸੁਰੱਖਿਆ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਇਹ ਵਪਾਰਕ ਅਤੇ ਨਿੱਜੀ ਜੀਵਨ ਦੋਵਾਂ ਵਿੱਚ ਅਨਿਸ਼ਚਿਤਤਾਵਾਂ ਉੱਤੇ ਵਿੱਤੀ ਸਹਾਇਤਾ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈ। ਦੀਆਂ ਕਈ ਕਿਸਮਾਂ ਹਨਬੀਮਾ ਜੇਕਰ ਤੁਸੀਂ ਇਸ ਤਰ੍ਹਾਂ ਦੀ ਪੜਚੋਲ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹੋ ਤਾਂ ਨੀਤੀਆਂਯਾਤਰਾ ਬੀਮਾ,ਘਰ ਦਾ ਬੀਮਾ,ਦੇਣਦਾਰੀ ਬੀਮਾ, ਆਦਿ ਸੰਬੰਧਿਤ ਲੋੜਾਂ ਲਈ।

ਬੀਮਾ ਪਾਲਿਸੀਆਂ ਨਾ ਸਿਰਫ਼ ਅਨਿਸ਼ਚਿਤਤਾਵਾਂ ਜਾਂ ਜੋਖਮਾਂ ਦੇ ਦੌਰਾਨ ਇੱਕ ਦਾ ਸਮਰਥਨ ਕਰਦੀਆਂ ਹਨ, ਪਰ ਇਹ ਕੁਝ ਨੀਤੀਆਂ (ਐਂਡੋਮੈਂਟ, ਆਦਿ) ਦੁਆਰਾ ਲਏ ਜਾਣ 'ਤੇ ਨਿਵੇਸ਼ ਦਾ ਇੱਕ ਬਹੁਤ ਕੁਸ਼ਲ ਢੰਗ ਵੀ ਹੁੰਦੀਆਂ ਹਨ। ਬੀਮਾ ਉਹਨਾਂ ਸਕੀਮਾਂ ਰਾਹੀਂ ਬੱਚਤਾਂ ਨੂੰ ਉਤਸ਼ਾਹਿਤ ਕਰਦਾ ਹੈ ਜੋ ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਦੀ ਮਿਤੀ ਨਾਲ ਆਉਂਦੀਆਂ ਹਨ।

5. ਆਪਣੇ ਕਰਜ਼ੇ ਨੂੰ ਜਲਦੀ ਸਾਫ਼ ਕਰੋ

ਇਹ ਰਿਟਾਇਰਮੈਂਟ ਯੋਜਨਾਬੰਦੀ ਦਾ ਇੱਕ ਜ਼ਰੂਰੀ ਹਿੱਸਾ ਹੈ। ਜੇਕਰ ਤੁਹਾਡੇ ਕੋਲ ਕੁਝ ਕਿਸਮ ਦੇ ਕਰਜ਼ੇ ਜਾਂ ਦੇਣਦਾਰੀਆਂ ਹਨ ਜਿਨ੍ਹਾਂ ਦਾ ਭੁਗਤਾਨ ਕਰਨ ਦੀ ਲੋੜ ਹੈ, ਤਾਂ ਇਸਨੂੰ ਜਲਦੀ ਤੋਂ ਜਲਦੀ ਕਰੋ। ਦੀ ਵਰਤੋਂ ਕਰਕੇ ਜ਼ਿਆਦਾਤਰ ਦੇਣਦਾਰੀਆਂ ਬਣ ਜਾਂਦੀਆਂ ਹਨਕ੍ਰੈਡਿਟ ਕਾਰਡ. ਜੇਕਰ ਤੁਸੀਂ ਕ੍ਰੈਡਿਟ ਕਾਰਡ ਦੀ ਵਰਤੋਂ ਕਰ ਰਹੇ ਹੋ, ਤਾਂ ਇਸਦੀ ਆਦਤ ਬਣਾਓ ਕਿ ਤੁਸੀਂ ਨਿਰਧਾਰਤ ਮਿਤੀ ਤੋਂ ਪਹਿਲਾਂ ਆਪਣੇ ਮਹੀਨਾਵਾਰ ਬਕਾਏ ਦਾ ਭੁਗਤਾਨ ਕਰੋ। ਨਹੀਂ ਤਾਂ, ਕੋਈ ਨਿਰਦੇਸ਼ ਦੇ ਸਕਦਾ ਹੈਬੈਂਕ ਆਪਣੇ ਬੈਂਕ ਖਾਤੇ ਨੂੰ ਡੈਬਿਟ ਕਰਕੇ, ਨਿਯਤ ਮਿਤੀ 'ਤੇ ਬਕਾਇਆ ਕ੍ਰੈਡਿਟ ਕਾਰਡ ਦਾ ਭੁਗਤਾਨ ਕਰਨ ਲਈ।

ਸਰਵੋਤਮ ਰਿਟਾਇਰਮੈਂਟ ਮਿਉਚੁਅਲ ਫੰਡ ਵਿਕਲਪ

ਇਕੁਇਟੀ ਮਿਉਚੁਅਲ ਫੰਡ

ਇਕੁਇਟੀ ਫੰਡ ਮਿਉਚੁਅਲ ਫੰਡ ਦੀ ਇੱਕ ਕਿਸਮ ਹੈ ਜੋ ਮੁੱਖ ਤੌਰ 'ਤੇ ਸਟਾਕਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦਾ ਹੈ। ਇਕੁਇਟੀ ਫਰਮਾਂ (ਜਨਤਕ ਜਾਂ ਨਿੱਜੀ ਤੌਰ 'ਤੇ ਵਪਾਰ) ਵਿੱਚ ਮਾਲਕੀ ਨੂੰ ਦਰਸਾਉਂਦੀ ਹੈ ਅਤੇ ਸਟਾਕ ਮਾਲਕੀ ਦਾ ਉਦੇਸ਼ ਸਮੇਂ ਦੀ ਮਿਆਦ ਦੇ ਨਾਲ ਕਾਰੋਬਾਰ ਦੇ ਵਾਧੇ ਵਿੱਚ ਹਿੱਸਾ ਲੈਣਾ ਹੈ। ਜਿਸ ਦੌਲਤ ਵਿੱਚ ਤੁਸੀਂ ਨਿਵੇਸ਼ ਕਰਦੇ ਹੋਇਕੁਇਟੀ ਫੰਡ ਦੁਆਰਾ ਨਿਯੰਤ੍ਰਿਤ ਕੀਤਾ ਜਾਂਦਾ ਹੈਸੇਬੀ ਅਤੇ ਉਹ ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਨੀਤੀਆਂ ਅਤੇ ਮਾਪਦੰਡ ਬਣਾਉਂਦੇ ਹਨ ਕਿਨਿਵੇਸ਼ਕਦਾ ਪੈਸਾ ਸੁਰੱਖਿਅਤ ਹੈ। ਕਿਉਂਕਿ ਇਕੁਇਟੀ ਲੰਬੇ ਸਮੇਂ ਦੇ ਨਿਵੇਸ਼ਾਂ ਲਈ ਆਦਰਸ਼ ਹਨ, ਇਹ ਇੱਕ ਚੰਗੀ ਸ਼ੁਰੂਆਤ ਹੈਰਿਟਾਇਰਮੈਂਟ ਨਿਵੇਸ਼ ਵਿਕਲਪ. ਦੇ ਕੁਝਵਧੀਆ ਇਕੁਇਟੀ ਫੰਡ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਹਨ:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹78.8726

↑ 1.97 ₹1,119 4.5 12.7 45.5 25 16.6 33.8 Franklin Asian Equity Fund Growth ₹37.8589

↑ 0.89 ₹372 7.7 15.4 33.1 15.6 3.2 23.7 DSP Natural Resources and New Energy Fund Growth ₹106.212

↑ 0.95 ₹1,765 12.3 17.1 30.7 23.1 20.2 17.5 Franklin Build India Fund Growth ₹140.552

↓ -1.20 ₹3,003 0.2 -0.3 15.6 25.3 22 3.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.89

↓ -1.23 ₹3,641 -6.3 0.1 15.4 15.7 11.3 17.5 Kotak Equity Opportunities Fund Growth ₹337.289

↓ -4.41 ₹29,991 -2.9 -1.1 14.5 18 15.3 5.6 Invesco India Growth Opportunities Fund Growth ₹92.95

↓ -1.31 ₹8,959 -7.5 -8.9 13.4 22.4 15.7 4.7 Kotak Standard Multicap Fund Growth ₹82.687

↓ -1.30 ₹56,479 -3.7 -2.1 12.8 16 12.2 9.5 Aditya Birla Sun Life Small Cap Fund Growth ₹80.2817

↓ -0.59 ₹4,778 -4.6 -5.8 12.4 16.5 13 -3.7 ICICI Prudential Banking and Financial Services Fund Growth ₹128.19

↓ -2.03 ₹10,951 -7.6 -3.1 11.5 14.3 10.8 15.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 10 Funds showcased

Commentary DSP US Flexible Equity Fund Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund Franklin Build India Fund Aditya Birla Sun Life Banking And Financial Services Fund Kotak Equity Opportunities Fund Invesco India Growth Opportunities Fund Kotak Standard Multicap Fund Aditya Birla Sun Life Small Cap Fund ICICI Prudential Banking and Financial Services Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹372 Cr). Bottom quartile AUM (₹1,765 Cr). Lower mid AUM (₹3,003 Cr). Lower mid AUM (₹3,641 Cr). Top quartile AUM (₹29,991 Cr). Upper mid AUM (₹8,959 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹4,778 Cr). Upper mid AUM (₹10,951 Cr). Point 2 Established history (13+ yrs). Established history (18+ yrs). Established history (17+ yrs). Established history (16+ yrs). Established history (12+ yrs). Oldest track record among peers (21 yrs). Established history (18+ yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 16.56% (upper mid). 5Y return: 3.19% (bottom quartile). 5Y return: 20.20% (top quartile). 5Y return: 21.98% (top quartile). 5Y return: 11.25% (bottom quartile). 5Y return: 15.26% (upper mid). 5Y return: 15.67% (upper mid). 5Y return: 12.24% (lower mid). 5Y return: 12.96% (lower mid). 5Y return: 10.81% (bottom quartile). Point 6 3Y return: 24.98% (top quartile). 3Y return: 15.56% (bottom quartile). 3Y return: 23.14% (upper mid). 3Y return: 25.32% (top quartile). 3Y return: 15.68% (bottom quartile). 3Y return: 17.98% (upper mid). 3Y return: 22.37% (upper mid). 3Y return: 15.99% (lower mid). 3Y return: 16.46% (lower mid). 3Y return: 14.28% (bottom quartile). Point 7 1Y return: 45.46% (top quartile). 1Y return: 33.10% (top quartile). 1Y return: 30.74% (upper mid). 1Y return: 15.64% (upper mid). 1Y return: 15.42% (upper mid). 1Y return: 14.45% (lower mid). 1Y return: 13.35% (lower mid). 1Y return: 12.77% (bottom quartile). 1Y return: 12.38% (bottom quartile). 1Y return: 11.54% (bottom quartile). Point 8 Alpha: 2.18 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (lower mid). Alpha: 0.61 (upper mid). Alpha: 2.61 (top quartile). Alpha: -0.94 (bottom quartile). Alpha: 3.74 (top quartile). Alpha: 0.00 (bottom quartile). Alpha: -2.00 (bottom quartile). Point 9 Sharpe: 1.15 (upper mid). Sharpe: 2.24 (top quartile). Sharpe: 1.32 (top quartile). Sharpe: 0.21 (bottom quartile). Sharpe: 1.03 (upper mid). Sharpe: 0.44 (lower mid). Sharpe: 0.19 (bottom quartile). Sharpe: 0.46 (lower mid). Sharpe: 0.01 (bottom quartile). Sharpe: 0.78 (upper mid). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (lower mid). Information ratio: 0.25 (top quartile). Information ratio: 0.08 (upper mid). Information ratio: 0.56 (top quartile). Information ratio: 0.19 (upper mid). Information ratio: 0.00 (bottom quartile). Information ratio: -0.01 (bottom quartile). DSP US Flexible Equity Fund

Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

Franklin Build India Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Kotak Equity Opportunities Fund

Invesco India Growth Opportunities Fund

Kotak Standard Multicap Fund

Aditya Birla Sun Life Small Cap Fund

ICICI Prudential Banking and Financial Services Fund

ਰਿਟਾਇਰਮੈਂਟ ਸਕੀਮਾਂ- ਹੱਲ ਓਰੀਐਂਟਿਡ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮਾਂ

ਇਹ ਰਿਟਾਇਰਮੈਂਟ ਸਮਾਧਾਨ ਆਧਾਰਿਤ ਸਕੀਮਾਂ ਹਨ ਜਿਨ੍ਹਾਂ ਦਾ ਲਾਕ-ਇਨ ਪੰਜ ਸਾਲ ਜਾਂ ਸੇਵਾਮੁਕਤੀ ਦੀ ਉਮਰ ਤੱਕ ਹੋਵੇਗਾ।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Tata Retirement Savings Fund-Moderate Growth ₹60.4975

↓ -0.47 ₹2,094 -6 -6 6.8 13.1 9.7 1 Tata Retirement Savings Fund - Progressive Growth ₹60.2845

↓ -0.53 ₹2,041 -7 -7.3 6.5 13.9 9.8 -1.2 Tata Retirement Savings Fund - Conservative Growth ₹31.3626

↓ -0.08 ₹170 -1.5 -1 5.5 8 5.9 3.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Tata Retirement Savings Fund-Moderate Tata Retirement Savings Fund - Progressive Tata Retirement Savings Fund - Conservative Point 1 Highest AUM (₹2,094 Cr). Lower mid AUM (₹2,041 Cr). Bottom quartile AUM (₹170 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 9.67% (lower mid). 5Y return: 9.76% (upper mid). 5Y return: 5.92% (bottom quartile). Point 6 3Y return: 13.14% (lower mid). 3Y return: 13.95% (upper mid). 3Y return: 7.98% (bottom quartile). Point 7 1Y return: 6.82% (upper mid). 1Y return: 6.53% (lower mid). 1Y return: 5.47% (bottom quartile). Point 8 1M return: -6.18% (lower mid). 1M return: -7.21% (bottom quartile). 1M return: -1.81% (upper mid). Point 9 Alpha: 0.00 (upper mid). Alpha: -5.02 (bottom quartile). Alpha: 0.00 (lower mid). Point 10 Sharpe: -0.09 (upper mid). Sharpe: -0.13 (lower mid). Sharpe: -0.27 (bottom quartile). Tata Retirement Savings Fund-Moderate

Tata Retirement Savings Fund - Progressive

Tata Retirement Savings Fund - Conservative

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।