ఫ్లెక్సీ-క్యాప్ మరియు హైబ్రిడ్ ఫండ్ మధ్య వ్యత్యాసం

లో పెట్టుబడిదారులుమ్యూచువల్ ఫండ్స్ మూడు రకాలుగా విభజించవచ్చు, అవి:

- ఒక సమూహం రిస్క్ తీసుకోవడానికి మరియు పెట్టుబడి పెట్టడానికి సిద్ధంగా ఉన్న వ్యక్తులుఈక్విటీ ఫండ్స్

- ద్వారా సురక్షితంగా ఉండాలనుకునే వారుపెట్టుబడి పెడుతున్నారు డెట్ ఫండ్స్లో తమ డబ్బును సురక్షితంగా ఉంచుకుంటూ కొంత రాబడిని అందిస్తాయి

- హైబ్రిడ్ ఫండ్స్లో పెట్టుబడి పెట్టడం ద్వారా రెండు ప్రపంచాల్లోనూ ఉత్తమమైన వాటిని పొందాలనుకునే వారు

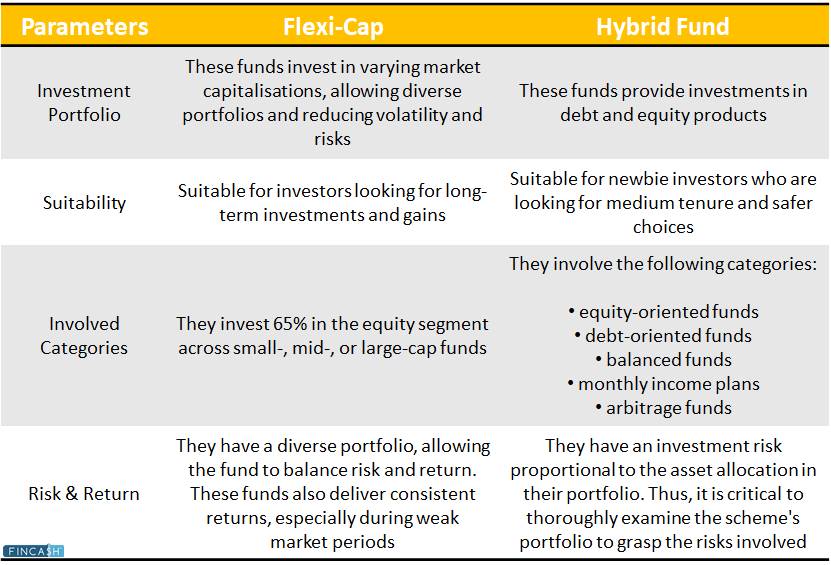

ఈక్విటీ కేటగిరీలో, మ్యూచువల్ ఫండ్స్ యొక్క వివిధ ఉప-వర్గాలు ఉన్నాయి. వాటిలో రెండు మల్టీ క్యాప్ మరియు హైబ్రిడ్ ఫండ్స్. ఈ ఫండ్ రకాలు వేర్వేరు కంపెనీలలో పెట్టుబడి పెడతాయిసంత క్యాపిటలైజేషన్లు, వాటి పద్ధతులు భిన్నంగా ఉంటాయి.

ఈ కథనంలో ఫ్లెక్సీ-క్యాప్ ఫండ్స్ vs హైబ్రిడ్ ఫండ్స్పై సంక్షిప్త గైడ్ ఉంది మరియు వివిధ అవసరాలకు అనుగుణంగా ఏది బాగా సరిపోతుంది.

ఫ్లెక్సీ-క్యాప్ ఫండ్స్ అంటే ఏమిటి?

ఫ్లెక్సీ-క్యాప్ ఫండ్స్తో కూడిన కంపెనీలలో పెట్టుబడి పెట్టండిపరిధి మార్కెట్ క్యాపిటలైజేషన్లు, లార్జ్, మిడ్ మరియు స్మాల్ క్యాప్ ఈక్విటీలు వంటివి. మల్టీ-క్యాప్ మరియు కాకుండాస్మాల్ క్యాప్ ఫండ్స్, తమ మార్కెట్ క్యాపిటలైజేషన్పై ఆధారపడి ఈక్విటీలలో పెట్టుబడి పెట్టే ఫ్లెక్సీ-క్యాప్ ఫండ్లు పెట్టుబడిదారులు తమ పోర్ట్ఫోలియోలను విభిన్న మార్కెట్ క్యాపిటలైజేషన్లతో కూడిన సంస్థలలో పెట్టుబడి పెట్టడం ద్వారా, రిస్క్ని తగ్గించడం ద్వారా వారి పోర్ట్ఫోలియోలను వైవిధ్యపరచడానికి అనుమతిస్తాయి.అస్థిరత.

వివిధ వ్యాపారాలు వాటి పరిమాణంతో సంబంధం లేకుండా వృద్ధి సామర్థ్యాన్ని అంచనా వేయడానికి ఫండ్ మేనేజర్ బాధ్యత వహిస్తారు. మేనేజర్ అప్పుడు అనేక మార్కెట్ విభాగాలు మరియు వ్యాపారాలకు నిధులను కేటాయిస్తారు.

ఫ్లెక్సీ-క్యాప్ ఫండ్స్ రిటర్న్స్

టాప్ 5 ఫ్లెక్సీ-క్యాప్ ఫండ్ల రాబడులు క్రింది విధంగా ఉన్నాయి:

| ఫండ్ పేరు | 1 సంవత్సరం | 3 సంవత్సరాల | 5-సంవత్సరాలు | AUM | ప్రారంభం నుండి తిరిగి వస్తుంది | కనీస పెట్టుబడి |

|---|---|---|---|---|---|---|

| క్వాంట్ ఫ్లెక్సీ-క్యాప్ డైరెక్ట్-గ్రోత్ | 47.16% | 33.16% | 20.82% | రూ. 198.02 కోట్లు | 20.08% | రూ. 63.14 |

| HDFC ఫ్లెక్సీ-క్యాప్ డైరెక్ట్-గ్రోత్ | 34.87% | 16.28% | 14.60% | రూ. 27496.23 కోట్లు | 15.52% | రూ. 5000 |

| IDBI ఫ్లెక్సీ-క్యాప్ఎఫ్ డి ప్రత్యక్ష-వృద్ధి | 32.20% | 20.11% | 14.94% | రూ. 389.41 కోట్లు | 18.43% | రూ. 5000 |

| PGIM ఇండియా ఫ్లెక్సీ-క్యాప్ డైరెక్ట్-గ్రోత్ | 30.17% | 27.78% | 19.19% | రూ. 4082.87 కోట్లు | 16.33% | రూ. 1000 |

| ఫ్రాంక్లిన్ ఇండియా ఫ్లెక్సీ-క్యాప్ డైరెక్ట్-గ్రోత్ | 29.50% | 18.05% | 14.19% | రూ. 9,729.93 కోట్లు | 16.7% | రూ. 5000 |

ఫ్లెక్సీ-క్యాప్లో పెట్టుబడి పెట్టడం వల్ల కలిగే ప్రయోజనాలు

ఫండ్ యొక్క కొన్ని ముఖ్య ప్రయోజనాలు ఇక్కడ ఉన్నాయి:

- మార్కెట్ క్యాపిటలైజేషన్ స్పెక్ట్రమ్లో పెట్టుబడి పెట్టడానికి ఫండ్ మేనేజర్లు ఉచితం

- 'గో-ఎనీవేర్' వైఖరితో బాగా వైవిధ్యభరితమైన ఈక్విటీ వ్యూహం అందించబడుతుంది

- మార్కెట్ క్యాపిటలైజేషన్, సెక్టార్ లేదా స్టైల్తో సంబంధం లేకుండా - మీరు మార్కెట్ స్పెక్ట్రం అంతటా అవకాశాలను ఉపయోగించుకునే సామర్థ్యాన్ని పొందుతారు

- ఇది బోర్డు అంతటా పెట్టుబడి అవకాశాలను సద్వినియోగం చేసుకోవాలని లక్ష్యంగా పెట్టుకుంది

- వైవిధ్యం కారణంగాపోర్ట్ఫోలియో, ఇది రిస్క్ మరియు రివార్డ్ని సమర్థవంతంగా బ్యాలెన్స్ చేస్తుంది

Talk to our investment specialist

Flexi-Cap MFలో పెట్టుబడి పెట్టడాన్ని ఎవరు పరిగణించాలి?

దీర్ఘకాలిక ఆర్థిక లాభాలు, డివిడెండ్లు లేదా రెండింటి కోసం వెతుకుతున్న పెట్టుబడిదారులకు ఇది మంచి ఎంపిక. ఇది ప్రధానంగా క్రియాశీలంగా నిర్వహించబడే ఈక్విటీలు మరియు డెరివేటివ్ల వంటి ఇతర సంబంధిత ఆస్తుల విస్తృత పోర్ట్ఫోలియోలో పెట్టుబడి పెడుతుంది.

ఈ ఉత్పత్తిని కోరుకునే పెట్టుబడిదారులకు తగినదిలార్జ్ క్యాప్ ఫండ్ చిన్న-టోపీతో మరియుమిడ్ క్యాప్ ఈక్విటీ కేటాయింపు. మీకు 5-సంవత్సరాల కాలపరిమితి ఉన్నట్లయితే మీరు బహుశా ఈ వర్గంలో పెట్టుబడి పెట్టవచ్చు.

అయితే, మీరు సంప్రదించాలిఆర్థిక సలహాదారులు వస్తువు మీకు సరైనదా అనే విషయంలో మీకు ఏవైనా సందేహాలు ఉంటే.

హైబ్రిడ్ ఫండ్స్ అంటే ఏమిటి?

హైబ్రిడ్ ఫండ్లు ఈక్విటీ మరియు డెట్ ఉత్పత్తులలో వైవిధ్యతను సాధించడానికి మరియు ఏకాగ్రత ప్రమాదాన్ని నిరోధించడానికి పెట్టుబడి పెడతాయి. రెండింటి యొక్క సరైన మిశ్రమం (ఈక్విటీ మరియు డెట్ ఉత్పత్తులు) సాంప్రదాయ కంటే మెరుగైన రాబడిని అందిస్తుందిరుణ నిధి ఈక్విటీ ఫండ్స్ ప్రమాదాలను నివారించేటప్పుడు.

మీప్రమాద సహనం మరియు పెట్టుబడి లక్ష్యం యొక్క రకాన్ని నిర్ణయిస్తాయిహైబ్రిడ్ ఫండ్ మీరు ఎంచుకోవాలి. హైబ్రిడ్ ఫండ్లు సంతులిత పోర్ట్ఫోలియోను ఉపయోగించుకుని, స్వల్పకాలిక సంపద వృద్ధిని ఉత్పత్తి చేస్తాయి.ఆదాయం.

ఫండ్ మేనేజర్ మీ డబ్బును ఫండ్ పెట్టుబడి లక్ష్యం ఆధారంగా ఈక్విటీలు మరియు డెట్ మధ్య వేరియబుల్ పరిమాణంలో విభజిస్తారు. మార్కెట్ హెచ్చుతగ్గుల నుండి లాభం పొందడానికి, ఫండ్ మేనేజర్ సెక్యూరిటీలను కొనుగోలు చేయవచ్చు లేదా విక్రయించవచ్చు.

హైబ్రిడ్ ఫండ్స్ ఎలా పని చేస్తాయి?

పథకం యొక్క పెట్టుబడి లక్ష్యాన్ని బట్టి హైబ్రిడ్ ఫండ్లు ఒకటి కంటే ఎక్కువ ఆస్తి రకాల్లో పెట్టుబడి పెట్టవచ్చు. వారు స్టాక్, రుణం, బంగారం సంబంధిత ఉత్పత్తులు, నగదు మరియు ఇతరులతో సహా వివిధ ఆస్తి తరగతుల్లో పెట్టుబడి పెడతారు.

ఆస్తి కేటాయింపు సరైన రిస్క్-సర్దుబాటు చేసిన రాబడిని సాధించడానికి పెట్టుబడి లక్ష్యం మరియు మార్కెట్ పరిస్థితులపై ఆధారపడి ఉంటుంది.

మంచి హైబ్రిడ్ ఫండ్లను ఎలా ఎంచుకోవాలి?

ప్రారంభం నుండి పనితీరు, ఫండ్ మేనేజ్మెంట్ బృందం, సగటు రాబడి, రిస్క్ ఎక్స్పోజర్, ఖర్చు నిష్పత్తి వంటివి మంచి ఫండ్ను ఎంచుకునేటప్పుడు చూడవలసిన కొన్ని ప్రాథమిక అంశాలు. అత్యుత్తమ పనితీరు కనబరిచే హైబ్రిడ్ ఫండ్లు ఎప్పటికప్పుడు వారి పీర్ గ్రూప్లోని టాప్ 25%లో ర్యాంక్ను కలిగి ఉంటాయి.

అయినప్పటికీ, ఆ ఫలితాలను సాధించడానికి వారు తీసుకున్న ప్రమాదాన్ని గుర్తించడం చాలా క్లిష్టమైనది. కంపెనీ ఎంత కాలంగా ఉంది మరియు కాలక్రమేణా అది ఎంత సమర్థవంతంగా పని చేస్తుందో అర్థం చేసుకోవడానికి ప్రారంభ తేదీని చూడటం కూడా చాలా ముఖ్యమైనది.

అదనంగా, ఉత్తమ హైబ్రిడ్ ఫండ్లు నిర్వహించదగిన కార్పస్ పరిమాణాన్ని కలిగి ఉంటాయి. తగినంత శ్రద్ధను పొందేందుకు ఇది చాలా తక్కువగా ఉండకూడదు లేదా నిర్వహించడం కష్టంగా ఉండకూడదు.

పెట్టుబడి కోసం అత్యుత్తమ పనితీరు కనబరుస్తున్న హైబ్రిడ్ ఫండ్లు

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Equity and Debt Fund Growth ₹393.26

↓ -5.22 ₹49,257 -3.3 0.7 12.5 17.9 18.1 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹36.87

↓ -0.58 ₹1,329 -0.5 -0.4 11.4 17.8 17 -0.9 Sundaram Equity Hybrid Fund Growth ₹135.137

↑ 0.78 ₹1,954 0.5 10.5 27.1 16 14.2 JM Equity Hybrid Fund Growth ₹111.674

↓ -1.86 ₹753 -5.8 -5 2.6 15.8 14.1 -3.1 UTI Hybrid Equity Fund Growth ₹397.019

↓ -4.90 ₹6,654 -3.9 0.8 8.3 15.5 14 6.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund Sundaram Equity Hybrid Fund JM Equity Hybrid Fund UTI Hybrid Equity Fund Point 1 Highest AUM (₹49,257 Cr). Bottom quartile AUM (₹1,329 Cr). Lower mid AUM (₹1,954 Cr). Bottom quartile AUM (₹753 Cr). Upper mid AUM (₹6,654 Cr). Point 2 Established history (26+ yrs). Established history (9+ yrs). Established history (25+ yrs). Established history (30+ yrs). Oldest track record among peers (31 yrs). Point 3 Top rated. Not Rated. Rating: 2★ (lower mid). Rating: 1★ (bottom quartile). Rating: 3★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 18.06% (top quartile). 5Y return: 17.04% (upper mid). 5Y return: 14.20% (lower mid). 5Y return: 14.09% (bottom quartile). 5Y return: 14.00% (bottom quartile). Point 6 3Y return: 17.94% (top quartile). 3Y return: 17.78% (upper mid). 3Y return: 16.03% (lower mid). 3Y return: 15.82% (bottom quartile). 3Y return: 15.47% (bottom quartile). Point 7 1Y return: 12.46% (upper mid). 1Y return: 11.43% (lower mid). 1Y return: 27.10% (top quartile). 1Y return: 2.64% (bottom quartile). 1Y return: 8.34% (bottom quartile). Point 8 1M return: -2.69% (lower mid). 1M return: -1.50% (upper mid). 1M return: 1.80% (top quartile). 1M return: -3.93% (bottom quartile). 1M return: -3.34% (bottom quartile). Point 9 Alpha: 3.54 (upper mid). Alpha: 0.00 (lower mid). Alpha: 5.81 (top quartile). Alpha: -6.31 (bottom quartile). Alpha: -0.75 (bottom quartile). Point 10 Sharpe: 0.62 (upper mid). Sharpe: 0.08 (bottom quartile). Sharpe: 2.64 (top quartile). Sharpe: -0.36 (bottom quartile). Sharpe: 0.15 (lower mid). ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

Sundaram Equity Hybrid Fund

JM Equity Hybrid Fund

UTI Hybrid Equity Fund

ఆస్తులు > 500 కోట్లు & క్రమబద్ధీకరించబడింది3 సంవత్సరంCAGR తిరిగి వస్తుంది.

ఫ్లెక్సీ క్యాప్ Vs హైబ్రిడ్ ఫండ్స్ - నేను ఏమి ఎంచుకోవాలి?

ఈక్విటీ ఫండ్స్తో పోల్చితే, హైబ్రిడ్ ఫండ్స్ సురక్షితమైన పెట్టుబడిగా భావించబడతాయి. ఇవి నిజమైన డెట్ ఫండ్స్ కంటే ఎక్కువ రాబడిని అందిస్తాయి కాబట్టి ఇవి సాంప్రదాయిక పెట్టుబడిదారులలో బాగా ప్రాచుర్యం పొందాయి.

స్టాక్ మార్కెట్ రుచిని పొందాలనుకునే కొత్త పెట్టుబడిదారులకు హైబ్రిడ్ ఫండ్స్ అనువైన ఎంపిక. పోర్ట్ఫోలియోలో ఈక్విటీ భాగాలను చేర్చడం వల్ల మెరుగైన రాబడుల సంభావ్యత పెరుగుతుంది.

అదే సమయంలో, ఫండ్ యొక్క రుణ భాగం అధిక మార్కెట్ మార్పుల నుండి దానిని రక్షిస్తుంది. ఫలితంగా, మీరు స్వచ్ఛమైన ఈక్విటీ ఫండ్లతో సంపూర్ణ బర్న్అవుట్ కాకుండా స్థిరమైన రాబడిని పొందుతారు. కొన్ని హైబ్రిడ్ ఫండ్ల యొక్క డైనమిక్ అసెట్ కేటాయింపు యొక్క లక్షణం తక్కువ సాంప్రదాయిక పెట్టుబడిదారులకు మార్కెట్ అస్థిరత నుండి ఎక్కువ ప్రయోజనం పొందడానికి అద్భుతమైన పద్ధతిని అందిస్తుంది.

రెండు రకాల నిధులు పేర్కొన్న ప్రయోజనం కోసం సరిపోతాయి. అయితే రెండు గ్రూపులు, రెండు విభిన్న రకాల పెట్టుబడిదారులకు సంబంధించినవి. మీరు గత 3-4 సంవత్సరాలుగా ఈక్విటీ ఫండ్స్లో పెట్టుబడులు పెడుతున్నారని మరియు మార్కెట్ ఒడిదుడుకులను భయపడకుండా ఎదుర్కొన్నారని లేదా గత ఏడాది మార్చిలో కొన్ని వారాల వ్యవధిలో మార్కెట్ 30-40% పడిపోయినప్పుడు మీరు ఆందోళన చెందారని అనుకోండి. అటువంటి సందర్భంలో, మీరు ఈక్విటీ ఫండ్స్ వంటి అగ్రెసివ్ ఫండ్ కేటగిరీలో పెట్టుబడి పెట్టడం మంచిది. లేకపోతే, ఇతర ఎంపిక ఉత్తమ ఎంపిక.

ముగింపు

మీరు మార్కెట్ అస్థిరతను తట్టుకోగలిగితే మరియు ఎక్కువ కాలం పెట్టుబడి పెట్టగలిగితే, మీరు ఇతర వర్గాల కంటే ఎక్కువ రాబడిని సాధించగలరు. అయితే, చాలా మంది పెట్టుబడిదారులు అలా చేయడం కష్టం. అటువంటి పెట్టుబడిదారులు ఈక్విటీల వర్గాన్ని కూడా పరిగణించకూడదు. మీరు రిస్క్ ఫండ్స్తో ప్రారంభించాలనుకున్నా, మీరు తక్కువ మొత్తంతో ప్రారంభించి, కనీసం రెండు వేర్వేరు ఫండ్లతో మీ పోర్ట్ఫోలియోను వైవిధ్యపరచాలని నిర్ధారించుకోండి. ఈక్విటీ మరియు డెట్ రెండింటినీ కలపడం మంచిది.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.

like the comparisons made