ఫ్లెక్సీ-క్యాప్ vs లార్జ్ క్యాప్: ఏది మంచిది?

మీరు మీ ఇరవైలకు చేరుకున్న క్షణం, పొదుపులు, పెట్టుబడులు మరియు రాబడి వంటి భావనలు ఊపందుకోవడం ప్రారంభిస్తాయి. మీరు ఇప్పటికే ప్రాథమిక స్థాయిని కలిగి ఉండే శిఖరాగ్రానికి చేరుకుంటారుఆర్థిక ప్రణాళిక మరియు పెట్టుబడి జ్ఞానం, కానీ అది సరిపోదు.

మ్యూచువల్ ఫండ్స్, ఇతర విషయాలతోపాటు, ప్రారంభించాలనుకునే వారికి గొప్ప పెట్టుబడి ప్రత్యామ్నాయాలలో ఒకటిపెట్టుబడి పెడుతున్నారు ప్రారంభ. అలా చేయడం ద్వారా, మీరు చేయవచ్చుడబ్బు దాచు, చెల్లించకుండా ఉండండిపన్నులు మరియు మీ సంపదను విస్తరించండి.

అయితే, అక్కడ వందలాది ఎంపికలు అందుబాటులో ఉన్నాయని పరిగణనలోకి తీసుకుంటే, పెట్టుబడి పెట్టడానికి మ్యూచువల్ ఫండ్ను ఎంచుకోవడం చాలా కష్టమైన పని. అన్ని ఎంపికలలో, మీరు flexi-cap గురించి వినవచ్చు మరియులార్జ్ క్యాప్ ఫండ్స్ తరచుగా. ఏమిటి అవి? మరి, వాటిలో ఇన్వెస్ట్ చేయాలా? ఫ్లెక్సీ-క్యాప్ vs లార్జ్ క్యాప్ ఫండ్ల మధ్య సమగ్ర పోలికతో సమాధానాలను తెలుసుకుందాం.

ఫ్లెక్సీ-క్యాప్ మ్యూచువల్ ఫండ్ అంటే ఏమిటి?

సెక్యూరిటీస్ అండ్ ఎక్స్ఛేంజ్ బోర్డ్ ఆఫ్ ఇండియా ప్రకారం (SEBI), ఫ్లెక్సీ-క్యాప్ ఫండ్ అనేది ఓపెన్-ఎండెడ్, డైనమిక్ ఈక్విటీ పథకం. ఇది మ్యూచువల్ ఫండ్, ఇది ముందుగా నిర్ణయించిన కంపెనీలలో పెట్టుబడి పెట్టడానికి మాత్రమే పరిమితం కాదుసంత క్యాపిటలైజేషన్.

ఈక్విటీ మరియు ఈక్విటీ-సంబంధిత సెక్యూరిటీలలో పథకం యొక్క ప్రాథమిక పెట్టుబడి దాని మొత్తం ఆస్తులలో 65% ఉంటుంది. ప్రతి ఫ్లెక్సీ-క్యాప్ ప్లాన్ కోసం, అసెట్ మేనేజ్మెంట్ కంపెనీ (AMC) తగిన బెంచ్మార్క్ను ఎంచుకోవడానికి విచక్షణ ఉంటుంది. ఫండ్ యొక్క ప్రాస్పెక్టస్ ఫ్లెక్సీ-క్యాప్ మ్యూచువల్ ఫండ్ నిర్మాణంలో చూపబడుతుంది.

ఇంకా, SEBI (మ్యూచువల్ ఫండ్స్) రెగ్యులేషన్స్, 1996 యొక్క రెగ్యులేషన్ 18(15A)కి సంబంధించినంత వరకు, SEBI ఫండ్ కంపెనీలను ప్రస్తుత పథకాన్ని ఫ్లెక్సీ-క్యాప్ స్కీమ్గా మార్చడానికి అనుమతించింది, ఇది మార్పు కోసం అవసరానికి లోబడి ఉంటుంది. పథకం యొక్క ముఖ్యమైన లక్షణాలు.

ఫ్లెక్సీ-క్యాప్ ఫండ్ పెట్టుబడిదారులకు తమను వైవిధ్యపరచడంలో సహాయపడుతుందిపోర్ట్ఫోలియో లార్జ్, మిడ్ మరియు స్మాల్ క్యాప్ వంటి విభిన్న మార్కెట్ క్యాపిటలైజేషన్లతో కంపెనీలలో పెట్టుబడి పెట్టడం ద్వారా రిస్క్ తగ్గించడం మరియుఅస్థిరత. వాటిని డైవర్సిఫైడ్ ఈక్విటీ ఫండ్స్ లేదా మల్టీ క్యాప్ ఫండ్స్ అని కూడా అంటారు.

ఫ్లెక్సీ-క్యాప్ ఫండ్స్ ఫీచర్లు

ఫ్లెక్సీ-క్యాప్ ఫండ్స్ యొక్క కొన్ని ముఖ్యమైన లక్షణాలు ఇక్కడ ఉన్నాయి:

- వారు విస్తృతంగా పెట్టుబడి పెడతారుపరిధి నిర్దిష్ట రంగంపై దృష్టి సారించడం కంటే క్యాపిటలైజేషన్లు

- దాని సౌలభ్యం కారణంగా ఇది పోర్ట్ఫోలియోకు భద్రత మరియు వృద్ధి రెండింటినీ అందిస్తుంది, ఇది వాటిని మధ్య మారడానికి అనుమతిస్తుందిరాజధాని మార్కెట్ సమూహాలు మరియు ఈక్విటీలు

- వారు ఒక సెక్టార్ నుండి మరొక సెక్టార్కు మారవచ్చుమూలధన మార్కెట్లలో బాగా పని చేయడం లేదు. ఇది పెట్టుబడి ఎంపికలతో పాటు డైవర్సిఫికేషన్ అవకాశాలను అందిస్తుంది

- ఫ్లెక్సీ-క్యాప్ ఫండ్లు తమ ఆస్తులలో 65% కంటే ఎక్కువ స్టాక్లు మరియు సారూప్య ఉత్పత్తులలో పెట్టుబడి పెడతాయి

- వారు తమ డబ్బును బలమైన వ్యాపార వ్యూహాలతో, ఆర్థికంగా ఉన్న సంస్థల్లోకి పెట్టారుప్రకటనలు, మరియు ట్రాక్ రికార్డులు. అదేవిధంగా, కొన్ని స్టాక్లు పనితీరు తక్కువగా ఉంటే, అవి సులభంగా నిష్క్రమించవచ్చు

- ఫ్లెక్సీ-క్యాప్ ఫండ్లు, మల్టీ-క్యాప్ ఫండ్ల మాదిరిగా కాకుండా, ఏదైనా క్యాపిటలైజేషన్ సెక్టార్లో తప్పనిసరిగా కలిగి ఉండాల్సిన ఆస్తుల శాతంపై ఎటువంటి పరిమితులు లేవు మరియు రిస్క్-రిటర్న్ సర్దుబాటును అందించడానికి మెరుగైన స్థితిలో ఉన్నాయి.

Talk to our investment specialist

ఫ్లెక్సీ-క్యాప్ ఫండ్స్లో పెట్టుబడి పెట్టడం వల్ల కలిగే ప్రయోజనాలు

ఈ ఫండ్లు మీడియం నుండి దీర్ఘకాలం వరకు మొత్తం మార్కెట్ చక్రంలో పాల్గొనాలని చూస్తున్న పెట్టుబడిదారులకు సరైన ఎంపిక. మీరు ఫ్లెక్సీ-క్యాప్ ఫండ్స్లో ఎందుకు పెట్టుబడి పెట్టాలో తెలుసుకోవడంలో మీకు సహాయపడే ముఖ్య ప్రయోజనాలు ఇక్కడ ఉన్నాయి:

- ఫ్లెక్సీ-క్యాప్ ఫండ్లు పెరుగుతున్న మార్కెట్లో వృద్ధి అవకాశాలను గుర్తించడానికి ఉద్దేశించబడ్డాయి, అదే సమయంలో కుప్పకూలుతున్న మార్కెట్లో ప్రతికూల ప్రమాదాన్ని కూడా తగ్గిస్తాయి.

- ఇవి "గో-ఎనీవేర్" వైఖరితో విభిన్నమైన ఈక్విటీల వ్యూహాలు

- వారు బోర్డు అంతటా పెట్టుబడి అవకాశాలను సద్వినియోగం చేసుకోవాలని లక్ష్యంగా పెట్టుకున్నారు

- ఫ్లెక్సీ-క్యాప్ ఫండ్లు ఫండ్ మేనేజర్లకు మార్కెట్ క్యాపిటలైజేషన్ స్పెక్ట్రం అంతటా పెట్టుబడి పెట్టే స్వేచ్ఛను ఇస్తాయి

- విభిన్న పోర్ట్ఫోలియో కారణంగా రిస్క్ మరియు రిటర్న్ కాంపోనెంట్లు బాగా బ్యాలెన్స్గా ఉంటాయి

- మార్కెట్ క్యాపిటలైజేషన్తో సంబంధం లేకుండా, మార్కెట్ స్పెక్ట్రం అంతటా అవకాశాలను ఉపయోగించుకునే సామర్థ్యాన్ని వారు కలిగి ఉన్నారు,పరిశ్రమ, లేదా శైలి

లార్జ్ క్యాప్ మ్యూచువల్ ఫండ్ అంటే ఏమిటి?

బ్లూ-చిప్ స్టాక్స్ అని కూడా పిలుస్తారు, లార్జ్-క్యాప్ మ్యూచువల్ ఫండ్స్ అనేది ఒక రకమైన ఈక్విటీ మ్యూచువల్ ఫండ్, ఇది మార్కెట్ క్యాపిటలైజేషన్లో 100 కంపెనీల క్రింద ఉన్న సంస్థల స్టాక్ మరియు ఈక్విటీ-లింక్డ్ సెక్యూరిటీలలో ప్రధానంగా పెట్టుబడి పెడుతుంది. ఇవి వాటి స్థిరత్వం మరియు స్థిరత్వానికి ప్రసిద్ధి చెందాయి. అయితే, బుల్లిష్ మార్కెట్ ట్రెండ్స్ సమయంలో, పెద్ద సంస్థలు చిన్న మరియు మధ్య-క్యాప్ సంస్థలచే అధిగమించబడతాయి.

ఈ కేటగిరీలోని కంపెనీలు మార్కెట్లో మంచి పేరు తెచ్చుకున్నాయి. అత్యుత్తమ లార్జ్-క్యాప్ ఫండ్స్తో, మీరు మీడియం నుండి లాంగ్ టర్మ్ వరకు వారి సహచరులను అధిగమించి నిరూపితమైన ట్రాక్ రికార్డ్ని కలిగి ఉన్న సంస్థలలో పెట్టుబడి పెడుతున్నారని మీరు నిశ్చయించుకోవచ్చు.

స్మాల్ క్యాప్తో పోల్చినప్పుడు మరియుమిడ్ క్యాప్ ఫండ్స్, ఇవి తక్కువగా ఉంటాయిప్రమాద ప్రొఫైల్, రిస్క్ లేని పెట్టుబడిదారులకు వాటిని ఆదర్శంగా మారుస్తుంది.

లార్జ్ క్యాప్ ఫండ్స్ ఫీచర్లు

లార్జ్ క్యాప్ ఫండ్స్ యొక్క కొన్ని ముఖ్య లక్షణాలు క్రింది విధంగా ఉన్నాయి:

- లార్జ్ క్యాప్ ఫండ్స్, కొన్నిసార్లు బ్లూ-చిప్ ఫండ్స్ అని పిలుస్తారు, ఇవి తప్పనిసరిగా ఉంటాయిఈక్విటీ ఫండ్స్ అది ప్రధానంగా స్టాక్స్లో పెట్టుబడి పెడుతుంది. వారు ఇతర రకాల ఈక్విటీలతో పాటు బ్లూ-చిప్ వ్యాపారాల స్టాక్లపై దృష్టి పెడతారు

- ఈ ఫండ్స్ ఈక్విటీ ఫండ్లలో మిడ్ క్యాప్ కంటే సురక్షితమైన పెట్టుబడిస్మాల్ క్యాప్ ఫండ్స్ ఎందుకంటే వారి స్థిరత్వం మరియుద్రవ్యత

- పదేళ్ల ఇన్వెస్ట్మెంట్ హోరిజోన్ మరియు దీర్ఘకాలిక ఆర్థిక ప్రశంసల కోరిక ఉన్న పెట్టుబడిదారులు లార్జ్ క్యాప్ ఫండ్స్ నుండి ప్రయోజనం పొందవచ్చు

- బ్లూ-చిప్ స్టాక్ల నిరంతర ట్రేడింగ్ కారణంగా లార్జ్ క్యాప్ కంపెనీల స్టాక్ ధరలలో వేగవంతమైన హెచ్చుతగ్గులు అసాధారణం. ఫలితంగా, బ్లూ-చిప్ ఫండ్స్ స్థిరమైన రాబడిని అందిస్తాయి

- బ్లూ-చిప్ స్టాక్లు వాటి కీర్తి, నాణ్యత మరియు విశ్వసనీయత కారణంగా కష్ట సమయాల్లో కూడా సులభంగా వర్తకం చేయవచ్చు. ఈక్విటీలను తరచుగా అమ్మడం మరియు కొనడం త్వరగా ఫలితాన్నిస్తుందినగదు ప్రవాహం, బ్లూ-చిప్ ఫండ్లను చాలా లిక్విడ్గా మార్చడం

లార్జ్ క్యాప్ మ్యూచువల్ ఫండ్స్లో ఇన్వెస్ట్ చేయడం వల్ల కలిగే ప్రయోజనాలు

మ్యూచువల్ ఫండ్స్కు కొత్త వారికి, లార్జ్ క్యాప్ ఫండ్స్ ప్రారంభించడానికి మంచి ప్రదేశం ఎందుకంటే అవి ఆర్థికంగా మంచిగా పరిగణించబడుతున్న కంపెనీలు. పెట్టుబడిదారులు సాధారణంగా సురక్షితంగా ఉంటారు ఎందుకంటే ఫండ్స్ ఆస్తులలో 80% లార్జ్ క్యాప్ కంపెనీలలో పెట్టుబడి పెడతారు.

కార్పస్లో మిగిలిన 20%ని ఉపయోగించి లార్జ్-క్యాప్ ఫండ్ పోర్ట్ఫోలియో సృష్టించబడిన విధానం, మరోవైపు, దాని పనితీరుపై గణనీయమైన ప్రభావాన్ని చూపుతుంది. మీరు లార్జ్ క్యాప్ మ్యూచువల్ ఫండ్లను ఎందుకు ఎంచుకోవచ్చో ఇక్కడ ఉంది:

- ఈ ఫండ్లు పెట్టుబడిదారులకు ఎక్కువ స్వల్పకాలిక రాబడిని అందిస్తాయి మరియు డివిడెండ్లను క్రమం తప్పకుండా చెల్లిస్తూనే దీర్ఘకాలిక సంపద-నిర్మాణానికి దోహదం చేస్తాయి

- లార్జ్ క్యాప్ ఫండ్స్ మార్కెట్ తిరోగమనాలను తట్టుకోగల సామర్థ్యాన్ని కలిగి ఉంటాయి

- అవి స్థిరమైన మరియు తక్కువ-రిస్క్ రాబడిని అందిస్తాయి

- తక్కువ-రిస్క్ టాలరెన్స్తో పెట్టుబడిదారులకు లార్జ్ క్యాప్ ఫండ్స్ లాభదాయకంగా ఉండవచ్చు

బెస్ట్ పెర్ఫార్మింగ్ లార్జ్ క్యాప్ ఫండ్స్ 2022

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) IDBI India Top 100 Equity Fund Growth ₹44.16

↑ 0.05 ₹655 500 9.2 12.5 15.4 21.9 12.6 Nippon India Large Cap Fund Growth ₹87.4832

↓ -1.21 ₹50,107 100 -6.4 -4.6 9.9 17.2 15.7 9.2 ICICI Prudential Bluechip Fund Growth ₹106.67

↓ -1.53 ₹76,646 100 -7 -3.7 8.8 16.5 13.9 11.3 DSP TOP 100 Equity Growth ₹451.412

↓ -6.29 ₹7,163 500 -7.2 -4.5 5.6 16.2 11.8 8.4 Bandhan Large Cap Fund Growth ₹74.291

↓ -1.13 ₹1,980 100 -6.7 -3.8 9.9 15.9 11.7 8.2 Invesco India Largecap Fund Growth ₹65.48

↓ -1.13 ₹1,666 100 -7.2 -6.5 8.8 15.7 12.3 5.5 BNP Paribas Large Cap Fund Growth ₹212.531

↓ -2.87 ₹2,614 300 -5.2 -2.9 7.4 14.8 11.7 4.4 Kotak Bluechip Fund Growth ₹552.593

↓ -8.62 ₹10,864 100 -6.1 -3.5 9.1 14.1 11.4 8.7 Franklin India Bluechip Fund Growth ₹979.538

↓ -13.36 ₹7,704 500 -6.2 -3.6 9.6 13.9 9.9 8.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 28 Jul 23 Research Highlights & Commentary of 9 Funds showcased

Commentary IDBI India Top 100 Equity Fund Nippon India Large Cap Fund ICICI Prudential Bluechip Fund DSP TOP 100 Equity Bandhan Large Cap Fund Invesco India Largecap Fund BNP Paribas Large Cap Fund Kotak Bluechip Fund Franklin India Bluechip Fund Point 1 Bottom quartile AUM (₹655 Cr). Top quartile AUM (₹50,107 Cr). Highest AUM (₹76,646 Cr). Lower mid AUM (₹7,163 Cr). Bottom quartile AUM (₹1,980 Cr). Bottom quartile AUM (₹1,666 Cr). Lower mid AUM (₹2,614 Cr). Upper mid AUM (₹10,864 Cr). Upper mid AUM (₹7,704 Cr). Point 2 Established history (13+ yrs). Established history (18+ yrs). Established history (17+ yrs). Established history (23+ yrs). Established history (19+ yrs). Established history (16+ yrs). Established history (21+ yrs). Established history (27+ yrs). Oldest track record among peers (32 yrs). Point 3 Rating: 3★ (upper mid). Top rated. Rating: 4★ (top quartile). Rating: 2★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 12.61% (upper mid). 5Y return: 15.67% (top quartile). 5Y return: 13.88% (top quartile). 5Y return: 11.83% (lower mid). 5Y return: 11.69% (lower mid). 5Y return: 12.28% (upper mid). 5Y return: 11.67% (bottom quartile). 5Y return: 11.37% (bottom quartile). 5Y return: 9.91% (bottom quartile). Point 6 3Y return: 21.88% (top quartile). 3Y return: 17.25% (top quartile). 3Y return: 16.47% (upper mid). 3Y return: 16.19% (upper mid). 3Y return: 15.87% (lower mid). 3Y return: 15.65% (lower mid). 3Y return: 14.78% (bottom quartile). 3Y return: 14.06% (bottom quartile). 3Y return: 13.91% (bottom quartile). Point 7 1Y return: 15.39% (top quartile). 1Y return: 9.93% (top quartile). 1Y return: 8.77% (bottom quartile). 1Y return: 5.61% (bottom quartile). 1Y return: 9.87% (upper mid). 1Y return: 8.79% (lower mid). 1Y return: 7.35% (bottom quartile). 1Y return: 9.07% (lower mid). 1Y return: 9.59% (upper mid). Point 8 Alpha: 2.11 (top quartile). Alpha: 0.30 (upper mid). Alpha: 0.35 (upper mid). Alpha: -1.18 (bottom quartile). Alpha: 0.90 (top quartile). Alpha: -1.06 (bottom quartile). Alpha: -2.69 (bottom quartile). Alpha: 0.02 (lower mid). Alpha: 0.06 (lower mid). Point 9 Sharpe: 1.09 (top quartile). Sharpe: 0.30 (upper mid). Sharpe: 0.30 (upper mid). Sharpe: 0.17 (bottom quartile). Sharpe: 0.35 (top quartile). Sharpe: 0.20 (bottom quartile). Sharpe: 0.06 (bottom quartile). Sharpe: 0.28 (lower mid). Sharpe: 0.28 (lower mid). Point 10 Information ratio: 0.14 (bottom quartile). Information ratio: 1.22 (top quartile). Information ratio: 1.01 (top quartile). Information ratio: 0.64 (lower mid). Information ratio: 0.69 (upper mid). Information ratio: 0.72 (upper mid). Information ratio: 0.30 (lower mid). Information ratio: 0.20 (bottom quartile). Information ratio: -0.03 (bottom quartile). IDBI India Top 100 Equity Fund

Nippon India Large Cap Fund

ICICI Prudential Bluechip Fund

DSP TOP 100 Equity

Bandhan Large Cap Fund

Invesco India Largecap Fund

BNP Paribas Large Cap Fund

Kotak Bluechip Fund

Franklin India Bluechip Fund

లార్జ్ క్యాప్ పైన AUM/నికర ఆస్తులను కలిగి ఉన్న నిధులు500 కోట్లు మరియు 5 లేదా అంతకంటే ఎక్కువ సంవత్సరాలు నిధుల నిర్వహణ. క్రమబద్ధీకరించబడిందిగత 3 సంవత్సరాల రిటర్న్.

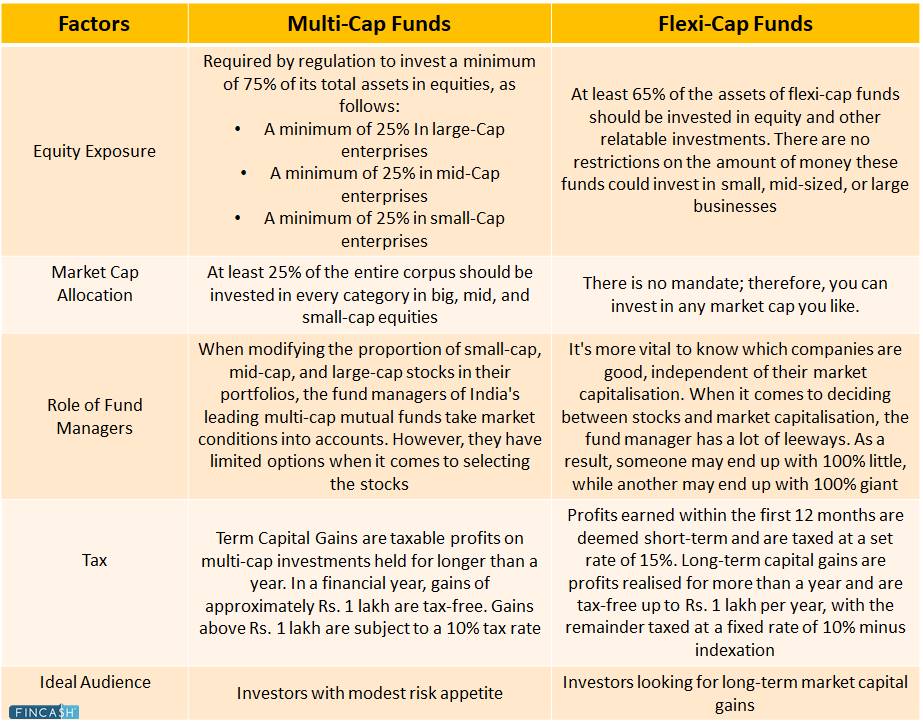

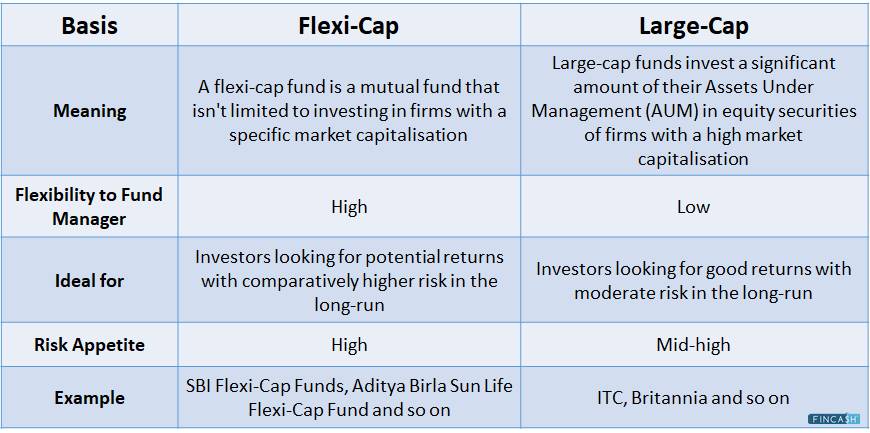

Flexi-Cap మరియు Large-Cap మధ్య వ్యత్యాసం

ఇద్దరి మధ్య చాలా గందరగోళం నెలకొంది. లార్జ్-క్యాప్ మరియు ఫ్లెక్సీ-క్యాప్ ఫండ్ల లక్ష్యం ఎప్పుడూ ఒకే విధంగా ఉంటుంది: వివిధ మార్కెట్ క్యాపిటలైజేషన్లతో ఈక్విటీలలో పెట్టుబడి పెట్టడం. వాటి మధ్య ప్రధాన వ్యత్యాసం ఇక్కడ ఉంది:

ఫ్లెక్సీ క్యాప్ Vs లార్జ్ క్యాప్: మీకు ఏది బాగా సరిపోతుంది?

ఫ్లెక్సీ-క్యాప్ ఫండ్లు తమ కోర్ ఈక్విటీ పోర్ట్ఫోలియో హోల్డింగ్లను వైవిధ్యభరితంగా మార్చాలనుకునే పెట్టుబడిదారులకు, దీర్ఘకాలికంగా ఉత్పత్తి చేయగల సామర్థ్యంతో అధిక-నాణ్యత గల సంస్థలలో పెట్టుబడి పెట్టడం ద్వారా బాగా సరిపోతాయి.ఆర్థిక విలువ. అలాగే, మీరు పోర్ట్ఫోలియో నిర్వహణకు క్రమబద్ధమైన విధానాన్ని తీసుకునే ఫండ్ కోసం చూస్తున్నట్లయితే, మీరు తప్పనిసరిగా ఫ్లెక్సీ-క్యాప్ ఫండ్లలో పెట్టుబడి పెట్టాలి.

తమ దీర్ఘకాలిక ఆర్థిక లక్ష్యాలను సాధించడానికి 3 నుండి 7 సంవత్సరాల వరకు పెట్టుబడి పెట్టాలనుకునే ఒక మోస్తరు రిస్క్ టాలరెన్స్ ఉన్న పెట్టుబడిదారులకు ఇది అనువైనది. మరోవైపు, కనీసం 2 నుండి 4 సంవత్సరాలు పెట్టుబడి పెట్టాలనుకునే మరియు అధిక రాబడిని ఆశించే పెట్టుబడిదారులకు లార్జ్ క్యాప్ ఫండ్స్ అనువైనవి. అయితే, పెట్టుబడిదారులు తమ ఆస్తులలో మితమైన నష్టాల ప్రమాదానికి సిద్ధంగా ఉండాలి.

లార్జ్-క్యాప్ లేదా ఫ్లెక్సీ-క్యాప్ ఫండ్స్లో పెట్టుబడి పెట్టేటప్పుడు పరిగణించవలసిన ముఖ్య అంశాలు

ఫ్లెక్సీ క్యాప్ మరియు లార్జ్ క్యాప్ మ్యూచువల్ ఫండ్లు స్థిరమైన రాబడిని అందించడం ద్వారా దోహదం చేస్తాయి. అయితే, ఇన్వెస్టర్లుగా ఈ ఫండ్స్లో ఇన్వెస్ట్ చేసే ముందు అన్నీ తెలుసుకోవడం మంచిది. ఈ ఫండ్లలో దేనిలోనైనా పెట్టుబడి పెట్టేటప్పుడు జాబితా చేయబడిన అంశాలను పరిగణించాలి:

గత పనితీరు

ఏదైనా ఆస్తి లేదా పెట్టుబడి యొక్క విజయాన్ని విశ్లేషించడానికి గొప్ప విధానం దాని చరిత్రను చూడటం. ఈ రెండు మ్యూచువల్ ఫండ్స్ కూడా ఒకేలా ఉన్నాయి. ఫండ్స్ రాబడులు కాలక్రమేణా స్థిరంగా ఉన్నాయో లేదో చూడటం చాలా కీలకం. అవును అయితే, మీరు మీ నిర్ణయాన్ని కొనసాగించవచ్చు. అయితే, మీరు ఈ విషయంలో మాత్రమే మీ నిర్ణయాన్ని కేంద్రీకరించకుండా చూసుకోండికారకం.

ఖర్చు నిష్పత్తి

వ్యయ నిష్పత్తి పెట్టుబడి ఖర్చును సూచిస్తుంది, ఉదాహరణకుబ్రోకరేజ్ రుసుము లేదా పొందిన లాభంతో పోలిస్తే మ్యూచువల్ ఫండ్ కంపెనీ విధించిన కమీషన్. తగ్గిన వ్యయ నిష్పత్తి పెట్టుబడిదారులకు అధిక రాబడికి అనువదిస్తుంది. ఫలితంగా, ఛార్జ్ స్ట్రక్చర్, రిటర్న్లను ఒకటికి రెండుసార్లు చెక్ చేసుకోవడం మంచిది.కాదు, మరియు ఇతర ఖర్చులు.

పెట్టుబడి హోరిజోన్

మీరు మితవాదులైతేపెట్టుబడిదారుడు సుదీర్ఘకాలం పాటు డబ్బును నిర్మించాలనుకునే వారు, మీరు ఫ్లెక్సీ-క్యాప్ మ్యూచువల్ ఫండ్స్తో వెళ్లవచ్చు. దీనికి విరుద్ధంగా, లార్జ్ క్యాప్ మ్యూచువల్ ఫండ్లు సాధారణంగా 3- నుండి 5 సంవత్సరాల పెట్టుబడి హోరిజోన్ను కలిగి ఉంటాయి. ఫలితంగా, దీర్ఘకాలిక పెట్టుబడుల కోసం వెతుకుతున్న పెట్టుబడిదారులు ఈ సమయ వ్యవధిలో ఈ ఫండ్స్లో సులభంగా పెట్టుబడులు పెట్టవచ్చు.

పన్ను విధింపు

ఫ్లెక్సీ-క్యాప్ మరియు లార్జ్-క్యాప్ మ్యూచువల్ ఫండ్ రాబడులు రెండూ మూలధన లాభాలుగా పరిగణించబడుతున్నందున పన్ను విధించబడతాయి. తక్కువ సమయంమూలధన రాబడి (STCG) 15% పన్ను విధించబడుతుంది, అయితే దీర్ఘకాల మూలధన లాభం (LTCG) రూ. 1 లక్ష ఇతర ఈక్విటీ ఆస్తి వర్గీకరణ వలె 10% పన్ను విధించబడుతుంది.

పెట్టుబడి అవసరాలు

పెట్టుబడి నుండి వ్యక్తిగత అవసరాలు మరియు అంచనాలు ఎల్లప్పుడూ మూల్యాంకనం చేయడానికి మొదటి విషయాలు. నిర్ణయం తీసుకునే ముందు, మీ లిక్విడిటీ అవసరాలను అంచనా వేయండి,ఆదాయం డిమాండ్లు, రిస్క్ టాలరెన్స్ మొదలైనవి.

ఫండ్ మేనేజర్ పనితీరు

అన్ని కొనుగోలు మరియు అమ్మకాల నిర్ణయాలు సమగ్ర విచారణ మరియు విశ్లేషణ తర్వాత తీసుకోబడతాయి. ఫలితంగా, ఫండ్ మేనేజర్ యొక్క యోగ్యత పథకం పనితీరును చాలా వరకు నిర్ణయిస్తుంది. ఫండ్ మేనేజర్లు మీ డబ్బుకు బాధ్యత వహిస్తారు కాబట్టి, పరిశ్రమలో వారి అనుభవాన్ని చూసేలా చూసుకోండి. అనుభవజ్ఞుడైన మేనేజర్ కోరుకున్న రాబడిని పొందడానికి తగిన ప్రాంతాల్లో పెట్టుబడి పెట్టగలరు.

బాటమ్ లైన్

పెట్టుబడి పెట్టడానికి కంపెనీలను ఎన్నుకునేటప్పుడు మార్కెట్ క్యాపిటలైజేషన్ ముఖ్యంమ్యూచువల్ ఫండ్ హౌసెస్. ఇది కంపెనీ పరిమాణం మరియు కంపెనీ ట్రాక్ రికార్డ్, వృద్ధి సామర్థ్యం మరియు ప్రమాదం వంటి పెట్టుబడిదారులు పరిగణించే అనేక ఇతర అంశాలను ప్రతిబింబిస్తుంది. మ్యూచువల్ ఫండ్స్ మార్కెట్ రిస్క్కు లోబడి ఉంటాయి కాబట్టి వాటిని ఎంచుకునేటప్పుడు తెలివిగా ఉండండి.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.