సిస్టమాటిక్ ఉపసంహరణ ప్రణాళిక (SWP): ఒక వివరణాత్మక అవలోకనం

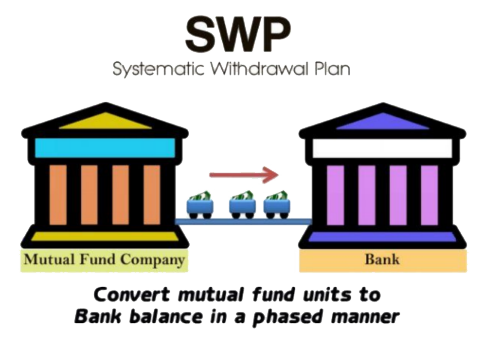

సిస్టమాటిక్ విత్డ్రావల్ ప్లాన్ లేదా SWP అనేది డబ్బును రీడీమ్ చేసే ప్రక్రియమ్యూచువల్ ఫండ్స్. SWP దీనికి వ్యతిరేకంSIP. SIPలో, వ్యక్తులు రెగ్యులర్ ద్వారా సంపాదించిన డబ్బును పెట్టుబడి పెడతారుఆదాయం మ్యూచువల్ ఫండ్ పథకాలలో. ఈ పెట్టుబడి సాధారణ వ్యవధిలో చిన్న మొత్తాలలో చేయబడుతుంది. దీనికి విరుద్ధంగా, SWPలో వ్యక్తులు తమ మ్యూచువల్ ఫండ్ హోల్డింగ్లను రీడీమ్ చేసుకుంటారు మరియు వారికి క్రెడిట్ చేయబడిన డబ్బును తిరిగి పొందుతారుబ్యాంక్ ఖాతా. వ్యక్తులు తమ ఆదాయాన్ని పెంచుకోవడానికి సిస్టమాటిక్ ఉపసంహరణ ప్రణాళిక ఎంపికను ఉపయోగించుకోవచ్చు. ఈ పథకం పదవీ విరమణ చేసిన వారికి మరింత అనుకూలంగా ఉంటుంది. కాబట్టి, సిస్టమాటిక్ ఉపసంహరణ ప్రణాళిక యొక్క భావనను, వ్యక్తులు ఎలా చేయగలరో అర్థం చేసుకుందాంపదవీ విరమణ ప్రణాళిక సిస్టమాటిక్ ఉపసంహరణ ప్రణాళిక, SWP యొక్క ప్రయోజనాలు మరియు ఇతర సంబంధిత పారామితుల ద్వారా.

Talk to our investment specialist

సిస్టమాటిక్ ఉపసంహరణ ప్రణాళిక అంటే ఏమిటి?

సిస్టమాటిక్ విత్డ్రావల్ ప్లాన్ అనేది మ్యూచువల్ ఫండ్ యూనిట్లను రీడీమ్ చేసే క్రమబద్ధమైన మరియు వ్యూహాత్మక సాంకేతికత. SWPని ఆటోమేటెడ్గా కూడా పరిగణించవచ్చువిముక్తి మ్యూచువల్ ఫండ్లలో ప్రక్రియ. మ్యూచువల్ ఫండ్ పథకాల నుండి విముక్తి యొక్క ఫ్రీక్వెన్సీని పెట్టుబడిదారులు వారి అవసరాలకు అనుగుణంగా అనుకూలీకరించవచ్చు, ఇది వారానికో, నెలవారీ లేదా త్రైమాసికమైనదిఆధారంగా. సిస్టమాటిక్ ఉపసంహరణ ప్రణాళికను ఎంచుకున్నప్పుడు, వ్యక్తులు ముందుగా మ్యూచువల్ ఫండ్ పథకంలో గణనీయమైన మొత్తాన్ని డిపాజిట్ చేస్తారు. ఈ పథకం లిక్విడ్ ఫండ్, అల్ట్రా షార్ట్-టర్మ్ ఫండ్ లేదా మరేదైనా మ్యూచువల్ ఫండ్ స్కీమ్ కావచ్చు. డబ్బును డిపాజిట్ చేసిన తర్వాత, వ్యక్తులు తమ అవసరాలకు అనుగుణంగా క్రమ వ్యవధిలో తమ పెట్టుబడులను ఉపసంహరించుకుంటారు.

SWP యొక్క భావన ఒక ఉదాహరణతో సహాయపడుతుంది. మిస్టర్ శర్మ తన అభిరుచిని కొనసాగించడానికి ఒక సంవత్సరం విశ్రాంతి సెలవు తీసుకున్నారని అనుకోండి. అతను INR 5,00 గుర్తించాడు,000 మొత్తం సంవత్సరానికి అతని ఖర్చులను తీర్చడానికి. అయితే, మిస్టర్ శర్మ ఆ డబ్బును త్వరలో ఖర్చు చేయడం ముగిసిపోతుందని మరియు తనకు డబ్బు లేకుండా పోతుందని ఆందోళన చెందుతున్నాడు. ఈ సమస్యను అధిగమించడానికి, Mr. శర్మ డబ్బును పెట్టుబడి పెట్టాలని నిర్ణయించుకున్నాడులిక్విడ్ ఫండ్స్ ఇది అత్యల్ప స్థాయి ప్రమాదాన్ని కలిగి ఉంటుంది మరియు INR 40,000 కోసం SWP ఎంపికను ఎంచుకుంటుంది. దీని ద్వారా, Mr. శర్మ అతను నెలవారీ ఆదాయాన్ని పొందుతాడని మరియు తన పెట్టుబడులపై మరింత సంపాదిస్తాడని హామీ ఇవ్వవచ్చు.

SWP యొక్క ప్రయోజనాలు

క్రమబద్ధమైన ఉపసంహరణ ప్రణాళిక దాని స్వంత ప్రయోజనాలను కలిగి ఉంది. వాటిలో కొన్ని ప్రధానమైనవి క్రింది విధంగా ఉన్నాయి.

రెగ్యులర్ ఆదాయ ప్రవాహం

SWP అనేది వ్యక్తులకు, ప్రత్యేకించి పదవీ విరమణ చేసిన వారికి ఆదాయ ప్రవాహాన్ని క్రమబద్ధంగా సృష్టించడానికి ఉపయోగించవచ్చు. అంతేకాకుండా, వ్యక్తులు తమ మ్యూచువల్ ఫండ్ పెట్టుబడిపై దాని పనితీరు మరియు పెట్టుబడి చేయబడిన పథకం రకాన్ని బట్టి కూడా రాబడిని పొందుతారు.

అవసరమైన డబ్బును రీడీమ్ చేయండి

SWP ద్వారా, వ్యక్తులు అవసరమైన డబ్బును మాత్రమే రీడీమ్ చేయగలరు మరియు అదనపు మొత్తాన్ని పెట్టుబడి పెట్టగలరు. తద్వారా, ఇది వ్యక్తులలో క్రమశిక్షణతో కూడిన ఉపసంహరణ అలవాటును సృష్టిస్తుంది. ఇది వ్యక్తులు తమ పెట్టుబడులను అవసరమైన విధంగా నిలుపుకోవడంలో సహాయపడుతుందిరాజధాని కోత.

అవసరమైనప్పుడు నిలిపివేయండి

వ్యక్తులు అవసరమైనప్పుడు SWP ప్రక్రియను నిలిపివేయవచ్చు మరియు అత్యవసర పరిస్థితుల్లో మొత్తం డబ్బును రీడీమ్ చేయవచ్చు. అయితే, ఫిక్స్డ్ డిపాజిట్లు లేదా లాక్-ఇన్ పీరియడ్ ఉన్న ఇతర పెట్టుబడి మార్గాల విషయంలో డబ్బు ఇన్వెస్ట్ చేస్తే, అలాంటి సందర్భాలలో డబ్బును రీడీమ్ చేయడం కష్టం.

పెన్షన్ కోసం ప్రత్యామ్నాయం

SWP వ్యక్తులకు పెన్షన్కు ప్రత్యామ్నాయంగా పనిచేస్తుంది; వారు పని చేయడం ఆపివేసిన తర్వాత దానిని పెన్షన్ మొత్తంగా ఉపయోగించవచ్చు. పర్యవసానంగా, పింఛనుదారులు తమ పెట్టుబడి రాబడిని పొందడంతో పాటు వారు సాధారణ ఆదాయ వనరులను సంపాదించుకోగలుగుతారు.

సిస్టమాటిక్ ఉపసంహరణ ప్రణాళిక ఎలా పని చేస్తుంది?

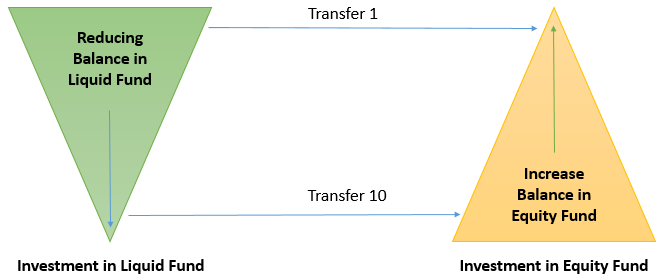

సిస్టమాటిక్ విత్డ్రావల్ ప్లాన్ యొక్క వర్కింగ్ మెథడాలజీ ఒక ఉదాహరణతో వివరించబడింది. రాకేష్ ఇటీవల పదవీ విరమణ చేసారని మరియు పదవీ విరమణ ప్రయోజనాల రూపంలో INR 40 లక్షలు అందుకున్నారని అనుకుందాం. అతను INR 30 లక్షలు ఆస్తిలో మరియు మిగిలిన INR 10 లక్షలను నెలవారీ SWP ఎంపికతో లిక్విడ్ మ్యూచువల్ ఫండ్ పథకంలో పెట్టుబడి పెట్టాడు.

పెట్టుబడి తేదీ నాటికి, దికాదు పథకం యొక్క INR 10. కాబట్టి, అతను కలిగి ఉన్న యూనిట్ల సంఖ్య 1,00,000 యూనిట్లు (10,00,000 యూనిట్లు/ INR 10). అతని నెలవారీ అవసరం INR 10,000 అతని బ్యాంక్ ఖాతాలో ప్రతి నెల 5వ తేదీన జమ చేయాలి.

కాబట్టి, మొదటి నెల చివరిలో NAV మళ్లీ INR 10 అని ఊహిస్తే, రీడీమ్ చేయబడిన యూనిట్ల సంఖ్య 1,000 (1,00,000 యూనిట్లు/INR 10 NAV). కాబట్టి, రిడెంప్షన్ తర్వాత ఉన్న బ్యాలెన్స్ యూనిట్లు 99,000 (1,00,000-1,000).

రెండవ నెలలో NAV INR 20కి పెరిగిందని భావించండి. ఈ సందర్భంలో, ఉపసంహరించబడిన యూనిట్ల సంఖ్య 1,000 కాదు 500 మాత్రమే. పర్యవసానంగా, నిర్వహించబడిన యూనిట్ల సంఖ్య 98,500 (99,000-500).

ఇంకా, మూడవ నెలలో, కొన్ని ఆర్థిక ఒడిదుడుకుల కారణంగా, NAV INR 8కి పడిపోయింది. ఈ పరిస్థితిలో, రీడీమ్ చేయబడిన యూనిట్ల సంఖ్య 1,250 (INR 10,000 / NAV INR 8). కాబట్టి, ఈ పరిస్థితిలో, బ్యాలెన్స్ యూనిట్లు 97,250 (98,500 - 1,250) ఉంటుంది.

ఫలితంగా, NAVలో పెరుగుదల ఉంటే, SWP ఎక్కువ కాలం కొనసాగుతుందని మరియు NAVలో క్షీణత విషయంలో, SWP వేగవంతమైన వేగంతో క్షీణిస్తుంది అని నిర్ధారించవచ్చు.

SWP ఎలా పన్ను విధించబడుతుంది?

మ్యూచువల్ ఫండ్ వర్గాన్ని బట్టి రిడెంప్షన్ నియమాల ప్రకారం సిస్టమాటిక్ విత్డ్రావల్ ప్లాన్ పన్నుకు లోబడి ఉంటుంది. ఉదాహరణకు, విషయంలోరుణ నిధి, ఉపసంహరణ పదవీకాలం 36 నెలల కంటే తక్కువ ఉంటే, అప్పుడు స్వల్పకాలికమూలధన లాభాలు (STCG) వర్తిస్తుంది. పెట్టుబడిని 36 నెలల కంటే ఎక్కువ కాలం పాటు ఉంచినట్లయితే, దీర్ఘకాలిక మూలధన లాభాలు వర్తిస్తాయి. రుణ నిధుల విషయంలో STCG వ్యక్తి ఆదాయానికి జోడించబడుతుంది మరియు స్లాబ్ రేట్ల ప్రకారం పన్ను విధించబడుతుంది, అయితే LTCGకి ఇండెక్సేషన్ ప్రయోజనాలతో 20% పన్ను విధించబడుతుంది.

అయితే, విషయంలోఈక్విటీ ఫండ్స్, పన్ను నియమాలు భిన్నంగా ఉన్నాయి. F.Y వరకు 2017-18, ఈక్విటీ ఫండ్స్పై ఎటువంటి LTCG వర్తించదు కానీ, F.Y. 2018-19, ఇది వర్తిస్తుంది. ఈక్విటీ ఫండ్లలో, INR 1 లక్ష వరకు LTCG మినహాయించబడింది మరియు INR 1 లక్ష కంటే ఎక్కువ ఇండెక్సేషన్ ప్రయోజనాలు లేకుండా 10% (ప్లస్ సెస్) పన్ను విధించబడుతుంది. STCG అంటే ఈక్విటీ ఫండ్లలో 15% ఛార్జ్ చేయబడుతుంది.

SWPని ఉపయోగించి పదవీ విరమణ ప్రణాళిక

వ్యక్తులు తమ పదవీ విరమణ కోసం సిస్టమాటిక్ ఉపసంహరణ ప్రణాళిక ద్వారా ప్లాన్ చేసుకోవచ్చు. ఇక్కడ, వ్యక్తులు తమ పదవీ విరమణ ప్రయోజనాలను (గ్రాట్యుటీ లేదా ప్రావిడెంట్ ఫండ్ వంటివి) తక్కువ-రిస్క్ కలిగి ఉండే మ్యూచువల్ ఫండ్లో డిపాజిట్ చేయవచ్చు.మనీ మార్కెట్ ఫండ్స్. పోస్ట్ చేయండిపెట్టుబడి పెడుతున్నారు, వారు SWP ఎంపికను ఎంచుకోవాలి, దీని ద్వారా వ్యక్తులు నెలవారీ ఆదాయాన్ని పొందడం ప్రారంభించవచ్చు.

SWP యొక్క ప్రయోజనాల్లో ఒకటి ఇతర మార్గాలతో పోలిస్తే డబ్బు బ్లాక్ చేయబడదుసీనియర్ సిటిజన్ సేవింగ్స్ స్కీమ్ (SCSS) లేదాతపాలా కార్యాలయము నెలవారీ ఆదాయ పథకం (POIMS). వ్యక్తులు ఎప్పుడు కావాలంటే అప్పుడు SWP ఎంపికను నిలిపివేయవచ్చు మరియు మొత్తం నిధులను తిరిగి వారి బ్యాంక్ ఖాతాకు రీడీమ్ చేసుకోవచ్చు. అదనంగా, వారి పెట్టుబడి వ్యక్తులు ఉపయోగించగల రాబడిని కూడా సంపాదిస్తుంది. అయినప్పటికీ, SWP యొక్క ప్రతికూలత ఏమిటంటే, SCSS లేదా POIMSలో లేని ప్రస్తుత డబ్బు నుండి ఉపసంహరణ చేయడం వలన అది మూలధన కోతకు దారితీస్తుంది.

సిస్టమాటిక్ ఉపసంహరణ ప్రణాళిక కోసం ఉత్తమ మనీ మార్కెట్ నిధులు

SWP విషయంలో, వ్యక్తులు డబ్బును ఎంచుకోవచ్చుసంత అత్యల్ప స్థాయి రిస్క్ ఉన్న ఫండ్స్, కాబట్టి, మనీ మార్కెట్ కేటగిరీ కింద ఉన్న కొన్ని టాప్ ఫండ్లు ఈ క్రింది విధంగా జాబితా చేయబడ్డాయి.

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Money Manager Fund Growth ₹385.861

↑ 0.10 ₹28,816 0.5 1.3 2.8 7 7.4 6.62% 6M 11D 6M 11D UTI Money Market Fund Growth ₹3,218.46

↑ 0.92 ₹20,497 0.4 1.4 2.9 7.1 7.5 6.96% 4M 26D 4M 26D ICICI Prudential Money Market Fund Growth ₹396.008

↑ 0.11 ₹35,025 0.4 1.4 2.9 7.1 7.4 6.91% 5M 12D 5M 25D Kotak Money Market Scheme Growth ₹4,684.88

↑ 1.18 ₹32,870 0.4 1.4 2.9 7.1 7.4 6.99% 5M 8D 5M 8D Franklin India Savings Fund Growth ₹52.3444

↑ 0.01 ₹3,898 0.4 1.4 2.9 7.1 7.4 6.89% 5M 8D 5M 19D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Money Manager Fund UTI Money Market Fund ICICI Prudential Money Market Fund Kotak Money Market Scheme Franklin India Savings Fund Point 1 Lower mid AUM (₹28,816 Cr). Bottom quartile AUM (₹20,497 Cr). Highest AUM (₹35,025 Cr). Upper mid AUM (₹32,870 Cr). Bottom quartile AUM (₹3,898 Cr). Point 2 Established history (20+ yrs). Established history (16+ yrs). Established history (20+ yrs). Established history (22+ yrs). Oldest track record among peers (24 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Point 5 1Y return: 7.00% (bottom quartile). 1Y return: 7.15% (top quartile). 1Y return: 7.14% (lower mid). 1Y return: 7.06% (bottom quartile). 1Y return: 7.14% (upper mid). Point 6 1M return: 0.46% (top quartile). 1M return: 0.44% (lower mid). 1M return: 0.42% (bottom quartile). 1M return: 0.44% (upper mid). 1M return: 0.41% (bottom quartile). Point 7 Sharpe: 1.91 (bottom quartile). Sharpe: 2.26 (upper mid). Sharpe: 2.31 (top quartile). Sharpe: 2.13 (bottom quartile). Sharpe: 2.24 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.62% (bottom quartile). Yield to maturity (debt): 6.96% (upper mid). Yield to maturity (debt): 6.91% (lower mid). Yield to maturity (debt): 6.99% (top quartile). Yield to maturity (debt): 6.89% (bottom quartile). Point 10 Modified duration: 0.53 yrs (bottom quartile). Modified duration: 0.41 yrs (top quartile). Modified duration: 0.45 yrs (bottom quartile). Modified duration: 0.44 yrs (upper mid). Modified duration: 0.44 yrs (lower mid). Aditya Birla Sun Life Money Manager Fund

UTI Money Market Fund

ICICI Prudential Money Market Fund

Kotak Money Market Scheme

Franklin India Savings Fund

అందువల్ల, పై పారామితుల నుండి, సిస్టమాటిక్ ఉపసంహరణ ప్రణాళిక దాని స్వంత ప్రయోజనాలను కలిగి ఉందని చెప్పవచ్చు. అయితే, పెట్టుబడిదారులు SWPని ప్రారంభించాలనుకుంటున్న పథకం గురించి పూర్తి అవగాహన కలిగి ఉండాలి. అటువంటి ఎంపిక అవసరమా లేదా అనేది వారు తనిఖీ చేయాలి. ఇది వారి లక్ష్యాలను సకాలంలో సాధించడానికి వారికి సహాయపడుతుంది.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.

It is very helpful for understanding the Systematic withdrawal plan. Systematic withdrawal plan is very useful for raising the fund.