اثاثوں کی تقسیم: حکمت عملی، حکمت عملی اور ماڈل

ہم نے "اثاثہ مختص" کی اصطلاح اکثر سنی ہے، اثاثہ مختص کیا ہے؟ یہ کیوں ضروری ہے؟ فوائد کیا ہیں؟ اسٹریٹجک اثاثہ مختص کیا ہے؟ کیاٹیکٹیکل اثاثوں کی تقسیم? اثاثہ مختص کرنے کے ماڈل کیسے تیار کیے جاتے ہیں؟ ہم یہاں ان میں سے کچھ سوالات کے جوابات دینے کی کوشش کرتے ہیں۔ ایک میں اتار چڑھاؤ یا خطرہسرمایہ کارکا پورٹ فولیو سرمایہ کاروں کے ساتھ ساتھ مالیاتی مشیروں دونوں کو نیند کی راتیں دینے کے لیے جانا جاتا ہے، اس لیے پورٹ فولیو کی تعمیر (یا اس کے بجائے اثاثوں کی تقسیم) کا مرکز ہے۔معاشی منصوبہ بندی.

اثاثہ مختص: کیوں؟

اثاثوں کی تقسیم یا پورٹ فولیو کی تعمیر ہمیشہ اہم رہی ہے۔ مندرجہ ذیل کیس پر غور کریں جہاں کوئی شخص آئس کریم کے لیے فیکٹری میں پیسہ لگاتا ہے۔ کاروبار گرمیوں کے موسم میں اچھا منافع دیتا ہے (یہ فرض کرتے ہوئے کہ لوگ گرمی کے بدلے کچھ ٹھنڈا چاہتے ہیں!)، تاہم، بارش کے موسم میں پیداوار میں کافی کمی واقع ہوتی ہے جب بارش، ہوا اور سردی ہوتی ہے۔ کاروبار میں وہ چیز ہے جسے ہم "موسم کے خطرے" کے طور پر درجہ بندی کر سکتے ہیں۔ تاہم، فرض کریں کہ سرمایہ کار نے ایسے کاروبار میں بھی سرمایہ کاری کی ہے جو چھتری تیار کرتا ہے، گرمیوں میں چھتریوں کی فروخت صرف معمولی ہوگی اگر کوئی ہو... تاہم برسات کے موسم میں چھتریوں کی مانگ کافی بڑھ جاتی ہے۔ تو آئیے کاروبار کے لحاظ سے درج ذیل منظرناموں پر غور کریں:

| کاروبار کی قسم | موسم گرما میں واپسی | بارش کے موسم میں واپسی |

|---|---|---|

| آئس کریم | جی ہاں | نہیں |

| چھتری کی | نہیں | جی ہاں |

| 50% آئس کریم میں اور 50% چھتری میں | جی ہاں | جی ہاں |

اس لیے کی طرف سےسرمایہ کاری کاروبار میں جس نے مختلف موسموں میں اچھی کارکردگی کا مظاہرہ کیا (لہذا غیر متعلقہ!) سرمایہ کار درحقیقت وہ واپسی حاصل کر سکتا ہے جو موسم (موسم کے) کی تبدیلیوں کے تابع نہیں ہے۔ یہاں کی واپسی کسی ایک کاروبار میں سرمایہ کاری کرنے سے زیادہ مستحکم ہے۔ تو یہاں کلید کیا ہے…..غیر متعلقہ اثاثے میں سرمایہ کاری واپسی کو کم اتار چڑھاؤ اور مستحکم بناتی ہے۔

اثاثوں کی تقسیم: کون سے اثاثے اور کیسے ملایا جائے؟

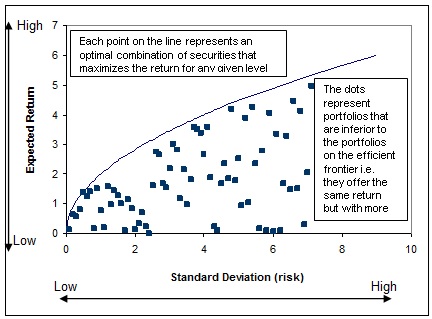

یہاں سیکھے گئے مندرجہ بالا تصور کو لاگو کرنا، اگر ہم اسے سرمایہ کاری کے پورٹ فولیو (اسٹاک کے،باہمی چندہ وغیرہ)، ہمیں مطلوبہ واپسی حاصل کرنے کے لیے غیر متعلقہ اثاثوں کا مرکب بنانے کی ضرورت ہے جو مستحکم ہو۔ تاہم کیا ہوتا ہے کہ اثاثوں کے مرکب کا استعمال کرتے وقت ہر پورٹ فولیو میں خطرے کی ایک مخصوص سطح ہوتی ہے، یعنی واپسی کا انحراف جس کی توقع کی جا سکتی ہے، کیونکہ تاریخی طور پر اگرچہ اثاثوں کی کلاسوں میں مجموعی طور پر واپسی ہو سکتی ہے جو مثبت ہے، اس کے ادوار ہوتے ہیں۔ منفی واپسی بھی یا زیادہ خاص طور پر وہاں ہوگی aمعیاری انحراف اوسط واپسی سے متوقع واپسیوں کا جو اثاثہ کلاس نے تاریخی طور پر فراہم کیا ہوگا۔ اس لیے ہم خطرے کی مختلف سطحوں (یا معیاری انحراف) کا ایک پورٹ فولیو بنانے کی کوشش کرتے ہیں، لیکن تاریخی اعداد و شمار کو دیکھتے ہوئے، صرف ایک پورٹ فولیو ہوگا (مختلف اثاثوں میں مختلف وزن کے ساتھ) خطرے کی دی گئی سطح کے لیے سب سے زیادہ منافع دے گا… یہ ہے جسے "موثر سرحد" کہا جاتا ہے۔ گرافیکل نمائندگی کے لیے براہ کرم نیچے دیے گئے چارٹ کو دیکھیں۔ جیسا کہ اوپر بیان کیا گیا ہے، موثر فرنٹیئر وہ لائن ہے جس میں خطرے کی دی گئی سطح کے لیے اثاثوں کا مرکب ہوتا ہے جو سب سے زیادہ منافع دیتا ہے۔ دوسرے پورٹ فولیوز کم منافع دیں گے۔

سٹریٹیجک اثاثہ مختص اور حکمت عملی سے متعلق اثاثوں کی تقسیم: فیصلہ کیسے کریں؟

اثاثہ مختص ایک حکمت عملی ہے جو مختلف قسم کی ممکنہ سرمایہ کاری کے درمیان انتخاب کے لیے استعمال کی جاتی ہے، دوسرے لفظوں میں، وہ حکمت عملی جو اثاثہ کی کلاسوں میں انتخاب کرنے میں استعمال ہوتی ہے جیسے کہ اسٹاک اوربانڈز وغیرہ کوئی سرمایہ کاری کرنا چاہتا ہے۔ مالیاتی منصوبہ بندی کا ایک بڑا حصہ اثاثہ مختص کرنے پر مشتمل ہوتا ہے جو کسی شخص کے لیے اس کی بھوک اور خطرے کو برداشت کرنے کی صلاحیت کے لحاظ سے مناسب ہو۔

جب ہم کسی سرمایہ کار کو اثاثوں کی تقسیم کے بارے میں مشورہ دیتے ہیں، تو خیال یہ ہے کہ سرمایہ کار کو متعدد اثاثوں میں شامل کیا جائے جن کا کوئی تعلق نہیں ہے۔ سرمایہ کار کی خطرے کی بھوک کے مطابق، ہم مختلف رسک لیولز کے ساتھ مختلف پورٹ فولیوز کا انتخاب کر سکتے ہیں۔ مثلاً 4 وسیع اثاثوں کی کلاسوں کا استعمال کرتے ہوئے درج ذیل پر غور کریں جیسے کیش، بانڈز،ایکوئٹیز، اور متبادل:

| قدامت پسند | اعتدال پسند | جارحانہ | |

|---|---|---|---|

| واپسیرینج الوداع (90% Conf) | -2 سے 17 | -8 سے 28 | -13 سے 38 |

| اوسط واپسی/Std دیو p.a | 7/6 | 9/11 | 11/6 |

| نقد | 40 | 15 | 0 |

| بانڈز | 40 | 45 | 40 |

| ایکوئٹیز | 10 | 30 | 50 |

| متبادل | 10 | 10 | 10 |

*تمام اعداد و شمار فیصد میں ہیں۔

پورٹ فولیوز سے جن کی درجہ بندی قدامت پسند سے جارحانہ کے طور پر کی جاتی ہے، پورٹ فولیوز کا خطرہ (یا معیاری انحراف) بڑھ جاتا ہے، ہمیں مخصوص خطرے کے لیے بہترین پورٹ فولیوز ملتے ہیں۔ ایک واضح مشاہدہ یہ ہے کہ جوں جوں خطرہ بڑھتا ہے خطرناک اثاثہ جات (ایکویٹی وغیرہ) کی تقسیم میں اضافہ ہوتا ہے، بنیادی طور پر یہ کہنا کہ زیادہ منافع حاصل کرنے کے لیے ایک اعلیٰ معیاری انحراف ہوتا ہے جس کا پورٹ فولیو تابع ہوسکتا ہے۔

کسی کو صرف ایک اثاثہ کلاس رکھنے کے بجائے ایک اثاثہ مکس (یا اثاثہ مختص) کی اہمیت کو سمجھنا چاہیے۔ یہ پورٹ فولیو کی مجموعی اتار چڑھاؤ کو کم کرتا ہے اور اس بات کو یقینی بناتا ہے کہ واپسی مستحکم ہے۔ جب سرمایہ کار طویل مدتی افق کے ساتھ ایک پورٹ فولیو بنانے پر غور کرتا ہے تو اسٹریٹجک اثاثہ کی تقسیم بہت اہم ہوتی ہے، یہ وہ پورٹ فولیو ہیں جو پانچ سے دس سال کے وقت کے افق کے ہوتے ہیں۔ اس کے علاوہ، جب سرمایہ کار موجودہ کو اوورلی کرنا چاہتے ہیں۔مارکیٹ سٹریٹجک پورٹ فولیوز کو دیکھیں اور تھوڑا سا تغیر کے ساتھ موافقت کریں پھر نتیجے میں آنے والے پورٹ فولیوز کو "Tactical Asset Allocation Portfolios" کہا جاتا ہے مثلاً اگر یہ نظریہ ہے کہ ایکویٹی مارکیٹس مستقبل میں بہت اچھی کارکردگی کا مظاہرہ کرنے والی ہیں، تو ایکویٹی کے لیے مختص رقم میں قدرے اضافہ ہوسکتا ہے (کہیں کہ 5%)، ایک اثاثہ کلاس میں اضافہ بھیآفسیٹ کسی دوسرے اثاثہ طبقے میں مختص کو کم کرکے جب اس میں نقطہ نظر منفی ہوسکتا ہے۔

Talk to our investment specialist

زندگی کے چکر اور عمر کے لحاظ سے اثاثہ کی تقسیم

ایک اہم پہلو کا تعین کرنا ہے۔رسک پروفائل یا سرمایہ کار کی خطرے کی بھوک۔ زیادہ تر سرمایہ کاروں کے ساتھ ان کی خطرہ مول لینے کی صلاحیت عمر کے ساتھ بدل جاتی ہے کیونکہ عمر کے ساتھ ہماری مالی حیثیت بدل جاتی ہے۔ لہٰذا، کسی فرد کے اثاثوں کی تقسیم بھی عمر کے ساتھ بدل جاتی ہے۔ اپنے ساتھ بیٹھنے کا مشورہ دیا جاتا ہے۔مشیر خزانہ اور اس بات کو یقینی بنائیں کہ کم از کم تین یا پانچ سال کے بلاکس میں اثاثوں کی تقسیم کا جائزہ لیا جائے۔

اثاثہ مختص کرنے کے ماڈل: اہمیت

پورٹ فولیو میں مختلف اثاثہ جات کی کلاسز رکھنے کی اہمیت کو سمجھنا ضروری ہے، ایک پورٹ فولیو میں کافی حد تک غیر متعلقہ اثاثوں کا ہونا ضروری ہے تاکہ جب کوئی اثاثہ کلاس نہیں کماتی، تو دوسرے سرمایہ کار کو پورٹ فولیو پر مثبت واپسی فراہم کرنے کے لیے . تاہم، بہت سے لوگوں کے ذہنوں میں ایک سوال ہے…کیوں نہ صرف ایک اثاثہ کلاس رکھیں جو اچھی کارکردگی کا مظاہرہ کر رہی ہو، اس بات کو یقینی بنائیں کہ آپ صحیح سطح پر مارکیٹ میں داخل ہوں (مارکیٹ ٹائمنگ!) اور اس ملٹی بیگر کو حاصل کرنے کی کوشش کریں (اعلیٰ حفاظتی انتخاب!) .

سرمایہ کار عام طور پر مارکیٹ ٹائمنگ اور سیکورٹی کے انتخاب میں کافی وقت صرف کرتے ہیں۔ یہ جان کر حیرت ہوتی ہے کہ اس طرح کے اقدامات کا اصل اثر واپسی پر ہوتا ہے، درحقیقت، محض 9-10 فیصد۔ درحقیقت، نوبل انعام یافتہ گیری برنسن (ہوڈ اور بیبوور کے ساتھ) کے 1986 میں 91 بڑے امریکی پنشن فنڈز میں سے ایک مطالعہ نے اشارہ کیا کہ سرمایہ کاری کی پالیسی* سرمایہ کاری کی حکمت عملی (مارکیٹ ٹائمنگ اور سیکیورٹی سلیکشن) پر غلبہ رکھتی ہے، اس طرح کہ سرمایہ کاری کی پالیسی اوسطاً 93.6 میں شراکت کرتی ہے۔ کل پلان کی واپسی میں تغیر کا فیصد۔ (1991 میں برنسن کی طرف سے کی گئی اسی طرح کی مشق کا نتیجہ تقریباً 92 فیصد نکلا)۔ اس کے بعد یہ نتیجہ اخذ کیا گیا کہ سرمایہ کاری کی پالیسی (اثاثہ مختص) کی شراکت میں بہت زیادہ غالب شراکت دار ہے۔کل واپسی۔ اور مارکیٹ ٹائمنگ اور سیکورٹی سلیکشن جیسے عوامل کی واپسی میں شراکت کو مغلوب کر دیتا ہے۔

| عوامل | واپسی کی تبدیلی |

|---|---|

| سرمایہ کاری کی پالیسی* | 93.6% |

| پالیسی اور ٹائمنگ | 95.3% |

| پالیسی اور سیکیورٹی کا انتخاب | 97.8% |

برنسن اسٹڈی (1986) *سرمایہ کاری کی پالیسی کا مطلب ہے منصوبہ کی تفصیلاتاسپانسرکے مقاصد، رکاوٹیں، اور ضروریات، بشمول عام اثاثہ مختص مکس کی شناخت۔

مندرجہ بالا مطالعہ کا خلاصہ (حالانکہ اس میں مختلف تنازعات موجود ہیں) یہ ہے کہ اثاثہ جات کی تقسیم 90% سے زیادہ منافع کی وضاحت کرتی ہے! اثاثوں کی تقسیم درحقیقت بادشاہ ہے! اگرچہ کوئی مارکیٹ ٹائمنگ اور اعلیٰ حفاظتی انتخاب میں شامل ہو سکتا ہے، لیکن صحیح اثاثہ مختص کرنا پورٹ فولیو کا سب سے اہم پہلو ہے۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔