رسک پروفائل کیا ہے؟

سرمایہ کاری کرنے سے پہلے تجزیہ کرنے کے لیے رسک پروفائل سب سے اہم چیزوں میں سے ایک ہے۔ مثالی طور پر، تجربہ کار سرمایہ کاروں کو ان کے خطرے کی صلاحیت کا علم ہوگا، لیکن ایک نوزائیدہ کو اس میں شامل خطرے کے بارے میں بہت کم اندازہ ہوگا۔باہمی چندہ یا ان کی خطرے کی بھوک کے مطابق صحیح میوچل فنڈ۔

بہت سے یقین میں، زیادہ تر سرمایہ کار اس وقت بہت زیادہ پر اعتماد تھے۔سرمایہ کاری اور وہ انتہائی گھبرا جاتے ہیں۔مارکیٹ غیر مستحکم ہو جاتا ہے. اس لیے، آپ کے رسک پروفائل کو جاننا کسی بھی سرمایہ کاری کے مرکزی مرحلے میں رہتا ہے۔

خاص طور پر میوچل فنڈ کی سرمایہ کاری کے معاملے میں، کسی پروڈکٹ کی مناسبیت کا انحصار اس کی خصوصیات پر ہوتا ہے۔سرمایہ کار. سرمایہ کاروں کو اپنی سرمایہ کاری کا مقصد معلوم ہونا چاہیے، وہ کتنی دیر تک سرمایہ کاری کرنا چاہتے ہیں، خطرے کو برداشت کرنے کی صلاحیت، سرمایہ کاری کی کم از کم رقم وغیرہ۔

رسک پروفائلنگ کا طریقہ کار

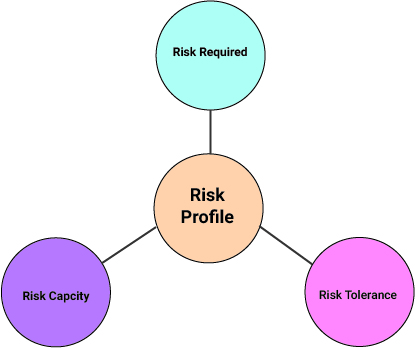

رسک – سرمایہ کاری کے حوالے سے– قیمتوں اور/یا سرمایہ کاری کے منافع کا اتار چڑھاؤ یا اتار چڑھاؤ ہے۔ لہٰذا رسک اسیسمنٹ یا رسک پروفائلنگ سرمایہ کاری کی سرگرمیوں میں شامل تمام ممکنہ خطرات کی منظم تشخیص ہے۔ رسک پروفائلنگ آپ کو آپ کی خطرے کی بھوک کی ایک واضح تصویر فراہم کرتی ہے، یعنی آپ کے خطرے کی صلاحیت، آپ کے مطلوبہ خطرے اور آپ کے خطرے کی برداشت کا اندازہ لگانا۔ ہم ہر اصطلاح کو الگ الگ بیان کریں گے۔

جب کوئی سرمایہ کار اپنی رسک پروفائلنگ کرتا ہے، تو اسے خاص طور پر اس مقصد کے لیے تیار کیے گئے سوالات کے ایک سیٹ کے جوابات دینے ہوتے ہیں۔ سوالات کا سیٹ مختلف کے لیے مختلف ہوتا ہے۔میوچل فنڈ ہاؤسز یا تقسیم کار۔ سوالات کے جوابات دینے کے بعد سرمایہ کار کا اسکور ان کا تعین کرتا ہے۔رینج خطرہ مول لینے کا۔ ایک سرمایہ کار زیادہ خطرہ لینے والا، درمیانی خطرہ لینے والا یا کم خطرہ لینے والا ہو سکتا ہے۔

خطرے کی شناخت اور خطرے کا تجزیہ

ایک بار خطرے کی تشخیص کے طریقہ کار کے ذریعے خطرے کی شناخت ہو جانے کے بعد، اس خطرے کا تجزیہ کیا جاتا ہے۔ اسے تین وسیع اقسام میں تقسیم کیا گیا ہے۔

رسک کی صلاحیت

رسک کی گنجائش خطرہ مول لینے کا مقداری پیمانہ ہے۔ یہ آپ کی موجودہ اور مستقبل کی مالی پوزیشن کا نقشہ بناتا ہے جس میں جیسے عوامل شامل ہیں۔آمدنی، بچت، اخراجات، اور واجبات۔ ان عوامل کا جائزہ لینے کے ساتھ، آپ تک پہنچنے کے لیے مطلوبہ ریٹرن کی شرحمالی اہداف طے شدہ ہے. سادہ الفاظ میں، یہ کی سطح ہےمالیاتی رسک آپ برداشت کرنے کے بارے میں سوچ سکتے ہیں.

خطرہ درکار ہے۔

درکار خطرے کا تعین آپ کی رسک کی صلاحیت سے ہوتا ہے۔ یہ دستیاب وسائل کے ساتھ آپ کے مالی اہداف تک پہنچنے کے لیے درکار منافع سے وابستہ خطرہ ہے۔ درکار خطرہ آپ کو اس بارے میں آگاہ کرتا ہے کہ آپ کسی خاص سرمایہ کاری کے ساتھ ممکنہ طور پر کیا لے سکتے ہیں۔ یہ آپ کو ایک ایماندارانہ ادراک اور ایک واضح تصویر فراہم کرتا ہے کہ آپ کس قسم کا خطرہ مول لینے والے ہیں۔

رسک ٹولرینس

خطرے کی رواداری خطرے کی سطح ہے جس سے آپ آرام دہ ہیں۔ یہ صرف آپ کی خواہش ہے کہ آپ مارکیٹ میں ان اتار چڑھاو کو قبول کریں جو آپ کے مالی مقاصد کو حاصل کرنے کے لیے ہو سکتے ہیں یا نہیں ہو سکتے۔ خطرے کی رواداری کو بڑے پیمانے پر تین اقسام میں تقسیم کیا جا سکتا ہے۔

- ہائی رسک رواداری

- درمیانی خطرے کی رواداری

- کم خطرہ رواداری

Talk to our investment specialist

خطرے کی تشخیص کا طریقہ کار - عوامل اور اثر

آپ جس زمرے میں آتے ہیں اس کا تعین کرنے کے لیے کچھ پیرامیٹرز پر غور کیا جاتا ہے۔

| عنصر | رسک پروفائل پر اثر |

|---|---|

| خاندانی معلومات | |

| کمانے والے ممبرز | کمانے والے ممبروں کی تعداد بڑھنے کے ساتھ ہی خطرے کی بھوک بڑھ جاتی ہے۔ |

| منحصر اراکین | خطرے کی بھوک کم ہوتی ہے کیونکہ منحصر ارکان کی تعداد میں اضافہ ہوتا ہے۔ |

| زندگی کی امید | خطرے کی بھوک زیادہ ہوتی ہے جب متوقع عمر لمبی ہوتی ہے۔ |

| ذاتی معلومات | |

| عمر | عمر کم، زیادہ خطرہ جو لیا جا سکتا ہے۔ |

| ملازمت کی اہلیت | جو لوگ مستقل ملازمتیں رکھتے ہیں وہ خطرہ مول لینے کے لیے بہتر پوزیشن میں ہوتے ہیں۔ |

| سائیکی | بہادر اور بہادر لوگ ذہنی طور پر بہتر پوزیشن میں ہوتے ہیں، خطرے کے ساتھ آنے والے نشیب و فراز کو قبول کرنے کے لیے |

| مالی معلومات | |

| سرمایہ بنیاد | سرمائے کی بنیاد زیادہ، خطرے کے ساتھ آنے والے نشیب و فراز کو مالی طور پر لینے کی بہتر صلاحیت |

| آمدنی کی باقاعدگی | باقاعدگی سے آمدنی حاصل کرنے والے افراد غیر متوقع آمدنی کے سلسلے والے لوگوں سے زیادہ خطرہ مول لے سکتے ہیں۔ |

رسک ایپیٹیٹ کے مطابق بہترین میوچل فنڈز

قدامت پسند سرمایہ کاروں کے لیے میوچل فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 0% 1Y 15D Ultrashort Bond Aditya Birla Sun Life Savings Fund Growth ₹568.759

↓ -0.16 ₹23,615 1.3 2.9 7.1 7.4 7.4 6.81% 5M 19D 6M 11D Ultrashort Bond ICICI Prudential Ultra Short Term Fund Growth ₹28.7025

↓ -0.01 ₹16,907 1.3 2.8 6.8 7.1 7.1 6.82% 5M 19D 7M 10D Ultrashort Bond SBI Magnum Ultra Short Duration Fund Growth ₹6,189.28

↓ -0.67 ₹14,639 1.4 2.8 6.7 7.1 7 6.49% 5M 5D 5M 23D Ultrashort Bond Kotak Savings Fund Growth ₹44.3667

↓ -0.01 ₹14,243 1.3 2.7 6.6 6.9 6.8 6.66% 5M 26D 6M 25D Ultrashort Bond Nippon India Ultra Short Duration Fund Growth ₹4,169.25

↓ -0.77 ₹11,060 1.3 2.8 6.6 6.9 6.8 7% 3Y 6M 18D 4Y 8M 8D Ultrashort Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 7 Aug 22 Research Highlights & Commentary of 6 Funds showcased

Commentary Franklin India Ultra Short Bond Fund - Super Institutional Plan Aditya Birla Sun Life Savings Fund ICICI Prudential Ultra Short Term Fund SBI Magnum Ultra Short Duration Fund Kotak Savings Fund Nippon India Ultra Short Duration Fund Point 1 Bottom quartile AUM (₹297 Cr). Highest AUM (₹23,615 Cr). Upper mid AUM (₹16,907 Cr). Upper mid AUM (₹14,639 Cr). Lower mid AUM (₹14,243 Cr). Bottom quartile AUM (₹11,060 Cr). Point 2 Established history (18+ yrs). Established history (22+ yrs). Established history (14+ yrs). Oldest track record among peers (26 yrs). Established history (21+ yrs). Established history (24+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 3★ (upper mid). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 2★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Point 5 1Y return: 13.69% (top quartile). 1Y return: 7.09% (upper mid). 1Y return: 6.83% (upper mid). 1Y return: 6.75% (lower mid). 1Y return: 6.58% (bottom quartile). 1Y return: 6.56% (bottom quartile). Point 6 1M return: 0.59% (top quartile). 1M return: 0.38% (bottom quartile). 1M return: 0.38% (bottom quartile). 1M return: 0.41% (upper mid). 1M return: 0.39% (lower mid). 1M return: 0.40% (upper mid). Point 7 Sharpe: 2.57 (lower mid). Sharpe: 3.14 (top quartile). Sharpe: 2.94 (upper mid). Sharpe: 2.90 (upper mid). Sharpe: 2.06 (bottom quartile). Sharpe: 2.30 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 6.81% (upper mid). Yield to maturity (debt): 6.82% (upper mid). Yield to maturity (debt): 6.49% (bottom quartile). Yield to maturity (debt): 6.66% (lower mid). Yield to maturity (debt): 7.00% (top quartile). Point 10 Modified duration: 0.00 yrs (top quartile). Modified duration: 0.47 yrs (upper mid). Modified duration: 0.47 yrs (lower mid). Modified duration: 0.43 yrs (upper mid). Modified duration: 0.49 yrs (bottom quartile). Modified duration: 3.55 yrs (bottom quartile). Franklin India Ultra Short Bond Fund - Super Institutional Plan

Aditya Birla Sun Life Savings Fund

ICICI Prudential Ultra Short Term Fund

SBI Magnum Ultra Short Duration Fund

Kotak Savings Fund

Nippon India Ultra Short Duration Fund

کم سے اعتدال پسند رسک لینے والوں کے لیے میوچل فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. UTI Banking & PSU Debt Fund Growth ₹22.6813

↓ -0.01 ₹1,015 1 2.4 7.2 7.3 7.8 6.67% 1Y 3M 11D 1Y 5M 8D Banking & PSU Debt HDFC Banking and PSU Debt Fund Growth ₹23.6792

↓ -0.04 ₹5,719 0.6 2 6.6 7.2 7.5 6.99% 3Y 2M 19D 4Y 6M 18D Banking & PSU Debt Aditya Birla Sun Life Corporate Bond Fund Growth ₹115.883

↓ -0.32 ₹29,856 0.4 1.8 6.3 7.5 7.4 7.12% 4Y 10M 24D 7Y 6M 14D Corporate Bond HDFC Corporate Bond Fund Growth ₹33.3998

↓ -0.09 ₹34,805 0.3 1.7 6.3 7.5 7.3 7.13% 4Y 6M 11D 7Y 9M 18D Corporate Bond PGIM India Short Maturity Fund Growth ₹39.3202

↓ 0.00 ₹28 1.2 3.1 6.1 4.2 7.18% 1Y 7M 28D 1Y 11M 1D Short term Bond ICICI Prudential Short Term Fund Growth ₹62.2628

↓ -0.10 ₹20,935 1 2.5 7.3 7.6 8 7.32% 2Y 6M 29D 4Y 7M 24D Short term Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Feb 26 Research Highlights & Commentary of 6 Funds showcased

Commentary UTI Banking & PSU Debt Fund HDFC Banking and PSU Debt Fund Aditya Birla Sun Life Corporate Bond Fund HDFC Corporate Bond Fund PGIM India Short Maturity Fund ICICI Prudential Short Term Fund Point 1 Bottom quartile AUM (₹1,015 Cr). Lower mid AUM (₹5,719 Cr). Upper mid AUM (₹29,856 Cr). Highest AUM (₹34,805 Cr). Bottom quartile AUM (₹28 Cr). Upper mid AUM (₹20,935 Cr). Point 2 Established history (12+ yrs). Established history (11+ yrs). Oldest track record among peers (28 yrs). Established history (15+ yrs). Established history (23+ yrs). Established history (24+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 7.17% (upper mid). 1Y return: 6.60% (upper mid). 1Y return: 6.29% (lower mid). 1Y return: 6.27% (bottom quartile). 1Y return: 6.08% (bottom quartile). 1Y return: 7.34% (top quartile). Point 6 1M return: 0.29% (upper mid). 1M return: 0.15% (lower mid). 1M return: 0.01% (bottom quartile). 1M return: 0.03% (bottom quartile). 1M return: 0.43% (top quartile). 1M return: 0.23% (upper mid). Point 7 Sharpe: 1.48 (upper mid). Sharpe: 0.74 (upper mid). Sharpe: 0.66 (lower mid). Sharpe: 0.63 (bottom quartile). Sharpe: -0.98 (bottom quartile). Sharpe: 1.58 (top quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.67% (bottom quartile). Yield to maturity (debt): 6.99% (bottom quartile). Yield to maturity (debt): 7.12% (lower mid). Yield to maturity (debt): 7.13% (upper mid). Yield to maturity (debt): 7.18% (upper mid). Yield to maturity (debt): 7.32% (top quartile). Point 10 Modified duration: 1.28 yrs (top quartile). Modified duration: 3.22 yrs (lower mid). Modified duration: 4.90 yrs (bottom quartile). Modified duration: 4.53 yrs (bottom quartile). Modified duration: 1.66 yrs (upper mid). Modified duration: 2.58 yrs (upper mid). UTI Banking & PSU Debt Fund

HDFC Banking and PSU Debt Fund

Aditya Birla Sun Life Corporate Bond Fund

HDFC Corporate Bond Fund

PGIM India Short Maturity Fund

ICICI Prudential Short Term Fund

اعتدال پسند سے زیادہ خطرہ مول لینے والوں کے لیے میوچل فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Medium Term Plan Growth ₹42.066

↓ -0.07 ₹2,905 2.7 4.6 12.1 9.9 12.3 10.9 Medium term Bond Nippon India Strategic Debt Fund Growth ₹16.2737

↓ -0.04 ₹138 0.8 2.3 8.9 8.2 8.9 9.6 Medium term Bond Kotak Medium Term Fund Growth ₹23.7443

↓ -0.02 ₹2,015 1.3 3.5 8.2 8.1 6.6 8.9 Medium term Bond ICICI Prudential Medium Term Bond Fund Growth ₹46.7491

↓ -0.08 ₹5,708 1.3 3.3 8.2 7.9 6.9 9 Medium term Bond Axis Strategic Bond Fund Growth ₹29.0136

↓ -0.05 ₹2,059 1 2.7 7.6 7.9 6.7 8.2 Medium term Bond ICICI Prudential Gilt Fund Growth ₹104.481

↓ -0.62 ₹9,181 0.3 1 5.6 7.5 6.2 6.8 Government Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Feb 26 Research Highlights & Commentary of 6 Funds showcased

Commentary Aditya Birla Sun Life Medium Term Plan Nippon India Strategic Debt Fund Kotak Medium Term Fund ICICI Prudential Medium Term Bond Fund Axis Strategic Bond Fund ICICI Prudential Gilt Fund Point 1 Upper mid AUM (₹2,905 Cr). Bottom quartile AUM (₹138 Cr). Bottom quartile AUM (₹2,015 Cr). Upper mid AUM (₹5,708 Cr). Lower mid AUM (₹2,059 Cr). Highest AUM (₹9,181 Cr). Point 2 Established history (16+ yrs). Established history (11+ yrs). Established history (11+ yrs). Established history (21+ yrs). Established history (13+ yrs). Oldest track record among peers (26 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 3★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 4★ (upper mid). Rating: 4★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 12.07% (top quartile). 1Y return: 8.94% (upper mid). 1Y return: 8.25% (upper mid). 1Y return: 8.21% (lower mid). 1Y return: 7.59% (bottom quartile). 1Y return: 5.61% (bottom quartile). Point 6 1M return: 0.16% (bottom quartile). 1M return: 0.28% (upper mid). 1M return: 0.53% (top quartile). 1M return: 0.37% (upper mid). 1M return: 0.27% (lower mid). 1M return: -0.10% (bottom quartile). Point 7 Sharpe: 2.01 (upper mid). Sharpe: 1.20 (bottom quartile). Sharpe: 1.71 (upper mid). Sharpe: 2.06 (top quartile). Sharpe: 1.39 (lower mid). Sharpe: 0.24 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.78% (lower mid). Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 7.89% (upper mid). Yield to maturity (debt): 7.92% (top quartile). Yield to maturity (debt): 7.86% (upper mid). Yield to maturity (debt): 7.25% (bottom quartile). Point 10 Modified duration: 3.40 yrs (bottom quartile). Modified duration: 0.00 yrs (top quartile). Modified duration: 3.23 yrs (upper mid). Modified duration: 3.18 yrs (upper mid). Modified duration: 3.33 yrs (lower mid). Modified duration: 6.52 yrs (bottom quartile). Aditya Birla Sun Life Medium Term Plan

Nippon India Strategic Debt Fund

Kotak Medium Term Fund

ICICI Prudential Medium Term Bond Fund

Axis Strategic Bond Fund

ICICI Prudential Gilt Fund

ہائی رسک لینے والوں کے لیے میوچل فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Motilal Oswal Midcap 30 Fund Growth ₹93.5699

↓ -0.34 ₹36,880 -9 -7.6 -3.2 22.9 24.6 -12.1 Mid Cap Nippon India Small Cap Fund Growth ₹161.337

↓ -0.54 ₹68,287 -4.6 -3.3 1.5 20.9 24.5 -4.7 Small Cap HDFC Mid-Cap Opportunities Fund Growth ₹202.651

↓ -0.58 ₹92,642 1.1 6.8 13.4 25.7 23.7 6.8 Mid Cap Nippon India Multi Cap Fund Growth ₹295.579

↑ 1.10 ₹50,352 -1.9 0 8.3 21.8 22.6 4.1 Multi Cap Edelweiss Mid Cap Fund Growth ₹103.196

↓ -0.20 ₹13,650 0.8 4.4 12 26 22.5 3.8 Mid Cap HDFC Small Cap Fund Growth ₹135.1

↓ -0.51 ₹37,753 -5.1 -3 4.5 19.3 21.8 -0.6 Small Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Feb 26 Research Highlights & Commentary of 6 Funds showcased

Commentary Motilal Oswal Midcap 30 Fund Nippon India Small Cap Fund HDFC Mid-Cap Opportunities Fund Nippon India Multi Cap Fund Edelweiss Mid Cap Fund HDFC Small Cap Fund Point 1 Bottom quartile AUM (₹36,880 Cr). Upper mid AUM (₹68,287 Cr). Highest AUM (₹92,642 Cr). Upper mid AUM (₹50,352 Cr). Bottom quartile AUM (₹13,650 Cr). Lower mid AUM (₹37,753 Cr). Point 2 Established history (11+ yrs). Established history (15+ yrs). Established history (18+ yrs). Oldest track record among peers (20 yrs). Established history (18+ yrs). Established history (17+ yrs). Point 3 Rating: 3★ (upper mid). Top rated. Rating: 3★ (lower mid). Rating: 2★ (bottom quartile). Rating: 3★ (bottom quartile). Rating: 4★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 24.62% (top quartile). 5Y return: 24.54% (upper mid). 5Y return: 23.75% (upper mid). 5Y return: 22.62% (lower mid). 5Y return: 22.48% (bottom quartile). 5Y return: 21.83% (bottom quartile). Point 6 3Y return: 22.90% (upper mid). 3Y return: 20.87% (bottom quartile). 3Y return: 25.70% (upper mid). 3Y return: 21.81% (lower mid). 3Y return: 25.98% (top quartile). 3Y return: 19.30% (bottom quartile). Point 7 1Y return: -3.18% (bottom quartile). 1Y return: 1.54% (bottom quartile). 1Y return: 13.43% (top quartile). 1Y return: 8.31% (upper mid). 1Y return: 11.95% (upper mid). 1Y return: 4.52% (lower mid). Point 8 Alpha: -18.12 (bottom quartile). Alpha: -1.23 (upper mid). Alpha: 0.63 (top quartile). Alpha: -1.30 (lower mid). Alpha: -1.98 (bottom quartile). Alpha: 0.00 (upper mid). Point 9 Sharpe: -0.79 (bottom quartile). Sharpe: -0.42 (bottom quartile). Sharpe: 0.12 (top quartile). Sharpe: -0.05 (upper mid). Sharpe: -0.02 (upper mid). Sharpe: -0.23 (lower mid). Point 10 Information ratio: 0.10 (lower mid). Information ratio: -0.02 (bottom quartile). Information ratio: 0.44 (upper mid). Information ratio: 0.64 (top quartile). Information ratio: 0.40 (upper mid). Information ratio: 0.00 (bottom quartile). Motilal Oswal Midcap 30 Fund

Nippon India Small Cap Fund

HDFC Mid-Cap Opportunities Fund

Nippon India Multi Cap Fund

Edelweiss Mid Cap Fund

HDFC Small Cap Fund

رسک پروفائلنگ کی اہمیت

رسک پروفائلنگ آپ کو تمام خطرات کی واضح تصویر فراہم کرتی ہے اور سرمایہ کاری سے توقعات واپس کرتی ہے۔ یہ آپ کو اس انداز میں سرمایہ کاری کرنے کے لیے ایک مرکوز حکمت عملی بنانے میں مدد کرتا ہے جو آپ کو اپنے مالی اہداف تک پہنچنے میں مدد فراہم کرے۔ آپ کامشیر خزانہ توقع کی جاتی ہے کہ وہ آپ کو خطرے کی تشخیص کے حوالے سے تمام ضروری معلومات فراہم کرے گا اور اسے انجام دینے میں آپ کی مدد کرے گا۔ سیکورٹیز اینڈ ایکسچینج بورڈ آف انڈیا (SEBI) اور دی ایسوسی ایشن آف میوچل فنڈز آف انڈیا (اے ایم ایف آئیدونوں نے سرمایہ کار کے خطرے کا تفصیلی جائزہ لینے کے لیے رہنما خطوط اور اصول بیان کیے ہیں اور پھر انھیں مناسب اسکیمیں تجویز کی ہیں۔ اس طرح کے نقطہ نظر سے نقصانات کو کم کرنے میں مدد ملتی ہے جو ہو سکتا ہے اگر کوئی سرمایہ کار کسی ایسی سکیم میں سرمایہ کاری کرتا ہے جو اس کی خطرے کی بھوک سے باہر ہے۔

میوچل فنڈز میں آن لائن سرمایہ کاری کیسے کی جائے؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔