میوچل فنڈز کے ساتھ اپنے مالی اہداف کی منصوبہ بندی کریں۔

کئی بار لوگ مالی اہداف کے انتظام کی اہمیت کو تسلیم نہیں کرتے، یا اس کے لیے منصوبہ بندی بھی نہیں کرتے! مالیاتی سیٹ اپ آپ کی زندگی کے ہر وقت آپ کے لیے ریڑھ کی ہڈی کی حیثیت رکھتا ہے۔ آپ کی عمر سے قطع نظر؛ مالی اہداف کا تعین بہت ضروری ہے۔ ذاتی مالیاتی اہداف طے کرنے کا راز آپ کی خواہشات اور مستقبل کی ضروریات کا اندازہ لگانا ہے جس کے بعد سمارٹ اہداف کا تعین کرنا ہے۔ لیکن کیوںباہمی چندہ کیا آپ کے مالی اہداف کو پورا کرنے کا ایک بہترین ذریعہ ہے؟

میوچل فنڈز بہت سی اسکیمیں پیش کرتے ہیں جو سرمایہ کاروں کی وسیع ضروریات کو پورا کرتی ہیں۔ چاہے کوئی قلیل مدتی فوائد کی تلاش میں ہو یا طویل مدتی دولت بنانا چاہتا ہو، Mutual Funds ان سب کو حاصل کرنے میں مدد کرتا ہے۔ پہلی بار سرمایہ کار جس کی اوسط خطرے کی بھوک زیادہ خطرہ لینے والے کے لیے ہے، میوچل فنڈز کی جانب سے پیش کردہ اسکیمیں ہر قسم کے سرمایہ کاروں کے لیے ڈیزائن کی گئی ہیں۔

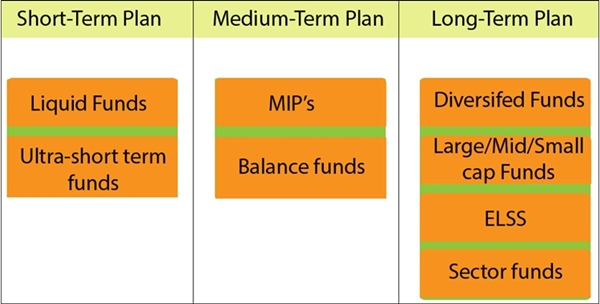

یہ ہیں میوچل فنڈ کے منصوبے ٹائم فریم کے مطابق جنہیں آپ ترجیح دے سکتے ہیں۔سرمایہ کاری اپنے مالی اہداف کو وقت پر حاصل کرنے کے لیے۔

اپنے ٹائم فریم کی شناخت کریں۔

مالی اہداف کے لیے منصوبہ بندی بہت منظم ہونی چاہیے، اور اس کے ساتھ ساتھ، آپ کو اپنے بنیادی اہداف کو ٹائم فریموں میں درجہ بندی کر کے سیٹ کرنا ہو گا، جیسے کہ-

مختصر مدت کے اہداف-1 سال تک

قلیل مدتی اہداف وہ ہیں جن کا آپ مستقبل قریب میں مقصد رکھتے ہیں۔ اس کا تعلق مخصوص ٹائم فریموں اور سنجیدہ مقاصد سے ہے جنہیں آپ ایک سال یا دو سال کے عرصے میں پورا کرنا چاہیں گے۔ بہت سی چیزیں ہیں جنہیں آپ اپنی چھوٹی خواہش کی فہرست ترتیب دے کر اپنے مختصر مدت کے مالی اہداف کے طور پر منتخب کر سکتے ہیں۔ مثال کے طور پر، آپ چھٹیوں، گیجٹس، قرض کی ادائیگی، کسی بھی کورس کے لیے بچت، وغیرہ کے لیے بچت کر سکتے ہیں۔ اتنی تیز رفتار ترقی، ٹیکنالوجی کی جدت اور مستقل خواہش کی فہرستوں کے ساتھ، قلیل مدتی اہداف ایسی چیز ہیں جو کبھی نہیں رکتی۔ آپ مختصر مدت میں زیادہ سے زیادہ منافع حاصل کرنے کے لیے سرمایہ کاری کر سکتے ہیں۔

Talk to our investment specialist

اپنے قلیل مدتی اہداف کو حاصل کرنے کے لیے، آپ سرمایہ کاری کر سکتے ہیں۔مائع فنڈز اور الٹرامختصر مدت کے فنڈز. یہ فنڈز ایک قسم کے ہیں۔قرض فنڈ جو کہ قلیل مدتی سرمایہ کاری کے لیے ہیں۔ مائع فنڈز میں سرمایہ کاریجمع کروانے کی رسیدٹریژری بلز، کمرشل پیپرز وغیرہ، جن کی میچورٹی بہت کم ہے۔ ان کی سرمایہ کاری کا دورانیہ عام طور پر چند دنوں سے لے کر چند ہفتوں تک ہوتا ہے (یہ ایک دن بھی ہو سکتا ہے!) الٹرا شارٹ ڈیبٹ فنڈز بہت کم مارکیٹ اتار چڑھاؤ کے ساتھ اچھا منافع پیش کرتے ہیں۔ وہ سرمایہ کار جو مائع فنڈز سے بہتر منافع کی تلاش میں ہیں انہیں سرمایہ کاری کو ترجیح دینی چاہیے۔الٹرا شارٹ ٹرم فنڈ، کیونکہ ان فنڈز کے منافع مائع فنڈز سے بہتر ہیں۔ میں سے کچھبہترین مائع اور الٹرا شارٹ ٹرم فنڈز زمرہ رینک کے مطابق درج ذیل ہیں:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Indiabulls Liquid Fund Growth ₹2,625.4

↑ 0.41 ₹169 1.4 2.9 6.3 6.9 6.6 6.62% 1M 1M Liquid Fund JM Liquid Fund Growth ₹74.0238

↑ 0.01 ₹2,703 1.4 2.9 6.2 6.8 6.4 6.44% 1M 2D 1M 4D Liquid Fund PGIM India Insta Cash Fund Growth ₹353.354

↑ 0.04 ₹546 1.4 2.9 6.3 6.9 6.5 6.43% 26D 29D Liquid Fund Aditya Birla Sun Life Savings Fund Growth ₹571.51

↑ 0.21 ₹22,857 1.3 2.9 7.1 7.4 7.4 6.81% 5M 19D 6M 11D Ultrashort Bond Invesco India Liquid Fund Growth ₹3,730.94

↑ 0.43 ₹15,884 1.4 2.9 6.3 6.9 6.5 6.44% 1M 1D 1M 1D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund JM Liquid Fund PGIM India Insta Cash Fund Aditya Birla Sun Life Savings Fund Invesco India Liquid Fund Point 1 Bottom quartile AUM (₹169 Cr). Lower mid AUM (₹2,703 Cr). Bottom quartile AUM (₹546 Cr). Highest AUM (₹22,857 Cr). Upper mid AUM (₹15,884 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (28 yrs). Established history (18+ yrs). Established history (22+ yrs). Established history (19+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Point 5 1Y return: 6.34% (upper mid). 1Y return: 6.19% (bottom quartile). 1Y return: 6.31% (lower mid). 1Y return: 7.14% (top quartile). 1Y return: 6.30% (bottom quartile). Point 6 1M return: 0.46% (top quartile). 1M return: 0.44% (bottom quartile). 1M return: 0.44% (lower mid). 1M return: 0.45% (upper mid). 1M return: 0.44% (bottom quartile). Point 7 Sharpe: 2.72 (lower mid). Sharpe: 2.30 (bottom quartile). Sharpe: 2.89 (upper mid). Sharpe: 2.17 (bottom quartile). Sharpe: 3.09 (top quartile). Point 8 Information ratio: -0.70 (bottom quartile). Information ratio: -1.73 (bottom quartile). Information ratio: -0.09 (lower mid). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.62% (upper mid). Yield to maturity (debt): 6.44% (lower mid). Yield to maturity (debt): 6.43% (bottom quartile). Yield to maturity (debt): 6.81% (top quartile). Yield to maturity (debt): 6.44% (bottom quartile). Point 10 Modified duration: 0.08 yrs (upper mid). Modified duration: 0.09 yrs (bottom quartile). Modified duration: 0.07 yrs (top quartile). Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.08 yrs (lower mid). Indiabulls Liquid Fund

JM Liquid Fund

PGIM India Insta Cash Fund

Aditya Birla Sun Life Savings Fund

Invesco India Liquid Fund

مختصر، وسط اور طویل مدتی مالی اہداف کے لیے میوچل فنڈ کے اختیارات

وسط مدتی اہداف -3-5 سال افق کے لیے

وسط مدتی اہداف وہ ہیں جو آپ اگلے 3 سے 4 سالوں میں چاہتے ہیں۔ اس میں اہم اہداف شامل ہو سکتے ہیں جیسے گاڑی/گھر خریدنے کے لیے نیچے کی ادائیگی کے لیے بچت، شادی کے لیے بچت، پچھلے قرضوں کی ادائیگی (کوئی بھی)، یا کاروبار کے لیے منصوبہ بندی کی حد تک۔ جب تک آپ اپنے قلیل مدتی مالی اہداف کو مکمل کر لیں گے، آپ وسط مدتی اہداف بنانا شروع کر سکتے ہیں اور یہ منصوبہ بھی بنا سکتے ہیں کہ آپ ان کا انتظام کیسے کر سکتے ہیں۔ لیکن، وسط مدتی اہداف طے کرنے سے پہلے، اپنے خوابوں اور خواہشات کو جاننا ضروری ہے، اور اگلے چند سالوں میں آپ خود کو کہاں دیکھتے ہیں!

مثالی طور پر، وسط مدتی اہداف کے لیے،متوازن فنڈ اورماہانہ آمدنی کا منصوبہ انتہائی ترجیح دی جاتی ہے۔ متوازن فنڈز قرض اور ایکویٹی دونوں کا مجموعہ ہیں۔ فنڈ تقریباً 64% قرض میں اور باقی ایکوئٹی میں لگاتا ہے۔ جبکہ ماہانہ انکم پلانز (MIP) میں فنڈز کا زیادہ حصہ ڈیٹ سیکیورٹیز میں اور ایک چھوٹا حصہ ایکوئٹی میں لگایا جاتا ہے۔ لہذا، بیلنسڈ فنڈز کی طرف سے پیش کردہ منافع MIPs سے زیادہ ہو سکتا ہے، لیکن یہ بہت کم خطرناک بھی ہو سکتے ہیں۔

لہذا، خطرے سے بچنے والے سرمایہ کار MIPs میں سرمایہ کاری کو ترجیح دے سکتے ہیں اور اپنی مدت کے دوران مستحکم منافع سے لطف اندوز ہو سکتے ہیں۔ یہ فنڈز سرمائے کی تعریف کے لیے بھی مثالی ہو سکتے ہیں۔ ذیل میں بہترین بیلنسڈ فنڈز اور ماہانہ آمدنی کے منصوبے (کیٹیگری رینک کے مطابق) ہیں جنہیں آپ اپنی وسط مدتی سرمایہ کاری کے لیے منتخب کر سکتے ہیں۔

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Edelweiss Arbitrage Fund Growth ₹20.1429

↓ 0.00 ₹15,619 1.5 2.9 6.2 7 6.3 6.67% 4M 24D 5M 1D Arbitrage ICICI Prudential MIP 25 Growth ₹77.245

↑ 0.22 ₹3,334 -0.8 1.1 8.1 10 7.9 8.06% 2Y 8M 5D 5Y 3M 25D Hybrid Debt Kotak Equity Arbitrage Fund Growth ₹38.9733

↑ 0.00 ₹71,931 1.6 3 6.3 7.2 6.4 6.67% 3M 29D 4M 10D Arbitrage Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,509.45

↑ 12.03 ₹7,334 -4.2 -0.3 10.6 13.6 7.2 7.42% 4Y 3M 22D 6Y 5M 5D Hybrid Equity Nippon India Arbitrage Fund Growth ₹27.5874

↑ 0.00 ₹16,390 1.5 3 6.2 6.9 6.2 0% Arbitrage Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Edelweiss Arbitrage Fund ICICI Prudential MIP 25 Kotak Equity Arbitrage Fund Aditya Birla Sun Life Equity Hybrid 95 Fund Nippon India Arbitrage Fund Point 1 Lower mid AUM (₹15,619 Cr). Bottom quartile AUM (₹3,334 Cr). Highest AUM (₹71,931 Cr). Bottom quartile AUM (₹7,334 Cr). Upper mid AUM (₹16,390 Cr). Point 2 Established history (11+ yrs). Established history (21+ yrs). Established history (20+ yrs). Oldest track record among peers (31 yrs). Established history (15+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (bottom quartile). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Moderately High. Risk profile: Moderately Low. Point 5 5Y return: 5.97% (bottom quartile). 5Y return: 8.58% (upper mid). 5Y return: 6.12% (lower mid). 5Y return: 10.41% (top quartile). 5Y return: 5.85% (bottom quartile). Point 6 3Y return: 7.04% (bottom quartile). 3Y return: 9.98% (upper mid). 3Y return: 7.20% (lower mid). 3Y return: 13.56% (top quartile). 3Y return: 6.91% (bottom quartile). Point 7 1Y return: 6.22% (bottom quartile). 1Y return: 8.10% (upper mid). 1Y return: 6.33% (lower mid). 1Y return: 10.60% (top quartile). 1Y return: 6.16% (bottom quartile). Point 8 1M return: 0.46% (lower mid). 1M return: -0.86% (bottom quartile). 1M return: 0.48% (top quartile). 1M return: -2.88% (bottom quartile). 1M return: 0.47% (upper mid). Point 9 Alpha: -0.54 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: -0.23 (bottom quartile). Alpha: 0.00 (lower mid). Point 10 Sharpe: 0.72 (upper mid). Sharpe: 0.50 (bottom quartile). Sharpe: 1.01 (top quartile). Sharpe: 0.21 (bottom quartile). Sharpe: 0.58 (lower mid). Edelweiss Arbitrage Fund

ICICI Prudential MIP 25

Kotak Equity Arbitrage Fund

Aditya Birla Sun Life Equity Hybrid 95 Fund

Nippon India Arbitrage Fund

طویل مدتی اہداف -5 سال اور اس سے اوپر کے لیے

طویل مدتی اہداف وہ ہیں جو آپ کے خیال میں آپ کو حاصل کرنے میں زیادہ وقت لگے گا۔ اس کے علاوہ، طویل مدتی منصوبہ بندی آپ کے بڑے مالی اہداف کو متاثر کرے گی، تاہم، اسے بہت منظم اور منظم ہونا چاہیے۔ اس میں آپ کے بچوں کے مستقبل کے لیے منصوبہ بندی، ان کی تعلیم یا آپ کی ریٹائرمنٹ کے لیے بچت، اپنے خاندان کو دنیا کے دورے پر لے جانا وغیرہ شامل ہو سکتے ہیں... مزید یہ کہ اس میں آپ کا قرض ادا کرنا بھی شامل ہو سکتا ہے جو آپ نے وسط مدتی اہداف کے لیے لیا ہو گا۔

وہ سرمایہ کار جو طویل مدتی اہداف کی منصوبہ بندی کر رہے ہیں انہیں ایکویٹی میوچل فنڈز کے لیے جانا چاہیے۔ تاریخی طور پر، یہ فنڈز زیادہ منافع فراہم کرنے کے لیے ثابت ہوئے ہیں، لیکن یہ انتہائی خطرناک ہیں۔ لہذا، سرمایہ کار جس کے پاس اعلیخطرے کی بھوک صرف ان فنڈز میں سرمایہ کاری کو ترجیح دینی چاہیے۔ کی مختلف اقسام ہیں۔ایکویٹی فنڈز جس کا آپ انتخاب کر سکتے ہیں جیسے- بڑی ٹوپی/مڈ کیپ/سمال کیپ فنڈز,ای ایل ایس ایس,متنوع فنڈز اورسیکٹر فنڈز.

بڑے کیپ فنڈز بڑی کمپنیوں کے اسٹاک میں سرمایہ کاری کریں۔ یہ کمپنیاں بنیادی طور پر بڑی کمپنیاں ہیں جن میں بڑے کاروبار اور ایک بڑی افرادی قوت ہے۔ یہ وہ کمپنیاں ہیں جن کا مارکیٹ کیپٹلائزیشن (MC = کمپنی کی طرف سے جاری کردہ حصص کی تعداد X مارکیٹ قیمت فی حصص) INR 1000 کروڑ سے زیادہ ہے۔ یہ اسٹاک طویل عرصے کے دوران مستحکم منافع دیتے ہیں۔ مڈ کیپ میوچل فنڈز فنڈز کو درمیانے درجے کی کمپنیوں میں لگاتے ہیں۔ سرمایہ کار کے نقطہ نظر سے، اسٹاک کی قیمتوں میں زیادہ اتار چڑھاؤ (یا اتار چڑھاؤ) کی وجہ سے مڈ کیپس کی سرمایہ کاری کی مدت لاج کیپس سے بہت زیادہ ہونی چاہیے۔ مڈ کیپس ایسی کمپنیاں ہو سکتی ہیں جن کا مارکیٹ کیپٹلائزیشن INR 500 Cr سے INR 1000 Cr ہو۔

سمال کیپ فنڈز بنیادی طور پر ان اسٹارٹ اپس یا فرموں میں سرمایہ کاری کرتے ہیں جو چھوٹی آمدنی کے ساتھ ترقی کے ابتدائی مرحلے میں ہیں۔ ان کمپنیوں میں قدر دریافت کرنے کی بڑی صلاحیت ہے اور وہ اچھا منافع پیدا کر سکتی ہیں۔ تاہم، چھوٹے سائز کے پیش نظر، خطرات بہت زیادہ ہیں، اس لیے چھوٹے کیپس کی سرمایہ کاری کی مدت سب سے زیادہ متوقع ہے۔ سمال کیپس ایسی کمپنیاں ہو سکتی ہیں جن کا مارکیٹ کیپٹلائزیشن INR 500 اور اس سے زیادہ ہو۔

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Tata India Tax Savings Fund Growth ₹44.7056

↑ 0.37 ₹4,566 -2.9 2.9 14.5 15.7 13.4 4.9 ELSS Bandhan Infrastructure Fund Growth ₹45.967

↑ 0.86 ₹1,428 -4 -6.6 8 22.7 19.7 -6.9 Sectoral DSP Natural Resources and New Energy Fund Growth ₹106.442

↓ -3.31 ₹1,765 11.6 18 36.3 23.1 19.9 17.5 Sectoral Sundaram Rural and Consumption Fund Growth ₹88.9652

↑ 0.71 ₹1,461 -10.1 -11.9 2.1 13.8 12 -0.1 Sectoral Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹62.38

↑ 0.46 ₹3,641 -3.2 5.7 20.1 16.4 12.5 17.5 Sectoral Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Tata India Tax Savings Fund Bandhan Infrastructure Fund DSP Natural Resources and New Energy Fund Sundaram Rural and Consumption Fund Aditya Birla Sun Life Banking And Financial Services Fund Point 1 Highest AUM (₹4,566 Cr). Bottom quartile AUM (₹1,428 Cr). Lower mid AUM (₹1,765 Cr). Bottom quartile AUM (₹1,461 Cr). Upper mid AUM (₹3,641 Cr). Point 2 Established history (11+ yrs). Established history (15+ yrs). Established history (17+ yrs). Oldest track record among peers (19 yrs). Established history (12+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 13.43% (lower mid). 5Y return: 19.69% (upper mid). 5Y return: 19.85% (top quartile). 5Y return: 12.00% (bottom quartile). 5Y return: 12.49% (bottom quartile). Point 6 3Y return: 15.72% (bottom quartile). 3Y return: 22.69% (upper mid). 3Y return: 23.07% (top quartile). 3Y return: 13.82% (bottom quartile). 3Y return: 16.42% (lower mid). Point 7 1Y return: 14.46% (lower mid). 1Y return: 8.05% (bottom quartile). 1Y return: 36.32% (top quartile). 1Y return: 2.08% (bottom quartile). 1Y return: 20.08% (upper mid). Point 8 Alpha: -0.76 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: -7.86 (bottom quartile). Alpha: 0.61 (top quartile). Point 9 Sharpe: 0.14 (lower mid). Sharpe: -0.27 (bottom quartile). Sharpe: 1.32 (top quartile). Sharpe: -0.56 (bottom quartile). Sharpe: 1.03 (upper mid). Point 10 Information ratio: -0.35 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.54 (bottom quartile). Information ratio: 0.25 (top quartile). Tata India Tax Savings Fund

Bandhan Infrastructure Fund

DSP Natural Resources and New Energy Fund

Sundaram Rural and Consumption Fund

Aditya Birla Sun Life Banking And Financial Services Fund

متنوع فنڈز مارکیٹ کیپٹلائزیشن میں سرمایہ کاری کرتے ہیں، یعنی بڑے، درمیانی اور چھوٹے کیپس میں۔ وہ عام طور پر بڑے کیپ اسٹاک میں 40-60% کے درمیان کہیں بھی سرمایہ کاری کرتے ہیں، 10-40%درمیانی ٹوپی اسٹاک اور چھوٹے کیپ اسٹاک میں تقریباً 10%۔ جیسا کہ یہ فنڈز مخلوط پورٹ فولیو میں سرمایہ کاری کرتے ہیں، وہ خطرے میں توازن رکھتے ہیں۔ مثال کے طور پر، اگر ایک فنڈ کم کارکردگی کا مظاہرہ کرتا ہے، تو دوسرے پورٹ فولیو کو متوازن کرنے کے لیے موجود ہیں۔ لیکن، سرمایہ کاری میں ایکویٹی کا خطرہ اب بھی باقی ہے۔

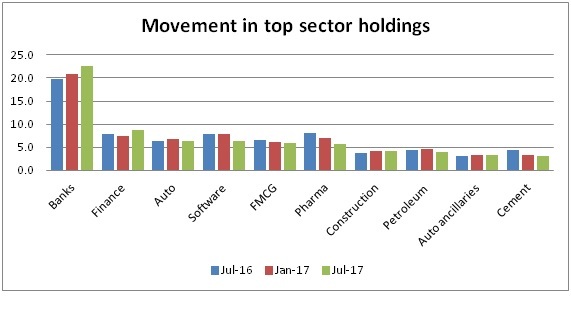

سیکٹر فنڈز ان کمپنیوں کے حصص میں سرمایہ کاری کرتا ہے جو کسی خاص شعبے یا صنعت میں تجارت کرتی ہیں، مثال کے طور پر، ایک فارما فنڈ صرف فارماسیوٹیکل کمپنیوں میں سرمایہ کاری کرے گا۔ سیکٹر کے لحاظ سے مخصوص ہونے کی وجہ سے، ان فنڈز میں خطرہ سب سے زیادہ ہے۔

مالی مشورہ- اسے ہوشیاری سے منظم کریں۔

- شروع کریں۔ابتدائی سرمایہ کاری

- اپنی ترجیحات کے بارے میں واضح رہیں اور اس بات کو یقینی بنائیں کہ آپ بچت کرکے اپنے مقاصد تک پہنچنے کے لیے اپنے بجٹ میں ایک جگہ بنائیں

- اپنے بڑے اہداف کے لیے الگ الگ بچت اور سرمایہ کاری اکاؤنٹس ترتیب دیں۔

- اپنے بلوں کو وقت پر ادا کرتے رہیں

- اپنے اہداف کے لیے مثالی آخری تاریخ مقرر کریں۔ مثال کے طور پر، آپ 2017 کے آخر تک ایک بین الاقوامی سفر کرنا چاہتے ہیں اور اس کے مطابق بچت کریں۔

- اپنی پیشرفت کو باقاعدگی سے مانیٹر کریں۔

- ایک کی بنیاد پر اپنے سرمایہ کاری کے اختیارات کا انتخاب کریں۔اثاثہ تین ہلاک جو آپ کو ایک مقررہ وقت کے اندر اپنے مقاصد تک پہنچنے میں مدد کرے گا۔

اس کے علاوہ سسٹمیٹکسرمایہ کاری کا منصوبہ (گھونٹ) رقم کی سرمایہ کاری کے بہترین طریقوں میں سے ایک سمجھا جاتا ہے۔ چاہے وہ گھر، گاڑی یا کوئی بھی اثاثہ خرید رہا ہو،ریٹائرمنٹ پلاننگ یا اعلی تعلیم کی منصوبہ بندی، SIPs ایک بہت منظم طریقہ پیش کرتا ہے۔پیسے بچانا اور ان مقاصد کو حاصل کریں۔ آج سرمایہ کار ہمیشہ کی تلاش میں رہتے ہیں۔ٹاپ ایس آئی پییا سرمایہ کاری کے لیے بہترین منظم سرمایہ کاری کا منصوبہ۔ مارکیٹ میں مختلف SIP کیلکولیٹر دستیاب ہیں جو سرمایہ کاروں کو سرمایہ کاری کے منصوبے بنانے میں مدد کرنے کی کوشش کرتے ہیں۔ آپ یہاں ایک کوشش کر سکتے ہیں:

میوچل فنڈز میں آن لائن سرمایہ کاری کیسے کی جائے؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

اپنے مالی اہداف کو حقیقت پسندانہ رکھیں اور اپنی پیشرفت کا مسلسل جائزہ لیں۔ سب سے اہم، تاخیر نہ کریں اور ابھی اپنے مالی اہداف کا تعین کرنا شروع کریں!

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔