آپ کی ریٹائرمنٹ پلاننگ کے لیے سنہری گائیڈ!

جب آپ لفظ 'ریٹائرمنٹ' سنتے ہیں تو آپ کے ذہن میں کون سے خیالات آتے ہیں؟ کیا آپ اکثر سفر کرتے ہیں؟ یا شاید صرف اپنے پوتے پوتیوں کے ساتھ کھیل رہے ہو؟ تاہم، کچھ لوگ ریٹائرمنٹ کے بارے میں سوچ سکتے ہیں، جبکہ کچھ نوجوان نظر انداز کر سکتے ہیں۔ ٹھیک ہے،ریٹائرمنٹ کی منصوبہ بندی یا کسی بھی سرمایہ کاری کے لیے کسی عمر کی ضرورت نہیں ہے کیونکہ یہ صرف آپ کے مستقبل کو محفوظ بنانے کے لیے ہے! جب ریٹائرمنٹ کی منصوبہ بندی کی بات آتی ہے تو، سمارٹ اور ابتدائی منصوبے آپ کے ریٹائر ہونے کے بعد ایک آرام دہ زندگی گزارنے کے لیے کافی رقم کما سکتے ہیں۔ اگر آپ نے ریٹائرمنٹ کی منصوبہ بندی کے بارے میں نہیں سوچا ہے تو اسے ابھی کرنا شروع کریں! اپنی ریٹائرمنٹ کی منصوبہ بندی شروع کرنے کے لیے یہ چند سنہری اقدامات ہیں جن پر عمل کرنے کی آپ کو ضرورت ہے۔ نیز، ہندوستان میں دستیاب پنشن کے منصوبوں کو جانیں اور اس کے مطابق ریٹائرمنٹ کا بہترین منصوبہ بنائیں!

Talk to our investment specialist

ریٹائرمنٹ کی منصوبہ بندی

ایک بہترین ریٹائرڈ زندگی گزارنا مناسب منصوبہ بندی اور عمل درآمد کے ساتھ آتا ہے۔ 'صحیح منصوبہ بندی اور صحیح سرمایہ کاری'، سب سے اہم چیز ہے! تاہم، ہر شخص کا طرز زندگی مختلف ضروریات کے ساتھ مختلف ہوتا ہے۔ اس لیے، آپ کو پہلے اپنی ضروریات، طرز زندگی، آپ کس عمر میں ریٹائر ہونا چاہتے ہیں اور اپنے سالانہ کے مطابق ذاتی نوعیت کا منصوبہ بنائیں۔کمائی. اپنے ماہانہ اخراجات کا اندازہ لگائیں، اس سے آپ کو اہم اور غیر ضروری دونوں چیزوں کے حوالے سے اپنے اخراجات کا اندازہ ہو جائے گا۔ یہ آپ کو ایک لکیر کی طرف بھی کھینچے گا جہاں آپ اندازہ لگا سکتے ہیں کہ آپ ہر ماہ کتنی بچت کر سکتے ہیں۔

ریٹائرمنٹ کے بہترین منصوبے: منصوبہ بندی کیسے کریں۔

ریٹائرمنٹ پلاننگ زندگی کا ایک اہم کام سمجھا جاتا ہے۔ جتنی جلدی آپ پوسٹ ریٹائرمنٹ کے بارے میں سوچتے ہیں اوربچت شروع کریں اس کے لیے، جتنی جلدی آپ تناؤ سے پاک زندگی گزار سکیں گے۔ اپنی عمر کے مطابق اپنی ریٹائرمنٹ کی منصوبہ بندی کرنا بہترین طریقہ سمجھا جاتا ہے۔ یہاں کچھ تجاویز ہیں جن پر آپ کو عمل کرنے کی ضرورت ہے۔

آپ کی 20 کی دہائی کے آخر میں

اپنا ریٹائرمنٹ پلان شروع کرنے کے لیے، آپ اپنی کمپنی کی طرف سے پیش کردہ ریٹائرمنٹ فوائد کو تلاش کرنا شروع کر سکتے ہیں۔ آپ ایمپلائز پراویڈنٹ فنڈ کے لیے سائن اپ کر سکتے ہیں (ای پی ایف)۔ EPF ایک ریٹائرمنٹ اسکیم ہے جس میں آپ کا آجر ہر ماہ EPF اکاؤنٹ میں ایک مخصوص رقم جمع کرتا ہے اور یہ آپ کی تنخواہ کے چیک سے کاٹ لی جاتی ہے۔ اس فنڈ کی دیکھ بھال ایمپلائز پراویڈنٹ فنڈ آرگنائزیشن آف انڈیا (EPFO) کرتی ہے۔

ریٹائرمنٹ کی منصوبہ بندی کے ہر مرحلے پر، آپ کو اپنے کارپس میں مختلف اثاثوں کا ایک پورٹ فولیو رکھنا چاہیے۔ پورٹ فولیو میں عام طور پر اسٹاک، مقررہ آمدنی کے آلات اور نقد اثاثے ہوتے ہیں۔ آپ کی 20 کی دہائی میں آپ طویل مدتی بنا سکتے ہیں۔سرمایہ کاری کا منصوبہ یا تو زیادہ خطرہ مول لینے والے اثاثوں میں جیسے ایکویٹی یا کم خطرے والے اثاثوں جیسے نقد، ایف ڈی وغیرہ۔

مزید یہ کہسرمایہ کاری آپ کی ریٹائرمنٹ کے لیے جلد آپ کو مرکب سود کے فوائد سے لطف اندوز ہونے کی اجازت دیتا ہے۔ کمپاؤنڈ سود طویل مدت میں آپ کے تعاون کو بڑھا سکتا ہے کیونکہ یہ آپ کے اکاؤنٹ کو صرف سادہ سود کے مقابلے میں تیز رفتاری سے بڑھائے گا۔ آپ اپنی سالانہ آمدنی کا کم از کم 10% ایک ریٹائرمنٹ اکاؤنٹ میں ڈال کر اپنے ذاتی ریٹائرمنٹ سیونگ پلان بھی بنا سکتے ہیں۔ اس کے علاوہ، آپ کو اپنے اخراجات کو روکنے کی ضرورت ہے۔ ریٹائرمنٹ کی منصوبہ بندی ہو یا کوئی سرمایہ کاری، 20 سال شروع کرنے کے لیے ایک صحیح عمر ہے۔ یہ ایک سخت بجٹ بنانے کی عادت ڈالنے کا بھی اچھا وقت ہے جس سے آپ کو کم خرچ کرنے اور زیادہ بچت کرنے میں مدد ملے گی۔

آپ کے 30 کی دہائی میں

اگر آپ نے ریٹائرمنٹ کی منصوبہ بندی کے لیے اپنی 20 کی مشق کی پیروی کی ہے، تو ہو سکتا ہے آپ کو اپنے مزید منصوبوں کے بارے میں بھی واضح سمجھ ہو۔ ٹھیک ہے، 30 کی دہائی وہ وقت ہے جب آپ کے پاس خاندان کی زیادہ ذمہ داریاں ہوتی ہیں اور اسی لیے آپ کو اپنی سرمایہ کاری کی منصوبہ بندی کرنی ہوگی۔ 30 کی دہائی کے دوران، آپ کی ریٹائرمنٹ کی منصوبہ بندی کے حصے کے طور پر، آپ اپنے کاروبار میں مختصر مدت کی سرمایہ کاری شامل کر سکتے ہیں۔اثاثہ تین ہلاک. مزید یہ کہ، آپ اپنی ریٹائرمنٹ کی ہدف کی تاریخ کی بنیاد پر اپنا پورٹ فولیو ترتیب دے سکتے ہیں۔

اس عمر میں، آپ کو خریدنا چاہئےصحت کا بیمہ اور اپنے خاندان کو بھی فراہم کریں۔زندگی کا بیمہ. سرمایہ کاری اور بچت کے مختلف اختیارات کے بارے میں جاننا شروع کریں جن میں آپ داخلہ لے سکتے ہیں۔ اس مدت کے دوران، آپ کو ایک ہنگامی فنڈ بھی بنانا چاہیے، a کے ذریعےمعیاد مقررہ تک جمع اکاؤنٹ جو کسی بھی وقت ہٹایا جا سکتا ہے اور سود سے پاک ہے۔ اس بات کو یقینی بنائیں کہ آپ خود کو قرض سے آزاد رکھیں اور مزید بچت کریں۔

آپ کی 40 کی دہائی میں

یہ وہ وقت ہے جب آپ اچھی طرح سے آباد ہیں اور آپ کے پاس کافی بچت اور اثاثے ہیں۔ لیکن، زندگی کے اس مرحلے پر، آپ اپنے بچوں کی ذمہ داریوں میں بھی زیادہ مشغول ہوں گے۔ ٹھیک ہے، 40 کی دہائی میں آپ کی ریٹائرمنٹ کی منصوبہ بندی کے ایک حصے کے طور پر، اس بات کو یقینی بنائیں کہ آپ اپنے تمام قرضے ادا کر دیں اور اپنے آپ کو ذمہ داریوں سے آزاد رکھیں۔ تاہم، اپنے ریٹائرمنٹ اکاؤنٹ میں تعاون کرنا بند نہ کریں، اسے جاری رکھیں۔

ایک غلطی جو لوگ اکثر اس عمر میں کرتے ہیں وہ یہ ہے کہ وہ اپنا ریٹائرمنٹ فنڈ استعمال کرتے ہیں۔ اس سے سختی سے پرہیز کریں کیونکہ آپ اپنی ریٹائرمنٹ کٹی کو ختم کر سکتے ہیں، جس سے آپ کی ریٹائرمنٹ کی منصوبہ بندی اور بچت کے سالوں کی محنت پر بھی اثر پڑے گا۔

آپ کے 50 کی دہائی میں

یہ وہ وقت ہے جب زیادہ تر لوگ اچھے تنخواہ کے پیمانے پر کما رہے ہوں گے اور ہو سکتا ہے کہ وہ بچے کی تعلیم جیسی کچھ ذمہ داریوں سے آگے بڑھ رہے ہوں، جو آپ کی ریٹائرمنٹ کی بچتوں اور سرمایہ کاری کو اچھی مدد فراہم کرے گی۔ اگر آپ اپنی زندگی کے اس مقام پر سرمایہ کاری کرنے کا سوچ رہے ہیں تو کم رسک والے آلات میں زیادہ سے زیادہ سرمایہ کاری کریں۔لیکویڈیٹی حصہ

جب آپ اپنے 50 کی عمر تک پہنچ جاتے ہیں، تو آپ کو آہستہ آہستہ اپنا اسٹاک مختص کرنا کم کرنا چاہیے اور اپنی مقررہ آمدنی کی سرمایہ کاری میں اضافہ کرنا چاہیے۔ اگر آپ کی سرمایہ کاری ابھی پختگی کے مرحلے پر ہے، اور اگر آپ ان فنڈز کو کسی دوسرے آلے میں دوبارہ سرمایہ کاری کرنا چاہتے ہیں، تو ٹیکس کے مضمرات، خطرات اور مخصوص آلے کی لیکویڈیٹی پر غور کریں۔ اس عمر کے دوران، آپ کو اپنی سرمایہ کاری پر نظر رکھنے کے بارے میں بہت خاص ہونا پڑے گا۔

آپ کی 60 کی دہائی اور اس سے آگے

آپ کی 60 کی دہائی کے دوران، اگر آپ ریٹائر ہو جاتے ہیں تو آپ کی ریٹائرمنٹ کی منصوبہ بندی کو عمل میں لایا جائے گا۔ جب آپ اپنی ریٹائرڈ زندگی کے بالکل قریب ہوتے ہیں تو آپ ان اسکیموں کو گا سکتے ہیں جن کے خطرات کم ہیں، لیکویڈیٹی زیادہ ہے یا کم شرح سود کا خطرہ ہے۔ ادائیگی کے اختیارات اس بنیاد پر منتخب کریں کہ آپ کو کتنی بار رقم کی ضرورت ہوگی۔

ریٹائرمنٹ کیلکولیٹر

ریٹائرمنٹ کیلکولیٹر یہ اندازہ لگانے کا ایک مثالی طریقہ ہے کہ آپ کو ریٹائرمنٹ کے بعد کتنی رقم بچانے کی ضرورت ہوگی۔ اس کیلکولیٹر کو استعمال کرتے وقت آپ کو موجودہ عمر، منصوبہ بند ریٹائرمنٹ کی عمر، باقاعدہ اخراجات، جیسے متغیرات کو بھرنا ہوگا۔مہنگائی شرح اور سرمایہ کاری پر متوقع طویل مدتی ترقی کی شرح (یا ایکویٹی مارکیٹ وغیرہ)۔ ان تمام متغیرات کا مجموعہ آپ کو اس رقم کا حساب لگانے میں مدد کرے گا جس کی آپ کو ماہانہ بچت کرنے کی ضرورت ہوگی۔ یہ رقم آپ کو ریٹائرمنٹ کے بعد درکار رقم فراہم کرے گی جو کچھ مفروضوں کے پیش نظر ہے۔

ریٹائرمنٹ کیلکولیٹر کی ایک مثال ذیل میں دی گئی ہے۔

Know Your Monthly SIP Amount

ریٹائرمنٹ کی بچت کے منصوبے یا سرمایہ کاری کے اختیارات

ہندوستان میں ریٹائرمنٹ سے قبل دستیاب کچھ بہترین اختیارات درج ذیل ہیں:

نئی پنشن سکیم

ایکسرمایہ کار کم از کم INR 500 ماہانہ یا INR 6000 سالانہ جمع کر سکتے ہیں، یہ ہندوستانی شہریوں کے لیے سرمایہ کاری کی سب سے آسان شکلوں میں سے ایک ہے۔ سرمایہ کار غور کر سکتے ہیں۔این پی ایس ان کے لئے ایک اچھا خیال کے طور پرجلد ریٹائرمنٹ منصوبہ بندی کیونکہ رقم نکلوانے کے دوران براہ راست ٹیکس میں کوئی چھوٹ نہیں ہے کیونکہ رقم ٹیکس سے پاک ہے۔انکم ٹیکس ایکٹ، 1961۔

EPFs

ایمپلائی پراویڈنٹ فنڈ کے تحت، ملازمین کے ساتھ ساتھ آجر اپنی بنیادی تنخواہ (تقریباً 12%) سے EPF اکاؤنٹ میں ایک خاص رقم دیتے ہیں۔ آپ کی بنیادی تنخواہ کا پورا 12% ایمپلائی پراویڈنٹ فنڈ میں لگایا جاتا ہے۔ بنیادی تنخواہ کے 12% میں سے، 3.67% ملازم پراویڈنٹ فنڈ یا EPF میں لگایا جاتا ہے اور بقیہ 8.33% آپ کے EPS یا ملازم کی پنشن اسکیم میں موڑ دیا جاتا ہے۔ لہذا، ایمپلائی پراویڈنٹ فنڈ بچت کے بہترین پلیٹ فارمز میں سے ایک ہے جو ملازمین کو ہر ماہ اپنی تنخواہ کا ایک حصہ بچانے اور اسے ریٹائرمنٹ کے بعد استعمال کرنے کے قابل بناتا ہے۔

ایکوئٹیز

وہ سرمایہ کار جن کے پاس اعلیخطرے کی بھوک ایکوئٹی میں سرمایہ کاری پر غور کر سکتے ہیں۔ سرمایہ کار بہت سے اختیارات میں سے انتخاب کر سکتے ہیں جیسےبڑے کیپ فنڈزوسط اورچھوٹی ٹوپی اورموضوعاتی فنڈز. بڑے کیپ فنڈز کے مقابلے میں کم خطرات ہوتے ہیں۔درمیانی ٹوپی اور موضوعاتی فنڈز۔ چونکہ تھیمیٹک فنڈز ایک مخصوص صنعت کو ایکسپوژر دیتے ہیں، اس لیے وہ تمام ایکویٹی میں سب سے زیادہ خطرات لاحق ہوتے ہیں۔باہمی چندہ. سرمایہ کار سرمایہ کاری کرنے کی منصوبہ بندی کر رہے ہیں۔ایکویٹی فنڈز ان کی ریٹائرمنٹ کی منصوبہ بندی کے ایک حصے کے طور پر انہیں طویل عرصے تک رہنے کا مشورہ دیا جاتا ہے، یعنی 5-10 سال سے زیادہ۔

بہترین ایکویٹی فنڈز 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹70.6728

↑ 0.61 ₹1,975 42.7 87.9 203.9 64.5 33.4 167.1 SBI PSU Fund Growth ₹35.6915

↓ -1.03 ₹5,980 7.9 15.7 32.4 32.1 26 11.3 ICICI Prudential Infrastructure Fund Growth ₹187.26

↓ -4.23 ₹8,077 -4.5 -2.6 13.6 22.9 24.1 6.7 Invesco India PSU Equity Fund Growth ₹66.02

↓ -1.70 ₹1,492 2.5 8.5 30 29.7 23.6 10.3 DSP India T.I.G.E.R Fund Growth ₹316.274

↓ -6.60 ₹5,184 1.1 1.5 21.4 25 22.7 -2.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 2 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund ICICI Prudential Infrastructure Fund Invesco India PSU Equity Fund DSP India T.I.G.E.R Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Highest AUM (₹8,077 Cr). Bottom quartile AUM (₹1,492 Cr). Lower mid AUM (₹5,184 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (20+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 33.40% (top quartile). 5Y return: 26.00% (upper mid). 5Y return: 24.14% (lower mid). 5Y return: 23.62% (bottom quartile). 5Y return: 22.74% (bottom quartile). Point 6 3Y return: 64.51% (top quartile). 3Y return: 32.11% (upper mid). 3Y return: 22.89% (bottom quartile). 3Y return: 29.70% (lower mid). 3Y return: 24.98% (bottom quartile). Point 7 1Y return: 203.87% (top quartile). 1Y return: 32.38% (upper mid). 1Y return: 13.63% (bottom quartile). 1Y return: 30.04% (lower mid). 1Y return: 21.39% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.70 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.15 (bottom quartile). Sharpe: 0.53 (lower mid). Sharpe: 0.08 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

ICICI Prudential Infrastructure Fund

Invesco India PSU Equity Fund

DSP India T.I.G.E.R Fund

ایکویٹی پر مبنی فنڈزاثاثے >= 500 کروڑ اور ترتیب دیا گیا5 سالسی اے جی آر واپسی

بانڈز

بانڈز سب سے زیادہ مقبول میں سے ایک ہیںریٹائرمنٹ سرمایہ کاری کے اختیارات. بانڈ ایک قرض کی حفاظت ہے جہاں خریدار/ہولڈر ابتدائی طور پر جاری کنندہ سے بانڈ خریدنے کے لیے اصل رقم ادا کرتا ہے۔ بانڈ کا جاری کنندہ پھر ہولڈر کو باقاعدہ وقفوں پر سود ادا کرتا ہے اور میچورٹی کی تاریخ پر اصل رقم بھی ادا کرتا ہے۔ کچھ بانڈز اچھے 10-20% p.a فراہم کرتے ہیں۔ سود کی شرح. نیز، سرمایہ کاری کے وقت بانڈز پر کوئی ٹیکس لاگو نہیں ہوتا ہے۔ چونکہ یہ فنڈز زیادہ تر رقم قرض کے آلات میں لگاتے ہیں جیسے کہ سرکاری سیکیورٹیز، کارپوریٹ بانڈز،کرنسی مارکیٹ آلات وغیرہ، انہیں ایکویٹی کے مقابلے نسبتاً محفوظ سرمایہ کاری سمجھا جاتا ہے۔ تاہم، سرمایہ کاری میں خطرات موجود ہیں۔قرض فنڈ بھی

بہترین بانڈ فنڈز 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity BNP Paribas Corporate Bond Fund Growth ₹28.53

↓ -0.03 ₹422 0.6 2.7 7.9 7.8 8.3 7.18% 3Y 1M 6D 4Y 29D Franklin India Corporate Debt Fund Growth ₹103.716

↓ -0.07 ₹1,323 1.3 3 8.8 7.8 9.1 7.48% 2Y 5M 26D 5Y 9M 11D Nippon India Prime Debt Fund Growth ₹62.1164

↓ -0.08 ₹8,888 0.7 2.5 7.3 7.8 7.8 7.12% 3Y 6M 14D 4Y 9M 4D ICICI Prudential Corporate Bond Fund Growth ₹31.0334

↓ -0.02 ₹33,250 1 2.9 7.6 7.8 8 7.36% 3Y 4M 24D 6Y 4D Kotak Corporate Bond Fund Standard Growth ₹3,912.04

↓ -5.28 ₹17,265 0.8 2.6 7.3 7.6 7.8 7.36% 3Y 1M 28D 4Y 3M 11D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary BNP Paribas Corporate Bond Fund Franklin India Corporate Debt Fund Nippon India Prime Debt Fund ICICI Prudential Corporate Bond Fund Kotak Corporate Bond Fund Standard Point 1 Bottom quartile AUM (₹422 Cr). Bottom quartile AUM (₹1,323 Cr). Lower mid AUM (₹8,888 Cr). Highest AUM (₹33,250 Cr). Upper mid AUM (₹17,265 Cr). Point 2 Established history (17+ yrs). Oldest track record among peers (28 yrs). Established history (25+ yrs). Established history (16+ yrs). Established history (18+ yrs). Point 3 Rating: 3★ (bottom quartile). Rating: 2★ (bottom quartile). Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 7.87% (upper mid). 1Y return: 8.85% (top quartile). 1Y return: 7.34% (bottom quartile). 1Y return: 7.55% (lower mid). 1Y return: 7.34% (bottom quartile). Point 6 1M return: 0.52% (upper mid). 1M return: 0.49% (lower mid). 1M return: 0.47% (bottom quartile). 1M return: 0.52% (top quartile). 1M return: 0.44% (bottom quartile). Point 7 Sharpe: 0.68 (lower mid). Sharpe: 1.25 (top quartile). Sharpe: 0.54 (bottom quartile). Sharpe: 1.04 (upper mid). Sharpe: 0.64 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.18% (bottom quartile). Yield to maturity (debt): 7.48% (top quartile). Yield to maturity (debt): 7.12% (bottom quartile). Yield to maturity (debt): 7.36% (upper mid). Yield to maturity (debt): 7.36% (lower mid). Point 10 Modified duration: 3.10 yrs (upper mid). Modified duration: 2.49 yrs (top quartile). Modified duration: 3.54 yrs (bottom quartile). Modified duration: 3.40 yrs (bottom quartile). Modified duration: 3.16 yrs (lower mid). BNP Paribas Corporate Bond Fund

Franklin India Corporate Debt Fund

Nippon India Prime Debt Fund

ICICI Prudential Corporate Bond Fund

Kotak Corporate Bond Fund Standard

قرضہ پر مبنی فنڈزاثاثے >= 200 کروڑ اور ترتیب دیا گیا3 سال کا CAGR ریٹرن.

پنشن پلانز

پنشن پلانز، جنہیں ریٹائرمنٹ پلانز بھی کہا جاتا ہے وہ سرمایہ کاری کے منصوبے ہیں جو آپ کو اپنی بچت کا ایک حصہ مقررہ مدت میں جمع کرنے اور ریٹائرمنٹ کے بعد آپ کو مستحکم آمدنی فراہم کرنے کی اجازت دیتے ہیں۔ صحیح پنشن سکیم آپ کو مرحلہ وار ریٹائرمنٹ کا منصوبہ بنانے دیتی ہے۔ لہذا، اپنی ریٹائرمنٹ کی منصوبہ بندی کرتے وقت، یہ مشورہ دیا جاتا ہے کہ آپ سب سے بہترین ریٹائرمنٹ پلان کا انتخاب کریں جو آپ کے ریٹائر ہونے کے بعد ایک نجات دہندہ کے طور پر کام کر سکے۔ ہندوستان میں پنشن کے کچھ بہترین منصوبے درج ذیل ہیں-

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Retirement Savings Fund - Equity Plan Growth ₹48.887

↓ -0.86 ₹6,941 -5.5 -2.5 10.4 15.7 16.3 5.2 HDFC Retirement Savings Fund - Hybrid - Equity Plan Growth ₹37.592

↓ -0.55 ₹1,703 -4.8 -1.8 8.5 12.5 11.5 5.4 Tata Retirement Savings Fund - Progressive Growth ₹61.0083

↓ -0.93 ₹2,041 -6.6 -5.8 8.6 14.1 10 -1.2 Tata Retirement Savings Fund-Moderate Growth ₹61.1147

↓ -0.80 ₹2,094 -5.7 -4.5 8.6 13.2 9.9 1 HDFC Retirement Savings Fund - Hybrid - Debt Plan Growth ₹21.7422

↓ -0.09 ₹161 -0.9 1.1 6.4 8.2 7.2 5.2 Tata Retirement Savings Fund - Conservative Growth ₹31.4646

↓ -0.16 ₹170 -1.5 -0.5 6.2 8 6 3.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 6 Funds showcased

Commentary HDFC Retirement Savings Fund - Equity Plan HDFC Retirement Savings Fund - Hybrid - Equity Plan Tata Retirement Savings Fund - Progressive Tata Retirement Savings Fund-Moderate HDFC Retirement Savings Fund - Hybrid - Debt Plan Tata Retirement Savings Fund - Conservative Point 1 Highest AUM (₹6,941 Cr). Lower mid AUM (₹1,703 Cr). Upper mid AUM (₹2,041 Cr). Upper mid AUM (₹2,094 Cr). Bottom quartile AUM (₹161 Cr). Bottom quartile AUM (₹170 Cr). Point 2 Established history (10+ yrs). Established history (10+ yrs). Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (10+ yrs). Established history (14+ yrs). Point 3 Not Rated. Not Rated. Top rated. Rating: 5★ (upper mid). Not Rated. Rating: 4★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 16.26% (top quartile). 5Y return: 11.50% (upper mid). 5Y return: 9.99% (upper mid). 5Y return: 9.87% (lower mid). 5Y return: 7.21% (bottom quartile). 5Y return: 5.96% (bottom quartile). Point 6 3Y return: 15.75% (top quartile). 3Y return: 12.50% (lower mid). 3Y return: 14.07% (upper mid). 3Y return: 13.24% (upper mid). 3Y return: 8.22% (bottom quartile). 3Y return: 8.02% (bottom quartile). Point 7 1Y return: 10.41% (top quartile). 1Y return: 8.54% (lower mid). 1Y return: 8.56% (upper mid). 1Y return: 8.61% (upper mid). 1Y return: 6.37% (bottom quartile). 1Y return: 6.21% (bottom quartile). Point 8 1M return: -4.60% (bottom quartile). 1M return: -3.84% (upper mid). 1M return: -5.33% (bottom quartile). 1M return: -4.48% (lower mid). 1M return: -0.78% (top quartile). 1M return: -1.25% (upper mid). Point 9 Alpha: -1.32 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: -5.02 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 0.09 (top quartile). Sharpe: 0.02 (upper mid). Sharpe: -0.13 (lower mid). Sharpe: -0.09 (upper mid). Sharpe: -0.21 (bottom quartile). Sharpe: -0.27 (bottom quartile). HDFC Retirement Savings Fund - Equity Plan

HDFC Retirement Savings Fund - Hybrid - Equity Plan

Tata Retirement Savings Fund - Progressive

Tata Retirement Savings Fund-Moderate

HDFC Retirement Savings Fund - Hybrid - Debt Plan

Tata Retirement Savings Fund - Conservative

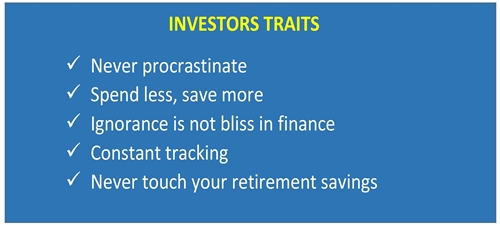

ریٹائرمنٹ پلاننگ: سرمایہ کاروں کی خصوصیات

چاہے آپ کا مقصد 'شاہانہ ریٹائرڈ زندگی گزارنا ہو یا سادہ زندگی' آپ کو ان تک پہنچنا ہے! اس کے لیے، ہر سرمایہ کار کو چند شخصیت کی خصوصیات پیدا کرنی چاہئیں۔ لہٰذا، اپنی ریٹائرمنٹ کی منصوبہ بندی شروع کرنے سے پہلے، چند اہم اور بنیادی خصلتوں کو دیکھیں جن کی آپ کو ابھی ترقی کرنے اور معمول میں لانے کی ضرورت ہے!

ریٹائرمنٹ کے لیے منصوبہ بندی کا مطلب نہ صرف مالی طور پر محفوظ ہونا ہے بلکہ اس کا مطلب یہ بھی ہے کہ زندگی کے ان مذکور اہداف کے مطابق منصوبہ بندی کی جائے۔ زندگی کے غیر یقینی واقعات کے لیے ایک مضبوط مالیاتی بیک اپ کے ساتھ ساتھ اپنے آپ کو ضروریات فراہم کریں۔ اس کے لیے ریٹائرمنٹ کی منصوبہ بندی بہت فعال، ہوشیار اور منظم ہونی چاہیے۔

ایک صحت مند، امیر اور پرامن ریٹائرڈ زندگی کے لیے، اپنی ریٹائرمنٹ پلاننگ ابھی شروع کریں!

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

Good one, very useful