الٹرا شارٹ ٹرم بانڈ فنڈز

الٹرامختصر مدت کے فنڈزجس کو پہلے مائع پلس فنڈز کہا جاتا ہے، وہ فنڈز ہیں جو 91 دنوں سے زیادہ اور عام طور پر 1 سال سے کم کی بقایا میچورٹی والے قرض کے آلات میں سرمایہ کاری کرتے ہیں (بعض صورتوں میں وہ 1.5 سال تک جا سکتے ہیں)۔ الٹرا شارٹ ٹرم فنڈز قلیل مدتی سرمایہ کاری ہیں جو ان سرمایہ کاروں کے لیے انتہائی موزوں ہیں جو اچھا منافع کمانے کے لیے سرمایہ کاری کے خطرے کو معمولی حد تک بڑھانے کے لیے تیار ہیں۔ بنیادی طور پر، الٹرا شارٹ فنڈز سرمایہ کاری کرتے ہیں۔کرنسی مارکیٹ مختصر میچورٹیز کی سیکیورٹیز اور دیگر قرض کے آلات، تاہم، ان فنڈز کی اوسط پورٹ فولیو میچورٹی عام طور پر اس سے تھوڑی زیادہ ہوتی ہے۔مائع فنڈز.

کیش یا ٹریژری مینجمنٹ فنڈز کے نام سے بھی جانا جاتا ہے، الٹرا شارٹ ٹرم فنڈز عام طور پر اچھے منافع پیش کرتے ہیں جو کہ دیگر اقسام کےقرض فنڈ (جیسے مائعباہمی چندہ)۔

الٹرا شارٹ ٹرم بانڈ فنڈز کی خصوصیات

فنڈ کی قسم

الٹرا شارٹ ٹرم فنڈز اوپن اینڈڈ ہوتے ہیں اور فنڈز کی میچورٹی مدت ایک فنڈ سے مختلف ہوتی ہے۔ میچورٹی بہت مختصر ہوتی ہے (عام طور پر چند مہینے) لیکن مائع فنڈز سے زیادہ لمبی ہوتی ہے۔ سرمایہ کار آسانی سے ان فنڈز کے یونٹس کی خرید و فروخت کر سکتے ہیں۔نہیں ہیں (نیٹ اثاثہ کی قیمت) کیرہائی دن

الٹرا شارٹ ٹرم فنڈز کا NAV

الٹرا شارٹ ٹرم فنڈز کے لیے، خریداری ایک (T+0) پر ہوتی ہے۔بنیاد. اس کا مطلب ہے کہ NAV اسی دن طے ہوتا ہے جس دن فنڈز پہنچتے ہیں۔اے ایم سی. مثلاً ایک کے لئےسرمایہ کار منگل کو کٹ آف ٹائم کے اندر فنڈ کی خریداری (اور فنڈز وصول کیے جا رہے ہیں)، لاگو NAV تاریخ منگل کو ہی ہوگی۔

الٹرا شارٹ ٹرم بانڈ فنڈز سے باہر نکلیں۔

کچھ الٹرا شارٹ ٹرم فنڈز میں بہت کم وقت (7 دن سے 1 ماہ تک) کے اندر باہر نکلنے پر ایگزٹ بوجھ ہو سکتا ہے۔ ایگزٹ لوڈ لاگو ہونے تک کی مدت فنڈز کے ساتھ مختلف ہو سکتی ہے۔ تاہم، کچھ الٹرا شارٹ ٹرم فنڈز میں کوئی ایگزٹ بوجھ بھی نہیں ہوتا ہے۔

الٹرا شارٹ ٹرم فنڈز کی واپسی۔

منافع سرمایہ کاروں کو ڈیویڈنڈ کی شکل میں ادا کیا جا سکتا ہے (ڈیویڈنڈ فنڈز کی صورت میں) یا فنڈ NAV کی تعریف کے لحاظ سے (گروتھ فنڈز کی صورت میں)۔

ریڈیمپشن الٹرا شارٹ ٹرم فنڈز

چھٹکارے کی صورت میں، یہ عمل مائع فنڈز اور الٹرا شارٹ ٹرم فنڈز دونوں کے لیے یکساں ہے۔ کٹ آف ٹائم (3 PM) کے اندر AMC کی طرف سے موصول ہونے والی تمام چھٹکارے کی درخواستوں کے لیے، اگلے دن یعنی (T+1) کی بنیاد پر گاہک کو رقم ادا کی جاتی ہے۔ اس کے باوجود، اگر درخواست دوپہر 3 بجے کے بعد رجسٹر ہو جاتی ہے، تو سرمایہ کاروں کو چھٹکارے کی رقم ایک دن بعد مل جائے گی۔

سرمایہ کاری کی کم از کم رقم

کی کم از کمسرمایہ کاری الٹرا شارٹ ٹرم فنڈز میں INR 5 ہے،000 10,000 تک (خوردہ منصوبوں پر)۔

Talk to our investment specialist

الٹرا شارٹ میوچل فنڈز کی سرمایہ کاری کے راستے

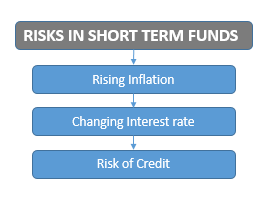

الٹرا شارٹ ٹرم فنڈز مقرر ہیں۔آمدنی سرمایہ کاری جو پیسے میں سرمایہ کاری کرتی ہے۔مارکیٹ ٹریژری بلز جیسے آلات لیکن یہ 91-دن، 182-دن یا 360-دن کے ٹریژری بل ہو سکتے ہیں۔ وہ CDs اور CPs میں بھی سرمایہ کاری کر سکتے ہیں جن کی بقایا میچورٹی 91 دن سے زیادہ ہو۔ مزید یہ کہ بعض اوقات یہ سمجھا جاتا ہے کہ اس طرح کے پورٹ فولیو میں کوئی کریڈٹ رسک نہیں ہے۔ تاہم، یہ معاملہ نہیں ہے. الٹرا شارٹ فنڈز جیسی کوئی بھی قلیل مدتی سرمایہ کاری منفی واپسی بھی دے سکتی ہے اگر کوئی ہو۔طے شدہ. لیکن، زیادہ تر کمپنیاں طویل تاریخ پر ادائیگیوں میں تاخیر کرتی ہیں۔بانڈز اس سے پہلے کہ وہ قلیل مدتی قرض پر نادہندہ ہونے لگیں (چونکہ اس سے مختصر مدت کے قرضے منجمد ہوجائیں گے)۔ اس کے علاوہ، سرمایہ کاروں کو ان فنڈز کے پورٹ فولیو کو احتیاط سے دیکھنے کی ضرورت ہے تاکہ آلات کے معیار کا اندازہ لگایا جا سکے اور وہ خطرہ مول لینے کے لیے تیار ہوں۔

بہترین الٹرا شارٹ ٹرم فنڈز میں کیوں سرمایہ کاری کریں؟

عام طور پر، طویل میچورٹی والے آلات کے لیے قرض کے آلے پر پیداوار زیادہ ہوتی ہے۔ اس کے بارے میں سوچیں کہ اس اضافی خطرے کو انعام دینے کا ایک طریقہ ہے جو سرمایہ کار طویل عرصے تک آلات میں سرمایہ کاری کرنے کے لیے لیتے ہیں۔ فنانس میں، اسے کہا جاتا ہے۔لیکویڈیٹی پریمیم نظریہ. اس طرح، الٹرا شارٹ میوچل فنڈز میں سیکیورٹیز عام طور پر مائع فنڈز کے مقابلے میں زیادہ پیداوار حاصل کرتی ہیں (اگرچہ نسبتاً زیادہ خطرہ ہو)۔ نتیجے کے طور پر، الٹرا شارٹ ٹرم فنڈز تقابلی مدت کے دوران مائع فنڈز کے مقابلے میں معمولی طور پر بہتر منافع دے سکتے ہیں۔ لہذا، سرمایہ کاری کرکے میوچل فنڈز میں ایک سمجھدار قلیل مدتی سرمایہ کاری کریں۔بہترین الٹرا شارٹ ٹرم کم اتار چڑھاؤ کے ساتھ اچھا منافع کمانے کے لیے میوچل فنڈز۔

الٹرا شارٹ ٹرم فنڈز پر ٹیکس لگانا

نیچے دیے گئے جدول میں، الٹرا شارٹ بانڈ فنڈز کے منافع منافع کی شکل میں موصول ہونے والے سرمایہ کاروں کے ہاتھ میں ٹیکس سے پاک ہیں۔

تاہم، فنڈ ہاؤسز کے ذریعہ منبع پر ڈیویڈنڈ ڈسٹری بیوشن ٹیکس (DDT) کاٹا جاتا ہے، جو الٹرا شارٹ ٹرم فنڈز جیسے ڈیبٹ فنڈز کی صورت میں 25% ہے۔

| مائع فنڈز | مائع فنڈز | الٹرا شارٹ فنڈز | الٹرا شارٹ فنڈز | |

|---|---|---|---|---|

| سرمایہ کاروں کی کلاس | افراد/کھر | کارپوریٹ | افراد/HUF | کارپوریٹ |

| ڈیویڈنڈ ڈسٹری بیوشن ٹیکس | 27.038% | 32.445% | 13. 519% | 32.445% |

| قلیل مدتسرمایہ فوائد | فی کے طور پرانکم ٹیکس سلیب ریٹس | انکم ٹیکس سلیب ریٹس کے مطابق | انکم ٹیکس سلیب ریٹس کے مطابق | انکم ٹیکس سلیب ریٹس کے مطابق |

(براہ کرم نوٹ کریں، سرمایہ کاروں کو مشورہ دیا جاتا ہے کہ وہ ان سے مشورہ کریں۔ٹیکس کنسلٹنٹ کوئی بھی فیصلہ لینے سے پہلے)

FY 22 - 23 کی سرمایہ کاری کے لیے بہترین کارکردگی کا مظاہرہ کرنے والے الٹرا شارٹ ڈیبٹ فنڈز

ذیل میں سرفہرست فنڈز کی فہرست ہے جن کے خالص اثاثے زیادہ ہیں۔100 کروڑ اور کم از کم 3 سال کے لیے اثاثوں کا انتظام۔

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 0.6 1.3 5.9 13.7 8.8 8.7 Aditya Birla Sun Life Savings Fund Growth ₹571.959

↓ -0.14 ₹22,857 0.5 1.4 2.9 7.1 7.4 6.3 ICICI Prudential Ultra Short Term Fund Growth ₹28.8583

↓ 0.00 ₹17,808 0.5 1.3 2.9 6.9 7.1 6.1 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 7 Aug 22 Research Highlights & Commentary of 3 Funds showcased

Commentary Franklin India Ultra Short Bond Fund - Super Institutional Plan Aditya Birla Sun Life Savings Fund ICICI Prudential Ultra Short Term Fund Point 1 Bottom quartile AUM (₹297 Cr). Highest AUM (₹22,857 Cr). Lower mid AUM (₹17,808 Cr). Point 2 Established history (18+ yrs). Oldest track record among peers (22 yrs). Established history (14+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderate. Point 5 1Y return: 13.69% (upper mid). 1Y return: 7.13% (lower mid). 1Y return: 6.85% (bottom quartile). Point 6 1M return: 0.59% (upper mid). 1M return: 0.49% (lower mid). 1M return: 0.46% (bottom quartile). Point 7 Sharpe: 2.57 (upper mid). Sharpe: 2.17 (lower mid). Sharpe: 2.06 (bottom quartile). Point 8 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 6.81% (lower mid). Yield to maturity (debt): 7.31% (upper mid). Point 10 Modified duration: 0.00 yrs (upper mid). Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.43 yrs (lower mid). Franklin India Ultra Short Bond Fund - Super Institutional Plan

Aditya Birla Sun Life Savings Fund

ICICI Prudential Ultra Short Term Fund

To provide a combination of regular income and high liquidity by investing primarily in a mix of short term debt and money market instruments. Below is the key information for Franklin India Ultra Short Bond Fund - Super Institutional Plan Returns up to 1 year are on The primary objective of the schemes is to generate regular income through investments in debt and money market instruments. Income maybe generated through the receipt of coupon payments or the purchase and sale of securities in the underlying portfolio. The schemes will under normal market conditions, invest its net assets in fixed income securities, money market instruments, cash and cash equivalents. Research Highlights for Aditya Birla Sun Life Savings Fund Below is the key information for Aditya Birla Sun Life Savings Fund Returns up to 1 year are on (Erstwhile ICICI Prudential Regular Income Fund) The fund’s objective is to generate regular income through investments primarily in debt and money market instruments. As a secondary objective, the Scheme also seeks to generate long term capital appreciation from the portion of equity investments under the Scheme. Research Highlights for ICICI Prudential Ultra Short Term Fund Below is the key information for ICICI Prudential Ultra Short Term Fund Returns up to 1 year are on 1. Franklin India Ultra Short Bond Fund - Super Institutional Plan

Franklin India Ultra Short Bond Fund - Super Institutional Plan

Growth Launch Date 18 Dec 07 NAV (07 Aug 22) ₹34.9131 ↑ 0.04 (0.11 %) Net Assets (Cr) ₹297 on 31 Jul 22 Category Debt - Ultrashort Bond AMC Franklin Templeton Asst Mgmt(IND)Pvt Ltd Rating ☆ Risk Moderate Expense Ratio 0.52 Sharpe Ratio 2.57 Information Ratio 0 Alpha Ratio 0 Min Investment 10,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 0% Effective Maturity 1 Year 15 Days Modified Duration Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹11,215

Purchase not allowed Returns for Franklin India Ultra Short Bond Fund - Super Institutional Plan

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 7 Aug 22 Duration Returns 1 Month 0.6% 3 Month 1.3% 6 Month 5.9% 1 Year 13.7% 3 Year 8.8% 5 Year 8.7% 10 Year 15 Year Since launch 8.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for Franklin India Ultra Short Bond Fund - Super Institutional Plan

Name Since Tenure Data below for Franklin India Ultra Short Bond Fund - Super Institutional Plan as on 31 Jul 22

Asset Allocation

Asset Class Value Debt Sector Allocation

Sector Value Credit Quality

Rating Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 2. Aditya Birla Sun Life Savings Fund

Aditya Birla Sun Life Savings Fund

Growth Launch Date 16 Apr 03 NAV (12 Mar 26) ₹571.959 ↓ -0.14 (-0.02 %) Net Assets (Cr) ₹22,857 on 31 Jan 26 Category Debt - Ultrashort Bond AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆☆ Risk Moderately Low Expense Ratio 0.55 Sharpe Ratio 2.17 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 6.81% Effective Maturity 6 Months 11 Days Modified Duration 5 Months 19 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,424 28 Feb 23 ₹10,957 29 Feb 24 ₹11,766 28 Feb 25 ₹12,673 28 Feb 26 ₹13,576 Returns for Aditya Birla Sun Life Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 7 Aug 22 Duration Returns 1 Month 0.5% 3 Month 1.4% 6 Month 2.9% 1 Year 7.1% 3 Year 7.4% 5 Year 6.3% 10 Year 15 Year Since launch 7.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7.9% 2022 7.2% 2021 4.8% 2020 3.9% 2019 7% 2018 8.5% 2017 7.6% 2016 7.2% 2015 9.2% Fund Manager information for Aditya Birla Sun Life Savings Fund

Name Since Tenure Sunaina Cunha 20 Jun 14 11.63 Yr. Kaustubh Gupta 15 Jul 11 14.56 Yr. Monika Gandhi 22 Mar 21 4.87 Yr. Data below for Aditya Birla Sun Life Savings Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 47.38% Debt 52.33% Other 0.29% Debt Sector Allocation

Sector Value Corporate 54.83% Cash Equivalent 30.8% Government 14.08% Credit Quality

Rating Value AA 25.17% AAA 74.83% Top Securities Holdings / Portfolio

Name Holding Value Quantity Shriram Finance Limited

Debentures | -3% ₹610 Cr 60,000 National Bank For Agriculture And Rural Development

Debentures | -2% ₹543 Cr 54,000 Nirma Limited

Debentures | -2% ₹485 Cr 48,500 Bharti Telecom Limited

Debentures | -2% ₹397 Cr 40,000 7.25% Gujarat Sgs 2026

Sovereign Bonds | -2% ₹375 Cr 37,500,000 Muthoot Finance Limited

Debentures | -2% ₹350 Cr 35,000 Mankind Pharma Limited

Debentures | -1% ₹321 Cr 32,000

↓ -2,500 National Bank For Agriculture And Rural Development

Debentures | -1% ₹302 Cr 30,000 Avanse Financial Services Limited

Debentures | -1% ₹300 Cr 30,000 Power Finance Corporation Limited

Debentures | -1% ₹296 Cr 30,000 3. ICICI Prudential Ultra Short Term Fund

ICICI Prudential Ultra Short Term Fund

Growth Launch Date 3 May 11 NAV (12 Mar 26) ₹28.8583 ↓ 0.00 (-0.02 %) Net Assets (Cr) ₹17,808 on 31 Jan 26 Category Debt - Ultrashort Bond AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆ Risk Moderate Expense Ratio 0.8 Sharpe Ratio 2.06 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Months (0.5%),1 Months and above(NIL) Yield to Maturity 7.31% Effective Maturity 6 Months 11 Days Modified Duration 5 Months 5 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,405 28 Feb 23 ₹10,919 29 Feb 24 ₹11,703 28 Feb 25 ₹12,559 28 Feb 26 ₹13,419 Returns for ICICI Prudential Ultra Short Term Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 7 Aug 22 Duration Returns 1 Month 0.5% 3 Month 1.3% 6 Month 2.9% 1 Year 6.9% 3 Year 7.1% 5 Year 6.1% 10 Year 15 Year Since launch 7.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.1% 2023 7.5% 2022 6.9% 2021 4.5% 2020 4% 2019 6.5% 2018 8.4% 2017 7.5% 2016 6.9% 2015 9.8% Fund Manager information for ICICI Prudential Ultra Short Term Fund

Name Since Tenure Manish Banthia 15 Nov 16 9.22 Yr. Ritesh Lunawat 15 Jun 17 8.64 Yr. Data below for ICICI Prudential Ultra Short Term Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 79.06% Debt 20.67% Other 0.27% Debt Sector Allocation

Sector Value Corporate 57.59% Cash Equivalent 51.73% Credit Quality

Rating Value AA 17.57% AAA 82.43% Top Securities Holdings / Portfolio

Name Holding Value Quantity RADHAKRISHNA SECURITISATION TRUST

Unlisted bonds | -3% ₹450 Cr 450 Vedanta Limited

Debentures | -2% ₹351 Cr 35,000 Goi Floating Rate Bond 2028

Sovereign Bonds | -2% ₹311 Cr 30,843,000 Muthoot Finance Limited

Debentures | -2% ₹303 Cr 30,000 Axis Bank Ltd.

Debentures | -2% ₹281 Cr 6,000 Piramal Finance Limited

Debentures | -1% ₹247 Cr 24,500

↓ -3,000 Bank of Baroda

Debentures | -1% ₹235 Cr 5,000 AU Small Finance Bank Ltd.

Debentures | -1% ₹234 Cr 5,000 Indusind Bank Ltd.

Debentures | -1% ₹233 Cr 5,000

↑ 5,000 LIC Housing Finance Ltd

Debentures | -1% ₹225 Cr 2,250

ہوشیار سرمایہ کاری کریں، بہتر سرمایہ کاری کریں!

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

Research Highlights for Franklin India Ultra Short Bond Fund - Super Institutional Plan