धारा 154 के तहत सुधार कैसे करें?

ऐसा लगता है कि कोई भी पूर्ण पूर्णता के साथ काम नहीं कर रहा है। जब तक आप रोबोट नहीं हैं, आप निश्चित रूप से गलतियों के साथ-साथ अपने काम में विसंगतियों का अनुभव करेंगे। और, जब दाखिल करने की बात आती हैकरोंसिर्फ करदाता ही नहीं, बल्किआयकर विभाग कभी-कभी कुछ गंभीर गलतियाँ कर सकता है।

जैसा कि वे कहते हैं, "गलती करना मानवीय है और त्रुटि को बनाए रखना शैतानी है।" इस प्रकारआय कर विभाग (आईटीडी) आकलन के दौरान हुई गलतियों को सुधारने का प्रावधान लेकर आया है। ये सभी सुधार आयकर अधिनियम की धारा 154 के तहत किए गए हैं।

आयकर की धारा 154 क्या है?

मूल रूप से, आईटीए का यह खंड आयकर विभाग द्वारा किसी व्यक्ति के रिकॉर्ड में हुई किसी भी त्रुटि या गलती के सुधार से संबंधित है। इसके अलावा, अनुभाग का मतलब भी हैहैंडल निर्धारण अधिकारी द्वारा जारी आदेशों में त्रुटियों का संशोधन।

अंतर्गतधारा 154 आयकर की धारा 143(1), 200A(1) और 206CB(1) के तहत जारी किए गए आदेशों में सुधार किया जा सकता है। ये नोटिस आम तौर पर किसी मामले का आकलन करने से पहले जारी किए जाते हैं और टीडीएस और टीसीएस में त्रुटियों में संशोधन किया जाता हैबयान.

धारा 154 की विशेषताएं

इस खंड के कुछ प्राथमिक बिंदु हैं:

कर प्राधिकरण या तो पर एक आदेश भेजने के लिए उत्तरदायी हैआधार आयकर विभाग या उनकी अपनी इच्छा द्वारा इंगित की गई अनुपयुक्तता। यह आदेश अतिरिक्त विवरण, टैक्स क्रेडिट में बेमेल, लिंग में गलती, रिफंड मिसमैच, विसंगतियों के लिए अनुरोध हो सकता है।अग्रिम कर, और अधिक।

कोई भी कार्रवाई करने से पहले, करदाता को सूचित किया जाएगा, खासकर अगर कार्रवाई रिफंड को कम करने/बढ़ाने, निर्धारिती या कटौतीकर्ता की देनदारी बढ़ाने, मूल्यांकन बढ़ाने, या अधिक के बारे में है। इसका मूल रूप से मतलब यह है कि यदि इस धारा के तहत किए गए किसी भी प्रकार के संशोधन से कर राशि में वृद्धि होती है या निर्धारिती को कम छूट मिलती है, तो आईटी विभाग किसी भी प्रकार की कार्रवाई करने से पहले एक लिखित नोटिस भेजने के लिए जिम्मेदार हो जाता है।

यदि धारा 144 के तहत की गई कार्रवाई के परिणामस्वरूप करों में कमी या छूट में वृद्धि हुई है, तो आईटी विभाग निर्धारिती को धनवापसी प्रदान करने के लिए जिम्मेदार हो जाता है।

यदि रिफंड पहले ही किया जा चुका है और रिफंड राशि बाद में कम हो जाती है, तो निर्धारिती आईटी विभाग को अतिरिक्त राशि का भुगतान करने के लिए जिम्मेदार है।

किसी विशेष वित्तीय वर्ष में किए गए सुधार के 4 साल बाद तक ही नोटिस जारी किया जा सकता है।

यदि कोई करदाता धारा 154 के तहत सुधार के लिए आवेदन करता है, तो आईटी विभाग को 6 महीने के भीतर जवाब देना होगारसीद अनुरोध के।

Talk to our investment specialist

धारा 154: त्रुटियां जिन्हें सुधारा जा सकता है

- तथ्यात्मक त्रुटि

- कानून के प्रावधानों द्वारा अनुयायियों की विफलता के कारण एक त्रुटि हुई

- अंकगणित की गलतियाँ

- छोटी त्रुटियां

आयकर अधिनियम के 154 के तहत सुधार के लिए आवेदन करना

आयकर की धारा 154 के लिए ऑनलाइन सुधार अनुरोध दाखिल करने की प्रक्रिया काफी सरल कार्य है। हालांकि, इससे पहले कि आप इसके साथ जाने का चयन करें, आपको उस आदेश की सावधानीपूर्वक जांच करनी चाहिए जिसके खिलाफ आप फाइल करना चाहते हैं। आपको यह सुनिश्चित करना चाहिए कि गणना उचित है और सभी कटौतियों के साथ-साथ परीक्षाओं को भी ध्यान में रखा गया है।

हो सकता है कि आपकी गणना गलत निकले और सेंट्रलाइज्ड प्रोसेसिंग सेंटर, बैंगलोर द्वारा किए गए सुधार सही हों। इसे क्रॉसचेक करने के लिए, आप अपनी तुलना कर सकते हैंआय कर रिटर्न फॉर्म 26AS के साथ। यदि आप सुनिश्चित नहीं हैं, तो आप किसी पेशेवर की मदद ले सकते हैंकर सलाहकार.

यदि आप विवरणों को अच्छी तरह से पढ़ने के बाद भी गलतियाँ पाते हैं, तो आप सुधार के लिए आवेदन कर सकते हैं। ध्यान रखें कि ये गलतियां निवेश घोषणा या आय में किसी प्रकार की चूक या जोड़ नहीं होनी चाहिए।

आयकर अधिनियम के अनुसार, जिस गलती के लिए आप सुधार के अनुरोध को लागू करने जा रहे हैं, उसके लिए किसी जांच या बहस की आवश्यकता नहीं होनी चाहिए।

धारा 154 नोटिस प्राप्त होने पर उठाए जाने वाले कदम

हाल ही में, आयकर विभाग अधिकांश करदाताओं को स्व-निर्मित सुधार आदेश जारी करता दिख रहा है। हालाँकि, इन आदेशों को प्राप्त करने के बाद, लोग स्तब्ध रह जाते हैं और यह महसूस नहीं करते हैं कि आगे क्या करना है।

अगर आपको ऐसा नोटिस मिलता है, तो घबराएं नहीं। बस नीचे दिए गए चरणों का पालन करें, और समस्या आसानी से हल हो जाएगी:

क्रॉसचेक करें कि क्या आपको नोटिस के संबंध में ईमेल के माध्यम से या अपनी पोस्ट में जानकारी प्राप्त हुई है।

यदि आपको कोई सूचना प्राप्त नहीं हुई है, तो आप सूचना को फिर से भेजने के लिए अनुरोध सबमिट कर सकते हैं। उसके लिए:

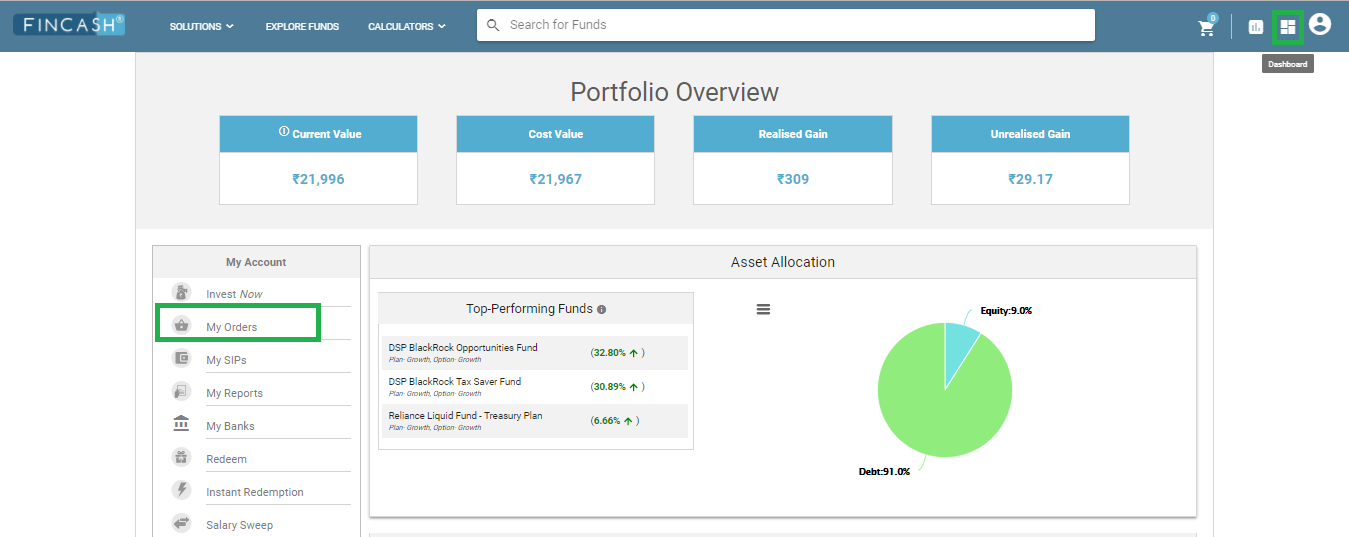

- आईटी विभाग के इस आधिकारिक पोर्टल पर जाएं

- खाता बनाने के लिए लॉग इन या साइन अप करें

- डैशबोर्ड पर, अनुभाग मेरा खाता > सूचना के लिए अनुरोध धारा 143(1)/154 . पर जाएं

- जानकारी पूरी करें और सबमिट पर क्लिक करें

यदि आप पहले ही सूचना प्राप्त कर चुके हैं, तो आपके द्वारा उठाए गए दावों और आईटीडी ने क्या विचार किया है, के बीच अंतर के कारणों की जांच करें।

आईटीडी पोर्टल पर जाएं और अपना फॉर्म 26एएस देखें

एक बार हो जाने के बाद, या तो आईटीडी द्वारा किए गए सुधारों को स्वीकार करें या आप तथ्यात्मक डेटा के अपने पक्ष के साथ प्रतिक्रिया दे सकते हैं। यदि आप सुधारों को स्वीकार नहीं कर रहे हैं, तो आपको इसके पीछे के कारण का उल्लेख करना होगा

फिर, नोटिस पर हस्ताक्षर करें और नोटिस के शीर्ष पर बताए गए पते पर भेजें

निष्कर्ष

यदि कोई छोटी-मोटी विसंगतियां हैं, तो आयकर विभाग इसे स्वयं सुधार सकता है। हालाँकि, यदि आप बाद में कुछ भी असामान्य होते हुए देखते हैं, तो आप हमेशा विभाग के आधिकारिक पोर्टल पर जाकर शिकायत दर्ज करा सकते हैं। ध्यान रखें कि आप जो भी कदम उठाएं, अपनी ओर से सटीकता के बारे में 100% सुनिश्चित होना काफी आवश्यक है।

पूछे जाने वाले प्रश्न

1. धारा 154 का क्या महत्व है?

ए: 1961 के आयकर अधिनियम की धारा 154 आपको उन त्रुटियों को सुधारने की अनुमति देती है जो आपने अपना आईटी रिटर्न दाखिल करते समय की होंगी। हालाँकि, आप जिन त्रुटियों को सुधार सकते हैं, वे तथ्यात्मक त्रुटि, कानूनी प्रावधानों का पालन करने में विफलता के कारण हुई त्रुटि, अंकगणितीय त्रुटि, या अन्य छोटी त्रुटियों, जैसे लिपिकीय त्रुटियों जैसी श्रेणियों के अंतर्गत आती हैं। इस धारा के तहत किसी अन्य प्रकार की गलती को सुधारा नहीं जा सकता है। इस अधिनियम को करदाता को उन साधारण गलतियों को सुधारने की अनुमति देने के लिए पेश किया गया था जो उसने अनजाने में अपना आईटी रिटर्न दाखिल करते समय की हो सकती हैं और गलतियों को बनाए रखने से रोक सकती हैं।

2. वे कौन से संशोधन हैं जो धारा 154 के दायरे में आते हैं?

ए: आयकर अधिनियम के 143(1), 200A(1), और 206CB(1) के तहत जारी सभी नोटिस और संशोधन धारा 154 के दायरे में आते हैं। ये आमतौर पर TDS और TCS स्टेटमेंट के संबंध में संशोधन और नोटिस के मुद्दे होते हैं।

3. धारा 154 के तहत सुधार के लिए कौन आवेदन कर सकता है?

ए: नियम के अनुसार, जिन व्यक्तियों ने अपना आईटी रिटर्न दाखिल किया है, वे अपनी कर फाइलिंग में त्रुटि को सुधार सकते हैं। हालांकि, अगर आपको लगता है कि आप सुधार फॉर्म की पेचीदगियों का प्रबंधन नहीं कर सकते हैं, तो आप अपने कर सलाहकार से इसे अपनी ओर से करने के लिए कह सकते हैं।

4. क्या टैक्स अथॉरिटी सेक्शन 154 के तहत नोटिस भेज सकती है?

ए: यदि विभाग द्वारा आईटी रिटर्न में कोई बेमेल या असंगति पाई जाती है तो वे नोटिस भेज सकते हैं। उदाहरण के लिए, उदाहरण के लिए, लिंग विसंगति, कर क्रेडिट त्रुटि, धनवापसी गलत गणना, या अग्रिम कर भुगतान में विसंगति जैसे द्विभाजन को कर प्राधिकरण द्वारा हरी झंडी दिखाई जा सकती है, और करदाता को एक नोटिस भेजा जा सकता है।

5. क्या मैं ऑनलाइन सुधार के लिए फाइल कर सकता हूं?

ए: हां, आप ऑनलाइन सुधार के लिए फाइल कर सकते हैं। हालांकि, आप दिए गए वित्तीय वर्ष के लिए अपना आईटी रिटर्न दाखिल करने के बाद ही सुधार के लिए फाइल कर सकते हैं।

6. सुधार के लिए फाइल करने के लिए मुझे किन चरणों का पालन करना होगा?

ए: जब आप सुधार के लिए फाइल करते हैं, तो आपको भारत के आयकर विभाग की आधिकारिक वेबसाइट पर लॉग-इन करना होगा। उसके बाद, आपको ई-फाइल पर जाना होगा, नीचे स्क्रॉल करना होगा, और पर क्लिक करना होगा'सुधार।' जब आप 'सुधार' पर क्लिक करते हैं, तो आपको अपने खाते में लॉग इन करने के लिए प्रेरित किया जाएगा, जो आप अपना पैन, सुधारा जाने के लिए वापसी, अंतिम संचार प्रदान करके कर सकते हैं।संदर्भ संख्या और आकलन वर्ष।

जब आप ये विवरण प्रदान करते हैं औरमान्य करें पर क्लिक करें, आपको एक ड्रॉप-डाउन मेनू मिलेगा जिसमें से आपको चयन करना होगासुधार अनुरोध प्रकार और सुधार के लिए एक कारण का चयन करें। आवश्यक विवरण प्रदान करने के बाद, पर क्लिक करें'ठीक है,' और आपका अनुरोध भेजा जाएगा।

7. अनुरोध कहां संसाधित किया जाता है?

ए: सत्यापन के लिए अनुरोध सीपीसी बैंगलोर में संसाधित किया जाएगा। सुधार अनुरोध पर कार्रवाई के बाद धारा 154 के तहत आदेश जारी किया जाएगा।

8. क्या कर प्राधिकरण अधिक भुगतान पर धनवापसी की मांग कर सकता है?

ए: हां, मान लीजिए कि पुनर्मूल्यांकन पर, प्राधिकरण यह पहचानता है कि विभाग ने धनवापसी की है, लेकिन राशि कम कर दी गई है। उस स्थिति में, कर प्राधिकरण निर्धारिती से धनवापसी के लिए कह सकता है।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।