म्युचुअल फंड कराधान: म्युचुअल फंड रिटर्न कैसे कर लगाया जाता है?

म्युचुअल फंड कराधान या कर परम्यूचुअल फंड्स एक ऐसी चीज है जिसने हमेशा लोगों को जिज्ञासु बनाए रखा है। म्यूचुअल फंडराजधानी कुछ नियमों और विनियमों को ध्यान में रखते हुए लाभ पर कर लगाया जाता है। आम तौर पर, कर बचाने के लिए लोग करते हैंम्युचुअल फंड में निवेश. लेकिन, बहुत से लोग इस बात से अवगत नहीं हैं कि म्यूचुअल फंड रिटर्न पर भी टैक्स के तहत टैक्स लगता हैआयकर पूंजीगत लाभ। तो पहलेनिवेश म्यूचुअल फंड में, म्यूचुअल फंड कराधान या म्यूचुअल फंड के कराधान को समझना महत्वपूर्ण है।

म्यूचुअल फंड कराधान

म्युचुअल फंड का कराधान या म्युचुअल फंड कराधान को 2 व्यापक मापदंडों द्वारा वर्गीकृत किया जा सकता है:

1. फंड का प्रकार:

श्रेणी 1

इक्विटी फ़ंड (याईएलएसएस धन)

श्रेणी 2

कर्ज़,मुद्रा बाजार फंड,निधि का कोष (एफओएफ), इंटरनेशनल इक्विटी फंड

2. निवेशक का प्रकार

ए। निवासी भारतीय

बी। एनआरआई

सी। गैर व्यक्ति

म्युचुअल फंड पर कराधान जानने से पहले आपको म्यूचुअल फंड में निवेश करने के दो विकल्पों के बारे में पता होना चाहिए। वे सम्मिलित करते हैं -

ग्रोथ ऑप्शन या म्यूचुअल फंड कैपिटल गेन्स

इस विकल्प के तहत, म्यूच्यूअल फ़ंड से मिलने वाले रिटर्न को स्वचालित रूप से फिर से निवेश किया जाता है और आपको ये लाभ तभी मिलते हैं जब आप म्यूच्यूअल फ़ंड यूनिट बेचते हैं।

म्यूचुअल फंड का लाभांश विकल्प

इसके विपरीत, लाभांश विकल्प के साथ, आप नियमित अंतराल पर लाभांश के रूप में म्यूचुअल फंड रिटर्न अर्जित कर सकते हैं। यह नियमित रूप से काम करता हैआय म्यूचुअल फंड यूनिट धारकों के लिए।

अब, इन विभिन्न विकल्पों पर म्यूचुअल फंड के प्रकार के अनुसार कर लगाया जाता है। साथ ही, म्युचुअल फंड कराधान परिसंपत्ति वर्ग के प्रकारों पर निर्भर करता है - इक्विटी या ऋण, और प्रत्येक पर अलग-अलग कर लगाया जाता है।

Talk to our investment specialist

म्युचुअल फंड पर कर (म्यूचुअल फंड कराधान)

1)इक्विटी म्युचुअल फंड पर कराधान (सभी इक्विटी उन्मुख योजनाओं सहित)

| इक्विटी योजनाएं | इंतेज़ार की अवधि | कर की दर |

|---|---|---|

| लॉन्ग टर्म कैपिटल गेन्स (LTCG .)) | 1 वर्ष से अधिक | 10% (बिना इंडेक्सेशन के)***** |

| शॉर्ट टर्म कैपिटल गेन्स (STCG) | एक वर्ष से कम या उसके बराबर | 15% |

| वितरित लाभांश पर कर | 10%# |

INR 1 लाख तक का लाभ कर मुक्त है। INR 1 लाख से अधिक के लाभ पर 10% की दर से कर लागू होता है। पहले की दर 0% लागत की गणना 31 जनवरी, 2018 को समापन मूल्य के रूप में की गई थी। # 10% का लाभांश कर + अधिभार 12% + उपकर 4% = 11.648% 4% का स्वास्थ्य और शिक्षा उपकर पेश किया गया। पहले शिक्षा उपकर 3*% था

इक्विटी म्युचुअल फंड वे फंड हैं जो इक्विटी से संबंधित उपकरणों में 65% से अधिक और शेष ऋण प्रतिभूतियों में निवेश करते हैं। लाभांश और विकास विकल्पों दोनों के लिए इन फंडों पर कराधान भिन्न होता है।

इक्विटी म्यूचुअल फंड का ग्रोथ विकल्प - म्यूचुअल फंड की होल्डिंग अवधि के आधार पर, ग्रोथ विकल्पों पर दो प्रकार के म्यूचुअल फंड कराधान हैं-

शॉर्ट टर्म कैपिटल गेन्स - जब ग्रोथ ऑप्शन वाले इक्विटी म्यूचुअल फंड को एक साल की अवधि के भीतर बेचा या भुनाया जाता है, तो व्यक्ति को एक छोटी अवधि का भुगतान करना होता है।पूंजी लाभ रिटर्न पर 15% टैक्स।

लॉन्ग टर्म कैपिटल गेन्स - जब आप एक साल के निवेश के बाद अपने इक्विटी फंड को बेचते या भुनाते हैं, तो आप पर लॉन्ग टर्म कैपिटल गेन टैक्स के तहत 10% (बिना इंडेक्सेशन के) टैक्स लगता है।

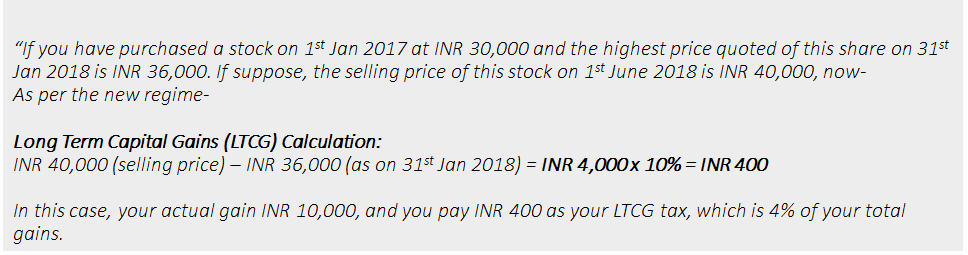

1 अप्रैल 2018 से लागू दीर्घकालिक पूंजीगत लाभ पर नए कर नियम

बजट 2018 के भाषण के अनुसार, इक्विटी ओरिएंटेड म्यूचुअल फंड और स्टॉक पर एक नया लॉन्ग टर्म कैपिटल गेन्स (LTCG) टैक्स 1 अप्रैल से लागू होगा। से उत्पन्न होने वाले INR 1 लाख से अधिक का दीर्घकालिक पूंजीगत लाभमोचन 1 अप्रैल 2018 को या उसके बाद म्यूचुअल फंड इकाइयों या इक्विटी पर 10 प्रतिशत (प्लस सेस) या 10.4 प्रतिशत पर कर लगाया जाएगा। INR 1 लाख तक के दीर्घकालिक पूंजीगत लाभ पर छूट दी जाएगी। उदाहरण के लिए, यदि आप एक वित्तीय वर्ष में स्टॉक या म्यूचुअल फंड निवेश से संयुक्त दीर्घकालिक पूंजीगत लाभ में INR 3 लाख कमाते हैं। कर योग्य LTCG INR 2 लाख (INR 3 लाख - 1 लाख) होंगे औरवित्त दायित्व INR 20 होगा,000 (INR 2 लाख का 10 प्रतिशत)।

*चित्र *

| विवरण | INR |

|---|---|

| 1 जनवरी, 2017 को शेयरों की खरीद | 1,000,000 |

| शेयरों की बिक्री1st April, 2018 | 2,000,000 |

| वास्तविक लाभ | 1,000,000 |

| उचित बाजार मूल्य 31 जनवरी, 2018 को शेयरों की संख्या | 1,500,000 |

| कर योग्य लाभ | 500,000 |

| कर | 50,000 |

निष्पक्षमंडी 31 जनवरी, 2018 को शेयरों का मूल्य ग्रैंडफादरिंग प्रावधान के अनुसार अधिग्रहण की लागत होगी।

इक्विटी पर पूंजीगत लाभ कर निर्धारित करने की प्रक्रिया, जो 1 अप्रैल 2018 से लागू होगी

- प्रत्येक बिक्री/मोचन पर पता करें कि क्या परिसंपत्ति दीर्घकालिक या अल्पकालिक पूंजीगत लाभ है

- अगर इसका शॉर्ट टर्म है तो गेन पर 15% टैक्स लगेगा

- यदि इसकी लंबी अवधि है, तो पता करें कि क्या 31 जनवरी 2018 के बाद इसका अधिग्रहण किया गया है

- यदि 31 जनवरी 2018 के बाद इसका अधिग्रहण किया गया तो:

एलटीसीजी = बिक्री मूल्य / मोचन मूल्य - अधिग्रहण की वास्तविक लागत

- यदि 31 जनवरी 2018 को या उससे पहले इसका अधिग्रहण किया जाता है तो लाभ प्राप्त करने के लिए निम्नलिखित प्रक्रिया का उपयोग किया जाएगा:

एलटीसीजी = बिक्री मूल्य / मोचन मूल्य - अधिग्रहण की लागत

बेहतर समझ के लिए, आइए हम बजट 2018 के स्पष्टीकरण के आधार पर इक्विटी पर LTCG का वर्णन करें-

पूंजीगत लाभ की गणना कैसे की जाती है?

वित्त विधेयक 2018 के अनुसार, पूंजीगत संपत्ति के अधिग्रहण की लागत इस प्रकार है:

- ए) ऐसी संपत्ति के अधिग्रहण की वास्तविक लागत; तथा

- बी) 31 जनवरी को उचित बाजार मूल्य और बिक्री मूल्य/मोचन मूल्य से कम।

- i) ऐसे सभी दीर्घकालिक लाभों को जोड़ा जाना है और aकटौती INR 1 लाख की अनुमति दी जाएगी। ii) शेष राशि पर (यदि यह सकारात्मक है) किसी को @ 10% ++ कर का भुगतान करना होगा।

2) डेट/मनी मार्केट फंड पर कराधान

| ऋण योजनाएं | इंतेज़ार की अवधि | कर की दर |

|---|---|---|

| लॉन्ग टर्म कैपिटल गेन्स (LTCG) | 3 साल से अधिक | इंडेक्सेशन के बाद 20% |

| शॉर्ट टर्म कैपिटल गेन्स (STCG) | 3 साल से कम या उसके बराबर | व्यक्तिगत आयकर दर |

| लाभांश पर कर | 25%# |

#डिविडेंड टैक्स 25% + सरचार्ज 12% + सेस 4% = 29.12% 4% का स्वास्थ्य और शिक्षा उपकर लगाया गया। पहले शिक्षा उपकर 3% था

दूसरे प्रकार का म्यूच्यूअल फण्ड हैडेट म्यूचुअल फंड, जो अधिकतर (65% से कम) ऋण साधनों में निवेश करता है। उनमें से कुछ अल्ट्रा-शॉर्ट टर्म म्यूचुअल फंड,लिक्विड फंड, फंड्स ऑफ फंड्स आदि। इक्विटी फंड्स के लिए, डेट म्यूचुअल फंड्स के लिए म्यूचुअल फंड टैक्सेशन भी भिन्न होता है।

डेट म्यूचुअल फंड का ग्रोथ विकल्प

- शॉर्ट टर्म कैपिटल गेन्स - यदि ऋण निवेश की होल्डिंग अवधि 3 वर्ष से कम है, तो 30% का अल्पकालिक पूंजीगत लाभ कर उत्तरदायी है।

- लॉन्ग टर्म कैपिटल गेन्स - जब ऋण निवेश 3 साल से अधिक के लिए आयोजित किया जाता है, तो रिटर्न पर इंडेक्सेशन लाभ के साथ 20% या निवेश के आधार पर 10% कर लगाया जाता है।

ऋण म्युचुअल फंड का लाभांश विकल्प (ऋणम्यूचुअल फंड लाभांश कर)

इक्विटी म्यूचुअल फंड के विपरीत, म्यूचुअल फंड से एक डीडीटी (लाभांश वितरण कर) काटा जाता हैनहीं हैं आपके ऋण निवेश का (शुद्ध संपत्ति मूल्य)।

इंडेक्सेशन पर नमूना गणना

2017 में निवेश का खरीद मूल्य 1 लाख रुपये और 4 साल बाद 1.5 लाख रुपये में बेचने के साथ एक सरल उदाहरण लेना। सूचकांक संख्या नीचे दी गई है (उदाहरण के लिए)। यहां शामिल सबसे महत्वपूर्ण कदम निवेश की अनुक्रमित लागत की गणना है।

- अनुक्रमित लागत = गणना में लिए जाने वाले निवेश का लागत मूल्य।

- अंतिम मूल्य = निवेश का बिक्री मूल्य (उपरोक्त मामले में INR 1.5 लाख)

| खरीद के वर्ष | सूचकांक लागत | निवेश का मूल्य |

|---|---|---|

| 2017 | 100 | 100,000 |

| 2021 | 130 | 150,000 |

| होल्डिंग अवधि - 4 वर्ष (LTCG के लिए योग्य) | ||

| निवेश का सूचकांक मूल्य = 130/100 * 1,00,000 = 130,000 | ||

| पूंजीगत लाभ = 150,000 - 130,000 =20,000 | ||

| पूंजीगत लाभ कर = 20,000 का 20% =4,000* | ||

| जोड़ा जाएगा सरचार्ज और सेस |

अब जब आप जानते हैंकरों विभिन्न प्रकार के म्यूच्यूअल फण्ड के लिए उत्तरदायी, आपको सही म्यूच्यूअल फण्ड का चयन करके इसका सर्वोत्तम लाभ उठाने का प्रयास करना चाहिए। ऊपर एक मार्गदर्शन हैआधार वित्तीय वर्ष 2017-18 के लिए कर संरचना, निवेश का चयन करते हुए, प्रासंगिक कर संरचनाओं को देखना चाहिए, उदाहरण के लिए। अल्पावधि में लाभांश विकल्प के लिए जाने वाली ऋण योजनाओं में कम कर लग सकता है। हालांकि, कोई भी निर्णय लेने से पहले एक स्वतंत्र कर सलाहकार से राय लेनी चाहिए और कार्रवाई करनी चाहिए। बेहतर रिटर्न कमाएं, ज्यादा बचाएं!

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

Very good information.

That is the professional way to go. Thorough, easy to understand, illustrations to make an average investor get clear understanding of the subject. Keep it up. Thanks.