म्यूचुअल फंड: डिविडेंड ऑप्शन या ग्रोथ ऑप्शन

म्यूचुअल फंड डिविडेंड मिलने पर क्या आपको अच्छा नहीं लगता? हाँ आप कीजिए। म्यूचुअल फंड लाभांश को एक म्यूचुअल फंड योजना द्वारा उसके यूनिटधारकों के बीच वितरित किया जाता है।म्यूचुअल फंड्स लाभांश को उनके अर्जित लाभ के विरुद्ध वितरित करें न कि उनके बही लाभ या कागजी लाभ पर। वास्तविक लाभ का अर्थ है म्यूचुअल फंड योजना द्वारा की बिक्री के विरुद्ध अर्जित लाभआधारभूत पोर्टफोलियो में संपत्ति। म्यूचुअल फंड डिविडेंड की अवधारणा से जुड़े कुछ मिथक हैं, हालांकि यह आकर्षक लगता है। तो, आइए म्यूचुअल फंड लाभांश के विभिन्न पहलुओं को समझते हैं जैसे म्यूचुअल फंड लाभांश योजनाओं में म्यूचुअल फंड निवेश, कैसे निवेश करेंसिप म्यूचुअल फंड, म्यूचुअल फंड के पीछे का मिथक कुछ म्यूचुअल फंड कंपनियों को लाभांश देता हैप्रस्ताव सर्वोत्तम लाभांश योजनाएँ, लाभांश योजनाओं के कराधान पहलू आदि।

Talk to our investment specialist

म्युचुअल फंड लाभांश: अर्थ

म्युचुअल फंड लाभांश, सरल शब्दों में, वास्तव में अर्जित लाभ में एक हिस्सा है जो एक म्यूचुअल फंड योजना अपने यूनिटधारकों को वितरित करती है। प्राप्त लाभ जैसा कि पहले के पैराग्राफ में चर्चा की गई है, म्यूचुअल फंड योजना द्वारा अर्जित वास्तविक लाभ को संदर्भित करता हैआय पोर्टफोलियो में अपनी अंतर्निहित परिसंपत्तियों की बिक्री से उत्पन्न। वास्तविक लाभ और बही लाभ के बीच भ्रमित नहीं होना चाहिए। ऐसा इसलिए है क्योंकि बुक प्रॉफिट नेट एसेट वैल्यू में वृद्धि पर विचार करता है यानहीं हैं अंतर्निहित परिसंपत्तियों का भी। एनएवी में वृद्धि अप्राप्त लाभ का हिस्सा है।

म्यूचुअल फंड लाभांश केवल एक विशेष योजना के यूनिटधारकों के बीच वितरित किया जाता है। फंड मैनेजर यूनिटहोल्डर्स के बीच डिविडेंड बांटता है। म्यूचुअल फंड लाभांश के वितरण से एनएवी में कमी आती है। इसके अलावा, लाभांश घोषित करने के लिए फंड प्रबंधकों की जिम्मेदारी है। म्यूचुअल फंड लाभांश पर कराधान के संबंध में, व्यक्तियों को ध्यान देना चाहिए कि इक्विटी म्यूचुअल फंड पर लाभांश वितरण वर्तमान के अनुसार लाभांश वितरण कर को आकर्षित नहीं करता हैआयकर कानून। इसके विपरीत, लाभांश वितरण aडेट फंड लाभांश वितरण कर के लिए उत्तरदायी है। म्यूचुअल फंड डिविडेंड प्लान के विभिन्न डिविडेंड विकल्पों में वार्षिक डिविडेंड, हाफ-अर्ली डिविडेंड, साप्ताहिक डिविडेंड और डेली डिविडेंड शामिल हैं।

म्युचुअल फंड: म्युचुअल फंड योजनाओं में विभिन्न विकल्प

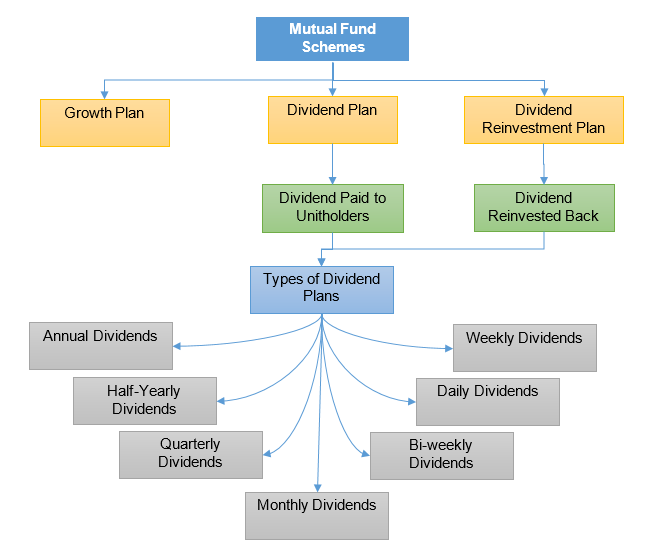

म्युचुअल फंड एक निवेश माध्यम है जो विभिन्न व्यक्तियों से एक साझा उद्देश्य साझा करने के लिए धन एकत्र करता हैनिवेश शेयरों में औरबांड. अधिकांश म्यूचुअल फंड योजनाएं विकास योजना, लाभांश योजना और लाभांश पुनर्निवेश योजना जैसे विभिन्न विकल्प प्रदान करती हैं। तो आइए जानते हैं इन प्लान्स के बारे में विस्तार से।

म्यूचुअल फंड में ग्रोथ प्लान का तात्पर्य है कि स्कीम से अर्जित लाभ को स्कीम में पुनर्निवेशित किया जाता है। बिना किसी पूर्व सूचना के, योजना में लाभ का पुनर्निवेश किया जाता है। म्यूचुअल फंड ग्रोथ प्लान के एनएवी में वृद्धि उसके अर्जित मुनाफे को दर्शाती है। विकास योजना को चुनने वाले व्यक्तियों को तब तक कोई अंतरिम नकदी प्रवाह नहीं मिलता हैमोचन. हालांकि, विकास योजनाओं का आनंद लेंकंपाउंडिंग लाभ। विकास योजनाओं में निवेश करने से व्यक्तियों को कराधान लाभों का आनंद लेने में भी मदद मिलती हैराजधानी लाभ। यदि म्यूचुअल फंड निवेश एक वर्ष से अधिक के लिए आयोजित किया जाता है, तो व्यक्तियों को लंबी अवधि के भुगतान की आवश्यकता नहीं होती हैपूंजी लाभ कर। इसके विपरीत, यदि निवेश खरीद की तारीख से एक वर्ष के भीतर भुनाया जाता है, तो व्यक्तियों को अल्पकालिक पूंजीगत लाभ का भुगतान करना होगा।

डिविडेंड प्लान एक म्यूचुअल फंड स्कीम द्वारा पेश की जाने वाली योजना को संदर्भित करता है, जहां म्यूचुअल फंड योजना के यूनिटधारकों को लाभांश वितरित किया जाता है। यह लाभांश उनके यूनिटधारकों को फंड योजना द्वारा अर्जित वास्तविक लाभ के अलग हिस्से से दिया जाता है। अपने निवेश पर नियमित आय की तलाश करने वाले व्यक्ति म्यूचुअल फंड लाभांश योजना का विकल्प चुनते हैं। हालांकि, लाभांश योजना चुनते समय, व्यक्तियों को यह समझने की जरूरत है कि जब भी कोई म्यूचुअल फंड योजना लाभांश की घोषणा करती है, तो फंड का एनएवी कम हो जाता है। ऐसा इसलिए है क्योंकि लाभांश एनएवी से घोषित किए जाते हैं।

लाभांश पुनर्निवेश योजना लाभांश योजना के समान है, जहां एक म्यूचुअल फंड व्यक्तियों के बीच लाभांश वितरित करता है। हालांकि, व्यक्तियों को पैसा देने के बजाय, लाभांश राशि को आगे की इकाइयों को खरीदने के लिए म्यूचुअल फंड योजना में वापस गिरवी रख दिया जाता है।

म्यूचुअल फंड लाभांश: लाभांश की अवधि

म्यूचुअल फंड योजनाओं पर लाभांश की घोषणा की अवधि हर योजना में अलग-अलग होती है। हालांकि, लाभांश वितरण का एकमात्र विवेक फंड मैनेजर के हाथों में होता है। लाभांश घोषणा के विभिन्न विकल्प इस प्रकार हैं।

वार्षिक लाभांश म्युचुअल फंड

इस विकल्प में, म्यूचुअल फंड योजनाएं सालाना लाभांश घोषित करती हैं। सभी प्रकार की म्यूच्यूअल फण्ड योजनाएं जैसेइक्विटी फ़ंड, डेट फंड, आदि, इस योजना की पेशकश करते हैं।

अर्ध-वार्षिक लाभांश म्युचुअल फंड

अर्ध-वार्षिक विकल्प में, व्यक्तियों को छह महीने में एक बार लाभांश मिलता है। फंड योजना के प्रदर्शन के आधार पर फंड हाउस अपने यूनिटधारकों को लाभांश की घोषणा करता है।

त्रैमासिक लाभांश म्युचुअल फंड

इस विकल्प का सहारा लेकर, व्यक्ति म्यूचुअल फंड योजना के प्रदर्शन के आधार पर तीन महीने में एक बार लाभांश प्राप्त कर सकते हैं।

मासिक लाभांश म्युचुअल फंड

जो लोग हर महीने स्थिर रिटर्न की उम्मीद कर रहे हैं, वे मासिक लाभांश विकल्प चुनते हैं। इस योजना का सहारा लेकर कोई व्यक्ति मासिक पर लाभांश की उम्मीद कर सकता हैआधार.

द्वि-साप्ताहिक लाभांश म्युचुअल फंड

यह विकल्प यूनिटधारकों को पाक्षिक आधार पर लाभांश का आनंद लेने में मदद करता है।

साप्ताहिक लाभांश म्युचुअल फंड

साप्ताहिक विकल्प यूनिटधारकों को हर सप्ताह लाभांश लाभ प्राप्त करने की सुविधा देता है। म्यूचुअल फंड स्कीम जैसे अल्ट्रा-अल्पकालिक निधि तथालिक्विड फंड साप्ताहिक लाभांश विकल्प प्रदान करें।

दैनिक लाभांश म्युचुअल फंड

इस विकल्प में, व्यक्तियों को दैनिक आधार पर लाभांश प्राप्त होता है। लिक्विड फंड और अन्य डेट फंड कुछ म्यूचुअल फंड योजनाएं हैं जो दैनिक लाभांश की पेशकश कर सकती हैं।

म्युचुअल फंड लाभांश पर कराधान प्रयोज्यता

कराधान के उद्देश्य से, म्यूचुअल फंड को दो श्रेणियों में वर्गीकृत किया जाता है, अर्थात् इक्विटी फंड और गैर-इक्विटी फंड। कर उद्देश्यों के लिए, इक्विटी म्यूचुअल फंड एक म्यूचुअल फंड योजना है, जिसका कुल निवेश का 65% से अधिक इक्विटी शेयरों में होता है। इक्विटी म्यूचुअल फंड के लाभांश को आयकर से छूट प्राप्त है। आयकर के अनुसार पूंजीगत लाभ को दीर्घकालिक पूंजीगत लाभ और अल्पकालिक पूंजीगत लाभ में वर्गीकृत किया जाता है। लॉन्ग टर्म कैपिटल गेन (LTCG) का मतलब इक्विटी म्यूचुअल फंड में 12 महीने से अधिक की अवधि के लिए किया गया कोई भी निवेश है। इक्विटी फंड में लॉन्ग टर्म कैपिटल गेन टैक्स पर लागू नहीं होता है। शॉर्ट-टर्म कैपिटल गेन (STCG), जहां इक्विटी फंड में निवेश 12 महीने से कम की अवधि के लिए होता है, एक पर कर पर लागू होता हैसमतल 15% की दर से।

डेट फंड्स के बारे में क्या? कराधान उद्देश्यों के लिए, डेट फंड या गैर-इक्विटी म्यूचुअल फंड एक म्यूचुअल फंड योजना है जिसमें इक्विटी शेयरों में 65% से कम निवेश होता है। गैर-इक्विटी म्यूचुअल फंड पर लाभांश लाभांश वितरण कर (डीडीटी) के लिए उत्तरदायी हैं। यूनिटधारकों को इसके बजाय डीडीटी का भुगतान करने की आवश्यकता नहीं है, फंड हाउस योजना के एनएवी से कर काटता है और उसी का भुगतान करता है। म्यूचुअल फंड लाभांश पर लगाया गया डीडीटी का प्रतिशत 28.84% (25% + अधिभार आदि) है। इसलिए, लाभांश योजना उन व्यक्तियों के लिए उपयुक्त है जो उच्चतम कर स्लैब के अंतर्गत आते हैं और विकास योजना की तुलना में डेट म्यूचुअल फंड में निवेश करने की योजना बना रहे हैं। इसे इस प्रकार समझाया गया है:

डेट फंड पर LTCG तभी लागू होता है जब निवेश की अवधि 36 महीने से अधिक हो।कर की दर इंडेक्सेशन बेनिफिट के साथ डेट फंड के लिए एलटीसीजी पर लागू 20% है। इसके विपरीत, डेट फंड पर एसटीसीजी तब लागू होता है जब निवेश की अवधि 36 महीने से कम हो। एसटीसीजी पर टैक्स व्यक्ति के टैक्स ब्रैकेट के अनुसार लगाया जाता है। इसलिए, यदि कोई व्यक्ति 33.33% के उच्चतम कर स्लैब के अंतर्गत आता है, तो उसे 33.33% का कर देना होगा। इसलिए, ऐसे व्यक्ति लाभांश योजनाओं का विकल्प चुन सकते हैं, जहां वे आयकर के 33.33% के बजाय डीडीटी के रूप में केवल 28.84 प्रतिशत का भुगतान करते हैं।

म्यूचुअल फंड निवेश: म्यूचुअल फंड लाभांश के पीछे के मिथक

बहुत से व्यक्तियों को लगता है कि म्यूचुअल फंड लाभांश कंपनियों द्वारा घोषित लाभांश के समान हैंशेयरधारकों जो एक मिथ्या नाम है। कंपनियों द्वारा दिए जाने वाले म्यूचुअल फंड लाभांश और लाभांश दोनों अलग-अलग हैं। कंपनियां अपने शेयरधारकों को उनके मुनाफे में से लाभांश की पेशकश करती हैं। इसी तरह, व्यक्तियों की धारणा है कि म्यूचुअल फंड योजनाओं में निवेश करके वे फंड की एनएवी में वृद्धि के साथ-साथ अतिरिक्त आय अर्जित करने में सक्षम होंगे। हालाँकि, यह एक गलत धारणा है। हालाँकि, यह निवेश से ही जारी किया जाता है जिसके परिणामस्वरूप NAV पर प्रभाव पड़ता है। इसे एक उदाहरण से समझाया जा सकता है।

मान लें कि आपके पास 10 हैं,000 रुपये का म्यूचुअल फंड यूनिट जिसका एनएवी 50 रुपये है। इसका मतलब है कि आपके पास म्यूचुअल फंड स्कीम में 200 यूनिट हैं। अब मान लीजिए कि फंड हाउस ने प्रति यूनिट 15 रुपये का लाभांश घोषित किया है। इसलिए, आपको मिलने वाली लाभांश राशि 3,000 रुपये है। एक परिणाम के रूप में,निवल मूल्य एनएवी का 7,000 रुपये होगा। लाभांश वितरण के कारण एनएवी को कम करना होगा और इसका संशोधित मूल्य 35 (50-15) रुपये होगा।

म्युचुअल फंड डिविडेंड योजनाओं की पेशकश करने वाली म्युचुअल फंड कंपनियां

वर्तमान में, अधिकांशसंपत्ति प्रबंधन कंपनियां (एएमसी) या म्यूचुअल फंड कंपनियां म्यूचुअल फंड स्कीम डिविडेंड स्कीम ऑफर कर रही हैं। जो व्यक्ति अपने म्यूचुअल फंड निवेश पर नियमित रिटर्न की उम्मीद करते हैं, वे म्यूचुअल फंड लाभांश योजनाओं का विकल्प चुनते हैं। हालांकि, व्यक्तियों को यह याद रखना चाहिए कि फंड मैनेजर के पास लाभांश घोषित करने का एकमात्र विवेक है। फंड मैनेजर लाभांश की राशि और लाभांश घोषणा के समय के बारे में निर्णय ले सकता है।

म्यूचुअल फंड लाभांश योजनाओं में निवेश कैसे करें?

व्यक्ति कर सकते हैंम्यूचुअल फंड में निवेश करें विभिन्न निवेश चैनलों जैसे सीधे एएमसी से या दलालों, म्यूचुअल फंड वितरकों और ऑनलाइन पोर्टलों के माध्यम से लाभांश योजनाएं। हालांकि, यदि व्यक्ति एएमसी के माध्यम से म्यूचुअल फंड लाभांश योजनाओं में निवेश करते हैं तो वे केवल एक फंड हाउस की योजनाएं खरीद सकते हैं। इसके विपरीत, दलालों या म्यूचुअल फंड वितरकों के माध्यम से, व्यक्तियों को विभिन्न फंड हाउस की योजनाओं में निवेश करने का विकल्प मिलता है। ऑनलाइन पोर्टल जो अतिरिक्त लाभ प्रदान करते हैं, वह यह है कि, विभिन्न फंड हाउसों की योजनाओं को चुनने के अलावा, वे ऐसी योजनाओं में कहीं से भी और किसी भी समय निवेश कर सकते हैं।

लाभांश योजनाओं की पेशकश करने वाले एसआईपी म्युचुअल फंड

एसआईपी या व्यवस्थितनिवेश योजना म्यूचुअल फंड योजनाओं में नियमित अंतराल पर कम मात्रा में निवेश को संदर्भित करता है। SIP का प्राथमिक लाभ यह है कि व्यक्ति छोटी मात्रा में निवेश कर सकते हैं। नतीजतन, यह उनकी जेब में चुटकी नहीं लेता है। की न्यूनतम राशिएसआईपी निवेश 500 रुपये (कुछ और भी छोटे) जितना कम हो सकता है। म्यूचुअल फंड कंपनी विभिन्न प्रकार की म्यूचुअल फंड योजनाओं जैसे डेट फंड, इक्विटी फंड, और में लाभांश योजनाएं शुरू करती हैहाइब्रिड फंड.

एसआईपी इक्विटी के लिए सर्वश्रेष्ठ लाभांश म्युचुअल फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Normal Dividend, Payout ₹37.368

↑ 0.00 ₹1,119 3.9 12.9 38.1 22.9 17.1 33.8 DSP Natural Resources and New Energy Fund Normal Dividend, Payout ₹34.487

↑ 0.43 ₹1,765 12.8 19.1 34 23 20 17.5 Franklin Asian Equity Fund Normal Dividend, Payout ₹18.0486

↑ 0.35 ₹372 8.5 18.9 34 14.4 3.1 23.7 Aditya Birla Sun Life Banking And Financial Services Fund Normal Dividend, Payout ₹22.39

↓ -0.42 ₹3,641 -5.4 3.4 16.6 15 11.6 16.8 Franklin Build India Fund Normal Dividend, Payout ₹40.9264

↓ -0.27 ₹3,003 0.1 2.1 16.3 25.3 21.8 2.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP US Flexible Equity Fund DSP Natural Resources and New Energy Fund Franklin Asian Equity Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Lower mid AUM (₹1,765 Cr). Bottom quartile AUM (₹372 Cr). Highest AUM (₹3,641 Cr). Upper mid AUM (₹3,003 Cr). Point 2 Established history (13+ yrs). Established history (17+ yrs). Oldest track record among peers (18 yrs). Established history (12+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 17.07% (lower mid). 5Y return: 19.99% (upper mid). 5Y return: 3.06% (bottom quartile). 5Y return: 11.60% (bottom quartile). 5Y return: 21.85% (top quartile). Point 6 3Y return: 22.87% (lower mid). 3Y return: 23.01% (upper mid). 3Y return: 14.36% (bottom quartile). 3Y return: 15.02% (bottom quartile). 3Y return: 25.34% (top quartile). Point 7 1Y return: 38.06% (top quartile). 1Y return: 34.03% (upper mid). 1Y return: 33.97% (lower mid). 1Y return: 16.61% (bottom quartile). 1Y return: 16.26% (bottom quartile). Point 8 Alpha: 2.18 (top quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.21 (upper mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 1.15 (lower mid). Sharpe: 1.32 (upper mid). Sharpe: 2.24 (top quartile). Sharpe: 1.00 (bottom quartile). Sharpe: 0.16 (bottom quartile). Point 10 Information ratio: -0.19 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.15 (top quartile). Information ratio: 0.00 (bottom quartile). DSP US Flexible Equity Fund

DSP Natural Resources and New Energy Fund

Franklin Asian Equity Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

इस प्रकार, यह निष्कर्ष निकाला जा सकता है कि जो व्यक्ति समय की अवधि में स्थिर आय प्रवाह की उम्मीद करते हैं, वे म्यूचुअल फंड लाभांश योजनाओं का विकल्प चुन सकते हैं।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।