ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ vs ಲಾರ್ಜ್-ಕ್ಯಾಪ್: ಯಾವುದು ಉತ್ತಮ?

ನೀವು ಇಪ್ಪತ್ತರ ಹರೆಯವನ್ನು ತಲುಪಿದಾಗ, ಉಳಿತಾಯ, ಹೂಡಿಕೆ ಮತ್ತು ಆದಾಯದಂತಹ ಪರಿಕಲ್ಪನೆಗಳು ಸುಳಿದಾಡಲು ಪ್ರಾರಂಭಿಸುತ್ತವೆ. ನೀವು ಈಗಾಗಲೇ ಮೂಲವನ್ನು ಹೊಂದಿರುವ ಶಿಖರವನ್ನು ತಲುಪುತ್ತೀರಿಆರ್ಥಿಕ ಯೋಜನೆ ಮತ್ತು ಹೂಡಿಕೆ ಜ್ಞಾನ, ಆದರೆ ಇದು ಎಂದಿಗೂ ಸಾಕಾಗುವುದಿಲ್ಲ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು, ಇತರ ವಿಷಯಗಳ ಜೊತೆಗೆ, ಪ್ರಾರಂಭಿಸಲು ಬಯಸುವವರಿಗೆ ಉತ್ತಮ ಹೂಡಿಕೆ ಪರ್ಯಾಯಗಳಲ್ಲಿ ಒಂದಾಗಿದೆಹೂಡಿಕೆ ಬೇಗ. ಹಾಗೆ ಮಾಡುವುದರಿಂದ, ನೀವು ಮಾಡಬಹುದುಹಣ ಉಳಿಸಿ, ಪಾವತಿಸುವುದನ್ನು ತಪ್ಪಿಸಿತೆರಿಗೆಗಳು ಮತ್ತು ನಿಮ್ಮ ಸಂಪತ್ತನ್ನು ವಿಸ್ತರಿಸಿ.

ಆದಾಗ್ಯೂ, ಅಲ್ಲಿ ನೂರಾರು ಆಯ್ಕೆಗಳು ಲಭ್ಯವಿದೆ ಎಂದು ಪರಿಗಣಿಸಿ, ಹೂಡಿಕೆ ಮಾಡಲು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ಆಯ್ಕೆ ಮಾಡುವುದು ಸಾಕಷ್ಟು ಶ್ರಮದಾಯಕ ಕೆಲಸವಾಗಿದೆ. ಎಲ್ಲಾ ಆಯ್ಕೆಗಳಲ್ಲಿ, ನೀವು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಮತ್ತು ಬಗ್ಗೆ ಕೇಳಬಹುದುದೊಡ್ಡ ಕ್ಯಾಪ್ ನಿಧಿಗಳು ಆಗಾಗ್ಗೆ. ಅವು ಯಾವುವು? ಮತ್ತು, ನೀವು ಅವುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬೇಕೇ? ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ವಿರುದ್ಧ ದೊಡ್ಡ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ನಡುವಿನ ಸಮಗ್ರ ಹೋಲಿಕೆಯೊಂದಿಗೆ ಉತ್ತರಗಳನ್ನು ಕಂಡುಹಿಡಿಯೋಣ.

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಎಂದರೇನು?

ಸೆಕ್ಯುರಿಟೀಸ್ ಮತ್ತು ಎಕ್ಸ್ಚೇಂಜ್ ಬೋರ್ಡ್ ಆಫ್ ಇಂಡಿಯಾ ಪ್ರಕಾರ (SEBI), ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ ಮುಕ್ತ-ಮುಕ್ತ, ಕ್ರಿಯಾತ್ಮಕ ಇಕ್ವಿಟಿ ಯೋಜನೆಯಾಗಿದೆ. ಇದು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಆಗಿದ್ದು ಅದು ಪೂರ್ವನಿರ್ಧರಿತ ಕಂಪನಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಸೀಮಿತವಾಗಿಲ್ಲಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣ.

ಈಕ್ವಿಟಿ ಮತ್ತು ಇಕ್ವಿಟಿ-ಸಂಬಂಧಿತ ಭದ್ರತೆಗಳಲ್ಲಿನ ಯೋಜನೆಯ ಮೂಲ ಹೂಡಿಕೆಯು ಅದರ ಒಟ್ಟು ಸ್ವತ್ತುಗಳ 65% ರಷ್ಟಿದೆ. ಪ್ರತಿ ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಯೋಜನೆಗೆ, ಆಸ್ತಿ ನಿರ್ವಹಣೆ ಕಂಪನಿ (AMC) ಸೂಕ್ತವಾದ ಮಾನದಂಡವನ್ನು ಆಯ್ಕೆ ಮಾಡುವ ವಿವೇಚನೆಯನ್ನು ಹೊಂದಿದೆ. ಫಂಡ್ನ ಪ್ರಾಸ್ಪೆಕ್ಟಸ್ ಅನ್ನು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರಚನೆಯಲ್ಲಿ ತೋರಿಸಲಾಗುತ್ತದೆ.

ಇದಲ್ಲದೆ, 1996 ರ SEBI (ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು) ನಿಯಮಗಳ ನಿಯಮ 18(15A) ಗೆ ಸಂಬಂಧಿಸಿದಂತೆ, SEBI ಫಂಡ್ ಕಂಪನಿಗಳಿಗೆ ಪ್ರಸ್ತುತ ಯೋಜನೆಯನ್ನು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಸ್ಕೀಮ್ ಆಗಿ ಪರಿವರ್ತಿಸಲು ಅವಕಾಶ ಮಾಡಿಕೊಟ್ಟಿದೆ, ಇದು ಬದಲಾವಣೆಯ ಅವಶ್ಯಕತೆಗೆ ಅನುಗುಣವಾಗಿ ಯೋಜನೆಯ ಪ್ರಮುಖ ಲಕ್ಷಣಗಳು.

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ ಹೂಡಿಕೆದಾರರಿಗೆ ತಮ್ಮ ವೈವಿಧ್ಯತೆಯನ್ನು ಸಹಾಯ ಮಾಡುತ್ತದೆಬಂಡವಾಳ ದೊಡ್ಡ, ಮಧ್ಯಮ ಮತ್ತು ಸಣ್ಣ-ಕ್ಯಾಪ್ನಂತಹ ವಿವಿಧ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣಗಳೊಂದಿಗೆ ಸಂಸ್ಥೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ ಅಪಾಯವನ್ನು ಕಡಿಮೆ ಮಾಡುವುದು ಮತ್ತುಚಂಚಲತೆ. ಅವುಗಳನ್ನು ವೈವಿಧ್ಯಮಯ ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು ಅಥವಾ ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಎಂದೂ ಕರೆಯಲಾಗುತ್ತದೆ.

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ವೈಶಿಷ್ಟ್ಯಗಳು

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ಕೆಲವು ಪ್ರಮುಖ ವೈಶಿಷ್ಟ್ಯಗಳು ಇಲ್ಲಿವೆ:

- ಅವರು ವಿಶಾಲವಾಗಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತಾರೆಶ್ರೇಣಿ ನಿರ್ದಿಷ್ಟ ವಲಯದ ಮೇಲೆ ಕೇಂದ್ರೀಕರಿಸುವ ಬದಲು ಬಂಡವಾಳೀಕರಣಗಳ

- ಅದರ ನಮ್ಯತೆಯಿಂದಾಗಿ ಇದು ಪೋರ್ಟ್ಫೋಲಿಯೊಗೆ ಭದ್ರತೆ ಮತ್ತು ಬೆಳವಣಿಗೆ ಎರಡನ್ನೂ ನೀಡುತ್ತದೆ, ಇದು ಅವುಗಳ ನಡುವೆ ಬದಲಾಯಿಸಲು ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆಬಂಡವಾಳ ಮಾರುಕಟ್ಟೆ ಗುಂಪುಗಳು ಮತ್ತು ಷೇರುಗಳು

- ಅವರು ಒಂದು ವಲಯದಿಂದ ಇನ್ನೊಂದಕ್ಕೆ ಬದಲಾಯಿಸಬಹುದುಬಂಡವಾಳ ಮಾರುಕಟ್ಟೆಗಳು ಉತ್ತಮವಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತಿಲ್ಲ. ಇದು ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳು ಮತ್ತು ವೈವಿಧ್ಯೀಕರಣದ ಅವಕಾಶಗಳನ್ನು ಒದಗಿಸುತ್ತದೆ

- ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ತಮ್ಮ ಸ್ವತ್ತುಗಳ 65% ಕ್ಕಿಂತ ಹೆಚ್ಚು ಷೇರುಗಳು ಮತ್ತು ಅಂತಹುದೇ ಉತ್ಪನ್ನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ

- ಅವರು ತಮ್ಮ ಹಣವನ್ನು ಬಲವಾದ ವ್ಯಾಪಾರ ತಂತ್ರಗಳು, ಹಣಕಾಸಿನೊಂದಿಗೆ ಸಂಸ್ಥೆಗಳಿಗೆ ಹಾಕುತ್ತಾರೆಹೇಳಿಕೆಗಳ, ಮತ್ತು ಟ್ರ್ಯಾಕ್ ದಾಖಲೆಗಳು. ಅದೇ ರೀತಿ, ಕೆಲವು ಸ್ಟಾಕ್ಗಳು ಕಳಪೆಯಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತಿದ್ದರೆ, ಅವರು ಸುಲಭವಾಗಿ ತೊರೆಯಬಹುದು

- ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು, ಮಲ್ಟಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳಿಗಿಂತ ಭಿನ್ನವಾಗಿ, ಯಾವುದೇ ಬಂಡವಾಳೀಕರಣ ವಲಯದಲ್ಲಿ ಅವರು ಹೊಂದಿರಬೇಕಾದ ಆಸ್ತಿಗಳ ಶೇಕಡಾವಾರು ಮೇಲೆ ಯಾವುದೇ ನಿರ್ಬಂಧಗಳನ್ನು ಹೊಂದಿಲ್ಲ ಮತ್ತು ಅಪಾಯ-ರಿಟರ್ನ್ ಹೊಂದಾಣಿಕೆಯನ್ನು ಒದಗಿಸಲು ಉತ್ತಮ ಸ್ಥಾನದಲ್ಲಿದೆ

Talk to our investment specialist

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಪ್ರಯೋಜನಗಳು

ಮಧ್ಯಮದಿಂದ ದೀರ್ಘಾವಧಿಯವರೆಗೆ ಇಡೀ ಮಾರುಕಟ್ಟೆ ಚಕ್ರದಲ್ಲಿ ಭಾಗವಹಿಸಲು ಬಯಸುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಈ ನಿಧಿಗಳು ಸೂಕ್ತವಾದ ಆಯ್ಕೆಯಾಗಿದೆ. ನೀವು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳಲ್ಲಿ ಏಕೆ ಹೂಡಿಕೆ ಮಾಡಬೇಕೆಂದು ತಿಳಿಯಲು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುವ ಪ್ರಮುಖ ಪ್ರಯೋಜನಗಳು ಇಲ್ಲಿವೆ:

- ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಏರುತ್ತಿರುವ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಬೆಳವಣಿಗೆಯ ಸಾಧ್ಯತೆಗಳನ್ನು ಗುರುತಿಸಲು ಮತ್ತು ಕುಸಿಯುತ್ತಿರುವ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿನ ತೊಂದರೆಯ ಅಪಾಯವನ್ನು ಕಡಿಮೆ ಮಾಡಲು ಉದ್ದೇಶಿಸಲಾಗಿದೆ.

- ಇವುಗಳು "ಗೋ-ಎಲ್ಲಿಯೂ" ವರ್ತನೆಯೊಂದಿಗೆ ಉತ್ತಮ-ವೈವಿಧ್ಯತೆಯ ಇಕ್ವಿಟಿಗಳ ತಂತ್ರಗಳಾಗಿವೆ

- ಅವರು ಮಂಡಳಿಯಾದ್ಯಂತ ಹೂಡಿಕೆ ಸಾಧ್ಯತೆಗಳ ಲಾಭವನ್ನು ಪಡೆಯುವ ಗುರಿಯನ್ನು ಹೊಂದಿದ್ದಾರೆ

- ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳಿಗೆ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣದ ಸ್ಪೆಕ್ಟ್ರಮ್ನಾದ್ಯಂತ ಹೂಡಿಕೆ ಮಾಡಲು ಸ್ವಾತಂತ್ರ್ಯವನ್ನು ನೀಡುತ್ತವೆ

- ವೈವಿಧ್ಯಮಯ ಪೋರ್ಟ್ಫೋಲಿಯೊದ ಕಾರಣ ಅಪಾಯ ಮತ್ತು ರಿಟರ್ನ್ ಘಟಕಗಳು ಸಮತೋಲಿತವಾಗಿವೆ

- ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣವನ್ನು ಲೆಕ್ಕಿಸದೆಯೇ, ಮಾರುಕಟ್ಟೆಯ ಸ್ಪೆಕ್ಟ್ರಮ್ನಾದ್ಯಂತ ಅವಕಾಶಗಳನ್ನು ಲಾಭ ಮಾಡಿಕೊಳ್ಳುವ ಸಾಮರ್ಥ್ಯವನ್ನು ಅವರು ಹೊಂದಿದ್ದಾರೆ,ಕೈಗಾರಿಕೆ, ಅಥವಾ ಶೈಲಿ

ಲಾರ್ಜ್-ಕ್ಯಾಪ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಎಂದರೇನು?

ಬ್ಲೂ-ಚಿಪ್ ಸ್ಟಾಕ್ಗಳು ಎಂದೂ ಕರೆಯಲ್ಪಡುವ, ದೊಡ್ಡ ಕ್ಯಾಪ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಒಂದು ರೀತಿಯ ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಆಗಿದ್ದು ಅದು ಪ್ರಾಥಮಿಕವಾಗಿ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣದಲ್ಲಿ 100 ಕಂಪನಿಗಳ ಅಡಿಯಲ್ಲಿ ಸಂಸ್ಥೆಗಳ ಷೇರುಗಳು ಮತ್ತು ಇಕ್ವಿಟಿ-ಲಿಂಕ್ಡ್ ಸೆಕ್ಯುರಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಅವುಗಳ ಸ್ಥಿರತೆ ಮತ್ತು ಸ್ಥಿರತೆಗೆ ಇವುಗಳನ್ನು ಗುರುತಿಸಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಬುಲಿಶ್ ಮಾರುಕಟ್ಟೆ ಪ್ರವೃತ್ತಿಗಳ ಸಮಯದಲ್ಲಿ, ದೊಡ್ಡ ಸಂಸ್ಥೆಗಳನ್ನು ಸಣ್ಣ ಮತ್ತು ಮಧ್ಯಮ-ಕ್ಯಾಪ್ ಸಂಸ್ಥೆಗಳಿಂದ ಮೀರಿಸಬಹುದು.

ಈ ವರ್ಗದ ಕಂಪನಿಗಳು ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಉತ್ತಮ ಖ್ಯಾತಿಯನ್ನು ಹೊಂದಿವೆ ಎಂದು ಒಪ್ಪಿಕೊಳ್ಳಲಾಗಿದೆ. ಅತ್ಯುತ್ತಮವಾದ ದೊಡ್ಡ-ಕ್ಯಾಪ್ ನಿಧಿಗಳೊಂದಿಗೆ, ಮಧ್ಯಮದಿಂದ ದೀರ್ಘಾವಧಿಯವರೆಗೆ ಅವಧಿಯವರೆಗೆ ತಮ್ಮ ಗೆಳೆಯರನ್ನು ಮೀರಿಸಿ ಸಾಬೀತಾಗಿರುವ ದಾಖಲೆಯೊಂದಿಗೆ ನೀವು ಸಂಸ್ಥೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತಿದ್ದೀರಿ ಎಂದು ನೀವು ಖಚಿತವಾಗಿ ಹೇಳಬಹುದು.

ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಮತ್ತು ಹೋಲಿಸಿದರೆಮಿಡ್ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು, ಇವುಗಳು ಕಡಿಮೆ ಹೊಂದಿವೆಅಪಾಯದ ಪ್ರೊಫೈಲ್, ಅಪಾಯ-ವಿರೋಧಿ ಹೂಡಿಕೆದಾರರಿಗೆ ಅವರನ್ನು ಆದರ್ಶವಾಗಿಸುತ್ತದೆ.

ಲಾರ್ಜ್-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ವೈಶಿಷ್ಟ್ಯಗಳು

ದೊಡ್ಡ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ಕೆಲವು ಪ್ರಮುಖ ಲಕ್ಷಣಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ:

- ಕೆಲವೊಮ್ಮೆ ಬ್ಲೂ-ಚಿಪ್ ಫಂಡ್ಗಳು ಎಂದು ಕರೆಯಲ್ಪಡುವ ದೊಡ್ಡ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಮೂಲಭೂತವಾಗಿಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು ಅದು ಪ್ರಾಥಮಿಕವಾಗಿ ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಅವರು ಇತರ ರೀತಿಯ ಇಕ್ವಿಟಿಗಳ ನಡುವೆ ಬ್ಲೂ-ಚಿಪ್ ವ್ಯವಹಾರಗಳ ಷೇರುಗಳ ಮೇಲೆ ಕೇಂದ್ರೀಕರಿಸುತ್ತಾರೆ

- ಈ ನಿಧಿಗಳು ಮಿಡ್ ಕ್ಯಾಪ್ ಅಥವಾ ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳಲ್ಲಿ ಸುರಕ್ಷಿತ ಹೂಡಿಕೆಯಾಗಿದೆಸಣ್ಣ ಕ್ಯಾಪ್ ನಿಧಿಗಳು ಏಕೆಂದರೆ ಅವರ ಸ್ಥಿರತೆ ಮತ್ತುದ್ರವ್ಯತೆ

- ಹತ್ತು ವರ್ಷಗಳ ಹೂಡಿಕೆ ಹಾರಿಜಾನ್ ಹೊಂದಿರುವ ಹೂಡಿಕೆದಾರರು ಮತ್ತು ದೀರ್ಘಾವಧಿಯ ಆರ್ಥಿಕ ಮೆಚ್ಚುಗೆಯ ಬಯಕೆಯು ದೊಡ್ಡ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳಿಂದ ಪ್ರಯೋಜನ ಪಡೆಯಬಹುದು

- ಬ್ಲೂ-ಚಿಪ್ ಸ್ಟಾಕ್ಗಳ ನಿರಂತರ ವಹಿವಾಟಿನಿಂದಾಗಿ ದೊಡ್ಡ ಕ್ಯಾಪ್ ಕಂಪನಿಗಳ ಸ್ಟಾಕ್ ಬೆಲೆಗಳಲ್ಲಿ ತ್ವರಿತ ಏರಿಳಿತಗಳು ಅಸಾಮಾನ್ಯವಾಗಿದೆ. ಪರಿಣಾಮವಾಗಿ, ಬ್ಲೂ-ಚಿಪ್ ಫಂಡ್ಗಳು ಸ್ಥಿರವಾದ ಆದಾಯವನ್ನು ನೀಡುತ್ತವೆ

- ಬ್ಲೂ-ಚಿಪ್ ಸ್ಟಾಕ್ಗಳು ಅವುಗಳ ಖ್ಯಾತಿ, ಗುಣಮಟ್ಟ ಮತ್ತು ವಿಶ್ವಾಸಾರ್ಹತೆಯಿಂದಾಗಿ ಕಠಿಣ ಸಮಯದಲ್ಲೂ ವ್ಯಾಪಾರ ಮಾಡಲು ಸುಲಭವಾಗಿದೆ. ಈಕ್ವಿಟಿಗಳ ಆಗಾಗ್ಗೆ ಮಾರಾಟ ಮತ್ತು ಖರೀದಿಯು ತ್ವರಿತ ಫಲಿತಾಂಶಕ್ಕೆ ಕಾರಣವಾಗುತ್ತದೆನಗದು ಹರಿವು, ಬ್ಲೂ-ಚಿಪ್ ಫಂಡ್ಗಳನ್ನು ತುಂಬಾ ದ್ರವವಾಗಿ ಮಾಡುವುದು

ಲಾರ್ಜ್-ಕ್ಯಾಪ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದರ ಪ್ರಯೋಜನಗಳು

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗೆ ಹೊಸಬರಿಗೆ, ದೊಡ್ಡ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಪ್ರಾರಂಭಿಸಲು ಉತ್ತಮ ಸ್ಥಳವಾಗಿದೆ ಏಕೆಂದರೆ ಅವುಗಳು ಆರ್ಥಿಕವಾಗಿ ಉತ್ತಮವೆಂದು ಪರಿಗಣಿಸಲ್ಪಟ್ಟ ಕಂಪನಿಗಳಾಗಿವೆ. ಹೂಡಿಕೆದಾರರು ಸಾಮಾನ್ಯವಾಗಿ ಸುರಕ್ಷಿತವಾಗಿರುತ್ತಾರೆ ಏಕೆಂದರೆ 80% ನಿಧಿಗಳ ಆಸ್ತಿಯನ್ನು ದೊಡ್ಡ ಕ್ಯಾಪ್ ಕಂಪನಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ.

ಕಾರ್ಪಸ್ನ ಉಳಿದ 20% ಅನ್ನು ಬಳಸಿಕೊಂಡು ದೊಡ್ಡ-ಕ್ಯಾಪ್ ಫಂಡ್ನ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ರಚಿಸುವ ವಿಧಾನ, ಮತ್ತೊಂದೆಡೆ, ಅದರ ಕಾರ್ಯಕ್ಷಮತೆಯ ಮೇಲೆ ಗಣನೀಯ ಪ್ರಭಾವ ಬೀರುತ್ತದೆ. ನೀವು ದೊಡ್ಡ ಕ್ಯಾಪ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ಏಕೆ ಆಯ್ಕೆ ಮಾಡಬಹುದು ಎಂಬುದು ಇಲ್ಲಿದೆ:

- ಈ ನಿಧಿಗಳು ಹೂಡಿಕೆದಾರರಿಗೆ ಹೆಚ್ಚಿನ ಅಲ್ಪಾವಧಿಯ ಆದಾಯವನ್ನು ಒದಗಿಸುತ್ತವೆ ಮತ್ತು ನಿಯಮಿತವಾಗಿ ಲಾಭಾಂಶವನ್ನು ಪಾವತಿಸುವಾಗ ದೀರ್ಘಾವಧಿಯ ಸಂಪತ್ತು-ನಿರ್ಮಾಣಕ್ಕೆ ಕೊಡುಗೆ ನೀಡುತ್ತವೆ

- ಲಾರ್ಜ್ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಮಾರುಕಟ್ಟೆಯ ಕುಸಿತವನ್ನು ತಡೆದುಕೊಳ್ಳುವ ಸಾಮರ್ಥ್ಯವನ್ನು ಹೊಂದಿವೆ

- ಅವರು ಸ್ಥಿರವಾದ ಮತ್ತು ಕಡಿಮೆ-ಅಪಾಯದ ಆದಾಯವನ್ನು ಒದಗಿಸುತ್ತಾರೆ

- ಕಡಿಮೆ-ಅಪಾಯದ ಸಹಿಷ್ಣುತೆ ಹೊಂದಿರುವ ಹೂಡಿಕೆದಾರರಿಗೆ ದೊಡ್ಡ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಪ್ರಯೋಜನಕಾರಿಯಾಗಬಹುದು

ಅತ್ಯುತ್ತಮ ಪ್ರದರ್ಶನ ನೀಡುವ ಲಾರ್ಜ್ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು 2022

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) IDBI India Top 100 Equity Fund Growth ₹44.16

↑ 0.05 ₹655 500 9.2 12.5 15.4 21.9 12.6 Nippon India Large Cap Fund Growth ₹88.6966

↑ 1.05 ₹50,107 100 -4.6 -3.2 11.4 17.8 16 9.2 ICICI Prudential Bluechip Fund Growth ₹108.2

↑ 1.22 ₹76,646 100 -5.4 -2.1 10.8 17 14.2 11.3 DSP TOP 100 Equity Growth ₹457.699

↑ 6.46 ₹7,163 500 -5.4 -3 7.2 16.7 12.1 8.4 Bandhan Large Cap Fund Growth ₹75.42

↑ 0.87 ₹1,980 100 -4.6 -2.2 12.2 16.5 12 8.2 Invesco India Largecap Fund Growth ₹66.61

↑ 1.15 ₹1,666 100 -5 -4.9 10.9 16.3 12.7 5.5 BNP Paribas Large Cap Fund Growth ₹215.406

↑ 2.06 ₹2,614 300 -3.4 -1.4 9.2 15.3 12 4.4 Kotak Bluechip Fund Growth ₹561.214

↑ 6.05 ₹10,864 100 -4.2 -1.8 11 14.6 11.7 8.7 HDFC Top 100 Fund Growth ₹1,115.67

↑ 14.70 ₹39,621 300 -4.1 -1.9 8.5 14.6 13.2 7.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 28 Jul 23 Research Highlights & Commentary of 9 Funds showcased

Commentary IDBI India Top 100 Equity Fund Nippon India Large Cap Fund ICICI Prudential Bluechip Fund DSP TOP 100 Equity Bandhan Large Cap Fund Invesco India Largecap Fund BNP Paribas Large Cap Fund Kotak Bluechip Fund HDFC Top 100 Fund Point 1 Bottom quartile AUM (₹655 Cr). Top quartile AUM (₹50,107 Cr). Highest AUM (₹76,646 Cr). Lower mid AUM (₹7,163 Cr). Bottom quartile AUM (₹1,980 Cr). Bottom quartile AUM (₹1,666 Cr). Lower mid AUM (₹2,614 Cr). Upper mid AUM (₹10,864 Cr). Upper mid AUM (₹39,621 Cr). Point 2 Established history (13+ yrs). Established history (18+ yrs). Established history (17+ yrs). Established history (23+ yrs). Established history (19+ yrs). Established history (16+ yrs). Established history (21+ yrs). Established history (27+ yrs). Oldest track record among peers (29 yrs). Point 3 Rating: 3★ (upper mid). Top rated. Rating: 4★ (top quartile). Rating: 2★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 12.61% (lower mid). 5Y return: 15.98% (top quartile). 5Y return: 14.20% (top quartile). 5Y return: 12.14% (lower mid). 5Y return: 12.03% (bottom quartile). 5Y return: 12.67% (upper mid). 5Y return: 11.97% (bottom quartile). 5Y return: 11.72% (bottom quartile). 5Y return: 13.15% (upper mid). Point 6 3Y return: 21.88% (top quartile). 3Y return: 17.79% (top quartile). 3Y return: 17.03% (upper mid). 3Y return: 16.73% (upper mid). 3Y return: 16.45% (lower mid). 3Y return: 16.31% (lower mid). 3Y return: 15.30% (bottom quartile). 3Y return: 14.65% (bottom quartile). 3Y return: 14.55% (bottom quartile). Point 7 1Y return: 15.39% (top quartile). 1Y return: 11.35% (upper mid). 1Y return: 10.84% (lower mid). 1Y return: 7.23% (bottom quartile). 1Y return: 12.24% (top quartile). 1Y return: 10.89% (lower mid). 1Y return: 9.17% (bottom quartile). 1Y return: 10.97% (upper mid). 1Y return: 8.53% (bottom quartile). Point 8 Alpha: 2.11 (top quartile). Alpha: 0.30 (upper mid). Alpha: 0.35 (upper mid). Alpha: -1.18 (bottom quartile). Alpha: 0.90 (top quartile). Alpha: -1.06 (lower mid). Alpha: -2.69 (bottom quartile). Alpha: 0.02 (lower mid). Alpha: -1.99 (bottom quartile). Point 9 Sharpe: 1.09 (top quartile). Sharpe: 0.30 (upper mid). Sharpe: 0.30 (upper mid). Sharpe: 0.17 (bottom quartile). Sharpe: 0.35 (top quartile). Sharpe: 0.20 (lower mid). Sharpe: 0.06 (bottom quartile). Sharpe: 0.28 (lower mid). Sharpe: 0.09 (bottom quartile). Point 10 Information ratio: 0.14 (bottom quartile). Information ratio: 1.22 (top quartile). Information ratio: 1.01 (top quartile). Information ratio: 0.64 (lower mid). Information ratio: 0.69 (upper mid). Information ratio: 0.72 (upper mid). Information ratio: 0.30 (lower mid). Information ratio: 0.20 (bottom quartile). Information ratio: 0.24 (bottom quartile). IDBI India Top 100 Equity Fund

Nippon India Large Cap Fund

ICICI Prudential Bluechip Fund

DSP TOP 100 Equity

Bandhan Large Cap Fund

Invesco India Largecap Fund

BNP Paribas Large Cap Fund

Kotak Bluechip Fund

HDFC Top 100 Fund

ದೊಡ್ಡ ಕ್ಯಾಪ್ ಮೇಲಿನ AUM/Net ಸ್ವತ್ತುಗಳನ್ನು ಹೊಂದಿರುವ ನಿಧಿಗಳು500 ಕೋಟಿ ಮತ್ತು 5 ಅಥವಾ ಹೆಚ್ಚಿನ ವರ್ಷಗಳವರೆಗೆ ಹಣವನ್ನು ನಿರ್ವಹಿಸುವುದು. ವಿಂಗಡಿಸಲಾಗಿದೆಕಳೆದ 3 ವರ್ಷದ ರಿಟರ್ನ್.

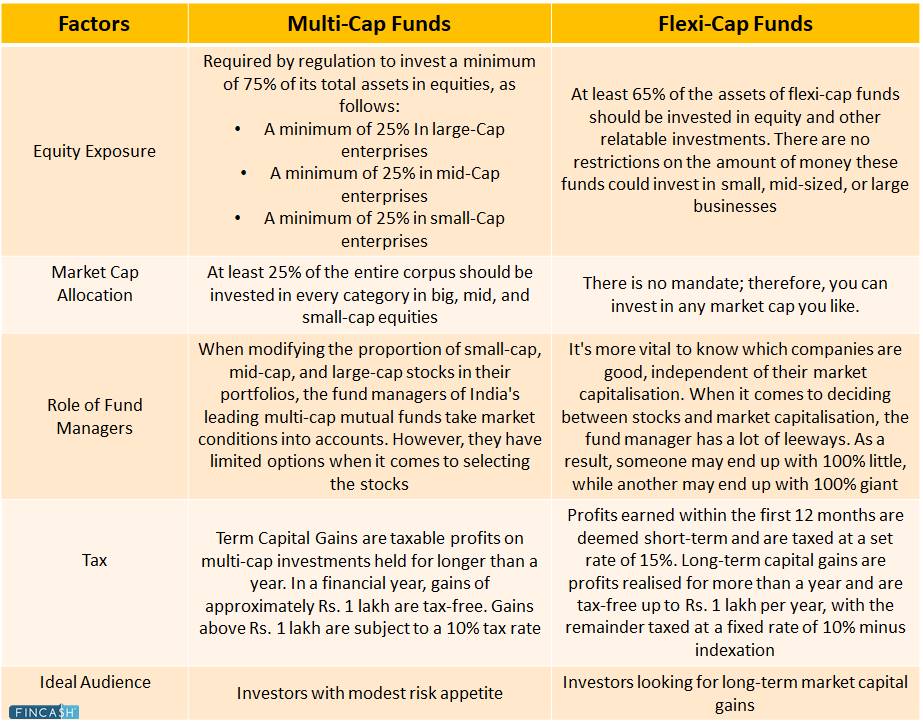

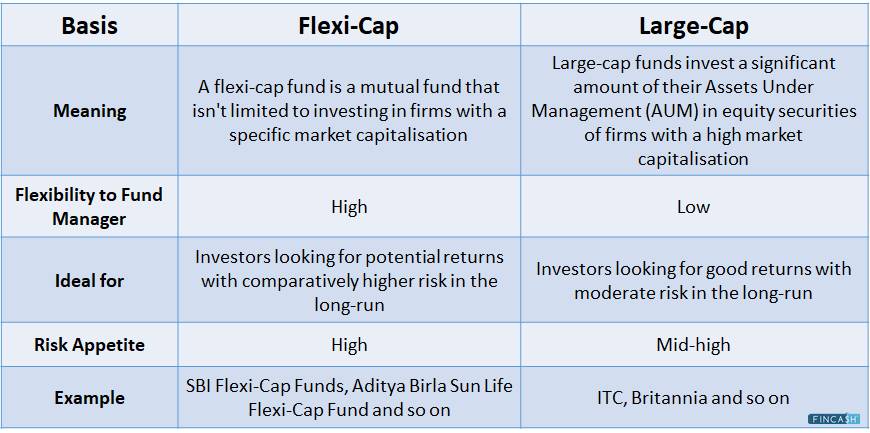

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಮತ್ತು ಲಾರ್ಜ್-ಕ್ಯಾಪ್ ನಡುವಿನ ವ್ಯತ್ಯಾಸ

ಇಬ್ಬರ ನಡುವೆ ಸಾಕಷ್ಟು ಗೊಂದಲ ಉಂಟಾಗಿದೆ. ದೊಡ್ಡ ಕ್ಯಾಪ್ ಮತ್ತು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳ ಗುರಿ ಯಾವಾಗಲೂ ಒಂದೇ ಆಗಿರುತ್ತದೆ: ವಿವಿಧ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣಗಳೊಂದಿಗೆ ಈಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು. ಅವುಗಳ ನಡುವಿನ ಪ್ರಮುಖ ವ್ಯತ್ಯಾಸ ಇಲ್ಲಿದೆ:

ಫ್ಲೆಕ್ಸಿ ಕ್ಯಾಪ್ Vs ಲಾರ್ಜ್ ಕ್ಯಾಪ್: ಯಾವುದು ನಿಮಗೆ ಸೂಕ್ತವಾಗಿರುತ್ತದೆ?

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ತಮ್ಮ ಪ್ರಮುಖ ಇಕ್ವಿಟಿ ಪೋರ್ಟ್ಫೋಲಿಯೊ ಹಿಡುವಳಿಗಳನ್ನು ವೈವಿಧ್ಯಗೊಳಿಸಲು ಬಯಸುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಉತ್ತಮ-ಗುಣಮಟ್ಟದ ಸಂಸ್ಥೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ ದೀರ್ಘಾವಧಿಯನ್ನು ಉತ್ಪಾದಿಸುವ ಸಾಮರ್ಥ್ಯದೊಂದಿಗೆ ಸೂಕ್ತವಾಗಿರುತ್ತದೆ.ಆರ್ಥಿಕ ಮೌಲ್ಯ. ಅಲ್ಲದೆ, ನೀವು ಪೋರ್ಟ್ಫೋಲಿಯೋ ನಿರ್ವಹಣೆಗೆ ವ್ಯವಸ್ಥಿತ ವಿಧಾನವನ್ನು ತೆಗೆದುಕೊಳ್ಳುವ ನಿಧಿಯನ್ನು ಹುಡುಕುತ್ತಿದ್ದರೆ, ನೀವು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬೇಕು.

ಮಧ್ಯಮ ಅಪಾಯ ಸಹಿಷ್ಣುತೆ ಹೊಂದಿರುವ ಹೂಡಿಕೆದಾರರಿಗೆ ತಮ್ಮ ದೀರ್ಘಕಾಲೀನ ಆರ್ಥಿಕ ಉದ್ದೇಶಗಳನ್ನು ಸಾಧಿಸಲು 3 ರಿಂದ 7 ವರ್ಷಗಳವರೆಗೆ ಹೂಡಿಕೆ ಮಾಡಲು ಇದು ಸೂಕ್ತವಾಗಿದೆ. ಮತ್ತೊಂದೆಡೆ, ಕನಿಷ್ಠ 2 ರಿಂದ 4 ವರ್ಷಗಳವರೆಗೆ ಹೂಡಿಕೆ ಮಾಡಲು ಮತ್ತು ಹೆಚ್ಚಿನ ಲಾಭವನ್ನು ನಿರೀಕ್ಷಿಸುವ ಹೂಡಿಕೆದಾರರಿಗೆ ದೊಡ್ಡ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಸೂಕ್ತವಾಗಿವೆ. ಆದಾಗ್ಯೂ, ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಸ್ವತ್ತುಗಳಲ್ಲಿ ಮಧ್ಯಮ ನಷ್ಟದ ಅಪಾಯಕ್ಕೆ ಸಿದ್ಧರಾಗಿರಬೇಕು.

ಲಾರ್ಜ್-ಕ್ಯಾಪ್ ಅಥವಾ ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವಾಗ ಪರಿಗಣಿಸಬೇಕಾದ ಪ್ರಮುಖ ಅಂಶಗಳು

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಮತ್ತು ದೊಡ್ಡ ಕ್ಯಾಪ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಸ್ಥಿರವಾದ ಆದಾಯವನ್ನು ಒದಗಿಸುವ ಮೂಲಕ ಕೊಡುಗೆ ನೀಡುತ್ತವೆ. ಆದಾಗ್ಯೂ, ಹೂಡಿಕೆದಾರರಾಗಿ ಈ ನಿಧಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ಎಲ್ಲವನ್ನೂ ತಿಳಿದುಕೊಳ್ಳುವುದು ಉತ್ತಮ. ಈ ಯಾವುದೇ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವಾಗ ಪಟ್ಟಿ ಮಾಡಲಾದ ಅಂಶಗಳನ್ನು ಪರಿಗಣಿಸಬೇಕು:

ಹಿಂದಿನ ಕಾರ್ಯಕ್ಷಮತೆ

ಯಾವುದೇ ಆಸ್ತಿ ಅಥವಾ ಹೂಡಿಕೆಯ ಯಶಸ್ಸನ್ನು ವಿಶ್ಲೇಷಿಸುವ ಅತ್ಯುತ್ತಮ ವಿಧಾನವೆಂದರೆ ಅದರ ಇತಿಹಾಸವನ್ನು ನೋಡುವುದು. ಈ ಎರಡು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಒಂದೇ ರೀತಿಯಲ್ಲಿವೆ. ನಿಧಿಗಳ ಆದಾಯವು ಕಾಲಾನಂತರದಲ್ಲಿ ಸ್ಥಿರವಾಗಿದೆಯೇ ಎಂದು ನೋಡಲು ಇದು ನಿರ್ಣಾಯಕವಾಗಿದೆ. ಹೌದು ಎಂದಾದರೆ, ನಿಮ್ಮ ನಿರ್ಧಾರವನ್ನು ನೀವು ಮುಂದುವರಿಸಬಹುದು. ಆದಾಗ್ಯೂ, ನಿಮ್ಮ ನಿರ್ಧಾರವನ್ನು ಇದರ ಮೇಲೆ ಮಾತ್ರ ಕೇಂದ್ರೀಕರಿಸಬೇಡಿ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿಅಂಶ.

ವೆಚ್ಚ ಅನುಪಾತ

ವೆಚ್ಚದ ಅನುಪಾತವು ಹೂಡಿಕೆಯ ವೆಚ್ಚವನ್ನು ಸೂಚಿಸುತ್ತದೆ, ಉದಾಹರಣೆಗೆ aಬ್ರೋಕರೇಜ್ ಶುಲ್ಕ ಅಥವಾ ಗಳಿಸಿದ ಲಾಭಕ್ಕೆ ಹೋಲಿಸಿದರೆ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಕಂಪನಿ ವಿಧಿಸಿದ ಕಮಿಷನ್. ಕಡಿಮೆ ವೆಚ್ಚದ ಅನುಪಾತವು ಹೂಡಿಕೆದಾರರಿಗೆ ಹೆಚ್ಚಿನ ಲಾಭವನ್ನು ನೀಡುತ್ತದೆ. ಪರಿಣಾಮವಾಗಿ, ಚಾರ್ಜ್ ರಚನೆ, ರಿಟರ್ನ್ಸ್, ಎರಡು ಬಾರಿ ಪರಿಶೀಲಿಸುವುದು ಒಳ್ಳೆಯದು.ಅವು ಅಲ್ಲ, ಮತ್ತು ಇತರ ವೆಚ್ಚಗಳು.

ಹೂಡಿಕೆ ಹಾರಿಜಾನ್

ನೀವು ಮಧ್ಯಮವಾಗಿದ್ದರೆಹೂಡಿಕೆದಾರ ದೀರ್ಘಾವಧಿಯಲ್ಲಿ ಹಣವನ್ನು ನಿರ್ಮಿಸಲು ಬಯಸುವವರು, ನೀವು ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳೊಂದಿಗೆ ಹೋಗಬಹುದು. ಇದಕ್ಕೆ ವಿರುದ್ಧವಾಗಿ, ದೊಡ್ಡ ಕ್ಯಾಪ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಸಾಮಾನ್ಯವಾಗಿ 3 ರಿಂದ 5 ವರ್ಷಗಳ ಹೂಡಿಕೆಯ ಹಾರಿಜಾನ್ ಅನ್ನು ಹೊಂದಿರುತ್ತವೆ. ಪರಿಣಾಮವಾಗಿ, ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆಗಳಿಗಾಗಿ ಹುಡುಕುತ್ತಿರುವ ಹೂಡಿಕೆದಾರರು ಈ ಸಮಯದ ಚೌಕಟ್ಟಿನಲ್ಲಿ ಈ ನಿಧಿಗಳಲ್ಲಿ ಸುಲಭವಾಗಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತಾರೆ

ತೆರಿಗೆ

ಫ್ಲೆಕ್ಸಿ-ಕ್ಯಾಪ್ ಮತ್ತು ಲಾರ್ಜ್-ಕ್ಯಾಪ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರಿಟರ್ನ್ಸ್ ಎರಡಕ್ಕೂ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ ಏಕೆಂದರೆ ಅವುಗಳನ್ನು ಬಂಡವಾಳ ಲಾಭ ಎಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ. ಅಲ್ಪಾವಧಿಬಂಡವಾಳ ಲಾಭ (STCG) 15% ರಷ್ಟು ತೆರಿಗೆಯನ್ನು ಹೊಂದಿದೆ, ಆದರೆ ದೀರ್ಘಾವಧಿಯ ಕ್ಯಾಪಿಟಲ್ ಗೇನ್ (LTCG) ರೂ. ಯಾವುದೇ ಇತರ ಈಕ್ವಿಟಿ ಆಸ್ತಿ ವರ್ಗೀಕರಣದಂತೆಯೇ 1 ಲಕ್ಷಕ್ಕೆ 10% ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ.

ಹೂಡಿಕೆ ಅಗತ್ಯಗಳು

ಹೂಡಿಕೆಯಿಂದ ವೈಯಕ್ತಿಕ ಅಗತ್ಯಗಳು ಮತ್ತು ನಿರೀಕ್ಷೆಗಳು ಯಾವಾಗಲೂ ಮೌಲ್ಯಮಾಪನ ಮಾಡುವ ಮೊದಲ ವಿಷಯಗಳಾಗಿವೆ. ನಿರ್ಧಾರ ತೆಗೆದುಕೊಳ್ಳುವ ಮೊದಲು, ನಿಮ್ಮ ದ್ರವ್ಯತೆ ಅಗತ್ಯಗಳನ್ನು ಮೌಲ್ಯಮಾಪನ ಮಾಡಿ,ಆದಾಯ ಬೇಡಿಕೆಗಳು, ಅಪಾಯ ಸಹಿಷ್ಣುತೆ, ಇತ್ಯಾದಿ.

ಫಂಡ್ ಮ್ಯಾನೇಜರ್ ಕಾರ್ಯಕ್ಷಮತೆ

ಎಲ್ಲಾ ಖರೀದಿ ಮತ್ತು ಮಾರಾಟದ ನಿರ್ಧಾರಗಳನ್ನು ಸಂಪೂರ್ಣ ತನಿಖೆ ಮತ್ತು ವಿಶ್ಲೇಷಣೆಯ ನಂತರ ಮಾಡಲಾಗುತ್ತದೆ. ಪರಿಣಾಮವಾಗಿ, ಫಂಡ್ ಮ್ಯಾನೇಜರ್ನ ಸಾಮರ್ಥ್ಯವು ಯೋಜನೆಯ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಹೆಚ್ಚಿನ ಪ್ರಮಾಣದಲ್ಲಿ ನಿರ್ಧರಿಸುತ್ತದೆ. ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳು ನಿಮ್ಮ ಹಣದ ಉಸ್ತುವಾರಿ ವಹಿಸಿರುವುದರಿಂದ, ಉದ್ಯಮದಲ್ಲಿ ಅವರ ಅನುಭವವನ್ನು ನೋಡಲು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ. ಅನುಭವಿ ವ್ಯವಸ್ಥಾಪಕರು ಅಪೇಕ್ಷಿತ ಲಾಭವನ್ನು ಪಡೆಯಲು ಸೂಕ್ತವಾದ ಪ್ರದೇಶಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಸಾಧ್ಯವಾಗುತ್ತದೆ.

ಬಾಟಮ್ ಲೈನ್

ಹೂಡಿಕೆ ಮಾಡಲು ಕಂಪನಿಗಳನ್ನು ಆಯ್ಕೆಮಾಡುವಾಗ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣವು ಮುಖ್ಯವಾಗಿದೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮನೆಗಳು. ಇದು ಕಂಪನಿಯ ಗಾತ್ರ ಮತ್ತು ಕಂಪನಿಯ ಟ್ರ್ಯಾಕ್ ರೆಕಾರ್ಡ್, ಬೆಳವಣಿಗೆಯ ಸಾಮರ್ಥ್ಯ ಮತ್ತು ಅಪಾಯದಂತಹ ಹೂಡಿಕೆದಾರರು ಪರಿಗಣಿಸುವ ವಿವಿಧ ಅಂಶಗಳನ್ನು ಪ್ರತಿಬಿಂಬಿಸುತ್ತದೆ. ಆದ್ದರಿಂದ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ಆಯ್ಕೆಮಾಡುವಾಗ ಬುದ್ಧಿವಂತರಾಗಿರಿ ಏಕೆಂದರೆ ಅವು ಮಾರುಕಟ್ಟೆಯ ಅಪಾಯಕ್ಕೆ ಒಳಪಟ್ಟಿರುತ್ತವೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.