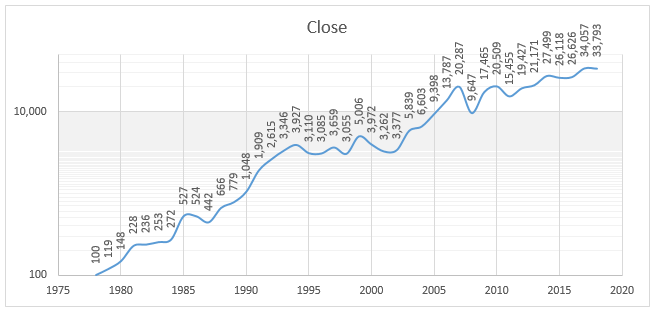

വർഷങ്ങളായി ബിഎസ്ഇ സെൻസെക്സ് വളർച്ച

എന്തുകൊണ്ടാണ് ഇക്വിറ്റികൾ ദീർഘകാലത്തേക്ക് നല്ലത്?

ഇക്വിറ്റി നിക്ഷേപത്തെക്കുറിച്ച് കേൾക്കുമ്പോഴെല്ലാം നമ്മൾ ആദ്യം കേൾക്കുന്നത്, ദീർഘകാല നിക്ഷേപത്തിന് ഇക്വിറ്റികൾ നല്ലതാണ്. എന്നിരുന്നാലും, ഇക്വിറ്റി നിക്ഷേപവുമായി ബന്ധപ്പെട്ട് വിവിധ ആളുകൾ നിഷേധാത്മക വീക്ഷണങ്ങൾ വഹിക്കുന്നു. അതിനാൽ, ഇക്വിറ്റി ദീർഘകാലത്തേക്ക് ഒരു നല്ല നിക്ഷേപമാകുന്നത് എന്തുകൊണ്ടാണെന്നും എങ്ങനെയാണെന്നും ഇക്വിറ്റി നിക്ഷേപത്തിന് പിന്നിലെ മിഥ്യകളും പരിശോധിക്കേണ്ട പാരാമീറ്ററുകളും നമുക്ക് മനസിലാക്കാം.നിക്ഷേപിക്കുന്നു ഇക്വിറ്റിയിലും ആശയത്തിലുംഇക്വിറ്റി ഫണ്ടുകൾ.

സെൻസെക്സിന്റെ മുൻകാല പ്രകടനം മനസ്സിലാക്കുന്നു

ഇപ്പോൾ, താഴെ നൽകിയിരിക്കുന്ന ഗ്രാഫിന്റെ സഹായത്തോടെ സെൻസെക്സിന്റെ തുടക്കം മുതലുള്ള പ്രകടനത്തിൽ നമുക്ക് ശ്രദ്ധ കേന്ദ്രീകരിക്കാം.

(2018 ജനുവരി 3-ന്, ഉറവിടം- ബിഎസ്ഇ ലിമിറ്റഡ്)

സെൻസെക്സിന്റെ നൽകിയിരിക്കുന്ന ഗ്രാഫ് 1979-ൽ അതിന്റെ തുടക്കം മുതൽ മൊത്തത്തിലുള്ള വർദ്ധനവ് കാണിക്കുന്നു. ഡാറ്റ എടുത്ത തീയതി ജനുവരി 03, 2018 ആണ്. 1979 മുതൽ ഇന്നുവരെ,സംയോജിത വാർഷിക വളർച്ചാ നിരക്ക് (സിഎജിആർ) ഏകദേശം 16.39%. എന്നിരുന്നാലും, സെൻസെക്സ് മുകളിലേക്കുള്ള ചലനങ്ങൾ മാത്രമേ കണ്ടിട്ടുള്ളൂ എന്നല്ല ഇതിനർത്ഥം.എന്നിരുന്നാലും, സെൻസെക്സ് സാക്ഷ്യം വഹിച്ച ഏറ്റവും വലിയ വളർച്ച 1979-1994 കാലഘട്ടത്തിൽ വിപണികൾ 100 ൽ നിന്ന് 3,927 പോയിന്റായി വളർന്നതാണ്.. ഈ കാലയളവിൽ നിക്ഷേപിച്ച ആളുകൾക്ക് ഗണ്യമായ ലാഭം ലഭിക്കുമായിരുന്നു. കൂടാതെ, ഈ നിക്ഷേപകർക്ക് മറ്റുള്ളവരെപ്പോലെ നെഗറ്റീവ് റിട്ടേണുകൾ നേരിടേണ്ടി വന്നില്ല. തൽഫലമായി, ഈ ആളുകൾ തീർച്ചയായും സമ്പാദിക്കുമായിരുന്നു.നിക്ഷേപകർ വരുമാനം നേടിയ ഏറ്റവും മികച്ച രണ്ടാമത്തെ ഘട്ടം 2003-2007 കാലത്താണ്, എന്നാൽ ഈ കാലയളവിലെ വർദ്ധനവ് ആദ്യ ഘട്ടം പോലെ ഫലപ്രദമായിരുന്നില്ല.

അതിനാൽ, നിങ്ങൾ കരുതുന്നുണ്ടോ?വിപണി എല്ലായ്പ്പോഴും ഒരു നല്ല വേഗതയ്ക്ക് സാക്ഷ്യം വഹിച്ചിട്ടുണ്ടോ?തകർച്ചയ്ക്കും സാക്ഷ്യം വഹിച്ചിട്ടുണ്ട്. സെപ്തംബർ 1994 - 1999, 2000 - 2003, 2008 - 2010 എന്നീ വർഷങ്ങളിലാണ് സെൻസെക്സ് മാന്ദ്യം കാണിക്കുന്ന ഏറ്റവും മോശം സ്പെല്ലുകൾ.. ഈ കാലയളവിൽ നിക്ഷേപിച്ച ഏതൊരു വ്യക്തിയും തീർച്ചയായും നെഗറ്റീവ് ആകുമായിരുന്നു. എന്നിരുന്നാലും, വീണ്ടും, ഈ നിക്ഷേപകർ അവരുടെ നിക്ഷേപം ദീർഘകാലം നിലനിർത്തിയിരുന്നെങ്കിൽ, അവർ തീർച്ചയായും ലാഭം നേടുമായിരുന്നു. ഭൂപടത്തിൽ നമുക്ക് കാണാനാകുന്നതുപോലെ, മാന്ദ്യം വളരെ ദൃശ്യമല്ല.

അതിനാൽ, ഇക്വിറ്റിയെക്കുറിച്ചുള്ള മിഥ്യകൾ മനസ്സിലാക്കിയ ശേഷം, ഓഹരികൾ എങ്ങനെ തിരഞ്ഞെടുക്കാമെന്ന് നോക്കാം.

ഇക്വിറ്റി നിക്ഷേപത്തിന് പിന്നിലെ പൊതുവായ മിഥ്യകൾ

നേരത്തെ സൂചിപ്പിച്ചതുപോലെ, ഇക്വിറ്റി നിക്ഷേപത്തിന് അതുമായി ബന്ധപ്പെട്ട നിരവധി മിഥ്യാധാരണകളുണ്ട്. അതിനാൽ, ഇക്വിറ്റി നിക്ഷേപത്തിന് പിന്നിലെ പ്രബലമായ ചില മിഥ്യാധാരണകൾ നമുക്ക് നോക്കാം.

1. ഒരു സ്റ്റോക്ക് മുമ്പ് നന്നായി പ്രവർത്തിച്ചിട്ടുണ്ടെങ്കിൽ, അത് ഭാവിയിലും നന്നായി പ്രവർത്തിക്കും

ഷെയറുകളിൽ നിക്ഷേപിക്കുമ്പോൾ ആളുകൾ വിശ്വസിക്കുന്ന ആദ്യത്തെ മിഥ്യ ഇതാണ്; ഒരു കമ്പനി മുൻകാലങ്ങളിൽ നന്നായി പ്രവർത്തിച്ചിട്ടുണ്ടെങ്കിൽ, അത് ഭാവിയിലും നന്നായി പ്രവർത്തിക്കും. ഈ ചിന്തയ്ക്ക് കുറച്ച് ആശ്വാസം നൽകാമെങ്കിലും; അത് പൂർണ്ണമായും ശരിയല്ല. അത് കാരണം; ഒരു കമ്പനിയുടെ വിജയം എല്ലായ്പ്പോഴും അത് നിർവഹിക്കുന്ന അന്തരീക്ഷത്തെയും മാറിക്കൊണ്ടിരിക്കുന്ന ബിസിനസ്സ് സാഹചര്യങ്ങളുമായി പൊരുത്തപ്പെടാൻ കഴിയുമോ എന്നതിനെ ആശ്രയിച്ചിരിക്കുന്നു. അതിനു കഴിയുന്നില്ലെങ്കിൽ; ഭാവിയിൽ പ്രകടനം നടത്താൻ കമ്പനിക്ക് ഒരു സ്ഥാനമുണ്ടാകില്ല.

അതിനാൽ, ഏതെങ്കിലും കമ്പനിയുടെ ഓഹരികളിൽ നിക്ഷേപിക്കുന്നതിന് മുമ്പ് ആളുകൾ സ്വയം വിശകലനം നടത്തണം. കമ്പനിയുടെ മുൻകാല പ്രകടനം, ഭാവി സാധ്യതകൾ, അത് നിർവഹിക്കുന്ന വ്യവസായ സാഹചര്യങ്ങൾ, മറ്റ് അനുബന്ധ പാരാമീറ്ററുകൾ എന്നിവ അവർ പരിശോധിക്കണം.

2. എനിക്ക് ഇക്വിറ്റികളിലൂടെ വേഗത്തിൽ റിട്ടേൺ നേടാൻ കഴിയുന്നില്ല, കാരണം ഇത് കേവല ഭാഗ്യമാണ്

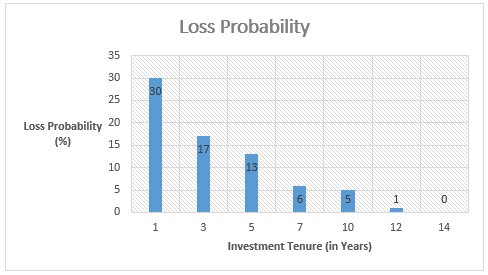

ഇക്വിറ്റി നിക്ഷേപം കേവല ഭാഗ്യത്തെ അടിസ്ഥാനമാക്കിയുള്ളതിനാൽ അവർക്ക് സമ്പാദിക്കാൻ കഴിയില്ല എന്നതാണ് രണ്ടാമത്തെ അനുമാനം. എന്നിരുന്നാലും, മുമ്പത്തെ ഖണ്ഡികയിൽ സൂചിപ്പിച്ചതുപോലെ, ഹോൾഡിംഗ് കാലാവധി വർദ്ധിക്കുന്നതിനനുസരിച്ച് ശരാശരി വരുമാനത്തിന്റെ വ്യതിയാനം കുറയുന്നുവെന്ന് ആളുകൾ മനസ്സിലാക്കേണ്ടതുണ്ട്. കാരണം, ദീർഘകാലാടിസ്ഥാനത്തിൽ, ഹ്രസ്വകാല ചാഞ്ചാട്ടത്തിന്റെ ഏറ്റക്കുറച്ചിലുകൾ കുറയുകയും നഷ്ടം സംഭവിക്കാനുള്ള സാധ്യതയും കുറയുകയും ചെയ്യുന്നു. തൽഫലമായി, ഇതിലെ വ്യതിയാനങ്ങൾവരുമാനം കാലാവധി കൂടുന്നതിനനുസരിച്ച് കുറയാൻ തുടങ്ങും. താഴെ കൊടുത്തിരിക്കുന്ന പട്ടികയുടെ സഹായത്തോടെ ഈ ആശയം വിശദീകരിക്കുന്നു.

| നിക്ഷേപ കാലാവധി | ശരാശരി വരുമാനം (%) | ശരാശരിയിൽ നിന്നുള്ള വരുമാനത്തിന്റെ വ്യതിയാനം (%) |

|---|---|---|

| 1 വർഷം | 18 | ± 34 |

| 3 വർഷം | 13 | ± 16% |

| 5 വർഷം | 13 | ± 13% |

| 7 വർഷം | 13 | ± 10% |

| 10 വർഷം | 13 | ± 9% |

| 12 വർഷം | 13 | ± 8% |

| 14 വർഷം | 12 | ± 7% |

3. ഇക്വിറ്റി മാർക്കറ്റുകൾ അസ്ഥിരമായതിനാൽ കുറച്ചുപേർ മാത്രമേ ഷെയർ മാർക്കറ്റുകളിൽ സമ്പാദിക്കുന്നുള്ളൂ

വ്യക്തികൾക്കിടയിൽ പ്രബലമായ മിഥ്യകളിൽ ഒന്നാണിത്. ഷെയറുകളിൽ നിക്ഷേപിച്ച് സമ്പാദിക്കാൻ കഴിയില്ലെന്ന് പലരും കരുതുന്നു. ഒരുപാട് സന്ദർഭങ്ങളിൽ വ്യക്തികൾക്ക് അനുഭവപ്പെടുന്നു; ഓഹരി വിപണികൾ ഉയർന്ന പ്രവണത കാണിക്കുന്നുണ്ടെങ്കിലും; എന്നിട്ടും എനിക്കെന്റെ ഭാഗ്യം ഉണ്ടാക്കുവാൻ കഴിയുന്നില്ല. എന്നിരുന്നാലും, ഇത് സത്യമല്ല.

*ഇക്വിറ്റി നിക്ഷേപം ഒരു സീറോ-സം ഗെയിമാണെന്ന് ഒരാൾ മനസ്സിലാക്കണം. അതിനാൽ, ഒരു വ്യക്തിയുടെ ലാഭം മറ്റൊരു വ്യക്തിയുടെ നഷ്ടമാണ്. എന്നിരുന്നാലും, നിങ്ങൾ വിപണിയിൽ പ്രവേശിക്കുകയും പുറത്തുകടക്കുകയും ചെയ്യുന്ന സമയത്തിനനുസരിച്ചാണ് നിങ്ങൾ ലാഭം നേടിയതാണോ അതോ നഷ്ടത്തിലാണോ എന്നതിന്റെ ഫലം തീരുമാനിക്കുന്നത്. *

ഇക്വിറ്റി നിക്ഷേപങ്ങളിലെ വിജയത്തിന്റെ താക്കോൽ അതിന്റെ ദീർഘകാല ഹോൾഡിംഗ് ആണെന്ന് വീണ്ടും ആവർത്തിക്കുന്നു. ലോകപ്രശസ്തമായ ഒന്ന്നിക്ഷേപകൻ വാറൻ ബഫറ്റ് തന്റെ സാമ്രാജ്യം കെട്ടിപ്പടുത്തത് നിക്ഷേപം കൊണ്ടല്ല. പകരം, ദീർഘകാലത്തേക്ക് നിക്ഷേപങ്ങൾ കൈവശം വച്ചതിനാലാണ് അദ്ദേഹം സമ്പത്ത് സമ്പാദിച്ചത്. ദീർഘകാല നിക്ഷേപത്തിന്റെ കാര്യത്തിൽ, നിക്ഷേപിച്ച ചെറിയ തുക പോലും വലിയ വരുമാനം നൽകുന്നു. വളരെക്കാലം നിക്ഷേപം തുടരുന്ന ആളുകൾക്ക് ചെറിയ നിക്ഷേപത്തിലൂടെ പോലും സമ്പത്ത് സമ്പാദിക്കാൻ കഴിയും. നിക്ഷേപ കാലാവധിയിലെ വർദ്ധനവിനനുസരിച്ച് നഷ്ടത്തിന്റെ സാധ്യത എങ്ങനെ കുറയുന്നുവെന്ന് ഇനിപ്പറയുന്ന ഗ്രാഫ് കാണിക്കുന്നു.

Talk to our investment specialist

ഇക്വിറ്റികളിൽ എങ്ങനെ നിക്ഷേപിക്കാം

അത് ഏറ്റവും പ്രധാനപ്പെട്ട ഘട്ടമാണ്. ഇക്വിറ്റികളിൽ നിക്ഷേപിക്കുമ്പോൾ ആളുകൾ ചില അടിസ്ഥാന നിയമങ്ങൾ പാലിക്കേണ്ടതുണ്ട്. ഈ നിയമങ്ങളിൽ ചിലത് താഴെ പട്ടികപ്പെടുത്തിയിരിക്കുന്നു.

സ്റ്റോക്കുകളുടെ പൂർണ്ണമായ വിശകലനത്തിന് ശേഷം നിക്ഷേപിക്കുക & കന്നുകാലികളുടെ പെരുമാറ്റം പിന്തുടരരുത്

നിക്ഷേപത്തിന്റെ പ്രാഥമിക നിയമം ഇതാണ്; നിങ്ങൾ മനസ്സിലാക്കുന്ന സാമ്പത്തിക ഉപകരണങ്ങളിൽ നിക്ഷേപിക്കുക, അല്ലാതെ നിങ്ങൾക്ക് മനസ്സിലാകാത്തവയല്ല. അതിനാൽ, ആളുകൾ നിക്ഷേപിക്കാൻ ആഗ്രഹിക്കുന്ന ഷെയറുകളുടെ പൂർണ്ണമായ വിശകലനം നടത്തണം. അവർ അതിന്റെ വാർഷിക റിപ്പോർട്ടുകൾ പരിശോധിക്കണം, അതിന്റെ ഭാവി സാധ്യതകൾ പരിശോധിക്കണം. കൂടാതെ, ഒരാൾ അവരുടെ സ്റ്റോക്ക് തിരഞ്ഞെടുക്കൽ പ്രക്രിയയിൽ പക്ഷപാതം കാണിക്കരുത്. കൂടാതെ, നിക്ഷേപത്തിന്റെ കാര്യത്തിൽ പലരും ഒരു കന്നുകാലി പെരുമാറ്റം പിന്തുടരുന്നു, അത് അങ്ങനെയാകരുത്. അതൊരു നല്ല ആശയമല്ല. കന്നുകാലിക്കൂട്ടത്തിന്റെ ഭാഗമായ ആളുകൾ, മാർക്കറ്റ് അതിന്റെ ഉച്ചസ്ഥായിയിൽ ആയിരിക്കുമ്പോൾ പ്രവേശിക്കുകയും അടിത്തട്ടിൽ രൂപപ്പെടുമ്പോൾ വിൽക്കുകയും ചെയ്യുന്നു. അതിനാൽ, എല്ലാവരും ഒരു വാങ്ങലിൽ പ്രവേശിക്കുമ്പോൾ നിങ്ങൾ ഓഹരികൾ വാങ്ങാതിരിക്കാൻ ശ്രദ്ധിക്കുകവിളി എല്ലാവരും വിൽപന നടത്തുമ്പോൾ വിൽക്കരുത്.

വൈവിധ്യവൽക്കരണമാണ് വിജയത്തിന്റെ താക്കോൽ

നിക്ഷേപത്തിന്റെ കാര്യത്തിൽ പ്രധാന പങ്ക് വൈവിധ്യവൽക്കരണമാണ്, ഇത് അപകടസാധ്യത കുറയ്ക്കാൻ സഹായിക്കുന്ന വിജയത്തിന്റെ താക്കോലാണ്. ശരിയായി ഉദ്ധരിച്ചതുപോലെ"നിങ്ങളുടെ എല്ലാ മുട്ടകളും ഒരു കൊട്ടയിൽ വിരിയരുത്;" അതുപോലെ, നിങ്ങളുടെ നിക്ഷേപം മുൻകൂട്ടി നിശ്ചയിച്ച അനുപാതത്തിൽ നിരവധി ഓഹരികളിൽ വിതരണം ചെയ്യണം. വൈവിധ്യവൽക്കരണം, ഈ സന്ദർഭത്തിൽ, ക്യാപിറ്റലൈസേഷൻ, സെക്ടറുകൾ, മറ്റ് പാരാമീറ്ററുകൾ എന്നിവയുമായി ബന്ധപ്പെട്ട് ആളുകൾ വിവിധ കമ്പനികളുടെ വ്യത്യസ്ത ഷെയറുകളിൽ കോർപ്പസ് നിക്ഷേപിക്കുന്നു എന്നാണ്. സാഹചര്യങ്ങൾ ഉള്ളതിനാലാണിത്മിഡ് ക്യാപ് ഓഹരികൾ വലിയ ക്യാപ് ഷെയറുകളെ മറികടക്കാൻ പ്രവണത കാണിക്കുന്നു. അതിനാൽ, ഒരു ഷെയർ എങ്ങനെ പ്രവർത്തിക്കുന്നുവെന്ന് ഒരാൾക്ക് നിരന്തരം നിരീക്ഷിക്കേണ്ടതുണ്ട്.

നിങ്ങളുടെ പോർട്ട്ഫോളിയോ സമയബന്ധിതമായി പുനഃസ്ഥാപിക്കുക

തെറ്റ് മനുഷ്യനാണെന്ന് പറഞ്ഞത് ശരിയാണ്. അതുപോലെ, ഓഹരി വിപണിയിൽ നിക്ഷേപിക്കുമ്പോൾ പലരും തെറ്റുകൾ വരുത്താറുണ്ട്. നിങ്ങൾക്ക് മോശം ഡീലുകൾ ഉള്ള ഓഹരികളിൽ നിക്ഷേപിക്കുന്നതാണ് ഈ സന്ദർഭത്തിലെ തെറ്റ്. എന്നിരുന്നാലും, നിങ്ങളുടെ പോർട്ട്ഫോളിയോ റീബാലൻസ് ചെയ്തുകൊണ്ട് തെറ്റായ നിക്ഷേപം ശരിയാക്കുക എന്നതാണ് ഏറ്റവും പ്രധാനപ്പെട്ട ഭാഗം. നിങ്ങളുടെ ഇക്വിറ്റി നിക്ഷേപം സമയബന്ധിതമായി നിരീക്ഷിക്കേണ്ടത് പ്രധാനമാണ്. ഏതൊക്കെ ഓഹരികൾ വിൽക്കണമെന്നും ഏതൊക്കെ ഓഹരികൾ നിലനിർത്തണമെന്നും തിരിച്ചറിയാൻ ഇത് സഹായിക്കും. പോർട്ട്ഫോളിയോ പുനഃസന്തുലിതമാക്കുന്നത് മോശം സ്റ്റോക്കുകളിൽ നിന്ന് മുക്തി നേടാനും അതുവഴി ആളുകൾക്ക് കൂടുതൽ സമ്പാദിക്കാനും സഹായിക്കുന്നുവരുമാനം.

അതിനാൽ, മുകളിലുള്ള പോയിന്ററുകളിൽ നിന്ന്, നിങ്ങൾ ഇക്വിറ്റികളിൽ നിക്ഷേപിക്കാൻ തിരഞ്ഞെടുക്കുമ്പോഴെല്ലാം, മാർക്കറ്റ് ടൈമിംഗിനേക്കാൾ ഷെയർ മാർക്കറ്റുകളിൽ നിങ്ങൾ ധാരാളം സമയം ചെലവഴിക്കേണ്ടതുണ്ട്. കൂടാതെ, കമ്പനിയുടെ ഓഹരികളിൽ നിക്ഷേപിക്കുന്നതിന് മുമ്പ് ആളുകൾ എല്ലായ്പ്പോഴും കമ്പനിയെ മനസ്സിലാക്കണം, അതുവഴി അവരുടെ നിക്ഷേപ പണം സുരക്ഷിതവും സമ്പത്ത് സൃഷ്ടിക്കുന്നതിന് വഴിയൊരുക്കുന്നു.

ദീർഘകാല നിക്ഷേപങ്ങൾക്കായുള്ള മികച്ച 10 ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകൾ

* ആസ്തികൾ കൈകാര്യം ചെയ്യുന്ന മുൻനിര ഫണ്ടുകളുടെ ലിസ്റ്റ്5 വർഷം മുകളിൽ പറഞ്ഞവയും മികച്ച വാർഷിക വരുമാനം (സിഎജിആർ) നൽകിയിട്ടുണ്ട്.

(Erstwhile Sundaram Select Midcap Fund) To achieve capital appreciation by investing

in diversified stocks that are generally termed

as mid-caps. Below is the key information for Sundaram Mid Cap Fund Returns up to 1 year are on To generate long term capital appreciation from a portfolio that is predominantly in equity and equity related instruments Research Highlights for HDFC Long Term Advantage Fund Below is the key information for HDFC Long Term Advantage Fund Returns up to 1 year are on An Open-ended growth scheme with the objective of long term growth of capital, through a portfolio with a target allocation of 90% equity and 10% debt and money market securities. Research Highlights for Aditya Birla Sun Life Equity Fund Below is the key information for Aditya Birla Sun Life Equity Fund Returns up to 1 year are on An Open ended Growth Scheme with the objective to achieve long term growth of capital at controlled level of risk by investing primarily in ‘Mid-Cap’ Stocks. The level of risk is somewhat higher than a fund focused on large and liquid stocks. Concomitantly, the aim is to generate higher returns than a fund focused on large and liquid stocks. Research Highlights for Aditya Birla Sun Life Midcap Fund Below is the key information for Aditya Birla Sun Life Midcap Fund Returns up to 1 year are on The primary objective for Franklin IndiaTaxshield is to provide medium to long term growth of capital along with income tax rebate Research Highlights for Franklin India Taxshield Below is the key information for Franklin India Taxshield Returns up to 1 year are on The primary investment objective of the Scheme is to seek to generate continuous returns by actively investing in equity and equity related securities of

companies in the Banking Sector and companies engaged in allied activities related to Banking Sector. The AMC will have the discretion to completely or

partially invest in any of the type of securities stated above with a view to maximize the returns or on defensive considerations. However, there can be no

assurance that the investment objective of the Scheme will be realized, as actual market movements may be at variance with anticipated trends. Research Highlights for Nippon India Banking Fund Below is the key information for Nippon India Banking Fund Returns up to 1 year are on (Erstwhile Motilal Oswal MOSt Focused Midcap 30 Fund) The investment objective of the Scheme is to achieve long term capital appreciation by investing in a maximum of 30 quality mid-cap companies having long-term competitive advantages and potential for growth. However, there can be no assurance or guarantee that the investment objective of the Scheme would be achieved. Research Highlights for Motilal Oswal Midcap 30 Fund Below is the key information for Motilal Oswal Midcap 30 Fund Returns up to 1 year are on The primary investment objective of the scheme is to generate long term capital appreciation by investing predominantly in equity and equity related instruments of small cap companies and the secondary objective is to generate consistent returns by investing in debt and money market securities. Research Highlights for Nippon India Small Cap Fund Below is the key information for Nippon India Small Cap Fund Returns up to 1 year are on To generate returns through a combination of dividend income and capital appreciation by investing primarily in a well-diversified portfolio of value stocks. Value stocks are those, which have attractive valuations in relation to earnings or book value or current and/or future dividends. Research Highlights for ICICI Prudential Value Discovery Fund Below is the key information for ICICI Prudential Value Discovery Fund Returns up to 1 year are on The primary investment objective of the scheme is to seek to generate consistent returns by investing in equity and equity related or fixed income securities of Pharma and other associated companies. Research Highlights for Nippon India Pharma Fund Below is the key information for Nippon India Pharma Fund Returns up to 1 year are on 1. Sundaram Mid Cap Fund

Sundaram Mid Cap Fund

Growth Launch Date 30 Jul 02 NAV (20 Feb 26) ₹1,425.39 ↑ 2.87 (0.20 %) Net Assets (Cr) ₹12,917 on 31 Jan 26 Category Equity - Mid Cap AMC Sundaram Asset Management Company Ltd Rating ☆☆☆☆ Risk Moderately High Expense Ratio 1.75 Sharpe Ratio 0.28 Information Ratio 0.23 Alpha Ratio 0.78 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹13,529 31 Jan 23 ₹13,961 31 Jan 24 ₹20,735 31 Jan 25 ₹24,515 31 Jan 26 ₹26,871 Returns for Sundaram Mid Cap Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 3.8% 3 Month -1.5% 6 Month 1.7% 1 Year 18.3% 3 Year 24.9% 5 Year 20% 10 Year 15 Year Since launch 23.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 4.1% 2023 32% 2022 40.4% 2021 4.8% 2020 37.5% 2019 11.8% 2018 -0.3% 2017 -15.4% 2016 40.8% 2015 11.3% Fund Manager information for Sundaram Mid Cap Fund

Name Since Tenure S. Bharath 24 Feb 21 4.94 Yr. Ratish Varier 24 Feb 21 4.94 Yr. Data below for Sundaram Mid Cap Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Financial Services 22.57% Consumer Cyclical 15.22% Industrials 15.04% Health Care 9.97% Basic Materials 9.96% Technology 6.31% Consumer Defensive 6.15% Real Estate 3.7% Utility 2.69% Communication Services 2.55% Energy 2.07% Asset Allocation

Asset Class Value Cash 3.76% Equity 96.23% Other 0% Top Securities Holdings / Portfolio

Name Holding Value Quantity Cummins India Ltd (Industrials)

Equity, Since 31 Dec 17 | CUMMINSIND4% ₹460 Cr 1,119,311

↓ -37,710 Mahindra & Mahindra Financial Services Ltd (Financial Services)

Equity, Since 31 Jan 24 | M&MFIN3% ₹432 Cr 11,511,504

↓ -32,528 GE Vernova T&D India Ltd (Industrials)

Equity, Since 30 Sep 24 | GVT&D3% ₹385 Cr 1,191,355

↑ 32,779 Coromandel International Ltd (Basic Materials)

Equity, Since 30 Nov 10 | COROMANDEL3% ₹366 Cr 1,601,739

↓ -128,283 IDFC First Bank Ltd (Financial Services)

Equity, Since 30 Jun 25 | IDFCFIRSTB2% ₹317 Cr 37,978,844 The Federal Bank Ltd (Financial Services)

Equity, Since 31 Dec 18 | FEDERALBNK2% ₹305 Cr 10,582,426

↓ -1,283,544 Jindal Steel Ltd (Basic Materials)

Equity, Since 30 Nov 20 | JINDALSTEL2% ₹269 Cr 2,380,218 Hindustan Petroleum Corp Ltd (Energy)

Equity, Since 31 Oct 21 | HINDPETRO2% ₹267 Cr 6,264,200

↑ 119,818 BSE Ltd (Financial Services)

Equity, Since 31 May 24 | BSE2% ₹264 Cr 945,165 Indian Bank (Financial Services)

Equity, Since 31 Jul 23 | INDIANB2% ₹261 Cr 2,859,289

↓ -150,834 2. HDFC Long Term Advantage Fund

HDFC Long Term Advantage Fund

Growth Launch Date 2 Jan 01 NAV (14 Jan 22) ₹595.168 ↑ 0.28 (0.05 %) Net Assets (Cr) ₹1,318 on 30 Nov 21 Category Equity - ELSS AMC HDFC Asset Management Company Limited Rating ☆☆☆ Risk Moderately High Expense Ratio 2.25 Sharpe Ratio 2.27 Information Ratio -0.15 Alpha Ratio 1.75 Min Investment 500 Min SIP Investment 500 Exit Load NIL Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000

Purchase not allowed Returns for HDFC Long Term Advantage Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 4.4% 3 Month 1.2% 6 Month 15.4% 1 Year 35.5% 3 Year 20.6% 5 Year 17.4% 10 Year 15 Year Since launch 21.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for HDFC Long Term Advantage Fund

Name Since Tenure Data below for HDFC Long Term Advantage Fund as on 30 Nov 21

Equity Sector Allocation

Sector Value Asset Allocation

Asset Class Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 3. Aditya Birla Sun Life Equity Fund

Aditya Birla Sun Life Equity Fund

Growth Launch Date 27 Aug 98 NAV (20 Feb 26) ₹1,862.57 ↑ 5.02 (0.27 %) Net Assets (Cr) ₹24,700 on 31 Jan 26 Category Equity - Multi Cap AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆ Risk Moderately High Expense Ratio 1.68 Sharpe Ratio 0.48 Information Ratio 0.76 Alpha Ratio 3.72 Min Investment 1,000 Min SIP Investment 100 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹12,998 31 Jan 23 ₹12,764 31 Jan 24 ₹16,795 31 Jan 25 ₹18,861 31 Jan 26 ₹21,115 Returns for Aditya Birla Sun Life Equity Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 1.7% 3 Month -1.3% 6 Month 3.5% 1 Year 16.3% 3 Year 18.4% 5 Year 14.6% 10 Year 15 Year Since launch 20.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 11.2% 2023 18.5% 2022 26% 2021 -1.1% 2020 30.3% 2019 16.1% 2018 8.5% 2017 -4.1% 2016 33.5% 2015 15.2% Fund Manager information for Aditya Birla Sun Life Equity Fund

Name Since Tenure Harish Krishnan 3 Nov 23 2.25 Yr. Dhaval Joshi 21 Nov 22 3.2 Yr. Data below for Aditya Birla Sun Life Equity Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Financial Services 31.61% Consumer Cyclical 14.05% Technology 11.05% Basic Materials 10.11% Industrials 9.91% Consumer Defensive 7.22% Health Care 7.08% Energy 4.42% Communication Services 2.49% Real Estate 0.57% Asset Allocation

Asset Class Value Cash 1.49% Equity 98.51% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Bank Ltd (Financial Services)

Equity, Since 30 Nov 16 | ICICIBANK7% ₹1,606 Cr 11,849,171 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Jul 08 | HDFCBANK4% ₹1,027 Cr 11,055,796 Infosys Ltd (Technology)

Equity, Since 30 Apr 05 | INFY4% ₹1,011 Cr 6,161,817 Kotak Mahindra Bank Ltd (Financial Services)

Equity, Since 28 Feb 19 | KOTAKBANK4% ₹942 Cr 23,096,430 Reliance Industries Ltd (Energy)

Equity, Since 31 May 19 | RELIANCE3% ₹796 Cr 5,706,067 HCL Technologies Ltd (Technology)

Equity, Since 30 Nov 11 | HCLTECH3% ₹696 Cr 4,103,703 State Bank of India (Financial Services)

Equity, Since 28 Feb 21 | SBIN3% ₹679 Cr 6,300,000 Hindalco Industries Ltd (Basic Materials)

Equity, Since 31 Mar 17 | HINDALCO2% ₹542 Cr 5,628,825

↓ -517,357 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Nov 17 | BHARTIARTL2% ₹540 Cr 2,741,033 Tech Mahindra Ltd (Technology)

Equity, Since 29 Feb 24 | TECHM2% ₹492 Cr 2,820,504 4. Aditya Birla Sun Life Midcap Fund

Aditya Birla Sun Life Midcap Fund

Growth Launch Date 3 Oct 02 NAV (20 Feb 26) ₹789.68 ↑ 2.33 (0.30 %) Net Assets (Cr) ₹6,041 on 31 Jan 26 Category Equity - Mid Cap AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 1.89 Sharpe Ratio 0.16 Information Ratio -0.74 Alpha Ratio -1.26 Min Investment 1,000 Min SIP Investment 1,000 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹15,034 31 Jan 23 ₹14,161 31 Jan 24 ₹20,298 31 Jan 25 ₹22,871 31 Jan 26 ₹24,546 Returns for Aditya Birla Sun Life Midcap Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 2.7% 3 Month -2% 6 Month -0.1% 1 Year 15.1% 3 Year 20.5% 5 Year 18.1% 10 Year 15 Year Since launch 20.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 4.4% 2023 22% 2022 39.9% 2021 -5.3% 2020 50.4% 2019 15.5% 2018 -3.7% 2017 -16% 2016 44.8% 2015 5.7% Fund Manager information for Aditya Birla Sun Life Midcap Fund

Name Since Tenure Vishal Gajwani 31 Oct 24 1.25 Yr. Data below for Aditya Birla Sun Life Midcap Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Financial Services 23.39% Basic Materials 17.15% Consumer Cyclical 15.51% Industrials 13.12% Technology 11.41% Health Care 6.85% Real Estate 5.31% Utility 2.53% Consumer Defensive 1.76% Communication Services 1.04% Asset Allocation

Asset Class Value Cash 1.92% Equity 98.07% Top Securities Holdings / Portfolio

Name Holding Value Quantity The Federal Bank Ltd (Financial Services)

Equity, Since 31 Mar 12 | FEDERALBNK3% ₹203 Cr 7,043,431

↓ -431,422 Max Financial Services Ltd (Financial Services)

Equity, Since 28 Feb 17 | MFSL3% ₹198 Cr 1,225,565 AU Small Finance Bank Ltd (Financial Services)

Equity, Since 30 Nov 19 | AUBANK3% ₹198 Cr 2,011,167

↓ -189,524 JK Cement Ltd (Basic Materials)

Equity, Since 31 Jan 24 | JKCEMENT3% ₹189 Cr 342,940

↑ 71,955 APL Apollo Tubes Ltd (Basic Materials)

Equity, Since 31 Aug 24 | APLAPOLLO3% ₹179 Cr 873,080

↓ -81,900 Thermax Ltd (Industrials)

Equity, Since 31 Oct 19 | THERMAX3% ₹155 Cr 539,138 Torrent Power Ltd (Utilities)

Equity, Since 31 Oct 19 | TORNTPOWER3% ₹153 Cr 1,100,000 Prestige Estates Projects Ltd (Real Estate)

Equity, Since 30 Nov 24 | PRESTIGE2% ₹134 Cr 916,888 Mphasis Ltd (Technology)

Equity, Since 31 Mar 20 | MPHASIS2% ₹134 Cr 484,677 K.P.R. Mill Ltd (Consumer Cyclical)

Equity, Since 31 Aug 20 | KPRMILL2% ₹130 Cr 1,500,000 5. Franklin India Taxshield

Franklin India Taxshield

Growth Launch Date 10 Apr 99 NAV (20 Feb 26) ₹1,469.74 ↑ 6.00 (0.41 %) Net Assets (Cr) ₹6,440 on 31 Jan 26 Category Equity - ELSS AMC Franklin Templeton Asst Mgmt(IND)Pvt Ltd Rating ☆☆ Risk Moderately High Expense Ratio 1.81 Sharpe Ratio -0.04 Information Ratio 0.47 Alpha Ratio -3.02 Min Investment 500 Min SIP Investment 500 Exit Load NIL Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹13,755 31 Jan 23 ₹13,866 31 Jan 24 ₹19,216 31 Jan 25 ₹21,774 31 Jan 26 ₹22,785 Returns for Franklin India Taxshield

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 1.6% 3 Month -3.4% 6 Month -0.7% 1 Year 8.9% 3 Year 18.3% 5 Year 15.7% 10 Year 15 Year Since launch 20.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 2.1% 2023 22.4% 2022 31.2% 2021 5.4% 2020 36.7% 2019 9.8% 2018 5.1% 2017 -3% 2016 29.1% 2015 4.7% Fund Manager information for Franklin India Taxshield

Name Since Tenure R. Janakiraman 2 May 16 9.76 Yr. Rajasa Kakulavarapu 1 Dec 23 2.17 Yr. Data below for Franklin India Taxshield as on 31 Jan 26

Equity Sector Allocation

Sector Value Financial Services 33.36% Industrials 13.55% Technology 10% Consumer Cyclical 9.37% Basic Materials 6.18% Consumer Defensive 6.08% Utility 5.05% Health Care 4.42% Communication Services 4.35% Energy 3.19% Real Estate 1.28% Asset Allocation

Asset Class Value Cash 3.17% Equity 96.83% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 31 Mar 07 | HDFCBANK9% ₹606 Cr 6,520,834 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Oct 18 | ICICIBANK7% ₹447 Cr 3,297,903 Larsen & Toubro Ltd (Industrials)

Equity, Since 31 Dec 19 | LT5% ₹348 Cr 883,853 Axis Bank Ltd (Financial Services)

Equity, Since 30 Jun 14 | AXISBANK5% ₹340 Cr 2,477,634 Infosys Ltd (Technology)

Equity, Since 29 Feb 12 | INFY5% ₹308 Cr 1,876,441 State Bank of India (Financial Services)

Equity, Since 31 Aug 15 | SBIN5% ₹305 Cr 2,833,344 Bharti Airtel Ltd (Communication Services)

Equity, Since 31 Jan 07 | BHARTIARTL4% ₹280 Cr 1,421,571

↓ -50,000 HCL Technologies Ltd (Technology)

Equity, Since 31 Oct 21 | HCLTECH4% ₹248 Cr 1,462,587 Reliance Industries Ltd (Energy)

Equity, Since 31 May 22 | RELIANCE3% ₹206 Cr 1,472,922 Eternal Ltd (Consumer Cyclical)

Equity, Since 30 Nov 21 | 5433203% ₹205 Cr 7,500,000 6. Nippon India Banking Fund

Nippon India Banking Fund

Growth Launch Date 26 May 03 NAV (20 Feb 26) ₹671.687 ↑ 1.91 (0.29 %) Net Assets (Cr) ₹7,753 on 31 Jan 26 Category Equity - Sectoral AMC Nippon Life Asset Management Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.89 Sharpe Ratio 0.98 Information Ratio 0.58 Alpha Ratio 0.33 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹14,022 31 Jan 23 ₹14,954 31 Jan 24 ₹19,137 31 Jan 25 ₹21,060 31 Jan 26 ₹25,027 Returns for Nippon India Banking Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 2.4% 3 Month 1.2% 6 Month 7.4% 1 Year 22.5% 3 Year 20.1% 5 Year 16.7% 10 Year 15 Year Since launch 20.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 17.4% 2023 10.3% 2022 24.2% 2021 20.7% 2020 29.7% 2019 -10.6% 2018 10.7% 2017 -1.2% 2016 44.1% 2015 11.5% Fund Manager information for Nippon India Banking Fund

Name Since Tenure Vinay Sharma 9 Apr 18 7.82 Yr. Kinjal Desai 25 May 18 7.7 Yr. Bhavik Dave 18 Jun 21 4.63 Yr. Lokesh Maru 5 Sep 25 0.41 Yr. Divya Sharma 5 Sep 25 0.41 Yr. Data below for Nippon India Banking Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Financial Services 95.82% Technology 2.67% Asset Allocation

Asset Class Value Cash 1.51% Equity 98.49% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 31 Jul 08 | HDFCBANK15% ₹1,173 Cr 12,619,320

↑ 550,000 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Oct 09 | ICICIBANK13% ₹1,008 Cr 7,438,887

↓ -800,000 Axis Bank Ltd (Financial Services)

Equity, Since 30 Jun 17 | AXISBANK10% ₹764 Cr 5,571,983 State Bank of India (Financial Services)

Equity, Since 31 Mar 14 | SBIN8% ₹599 Cr 5,565,352 SBI Life Insurance Co Ltd (Financial Services)

Equity, Since 30 Nov 20 | SBILIFE4% ₹294 Cr 1,470,199 SBI Cards and Payment Services Ltd Ordinary Shares (Financial Services)

Equity, Since 31 Jul 20 | SBICARD4% ₹293 Cr 3,893,792 The Federal Bank Ltd (Financial Services)

Equity, Since 30 Nov 04 | FEDERALBNK3% ₹271 Cr 9,405,824 Bajaj Finserv Ltd (Financial Services)

Equity, Since 31 Oct 23 | BAJAJFINSV3% ₹249 Cr 1,275,773 Kotak Mahindra Bank Ltd (Financial Services)

Equity, Since 31 Jul 23 | KOTAKBANK3% ₹207 Cr 5,072,870 Bank of Baroda (Financial Services)

Equity, Since 30 Apr 25 | BANKBARODA3% ₹203 Cr 6,793,554 7. Motilal Oswal Midcap 30 Fund

Motilal Oswal Midcap 30 Fund

Growth Launch Date 24 Feb 14 NAV (20 Feb 26) ₹91.6517 ↑ 0.08 (0.09 %) Net Assets (Cr) ₹34,432 on 31 Jan 26 Category Equity - Mid Cap AMC Motilal Oswal Asset Management Co. Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 1.56 Sharpe Ratio -0.54 Information Ratio -0.1 Alpha Ratio -12.33 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹15,611 31 Jan 23 ₹17,167 31 Jan 24 ₹25,382 31 Jan 25 ₹32,939 31 Jan 26 ₹31,530 Returns for Motilal Oswal Midcap 30 Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month -4% 3 Month -11.7% 6 Month -12% 1 Year -1.7% 3 Year 22.3% 5 Year 23.3% 10 Year 15 Year Since launch 20.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 -12.1% 2023 57.1% 2022 41.7% 2021 10.7% 2020 55.8% 2019 9.3% 2018 9.7% 2017 -12.7% 2016 30.8% 2015 5.2% Fund Manager information for Motilal Oswal Midcap 30 Fund

Name Since Tenure Varun Sharma 21 Jan 26 0.03 Yr. Swapnil Mayekar 18 Nov 25 0.2 Yr. Ajay Khandelwal 1 Oct 24 1.33 Yr. Ankit Agarwal 21 Jan 26 0.03 Yr. Rakesh Shetty 22 Nov 22 3.19 Yr. Data below for Motilal Oswal Midcap 30 Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Technology 32.1% Financial Services 19.54% Consumer Cyclical 13.52% Industrials 9.23% Communication Services 8.81% Real Estate 2.56% Health Care 0.83% Asset Allocation

Asset Class Value Cash 6.54% Equity 93.46% Top Securities Holdings / Portfolio

Name Holding Value Quantity Persistent Systems Ltd (Technology)

Equity, Since 31 Jan 23 | PERSISTENT10% ₹3,391 Cr 5,618,243

↓ -351,597 Coforge Ltd (Technology)

Equity, Since 31 Mar 23 | COFORGE10% ₹3,308 Cr 20,000,000

↑ 250,000 One97 Communications Ltd (Technology)

Equity, Since 30 Sep 24 | 5433968% ₹2,650 Cr 23,299,158

↑ 798,031 Nifty February 2026 Future

- | -7% ₹2,450 Cr 964,015

↑ 964,015 Eternal Ltd (Consumer Cyclical)

Equity, Since 31 Aug 25 | 5433207% ₹2,359 Cr 86,225,827

↑ 9,724,827 Kalyan Jewellers India Ltd (Consumer Cyclical)

Equity, Since 29 Feb 24 | KALYANKJIL6% ₹2,220 Cr 61,385,972

↑ 1,342,732 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Nov 25 | BHARTIARTL5% ₹1,874 Cr 9,517,664 Aditya Birla Capital Ltd (Financial Services)

Equity, Since 30 Jun 25 | ABCAPITAL5% ₹1,747 Cr 51,423,983

↑ 3,923,983 KEI Industries Ltd (Industrials)

Equity, Since 30 Nov 24 | KEI5% ₹1,642 Cr 4,084,550

↑ 84,550 Dixon Technologies (India) Ltd (Technology)

Equity, Since 31 Mar 23 | DIXON5% ₹1,565 Cr 1,497,807

↓ -602,193 8. Nippon India Small Cap Fund

Nippon India Small Cap Fund

Growth Launch Date 16 Sep 10 NAV (20 Feb 26) ₹162.878 ↑ 0.31 (0.19 %) Net Assets (Cr) ₹65,812 on 31 Jan 26 Category Equity - Small Cap AMC Nippon Life Asset Management Ltd. Rating ☆☆☆☆ Risk Moderately High Expense Ratio 1.44 Sharpe Ratio -0.19 Information Ratio 0.02 Alpha Ratio -0.64 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹17,257 31 Jan 23 ₹18,306 31 Jan 24 ₹28,687 31 Jan 25 ₹31,667 31 Jan 26 ₹31,833 Returns for Nippon India Small Cap Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 4% 3 Month -4.3% 6 Month -4% 1 Year 10.3% 3 Year 20.8% 5 Year 23.5% 10 Year 15 Year Since launch 19.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 -4.7% 2023 26.1% 2022 48.9% 2021 6.5% 2020 74.3% 2019 29.2% 2018 -2.5% 2017 -16.7% 2016 63% 2015 5.6% Fund Manager information for Nippon India Small Cap Fund

Name Since Tenure Samir Rachh 2 Jan 17 9.09 Yr. Kinjal Desai 25 May 18 7.7 Yr. Lokesh Maru 5 Sep 25 0.41 Yr. Divya Sharma 5 Sep 25 0.41 Yr. Data below for Nippon India Small Cap Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Industrials 19.87% Financial Services 17.63% Consumer Cyclical 13.65% Consumer Defensive 11.02% Basic Materials 11% Health Care 9.06% Technology 6.72% Utility 3.16% Energy 1.39% Communication Services 1.17% Real Estate 1.08% Asset Allocation

Asset Class Value Cash 4.26% Equity 95.74% Top Securities Holdings / Portfolio

Name Holding Value Quantity Multi Commodity Exchange of India Ltd (Financial Services)

Equity, Since 28 Feb 21 | MCX3% ₹2,219 Cr 8,778,789

↓ -476,261 HDFC Bank Ltd (Financial Services)

Equity, Since 30 Apr 22 | HDFCBANK2% ₹1,422 Cr 15,300,000

↑ 2,000,000 State Bank of India (Financial Services)

Equity, Since 31 Oct 19 | SBIN2% ₹1,115 Cr 10,347,848 Karur Vysya Bank Ltd (Financial Services)

Equity, Since 28 Feb 17 | 5900032% ₹1,082 Cr 35,913,511

↓ -2,227,363 Axis Bank Ltd (Financial Services)

Equity, Since 31 Jul 24 | AXISBANK1% ₹819 Cr 5,977,976 eClerx Services Ltd (Technology)

Equity, Since 31 Jul 20 | ECLERX1% ₹797 Cr 1,712,794 Bharat Heavy Electricals Ltd (Industrials)

Equity, Since 30 Sep 22 | BHEL1% ₹775 Cr 29,507,422 Emami Ltd (Consumer Defensive)

Equity, Since 31 Jul 23 | EMAMILTD1% ₹772 Cr 15,948,302

↑ 150,000 Zydus Wellness Ltd (Consumer Defensive)

Equity, Since 31 Aug 16 | ZYDUSWELL1% ₹764 Cr 17,048,030 TD Power Systems Ltd (Industrials)

Equity, Since 31 Dec 15 | TDPOWERSYS1% ₹743 Cr 10,178,244 9. ICICI Prudential Value Discovery Fund

ICICI Prudential Value Discovery Fund

Growth Launch Date 16 Aug 04 NAV (20 Feb 26) ₹488.9 ↑ 2.15 (0.44 %) Net Assets (Cr) ₹60,353 on 31 Jan 26 Category Equity - Value AMC ICICI Prudential Asset Management Company Limited Rating ☆☆ Risk Moderately High Expense Ratio 1.55 Sharpe Ratio 0.51 Information Ratio 0.8 Alpha Ratio 3.44 Min Investment 1,000 Min SIP Investment 100 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹14,414 31 Jan 23 ₹15,803 31 Jan 24 ₹21,604 31 Jan 25 ₹24,758 31 Jan 26 ₹27,568 Returns for ICICI Prudential Value Discovery Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 1.2% 3 Month -1.5% 6 Month 3.4% 1 Year 14.6% 3 Year 20.5% 5 Year 20.3% 10 Year 15 Year Since launch 19.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 13.8% 2023 20% 2022 31.4% 2021 15% 2020 38.5% 2019 22.9% 2018 0.6% 2017 -4.2% 2016 23.8% 2015 4.6% Fund Manager information for ICICI Prudential Value Discovery Fund

Name Since Tenure Sankaran Naren 18 Jan 21 5.04 Yr. Dharmesh Kakkad 18 Jan 21 5.04 Yr. Sharmila D’mello 30 Jun 22 3.59 Yr. Masoomi Jhurmarvala 4 Nov 24 1.24 Yr. Data below for ICICI Prudential Value Discovery Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Financial Services 33.64% Technology 13.02% Health Care 11.54% Consumer Defensive 8.93% Energy 8.76% Consumer Cyclical 6.55% Utility 5.28% Industrials 3.3% Basic Materials 3.21% Communication Services 1.64% Asset Allocation

Asset Class Value Cash 4.66% Equity 95.33% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Bank Ltd (Financial Services)

Equity, Since 28 Feb 21 | ICICIBANK9% ₹5,187 Cr 38,278,164 HDFC Bank Ltd (Financial Services)

Equity, Since 30 Jun 21 | HDFCBANK8% ₹4,543 Cr 48,892,327

↑ 7,250,000 Reliance Industries Ltd (Energy)

Equity, Since 31 Jan 23 | RELIANCE6% ₹3,720 Cr 26,657,283 Infosys Ltd (Technology)

Equity, Since 30 Sep 14 | INFY6% ₹3,680 Cr 22,426,207 ITC Ltd (Consumer Defensive)

Equity, Since 30 Sep 17 | ITC5% ₹3,133 Cr 97,252,019

↑ 18,350,688 Sun Pharmaceuticals Industries Ltd (Healthcare)

Equity, Since 31 May 16 | SUNPHARMA5% ₹2,884 Cr 18,077,448

↑ 1,778,972 Tata Consultancy Services Ltd (Technology)

Equity, Since 28 Feb 25 | TCS5% ₹2,754 Cr 8,815,008 NTPC Ltd (Utilities)

Equity, Since 30 Sep 14 | NTPC4% ₹2,493 Cr 70,040,641 Axis Bank Ltd (Financial Services)

Equity, Since 31 Aug 20 | AXISBANK3% ₹1,974 Cr 14,404,841

↓ -5,601,250 SBI Life Insurance Co Ltd (Financial Services)

Equity, Since 31 May 21 | SBILIFE3% ₹1,915 Cr 9,583,134 10. Nippon India Pharma Fund

Nippon India Pharma Fund

Growth Launch Date 5 Jun 04 NAV (20 Feb 26) ₹505.878 ↓ -0.14 (-0.03 %) Net Assets (Cr) ₹7,875 on 31 Jan 26 Category Equity - Sectoral AMC Nippon Life Asset Management Ltd. Rating ☆☆ Risk High Expense Ratio 1.81 Sharpe Ratio -0.26 Information Ratio -0.6 Alpha Ratio 0.68 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹11,758 31 Jan 23 ₹11,307 31 Jan 24 ₹17,103 31 Jan 25 ₹19,714 31 Jan 26 ₹20,002 Returns for Nippon India Pharma Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 3.6% 3 Month -2.2% 6 Month -2.6% 1 Year 7.4% 3 Year 23% 5 Year 15.3% 10 Year 15 Year Since launch 19.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 -3.3% 2023 34% 2022 39.2% 2021 -9.9% 2020 23.9% 2019 66.4% 2018 1.7% 2017 3.6% 2016 7.6% 2015 -10.6% Fund Manager information for Nippon India Pharma Fund

Name Since Tenure Sailesh Raj Bhan 1 Apr 05 20.85 Yr. Kinjal Desai 25 May 18 7.69 Yr. Lokesh Maru 5 Sep 25 0.41 Yr. Divya Sharma 5 Sep 25 0.41 Yr. Data below for Nippon India Pharma Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Health Care 98.97% Asset Allocation

Asset Class Value Cash 1.03% Equity 98.97% Top Securities Holdings / Portfolio

Name Holding Value Quantity Sun Pharmaceuticals Industries Ltd (Healthcare)

Equity, Since 31 Oct 09 | SUNPHARMA13% ₹998 Cr 6,256,349 Lupin Ltd (Healthcare)

Equity, Since 31 Aug 08 | LUPIN8% ₹621 Cr 2,883,991 Divi's Laboratories Ltd (Healthcare)

Equity, Since 31 Mar 12 | DIVISLAB7% ₹515 Cr 850,754 Dr Reddy's Laboratories Ltd (Healthcare)

Equity, Since 30 Jun 11 | DRREDDY6% ₹477 Cr 3,916,074 Cipla Ltd (Healthcare)

Equity, Since 31 May 08 | CIPLA6% ₹463 Cr 3,495,054 Apollo Hospitals Enterprise Ltd (Healthcare)

Equity, Since 30 Sep 20 | APOLLOHOSP6% ₹452 Cr 648,795 Medplus Health Services Ltd (Healthcare)

Equity, Since 30 Nov 22 | 5434274% ₹290 Cr 3,627,277 Vijaya Diagnostic Centre Ltd (Healthcare)

Equity, Since 30 Sep 21 | 5433504% ₹277 Cr 2,886,684 Ajanta Pharma Ltd (Healthcare)

Equity, Since 30 Apr 22 | AJANTPHARM3% ₹267 Cr 959,323 GlaxoSmithKline Pharmaceuticals Ltd (Healthcare)

Equity, Since 31 Aug 22 | GLAXO3% ₹219 Cr 913,226

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

Research Highlights for Sundaram Mid Cap Fund