भारतातील मालमत्ता व्यवस्थापन कंपन्या

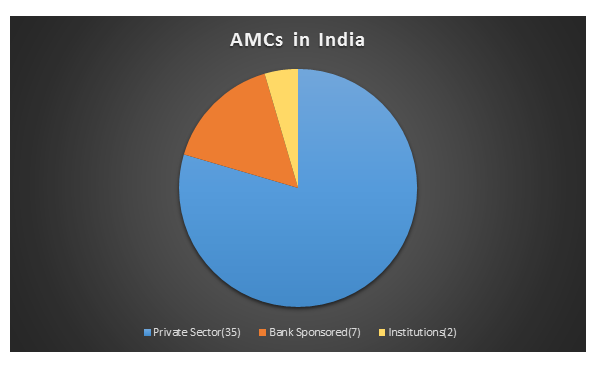

भारतातील मालमत्ता व्यवस्थापन कंपन्यांचे तीन प्रकारांमध्ये वर्गीकरण केले जाते; बँक प्रायोजित म्युच्युअल फंड, म्युच्युअल फंड संस्था आणि खाजगी क्षेत्रातील म्युच्युअल फंड. आज (फेब्रुवारी 2017) भारतात एकूण 44 मालमत्ता व्यवस्थापन कंपन्या आहेत. यापैकी 35 AMC खाजगी क्षेत्राचा भाग आहेत.

सर्व मालमत्ता व्यवस्थापन कंपन्या असोसिएशन ऑफ म्युच्युअल फंड इन इंडियाचा भाग आहेत (AMFI). AMFI ची भारतातील सर्व नोंदणीकृत AMCs ची ना-नफा संस्था म्हणून 1995 मध्ये समावेश करण्यात आला.

भारतातील लोकप्रिय AMC चे विहंगावलोकन

संसदेच्या UTI कायद्याद्वारे 1963 मध्ये म्युच्युअल फंडाची सुरुवात झाल्यापासून, उद्योगाने सध्याच्या स्थितीपर्यंत पोहोचण्यासाठी महत्त्वपूर्ण उत्क्रांती केली आहे. सार्वजनिक क्षेत्राचा परिचय त्यानंतर खाजगी क्षेत्राच्या प्रवेशाने म्युच्युअल फंड उद्योगाच्या इतिहासातील महत्त्वपूर्ण टप्पे चिन्हांकित केले आहेत.

1987 मध्ये म्युच्युअल फंड मार्केटमध्ये सार्वजनिक क्षेत्राचा प्रवेश झाला. SBI म्युच्युअल फंड, जून 1987 मध्ये स्थापित, सार्वजनिक क्षेत्रातील सर्वात जुनी व्यवस्थापित AMC आहे.SBI म्युच्युअल फंड 25 वर्षांपेक्षा अधिक समृद्ध इतिहास आणि अतिशय प्रभावी ट्रॅक रेकॉर्ड आहे. SBI म्युच्युअल फंडाची एकूण मालमत्ता अंतर्गत व्यवस्थापन (AUM) सप्टेंबर 2016 मध्ये INR 1,31,647 कोटींहून अधिक असल्याचे नोंदवले गेले आहे.

कोठारी पायोनियर (आता फ्रँकलिन टेम्पलटनमध्ये विलीन झाले आहे) 1993 मध्ये म्युच्युअल फंड मार्केटमध्ये प्रवेश करणारी एएमसी व्यवस्थापित केलेली पहिली खाजगी क्षेत्रातील कंपनी होती. फ्रँकलिन टेम्पलटन या उद्योगात दोन दशकांहून अधिक काळापासून आहे. सप्टेंबर 2016 मध्ये नोंदवल्यानुसार फ्रँकलिन टेम्पलटनची एकूण AUM INR 74,576 कोटींहून अधिक आहे.

गेल्या काही वर्षांत, अनेक खाजगी क्षेत्रातील AMC म्युच्युअल फंड मार्केटमध्ये घुसले.एचडीएफसी म्युच्युअल फंड 2000 मध्ये स्थापित सर्वात यशस्वी आहेम्युच्युअल फंड घरे भारतात. जून 2016 पर्यंत, HDFC म्युच्युअल फंडाच्या व्यवस्थापनाखालील मालमत्ता INR 2,13,322 कोटी आहे.

ICICI प्रुडेन्शियल म्युच्युअल फंड हा जून 2015 ते जून 2016 या कालावधीत सरासरी AUM च्या बाबतीत सर्वोच्च कामगिरी करणारा AMC होता. ICICI प्रुडेन्शियल अंतर्गत व्यवस्थापनाखालील एकूण मालमत्ता अंदाजे INR 193,296 कोटी इतकी आहे. ही रक्कम मागील वर्षाच्या तुलनेत 24% वाढ दर्शवते.

रिलायन्स म्युच्युअल फंड देशातील सर्वात लोकप्रिय मालमत्ता व्यवस्थापन कंपन्यांपैकी एक आहे. रिलायन्स एएमसी भारतातील सुमारे १७९ शहरांचा समावेश करते, ज्यामुळे ते देशातील सर्वात वेगाने वाढणाऱ्या म्युच्युअल फंडांपैकी एक बनले आहे. सप्टेंबर 2016 पर्यंत, रिलायन्स म्युच्युअल फंडाच्या व्यवस्थापनाखालील एकूण मालमत्ता INR 18,000 कोटींहून अधिक असल्याची नोंद आहे.

Talk to our investment specialist

बिर्ला सन लाइफ अॅसेट मॅनेजमेंट कंपनी (BSLAMC) ही भारतातील अग्रगण्य आणि व्यापकपणे ओळखली जाणारी मालमत्ता व्यवस्थापन कंपनी आहे. हा आदित्य बिर्ला ग्रुप आणि सन लाइफ फायनान्शिअलचा संयुक्त उपक्रम आहे. सप्टेंबर 2016 मध्ये BSLAMC च्या व्यवस्थापनाखालील एकूण मालमत्ता INR 1,68,802 कोटी असल्याची नोंद आहे.

2002 मध्ये स्थापन झालेली UTI मालमत्ता व्यवस्थापन कंपनी, LIC इंडिया, स्टेट बँक ऑफ इंडिया, बँक ऑफ बडोदा आणि पंजाब नॅशनल बँक या चार सार्वजनिक क्षेत्रातील कंपन्यांद्वारे प्रायोजित आहे. सप्टेंबर 2016 मध्ये UTI मालमत्ता व्यवस्थापन कंपनीची AUM INR 1,27,111 कोटी एवढी होती.

शीर्ष मालमत्ता व्यवस्थापन कंपन्या

1. ICICI प्रुडेंशियल अॅसेट Mgmt.Company Limited

अंदाजे ₹ 3 लाख कोटी एयूएम आकारासह, ICICI प्रुडेन्शियल अॅसेट मॅनेजमेंट कंपनी लिमिटेड ही देशातील सर्वात मोठी मालमत्ता व्यवस्थापन कंपनी (AMC) आहे. हा भारतातील ICICI बँक आणि UK मधील Prudential Plc यांचा संयुक्त उपक्रम आहे. याची सुरुवात 1993 मध्ये झाली होती.

म्युच्युअल फंडांव्यतिरिक्त, एएमसी गुंतवणूकदारांसाठी पोर्टफोलिओ व्यवस्थापन सेवा (पीएमएस) आणि रिअल इस्टेट देखील पुरवते.

टॉप ICICI प्रुडेन्शियल म्युच्युअल फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Regular Gold Savings Fund Growth ₹48.9785

↑ 0.30 ₹6,338 23.5 43.5 81.4 40.4 27.2 72 ICICI Prudential Global Stable Equity Fund Growth ₹30.96

↓ -0.68 ₹86 4.5 6.3 12.9 12.3 11.5 17.8 ICICI Prudential Equity Arbitrage Fund Growth ₹35.6943

↓ -0.01 ₹32,976 1.5 3 6.3 7 6 6.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary ICICI Prudential Regular Gold Savings Fund ICICI Prudential Global Stable Equity Fund ICICI Prudential Equity Arbitrage Fund Point 1 Lower mid AUM (₹6,338 Cr). Bottom quartile AUM (₹86 Cr). Highest AUM (₹32,976 Cr). Point 2 Established history (14+ yrs). Established history (12+ yrs). Oldest track record among peers (19 yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 4★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: Moderate. Point 5 5Y return: 27.20% (upper mid). 5Y return: 11.54% (lower mid). 5Y return: 5.97% (bottom quartile). Point 6 3Y return: 40.43% (upper mid). 3Y return: 12.27% (lower mid). 3Y return: 7.03% (bottom quartile). Point 7 1Y return: 81.45% (upper mid). 1Y return: 12.91% (lower mid). 1Y return: 6.33% (bottom quartile). Point 8 1M return: 2.86% (upper mid). Alpha: 0.00 (lower mid). 1M return: 0.48% (lower mid). Point 9 Alpha: 0.00 (upper mid). Sharpe: 1.23 (lower mid). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.10 (upper mid). Information ratio: 0.00 (lower mid). Sharpe: 1.17 (bottom quartile). ICICI Prudential Regular Gold Savings Fund

ICICI Prudential Global Stable Equity Fund

ICICI Prudential Equity Arbitrage Fund

2. HDFC मालमत्ता व्यवस्थापन कंपनी लिमिटेड

HDFC म्युच्युअल फंड AUM च्या आकाराने दुसऱ्या क्रमांकावर आहे. सुमारे ₹ 3 लाख कोटी निधीच्या आकारासह, ही देशातील सर्वात मोठ्या म्युच्युअल फंड कंपन्यांपैकी एक आहे किंवा AMC आहे.

टॉप एचडीएफसी म्युच्युअल फंड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Gold Fund Growth ₹47.1903

↑ 0.14 ₹11,458 23.4 43.6 81.2 40 27.1 71.3 HDFC Arbitrage Fund Growth ₹31.873

↓ -0.01 ₹24,503 1.5 3 6.2 7 5.9 6.3 HDFC Liquid Fund Growth ₹5,328.8

↑ 0.53 ₹72,502 1.4 2.9 6.3 6.9 5.9 6.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary HDFC Gold Fund HDFC Arbitrage Fund HDFC Liquid Fund Point 1 Bottom quartile AUM (₹11,458 Cr). Lower mid AUM (₹24,503 Cr). Highest AUM (₹72,502 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (25 yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Low. Point 5 5Y return: 27.11% (upper mid). 5Y return: 5.93% (lower mid). 1Y return: 6.28% (lower mid). Point 6 3Y return: 40.04% (upper mid). 3Y return: 7.04% (lower mid). 1M return: 0.44% (lower mid). Point 7 1Y return: 81.20% (upper mid). 1Y return: 6.22% (bottom quartile). Sharpe: 2.74 (lower mid). Point 8 1M return: 2.62% (upper mid). 1M return: 0.42% (bottom quartile). Information ratio: -0.39 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Yield to maturity (debt): 6.58% (upper mid). Point 10 Sharpe: 3.29 (upper mid). Sharpe: 0.87 (bottom quartile). Modified duration: 0.09 yrs (lower mid). HDFC Gold Fund

HDFC Arbitrage Fund

HDFC Liquid Fund

3. रिलायन्स निप्पॉन लाइफ अॅसेट मॅनेजमेंट लिमिटेड

अंदाजे ₹ 2.5 लाख कोटींच्या व्यवस्थापनाखालील मालमत्तेसह, रिलायन्स म्युच्युअल फंड ही भारतातील आघाडीच्या म्युच्युअल फंड कंपन्यांपैकी एक आहे.

रिलायन्स अनिल धीरूभाई अंबानी (ADA) समूहाचा एक भाग, रिलायन्स म्युच्युअल फंड हा भारतातील सर्वात वेगाने वाढणाऱ्या AMCsपैकी एक आहे.

टॉप रिलायन्स म्युच्युअल फंड फंड 2022

No Funds available.

4. आदित्य बिर्ला सन लाइफ अॅसेट मॅनेजमेंट कंपनी लिमिटेड

पूर्वी बिर्ला सन लाइफ अॅसेट मॅनेजमेंट कंपनी म्हणून ओळखले जाणारे, हे फंड हाऊस AUM आकाराच्या दृष्टीने तिसरे सर्वात मोठे आहे. सध्या ती आदित्य बिर्ला सन लाइफ (ABSL) अॅसेट मॅनेजमेंट कंपनी लिमिटेड म्हणून ओळखली जाते. ही भारतातील आदित्य बिर्ला समूह आणि कॅनडातील सन लाइफ फायनान्शियल इंक यांच्यातील संयुक्त उपक्रम आहे. हे 1994 मध्ये संयुक्त उपक्रम म्हणून स्थापित केले गेले.

शीर्ष आदित्य बिर्ला म्युच्युअल फंड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹45.8244

↑ 0.03 ₹1,781 23.5 43.1 80.6 39.9 27 72 Aditya Birla Sun Life International Equity Fund - Plan B Growth ₹28.8036

↑ 0.07 ₹93 10.3 10 13.8 18.9 9 Aditya Birla Sun Life Commodity Equities Fund - Global Agri Plan Growth ₹35.7925

↑ 0.13 ₹13 5.9 -4.4 -3 19.4 8.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Aditya Birla Sun Life International Equity Fund - Plan B Aditya Birla Sun Life Commodity Equities Fund - Global Agri Plan Point 1 Highest AUM (₹1,781 Cr). Lower mid AUM (₹93 Cr). Bottom quartile AUM (₹13 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 1★ (bottom quartile). Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 27.01% (upper mid). 5Y return: 8.98% (lower mid). 5Y return: 8.67% (bottom quartile). Point 6 3Y return: 39.89% (upper mid). 3Y return: 18.95% (bottom quartile). 3Y return: 19.45% (lower mid). Point 7 1Y return: 80.63% (upper mid). 1Y return: 13.75% (lower mid). 1Y return: -3.01% (bottom quartile). Point 8 1M return: 2.61% (bottom quartile). Alpha: 0.00 (lower mid). Alpha: -3.41 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 0.85 (lower mid). Sharpe: -0.44 (bottom quartile). Point 10 Sharpe: 3.08 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.10 (bottom quartile). Aditya Birla Sun Life Gold Fund

Aditya Birla Sun Life International Equity Fund - Plan B

Aditya Birla Sun Life Commodity Equities Fund - Global Agri Plan

5. SBI फंड्स मॅनेजमेंट प्रायव्हेट लिमिटेड

SBI Funds Management Pvt Limited हा स्टेट बँक ऑफ इंडिया (SBI) आणि वित्तीय सेवा कंपनी Amundi, फ्रान्समधील युरोपीय मालमत्ता व्यवस्थापन कंपनी यांचा संयुक्त उपक्रम आहे. हे 1987 मध्ये लाँच केले गेले.

टॉप एसबीआय म्युच्युअल फंड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Gold Fund Growth ₹46.3452

↑ 0.22 ₹15,024 23.8 44 81.7 40.2 27.4 71.5 SBI PSU Fund Growth ₹35.004

↓ -1.01 ₹5,980 7 13.5 25.3 31 26 11.3 SBI Magnum COMMA Fund Growth ₹109.15

↓ -2.38 ₹896 5 4.3 18.1 18.7 14.7 12.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary SBI Gold Fund SBI PSU Fund SBI Magnum COMMA Fund Point 1 Highest AUM (₹15,024 Cr). Lower mid AUM (₹5,980 Cr). Bottom quartile AUM (₹896 Cr). Point 2 Established history (14+ yrs). Established history (15+ yrs). Oldest track record among peers (20 yrs). Point 3 Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 27.35% (upper mid). 5Y return: 26.03% (lower mid). 5Y return: 14.72% (bottom quartile). Point 6 3Y return: 40.25% (upper mid). 3Y return: 30.96% (lower mid). 3Y return: 18.68% (bottom quartile). Point 7 1Y return: 81.73% (upper mid). 1Y return: 25.31% (lower mid). 1Y return: 18.09% (bottom quartile). Point 8 1M return: 2.74% (upper mid). Alpha: 0.05 (upper mid). Alpha: -1.28 (bottom quartile). Point 9 Alpha: 0.00 (lower mid). Sharpe: 0.63 (bottom quartile). Sharpe: 0.73 (lower mid). Point 10 Sharpe: 3.25 (upper mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.23 (lower mid). SBI Gold Fund

SBI PSU Fund

SBI Magnum COMMA Fund

6. UTI मालमत्ता व्यवस्थापन कंपनी लि

यूटीआय म्युच्युअल फंड हा युनिट ट्रस्ट ऑफ इंडियाचा (यूटीआय) भाग आहे. सह नोंदणीकृत होतेसेबी 2003 मध्ये. हे SBI, LIC, बँक ऑफ बडोदा आणि PNB द्वारे प्रोत्साहन दिले जाते.

UTI हा भारतातील सर्वात जुन्या आणि सर्वात मोठ्या म्युच्युअल फंडांपैकी एक आहे.

टॉप UTI म्युच्युअल फंड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Arbitrage Fund Growth ₹36.474

↓ -0.01 ₹10,957 1.5 3 6.4 7.1 6 6.5 UTI Liquid Cash Plan Growth ₹4,456.21

↑ 0.45 ₹31,334 1.4 2.9 6.3 6.9 5.9 6.5 UTI Gilt Fund Growth ₹64.1594

↑ 0.01 ₹521 1.4 2.6 5.2 7 5.6 5.1 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary UTI Arbitrage Fund UTI Liquid Cash Plan UTI Gilt Fund Point 1 Lower mid AUM (₹10,957 Cr). Highest AUM (₹31,334 Cr). Bottom quartile AUM (₹521 Cr). Point 2 Established history (19+ yrs). Established history (22+ yrs). Oldest track record among peers (24 yrs). Point 3 Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: Moderately Low. Risk profile: Low. Risk profile: Moderate. Point 5 5Y return: 5.99% (upper mid). 1Y return: 6.30% (lower mid). 1Y return: 5.20% (bottom quartile). Point 6 3Y return: 7.11% (upper mid). 1M return: 0.44% (lower mid). 1M return: 0.93% (upper mid). Point 7 1Y return: 6.40% (upper mid). Sharpe: 3.00 (upper mid). Sharpe: -0.28 (bottom quartile). Point 8 1M return: 0.43% (bottom quartile). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Yield to maturity (debt): 6.51% (bottom quartile). Yield to maturity (debt): 6.72% (lower mid). Point 10 Sharpe: 1.31 (lower mid). Modified duration: 0.09 yrs (upper mid). Modified duration: 5.70 yrs (bottom quartile). UTI Arbitrage Fund

UTI Liquid Cash Plan

UTI Gilt Fund

7. कोटक महिंद्रा अॅसेट मॅनेजमेंट कंपनी लिमिटेड

कोटक महिंद्रा म्युच्युअल फंड श्री उदय कोटक यांनी 1985 मध्ये स्थापन केलेल्या कोटक समूहाचा एक भाग आहे. कोटक महिंद्रा अॅसेट मॅनेजमेंट कंपनी (KMAMC) ही कोटक महिंद्रा म्युच्युअल फंड (KMMF) साठी मालमत्ता व्यवस्थापक आहे. KMAMC ने 1998 मध्ये आपले कार्य सुरू केले.

टॉप कोटक म्युच्युअल फंड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Kotak Gold Fund Growth ₹60.7183

↑ 0.29 ₹6,556 23.5 44.1 81 40.1 27 70.4 Kotak Global Emerging Market Fund Growth ₹33.314

↓ -0.17 ₹539 9.6 20.6 42.2 19.3 7.6 39.1 Kotak Equity Arbitrage Fund Growth ₹38.9849

↓ -0.01 ₹71,931 1.5 3 6.3 7.2 6.1 6.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Kotak Gold Fund Kotak Global Emerging Market Fund Kotak Equity Arbitrage Fund Point 1 Lower mid AUM (₹6,556 Cr). Bottom quartile AUM (₹539 Cr). Highest AUM (₹71,931 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (20 yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately Low. Point 5 5Y return: 26.99% (upper mid). 5Y return: 7.56% (lower mid). 5Y return: 6.14% (bottom quartile). Point 6 3Y return: 40.09% (upper mid). 3Y return: 19.26% (lower mid). 3Y return: 7.17% (bottom quartile). Point 7 1Y return: 81.02% (upper mid). 1Y return: 42.19% (lower mid). 1Y return: 6.28% (bottom quartile). Point 8 1M return: 2.31% (upper mid). Alpha: -1.44 (bottom quartile). 1M return: 0.43% (lower mid). Point 9 Alpha: 0.00 (upper mid). Sharpe: 2.63 (lower mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 3.55 (upper mid). Information ratio: -0.59 (bottom quartile). Sharpe: 1.01 (bottom quartile). Kotak Gold Fund

Kotak Global Emerging Market Fund

Kotak Equity Arbitrage Fund

8. फ्रँकलिन टेम्पलटन म्युच्युअल फंड

फ्रँकलिन टेम्पलटन इंडिया कार्यालयाची स्थापना 1996 मध्ये टेम्पलटन अॅसेट मॅनेजमेंट इंडिया प्रा. मर्यादित. हा म्युच्युअल फंड आता फ्रँकलिन टेम्पलटन अॅसेट मॅनेजमेंट (इंडिया) Pt लिमिटेड नावाने स्थापन केला आहे.

टॉप फ्रँकलिन म्युच्युअल फंड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin India Short Term Income Plan - Retail Plan Growth ₹15,041.3

↑ 0.11 ₹13 192.1 192.1 192.1 47.3 32.5 Franklin Asian Equity Fund Growth ₹37.9742

↓ -0.26 ₹372 7.8 18.1 31.7 14 3 23.7 Franklin India Feeder - Franklin European Growth Fund Growth ₹11.5467

↑ 0.04 ₹18 7.4 16.2 12.5 10 8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 2 May 25 Research Highlights & Commentary of 3 Funds showcased

Commentary Franklin India Short Term Income Plan - Retail Plan Franklin Asian Equity Fund Franklin India Feeder - Franklin European Growth Fund Point 1 Bottom quartile AUM (₹13 Cr). Highest AUM (₹372 Cr). Lower mid AUM (₹18 Cr). Point 2 Oldest track record among peers (24 yrs). Established history (18+ yrs). Established history (11+ yrs). Point 3 Rating: 2★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: High. Risk profile: High. Point 5 1Y return: 192.10% (upper mid). 5Y return: 3.02% (bottom quartile). 5Y return: 8.03% (lower mid). Point 6 1M return: 192.10% (upper mid). 3Y return: 13.99% (lower mid). 3Y return: 10.03% (bottom quartile). Point 7 Sharpe: -90.89 (bottom quartile). 1Y return: 31.66% (lower mid). 1Y return: 12.50% (bottom quartile). Point 8 Information ratio: -2.42 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: -7.92 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (upper mid). Sharpe: 2.24 (upper mid). Sharpe: 0.02 (lower mid). Point 10 Modified duration: 0.00 yrs (upper mid). Information ratio: 0.00 (upper mid). Information ratio: -1.04 (lower mid). Franklin India Short Term Income Plan - Retail Plan

Franklin Asian Equity Fund

Franklin India Feeder - Franklin European Growth Fund

9. डीएसपी ब्लॅकरॉक म्युच्युअल फंड

डीएसपी ब्लॅकरॉक हा डीएसपी ग्रुप आणि ब्लॅकरॉक या जगातील सर्वात मोठी गुंतवणूक व्यवस्थापन कंपनी यांच्यातील संयुक्त उपक्रम आहे. डीएसपी ब्लॅकरॉकविश्वस्त कंपनी प्रायव्हेट लि. यासाठी विश्वस्त आहेडीएसपी ब्लॅकरॉक म्युच्युअल फंड.

टॉप डीएसपी म्युच्युअल फंड फंड 2022

No Funds available.

10. अॅक्सिस म्युच्युअल फंड

अॅक्सिस म्युच्युअल फंडाने 2009 मध्ये पहिली योजना सुरू केली होती. श्री चंद्रेश कुमार निगम हे एमडी आणि सीईओ आहेत. Axis Bank Limited ची Axis Mutual Fund मध्ये 74.99% हिस्सेदारी आहे. उर्वरित 25% स्क्रोडर सिंगापूर होल्डिंग्स प्रायव्हेट लिमिटेडकडे आहे.

टॉप अॅक्सिस म्युच्युअल फंड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Axis Gold Fund Growth ₹45.9694

↑ 0.30 ₹2,835 23.6 43.1 80.7 40 27.2 69.8 Axis Triple Advantage Fund Growth ₹44.3759

↓ -0.40 ₹2,051 2.1 8.7 21.1 15.8 11.3 15.3 Axis Arbitrage Fund Growth ₹19.4366

↓ -0.01 ₹8,739 1.5 2.9 6.2 6.9 5.9 6.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Axis Gold Fund Axis Triple Advantage Fund Axis Arbitrage Fund Point 1 Lower mid AUM (₹2,835 Cr). Bottom quartile AUM (₹2,051 Cr). Highest AUM (₹8,739 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (15 yrs). Established history (11+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Point 5 5Y return: 27.19% (upper mid). 5Y return: 11.32% (lower mid). 5Y return: 5.89% (bottom quartile). Point 6 3Y return: 40.04% (upper mid). 3Y return: 15.77% (lower mid). 3Y return: 6.92% (bottom quartile). Point 7 1Y return: 80.68% (upper mid). 1Y return: 21.06% (lower mid). 1Y return: 6.22% (bottom quartile). Point 8 1M return: 2.84% (upper mid). 1M return: -1.53% (bottom quartile). 1M return: 0.43% (lower mid). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.44 (upper mid). Sharpe: 1.69 (lower mid). Sharpe: 0.86 (bottom quartile). Axis Gold Fund

Axis Triple Advantage Fund

Axis Arbitrage Fund

भारतातील मालमत्ता व्यवस्थापन कंपन्यांची यादी

भारतातील मालमत्ता व्यवस्थापन कंपन्यांची संपूर्ण यादी खालीलप्रमाणे आहे:

| AMC | AMC चा प्रकार | स्थापनेची तारीख | AUM करोड मध्ये (#मार्च 2018 पर्यंत) |

|---|---|---|---|

| BOI AXA इन्व्हेस्टमेंट मॅनेजर्स प्रायव्हेट लिमिटेड | बँक प्रायोजित - संयुक्त उपक्रम (मुख्यतः भारतीय) | 31 मार्च 2008 | ५७२७.८४ |

| कॅनरा रोबेको अॅसेट मॅनेजमेंट कंपनी लिमिटेड | बँक प्रायोजित - संयुक्त उपक्रम (मुख्यतः भारतीय) | 19 डिसेंबर 1987 | १२२०५.३३ |

| एसबीआय फंड मॅनेजमेंट प्रायव्हेट लिमिटेड | बँक प्रायोजित - संयुक्त उपक्रम (मुख्यतः भारतीय) | 29 जून 1987 | १२२०५.३३ |

| बडोदा पायोनियर मालमत्ता व्यवस्थापन कंपनी लिमिटेड | बँक प्रायोजित - संयुक्त उपक्रम (मुख्यतः परदेशी) | 24 नोव्हेंबर 1994 | १२८९५.९१ |

| IDBI मालमत्ता व्यवस्थापन लि. | बँक प्रायोजित - इतर | 29 मार्च 2010 | १०४०१.१० |

| युनियन अॅसेट मॅनेजमेंट कंपनी प्रायव्हेट लिमिटेड | बँक प्रायोजित - इतर | 23 मार्च 2011 | ३७४३.६३ |

| UTI मालमत्ता व्यवस्थापन कंपनी लि | बँक प्रायोजित - इतर | फेब्रुवारी 01, 2003 | १४५२८६.५२ |

| एलआयसी म्युच्युअल फंड मालमत्ता व्यवस्थापन लिमिटेड | भारतीय संस्था | 20 एप्रिल 1994 | 18092.87 |

| एडलवाईस मालमत्ता व्यवस्थापन लिमिटेड | खाजगी क्षेत्र - भारतीय | 30 एप्रिल 2008 | ११३५३.७४ |

| एस्कॉर्ट्स अॅसेट मॅनेजमेंट लिमिटेड | खाजगी क्षेत्र - भारतीय | 15 एप्रिल 1996 | १३.२३ |

| IIFL मालमत्ता व्यवस्थापन लि. | खाजगी क्षेत्र - भारतीय | 23 मार्च 2011 | ५९६.८५ |

| इंडियाबुल्स अॅसेट मॅनेजमेंट कंपनी लि. | खाजगी क्षेत्र - भारतीय | 24 मार्च 2011 | ८४९८.९७ |

| जेएम फायनान्शियल अॅसेट मॅनेजमेंट लिमिटेड | खाजगी क्षेत्र - भारतीय | 15 सप्टेंबर 1994 | १२१५७.०२ |

| कोटक महिंद्रा अॅसेट मॅनेजमेंट कंपनी लिमिटेड (KMAMCL) | खाजगी क्षेत्र - भारतीय | 23 जून 1998 | १२२४२६.६१ |

| एल अँड टी इन्व्हेस्टमेंट मॅनेजमेंट लिमिटेड | खाजगी क्षेत्र - भारतीय | 03 जानेवारी 1997 | ६५८२८.९ |

| महिंद्रा अॅसेट मॅनेजमेंट कंपनी प्रा. लि. | खाजगी क्षेत्र - भारतीय | 04 फेब्रुवारी 2016 | ३३५७.५१ |

| मोतीलाल ओसवाल अॅसेट मॅनेजमेंट कंपनी लिमिटेड | खाजगी क्षेत्र - भारतीय | 29 डिसेंबर 2009 | १७७०५.३३ |

| एस्सेल फंड्स मॅनेजमेंट कंपनी लि | खाजगी क्षेत्र - भारतीय | 04 डिसेंबर 2009 | ९२४.७२ |

| PPFAS मालमत्ता व्यवस्थापन प्रा. लि. | खाजगी क्षेत्र - भारतीय | 10 ऑक्टोबर 2012 | १०१०.३८ |

| क्वांटम अॅसेट मॅनेजमेंट कंपनी प्रायव्हेट लिमिटेड | खाजगी क्षेत्र - भारतीय | डिसेंबर 02, 2005 | १२४९.५० |

| सहारा अॅसेट मॅनेजमेंट कंपनी प्रायव्हेट लिमिटेड | खाजगी क्षेत्र - भारतीय | 18 जुलै 1996 | ५८.३५ |

| श्रीराम अॅसेट मॅनेजमेंट कंपनी लि. | खाजगी क्षेत्र - भारतीय | 05 डिसेंबर 1994 | ४२.५५ |

| सुंदरम अॅसेट मॅनेजमेंट कंपनी लिमिटेड | खाजगी क्षेत्र - भारतीय | 24 ऑगस्ट 1996 | ३१९५५.३५ |

| टाटा अॅसेट मॅनेजमेंट लिमिटेड | खाजगी क्षेत्र - भारतीय | ३० जून १९९५ | ४६७२३.२५ |

| टॉरस अॅसेट मॅनेजमेंट कंपनी लिमिटेड | खाजगी क्षेत्र - भारतीय | 20 ऑगस्ट 1993 | ४७५.६७ |

| बीएनपी परिबास अॅसेट मॅनेजमेंट इंडिया प्रायव्हेट लिमिटेड | खाजगी क्षेत्र - परदेशी | 15 एप्रिल 2004 | 7709.32 |

| फ्रँकलिन टेम्पलटन अॅसेट मॅनेजमेंट (इंडिया) प्रायव्हेट लिमिटेड | खाजगी क्षेत्र - परदेशी | 19 फेब्रुवारी 1996 | १०२९६१.१३ |

| इन्वेस्को मालमत्ता व्यवस्थापन (इंडिया) प्रायव्हेट लिमिटेड | खाजगी क्षेत्र - परदेशी | 24 जुलै 2006 | २५५९२.७५ |

| मिरे अॅसेट ग्लोबल इन्व्हेस्टमेंट्स (इंडिया) प्रा. लि. | खाजगी क्षेत्र - परदेशी | नोव्हेंबर 30, 2007 | १५०३४.९९ |

| अॅक्सिस अॅसेट मॅनेजमेंट कंपनी लि. | खाजगी क्षेत्र - संयुक्त उपक्रम - प्रामुख्याने भारतीय | 04 सप्टेंबर 2009 | ७३८५८.७१ |

| बिर्ला सन लाइफ अॅसेट मॅनेजमेंट कंपनी लिमिटेड | खाजगी क्षेत्र - संयुक्त उपक्रम - प्रामुख्याने भारतीय | 23 डिसेंबर 1994 | २४४७३०.८६ |

| डीएसपी ब्लॅकरॉक इन्व्हेस्टमेंट मॅनेजर्स प्रायव्हेट लिमिटेड | खाजगी क्षेत्र - संयुक्त उपक्रम - प्रामुख्याने भारतीय | 16 डिसेंबर 1996 | ८५१७२.७८ |

| एचडीएफसी अॅसेट मॅनेजमेंट कंपनी लिमिटेड | खाजगी क्षेत्र - संयुक्त उपक्रम - प्रामुख्याने भारतीय | 30 जून 2000 | २९४९६८.७४ |

| ICICI प्रुडेंशियल अॅसेट Mgmt.Company Limited | खाजगी क्षेत्र - संयुक्त उपक्रम - प्रामुख्याने भारतीय | 13 ऑक्टोबर 1993 | ३१०१६६.२५ |

| IDFC मालमत्ता व्यवस्थापन कंपनी लिमिटेड | खाजगी क्षेत्र - संयुक्त उपक्रम - प्रामुख्याने भारतीय | 13 मार्च 2000 | ६९०७५.२६ |

| रिलायन्स निप्पॉन लाइफ अॅसेट मॅनेजमेंट लिमिटेड | खाजगी क्षेत्र - संयुक्त उपक्रम - प्रामुख्याने भारतीय | ३० जून १९९५ | २३३१३२.४० |

| HSBC मालमत्ता व्यवस्थापन (इंडिया) प्रायव्हेट लि. | खाजगी क्षेत्र - संयुक्त उपक्रम - प्रामुख्याने परदेशी | 27 मे 2002 | 10543.30 |

| प्रिन्सिपल पीएनबी अॅसेट मॅनेजमेंट कंपनी प्रा. लि. | खाजगी क्षेत्र - संयुक्त उपक्रम - प्रामुख्याने परदेशी | 25 नोव्हेंबर 1994 | ७०३४.८० |

| DHFL Pramerica मालमत्ता व्यवस्थापक प्रायव्हेट लिमिटेड | खाजगी क्षेत्र - संयुक्त उपक्रम -इतर | 13 मे 2010 | 24,80,727 |

*एयूएम स्रोत- मॉर्निंगस्टार

AMC द्वारे ऑफर केलेल्या इक्विटी म्युच्युअल फंडाचा प्रकार

म्युच्युअल फंड कंपन्या विविध योजनांमध्ये गुंतवलेल्या मोठ्या रकमेचे व्यवस्थापन करतात. गुंतवणूकदार त्यांच्या योजनांमध्ये गुंतवणूक करताना फंड व्यवस्थापक तसेच एएमसीवर विश्वास ठेवतात.

मोठा AUM सकारात्मक आणि नकारात्मक दोन्ही असू शकतो. कार्यक्षमतेने गुंतवणूक केल्यास, ते आपल्या गुंतवणूकदारांना अनेक पटींनी परतावा देऊ शकते.

म्युच्युअल फंडाच्या विविध श्रेणी खालीलप्रमाणे आहेत:

लार्ज कॅप फंड

या प्रकारच्या म्युच्युअल फंडात, मोठ्या-कॅप कंपन्यांमध्ये गुंतवणूक केली जाते. या कंपन्या स्थिर आहेत, त्यांच्याकडे सिद्ध ट्रॅक रेकॉर्ड आणि चांगले रेटिंग आहेत. या कंपन्यांनी ऐतिहासिकदृष्ट्या 12% आणि 18% दरम्यान परतावा दिला आहे. मध्यम जोखीम गुंतलेली आहे आणि या फंडांमध्ये 4 वर्षांपेक्षा जास्त काळ गुंतवणूक करण्याचे सुचवले आहे.

मिड कॅप फंड

या प्रकारच्या म्युच्युअल फंडामध्ये गुंतवणूक केली जातेमिड-कॅप कंपन्या या कंपन्या नंतर येतातलार्ज कॅप फंड पदानुक्रमात. या कंपन्यांनी ऐतिहासिकदृष्ट्या 15% आणि 20% दरम्यान परतावा दिला आहे. जोखीम लार्ज-कॅप फंडांपेक्षा किंचित जास्त असते. या फंडांमध्ये 5 वर्षांपेक्षा जास्त काळ गुंतवणूक करण्याची सूचना केली आहे.

स्मॉल कॅप फंड

या प्रकारच्या म्युच्युअल फंडामध्ये गुंतवणूक केली जातेलहान टोपी कंपन्या या कंपन्या 16-22% परतावा देतात. ही श्रेणी उच्च जोखीम-उच्च परतावा देणारी आहे.

संतुलित निधी

या फंडाच्या पोर्टफोलिओमध्ये इक्विटी आणि कर्ज यांचे मिश्रण आहे. इक्विटी आणि डेटमध्ये केलेल्या गुंतवणुकीच्या प्रमाणात अवलंबून, त्यानुसार जोखीम आणि परतावा निश्चित केला जातो. गुंतवणूक एकरकमी गुंतवणुकीद्वारे किंवा त्याद्वारे केली जाऊ शकतेSIP (सिस्टिमॅटिक इन्व्हेस्टमेंट प्लॅन) यापैकी कोणत्याही फंड श्रेणींमध्ये मोड.

गुंतवणुकदार त्याचे गुंतवणुकीचे उद्दिष्ट, गुंतवणुकीचा कालावधी आणि जोखीम परताव्याची क्षमता लक्षात घेऊन कोणताही गुंतवणूक निर्णय घेऊ शकतो.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.