भारतातील म्युच्युअल फंडाची रचना

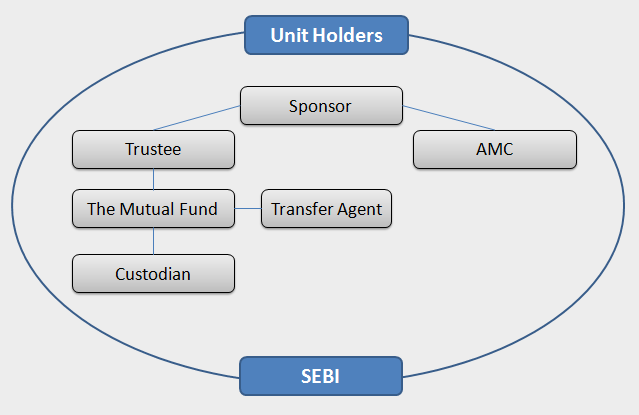

ची रचनाम्युच्युअल फंड भारतात हे तीन-स्तरीय आहे जे इतर महत्त्वपूर्ण घटकांसह येते. हे केवळ विविध एएमसी किंवा बँका विविध म्युच्युअल फंड योजना तयार करतात किंवा फ्लोट करतात असे नाही. तथापि, इतर काही खेळाडू आहेत जे म्युच्युअल फंड संरचनेत मोठी भूमिका बजावतात. प्रक्रियेत तीन भिन्न संस्थांचा समावेश आहे - प्रायोजक (जो म्युच्युअल फंड तयार करतो), विश्वस्त आणि मालमत्ता व्यवस्थापन कंपनी (जी निधी व्यवस्थापनावर देखरेख करते). म्युच्युअल फंडाची रचना यामुळे अस्तित्वात आली आहेसेबी (भारतीय सिक्युरिटीज अँड एक्स्चेंज बोर्ड) म्युच्युअल फंड रेग्युलेशन, 1996 जे सर्व व्यवहारांमध्ये प्राथमिक वॉचडॉगची भूमिका बजावते. या नियमांनुसार, म्युच्युअल फंड सार्वजनिक ट्रस्ट म्हणून तयार केला जातो. आपण म्युच्युअल फंडाच्या संरचनेचा तपशीलवार विचार करू.

विहंगावलोकन

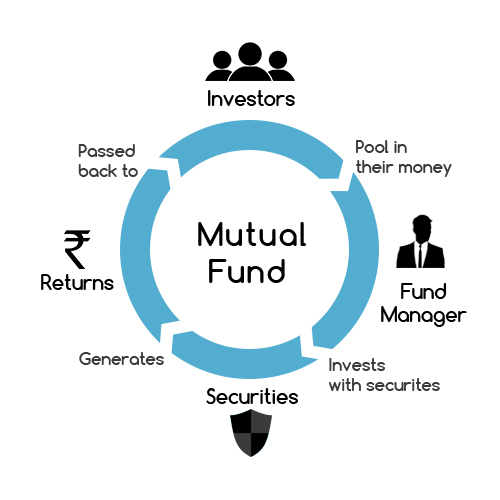

म्युच्युअल फंड म्हणून जे लोकप्रिय आहे ते खरे तर व्यवसाय प्रकार आहे. म्युच्युअल फंड व्यवसायात, जवळपास 30-40 कंपन्या आणि कंपन्या आहेत ज्यांना फंड हाऊस म्हणून संबोधले जाते.

हे नोंदणीकृत आहेत आणि त्यांना सिक्युरिटीज अँड एक्सचेंज बोर्ड ऑफ इंडिया (SEBI) म्हणून ओळखल्या जाणार्या सरकारी नियामक संस्थेमार्फत म्युच्युअल फंड योजना चालवण्याचा भत्ता मिळाला आहे.

या अशा योजना आहेत ज्यांची खरेदी-विक्री गुंतवणूकदारांकडून केली जाते, जे सामान्य लोक असतात. मूलभूतपणे, ते म्हणून कार्य करते

म्युच्युअल फंड व्यवसाय > फंड हाउस > वैयक्तिक योजना > गुंतवणूकदार

म्युच्युअल फंडाची रचना

निधी प्रायोजक

फंड प्रायोजक हा भारतातील म्युच्युअल फंडांच्या त्रिस्तरीय संरचनेतील पहिला स्तर आहे. सेबीचे नियम म्हणतात की फंड प्रायोजक म्हणजे कोणतीही व्यक्ती किंवा कोणतीही संस्था जी फंड व्यवस्थापनाद्वारे पैसे कमवण्यासाठी म्युच्युअल फंड स्थापन करू शकते. हे फंड व्यवस्थापन सहयोगी कंपनीमार्फत केले जाते जी फंडाची गुंतवणूक व्यवस्थापित करते. प्रायोजक हा सहयोगी कंपनीचा प्रवर्तक म्हणून पाहिला जाऊ शकतो. म्युच्युअल फंडाच्या स्थापनेसाठी प्रायोजकाला सेबीशी संपर्क साधावा लागतो. तथापि, प्रायोजकाला एकट्याने काम करण्याची परवानगी नाही. एकदा SEBI ने स्थापनेला सहमती दिली की, भारतीय न्यास कायदा, 1882 अंतर्गत सार्वजनिक ट्रस्टची स्थापना केली जाते आणि SEBI कडे नोंदणी केली जाते. ट्रस्टच्या यशस्वी निर्मितीनंतर, ट्रस्टींची SEBI मध्ये नोंदणी केली जाते आणि ट्रस्टचे व्यवस्थापन करण्यासाठी, युनिट धारकाच्या हिताचे संरक्षण करण्यासाठी आणि SEBI च्या म्युच्युअल फंड नियमांचे पालन करण्यासाठी त्यांची नियुक्ती केली जाते. त्यानंतर, प्रायोजकाद्वारे एक मालमत्ता व्यवस्थापन कंपनी तयार केली जाते जी निधीच्या व्यवस्थापनाचे नियमन करण्यासाठी कंपनी कायदा, 1956 चे पालन करते.

प्रायोजक ही प्राथमिक संस्था आहे जी म्युच्युअल फंड कंपनीला प्रोत्साहन देते आणि म्युच्युअल फंड सार्वजनिक पैशांचे नियमन करणार आहेत हे लक्षात घेऊन, फंड प्रायोजकासाठी सेबीने दिलेले पात्रता निकष आहेत:

- प्रायोजकास सकारात्मकतेसह किमान पाच वर्षांचा वित्तीय सेवांचा अनुभव असणे आवश्यक आहेनिव्वळ वर्थ मागील पाच वर्षांसाठी.

- प्रायोजकाची तात्काळ मागील वर्षातील निव्वळ संपत्ती पेक्षा जास्त असणे आवश्यक आहेभांडवल AMC चे योगदान.

- प्रायोजकाने पाच पैकी किमान तीन वर्षांमध्ये नफा दाखवला पाहिजे ज्यात मागील वर्षाचाही समावेश आहे.

- मालमत्ता व्यवस्थापन कंपनीच्या निव्वळ मूल्यामध्ये प्रायोजकाचा किमान 40% हिस्सा असणे आवश्यक आहे.

हे शक्य तितके स्पष्ट आहे, प्रायोजकाची भूमिका अत्यंत महत्त्वाची आहे आणि ती सर्वाधिक विश्वासार्हता बाळगली पाहिजे. कठोर आणि कठोर नियम परिभाषित करतात की प्रायोजक पुरेसे असणे आवश्यक आहेतरलता तसेच आर्थिक संकट किंवा मंदी आल्यास गुंतवणूकदारांचे पैसे परत करण्याची विश्वासूता.

अशा प्रकारे, वरील निकषांची पूर्तता करणारी कोणतीही संस्था म्युच्युअल फंडाचा प्रायोजक म्हणून ओळखली जाऊ शकते.

ट्रस्ट आणि ट्रस्टी

ट्रस्ट आणि विश्वस्त हे भारतातील म्युच्युअल फंडाच्या संरचनेचा दुसरा स्तर तयार करतात. निधीचे संरक्षक म्हणूनही ओळखले जाते, ट्रस्टी सामान्यतः फंड प्रायोजकाद्वारे नियुक्त केले जातात. नावावरून जसे समजले जाऊ शकते, गुंतवणूकदारांचा विश्वास टिकवून ठेवण्यासाठी आणि फंडाच्या वाढीचा मागोवा घेण्यासाठी त्यांची महत्त्वपूर्ण भूमिका आहे.

ट्रस्ट नावाच्या दस्तऐवजाद्वारे, ट्रस्टच्या बाजूने निधी प्रायोजकाद्वारे ट्रस्ट तयार केला जातोडीड. ट्रस्टचे व्यवस्थापन विश्वस्तांकडून केले जाते आणि ते गुंतवणूकदारांना उत्तरदायी असतात. त्यांना निधी आणि मालमत्तेचे प्राथमिक संरक्षक म्हणून पाहिले जाऊ शकते. विश्वस्त दोन प्रकारे तयार केले जाऊ शकतात - एक विश्वस्त कंपनी किंवा विश्वस्त मंडळ. विश्वस्त म्युच्युअल फंडाच्या क्रियाकलापांवर लक्ष ठेवण्यासाठी आणि SEBI (म्युच्युअल फंड) नियमांचे पालन तपासण्यासाठी कार्य करतात. ते मालमत्ता व्यवस्थापन कंपनीच्या प्रणाली, कार्यपद्धती आणि एकूण कामकाजाचे निरीक्षण देखील करतात. विश्वस्तांच्या मान्यतेशिवाय, AMC करू शकत नाहीतरंगणे मध्ये कोणतीही योजनाबाजार. विश्वस्तांना दर सहा महिन्यांनी एएमसीच्या क्रियाकलापांबद्दल सेबीला अहवाल द्यावा लागतो. तसेच, SEBI ने AMC आणि प्रायोजक यांच्यातील कोणत्याही प्रकारचे हितसंबंध टाळण्यासाठी पारदर्शकता नियम कडक केले आहेत. म्हणून, ट्रस्टींनी स्वतंत्रपणे वागणे आणि गुंतवणूकदारांच्या कष्टाने कमावलेल्या पैशाचे संरक्षण करण्यासाठी समाधानकारक उपाययोजना करणे महत्वाचे आहे. विश्वस्तांनाही सेबी अंतर्गत नोंदणी करावी लागते. आणि शिवाय, कोणत्याही अटीचा भंग झाल्याचे आढळल्यास सेबी नोंदणी रद्द करून किंवा निलंबित करून त्यांच्या नोंदणीचे नियमन करते.

Talk to our investment specialist

मालमत्ता व्यवस्थापन कंपन्या

मालमत्ता व्यवस्थापन कंपन्या म्युच्युअल फंडाच्या संरचनेतील तिसरा स्तर आहे. SEBI अंतर्गत नोंदणीकृत, ही एक प्रकारची कंपनी आहे जी कंपनी कायद्यांतर्गत तयार केली जाते. एएमसी म्हणजे गुंतवणूकदारांच्या गरजा आणि बाजाराच्या स्वरूपाशी सुसंगत असलेल्या विविध म्युच्युअल फंड योजना आणणे. मालमत्ता व्यवस्थापन कंपनी फंड व्यवस्थापक किंवा ट्रस्टसाठी गुंतवणूक व्यवस्थापक म्हणून काम करते. निधीचे व्यवस्थापन करण्यासाठी एएमसीला थोडेसे शुल्क दिले जाते. निधीशी संबंधित सर्व क्रियाकलापांसाठी AMC जबाबदार आहे. ते विविध योजना सुरू करते आणि त्या सुरू करते. शिवाय, ते प्रायोजक आणि विश्वस्त यांच्यासोबत म्युच्युअल फंड देखील तयार करते आणि त्याच्या विकासाचे नियमन करते. एएमसी निधी व्यवस्थापित करण्यास आणि त्यांना सेवा प्रदान करण्यास बांधील आहेगुंतवणूकदार. हे ब्रोकर्स, ऑडिटर, बँकर्स, रजिस्ट्रार, वकील इत्यादी इतर घटकांसह या सेवांची मागणी करते आणि एकत्र करार करून त्यांच्यासोबत कार्य करते. एएमसीमध्ये कोणताही संघर्ष होणार नाही याची खात्री करण्यासाठी, कंपन्यांच्या व्यावसायिक क्रियाकलापांवर काही निर्बंध लादण्यात आले आहेत.

म्युच्युअल फंडाच्या संरचनेतील इतर घटक

कस्टोडियन

कस्टोडियन ही अशीच एक संस्था आहे जी म्युच्युअल फंडाच्या सिक्युरिटीजच्या सुरक्षिततेसाठी जबाबदार असते. सेबी अंतर्गत नोंदणीकृत, ते म्युच्युअल फंडाचे गुंतवणूक खाते व्यवस्थापित करतात, सिक्युरिटीजचे वितरण आणि हस्तांतरण सुनिश्चित करतात. तसेच, कस्टोडियन गुंतवणूकदारांना विशिष्ट वेळी त्यांचे होल्डिंग्स अपग्रेड करण्याची परवानगी देतात आणि त्यांच्या गुंतवणुकीचे निरीक्षण करण्यात त्यांना मदत करतात. ते म्युच्युअल फंड गुंतवणुकीवर मिळालेले बोनस इश्यू, लाभांश आणि स्वारस्य देखील गोळा करतात आणि ट्रॅक करतात.

रजिस्ट्रार आणि ट्रान्सफर एजंट (RTAS)

RTA हे गुंतवणूकदार आणि निधी व्यवस्थापक यांच्यातील आवश्यक दुवा म्हणून काम करतात. फंड मॅनेजर्सना ते गुंतवणूकदारांच्या तपशिलांसह अद्ययावत ठेवून सेवा देतात. आणि, गुंतवणूकदारांना, ते फंडाचे फायदे वितरीत करून सेवा देतात. जरी ते SEBI अंतर्गत नोंदणीकृत आहेत आणि विविध कार्ये आणि जबाबदाऱ्या पार पाडतात. या अशा संस्था आहेत ज्या म्युच्युअल फंडांना सेवा देतात. आरटीए हे म्युच्युअल फंडाच्या ऑपरेशनल शाखासारखे असतात. सर्व म्युच्युअल फंड कंपन्यांचे कामकाज सारखेच असल्याने, सर्व 44 AMCs साठी RTAs च्या सेवा घेणे किफायतशीर आणि किफायतशीर आहे.CAMS, कार्वी, सुंदरम, प्रिन्सिपल, टेंपलटन, इत्यादी भारतातील काही सुप्रसिद्ध आरटीए आहेत. त्यांच्या सेवांचा समावेश होतो

- गुंतवणूकदारांच्या अर्जावर प्रक्रिया करत आहे

- गुंतवणूकदारांच्या तपशीलांची नोंद ठेवणे

- खाते पाठवत आहेविधाने गुंतवणूकदारांना

- नियतकालिक अहवाल पाठवणे

- लाभांशांच्या पेआउटवर प्रक्रिया करत आहे

- गुंतवणूकदारांचे तपशील अद्ययावत करणे म्हणजे नवीन सदस्य जोडणे आणि ज्यांनी फंडातून पैसे काढले आहेत त्यांना काढून टाकणे.

ऑडिटर

लेखा परीक्षक विविध योजनांच्या नोंदी आणि वार्षिक अहवालांचे लेखापरीक्षण आणि छाननी करतात. त्यांना स्वतंत्र वॉचडॉग म्हणून ओळखले जाते ज्यांच्याकडे प्रायोजक, विश्वस्त आणि AMC यांच्या आर्थिक लेखापरीक्षणाची जबाबदारी असते. प्रत्येक AMC पुस्तकांचे विश्लेषण करण्यासाठी स्वतंत्र ऑडिटर नियुक्त करते जेणेकरून त्यांची पारदर्शकता आणि अखंडता अबाधित राहावी.

दलाल

मुख्यतः, अधिकाधिक गुंतवणूकदारांना आकर्षित करण्यासाठी आणि निधीचा प्रसार करण्यासाठी दलाल जबाबदारीने काम करतात. एएमसी शेअर बाजारात सिक्युरिटीज खरेदी आणि विक्री करण्यासाठी ब्रोकर्सच्या सेवा वापरते. शिवाय, दलालांना बाजाराचा अभ्यास करावा लागतो आणि बाजाराच्या भविष्यातील हालचालींचा अंदाज घ्यावा लागतो. एएमसी त्यांच्या बाजारातील हालचालींचे नियोजन करण्यासाठी अनेक ब्रोकर्सकडून संशोधन अहवाल आणि शिफारसी वापरतात.

थ्री-टायर्ड फंड हाउस स्ट्रक्चरचे उदाहरण

या प्रणालीनुसार चालणार्या अनेक कंपन्या आणि संस्था असल्या तरी, प्रमुख कंपन्यांपैकी एक म्हणजे आदित्य.बिर्ला सन लाइफ म्युच्युअल फंड. त्याची रचना खालीलप्रमाणे आहे:

प्रायोजक सन लाइफ (इंडिया) AMC इन्व्हेस्टमेंट इंक. आणि आदित्य बिर्ला कॅपिटल लिमिटेड यांचा संयुक्त उपक्रम जो कॅनडामध्ये आहे.

विश्वस्त आदित्य बिर्ला सन लाइफचे विश्वस्त प्रा. लि.

AMC आदित्य बिर्ला सन लाइफ एएमसी लिमिटेड

निष्कर्ष

आता, हे असे सहभागी आहेत जे म्युच्युअल फंडाच्या व्यवस्थापनात आवश्यक भूमिका बजावतात. त्या प्रत्येकाची वैयक्तिक जबाबदारी आणि भूमिका आहे. तथापि, तरीही, त्यांची कार्यक्षमता एकमेकांशी जोडलेली राहते. म्युच्युअल फंडांचे विश्वस्त स्वरूप लक्षात घेऊन म्युच्युअल फंडाची त्रिस्तरीय रचना आहे. हे सुनिश्चित करते की सिस्टमचा प्रत्येक घटक स्वतंत्रपणे आणि कार्यक्षमतेने कार्य करतो. म्युच्युअल फंडाची ही रचना आंतरराष्ट्रीय मानकांशी सुसंगत आहे आणि अशा प्रकारे संरचनेच्या प्रत्येक घटकाच्या जबाबदाऱ्या आणि कामकाजाचे योग्य पृथक्करण आहे.

म्युच्युअल फंडात ऑनलाइन गुंतवणूक कशी करावी?

Fincash.com वर आजीवन मोफत गुंतवणूक खाते उघडा.

तुमची नोंदणी आणि KYC प्रक्रिया पूर्ण करा

दस्तऐवज अपलोड करा (PAN, आधार इ.).आणि, तुम्ही गुंतवणूक करण्यास तयार आहात!

सतत विचारले जाणारे प्रश्न

1. नेट अॅसेट व्हॅल्यू (NAV) म्हणजे काय?

ए. विशिष्ट म्युच्युअल फंड योजनेची कामगिरी निव्वळ मालमत्ता मूल्य म्हणून ओळखली जाते (नाही).

2. मला म्युच्युअल फंड योजना विकणाऱ्या वितरकाला मी पैसे द्यावे का?

ए. कोणत्याही म्युच्युअल फंड योजनेसाठी कोणतेही एंट्री लोड आकारले जात नाही. तुम्ही पैसे देणे निवडू शकतावितरक वरआधार वितरकाने प्रदान केलेल्या सेवांसह विविध घटकांचे तुमचे मूल्यांकन.

3. मी म्युच्युअल फंडाचा अर्ज कसा भरू शकतो?

ए. फॉर्म भरणे खूप सोपे काम आहे. फक्त विचारलेल्या गोष्टींना उत्तर द्या, जसे की नाव, अर्ज केलेल्या युनिट्सची संख्या, पत्ता आणि इतर.

4. पद्धतशीर गुंतवणूक योजना (SIP) म्हणजे काय?

ए. एक पद्धतशीरगुंतवणूक योजना (SIP) ही एक प्रणाली आहे जी गुंतवणूकदारांना नियमितपणे गुंतवणूक करण्यास सक्षम करते. याद्वारे तुम्ही म्युच्युअल फंडात अगदी लहान रक्कमही गुंतवू शकता.

5. मी म्युच्युअल फंडात रोख गुंतवणूक करू शकतो का?

ए. होय आपण हे करू शकता. रु. पर्यंत रोख गुंतवणूक. ५०,000 प्रत्येक अभ्यागतासाठी, प्रत्येक आर्थिक वर्षासाठी आणि प्रत्येक म्युच्युअल फंडासाठी परवानगी आहे.

6. अनिवासी भारतीयांना (NRIs) म्युच्युअल फंडात गुंतवणूक करण्याची परवानगी आहे का?

ए. होय, अनिवासी भारतीय करू शकतातम्युच्युअल फंडात गुंतवणूक करा. तथापि, आवश्यक तपशील आणि कागदपत्रे सादर करावी लागतील.

7. मला म्युच्युअल फंडाशी संबंधित माहिती कोठे मिळेल?

ए. जवळजवळ प्रत्येक म्युच्युअल फंडाची संबंधित वेबसाइट्स असतात. तरीही, तुम्ही असोसिएशन ऑफ म्युच्युअल फंड इन इंडियाच्या वेबसाइटवर प्रवेश करू शकता (AMFI) भेट देऊनwww.amfindia.com. किंवा, तुम्ही भेट देऊ शकताwww.sebi.gov.in अधिक माहिती शोधण्यासाठी.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.