म्युच्युअल फंड रेटिंग

म्युच्युअल फंड रेटिंग ही तुलना करण्याचा आणि न्याय करण्याचा एक मार्ग आहेसर्वोत्तम कामगिरी करणारे म्युच्युअल फंड मध्येबाजार दिलेल्या वेळी. हे गुंतवणूकदारांना मूल्यांकन करण्यासाठी सोपी पद्धत प्रदान करतेशीर्ष म्युच्युअल फंड. तसेच, ही रेटिंग वितरकांना सर्वोत्तम सल्ला देण्यासाठी एक चांगला विक्री बिंदू आहेम्युच्युअल फंड संभाव्य गुंतवणूकदारांना. म्युच्युअल फंड रेटिंग देण्यासाठी विविध एजन्सी आहेत. CRISIL, ICRA, MorningStar, ValueResearch, इत्यादी काही विश्वासार्ह आहेतरेटिंग एजन्सी. म्युच्युअल फंड रेटिंग म्युच्युअल फंड योजनेचे विविध पॅरामीटर्सवर मूल्यमापन करतात - परिमाणवाचक आणि गुणात्मक. ते डेटा संकलित करते आणि ग्राहकांना आणि म्युच्युअल फंड कंपन्यांना सुव्यवस्थित पद्धतीने सादर करते. म्युच्युअल फंड रेटिंग हे अनेक गुंतवणूकदार सध्याच्या बाजारपेठेतील सर्वोच्च कामगिरी करणारा म्युच्युअल फंड निवडण्यासाठी वापरत असलेल्या मूलभूत पॅरामीटर्सपैकी एक आहे.

म्युच्युअल फंड रेटिंगवर परिणाम करणार्या इतर विविध घटकांचा शोध घेण्यापूर्वी, सर्वात मूलभूत पाहूघटक ज्याचा गुंतवणूकदार सर्वोत्तम म्युच्युअल फंड निवडण्यासाठी विचार करतात. अनेक गुंतवणूकदार म्युच्युअल फंड योजनेची निवड करण्यापूर्वी फक्त मागील परतावा पाहतात. परंतु निधी निवडणे केवळ वरआधार तात्काळ मागील परतावा हा एक शहाणा निर्णय असू शकत नाही. इतर पॅरामीटर्स जाणून घेण्यापूर्वी, प्रथम भारतातील टॉप रेट केलेले म्युच्युअल फंड पाहू.

टॉप म्युच्युअल फंड कसा ठरवायचा?

म्युच्युअल फंड निवडण्यासाठी केवळ तात्काळ मागील परताव्यावर अवलंबून राहणे शहाणपणाचे नाही हे आपण वरील तक्त्यामध्ये पाहिले आहे. त्यामुळे आपल्याला म्युच्युअल फंडाचे मूल्यांकन करताना परताव्याच्या पलीकडे पाहावे लागेल. म्युच्युअल फंड रेटिंगवर परिणाम करणारे इतर मापदंड आहेत. हे पॅरामीटर्स परिमाणात्मक तसेच गुणात्मक असू शकतात. आपण प्रथम काही परिमाणवाचक घटक पाहू.

म्युच्युअल फंड कामगिरी

वरील तक्त्यामध्ये पाहिल्याप्रमाणे, म्युच्युअल फंडाचा न्याय करण्याचा केवळ तात्काळ परतावा पाहणे हा एक चांगला मार्ग नाही. एखादा फंड वर्षभर चांगली कामगिरी करू शकतो आणि दीर्घकाळात तो कमी होऊ शकतो. फंडाची सातत्य अधिक चांगल्या प्रकारे समजून घेण्यासाठी तुम्हाला तीन वर्षांची कामगिरी आणि पाच वर्षांची कामगिरी तपासावी लागेल. म्युच्युअल फंडाचे एक वर्ष, तीन वर्ष आणि पाच वर्षांचे रिटर्न खालीलप्रमाणे सारणीबद्ध केलेले उदाहरण घेऊ.

| 1 वर्षाचा परतावा | ३ वर्षाचा परतावा | 5 वर्षाचा परतावा |

|---|---|---|

| ५५% पी.ए. | 20% p.a. | १२% p.a. |

जसे आपण पाहू शकतो की, फंडाने वर्षभरात असाधारणपणे चांगली कामगिरी केली आणि गुंतवणूकदारांना 55% परतावा दिला. परंतु नंतर तीन वर्षांच्या कालावधीसाठी, सरासरी वार्षिक परतावा 20% p.a पर्यंत घसरला. जसजसे तुम्ही पुढे जाल तसतसे, पाच वर्षांच्या कालावधीसाठी, सरासरी वार्षिक परतावा 12% आहे. कामगिरीबद्दल कल्पना येण्यासाठी या संख्यांची इतर समान फंडांशी तुलना करणे आवश्यक आहे. तसेच, वर्षनिहाय किंवा पतंगानुसार कामगिरी क्रमांक काढणे आणि नंतर त्यांची समवयस्क गटाशी तुलना करणे ही चांगली कल्पना असेल. समवयस्क गटाशी त्यांची तुलना केल्यास आणि फंडाची रँक त्याच्या आत मिळवल्याने त्याच्या कामगिरीची कल्पना येईल.

येथे उद्देश तांत्रिकदृष्ट्या योग्य नसून म्युच्युअल फंडाची गेल्या काही वर्षांतील कामगिरी आणि सातत्यपूर्ण परतावा देण्याच्या महत्त्वावर भर देणे हा आहे. वर नमूद केलेला फंड एक किंवा दोन वर्षांसाठी पैसे गमावू शकतो परंतु येत्या किंवा दोन वर्षांमध्ये मजबूत कामगिरीसह सरासरी परताव्यात लक्षणीय वाढ करू शकतो. दीर्घ कालावधीतील अनेक कालावधीतील कामगिरी पाहणे आवश्यक आहे.

परंतु केवळ एक फंडा एकांतात कसे कार्य करते हे जाणून घेणे फारसे उपयुक्त नाही. कार्यप्रदर्शन एक सापेक्ष समस्या म्हणून पाहिले जाणे आवश्यक आहे आणि योग्य बेंचमार्क विरुद्ध न्याय केला पाहिजे. एखाद्या फंडाने बेंचमार्कच्या विरूद्ध कशी कामगिरी केली आहे याचे मूल्यांकन केल्याने फंडाने खरोखर काही "वास्तविक" परतावा दिला आहे की नाही हे दिसून येईल.

याव्यतिरिक्त, फंडाच्या कामगिरीचे मूल्यांकन करण्यासाठी काही जोखीम-परताव्याचे गुणोत्तर देखील पाहू शकतात. म्युच्युअल फंड योजनेची जोखीम आणि परतावा मोजण्यासाठी सामान्यतः वापरल्या जाणार्या तीन प्रमुख गुणोत्तरांवर आम्ही एक नजर टाकू.

a तीव्र प्रमाण

तीव्र प्रमाण त्याचे संस्थापक विल्यम एफ. शार्प यांच्या नावावरून नाव देण्यात आले आहे आणि कोणत्याही म्युच्युअल फंड योजनेच्या जोखीम-समायोजित कामगिरीचा अभ्यास करण्यासाठी मोठ्या प्रमाणावर वापरले जाते. गुणोत्तर हे म्युच्युअल फंड योजनेच्या अतिरिक्त परताव्याचे मोजमाप आहे (जोखीममुक्त दरापेक्षा) भागिलेप्रमाणित विचलन दिलेल्या कालावधीसाठी म्युच्युअल फंड योजनेच्या परताव्याची (अस्थिरता). येथे मानक विचलन हे जोखमीचे माप आहे - विचलन जितके जास्त तितके जोखीम जास्त. सोप्या शब्दात, शार्प रेशो हे दर्शविते की फंडाच्या परताव्यांनी एखाद्याला कसे बक्षीस दिले आहेगुंतवणूकदार त्यांनी घेतलेल्या जोखमीसाठी. जर गुणोत्तर जास्त असेल तर, अतिरिक्त जोखीम सोसण्यासाठी गुंतवणूकदाराला चांगले परतावा मिळू शकतो.

b Treynor प्रमाण

Treynor Ratio हे नाव जॅक L. Treynor च्या नावावर ठेवण्यात आले आहे आणि आम्ही वर चर्चा केलेल्या शार्प रेशो प्रमाणेच आहे. हे जोखीम-मुक्त दरापेक्षा फंडाद्वारे व्युत्पन्न केलेल्या अतिरिक्त परताव्याचे देखील मोजमाप करते. परंतु, शार्प रेशोच्या विपरीत, ट्रेनॉर रेशो बाजारातील जोखीम वापरते (बीटा) एकूण जोखमीऐवजी.

वि. अल्फा

अल्फा एका विशिष्ट बेंचमार्कच्या विरूद्ध गुंतवणूक पोर्टफोलिओच्या परताव्याचे मोजमाप आहे. जर गुंतवणुकीचा अल्फा शून्य किंवा धनापेक्षा जास्त असेल, तर याचा अर्थ गुंतवणुकीने दिलेल्या जोखमीच्या रकमेसाठी अधिक परतावा दिला आहे. दुसरीकडे, जर अल्फा ऋणात्मक असेल, तर याचा अर्थ फंडाने दिलेल्या बेंचमार्कसाठी कमी कामगिरी केली आहे आणि त्यात गुंतलेल्या जोखमीसाठी कमी पैसे कमावले आहेत. अल्फा जास्त, परतावा जास्त आणि फंडाची कामगिरी चांगली.

Talk to our investment specialist

म्युच्युअल फंड योजनेची अस्थिरता

म्युच्युअल फंड योजना नेहमीच स्थिर नसते. म्युच्युअल फंड योजनेची अस्थिरता म्हणजे निव्वळ मालमत्ता मूल्यातील चढउतार (नाही). कमी अस्थिर आणि इष्टतम जोखीम-पुरस्कार संयोजन प्रदान करणारी योजना निवडणे गुंतवणूकदारांना आवडते.

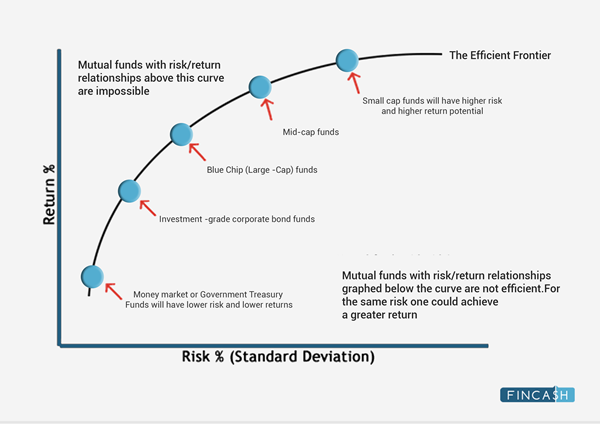

आधुनिक पोर्टफोलिओ सिद्धांताचा एक भाग आम्हाला कार्यक्षम फ्रंटियर देतो - एक आलेख वक्र जो परतावा आणि जोखीम (योजनेच्या अस्थिरतेद्वारे दर्शविला जातो) प्लॉटिंगद्वारे प्राप्त केला जातो - मानक विचलनाद्वारे दर्शविला जातो.

Efficient Frontier हा इष्टतम गुंतवणुकीच्या पोर्टफोलिओचा एक संच आहे जो दिलेल्या जोखमीच्या पातळीसाठी जास्तीत जास्त अपेक्षित परतावा निर्माण करतो किंवा अपेक्षित परताव्याच्या निर्दिष्ट स्तरासाठी सर्वात कमी जोखीम असतो. चला खालील कार्यक्षम फ्रंटियर आलेख वक्र पाहू:

आधुनिक पोर्टफोलिओ सिद्धांतानुसार, म्युच्युअल फंड योजना ज्या वक्र वर आहेत, त्या दिलेल्या अस्थिरतेसाठी जास्तीत जास्त परतावा देतात.

निवडलेली म्युच्युअल फंड योजना विकत घेतलेल्या अस्थिरतेच्या रकमेसाठी इष्टतम परतावा देईल की नाही हे तपासण्यासाठी, तुम्हाला फंडाच्या मानक विचलनाचे विश्लेषण करणे आवश्यक आहे.

मानक विचलन हे फंडाच्या अस्थिरतेचे एक संकेत आहे जे कमी कालावधीत परताव्याच्या (वाढ किंवा घसरण) चढउतार दर्शवते. अस्थिर असलेली योजना जास्त जोखमीची मानली जाते कारण तिची कार्यक्षमता कधीही कोणत्याही दिशेने वेगाने बदलू शकते. म्युच्युअल फंड योजनेचे मानक विचलन हे ठराविक कालावधीत त्याच्या सरासरी परताव्याच्या संदर्भात फंड NAV मध्ये किती प्रमाणात चढ-उतार होते हे मोजून जोखीम मोजते.

एक उदाहरण घेऊ. 5% p.a चा सातत्यपूर्ण चार वर्षांचा परतावा देणारी फंड योजना विचारात घ्या. (प्रत्येक वर्षी त्याने परिपूर्ण 5% परतावा दिला आहे). याचा अर्थ असा की कोणत्याही वेळी सरासरी परतावा 5% आहे आणि अशा प्रकारे या म्युच्युअल फंड योजनेसाठी मानक विचलन शून्य आहे. दुसरीकडे, त्याच चार वर्षांच्या कार्यकाळातील फंडाचा विचार करा, ज्याने -5%, 15%, 6% आणि 24% परतावा व्युत्पन्न केला आहे. अशा प्रकारे, त्याचा सरासरी परतावा 10% आहे. ही योजना उच्च मानक विचलन देखील दर्शवेल कारण दरवर्षी निधीचा परतावा सरासरी परताव्यापेक्षा वेगळा असतो.

बऱ्यापैकी सातत्यपूर्ण परताव्यासाठी कमी चढ-उतार योजनेत गुंतवणूक करण्याचा सल्ला दिला जातो. सर्वोत्तम कामगिरी करणारा म्युच्युअल फंड निवडताना हे जोखीम-परताव्याचे मोजमाप खूप महत्त्वाचे आहे.

म्युच्युअल फंड योजनेची तरलता

तरलता योजनेचा देखील एक महत्त्वाचा घटक आहे. तरलता म्हणजे गुंतवणुकीत रोख रक्कम देण्याची क्षमता. याचा अर्थ मालमत्तेच्या किमतीला धक्का न लावता फंड योजना किती वेगाने बाजारात खरेदी किंवा विकली जाऊ शकते. सुलभ आणि उच्च तरलता नेहमीच श्रेयस्कर असते. ज्या फंडात एकाच वेळी पैसे काढता येतात ते अनेक पैसे काढणाऱ्यांपेक्षा नेहमीच चांगले असतात.

कर्ज निधीसाठी क्रेडिट गुणवत्ता

च्या साठीकर्ज निधी योजना, क्रेडिट गुणवत्ता खूप महत्त्वाची आहे. डेट फंडाला न्याय देण्यासाठी क्रेडिट गुणवत्ता हा मुख्य मुद्दा आहे. हे गुंतवणुकदाराला क्रेडिट पात्रता किंवा जोखीम याबद्दल माहिती देतेडीफॉल्ट कर्ज निधीचे.

डेट फंडाची क्रेडिट गुणवत्ता स्वतंत्र रेटिंग एजन्सी जसे की CRISIL, ICRA इत्यादींद्वारे निर्धारित केली जाते. क्रेडिट गुणवत्ता पदनामश्रेणी उच्च गुणवत्तेतून ('एएए ते AA') ते मध्यम दर्जा ('A' ते 'BBB') ते निम्न गुणवत्ता ('BB', 'B', 'CCC', 'CC' ते 'C').

उच्च परतावा असलेल्या परंतु अत्यंत कमी क्रेडिट गुणवत्ता असलेल्या योजनेत गुंतवणूक करणे अत्यंत धोकादायक आहे. डिफॉल्टच्या बाबतीत, जारीकर्ता मूळ रक्कम अदा करू शकणार नाही आणि गुंतवणूकदाराचे मोठे नुकसान होईल.

पोर्टफोलिओ एकाग्रता

म्युच्युअल फंड रेटिंग प्रक्रियेत पोर्टफोलिओ एकाग्रता हा आणखी एक महत्त्वाचा घटक आहे. पोर्टफोलिओची एकाग्रता मालमत्तेच्या अयोग्य वैविध्यतेमुळे उद्भवणारी जोखीम मोजते. इक्विटी मालमत्ता वर्गासाठी, एक विविधता स्कोअर आहे जो कंपनी आणि उद्योगाची एकाग्रता निर्धारित करण्यासाठी पॅरामीटर म्हणून वापरला जातो.

डेट फंडाच्या बाबतीत, एकाग्रतेचे मूल्यांकन वैयक्तिक जारीकर्त्याच्या विशिष्ट मर्यादेवर केले जाते. ही मर्यादा जारीकर्त्याच्या क्रेडिट रेटिंगशी जोडलेली आहे. उच्च रेट केलेल्या जारीकर्त्याच्या मर्यादा जास्त असतील आणि रेटिंग पदनाम जसजसे खाली जातात, तसतसे ही मर्यादा देखील हळूहळू कमी होते. एका केंद्रित पोर्टफोलिओमुळे उच्च धोका होऊ शकतो. सर्व गुंतवणूक एकाच योजनेत ठेवल्याने पोर्टफोलिओचा सुरक्षा घटक वाढतो. पोर्टफोलिओमध्ये वैविध्य आणण्याचा सल्ला दिला जातो.

एकाग्र पोर्टफोलिओमुळे उच्च धोका होऊ शकतो. सर्व गुंतवणूक एकाच योजनेत ठेवल्याने पोर्टफोलिओचा जोखीम घटक वाढतो. पोर्टफोलिओमध्ये वैविध्य आणण्याचा सल्ला दिला जातो.

इतर काही घटक म्हणजे सरासरी AUM (अॅसेट अंडर मॅनेजमेंट) पोर्टफोलिओची उलाढाल इ. हे सर्व घटक मिळून म्युच्युअल फंड रेटिंगचा आधार बनतात. रेटिंग एजन्सी या पॅरामीटर्सचा वापर त्यांचे सर्वोत्तम परफॉर्मिंग म्युच्युअल फंड देण्यासाठी करतात.

शीर्ष 7 सर्वोत्तम रेटेड म्युच्युअल फंड

Fund NAV Net Assets (Cr) Min Investment Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.6234

↑ 2.23 ₹1,975 1,000 500 39.2 84.2 156.2 58.2 29.3 167.1 SBI PSU Fund Growth ₹36.2959

↓ -0.41 ₹5,980 5,000 500 6.6 15.7 30.7 33.8 27.7 11.3 Invesco India PSU Equity Fund Growth ₹67.82

↓ -1.04 ₹1,492 5,000 500 1.8 9.3 29.3 31.5 25.8 10.3 Franklin India Opportunities Fund Growth ₹255.949

↓ -2.85 ₹8,271 5,000 500 -1.1 2 17.5 29.7 20 3.1 LIC MF Infrastructure Fund Growth ₹50.0352

↓ -0.72 ₹946 5,000 1,000 0 2.5 23 28.4 23.5 -3.7 Franklin Build India Fund Growth ₹147.965

↓ -1.71 ₹3,003 5,000 500 1.5 4.6 21.2 27.6 23.7 3.7 Invesco India Mid Cap Fund Growth ₹179.95

↓ -3.08 ₹10,058 5,000 500 -3.6 -1.6 22.1 26.9 21.1 6.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 7 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Invesco India PSU Equity Fund Franklin India Opportunities Fund LIC MF Infrastructure Fund Franklin Build India Fund Invesco India Mid Cap Fund Point 1 Lower mid AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Bottom quartile AUM (₹1,492 Cr). Upper mid AUM (₹8,271 Cr). Bottom quartile AUM (₹946 Cr). Lower mid AUM (₹3,003 Cr). Highest AUM (₹10,058 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Oldest track record among peers (26 yrs). Established history (17+ yrs). Established history (16+ yrs). Established history (18+ yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Not Rated. Top rated. Rating: 2★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 29.25% (top quartile). 5Y return: 27.74% (upper mid). 5Y return: 25.82% (upper mid). 5Y return: 20.04% (bottom quartile). 5Y return: 23.45% (lower mid). 5Y return: 23.68% (lower mid). 5Y return: 21.07% (bottom quartile). Point 6 3Y return: 58.17% (top quartile). 3Y return: 33.84% (upper mid). 3Y return: 31.51% (upper mid). 3Y return: 29.73% (lower mid). 3Y return: 28.38% (lower mid). 3Y return: 27.58% (bottom quartile). 3Y return: 26.94% (bottom quartile). Point 7 1Y return: 156.17% (top quartile). 1Y return: 30.67% (upper mid). 1Y return: 29.25% (upper mid). 1Y return: 17.50% (bottom quartile). 1Y return: 23.04% (lower mid). 1Y return: 21.22% (bottom quartile). 1Y return: 22.07% (lower mid). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -2.70 (bottom quartile). Alpha: -1.01 (lower mid). Alpha: -6.08 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.53 (upper mid). Sharpe: 0.12 (bottom quartile). Sharpe: 0.03 (bottom quartile). Sharpe: 0.21 (lower mid). Sharpe: 0.35 (lower mid). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 1.66 (top quartile). Information ratio: 0.29 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). DSP World Gold Fund

SBI PSU Fund

Invesco India PSU Equity Fund

Franklin India Opportunities Fund

LIC MF Infrastructure Fund

Franklin Build India Fund

Invesco India Mid Cap Fund

म्युच्युअल फंड रेटिंगवर परिणाम करणारे गुणात्मक घटक

परंतु यासोबतच, म्युच्युअल फंड रेटिंगवरही परिणाम करणारे गुणात्मक घटक आहेत.

फंड हाऊसची प्रतिष्ठा

म्युच्युअल फंड कंपन्यांचा ट्रॅक रेकॉर्ड हा एक महत्त्वाचा घटक आहे. भूतकाळातील सिद्ध आणि सातत्यपूर्ण परतावा म्युच्युअल फंड योजनेला ठोसता देतात. त्यामुळे त्याऐवजीगुंतवणूक नवशिक्या फंड हाऊसमध्ये, पैसे एखाद्या स्थापनेत ठेवणे केव्हाही चांगलेAMC.

निधी व्यवस्थापक ट्रॅक रेकॉर्ड

परंतु प्रस्थापित AMC सह, तपासण्यासाठी आणखी एक घटक म्हणजे निधी व्यवस्थापकाचा अनुभव. अनुभव स्वतःसाठी बोलतो आणि या प्रकरणात ते पूर्णपणे सत्य आहे. एका अनुभवी फंड मॅनेजरकडे चांगल्या म्युच्युअल फंडाविषयी अधिक चांगले दृष्टिकोन आणि कल्पना असते आणि गुंतवणूकदाराला सुज्ञपणे गुंतवणूक करण्यास मदत करते. व्यवस्थापकाद्वारे हाताळलेल्या अनेक योजनांचा देखील विचार केला पाहिजे. बर्याच योजना व्यवस्थापन संघावर जास्त भार टाकू शकतात आणि कमी करू शकतातकार्यक्षमता.

गुंतवणूक प्रक्रिया

एखाद्याने गुंतवणुकीची प्रक्रिया आहे याची देखील खात्री केली पाहिजे. यामुळे गुंतवणूक निर्णयांची काळजी घेणारी संस्थात्मक प्रक्रिया आहे याची खात्री होईल. तुम्हाला की-मॅन जोखीम असलेल्या उत्पादनात जायचे नाही. जर तेथे संस्थागत गुंतवणूक प्रक्रिया असेल, तर हे सुनिश्चित करेल की योजना चांगल्या प्रकारे व्यवस्थापित केली जाईल. अगदी फंड मॅनेजर चेंज देखील आहे. मग तुमची गुंतवणूक संरक्षित केली जाईल.

एक चांगले म्युच्युअल फंड रेटिंग हे परिमाणवाचक आणि गुणात्मक दोन्ही घटकांचे संयोजन आहे. MorningStar, CRISIL, ICRA सारख्या रेटिंग एजन्सी या दोन्ही घटकांचा वापर करून सर्वोत्कृष्ट कामगिरी करणाऱ्या म्युच्युअल फंडांना त्यांचे रेटिंग देतात जे वेळोवेळी अपडेट केले जातात.

निष्कर्ष

एक महत्त्वाची गोष्ट लक्षात घेण्यासारखी आहे की उच्च रेट केलेल्या योजना उच्च परतावा देतात, परंतु ते नेहमीच निर्णायक असू शकत नाहीत. लाम्युच्युअल फंडात गुंतवणूक करा केवळ म्युच्युअल फंड रेटिंगच्या आधारावर साधारणपणे शहाणपणाचा निर्णय नाही. गुंतवणूक ही संशोधनावर आधारित आणि माहितीपूर्ण असावी. म्युच्युअल फंड रेटिंग चांगल्या गुंतवणुकीची दिशा दाखवतात.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

Excellent information