सेवानिवृत्ती गुंतवणूक पर्याय

चा सर्वात महत्वाचा भागनिवृत्ती नियोजन आहे 'गुंतवणूक’. निवृत्तीसाठी केलेली गुंतवणूक खूप प्रभावी असावी लागते. गुंतवणुकीचे अनेक मार्ग आहेत जे तुम्ही सेवानिवृत्ती नियोजनासाठी निवडू शकता. सेवानिवृत्तीपूर्व गुंतवणुकीचे काही सर्वाधिक पसंतीचे पर्याय आणि निवृत्तीनंतरचे गुंतवणूक पर्याय पाहू या.

Talk to our investment specialist

सेवानिवृत्तीपूर्व गुंतवणूक पर्याय

1. नवीन पेन्शन योजना (NPS)

नवीन पेन्शन योजना निवृत्तीनंतरच्या गुंतवणुकीच्या सर्वोत्तम पर्यायांपैकी एक म्हणून भारतात लोकप्रियता मिळवत आहे.NPS सर्वांसाठी खुला आहे परंतु, सर्व सरकारी कर्मचाऱ्यांसाठी अनिवार्य आहे. अगुंतवणूकदार दरमहा किमान INR 500 किंवा वार्षिक INR 6000 जमा करू शकतात, ज्यामुळे ते भारतीय नागरिकांसाठी सर्वात सोयीस्कर आहे. गुंतवणूकदार त्यांच्या सेवानिवृत्तीच्या नियोजनासाठी NPS चा विचार करू शकतात कारण पैसे काढण्याच्या वेळी थेट कर सूट नाही कारण कर कायदा, 1961 नुसार ही रक्कम करमुक्त आहे. ही योजना जोखीममुक्त गुंतवणूक आहे कारण ती भारत सरकार

2. इक्विटी फंड

इक्विटी फंड हा एक प्रकार आहेम्युच्युअल फंड जे प्रामुख्याने स्टॉकमध्ये गुंतवणूक करते. इक्विटी फर्म्समधील मालकी दर्शवते (सार्वजनिक किंवा खाजगीरित्या व्यापार) आणि स्टॉक मालकीचे उद्दिष्ट ठराविक कालावधीत व्यवसायाच्या वाढीमध्ये भाग घेणे आहे. तुम्ही गुंतवलेली संपत्तीइक्विटी फंड द्वारे नियमन केले जातेसेबी आणि गुंतवणूकदारांचे पैसे सुरक्षित असल्याची खात्री करण्यासाठी ते धोरणे आणि नियम तयार करतात. दीर्घकालीन गुंतवणुकीसाठी इक्विटी आदर्श असल्याने, तो निवृत्तीनंतरच्या गुंतवणुकीच्या सर्वोत्तम पर्यायांपैकी एक आहे. काहीसर्वोत्तम इक्विटी म्युच्युअल फंड गुंतवणूक करण्यासाठी आहेतःFund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin Asian Equity Fund Growth ₹39.0197

↓ -0.01 ₹372 14.2 22.4 34.7 14.2 2.3 23.7 DSP Natural Resources and New Energy Fund Growth ₹107.583

↓ -0.23 ₹1,765 11.4 20.5 33.2 23.2 21.5 17.5 DSP US Flexible Equity Fund Growth ₹77.835

↑ 1.30 ₹1,119 8.9 15.9 27.3 22 16.7 33.8 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹64.83

↑ 0.21 ₹3,641 0.4 7.4 23.4 18 13 17.5 Franklin Build India Fund Growth ₹149.452

↑ 1.49 ₹3,003 2.3 5.3 21.1 28.1 23.9 3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund DSP US Flexible Equity Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Point 1 Bottom quartile AUM (₹372 Cr). Lower mid AUM (₹1,765 Cr). Bottom quartile AUM (₹1,119 Cr). Highest AUM (₹3,641 Cr). Upper mid AUM (₹3,003 Cr). Point 2 Oldest track record among peers (18 yrs). Established history (17+ yrs). Established history (13+ yrs). Established history (12+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 2.29% (bottom quartile). 5Y return: 21.51% (upper mid). 5Y return: 16.71% (lower mid). 5Y return: 12.99% (bottom quartile). 5Y return: 23.93% (top quartile). Point 6 3Y return: 14.23% (bottom quartile). 3Y return: 23.16% (upper mid). 3Y return: 22.04% (lower mid). 3Y return: 18.03% (bottom quartile). 3Y return: 28.09% (top quartile). Point 7 1Y return: 34.69% (top quartile). 1Y return: 33.22% (upper mid). 1Y return: 27.26% (lower mid). 1Y return: 23.37% (bottom quartile). 1Y return: 21.11% (bottom quartile). Point 8 Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 2.18 (top quartile). Alpha: 0.61 (upper mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 2.24 (top quartile). Sharpe: 1.32 (upper mid). Sharpe: 1.15 (lower mid). Sharpe: 1.03 (bottom quartile). Sharpe: 0.21 (bottom quartile). Point 10 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.16 (bottom quartile). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (bottom quartile). Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

DSP US Flexible Equity Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

3. रिअल इस्टेट

गुंतवणूकदारांमध्ये निवृत्तीनंतरच्या गुंतवणुकीचा हा सर्वाधिक पसंतीचा पर्याय आहे. ही रिअल इस्टेटमध्ये केलेली गुंतवणूक आहे, उदा. घर/दुकान/साइट इ. ती चांगली स्थिर परतावा देणारी मानली जाते. रिअल इस्टेटमध्ये गुंतवणूक करण्यासाठी, एखाद्याने चांगले स्थान हा मुख्य मुद्दा मानला पाहिजे.

4. रोखे

बंध सर्वात लोकप्रिय सेवानिवृत्ती गुंतवणूक पर्यायांपैकी एक आहे. बाँड ही कर्ज सुरक्षा असते जिथे खरेदीदार/धारक सुरुवातीला जारीकर्त्याकडून बाँड खरेदी करण्यासाठी मूळ रक्कम भरतो. बाँड जारीकर्ता नंतर धारकास नियमित अंतराने व्याज देतो आणि परिपक्वता तारखेला मूळ रक्कम देखील देतो. काही बॉण्ड्स 10-20% p.a. व्याजदर देतात. तसेच, गुंतवणुकीच्या वेळी बाँडवर कोणताही कर लागू नाही. काहीसर्वोत्तम बाँड फंड गुंतवणूक करायची आहे (श्रेणी श्रेणीनुसार):Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Corporate Bond Fund Growth ₹116.404

↓ -0.11 ₹28,253 0.6 2.5 6.6 7.6 7.4 7.12% 4Y 10M 24D 7Y 6M 14D HDFC Corporate Bond Fund Growth ₹33.5303

↓ -0.02 ₹33,207 0.5 2.3 6.6 7.6 7.3 7.36% 4Y 5M 19D 7Y 8M 16D ICICI Prudential Corporate Bond Fund Growth ₹30.9559

↓ -0.02 ₹33,250 0.9 2.8 7.4 7.7 8 7.36% 3Y 4M 24D 6Y 4D Kotak Corporate Bond Fund Standard Growth ₹3,908.36

↓ -0.66 ₹17,265 0.8 2.6 7.3 7.6 7.8 7.36% 3Y 1M 28D 4Y 3M 11D Sundaram Corporate Bond Fund Growth ₹41.4623

↓ -0.02 ₹758 0.6 2.4 7 7.1 7.5 7.1% 2Y 11M 8D 3Y 10M 10D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Corporate Bond Fund HDFC Corporate Bond Fund ICICI Prudential Corporate Bond Fund Kotak Corporate Bond Fund Standard Sundaram Corporate Bond Fund Point 1 Lower mid AUM (₹28,253 Cr). Upper mid AUM (₹33,207 Cr). Highest AUM (₹33,250 Cr). Bottom quartile AUM (₹17,265 Cr). Bottom quartile AUM (₹758 Cr). Point 2 Oldest track record among peers (28 yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 6.65% (bottom quartile). 1Y return: 6.60% (bottom quartile). 1Y return: 7.41% (top quartile). 1Y return: 7.32% (upper mid). 1Y return: 7.00% (lower mid). Point 6 1M return: 0.80% (upper mid). 1M return: 0.76% (lower mid). 1M return: 0.66% (bottom quartile). 1M return: 0.81% (top quartile). 1M return: 0.65% (bottom quartile). Point 7 Sharpe: 0.22 (bottom quartile). Sharpe: 0.24 (bottom quartile). Sharpe: 1.04 (top quartile). Sharpe: 0.64 (upper mid). Sharpe: 0.45 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.12% (bottom quartile). Yield to maturity (debt): 7.36% (top quartile). Yield to maturity (debt): 7.36% (upper mid). Yield to maturity (debt): 7.36% (lower mid). Yield to maturity (debt): 7.10% (bottom quartile). Point 10 Modified duration: 4.90 yrs (bottom quartile). Modified duration: 4.47 yrs (bottom quartile). Modified duration: 3.40 yrs (lower mid). Modified duration: 3.16 yrs (upper mid). Modified duration: 2.94 yrs (top quartile). Aditya Birla Sun Life Corporate Bond Fund

HDFC Corporate Bond Fund

ICICI Prudential Corporate Bond Fund

Kotak Corporate Bond Fund Standard

Sundaram Corporate Bond Fund

5. एक्सचेंज ट्रेडेड फंड (ETFs)

एक्सचेंज ट्रेडेड फंड हे गुंतवणूकदारांमध्ये लोकप्रिय सिक्युरिटीजपैकी एक मानले जातात. अएक्सचेंज ट्रेडेड फंड (ईटीएफ) हा गुंतवणुकीचा एक प्रकार आहे जो स्टॉक एक्स्चेंजवर खरेदी आणि विकला जातो. त्यात कमोडिटीज, बॉण्ड्स किंवा स्टॉक्स सारख्या मालमत्ता आहेत. एक्सचेंज ट्रेडेड फंड हा म्युच्युअल फंडासारखा असतो, परंतु म्युच्युअल फंडाच्या विपरीत, ईटीएफ ट्रेडिंग कालावधी दरम्यान कधीही विकला जाऊ शकतो. शिवाय, ईटीएफ तुम्हाला वैविध्यपूर्ण पोर्टफोलिओ तयार करण्यात मदत करतात.

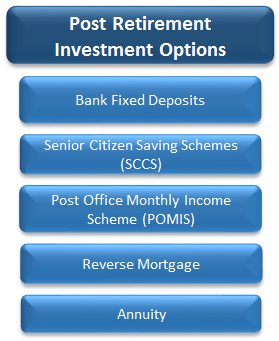

निवृत्तीनंतरचे गुंतवणूक पर्याय

1. ज्येष्ठ नागरिक बचत योजना (SCSS)

निवृत्तीनंतरच्या गुंतवणूक पर्यायांचा एक भाग म्हणून, SCSS 60 वर्षांपेक्षा जास्त वयाच्या निवृत्त लोकांसाठी डिझाइन केले आहे. SCSS प्रमाणित बँकांद्वारे तसेच भारतभर पसरलेल्या नेटवर्क पोस्ट ऑफिसेसद्वारे उपलब्ध आहे. ही योजना (किंवा SCSS खाते) पाच वर्षांपर्यंत आहे, परंतु, मॅच्युरिटी झाल्यावर, ती नंतर अतिरिक्त तीन वर्षांसाठी वाढविली जाऊ शकते. या गुंतवणुकीसह, कर सूट अंतर्गत पात्र आहेकलम 80C.

2. पोस्ट ऑफिस मासिक उत्पन्न योजना (POMIS)

नावाप्रमाणेच हे मासिक आहेउत्पन्न पासून योजनापोस्ट ऑफिस भारताचे. जर एखादा गुंतवणूकदार नियमित मासिक उत्पन्नाची हमी पाहत असेल, तर त्याच्याबरोबर जाणे चांगले आहे. POMIS साठी किमान गुंतवणूक रु 1 आहे,000 आणि एका खात्यासाठी कमाल गुंतवणूक 4.5 लाखांपर्यंत जाते आणि संयुक्त खात्यासाठी गुंतवणूक पर्यायांची मर्यादा नऊ लाखांपर्यंत आहे. POMIS चा कार्यकाळ पाच वर्षांचा आहे.

3. वार्षिकी

अवार्षिकी निवृत्ती दरम्यान स्थिर उत्पन्न निर्माण करण्याच्या उद्देशाने एक करार आहे. जेथे गुंतवणूकदाराने एक निश्चित रक्कम त्वरित किंवा भविष्यात मिळवण्यासाठी एकरकमी पेमेंट केले आहे. या योजनेतील कोणत्याही गुंतवणूकदारासाठी किमान वय 40 वर्षे आणि कमाल 100 वर्षांपर्यंत आहे.

4. रिव्हर्स मॉर्टगेज

निवृत्तीनंतरच्या गुंतवणुकीच्या पर्यायांचा एक भाग म्हणून, उत्पन्नाचा स्थिर प्रवाह आवश्यक असलेल्या ज्येष्ठ नागरिकांसाठी रिव्हर्स मॉर्टगेज हा एक चांगला पर्याय आहे. रिव्हर्स मॉर्टगेजमध्ये, सावकाराकडून त्यांच्या घरांवर गहाण ठेवण्याच्या बदल्यात स्थिर पैसे व्युत्पन्न केले जातात. ६० वर्षे वयाचा (आणि त्याहून अधिक) कोणताही घरमालक यासाठी पात्र आहे. निवृत्त लोक त्यांच्या मालमत्तेत राहू शकतात आणि मृत्यू होईपर्यंत नियमित देयके मिळवू शकतात. कडून मिळणारे पैसेबँक मालमत्तेचे मूल्यांकन, त्याची सध्याची किंमत आणि तसेच मालमत्तेची स्थिती यावर अवलंबून असेल.

5. बँक मुदत ठेवी

बहुतेक लोक विचार करतातमुदत ठेव त्यांच्या सेवानिवृत्तीच्या गुंतवणूक पर्यायांचा एक भाग म्हणून गुंतवणूक कारण ते निश्चित मुदतपूर्ती कालावधीसाठी, 15 दिवसांपासून ते पाच वर्षांपर्यंत (आणि त्याहून अधिक) बँकांमध्ये पैसे जमा करण्यास सक्षम करते आणि इतर पारंपारिक पेक्षा जास्त व्याजदर मिळवू देते.बचत खाते. मुदतपूर्तीच्या काळात, गुंतवणूकदाराला मुद्दलाच्या बरोबरीने परतावा मिळतो आणि मुदत ठेवीच्या कालावधीत मिळालेले व्याज देखील मिळते.

या वैविध्यपूर्ण सेवानिवृत्ती गुंतवणुकीच्या पर्यायांसह, एखाद्याला निश्चितपणे त्यांच्या ध्येये आणि उद्दिष्टांशी जुळणारी साधने सापडतील. त्याबद्दल सखोल तपशील जाणून घेऊन तुम्ही योग्य गुंतवणूक पर्याय निवडल्याची खात्री करा.

ड्वाइट एल. मूडी बरोबर म्हणतो त्याप्रमाणे- “वृद्धावस्थेची तयारी किशोरवयातच सुरू होऊ नये. 65 पर्यंत उद्दिष्ट नसलेले जीवन निवृत्तीनंतर अचानक भरले जाणार नाही.

तर, निरोगी, श्रीमंत आणि शांत निवृत्त जीवनासाठी, आत्ताच गुंतवणूक सुरू करा!

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.