SWP वि लाभांश

कोणते चांगले आहे?

SWP विरुद्ध लाभांश? जेव्हा जेव्हा त्यांना त्या दोघांमध्ये निवड करण्याची आवश्यकता असते तेव्हा व्यक्ती नेहमी गोंधळात पडतात. जरी दोन्ही पर्याय समान दिसत असले तरी, त्यांच्यामध्ये बरेच फरक आहेत. सर्वसमावेशक नोंदीवर, असे म्हणता येईल की SWP (सिस्टिमॅटिक विथड्रॉल प्लॅन) मध्ये, व्यक्ती त्यांच्या म्युच्युअल फंड गुंतवणुकीमधून नियमित अंतराने पूर्व-निश्चित रक्कम रिडीम करू शकतात. लाभांश पर्यायात असताना, म्युच्युअल फंड योजना ठराविक रक्कम मध्ये क्रेडिट करतेगुंतवणूकदारव्युत्पन्न नफ्यांपैकी चे खाते. तर, SWP आणि लाभांश मधील फरक समजून घेऊयाम्युच्युअल फंड विविध पॅरामीटर्सच्या संदर्भात जसे की पैसे जमा करण्याचा कालावधी, गुंतवणूकदाराला परत दिलेली रक्कम आणि याप्रमाणे.

म्युच्युअल फंडातील SWP म्हणजे काय?

म्युच्युअल फंडातील सिस्टिमॅटिक विथड्रॉल प्लॅन किंवा एसडब्ल्यूपी हे पैसे रिडीम करण्याचे पद्धतशीर तंत्र आहे. च्या विरुद्ध आहेSIP. SWP मध्ये, व्यक्ती प्रथम म्युच्युअल फंड स्कीममध्ये मोठ्या प्रमाणात गुंतवणूक करतात ज्यात साधारणत: कमी जोखीम असते (उदाहरणार्थ,लिक्विड फंड किंवा अल्ट्राअल्पकालीन निधी). नंतरगुंतवणूक, व्यक्ती नियमित अंतराने म्युच्युअल फंड गुंतवणुकीतून ठराविक रक्कम काढू लागतात. ही योजना अशा व्यक्तींसाठी योग्य आहे जे एक निश्चित स्त्रोत शोधत आहेतउत्पन्न. या प्रकरणात, म्युच्युअल फंड योजनांमध्ये गुंतवलेले पैसे देखील योजनेच्या श्रेणीवर आधारित परतावा व्युत्पन्न करतात. दविमोचन वारंवारता साप्ताहिक, मासिक किंवा त्रैमासिक यांसारख्या वारंवारतेवर आधारित व्यक्तींद्वारे सानुकूलित केली जाऊ शकते.

म्युच्युअल फंडातील लाभांश योजना कशी कार्य करते?

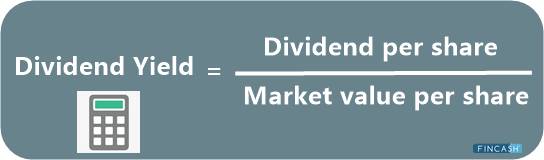

म्युच्युअल फंड लाभांश म्युच्युअल फंड योजनेद्वारे कमावलेल्या युनिटधारकांमध्ये वितरीत केलेल्या नफ्यातील वाटा संदर्भित करतो. येथे, म्युच्युअल फंड योजना केवळ त्याच योजनेच्या युनिटधारकांना लाभांश वितरित करू शकते. हा लाभांश योजनेच्या प्राप्त नफ्यातून वितरित केला जातो. वास्तविक नफा हे योजनेद्वारे विकून मिळालेल्या नफ्याचा संदर्भ घेतातअंतर्निहित पोर्टफोलिओचा भाग बनवणारी मालमत्ता. तथापि, त्यात वाढ झाल्यामुळे नफा समाविष्ट नाहीनाही. लाभांशाची वारंवारता त्रैमासिक, मासिक, दैनिक इत्यादी असू शकते. लाभांश नफ्यातून दिला जात असल्याने, त्याचा परिणाम NAV मूल्यात घट होण्यात होतो. ही योजना नियतकालिक उत्पन्नाच्या शोधात असलेल्या व्यक्तींसाठी योग्य आहे. लाभांशाच्या बाबतीत, व्यक्तींना सरकारला कोणताही कर भरावा लागत नाही.

VALUE AT END OF TENOR:₹5,927SWP Calculator

SWP वि लाभांश: फरक समजून घेणे

जरी SWP आणि लाभांश या दोन्हींचा परिणाम व्यक्तींसाठी नियमित उत्पन्न मिळवण्यात होतो, तथापि, त्या दोघांमध्ये फरक आहे. तर, SWP आणि लाभांश या दोन्हीमधील फरक समजून घेऊ.

परतावा

SWP ही म्युच्युअल फंडातून पैशाची पद्धतशीर पूर्तता करण्याची प्रक्रिया असल्याने, या प्रकरणात व्यक्तींना पूर्व-निर्धारित रक्कम मिळते. तथापि, लाभांशाच्या बाबतीत, परतावा निश्चित नसतो. याचे कारण असे की म्युच्युअल फंड योजना त्याच्या पोर्टफोलिओचा एक भाग असलेल्या अंतर्निहित मालमत्तांची विक्री करून नफा कमवते.

सुयोग्यता

एसडब्लूपी सामान्यतः ए शोधत असलेल्या व्यक्तींसाठी योग्य आहेनिश्चित उत्पन्न स्रोत विशेषतः, सेवानिवृत्त. कारण सेवानिवृत्त ते पेन्शनचा पर्याय म्हणून वापरू शकतात. तसेच, गुंतवणुकीतून अपेक्षित परतावा मिळतो. तथापि, रक्कम निश्चित असली किंवा नसली तरी नियतकालिक उत्पन्न शोधत असलेल्या व्यक्तींसाठी लाभांश पर्याय योग्य आहे.

Talk to our investment specialist

भांडवली क्षरण

SWP ची घट झाली आहेभांडवल गुंतवणूक किंवा भांडवलाची झीज कारण पूर्तता केलेल्या गुंतवणुकीतून होते आणि गुंतवणुकीवरील उत्पन्नातून नाही. तथापि, लाभांशाच्या बाबतीत, भांडवलात कोणतीही कपात नाही.

NAV मध्ये घट

म्युच्युअल फंड लाभांशाच्या बाबतीत, एनएव्हीमध्ये घट होते कारण नफा एनएव्हीचा भाग बनून वितरीत केला जातो. तथापि, SWP मध्ये, NAV मध्ये कोणतीही कपात नाही फक्त गुंतवणूक रक्कम किंवा युनिट्सची संख्या कमी होते.

योजनेचा प्रकार

SWP चा अवलंब करणार्या व्यक्ती सामान्यतः म्युच्युअल फंड योजना निवडतात ज्यामध्ये कमी जोखीम-भूक असते जसे की लिक्विड फंड किंवा अल्ट्रा शॉर्ट टर्म फंड. कारण, अशा योजनांमध्ये भांडवली स्थिती अबाधित राहते. तथापि, म्युच्युअल फंड लाभांशाच्या बाबतीत, व्यक्ती गुंतवणूकीच्या कालावधीनुसार कोणत्याही प्रकारची योजना निवडू शकतात आणिजोखीम भूक.

कर आकारणी प्रभाव

SWP हे म्युच्युअल फंडातून मिळणारे विमोचन मानले जाते आणि त्यामुळे भांडवली नफ्याच्या रूपात कर आकारला जातो. मध्ये गुंतवणुकीच्या बाबतीतकर्ज निधी, जर पैसे काढण्याची प्रक्रिया 36 महिन्यांत सुरू झाली तर ती शॉर्ट टर्म अंतर्गत येतेभांडवली लाभ (STCG) जे व्यक्तीच्या उत्पन्नाच्या स्लॅब दरांनुसार आकारले जाते. तथापि, जर SWP 36 महिन्यांनंतर सुरू झाला तर तो लाँग टर्म कॅपिटल गेन (LTCG) आकर्षित करतो जो इंडेक्सेशन लाभांसह 20% कर आकर्षित करतो. इक्विटी फंडातील गुंतवणुकीसाठी, SWP 12 महिन्यांच्या आत असल्यास, ते STCG आकर्षित करते जे 15% दराने आकारले जाते. मध्येइक्विटी फंड, F.Y पर्यंत LTCG सूट होती. 2017-18. तथापि, F.Y पासून. 2018-19, इक्विटी फंड INR 1 लाख वरील LTCG आकर्षित करतात इंडेक्सेशन लाभांशिवाय 10% (अधिक उपकर) कर लावतात.

परंतु, म्युच्युअल फंड डिव्हिडंडमध्ये असे होत नाही. म्युच्युअल फंड लाभांशावर गुंतवणूकदाराच्या शेवटी कर आकारला जात नाही. परंतु त्याऐवजी, डेट फंडाच्या बाबतीत, फंड हाऊस 25% (अधिक अधिभार आणि उपकर) लाभांश वितरण कर देते. पुढे, इक्विटी फंडांच्या बाबतीत, फंड हाऊसना 10% (अधिक अधिभार आणि उपकर) लाभांश वितरण कर भरावा लागेल.

वारंवारता

SWP च्या बाबतीत वारंवारता त्रैमासिक, मासिक किंवा साप्ताहिक अशा व्यक्तींद्वारे सानुकूलित केली जाऊ शकते. तथापि, लाभांशाच्या बाबतीत, वारंवारता सामान्यतः पूर्व-निर्धारित असते जी दैनिक लाभांश, मासिक लाभांश, साप्ताहिक लाभांश, आणि असेच असू शकते.

पर्याय बंद करणे

आवश्यक असल्यास व्यक्ती SWP थांबवू शकतात आणि म्युच्युअल फंड योजनेतून संपूर्ण पैसे काढू शकतात. तथापि, व्यक्तींना लाभांश पर्याय थांबवणे कठीण आहे. कारण, ही एक प्रकारची योजना आहे ज्यामध्ये गुंतवणूक केली जाते आणि लाभांश थांबवण्यासाठी व्यक्तींना या योजनेतून त्यांचे संपूर्ण स्टेक रिडीम करणे आवश्यक असते.

शिस्तबद्ध पैसे काढण्याची सवय

SWP व्यक्तींमध्ये शिस्तबद्ध पैसे काढण्याची सवय निर्माण करते कारण योजनेतून केवळ ठराविक रक्कम काढली जाते. तथापि, लाभांश शिस्तबद्ध पैसे काढण्याची सवय लावत नाही कारण लाभांशाची रक्कम योजनेच्या कामगिरीवर आधारित बदलत राहते.

SWP वि डिव्हिडंडमधील वरील फरक खाली दिलेल्या तक्त्यामध्ये सारांशित केले आहेत.

| पॅरामीटर्स | SWP | लाभांश |

|---|---|---|

| परतावा | निश्चित विमोचन | योजनेच्या कामगिरीवर लाभांश बदलतो |

| सुयोग्यता | नियमित अंतराने निश्चित नियमित उत्पन्न मिळवणाऱ्या सेवानिवृत्त व्यक्तींसाठी सामान्यतः योग्य | नियतकालिक उत्पन्न शोधणाऱ्या व्यक्तींसाठी योग्य |

| भांडवली क्षरण | होय | नाही |

| NAV मध्ये घट | नाही | होय |

| योजनेचा प्रकार | साधारणपणे, कमी जोखीम असलेल्या म्युच्युअल फंड योजनांमध्ये गुंतवणूक करणे निवडा (उदाहरण लिक्विड फंड) | गुंतवणुकीचा कालावधी आणि व्यक्तींची जोखीम-भूक यावर आधारित कोणत्याही प्रकारच्या म्युच्युअल फंड योजना निवडू शकतात |

| गुंतवणूकदारांवर कर प्रभाव | गुंतवणूकदाराच्या शेवटी भांडवली नफा कर आकर्षित करतो | गुंतवणूकदाराच्या शेवटी कर आकर्षित करत नाही |

| वारंवारता | त्रैमासिक, मासिक, साप्ताहिक इ | दररोज, साप्ताहिक, मासिक, आणि असेच |

| थांबत आहे | व्यक्ती SWP थांबवू शकतात | व्यक्ती या योजनेतून मिळणारा लाभांश थांबवू शकत नाहीत |

| शिस्तबद्ध पैसे काढण्याची सवय | शिस्तबद्ध पैसे काढण्याची सवय निर्माण करते | लाभांशाच्या बाबतीत ते लागू होत नाही |

सर्वोत्कृष्ट SWP म्युच्युअल फंड 2022

SWP साठी, व्यक्ती सामान्यतः अशा योजनांमध्ये गुंतवणूक करणे निवडतात ज्यांची जोखीम-क्षमता कमी असते जसे की लिक्विड फंड. तर, काहीसर्वोत्तम लिक्विड फंड जे SWP पर्यायासाठी निवडले जाऊ शकतात ते खालीलप्रमाणे सूचीबद्ध आहेत.

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,619.32

↑ 0.38 ₹165 0.5 1.5 2.9 6.4 6.6 6.02% 2M 2M 1D PGIM India Insta Cash Fund Growth ₹352.575

↑ 0.05 ₹505 0.5 1.5 2.9 6.4 6.5 5.96% 1M 11D 1M 13D JM Liquid Fund Growth ₹73.8599

↑ 0.01 ₹2,851 0.5 1.5 2.9 6.2 6.4 5.91% 1M 10D 1M 14D Axis Liquid Fund Growth ₹3,016.26

↑ 0.37 ₹35,653 0.5 1.5 3 6.4 6.6 6.06% 1M 28D 2M 2D Tata Liquid Fund Growth ₹4,265.6

↑ 0.50 ₹18,946 0.5 1.5 2.9 6.4 6.5 6.08% 1M 28D 1M 28D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund Axis Liquid Fund Tata Liquid Fund Point 1 Bottom quartile AUM (₹165 Cr). Bottom quartile AUM (₹505 Cr). Lower mid AUM (₹2,851 Cr). Highest AUM (₹35,653 Cr). Upper mid AUM (₹18,946 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (28 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.37% (upper mid). 1Y return: 6.35% (lower mid). 1Y return: 6.24% (bottom quartile). 1Y return: 6.38% (top quartile). 1Y return: 6.35% (bottom quartile). Point 6 1M return: 0.53% (upper mid). 1M return: 0.53% (lower mid). 1M return: 0.53% (bottom quartile). 1M return: 0.54% (top quartile). 1M return: 0.52% (bottom quartile). Point 7 Sharpe: 3.18 (lower mid). Sharpe: 3.16 (bottom quartile). Sharpe: 2.52 (bottom quartile). Sharpe: 3.47 (top quartile). Sharpe: 3.23 (upper mid). Point 8 Information ratio: -0.71 (bottom quartile). Information ratio: -0.10 (lower mid). Information ratio: -1.88 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.02% (lower mid). Yield to maturity (debt): 5.96% (bottom quartile). Yield to maturity (debt): 5.91% (bottom quartile). Yield to maturity (debt): 6.06% (upper mid). Yield to maturity (debt): 6.08% (top quartile). Point 10 Modified duration: 0.17 yrs (bottom quartile). Modified duration: 0.11 yrs (upper mid). Modified duration: 0.11 yrs (top quartile). Modified duration: 0.16 yrs (lower mid). Modified duration: 0.16 yrs (bottom quartile). Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

Axis Liquid Fund

Tata Liquid Fund

म्युच्युअल फंडात ऑनलाइन गुंतवणूक कशी करावी?

Fincash.com वर आजीवन मोफत गुंतवणूक खाते उघडा.

तुमची नोंदणी आणि KYC प्रक्रिया पूर्ण करा

दस्तऐवज अपलोड करा (PAN, आधार इ.).आणि, तुम्ही गुंतवणूक करण्यास तयार आहात!

निष्कर्ष

अशा प्रकारे, असा निष्कर्ष काढला जाऊ शकतो की SWP आणि लाभांश यांच्यात बरेच फरक आहेत. तथापि, व्यक्तींनी त्यांच्या गरजेनुसार आणि उद्दिष्टांशी सुसंगत असा योग्य पर्याय निवडावा. हे त्यांना वेळेवर त्यांचे उद्दिष्ट साध्य करण्यास प्रवृत्त करेल.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.