म्युच्युअल फंड: लाभांश पर्याय किंवा वाढीचा पर्याय

म्युच्युअल फंड लाभांश मिळाल्यावर तुम्हाला बरे वाटत नाही का? होय, तुम्ही करता. म्युच्युअल फंड लाभांश म्युच्युअल फंड योजनेद्वारे त्याच्या युनिटधारकांमध्ये वितरित केला जातो.म्युच्युअल फंड त्यांच्या पुस्तकी नफ्यावर किंवा कागदी नफ्यावर नव्हे तर त्यांच्या लक्षात आलेल्या नफ्यावर लाभांश वितरित करा. वास्तविक नफा म्हणजे म्युच्युअल फंड योजनेच्या विक्रीच्या विरोधात कमावलेला नफाअंतर्निहित पोर्टफोलिओमधील मालमत्ता. म्युच्युअल फंड डिव्हिडंडच्या संकल्पनेशी संबंधित काही मिथक आहेत जरी ते आकर्षक वाटत असले तरी. तर, म्युच्युअल फंड लाभांशाच्या विविध पैलू जसे की म्युच्युअल फंड लाभांश योजनांमध्ये म्युच्युअल फंड गुंतवणूक, गुंतवणूक कशी करावी हे समजून घेऊ.SIP म्युच्युअल फंड, म्युच्युअल फंड लाभांशामागील मिथक काही म्युच्युअल फंड कंपन्याअर्पण सर्वोत्तम लाभांश योजना, लाभांश योजनांचे कर आकारणी पैलू इ.

Talk to our investment specialist

म्युच्युअल फंड लाभांश: अर्थ

म्युच्युअल फंड लाभांश, सोप्या शब्दात, वास्तविक कमावलेल्या नफ्यातील हिस्सा आहे जो म्युच्युअल फंड योजना त्याच्या युनिटधारकांना वितरित करते. आधीच्या परिच्छेदांमध्ये चर्चा केल्याप्रमाणे वास्तविक नफा संदर्भित करतो, म्युच्युअल फंड योजनेद्वारे कमावलेला वास्तविक नफाउत्पन्न पोर्टफोलिओमधील त्याच्या अंतर्निहित मालमत्तेच्या विक्रीतून व्युत्पन्न. मिळालेला नफा आणि पुस्तकी नफा यात गोंधळ घालू नये. कारण पुस्तकी नफा निव्वळ मालमत्तेतील वाढीचा विचार करतो किंवानाही अंतर्निहित मालमत्तेचे देखील. NAV मधील वाढ हा अवास्तव नफ्याचा भाग आहे.

म्युच्युअल फंड लाभांश केवळ विशिष्ट योजनेच्या युनिटधारकांमध्ये वितरित केला जातो. निधी व्यवस्थापक युनिटधारकांमध्ये लाभांश वितरीत करतो. म्युच्युअल फंड लाभांशाच्या वितरणामुळे NAV मध्ये घट होते. याशिवाय, लाभांश घोषित करणे ही निधी व्यवस्थापकांची जबाबदारी आहे. म्युच्युअल फंड लाभांशावरील कराच्या संदर्भात, व्यक्तींनी हे लक्षात घ्यावे की इक्विटी म्युच्युअल फंडावरील लाभांश वितरणावर सध्याच्या नुसार लाभांश वितरण कर लागू होत नाही.आयकर कायदे याउलट, लाभांश वितरण अकर्ज निधी लाभांश वितरण करासाठी जबाबदार आहे. म्युच्युअल फंड लाभांश योजना ऑफर करत असलेल्या विविध लाभांश पर्यायांमध्ये वार्षिक लाभांश, अर्धा-अर्ली लाभांश, साप्ताहिक लाभांश आणि दैनिक लाभांश यांचा समावेश होतो.

म्युच्युअल फंड: म्युच्युअल फंड योजनांमध्ये विविध पर्याय

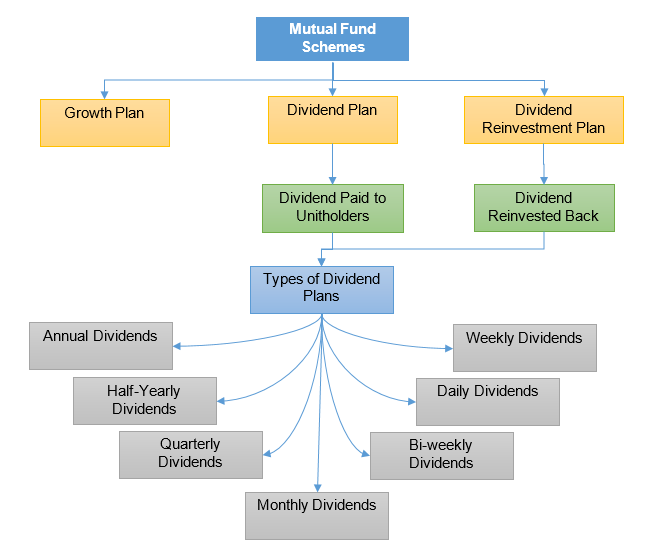

म्युच्युअल फंड हे एक गुंतवणुकीचे साधन आहे जे एक समान उद्दिष्ट सामायिक करणार्या विविध व्यक्तींकडून पैसे गोळा करतेगुंतवणूक शेअर्समध्ये आणिबंध. बहुतेक म्युच्युअल फंड योजना ग्रोथ प्लॅन, लाभांश योजना आणि लाभांश पुनर्गुंतवणूक योजना यासारखे विविध पर्याय देतात. तर, या योजनांचा तपशीलवार विचार करूया.

म्युच्युअल फंडातील वाढ योजनेचा अर्थ असा होतो की योजनेद्वारे कमावलेला नफा योजनेमध्ये पुन्हा गुंतवला जातो. कोणतीही पूर्व सूचना न देता, नफा योजनेत पुन्हा गुंतवला जातो. म्युच्युअल फंड ग्रोथ प्लॅनच्या NAV मधील वाढ त्याच्या कमावलेल्या नफ्याचे प्रतिबिंबित करते. ग्रोथ प्लॅनची निवड करणार्या व्यक्तींना पर्यंत कोणताही अंतरिम रोख प्रवाह मिळत नाहीविमोचन. तथापि, वाढीच्या योजनांचा आनंद होतोकंपाउंडिंग फायदे ग्रोथ प्लॅनमध्ये गुंतवणूक केल्याने व्यक्तींना कर आकारणी फायद्यांचा आनंद घेण्यास देखील मदत होतेभांडवल नफा म्युच्युअल फंड गुंतवणूक एक वर्षापेक्षा जास्त काळ ठेवल्यास, व्यक्तींना दीर्घकालीन पैसे देण्याची गरज नाहीभांडवली लाभ कर याउलट, जर गुंतवणुकीची पूर्तता खरेदीच्या तारखेपासून एका वर्षाच्या आत झाली तर, व्यक्तींना अल्पकालीन भांडवली नफा भरावा लागेल.

लाभांश योजना म्युच्युअल फंड योजनेद्वारे ऑफर केलेल्या योजनेचा संदर्भ देते जेथे लाभांश म्युच्युअल फंड योजनेच्या युनिटधारकांना वितरित केला जातो. हा लाभांश त्यांच्या युनिटधारकांना फंड योजनेद्वारे कमावलेल्या वास्तविक नफ्याच्या विभक्त भागातून दिला जातो. त्यांच्या गुंतवणुकीवर नियमित उत्पन्न शोधणाऱ्या व्यक्ती म्युच्युअल फंड लाभांश योजनेची निवड करतात. तथापि, लाभांश योजना निवडताना, व्यक्तींनी हे समजून घेणे आवश्यक आहे की जेव्हा जेव्हा म्युच्युअल फंड योजना लाभांश घोषित करते तेव्हा निधीची NAV कमी होते. कारण लाभांश NAV मधून घोषित केला जातो.

लाभांश पुनर्गुंतवणूक योजना लाभांश योजनेसारखीच आहे, जिथे म्युच्युअल फंड व्यक्तींमध्ये लाभांश वितरित करतो. तथापि, व्यक्तींना पैसे देण्याऐवजी, लाभांशाची रक्कम पुढील युनिट्स खरेदी करण्यासाठी म्युच्युअल फंड योजनेत परत केली जाते.

म्युच्युअल फंड लाभांश: लाभांशाचा कालावधी

म्युच्युअल फंड योजनांवरील लाभांश जाहीर करण्याचा कालावधी प्लॅननुसार भिन्न असतो. तथापि, लाभांश वितरणाचा संपूर्ण अधिकार निधी व्यवस्थापकाच्या हातात आहे. लाभांश घोषणेचे विविध पर्याय खालीलप्रमाणे आहेत.

वार्षिक लाभांश म्युच्युअल फंड

या पर्यायामध्ये, म्युच्युअल फंड योजना दरवर्षी लाभांश जाहीर करतात. सर्व प्रकारच्या म्युच्युअल फंड योजना जसेइक्विटी फंड, डेट फंड इ., ही योजना ऑफर करतात.

अर्धवार्षिक लाभांश म्युच्युअल फंड

अर्धवार्षिक पर्यायामध्ये, व्यक्तींना सहा महिन्यांतून एकदा लाभांश मिळतो. फंड योजनेच्या कामगिरीवर आधारित फंड हाऊस त्याच्या युनिटधारकांना लाभांश घोषित करते.

त्रैमासिक लाभांश म्युच्युअल फंड

या पर्यायाचा अवलंब करून, व्यक्तींना म्युच्युअल फंड योजनेच्या कामगिरीनुसार तीन महिन्यांतून एकदा लाभांश मिळू शकतो.

मासिक लाभांश म्युच्युअल फंड

ज्या व्यक्ती दर महिन्याला स्थिर परताव्याची अपेक्षा करतात ते मासिक लाभांश पर्याय निवडतात. या योजनेचा अवलंब करून, एखादी व्यक्ती मासिक लाभांशाची अपेक्षा करू शकतेआधार.

BI-साप्ताहिक लाभांश म्युच्युअल फंड

हा पर्याय युनिटधारकांना पाक्षिक आधारावर लाभांशाचा आनंद घेण्यास मदत करतो.

साप्ताहिक लाभांश म्युच्युअल फंड

साप्ताहिक पर्याय युनिटधारकांना दर आठवड्याला लाभांश लाभ मिळवून देतो. म्युच्युअल फंड योजना जसे की अल्ट्रा-अल्पकालीन निधी आणिलिक्विड फंड साप्ताहिक लाभांश पर्याय ऑफर करा.

दैनिक लाभांश म्युच्युअल फंड

या पर्यायामध्ये, व्यक्तींना दररोज लाभांश मिळतो. लिक्विड फंड आणि इतर डेट फंड या काही म्युच्युअल फंड योजना आहेत ज्या दररोज लाभांश देऊ शकतात.

म्युच्युअल फंड लाभांशांवर कर लागू

कर आकारणीच्या उद्देशाने, म्युच्युअल फंडांचे इक्विटी फंड आणि नॉन-इक्विटी फंड अशा दोन श्रेणींमध्ये वर्गीकरण केले जाते. कर उद्देशांसाठी, इक्विटी म्युच्युअल फंड ही एक म्युच्युअल फंड योजना आहे ज्याच्या एकूण गुंतवणुकीच्या 65% पेक्षा जास्त इक्विटी शेअर्समध्ये आहेत. इक्विटी म्युच्युअल फंडांचे लाभांश आयकरातून मुक्त आहेत. आयकरानुसार भांडवली नफ्याचे दीर्घकालीन भांडवली नफा आणि अल्पकालीन भांडवली नफा असे वर्गीकरण केले जाते. दीर्घकालीन भांडवली नफा (LTCG) म्हणजे इक्विटी म्युच्युअल फंडातील 12 महिन्यांपेक्षा जास्त कालावधीसाठी केलेली कोणतीही गुंतवणूक. इक्विटी फंडातील दीर्घकालीन भांडवली नफा कर लागू होत नाही. शॉर्ट-टर्म कॅपिटल गेन (STCG), जेथे इक्विटी फंडातील गुंतवणूक 12 महिन्यांपेक्षा कमी कालावधीसाठी ठेवली जाते, त्यावर कर लागू होतो.फ्लॅट 15% चा दर.

डेट फंडाचे काय? कर आकारणीच्या उद्देशाने, डेट फंड किंवा नॉन-इक्विटी म्युच्युअल फंड ही एक म्युच्युअल फंड योजना आहे ज्यामध्ये इक्विटी शेअर्समध्ये 65% पेक्षा कमी गुंतवणूक असते. नॉन-इक्विटी म्युच्युअल फंडावरील लाभांश लाभांश वितरण कर (DDT) साठी जबाबदार आहेत. युनिटधारकांना त्याऐवजी डीडीटी भरण्याची गरज नाही, फंड हाऊस योजनेच्या एनएव्हीमधून कर वजा करतो आणि तो भरतो. म्युच्युअल फंड लाभांशावर DDT ची टक्केवारी 28.84% (25% + अधिभार इ.) आहे. त्यामुळे, वाढीव योजनेच्या तुलनेत सर्वाधिक कर स्लॅब अंतर्गत येणाऱ्या आणि डेट म्युच्युअल फंडात गुंतवणूक करण्याची योजना असलेल्या व्यक्तींसाठी लाभांश योजना योग्य आहे. हे खालीलप्रमाणे स्पष्ट केले आहे:

गुंतवणूक कालावधी 36 महिन्यांपेक्षा जास्त असल्यास डेट फंडावरील एलटीसीजी लागू होतो. दकर दर इंडेक्सेशन बेनिफिटसह कर्ज निधीसाठी LTCG वर लागू 20% आहे. याउलट, जेव्हा गुंतवणूक कालावधी 36 महिन्यांपेक्षा कमी असतो तेव्हा डेट फंडावरील STCG लागू होतो. STCG वरील कर व्यक्तीच्या कर कंसानुसार लागू केला जातो. म्हणून, जर एखादी व्यक्ती 33.33% च्या सर्वोच्च कर स्लॅब अंतर्गत येते, तर त्याला 33.33% कर भरावा लागेल. त्यामुळे, अशा व्यक्ती लाभांश योजनांची निवड करू शकतात जिथे त्यांना प्राप्तिकराच्या 33.33% ऐवजी केवळ 28.84 टक्के डीडीटी भरावा लागतो.

म्युच्युअल फंड गुंतवणूक: म्युच्युअल फंड लाभांशामागील समज

अनेक व्यक्तींना असे वाटते की म्युच्युअल फंड लाभांश हे कंपन्यांनी घोषित केलेल्या लाभांशांसारखेच असतातभागधारक जे चुकीचे नाव आहे. म्युच्युअल फंड लाभांश आणि कंपन्यांनी दिलेला लाभांश दोन्ही भिन्न आहेत. कंपन्या त्यांच्या नफ्यातून त्यांच्या भागधारकांना लाभांश देतात. त्याचप्रमाणे, व्यक्तींना असा समज आहे की म्युच्युअल फंड योजनांमध्ये गुंतवणूक करून ते फंडाच्या NAV वाढीसह अतिरिक्त उत्पन्न मिळवू शकतील. मात्र, ती चुकीची धारणा आहे. तथापि, ते गुंतवणुकीतूनच जारी केले जाते परिणामी NAV वर परिणाम होतो. हे एका उदाहरणाने स्पष्ट करता येईल.

समजा तुमच्याकडे 10 आहेत,000 म्युच्युअल फंड युनिट्सचे रुपयांचे मूल्य ज्यांचे NAV 50 रुपये आहे. याचा अर्थ म्युच्युअल फंड योजनेत तुमच्याकडे 200 युनिट्स आहेत. आता असे गृहीत धरा की फंड हाऊसने प्रति युनिट १५ रुपये लाभांश जाहीर केला आहे. त्यामुळे तुम्हाला मिळणारी लाभांश रक्कम 3,000 रुपये आहे. परिणामी, दनिव्वळ वर्थ एनएव्ही 7,000 रुपये असेल. लाभांश वितरणामुळे, NAV कमी करावे लागेल आणि त्याचे सुधारित मूल्य 35 (50-15) रुपये असेल.

म्युच्युअल फंड कंपन्या म्युच्युअल फंड लाभांश योजना देतात

सध्या, बहुतेकमालमत्ता व्यवस्थापन कंपन्या (AMCs) किंवा म्युच्युअल फंड कंपन्या म्युच्युअल फंड योजना लाभांश योजना देत आहेत. ज्या व्यक्ती त्यांच्या म्युच्युअल फंड गुंतवणुकीवर नियमित परताव्याची अपेक्षा करतात ते म्युच्युअल फंड लाभांश योजनांची निवड करतात. तथापि, व्यक्तींनी लक्षात ठेवावे की लाभांश घोषित करण्याचा संपूर्ण अधिकार फंड व्यवस्थापकाकडे असतो. निधी व्यवस्थापक लाभांशाची रक्कम आणि लाभांश जाहीर करण्याची वेळ ठरवू शकतो.

म्युच्युअल फंड लाभांश योजनांमध्ये गुंतवणूक कशी करावी?

व्यक्ती करू शकतातम्युच्युअल फंडात गुंतवणूक करा लाभांश योजना विविध गुंतवणूक माध्यमांद्वारे जसे की थेट एएमसी किंवा ब्रोकर्स, म्युच्युअल फंड वितरक आणि ऑनलाइन पोर्टलद्वारे. तथापि, जर व्यक्तींनी म्युच्युअल फंड लाभांश योजनांमध्ये AMC मार्फत गुंतवणूक केली तर ते फक्त एका फंड हाऊसच्या योजना खरेदी करू शकतात. याउलट, ब्रोकर्स किंवा म्युच्युअल फंड वितरकांकडून जाऊन, व्यक्तींना विविध फंड हाऊसच्या योजनांमध्ये गुंतवणूक करण्याचा पर्याय मिळतो. ऑनलाइन पोर्टल्सचा अतिरिक्त फायदा म्हणजे, विविध फंड हाऊसच्या योजना निवडण्याव्यतिरिक्त, ते अशा योजनांमध्ये कोठूनही आणि कधीही गुंतवणूक करू शकतात.

लाभांश योजना ऑफर करणारे SIP म्युच्युअल फंड

SIP किंवा पद्धतशीरगुंतवणूक योजना म्युच्युअल फंड योजनांमध्ये नियमित अंतराने थोड्या प्रमाणात गुंतवणूकीचा संदर्भ देते. एसआयपीचा प्राथमिक फायदा म्हणजे व्यक्ती कमी प्रमाणात गुंतवणूक करू शकतात. परिणामी, ते त्यांच्या खिशाला चिमटे काढत नाही. ची किमान रक्कमएसआयपी गुंतवणूक 500 रुपये (काही लहानही) इतके कमी असू शकतात. म्युच्युअल फंड कंपनी विविध प्रकारच्या म्युच्युअल फंड योजनांमध्ये लाभांश योजना आणते जसे की डेट फंड, इक्विटी फंड आणिहायब्रीड फंड.

एसआयपी इक्विटीजसाठी सर्वोत्तम लाभांश म्युच्युअल फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin Asian Equity Fund Normal Dividend, Payout ₹18.4181

↓ -0.01 ₹372 14.2 22.4 34.7 14.2 2.2 23.7 DSP Natural Resources and New Energy Fund Normal Dividend, Payout ₹34.419

↓ -0.07 ₹1,765 11.4 20.5 33.2 22.6 21 17.5 DSP US Flexible Equity Fund Normal Dividend, Payout ₹37.0086

↑ 0.62 ₹1,119 8.9 15.9 27.3 21.8 16.6 33.8 Aditya Birla Sun Life Banking And Financial Services Fund Normal Dividend, Payout ₹23.71

↑ 0.08 ₹3,641 0.1 7 22.9 17.5 12.5 16.8 Franklin Build India Fund Normal Dividend, Payout ₹42.5451

↑ 0.42 ₹3,003 1.6 4.5 20.2 27.2 23.1 2.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund DSP US Flexible Equity Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Point 1 Bottom quartile AUM (₹372 Cr). Lower mid AUM (₹1,765 Cr). Bottom quartile AUM (₹1,119 Cr). Highest AUM (₹3,641 Cr). Upper mid AUM (₹3,003 Cr). Point 2 Oldest track record among peers (18 yrs). Established history (17+ yrs). Established history (13+ yrs). Established history (12+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 2.18% (bottom quartile). 5Y return: 20.96% (upper mid). 5Y return: 16.56% (lower mid). 5Y return: 12.50% (bottom quartile). 5Y return: 23.10% (top quartile). Point 6 3Y return: 14.20% (bottom quartile). 3Y return: 22.59% (upper mid). 3Y return: 21.83% (lower mid). 3Y return: 17.50% (bottom quartile). 3Y return: 27.21% (top quartile). Point 7 1Y return: 34.69% (top quartile). 1Y return: 33.23% (upper mid). 1Y return: 27.26% (lower mid). 1Y return: 22.94% (bottom quartile). 1Y return: 20.21% (bottom quartile). Point 8 Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 2.18 (top quartile). Alpha: 0.21 (upper mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 2.24 (top quartile). Sharpe: 1.32 (upper mid). Sharpe: 1.15 (lower mid). Sharpe: 1.00 (bottom quartile). Sharpe: 0.16 (bottom quartile). Point 10 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.19 (bottom quartile). Information ratio: 0.15 (top quartile). Information ratio: 0.00 (bottom quartile). Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

DSP US Flexible Equity Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

अशा प्रकारे, असा निष्कर्ष काढला जाऊ शकतो की ज्या व्यक्ती ठराविक कालावधीत स्थिर उत्पन्न प्रवाहाची अपेक्षा करतात ते म्युच्युअल फंड लाभांश योजनांची निवड करू शकतात.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.