10 புதிய ஈக்விட்டி மியூச்சுவல் ஃபண்ட் வகைகள் SEBI ஆல் அறிமுகப்படுத்தப்பட்டது

இந்திய பங்குகள் மற்றும் பரிவர்த்தனை வாரியம் (செபி) புதிய மற்றும் பரந்த வகைகளை அறிமுகப்படுத்தியதுபரஸ்பர நிதி வெவ்வேறு மியூச்சுவல் ஃபண்டுகளால் தொடங்கப்பட்ட ஒரே மாதிரியான திட்டங்களில் சீரான தன்மையைக் கொண்டுவருவதற்காக. இது, முதலீட்டாளர்கள் தயாரிப்புகளை ஒப்பிட்டுப் பார்ப்பதையும், அதற்கு முன் கிடைக்கும் பல்வேறு விருப்பங்களை மதிப்பிடுவதையும் எளிதாகக் கண்டறிய முடியும் என்பதை உறுதிசெய்வதாகும்.முதலீடு ஒரு திட்டத்தில்.

முதலீட்டாளர்களுக்கு மியூச்சுவல் ஃபண்ட் முதலீட்டை எளிதாக்க செபி உத்தேசித்துள்ளது, இதனால் முதலீட்டாளர்கள் தங்கள் தேவைகளுக்கு ஏற்ப முதலீடு செய்யலாம்,நிதி இலக்குகள் மற்றும் ஆபத்து திறன். செபி 6 அக்டோபர் 2017 அன்று புதிய மியூச்சுவல் ஃபண்ட் வகைப்பாட்டை விநியோகித்துள்ளது.மியூச்சுவல் ஃபண்ட் வீடுகள் அவற்றின் அனைத்து ஈக்விட்டி திட்டங்களையும் (இருக்கும் & எதிர்காலத் திட்டம்) 10 வெவ்வேறு வகைகளாகப் பிரிக்கவும். செபி 16 புதிய வகைகளையும் அறிமுகப்படுத்தியுள்ளதுகடன் பரஸ்பர நிதி.

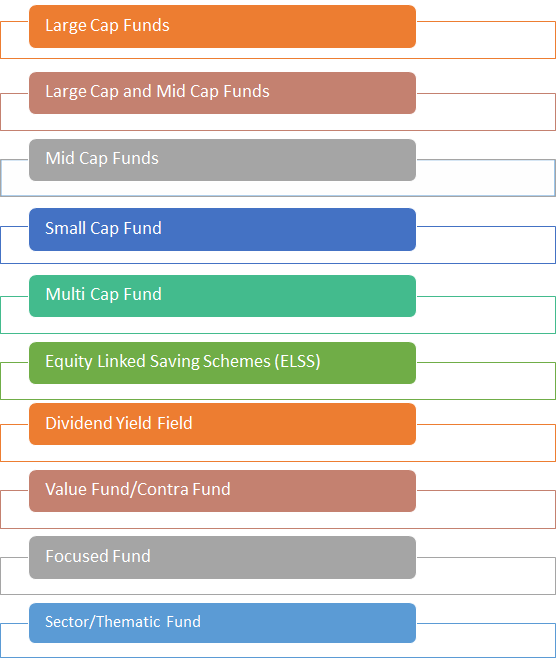

ஈக்விட்டி திட்டங்களில் புதிய வகைப்பாடு

பெரிய தொப்பி, மிட் கேப் மற்றும் எது என செபி தெளிவான வகைப்பாட்டை அமைத்துள்ளதுசிறிய தொப்பி:

| **சந்தை மூலதனமாக்கல் | விளக்கம்** |

|---|---|

| பெரிய தொப்பி நிறுவனம் | முழு சந்தை மூலதனத்தின் அடிப்படையில் 1 முதல் 100 வது நிறுவனம் |

| மிட் கேப் நிறுவனம் | முழு சந்தை மூலதனத்தின் அடிப்படையில் 101 முதல் 250 வது நிறுவனம் |

| சிறிய தொப்பி நிறுவனம் | முழு சந்தை மூலதனத்தின் அடிப்படையில் 251வது நிறுவனம் |

Talk to our investment specialist

புதியவற்றின் பட்டியல் இதோஈக்விட்டி ஃபண்ட் அவற்றின் வகைகளுடன்சொத்து ஒதுக்கீடு திட்டம்:

1. பெரிய தொப்பி நிதி

இவை பெரும்பாலும் பெரிய தொப்பி பங்குகளில் முதலீடு செய்யும் நிதிகளாகும். பெரிய தொப்பிப் பங்குகளின் வெளிப்பாடு திட்டத்தின் மொத்த சொத்துக்களில் குறைந்தபட்சம் 80 சதவீதமாக இருக்க வேண்டும்.

2. பெரிய மற்றும் மிட் கேப் நிதி

இவை பெரிய மற்றும் நடுத்தர பங்குகளில் முதலீடு செய்யும் திட்டங்களாகும். இந்த ஃபண்டுகள் மிட் மற்றும் லார்ஜ் கேப் பங்குகளில் குறைந்தபட்சம் 35 சதவீதத்தை முதலீடு செய்யும்.

3. மிட் கேப் ஃபண்ட்

இது முக்கியமாக முதலீடு செய்யும் திட்டமாகும்நடுத்தர தொப்பி பங்குகள். இந்தத் திட்டம் அதன் மொத்த சொத்துக்களில் 65 சதவீதத்தை மிட் கேப் பங்குகளில் முதலீடு செய்யும்.

4. ஸ்மால் கேப் ஃபண்ட்

போர்ட்ஃபோலியோ அதன் மொத்த சொத்துக்களில் குறைந்தபட்சம் 65 சதவீதத்தை சிறிய அளவிலான பங்குகளில் வைத்திருக்க வேண்டும்.

5. மல்டி கேப் ஃபண்ட்

இந்த ஈக்விட்டி திட்டமானது, மார்கெட் கேப், மிட் கேப் மற்றும் ஸ்மால் கேப் முழுவதும் முதலீடு செய்கிறது. அதன் மொத்த சொத்துக்களில் குறைந்தபட்சம் 65 சதவிகிதம் பங்குகளுக்கு ஒதுக்கப்பட வேண்டும்.

6. ELSS

ஈக்விட்டி இணைக்கப்பட்ட சேமிப்புத் திட்டங்கள் (ELSS) மூன்று வருட பூட்டு காலத்துடன் வரும் வரி சேமிப்பு நிதியாகும். அதன் மொத்த சொத்துக்களில் குறைந்தபட்சம் 80 சதவீதத்தை பங்குகளில் முதலீடு செய்ய வேண்டும்.

7. டிவிடெண்ட் ஈல்ட் ஃபண்ட்

இந்த ஃபண்ட் முக்கியமாக டிவிடெண்ட் ஈட்டும் பங்குகளில் முதலீடு செய்யும். இந்தத் திட்டம் அதன் மொத்த சொத்துக்களில் குறைந்தபட்சம் 65 சதவீதத்தை ஈக்விட்டிகளில் முதலீடு செய்யும், ஆனால் ஈவுத்தொகை தரும் பங்குகளில் முதலீடு செய்யும்.

8. மதிப்பு நிதி

இது மதிப்பு முதலீட்டு உத்தியைப் பின்பற்றும் ஈக்விட்டி ஃபண்ட் ஆகும்.

9. எதிர் நிதி

இந்த ஈக்விட்டி திட்டம் முரண்பட்ட முதலீட்டு உத்தியைப் பின்பற்றும். மதிப்பு/கான்ட்ரா அதன் மொத்த சொத்துக்களில் குறைந்தது 65 சதவீதத்தை பங்குகளில் முதலீடு செய்யும், ஆனால் ஒரு மியூச்சுவல் ஃபண்ட் ஹவுஸ்மதிப்பு நிதி அல்லது ஏபின்னணிக்கு எதிராக, ஆனால் இரண்டும் இல்லை.

10. ஃபோகஸ்டு ஃபண்ட்

இந்த ஃபண்ட் பெரிய, நடுத்தர, சிறிய அல்லது மல்டி-கேப் பங்குகளில் கவனம் செலுத்தும், ஆனால் அதிகபட்சம் 30 பங்குகள் இருக்கலாம்.கவனம் செலுத்தும் நிதி அதன் மொத்த சொத்துக்களில் குறைந்தது 65 சதவீதத்தை பங்குகளில் முதலீடு செய்யலாம்.

11. துறை/கருப்பொருள் நிதி

இவை ஒரு குறிப்பிட்ட துறை அல்லது கருப்பொருளில் முதலீடு செய்யும் நிதிகள். இந்தத் திட்டங்களின் மொத்த சொத்துக்களில் குறைந்தது 80 சதவிகிதம் ஒரு குறிப்பிட்ட துறை அல்லது கருப்பொருளில் முதலீடு செய்யப்படும்.

2022 இல் முதலீடு செய்ய சிறந்த ஈக்விட்டி மியூச்சுவல் ஃபண்டுகள்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP Natural Resources and New Energy Fund Growth ₹107.814

↑ 1.02 ₹1,765 11.4 21.9 35.2 23.2 21.3 17.5 Franklin Asian Equity Fund Growth ₹39.0197

↓ -0.01 ₹372 14.2 22.3 34.9 14.2 2.3 23.7 DSP US Flexible Equity Fund Growth ₹77.835

↑ 1.30 ₹1,119 8.9 15.9 27.3 22 16.7 33.8 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹64.62

↓ -0.85 ₹3,641 0.4 6.7 22.8 17.6 12.9 17.5 Franklin Build India Fund Growth ₹147.965

↓ -1.71 ₹3,003 1.5 4.6 21.2 27.6 23.7 3.7 Kotak Equity Opportunities Fund Growth ₹355.177

↓ -6.07 ₹29,991 0.5 4 18.1 19.5 17.2 5.6 Kotak Standard Multicap Fund Growth ₹87.509

↓ -1.36 ₹56,479 -0.1 3.2 17.7 17.3 14 9.5 Invesco India Growth Opportunities Fund Growth ₹99.13

↓ -1.76 ₹8,959 -4.1 -3.6 17.5 24.4 17.5 4.7 Aditya Birla Sun Life Small Cap Fund Growth ₹84.7668

↓ -0.93 ₹4,778 -3.1 -0.7 16.7 18.2 15.5 -3.7 ICICI Prudential Banking and Financial Services Fund Growth ₹138.18

↓ -1.44 ₹10,951 -0.9 2.6 16.5 16.4 12.7 15.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 10 Funds showcased

Commentary DSP Natural Resources and New Energy Fund Franklin Asian Equity Fund DSP US Flexible Equity Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Kotak Equity Opportunities Fund Kotak Standard Multicap Fund Invesco India Growth Opportunities Fund Aditya Birla Sun Life Small Cap Fund ICICI Prudential Banking and Financial Services Fund Point 1 Bottom quartile AUM (₹1,765 Cr). Bottom quartile AUM (₹372 Cr). Bottom quartile AUM (₹1,119 Cr). Lower mid AUM (₹3,641 Cr). Lower mid AUM (₹3,003 Cr). Top quartile AUM (₹29,991 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹8,959 Cr). Upper mid AUM (₹4,778 Cr). Upper mid AUM (₹10,951 Cr). Point 2 Established history (17+ yrs). Established history (18+ yrs). Established history (13+ yrs). Established history (12+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (18+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 21.32% (top quartile). 5Y return: 2.29% (bottom quartile). 5Y return: 16.71% (upper mid). 5Y return: 12.92% (bottom quartile). 5Y return: 23.68% (top quartile). 5Y return: 17.15% (upper mid). 5Y return: 14.05% (lower mid). 5Y return: 17.46% (upper mid). 5Y return: 15.55% (lower mid). 5Y return: 12.69% (bottom quartile). Point 6 3Y return: 23.25% (upper mid). 3Y return: 14.25% (bottom quartile). 3Y return: 22.04% (upper mid). 3Y return: 17.55% (lower mid). 3Y return: 27.58% (top quartile). 3Y return: 19.52% (upper mid). 3Y return: 17.25% (bottom quartile). 3Y return: 24.37% (top quartile). 3Y return: 18.20% (lower mid). 3Y return: 16.40% (bottom quartile). Point 7 1Y return: 35.19% (top quartile). 1Y return: 34.90% (top quartile). 1Y return: 27.26% (upper mid). 1Y return: 22.78% (upper mid). 1Y return: 21.22% (upper mid). 1Y return: 18.07% (lower mid). 1Y return: 17.70% (lower mid). 1Y return: 17.54% (bottom quartile). 1Y return: 16.72% (bottom quartile). 1Y return: 16.50% (bottom quartile). Point 8 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 2.18 (upper mid). Alpha: 0.61 (upper mid). Alpha: 0.00 (lower mid). Alpha: 2.61 (top quartile). Alpha: 3.74 (top quartile). Alpha: -0.94 (bottom quartile). Alpha: 0.00 (bottom quartile). Alpha: -2.00 (bottom quartile). Point 9 Sharpe: 1.32 (top quartile). Sharpe: 2.24 (top quartile). Sharpe: 1.15 (upper mid). Sharpe: 1.03 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: 0.44 (lower mid). Sharpe: 0.46 (lower mid). Sharpe: 0.19 (bottom quartile). Sharpe: 0.01 (bottom quartile). Sharpe: 0.78 (upper mid). Point 10 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.16 (bottom quartile). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (lower mid). Information ratio: 0.08 (upper mid). Information ratio: 0.19 (upper mid). Information ratio: 0.56 (top quartile). Information ratio: 0.00 (bottom quartile). Information ratio: -0.01 (bottom quartile). DSP Natural Resources and New Energy Fund

Franklin Asian Equity Fund

DSP US Flexible Equity Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

Kotak Equity Opportunities Fund

Kotak Standard Multicap Fund

Invesco India Growth Opportunities Fund

Aditya Birla Sun Life Small Cap Fund

ICICI Prudential Banking and Financial Services Fund

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.