ஸ்மார்ட் நிதித் திட்டத்தை உருவாக்குவதற்கான முக்கிய குறிப்புகள்

ஏநிதித் திட்டம் உங்கள் தனிப்பட்ட விஷயங்களைப் பற்றி புத்திசாலித்தனமான மற்றும் விவேகமான முடிவுகளை எடுக்க உதவுகிறதுசெல்வ மேலாண்மை. ஒரு நல்ல நிதித் திட்டம் உங்கள் வாழ்க்கையில் உள்ள அனைத்து நல்ல மற்றும் கெட்ட நேரங்களையும் பெற உதவும்.

பொருளாதார திட்டம் நீங்கள் அடைய உதவும் ஒரு அர்ப்பணிப்பு அணுகுமுறைநிதி இலக்குகள். நிதித் திட்டம் என்பது அனைத்தையும் உள்ளடக்கிய மதிப்பீடாகும்முதலீட்டாளர்போன்ற பல்வேறு காரணிகளைப் பயன்படுத்தி தற்போதைய மற்றும் எதிர்கால நிதி நிலைமைபணப்புழக்கங்கள்,சொத்து ஒதுக்கீடு, செலவுகள் மற்றும் வரவு செலவுத் திட்டம் போன்றவை.

ஒரு முழுமையான நிதித் திட்டத்தை உருவாக்க, நீங்கள் போதுமான ஆராய்ச்சி செய்ய வேண்டும் அல்லது உங்களுடன் கலந்துரையாட வேண்டும்நிதி ஆலோசகர் அல்லது ஆலோசகர். உங்கள் மின்னோட்டத்தை தீர்மானிக்க திட்டமிடுபவர் உங்களுக்கு உதவுவார்நிகர மதிப்பு, வரிக் கடமைகள் மற்றும் உங்கள் சுயவிவரத்தைப் பொறுத்து பிற நிதி இலக்குகளுடன் உங்கள் ஓய்வூதியத்திற்கான சாலை வரைபடத்தை உருவாக்க உதவுங்கள்.

நிதித் திட்டத்தை எவ்வாறு உருவாக்குவது?

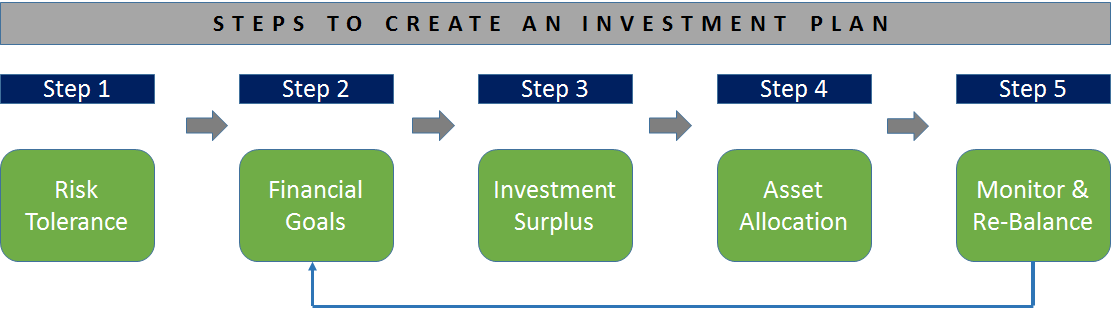

ஒரு நல்ல நிதித் திட்டம் நபருக்கு நபர் அவர்களின் தனிப்பட்ட தேவைகள், குறிக்கோள்கள் மற்றும் நீண்ட காலத்திற்கு ஏற்ப மாறுபடும்.கால திட்டம். ஆனால் ஒரு சிறந்த தனிப்பட்ட நிதித் திட்டத்தை உருவாக்குவதில் ஈடுபட்டுள்ள படிகள் அனைவருக்கும் ஒரே மாதிரியாக இருக்கும். உங்களுக்கான திட்டத்தை உருவாக்குவதற்கான படிகளைப் பார்ப்போம்:

1. உங்கள் தற்போதைய நிதி நிலைமையைக் கண்டறியவும்

உங்கள் இலக்குகளை அடைவதற்கு முன் உங்கள் தற்போதைய நிதி நிலை மற்றும் நிகர மதிப்பு பற்றி நீங்கள் நன்கு அறிந்திருக்க வேண்டும். உங்கள் நிதி ஆலோசகருடனான கலந்துரையாடல் உங்கள் நிகர மதிப்பைப் புரிந்துகொள்ளவும், உங்கள் முன்னுரிமைகளில் கவனம் செலுத்தவும் உதவும். உதாரணமாக, உங்கள் தற்போதைய நிதி நிலைமையை பகுப்பாய்வு செய்த பிறகு, ஒரு காரை வாங்குவதற்கு திட்டமிடுவதை விட திருமணத்திற்கான திட்டமிடல் முக்கியமானது என்பதை நீங்கள் கண்டுபிடித்தீர்கள். உங்கள் பணப்புழக்கத்தை நீங்கள் புரிந்து கொள்ள வேண்டும்,வருமானம் நிலைகள், சார்ந்திருப்பவர்கள், இயங்கும் கடன்கள், பொறுப்புகள் போன்றவை. இந்த ஆராய்ச்சி உங்கள் இலக்குகளை முன்னுரிமைப்படுத்தவும் அதற்கேற்ப ஒரு திட்டத்தை உருவாக்கவும் உதவும்.

2. காலக்கெடு மற்றும் பட்ஜெட்

ஒரு நிதித் திட்டம் செயல்பட, தெளிவான காலக்கெடு வரையறுக்கப்படுவது மிக முக்கியமானது. உங்கள் இலக்குகளை அடைய காலவரிசை உங்களுக்கு ஒரு திசையை வழங்குகிறது. மேலும், காலக்கெடு உங்களை எச்சரிக்கையாகவும், சரியான நேரத்தில் உங்கள் இலக்குகளை அடைய உந்துதலாகவும் இருக்கும்.

இந்த காலக்கெடுவுடன், அதனுடன் ஒரு பட்ஜெட்டை வைத்திருப்பது முக்கியம். ஒரு பட்ஜெட் உங்கள் செலவுகள், செலவுகள் மற்றும் சேமிப்புகள் பற்றிய யோசனையை உங்களுக்கு வழங்குகிறது, இது இறுதியில் உங்கள் இலக்குகளை அடைய உதவுகிறது.

3. இலக்குகளை அமைக்கவும்- குறுகிய கால, இடைக்கால மற்றும் நீண்ட கால

வாழ்க்கையில் தெளிவான இலக்குகள் இருக்க வேண்டும். நிதித் திட்டம் என்பது நீங்கள் நிர்ணயித்த இலக்குகளுக்கு உங்களை அழைத்துச் செல்லும் பாதையாகும். உங்கள் இலக்குகள் குறுகிய கால, இடைக்கால அல்லது நீண்ட காலமாக இருக்கலாம்.

குறுகிய கால இலக்குகள் நீங்கள் எதிர்காலத்தில் அமைக்கும் இலக்குகளாகும். இந்த இலக்குகள் குறிப்பிட்ட காலக்கெடுவைக் கொண்டுள்ளன மற்றும் ஒரு வருடம் அல்லது இரண்டு வருட காலத்தில் நீங்கள் நிறைவேற்ற விரும்பும் ஒரு குறிக்கோளைக் கொண்டுள்ளன. உங்கள் விருப்பப்பட்டியலின்படி அமைக்கக்கூடிய குறுகிய கால நிதி இலக்குகள் நிறைய உள்ளன. எடுத்துக்காட்டாக, குடும்ப விடுமுறைக்கு சேமிக்கவும், உயர் தொழில்நுட்ப கேஜெட்களை வாங்கவும்.

அடுத்த மூன்று அல்லது நான்கு ஆண்டுகளில் நீங்கள் அடைய விரும்பும் இலக்குகள் இடைக்கால இலக்குகள் ஆகும். திருமணம் அல்லது உயர்கல்விக்காகச் சேமித்தல், ஆடம்பரமான கார் வாங்குதல், முந்தைய கடன்களைச் செலுத்துதல் (ஏதேனும் இருந்தால்) அல்லது ஒரு தொழிலைத் தொடங்குதல் போன்ற முக்கியமான இலக்குகளை உள்ளடக்கியிருக்கலாம். உங்கள் குறுகிய கால இலக்குகளை முடிக்க நீங்கள் அணிவகுத்துச் செல்லும்போது, உங்களால் முடியும் உங்கள் இடைக்கால இலக்குகளை எண்ணத் தொடங்குங்கள் மற்றும் அவற்றை நீங்கள் எவ்வாறு அடையலாம் என்பதையும் திட்டமிடுங்கள்.

நீண்ட கால இலக்குகள், முந்தைய இரண்டு வகையான நிதி இலக்குகளை விட நீங்கள் அடைய அதிக நேரம் எடுக்கும். உங்கள் குழந்தைகளின் எதிர்காலம், அவர்களின் கல்வி, உங்கள் சொந்த ஓய்வு போன்ற நீண்ட கால இலக்குகளுக்கான திட்டமிடல், துல்லியமான திட்டமிடல் மற்றும் ஒழுங்கமைப்பை எடுக்கும். குறுகிய கால மற்றும் இடைக்கால இலக்குகளை அமைப்பதன் மூலம் நீங்கள் தொடங்கலாம், அவற்றை சரியான நேரத்தில் வழங்கலாம், பின்னர் உங்கள் நீண்ட கால இலக்குகளை அடைய அதை உருவாக்கலாம்.

Talk to our investment specialist

4. உங்கள் ஆபத்தை மதிப்பிடுங்கள்

முதலீடு உங்கள் நீண்ட கால செல்வ நிர்வாகத்தில் பெரும் பங்கு வகிக்கிறது. முதலீட்டைத் தொடங்க இது ஒருபோதும் தாமதமாகாது. எந்த முதலீடும் ஆபத்துடன் வருகிறதுகாரணி அதனுடன் இணைக்கப்பட்டுள்ளது.முன்கூட்டியே முதலீடு செய்தல் பெரிய அபாயங்களை எடுக்கும் திறனையும், அதிக வருமானத்தை ஈட்டுவதற்கான வாய்ப்பையும் உங்களுக்கு வழங்குகிறது. ஆனால் முதலீடு செய்வதற்கு முன், ஒருவர் தனது சொந்த ரிஸ்க் எடுக்கும் திறனை மதிப்பிட வேண்டும் அல்லது அதைச் செய்ய வேண்டும்இடர் மதிப்பீடு அவர்களின் ஆபத்து பசியை அறிய. ரிஸ்க் ப்ரொஃபைலிங் நீங்கள் எவ்வளவு ரிஸ்க் எடுக்கலாம் என்பதைப் புரிந்துகொண்டு அதற்கேற்ப முதலீடு செய்ய உதவுகிறது. ஆபத்தை மதிப்பிடுவது, இழப்பைத் தாங்கும் திறன், உத்தேசித்துள்ள வைத்திருக்கும் காலம், முதலீடுகள் பற்றிய அறிவு, தற்போதைய பணப்புழக்கங்கள், சார்ந்திருப்பவர்கள் போன்ற பல காரணிகளை உள்ளடக்கியது. இடர் மதிப்பீடு ஒருவரை ஆபத்தால் வரையறுக்கப்பட்ட மண்டலத்திற்குள் இருப்பதை உறுதி செய்கிறது. இது நீண்ட காலத்திற்கு, முதலீட்டு இலாகாவில் எதிர்பாராத செயலையோ விளைவுகளையோ பார்க்க முடியாது என்பதை உறுதிப்படுத்த முயற்சிக்கிறது.

ஒரு முதலீட்டாளர் ரிஸ்க் ப்ரொஃபைலிங்கிற்கு உட்படும் போது, அவர்கள் நோக்கத்திற்காக வடிவமைக்கப்பட்ட கேள்விகளுக்கு பதிலளிக்க வேண்டும். அந்தக் கேள்விகளுக்கான பதில்கள் பதிவு செய்யப்பட்டு, அவர்களின் ஆபத்துப் பசியைக் கணக்கிடப் பயன்படுகிறது. இந்தக் கேள்விகளின் தொகுப்பு வெவ்வேறு நபர்களுக்கு மாறுபடும்மியூச்சுவல் ஃபண்ட் வீடுகள் அல்லது விநியோகஸ்தர்கள். கேள்விகளுக்கு பதிலளித்த பிறகு முதலீட்டாளரின் மதிப்பெண் ரிஸ்க் எடுக்கும் திறனை தீர்மானிக்கிறது. ஒரு முதலீட்டாளர் அதிக ரிஸ்க் எடுப்பவராகவும், நடுப்பகுதியில் ரிஸ்க் எடுப்பவராகவும் இருக்கலாம் அல்லது குறைந்த ரிஸ்க் எடுப்பவராகவும் இருக்கலாம்.

5. சொத்து ஒதுக்கீடு

கடன் மற்றும் ஈக்விட்டி போன்ற உங்கள் சொத்து வகைகளின் கலவையை நீங்கள் ஒருவருக்கு இருக்கும் ஆபத்துப் பசியைப் பொறுத்து தீர்மானிக்க வேண்டும். சொத்து ஒதுக்கீடு தீவிரமானதாக இருக்கலாம் (முக்கியமாக ஈக்விட்டியில் முதலீடு செய்தல்), மிதமானதாக (அதிக சாய்ந்திருக்கும்கடன் நிதி) அல்லது அது பழமைவாதமாக இருக்கலாம் (ஈக்விட்டியை நோக்கி குறைவான சாய்வு). உங்கள் முதலீட்டு போர்ட்ஃபோலியோவில் நீங்கள் வைத்திருக்க விரும்பும் சொத்து ஒதுக்கீட்டுடன் உங்கள் ஆபத்து சுயவிவரம் அல்லது ரிஸ்க் எடுக்கும் திறனை நீங்கள் பொருத்த வேண்டும்.

உதாரணத்திற்கு:

| முரட்டுத்தனமான | மிதமான | பழமைவாதி | |

|---|---|---|---|

| ஆண்டு வருமானம் (p.a.) | 15.7% | 13.4% | 10.8% |

| பங்கு | 50% | 35% | 20% |

| கடன் | 30% | 40% | 40% |

| தங்கம் | 10% | 10% | 10% |

| பணம் | 10% | 15% | 30% |

| மொத்தம் | 100% | 100% | 100% |

6. தயாரிப்பு தேர்வு

நீங்கள் இப்போது பட்ஜெட்டை உருவாக்கி, தெளிவான இலக்குகளை நிர்ணயித்து, சரியான இடர் விவரக்குறிப்புடன் முதலீடு செய்ய முடிவு செய்து, உங்கள் சொத்து ஒதுக்கீட்டைச் செய்துள்ளீர்கள். இந்தப் படிகள் உங்கள் தயாரிப்புத் தேர்வை எளிதாக்குகின்றன. உங்கள் இடர் விவரக்குறிப்பு சரியான தயாரிப்புகளைத் தேர்ந்தெடுப்பதற்கான தெளிவான திசையை வழங்குகிறது. புதியவர் முதல் அனுபவமுள்ள முதலீட்டாளர்கள் வரை,பரஸ்பர நிதி முதலீட்டின் விருப்பமான வழி. இருப்பினும், உங்கள் போர்ட்ஃபோலியோவில் சரியான தயாரிப்பைப் பெறுவதை உறுதிசெய்வது முக்கியம். போன்ற பல்வேறு அளவு மற்றும் தரமான காரணிகளை நீங்கள் கருத்தில் கொள்ளலாம்பரஸ்பர நிதி மதிப்பீடுகள், செலவு விகிதங்கள் & வெளியேறும் சுமைகள், சாதனை பதிவுசொத்து மேலாண்மை நிறுவனம், ஃபண்ட் மேனேஜரின் கடந்தகால முடிவுகள், உங்களுக்கான சரியான தயாரிப்பைத் தேர்ந்தெடுப்பது போன்றவை. சிறந்த மியூச்சுவல் ஃபண்ட் திட்டத்தைத் தேர்வுசெய்ய, தரமான மற்றும் அளவு காரணிகளின் சரியான சமநிலையை நீங்கள் கொண்டிருக்க வேண்டும்.

7. உங்கள் முதலீட்டுத் திட்டத்தைக் கண்காணிக்கவும், மதிப்பாய்வு செய்யவும் மற்றும் மறு சமநிலைப்படுத்தவும்

நீங்கள் செய்த முதலீடுகளைக் கண்காணிப்பது அவசியம். முதலீடுகளின் வழக்கமான மதிப்பாய்வு மற்றும் மறுசீரமைப்பு அபாயத்தின் சாத்தியத்தை குறைக்கிறது. உங்கள் நிதித் திட்டத்திற்கு நீங்கள் ஒழுக்கமான அணுகுமுறையைக் கொண்டிருக்க வேண்டும் மற்றும் ஒவ்வொரு மூன்று மாதங்களுக்குப் பிறகு நீங்கள் செய்த முதலீட்டைக் கண்காணிக்க வேண்டும். நிதிச் சந்தைகள் நிலையற்றவை மற்றும் உங்கள் முதலீட்டு மதிப்பு கூடும் மற்றும் குறையலாம். மியூச்சுவல் ஃபண்டைத் தேர்ந்தெடுப்பதில் நீங்கள் மேற்கொண்ட ஆராய்ச்சி மற்றும் முயற்சிகளில் உறுதியாக இருக்க வேண்டும் மற்றும் குறுகிய கால இழப்புகள் ஏற்பட்டால் பீதி அடைய வேண்டாம். திட்டத்தில் சில மாற்றங்களைச் செய்ய நீங்கள் முடிவு செய்தால், முந்தைய திட்டத்திற்கு போதுமான நேரத்தை வழங்கிய பிறகு அந்த மாற்றங்கள் செய்யப்பட வேண்டும். மறு சமநிலைப்படுத்தும் செயல் குறைந்தது ஒரு வருடத்திற்கு முன் செய்யப்படக்கூடாது.

மேலும், இது உங்களின் எதிர்கால முதலீடுகள் மற்றும் உங்கள் இலக்குகளை அடைய நீங்கள் எவ்வளவு தூரம் வந்துள்ளீர்கள் என்பது பற்றிய ஒரு யோசனையை வழங்குகிறது. பல தனிநபர்கள் உயர்தர நிதித் திட்டத்துடன் பிரகாசமாகத் தொடங்குகிறார்கள், ஆனால் மிகச் சிலரே சரியான கண்காணிப்பு மற்றும் மறுசீரமைப்புடன் இறுதிவரை அதைப் பின்பற்ற முடிகிறது. இது எளிதானது அல்ல, ஆனால் திட்டத்தை முடிந்தவரை பின்பற்ற வேண்டும்.

நிதித் திட்டத்தின் நன்மைகள்

- நீங்கள் நிதி ரீதியாக எதிர்காலத்திற்கு நன்கு தயாராக இருப்பீர்கள்.

- நிதித் திட்டம் இல்லாத பெரும்பாலானவர்களை விட உங்கள் வாழ்க்கை முறை சிறப்பாக இருக்கும். சிறந்த வாழ்க்கை முறை மூலம் மன அழுத்தமில்லாத வாழ்க்கையைப் பெறலாம்.

- நீங்களும் உங்கள் குடும்பமும் பொருளாதார ரீதியாக பாதுகாப்பாக இருப்பீர்கள்.

- மிக முக்கியமான ஒன்று - உங்கள் வாழ்க்கையையும் உங்கள் எதிர்காலத்தையும் நீங்கள் கட்டுப்படுத்துவீர்கள்!

- உங்கள் எதிர்கால நிதி நிலைத்தன்மைக்கு நிதித் திட்டம் ஒரு திறவுகோலாகும். மேற்கூறிய அனைத்து காரணிகளையும் கருத்தில் கொண்டு யதார்த்தமான இலக்குகளுடன் ஒரு திட்டம் உருவாக்கப்படுவது முக்கியம். இன்றே நிதித் திட்டத்தை உருவாக்கி உங்கள் எதிர்காலத்தைப் பாதுகாக்கவும்!

ஆக்கிரமிப்பு முதலீட்டாளர்களுக்கான சிறந்த மியூச்சுவல் ஃபண்டுகள்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. DSP Equity Opportunities Fund Growth ₹644.26

↑ 2.29 ₹17,576 1.5 5.9 16.9 21.2 16.6 7.1 Large & Mid Cap Aditya Birla Sun Life Small Cap Fund Growth ₹85.6928

↑ 0.39 ₹4,938 -2 1.2 20.3 18.6 15.6 -3.7 Small Cap Kotak Standard Multicap Fund Growth ₹88.868

↑ 0.32 ₹56,460 1.8 5.1 20.5 17.9 14.1 9.5 Multi Cap Motilal Oswal Multicap 35 Fund Growth ₹58.5129

↓ -0.02 ₹13,862 -6.6 -4.5 7.4 22.2 13 -5.6 Multi Cap Invesco India Growth Opportunities Fund Growth ₹100.89

↑ 0.29 ₹9,344 -1.8 -1.2 21.4 25.1 17.5 4.7 Large & Mid Cap Sundaram Mid Cap Fund Growth ₹1,445.54

↑ 6.50 ₹13,293 0.4 4.4 22.9 25.5 20.1 4.1 Mid Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 6 Funds showcased

Commentary DSP Equity Opportunities Fund Aditya Birla Sun Life Small Cap Fund Kotak Standard Multicap Fund Motilal Oswal Multicap 35 Fund Invesco India Growth Opportunities Fund Sundaram Mid Cap Fund Point 1 Upper mid AUM (₹17,576 Cr). Bottom quartile AUM (₹4,938 Cr). Highest AUM (₹56,460 Cr). Upper mid AUM (₹13,862 Cr). Bottom quartile AUM (₹9,344 Cr). Lower mid AUM (₹13,293 Cr). Point 2 Oldest track record among peers (25 yrs). Established history (18+ yrs). Established history (16+ yrs). Established history (11+ yrs). Established history (18+ yrs). Established history (23+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 16.62% (upper mid). 5Y return: 15.60% (lower mid). 5Y return: 14.09% (bottom quartile). 5Y return: 13.02% (bottom quartile). 5Y return: 17.52% (upper mid). 5Y return: 20.06% (top quartile). Point 6 3Y return: 21.19% (lower mid). 3Y return: 18.63% (bottom quartile). 3Y return: 17.85% (bottom quartile). 3Y return: 22.15% (upper mid). 3Y return: 25.10% (upper mid). 3Y return: 25.51% (top quartile). Point 7 1Y return: 16.92% (bottom quartile). 1Y return: 20.26% (lower mid). 1Y return: 20.48% (upper mid). 1Y return: 7.39% (bottom quartile). 1Y return: 21.36% (upper mid). 1Y return: 22.89% (top quartile). Point 8 Alpha: -0.86 (upper mid). Alpha: 0.00 (upper mid). Alpha: 1.61 (top quartile). Alpha: -12.91 (bottom quartile). Alpha: -3.20 (bottom quartile). Alpha: -1.77 (lower mid). Point 9 Sharpe: 0.13 (upper mid). Sharpe: -0.32 (bottom quartile). Sharpe: 0.28 (top quartile). Sharpe: -0.51 (bottom quartile). Sharpe: 0.01 (upper mid). Sharpe: -0.01 (lower mid). Point 10 Information ratio: 0.34 (upper mid). Information ratio: 0.00 (bottom quartile). Information ratio: -0.04 (bottom quartile). Information ratio: 0.54 (upper mid). Information ratio: 0.75 (top quartile). Information ratio: 0.13 (lower mid). DSP Equity Opportunities Fund

Aditya Birla Sun Life Small Cap Fund

Kotak Standard Multicap Fund

Motilal Oswal Multicap 35 Fund

Invesco India Growth Opportunities Fund

Sundaram Mid Cap Fund

மிதமான முதலீட்டாளர்களுக்கான சிறந்த மியூச்சுவல் ஃபண்டுகள்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Medium Term Plan Growth ₹42.276

↓ -0.01 ₹2,905 2.9 5.1 10.2 10.1 12.1 10.9 Medium term Bond Nippon India Strategic Debt Fund Growth ₹16.3625

↑ 0.00 ₹138 1.2 3 9.5 8.5 9 9.6 Medium term Bond Axis Strategic Bond Fund Growth ₹29.1382

↓ -0.01 ₹2,059 1.2 3.2 8 8.1 6.8 8.2 Medium term Bond ICICI Prudential Gilt Fund Growth ₹104.94

↓ -0.10 ₹9,181 0.8 2 5.9 7.5 6.3 6.8 Government Bond UTI Gilt Fund Growth ₹64.016

↓ -0.06 ₹545 1.1 2.8 5.1 7 5.5 5.1 Government Bond SBI Magnum Gilt Fund Growth ₹66.6477

↓ -0.01 ₹10,817 0.4 1.8 4.2 7 5.9 4.5 Government Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 6 Funds showcased

Commentary Aditya Birla Sun Life Medium Term Plan Nippon India Strategic Debt Fund Axis Strategic Bond Fund ICICI Prudential Gilt Fund UTI Gilt Fund SBI Magnum Gilt Fund Point 1 Upper mid AUM (₹2,905 Cr). Bottom quartile AUM (₹138 Cr). Lower mid AUM (₹2,059 Cr). Upper mid AUM (₹9,181 Cr). Bottom quartile AUM (₹545 Cr). Highest AUM (₹10,817 Cr). Point 2 Established history (16+ yrs). Established history (11+ yrs). Established history (13+ yrs). Oldest track record among peers (26 yrs). Established history (24+ yrs). Established history (25+ yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 10.22% (top quartile). 1Y return: 9.47% (upper mid). 1Y return: 7.97% (upper mid). 1Y return: 5.92% (lower mid). 1Y return: 5.09% (bottom quartile). 1Y return: 4.17% (bottom quartile). Point 6 1M return: 0.82% (lower mid). 1M return: 0.95% (upper mid). 1M return: 0.85% (upper mid). 1M return: 0.56% (bottom quartile). 1M return: 1.08% (top quartile). 1M return: 0.69% (bottom quartile). Point 7 Sharpe: 2.01 (top quartile). Sharpe: 1.20 (upper mid). Sharpe: 1.39 (upper mid). Sharpe: 0.24 (lower mid). Sharpe: -0.20 (bottom quartile). Sharpe: -0.32 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.78% (upper mid). Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 7.86% (top quartile). Yield to maturity (debt): 7.25% (upper mid). Yield to maturity (debt): 6.65% (lower mid). Yield to maturity (debt): 6.44% (bottom quartile). Point 10 Modified duration: 3.40 yrs (upper mid). Modified duration: 0.00 yrs (top quartile). Modified duration: 3.33 yrs (upper mid). Modified duration: 6.52 yrs (bottom quartile). Modified duration: 5.17 yrs (bottom quartile). Modified duration: 5.10 yrs (lower mid). Aditya Birla Sun Life Medium Term Plan

Nippon India Strategic Debt Fund

Axis Strategic Bond Fund

ICICI Prudential Gilt Fund

UTI Gilt Fund

SBI Magnum Gilt Fund

பழமைவாத முதலீட்டாளர்களுக்கான சிறந்த மியூச்சுவல் ஃபண்டுகள்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Savings Fund Growth ₹570.293

↑ 0.06 ₹23,615 1.4 3 7.2 7.4 7.4 6.81% 5M 19D 6M 11D Ultrashort Bond Indiabulls Liquid Fund Growth ₹2,619.32

↑ 0.38 ₹165 1.5 2.9 6.4 6.9 6.6 6.02% 2M 2M 1D Liquid Fund PGIM India Insta Cash Fund Growth ₹352.575

↑ 0.05 ₹505 1.5 2.9 6.4 6.9 6.5 5.96% 1M 11D 1M 13D Liquid Fund JM Liquid Fund Growth ₹73.8599

↑ 0.01 ₹2,851 1.5 2.9 6.2 6.8 6.4 5.91% 1M 10D 1M 14D Liquid Fund UTI Ultra Short Term Fund Growth ₹4,391.78

↑ 0.08 ₹3,655 1.3 2.7 6.4 6.8 6.6 6.78% 5M 21D 6M 24D Ultrashort Bond Axis Liquid Fund Growth ₹3,016.26

↑ 0.37 ₹35,653 1.5 3 6.4 7 6.6 6.06% 1M 28D 2M 2D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 6 Funds showcased

Commentary Aditya Birla Sun Life Savings Fund Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund UTI Ultra Short Term Fund Axis Liquid Fund Point 1 Upper mid AUM (₹23,615 Cr). Bottom quartile AUM (₹165 Cr). Bottom quartile AUM (₹505 Cr). Lower mid AUM (₹2,851 Cr). Upper mid AUM (₹3,655 Cr). Highest AUM (₹35,653 Cr). Point 2 Established history (22+ yrs). Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (28 yrs). Established history (22+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Point 5 1Y return: 7.15% (top quartile). 1Y return: 6.37% (lower mid). 1Y return: 6.35% (bottom quartile). 1Y return: 6.24% (bottom quartile). 1Y return: 6.43% (upper mid). 1Y return: 6.38% (upper mid). Point 6 1M return: 0.65% (top quartile). 1M return: 0.53% (lower mid). 1M return: 0.53% (bottom quartile). 1M return: 0.53% (bottom quartile). 1M return: 0.58% (upper mid). 1M return: 0.54% (upper mid). Point 7 Sharpe: 3.14 (lower mid). Sharpe: 3.18 (upper mid). Sharpe: 3.16 (upper mid). Sharpe: 2.52 (bottom quartile). Sharpe: 1.85 (bottom quartile). Sharpe: 3.47 (top quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: -0.71 (bottom quartile). Information ratio: -0.10 (lower mid). Information ratio: -1.88 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.81% (top quartile). Yield to maturity (debt): 6.02% (lower mid). Yield to maturity (debt): 5.96% (bottom quartile). Yield to maturity (debt): 5.91% (bottom quartile). Yield to maturity (debt): 6.78% (upper mid). Yield to maturity (debt): 6.06% (upper mid). Point 10 Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.17 yrs (lower mid). Modified duration: 0.11 yrs (upper mid). Modified duration: 0.11 yrs (top quartile). Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.16 yrs (upper mid). Aditya Birla Sun Life Savings Fund

Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

UTI Ultra Short Term Fund

Axis Liquid Fund

நிதித் திட்டத்தை உருவாக்கும் போது ஏற்படும் பொதுவான தவறுகள்

சிலவற்றைப் பார்ப்போம்பொதுவான தவறுகள் நிதித் திட்டத்தை உருவாக்கும் போது இது நடக்கும்:

1. நம்பத்தகாத இலக்குகளை அமைத்தல்

பல நேரங்களில் மக்கள் அடைய மிகவும் நம்பத்தகாத இலக்குகளை அமைக்கின்றனர். அவர்களின் தற்போதைய நிதி நிலைமை பற்றிய ஆழமான அறிவு இல்லாததால் இது நிகழ்கிறது.

2. அவசர முடிவுகளை எடுப்பது

நிதித் திட்டத்தைச் செயல்படுத்துவது பொறுமையின் வேலை. மக்கள் சில சமயங்களில் பொறுமையை இழந்து, உள்ளுணர்வாக சில முடிவுகளை எடுப்பார்கள். அந்த நேரத்தில் அந்த முடிவுகள் சரியாகத் தோன்றலாம் ஆனால் எதிர்காலத்தில் அது எதிர்மறையான தாக்கத்தை ஏற்படுத்தலாம்.

3. நிதி திட்டமிடல் என்பது வெறும் முதலீடு அல்ல

நிதி திட்டமிடல் என்பது முதலீடு செய்வது மட்டுமல்ல. இது செல்வ மேலாண்மை போன்ற பிற முக்கியமான விவகாரங்களையும் உள்ளடக்கியது,வரி திட்டமிடல்,காப்பீடு, மற்றும்ஓய்வூதிய திட்டமிடல். முதலீடு என்பது உறுதியான நிதித் திட்டத்தின் ஒரு அம்சமாகும்.

4. திட்டத்தை அவ்வப்போது மதிப்பீடு செய்வதை புறக்கணித்தல்

திட்டத்தைச் செயல்படுத்தும்போது மக்கள் செய்யும் பொதுவான தவறுகளில் இதுவும் ஒன்றாகும். உங்கள் நிதித் திட்டத்தை அவ்வப்போது மதிப்பாய்வு செய்வது உங்கள் தற்போதைய முன்னேற்றத்தைப் பற்றிய ஒரு யோசனையை உங்களுக்கு வழங்குகிறது. நீண்ட கால இலக்குகளை அப்படியே வைத்து உங்கள் தற்போதைய சூழ்நிலைக்கு ஏற்ப உங்கள் திட்டத்தை மீண்டும் சரிபார்த்து மீண்டும் சமநிலைப்படுத்தவும் இது உங்களை அனுமதிக்கிறது.

5. பணக்காரர்கள் மட்டுமே நிதி திட்டமிடல் செய்கிறார்கள்

ஒரு திட்டத்தை உருவாக்கும் போது மற்றொரு பொதுவான தவறு. நிதித் திட்டமிடல் என்பது அவர்களின் நிதி நிலைமைகளைப் பொருட்படுத்தாமல் அனைவருக்கும் உள்ளது.

6. நெருக்கடிக்காக காத்திருங்கள்

ஒரு நெருக்கடியைச் சமாளிக்க நிதித் திட்டத்தை அமைத்து, அத்தகைய நிகழ்வு எழும் வரை காத்திருப்பதை விட, அதன் பிறகு செயல்படுவது நல்லது.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.