2024-25 অর্থবছরের জন্য আয়কর স্ল্যাব এবং হার

ভারতে, আয়কর একজন ব্যক্তির উপর ভিত্তি করে চার্জ করা হয় আয়. এই ট্যাক্স হার উপর ভিত্তি করে পরিসর আয়ের স্ল্যাব বলা হয়। আয় যত বেশি, ট্যাক্স তত বেশি। ট্যাক্স স্ল্যাব প্রতিটি বাজেটের সময় পরিবর্তনের মধ্য দিয়ে থাকে। এই নিবন্ধে, আমরা স্ল্যাব, করদাতাদের বিভাগ ইত্যাদির উপর ভিত্তি করে কর বুঝতে পারব।

কেন্দ্রীয় বাজেট 2024

নতুন কর ব্যবস্থার অধীনে, অর্থমন্ত্রী - শ্রীমতি নির্মলা সীতারামন আয়কর স্ল্যাবকে পরিবর্তন করেছেন।

আসুন এই পরিবর্তনগুলি এবং পরিবর্তনগুলি সম্পর্কে আরও জানুন।

আয়কর স্ল্যাব 2024-25

কেন্দ্রীয় বাজেট 2024 অনুযায়ী এখানে নতুন ট্যাক্স স্ল্যাব হার রয়েছে:

| বার্ষিক আয়ের পরিসর | নতুন করের পরিসর |

|---|---|

| টাকা পর্যন্ত ৩,০০,000 | শূন্য |

| রুপি 3,00,000 থেকে টাকা 7,00,000 | ৫% |

| রুপি 7,00,000 থেকে টাকা 10,00,000 | 10% |

| রুপি 10,00,000 থেকে টাকা 12,00,000 | 15% |

| রুপি 12,00,000 থেকে টাকা 15,00,000 | 20% |

| টাকার উপরে 15,00,000 | 30% |

আয়কর স্ল্যাব FY 2023-24

কেন্দ্রীয় অর্থমন্ত্রী নির্মলা সীতারমন পেশ করেছেন বাজেট 2023-24 আয় বাড়াতে এবং ক্রয় ক্ষমতা বাড়ানোর উদ্দেশ্যে। বক্তৃতা অনুসারে, মৌলিক ছাড়ের সীমা নেমে এসেছে রুপি 2.5 লক্ষ টাকা থেকে ৩ লাখ. শুধু তাই নয়, ধারা 87A-এর অধীনে রেয়াত বাড়িয়ে টাকা করা হয়েছে। 7 লক্ষ টাকা থেকে ৫ লাখ।

কেন্দ্রীয় বাজেট 2023-24 অনুযায়ী এখানে ট্যাক্স স্ল্যাবের হার রয়েছে:

| বার্ষিক আয়ের পরিসর | ট্যাক্স রেঞ্জ (2023-24) |

|---|---|

| টাকা পর্যন্ত 3,00,000 | শূন্য |

| রুপি 3,00,000 থেকে টাকা 6,00,000 | ৫% |

| রুপি 6,00,000 থেকে টাকা 9,00,000 | 10% |

| রুপি 9,00,000 থেকে টাকা 12,00,000 | 15% |

| রুপি 12,00,000 থেকে টাকা 15,00,000 | 20% |

| টাকার উপরে 15,00,000 | 30% |

যে ব্যক্তিদের একটি আয় আছে রুপি 15.5 লক্ষ এবং উপরে মান জন্য যোগ্য হবে ডিডাকশন এর রুপি 52,000. তাছাড়া নতুন কর ব্যবস্থায় পরিণত হয়েছে ডিফল্ট এক। তবুও, লোকেদের কাছে পুরানো ট্যাক্স ব্যবস্থা বজায় রাখার বিকল্প রয়েছে, যা নিম্নরূপ:

| বার্ষিক আয়ের পরিসর | ট্যাক্স রেঞ্জ (2021-22) |

|---|---|

| টাকা পর্যন্ত 2,50,000 | শূন্য |

| রুপি 2,50,001 থেকে টাকা 5,00,000 | ৫% |

| রুপি 5,00,001 থেকে টাকা 10,00,000 | 20% |

| টাকার উপরে 10,00,000 | 30% |

Talk to our investment specialist

2019-20 (AY 2020-21) এর জন্য আয়কর স্ল্যাব ও হার

এখানে 2019-2020 অর্থবছরের আয়কর স্ল্যাবের হার-এর জন্য-

- ব্যক্তি এবং HUF (বয়স <60 বছর)

- সিনিয়র সিটিজেন (বয়স: 60-80 বছর)

- সিনিয়র সিটিজেন (বয়স > 80 বছর)

- দেশীয় কোম্পানি

1. স্বতন্ত্র করদাতা এবং HUF (60 বছরের কম বয়সী)- আমি

| বার্ষিক আয়ের পরিসর | করের হার | স্বাস্থ্য ও শিক্ষা সেস |

|---|---|---|

| INR 2,50,000 পর্যন্ত | কর নেই | শূন্য |

| INR 2,50,000 থেকে 5,00,000 এর উপরে | ৫% | 4% সেস |

| 5,00,000 থেকে 10,00,000 টাকার উপরে | 20% | 4% সেস |

| 10,00,000 থেকে 50,00,000 টাকার উপরে | 30% | 4% সেস |

| INR 10,00,000 থেকে উপরে ১ কোটি টাকা | 30% + 10% সারচার্জ | 4% সেস |

| 1 কোটি টাকার উপরে | 30% +15% সারচার্জ | 4% সেস |

ধারা 87(A) এর সংশোধনী অনুসারে, যদি আপনার বার্ষিক করযোগ্য আয় INR 5,00,000-এর থেকে কম, আপনি সুবিধা নিতে পারেন৷ ট্যাক্স ছাড়. বিদ্যমান আইন 2,500 আয়কর রেয়াতের পথ তৈরি করেছে। যাইহোক, হালনাগাদ আইন নিশ্চিত করেছে যে সীমাটি বাড়ানো হয়েছে 12,500 আয়কর রেয়াত।

2. সিনিয়র সিটিজেন (60 বছর বা তার বেশি কিন্তু 80 বছরের কম বয়সী)

| বার্ষিক আয়ের পরিসর | করের হার FY 23 - 24 | স্বাস্থ্য ও শিক্ষা সেস |

|---|---|---|

| INR 3,00,000 পর্যন্ত | কর নেই | শূন্য |

| INR 3,00,000 থেকে 5,00,000-এর উপরে৷ | ৫% | 4% সেস |

| 5,00,000 থেকে 10,00,000 টাকার উপরে | 20% | 4% সেস |

| 10,00,000 থেকে 50,00,000 টাকার উপরে | 30% | 4% সেস |

| 50,00,000 থেকে 1 কোটি টাকার উপরে | 30% + 10% সারচার্জ | 4% সেস |

| 1 কোটি টাকার উপরে | 30% +15% সারচার্জ | 4% সেস |

ধারা 87(A) এর সংশোধন অনুসারে, যদি আপনার বার্ষিক করযোগ্য আয় INR 5,00,000-এর কম হয়, আপনি কর ছাড় পেতে পারেন৷ বিদ্যমান আইন 2,500 আয়কর রেয়াতের পথ তৈরি করেছে। যাইহোক, হালনাগাদ আইন নিশ্চিত করেছে যে সীমাটি বাড়ানো হয়েছে 12,500 আয়কর রেয়াত।

3. সিনিয়র সিটিজেন (80 বছর বা তার বেশি বয়সী)

| বার্ষিক আয়ের পরিসর | করের হার FY 23 - 24 | স্বাস্থ্য ও শিক্ষা সেস |

|---|---|---|

| INR 2,50,000 পর্যন্ত | কর নেই | শূন্য |

| INR 5,00,000 পর্যন্ত | কর নেই | শূন্য |

| 5,00,000 থেকে 10,00,000 টাকার উপরে | 20% | 4% সেস |

| 10,00,000 থেকে 50,00,000 টাকার উপরে | 30% | 4% সেস |

| 50,00,000 থেকে 1 কোটি টাকার উপরে | 30% + 10% সারচার্জ | 4% সেস |

| 1 কোটি টাকার উপরে | 30% +15% সারচার্জ | 4% সেস |

4. দেশীয় কোম্পানি

| টার্নওভার বিশেষ | দেশীয় কোম্পানি | সংস্থাগুলি |

|---|---|---|

| INR 400 কোটি পর্যন্ত টার্নওভারের জন্য আয়কর | ২৫% | 30% |

| INR 400 কোটির উপরে টার্নওভারের জন্য আয়কর | 30% | 30% |

| সেস | 3% + সারচার্জ | 3% + সারচার্জ |

| সারচার্জ | 1 কোটি থেকে INR এর মধ্যে আয় বেশি হলে 7% 10 কোটি. এবং, 10 কোটির বেশি আয়ের উপর 10% কর দিতে হবে | মোট আয় 1 কোটির বেশি হলে ট্যাক্সের 12% |

কিভাবে আয়কর স্ল্যাব থেকে আয়কর গণনা করবেন?

উদাহরণের উদ্দেশ্যে, ধরা যাক মোট করযোগ্য আয় INR 8,00,000, এবং এই আয়টি বেতন, সুদের আয় এবং ভাড়ার আয়ের মতো সমস্ত উত্স থেকে আয় অন্তর্ভুক্ত করে গণনা করা হয়েছে। ধারা 80 এর অধীনে ছাড়ও কমানো হয়েছে।

এখন, আসুন 2017-18 (AY 2018-19) এর জন্য আয়কর গণনা করি -

| বার্ষিক আয়ের পরিসর | করের হার | কর হিসাব |

|---|---|---|

| INR 2,50,000 পর্যন্ত আয় | কর নেই | |

| INR 2,50,000 থেকে আয় - INR 5,00,000 | 5% (INR 5,00,000 - INR 2,50,000) | INR 12,500 |

| INR 5,00,000 – 10,00,000 থেকে আয়৷ | 20% (INR 8,00,000 - INR 5,00,000) | INR 60,000 |

| INR 10,00,000-এর বেশি আয়৷ | 30% | শূন্য |

| ট্যাক্স | INR 72,500 | |

| সেস | INR 72,500 এর 4% | INR 2,900 |

| 2017-18 অর্থবছরে মোট কর (AY 2018-19) | INR 75,400 |

FY 2017-18 (AY 2018-19) এর জন্য আয়কর স্ল্যাব এবং হার

এখানে 2018-19 FY-এর জন্য আয়কর স্ল্যাব হারগুলি রয়েছে -

1. স্বতন্ত্র করদাতা এবং HUF (60 বছরের কম বয়সী)

| আয়কর স্ল্যাব | করের হার | স্বাস্থ্য ও শিক্ষা সেস |

|---|---|---|

| INR 2,50,000 পর্যন্ত আয়* | কর নেই | |

| INR 2,50,000 থেকে আয় - INR 5,00,000 | ৫% | আয়করের 3% |

| INR 5,00,000 থেকে আয় - INR 10,00,000 | 20% | আয়করের 3% |

| INR 10,00,000-এর বেশি আয়৷ | 30% | আয়করের 3% |

*FY 2017-18-এর জন্য আয়কর ছাড়ের সীমা হল 2 বা 3-এ অন্তর্ভুক্ত ব্যক্তি ব্যতীত ব্যক্তি ও HUF-এর জন্য INR 2,50,000 পর্যন্ত৷

2. সিনিয়র সিটিজেন (60 বছর বা তার বেশি কিন্তু 80 বছরের কম বয়সী)

| আয়কর স্ল্যাব | করের হার | স্বাস্থ্য ও শিক্ষা সেস |

|---|---|---|

| INR 3,00,000 পর্যন্ত আয়* | কর নেই | |

| INR 3,00,000 থেকে আয় - INR 5,00,000 | ৫% | আয়করের 3% |

| INR 5,00,000 থেকে আয় - INR 10,00,000 | 20% | আয়করের 3% |

| INR 10,00,000-এর বেশি আয়৷ | 30% | আয়করের 3% |

*FY 2017-18-এর জন্য আয়কর ছাড়ের সীমা 1 বা 3-এ কভার করা ছাড়া INR 3,00,000 পর্যন্ত।

3. সিনিয়র সিটিজেন (80 বছর বা তার বেশি বয়সী)

| আয়কর স্ল্যাব | করের হার | স্বাস্থ্য ও শিক্ষা সেস |

|---|---|---|

| INR 5,00,000 পর্যন্ত আয়* | কর নেই | |

| INR 5,00,000 থেকে আয় - INR 10,00,000 | 20% | আয়করের 3% |

| আয় বেশি | INR 10,00,000 | 30% |

*FY 2017-18-এর জন্য আয়কর ছাড়ের সীমা 1 বা 2-এ কভার করা ছাড়া INR 5,00,000 পর্যন্ত।

4. দেশীয় কোম্পানি

| টার্নওভার বিশেষ | করের হার |

|---|---|

| 50 কোটি পর্যন্ত মোট টার্নওভার। আগের বছর 2015-16 এ | ২৫% |

| মোট টার্নওভার 50 কোটির বেশি। আগের বছর 2015-16 এ | 30% |

* উপরন্তু, সেস এবং সারচার্জ নিম্নরূপ আরোপ করা হয়: সেস: কর্পোরেট ট্যাক্স সারচার্জের 3%। করযোগ্য আয় 1 কোটির বেশি কিন্তু 10 কোটি- 7% এর কম, করযোগ্য আয় 10 কোটি- 12%-এর বেশি

FY 2016-17 (AY 2017-18) এর জন্য আয়কর স্ল্যাব এবং হার

এখানে 2018-19 অর্থবছরের আয়কর স্ল্যাব হারগুলি রয়েছে৷

1. স্বতন্ত্র করদাতা এবং HUF (60 বছরের কম বয়সী)

| আয়কর স্ল্যাব | করের হার |

|---|---|

| INR 2,50,000 পর্যন্ত আয়* | কর নেই |

| INR 2,50,000 থেকে আয় - INR 5,00,000 | 10% |

| INR 5,00,000 থেকে আয় - INR 10,00,000 | 20% |

| INR 10,00,000-এর বেশি আয়৷ | 30% |

*FY 2016-17-এর জন্য আয়কর ছাড়ের সীমা 1 বা 2-এ কভার করা ছাড়া INR 2,50,000 পর্যন্ত।

2. সিনিয়র সিটিজেন (60 বছর বা তার বেশি কিন্তু 80 বছরের কম বয়সী)

| আয়কর স্ল্যাব | করের হার |

|---|---|

| INR 3,00,000 পর্যন্ত আয়* | কর নেই |

| INR 3,00,000 থেকে আয় - INR 5,00,000 | 10% |

| INR 5,00,000 – 10,00,000 থেকে আয়৷ | 20% |

| INR 10,00,000-এর বেশি আয়৷ | 30% |

*আর্থিক বছর 2016-17-এর আয়কর ছাড়ের সীমা 1 বা 3-এ কভার করা ছাড়া INR 3,00,000 পর্যন্ত।

3. সিনিয়র সিটিজেন (80 বছর বা তার বেশি বয়সী)

| আয়কর স্ল্যাব | করের হার |

|---|---|

| 5,00,000 টাকা পর্যন্ত আয় * কোন ট্যাক্স নেই | |

| 5,00,000 টাকা থেকে আয় - 10,00,000 20% | |

| আয় 10,00,000 টাকার বেশি 30% |

FY 2016-17-এর জন্য আয়কর ছাড়ের সীমা 5,00,000 INR পর্যন্ত 1 বা 2-এ কভার করা ছাড়া।

4. দেশীয় কোম্পানি

| টার্নওভার বিশেষ | করের হার |

|---|---|

| 5 কোটি পর্যন্ত মোট টার্নওভার। আগের বছর 2014-15 এ | 29% |

| মোট টার্নওভার 5 কোটির বেশি। আগের বছর 2014-15 এ | 30% |

উপরন্তু, সেস এবং সারচার্জ নিম্নরূপ আরোপ করা হয়: সেস: কর্পোরেট ট্যাক্স সারচার্জের 3%। করযোগ্য আয় 1Cr-এর বেশি কিন্তু 10 Cr- 7%-এর কম৷ করযোগ্য আয় 10Cr- 12% এর বেশি.

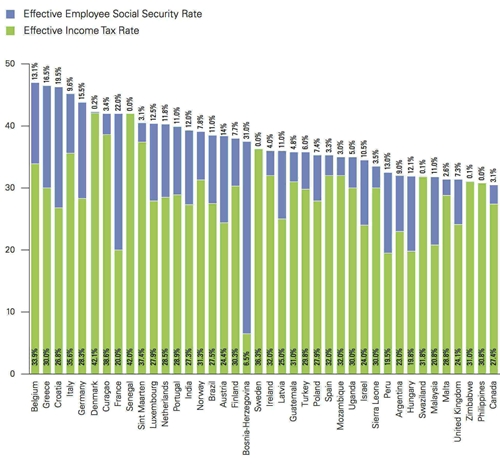

অন্যান্য দেশের সাথে ভারতীয় করের হার তুলনা করা

KPMG-এর রিপোর্ট অনুযায়ী-

'একটি দেশের ব্যক্তিগত আয় করের হার একজন ব্যক্তি প্রকৃতপক্ষে তাদের আয়ের উপর কতটা কর পরিশোধ করে তার একটি সূচক মাত্র।'

মোট আয়ের USD100,000 এর উপর কার্যকর আয়কর এবং সামাজিক নিরাপত্তা হার

| পদমর্যাদা | দেশ | কার্যকর আয়কর হার | কার্যকর কর্মচারী সামাজিক নিরাপত্তা হার |

|---|---|---|---|

| 1 | বেলিজিয়াম | 33.9% | 13.1 |

| 2 | গ্রীস | 30.0% | 16.5 |

| 3 | ক্রোয়েশিয়া | 26.8% | 19.5% |

| 4 | ইতালি | ৩৫.৬% | 9.6% |

| 5 | জার্মানি | ২৮.৩% | 15.5% |

| 6 | ডেনমার্ক | 42.1% | 0.2% |

| 7 | কুরাকাও | 38.6% | 3.4% |

| 8 | ফ্রান্স | 20.0% | 22.0% |

| 9 | সেনেগাল | 42.0% | ০.০% |

| 10 | সেন্ট মার্টিন | 37.4% | 3.1% |

| 11 | লুক্সেমবার্গ | 27.9% | 12.5% |

| 12 | নেদারল্যান্ডস | 28.5% | 11.8% |

| 13 | পর্তুগাল | 28.9% | 11.0% |

| 14 | ভারত | ২৭.৩% | 12.0% |

উৎস- KPMG's Individual Income Tax and Social Security Rate Survey 2012, KPMG International

উৎস- KPMG's Individual Income Tax and Social Security Rate Survey 2012, KPMG International

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে অনুগ্রহ করে স্কিম তথ্য নথির সাথে যাচাই করুন।

You Might Also Like

Income Tax Slabs For FY 2024-25 & FY 2025-26 (new & Old Tax Regime Rates)

Income Tax Slabs FY 2024 - 25: New Tax Regime Vs Old Tax Regime

Income Tax In India FY 26 - 27: Ultimate Guide For Tax Payers!

Toll Tax In India 2026 – Rules, Fastag, Exemptions & Latest Updates

Understanding Senior Citizen Slab Rate FY 19 - 20 (AY 20-21)

E Filing Of Income Tax – A Complete Guide To File Income Tax Return

GOOD KNOWLEDGE