ભારતમાં નિવૃત્તિ પછીના વિકલ્પો

પોસ્ટ શોધી રહ્યાં છીએનિવૃત્તિ રોકાણ વિકલ્પો? ઠીક છે, નિવૃત્ત લોકો માટે તેમના નિવૃત્તિ કોર્પસનો શ્રેષ્ઠ ઉપયોગ કરવો જરૂરી બની જાય છે. આમ, જ્યારે રોકાણની વાત આવે છે, ત્યારે એવા માર્ગો ધ્યાનમાં લેવાની સલાહ આપવામાં આવે છે જે તમને તમારી રાખવા માટે મદદ કરશેકર જવાબદારી ખાડી પર અને તમને નિયમિત સ્ત્રોત પ્રદાન કરે છેઆવક. નિવૃત્તિ પછી રોકાણ કરવાની રીતો માટે આયોજન કરતી વખતે, રોકાણના વિકલ્પો સાથે નીચેના-ઉલ્લેખિત પરિમાણોને ધ્યાનમાં લો જે તમને મજબૂત અને સંતુલિત પોર્ટફોલિયો બનાવવામાં મદદ કરશે.

નિવૃત્તિ પછીનું આયોજન: ધ્યાનમાં રાખવા જેવી બાબતો

નિવૃત્તિ પછીના કોર્પસ માટે આયોજન કરતી વખતે ધ્યાનમાં રાખવાના કેટલાક પરિમાણો અહીં છે.

મૂળભૂત જીવન ખર્ચ

વર્તમાન ખર્ચનું મૂલ્યાંકન કરીને તમારા ભાવિ ખર્ચાઓ નક્કી કરી શકાય છે. ચોક્કસ આંકડો મેળવવા માટે, નિવૃત્તિ પછી થઈ શકે તેવા અન્ય પરચુરણ ખર્ચાઓ સાથે ઉપયોગિતા ચૂકવણી, ખોરાક, આવાસ અને મુસાફરી ખર્ચ જેવા નિયમિત ખર્ચાઓને ધ્યાનમાં લો.

એસેટ આધારિત રોકાણ

પોસ્ટનિવૃત્તિ આયોજન તમારી સાથે સીધી રીતે જોડાયેલ છેનાણાકીય લક્ષ્યો. એક સુઆયોજિત નાણાકીય ધ્યેય તમને અન્ય ધ્યેયોની અનુરૂપ નિવૃત્તિ માટે કેટલા પૈસા એકઠા કરી શકે તે નક્કી કરવામાં મદદ કરી શકે છે. ડેટ અને ઇક્વિટી ઇન્સ્ટ્રુમેન્ટ્સમાં 15-20% રોકાણ કરી શકાય છે. પરંતુ, એનરોકાણકાર આ ઉત્પાદનોમાં તેઓ શું મેળવી રહ્યાં છે તે સમજ્યા વિના તેમાં રોકાણ ન કરવું જોઈએ.

તરલતા

તબીબી ખર્ચાઓ વગેરે માટે પ્રવાહી રોકડની જરૂરિયાત ગમે ત્યારે આવી શકે છે. આમ, રોકાણકારોને એવા એવન્યુમાં રોકાણ કરવાની સલાહ આપવામાં આવે છે જે ઉચ્ચ ઓફર કરે છેપ્રવાહિતા. લૉક-ઇન પીરિયડ્સ સાથે રોકાણ કરવાનું ટાળો અને એવા એવન્યુમાં રોકાણ કરો જ્યાં તમે તમારા ફંડને ઝડપથી રિડીમ કરી શકો.

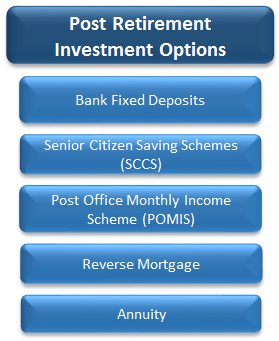

નિવૃત્તિ પછીના વિકલ્પો

1. બેંક ફિક્સ્ડ ડિપોઝિટ

એબેંક FD (ફિક્સ્ડ ડિપોઝિટ) એ નિવૃત્ત લોકો માટે લોકપ્રિય પસંદગીઓમાંની એક છે. કામગીરીની સરળતા સાથે સલામતી અને નિશ્ચિત વળતર તેને વિશ્વસનીય માર્ગ બનાવે છે. વધુ સારા વળતર માટે, રોકાણકારોને વિવિધ બેંકો/સંસ્થાઓ સાથે FD દરોની તુલના કરવાની સલાહ આપવામાં આવે છે. હાલમાં,FD વ્યાજ દરો લગભગ 6-7% p.a. 1-10 વર્ષ સુધીના કાર્યકાળ માટે. વરિષ્ઠ નાગરિકોને બેંકના આધારે વધારાનું 0.25-0.5% p.a. મળે છે.

લાભોના ભાગરૂપે, એફડી ડિપોઝિટની મુદત પસંદ કરવા માટે સુગમતા આપે છે. રોકાણકારો તેમના વળતરની આવૃત્તિ પણ નક્કી કરી શકે છે. રિટર્ન માસિક, ત્રિમાસિક અથવા વાર્ષિક મેળવી શકાય છે. FD વ્યાજ INR 10 થી વધુ મળ્યું હોવાથી,000 સંપૂર્ણપણે કરપાત્ર છે, જે લોકો ટેક્સ બચાવવા માંગતા હોય તેઓ રોકાણ કરી શકે છેકર બચત એફડી 5 વર્ષ માટે. અહીં કરવામાં આવેલ રોકાણ માટે લાયક ઠરે છેકલમ 80C કર લાભો. જો કે, આવી થાપણમાં પાંચ વર્ષનું લોક-ઇન હશે અને પરંતુ આ કિસ્સામાં- વહેલા ઉપાડની મંજૂરી છે.

Talk to our investment specialist

2. વરિષ્ઠ નાગરિક બચત યોજનાઓ (SCSS)

નિવૃત્તિ પછીના રોકાણની વાત આવે ત્યારે, સિનિયર સિટિઝન્સ સેવિંગ સ્કીમ (SCSS) પોર્ટફોલિયોમાં હોવી આવશ્યક છે. SCSS ખાસ કરીને નિવૃત્ત લોકો માટે રચાયેલ છે. આ યોજનાનો લાભ મેળવી શકાય છેટપાલખાતાની કચેરી અથવા 60 વર્ષથી ઉપરની કોઈપણ વ્યક્તિ દ્વારા બેંક. આ યોજનાનો કાર્યકાળ પાંચ વર્ષનો છે; પાકતી મુદત પર, તેને વધુ ત્રણ વર્ષ સુધી લંબાવી શકાય છે.

આ યોજના હેઠળ રોકાણ મર્યાદા INR 15 લાખ છે અને વ્યક્તિ એક કરતાં વધુ ખાતા ખોલી શકે છે. હાલમાં (નાણાકીય વર્ષ 2017-18), SCSS માં વ્યાજ દર વાર્ષિક 8.1% છે, જે ત્રિમાસિક રૂપે ચૂકવવાપાત્ર છે અને તે સંપૂર્ણપણે કરપાત્ર છે. આ યોજનાના વ્યાજ દરો છેબજાર લિંક્ડ અને 100આધાર બિંદુઓ પાંચ વર્ષની સરકારથી ઉપરબોન્ડ ઉપજ રોકાણ કરેલ નાણાં અને વ્યાજની ચૂકવણીની સાર્વભૌમ ગેરંટી છે. વધુમાં, SCSS કલમ 80C હેઠળ કર લાભો માટે પાત્ર છે અને સ્કીમ સમય પહેલા ઉપાડની પણ મંજૂરી આપે છે.

3. પોસ્ટ ઓફિસ માસિક આવક યોજના (POMIS)

તે નિયુક્ત પોસ્ટ ઓફિસો દ્વારા ઓફર કરવામાં આવતી પાંચ વર્ષની બચત યોજના છે. INR 1,500 ના ન્યૂનતમ રોકાણ સાથે ખાતું એકલ અથવા સંયુક્ત રીતે ખોલી શકાય છે. મહત્તમ રકમ રોકાણ કરી શકે છે તે INR 4.5 લાખ સુધી (એક એક ખાતામાં), પરંતુ જો સંયુક્ત રીતે રાખવામાં આવે તો તે INR 9 લાખ સુધી છે.

વ્યાજ દર દરેક ત્રિમાસિક ગાળામાં સેટ કરવામાં આવે છે અને હાલમાં વાર્ષિક 7.3% ટકા છે (નાણાકીય વર્ષ 2017-18), માસિક ચૂકવવાપાત્ર છે. આ યોજનામાં રોકાણ કોઈપણ કર લાભ માટે પાત્ર નથી અને વ્યાજ સંપૂર્ણપણે કરપાત્ર છે.

4. રિવર્સ મોર્ટગેજ

રિવર્સ મોર્ટગેજ એ વરિષ્ઠ નાગરિકોને આવકના નિયમિત સ્ત્રોત માટે આપવામાં આવેલ નિવૃત્તિ પછીનો અદ્ભુત વિકલ્પ છે. આ એવેન્યુમાં, વ્યક્તિ સમયાંતરે બેંકમાંથી નિયમિતપણે આવક મેળવવા માટે બેંક પાસે પોતાનું ઘર ગીરવે મૂકી શકે છે. કોઈપણ ઘર માલિક કે જેની ઉંમર 60 વર્ષ (અને તેથી વધુ) છે તે આ માટે પાત્ર છે. પ્રાપ્ત રકમ ઘરના મૂલ્યાંકન અને પસંદ કરેલ શબ્દ પર આધારિત રહેશે. આ સ્કીમ પરના તાજેતરના ચુકાદાએ ઘરની મિલકતમાંથી મેળવેલી આવકને સંપૂર્ણપણે કરમુક્ત બનાવી દીધી છે.

5. વાર્ષિકી

એનવાર્ષિકી નિવૃત્તિ દરમિયાન સ્થિર આવક પેદા કરવાના હેતુથી એક કરાર છે, જેમાં પોલિસીધારક દ્વારા ચોક્કસ રકમ તાત્કાલિક અથવા અમુક સમય પછી મેળવવા માટે એક સામટી ચુકવણી કરવામાં આવે છે. વાર્ષિકી કોઈપણ કર લાભો ઓફર કરતી નથી. તે આવકમાં ઉમેરવામાં આવે છે અને કરવેરાના સીમાંત દરે કર લાદવામાં આવે છે. આ યોજનામાં કોઈપણ રોકાણકાર માટે લઘુત્તમ વય એન્ટ્રી 40 વર્ષ છે અને મહત્તમ 100 વર્ષ સુધીની છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.