નિવૃત્તિ રોકાણ વિકલ્પો

નો સૌથી મહત્વનો ભાગનિવૃત્તિ આયોજન છે 'રોકાણ'. નિવૃત્તિ માટેનું રોકાણ ખૂબ અસરકારક હોવું જોઈએ. તમે નિવૃત્તિના આયોજન માટે પસંદ કરી શકો તે માટે રોકાણના ઘણા રસ્તાઓ છે. ચાલો નિવૃત્તિ પહેલાના કેટલાક સૌથી વધુ પસંદગીના રોકાણ વિકલ્પો અને નિવૃત્તિ પછીના રોકાણ વિકલ્પો પર એક નજર કરીએ.

Talk to our investment specialist

નિવૃત્તિ પહેલાના રોકાણના વિકલ્પો

1. નવી પેન્શન યોજના (NPS)

નવી પેન્શન યોજના નિવૃત્તિ રોકાણના શ્રેષ્ઠ વિકલ્પોમાંના એક તરીકે ભારતમાં લોકપ્રિયતા મેળવી રહી છે.એનપીએસ બધા માટે ખુલ્લું છે પરંતુ, તમામ સરકારી કર્મચારીઓ માટે ફરજિયાત છે. એનરોકાણકાર દર મહિને ઓછામાં ઓછા INR 500 અથવા વાર્ષિક INR 6000 જમા કરાવી શકે છે, જે તેને ભારતીય નાગરિકો માટે સૌથી અનુકૂળ બનાવે છે. રોકાણકારો તેમના નિવૃત્તિ આયોજન માટે NPS ને એક સારો વિચાર માની શકે છે કારણ કે ઉપાડના સમય દરમિયાન કોઈ પ્રત્યક્ષ કર મુક્તિ નથી કારણ કે કરવેરા અધિનિયમ, 1961 મુજબ આ રકમ કરમુક્ત છે. આ યોજના જોખમ-મુક્ત રોકાણ છે કારણ કે તેનું સમર્થન છે ભારત સરકાર.

2. ઇક્વિટી ફંડ

ઇક્વિટી ફંડ એ એક પ્રકાર છેમ્યુચ્યુઅલ ફંડ જે મુખ્યત્વે શેરોમાં રોકાણ કરે છે. ઇક્વિટી એ ફર્મ્સમાં માલિકીનું પ્રતિનિધિત્વ કરે છે (જાહેર રીતે અથવા ખાનગી રીતે વેપાર થાય છે) અને સ્ટોક માલિકીનો ઉદ્દેશ્ય સમયાંતરે વ્યવસાયના વિકાસમાં ભાગ લેવાનો છે. તમે જે સંપત્તિમાં રોકાણ કરો છોઇક્વિટી ફંડ્સ દ્વારા નિયમન કરવામાં આવે છેસેબી અને તેઓ રોકાણકારના નાણાં સુરક્ષિત છે તેની ખાતરી કરવા માટે નીતિઓ અને ધોરણો ઘડે છે. ઇક્વિટી લાંબા ગાળાના રોકાણો માટે આદર્શ હોવાથી, તે શ્રેષ્ઠ નિવૃત્તિ રોકાણ વિકલ્પોમાંથી એક છે. કેટલાકશ્રેષ્ઠ ઇક્વિટી મ્યુચ્યુઅલ ફંડ્સ રોકાણ કરવા માટે છે:Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹78.8726

↑ 1.97 ₹1,119 4.5 12.7 45.5 25 16.6 33.8 Franklin Asian Equity Fund Growth ₹37.8589

↑ 0.89 ₹372 7.7 15.4 33.1 15.6 3.2 23.7 DSP Natural Resources and New Energy Fund Growth ₹106.212

↑ 0.95 ₹1,765 12.3 17.1 30.7 23.1 20.2 17.5 Franklin Build India Fund Growth ₹140.552

↓ -1.20 ₹3,003 0.2 -0.3 15.6 25.3 22 3.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.89

↓ -1.23 ₹3,641 -6.3 0.1 15.4 15.7 11.3 17.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP US Flexible Equity Fund Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund Franklin Build India Fund Aditya Birla Sun Life Banking And Financial Services Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹372 Cr). Lower mid AUM (₹1,765 Cr). Upper mid AUM (₹3,003 Cr). Highest AUM (₹3,641 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (17+ yrs). Established history (16+ yrs). Established history (12+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 16.56% (lower mid). 5Y return: 3.19% (bottom quartile). 5Y return: 20.20% (upper mid). 5Y return: 21.98% (top quartile). 5Y return: 11.25% (bottom quartile). Point 6 3Y return: 24.98% (upper mid). 3Y return: 15.56% (bottom quartile). 3Y return: 23.14% (lower mid). 3Y return: 25.32% (top quartile). 3Y return: 15.68% (bottom quartile). Point 7 1Y return: 45.46% (top quartile). 1Y return: 33.10% (upper mid). 1Y return: 30.74% (lower mid). 1Y return: 15.64% (bottom quartile). 1Y return: 15.42% (bottom quartile). Point 8 Alpha: 2.18 (top quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Alpha: 0.61 (upper mid). Point 9 Sharpe: 1.15 (lower mid). Sharpe: 2.24 (top quartile). Sharpe: 1.32 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: 1.03 (bottom quartile). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.25 (top quartile). DSP US Flexible Equity Fund

Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

Franklin Build India Fund

Aditya Birla Sun Life Banking And Financial Services Fund

3. રિયલ એસ્ટેટ

તે રોકાણકારોમાં નિવૃત્તિ રોકાણના સૌથી વધુ પસંદગીના વિકલ્પો છે. તે રિયલ એસ્ટેટ, એટલે કે ઘર/દુકાન/સાઇટ વગેરેમાં કરવામાં આવેલું રોકાણ છે. તે સારું સ્થિર વળતર આપવા માટે માનવામાં આવે છે. રિયલ એસ્ટેટમાં રોકાણ કરવા માટે, વ્યક્તિએ મુખ્ય મુદ્દા તરીકે સારા સ્થાનને ધ્યાનમાં લેવું જોઈએ.

4. બોન્ડ

બોન્ડ નિવૃત્તિ રોકાણના સૌથી લોકપ્રિય વિકલ્પો પૈકી એક છે. બોન્ડ એ ડેટ સિક્યોરિટી છે જ્યાં ખરીદનાર/ધારક શરૂઆતમાં ઇશ્યુઅર પાસેથી બોન્ડ ખરીદવા માટે મુખ્ય રકમ ચૂકવે છે. બોન્ડ જારી કરનાર ધારકને નિયમિત અંતરાલે વ્યાજ ચૂકવે છે અને પરિપક્વતાની તારીખે મુખ્ય રકમ પણ ચૂકવે છે. કેટલાક બોન્ડ સારા 10-20% p.a.- વ્યાજ દર આપે છે. ઉપરાંત, રોકાણના સમયે બોન્ડ્સ પર કોઈ ટેક્સ લાગુ પડતો નથી. કેટલાકશ્રેષ્ઠ બોન્ડ ફંડ્સ રોકાણ કરવા માટે છે (કેટેગરી રેન્ક મુજબ):Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Corporate Bond Fund Growth ₹116.849

↑ 0.10 ₹28,253 1.1 2.5 6.8 7.6 7.4 7.12% 4Y 10M 24D 7Y 6M 14D HDFC Corporate Bond Fund Growth ₹33.6321

↑ 0.02 ₹33,207 0.9 2.3 6.8 7.6 7.3 7.36% 4Y 5M 19D 7Y 8M 16D ICICI Prudential Corporate Bond Fund Growth ₹31.077

↑ 0.02 ₹33,250 1.2 2.9 7.5 7.8 8 7.36% 3Y 4M 24D 6Y 4D Kotak Corporate Bond Fund Standard Growth ₹3,917.89

↑ 2.22 ₹17,265 1 2.6 7.3 7.7 7.8 7.36% 3Y 1M 28D 4Y 3M 11D Sundaram Corporate Bond Fund Growth ₹41.5085

↑ 0.02 ₹758 0.7 2.1 6.9 7 7.5 7.1% 2Y 11M 8D 3Y 10M 10D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Corporate Bond Fund HDFC Corporate Bond Fund ICICI Prudential Corporate Bond Fund Kotak Corporate Bond Fund Standard Sundaram Corporate Bond Fund Point 1 Lower mid AUM (₹28,253 Cr). Upper mid AUM (₹33,207 Cr). Highest AUM (₹33,250 Cr). Bottom quartile AUM (₹17,265 Cr). Bottom quartile AUM (₹758 Cr). Point 2 Oldest track record among peers (29 yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 6.78% (bottom quartile). 1Y return: 6.77% (bottom quartile). 1Y return: 7.50% (top quartile). 1Y return: 7.30% (upper mid). 1Y return: 6.86% (lower mid). Point 6 1M return: 0.66% (top quartile). 1M return: 0.60% (lower mid). 1M return: 0.63% (upper mid). 1M return: 0.55% (bottom quartile). 1M return: 0.36% (bottom quartile). Point 7 Sharpe: 0.22 (bottom quartile). Sharpe: 0.24 (bottom quartile). Sharpe: 1.04 (top quartile). Sharpe: 0.64 (upper mid). Sharpe: 0.45 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.12% (bottom quartile). Yield to maturity (debt): 7.36% (top quartile). Yield to maturity (debt): 7.36% (upper mid). Yield to maturity (debt): 7.36% (lower mid). Yield to maturity (debt): 7.10% (bottom quartile). Point 10 Modified duration: 4.90 yrs (bottom quartile). Modified duration: 4.47 yrs (bottom quartile). Modified duration: 3.40 yrs (lower mid). Modified duration: 3.16 yrs (upper mid). Modified duration: 2.94 yrs (top quartile). Aditya Birla Sun Life Corporate Bond Fund

HDFC Corporate Bond Fund

ICICI Prudential Corporate Bond Fund

Kotak Corporate Bond Fund Standard

Sundaram Corporate Bond Fund

5. એક્સચેન્જ ટ્રેડેડ ફંડ્સ (ETFs)

એક્સચેન્જ ટ્રેડેડ ફંડ્સને રોકાણકારોમાં લોકપ્રિય સિક્યોરિટીમાંની એક ગણવામાં આવે છે. એનએક્સચેન્જ ટ્રેડેડ ફંડ (ETF) એક પ્રકારનું રોકાણ છે જે સ્ટોક એક્સચેન્જો પર ખરીદવામાં આવે છે અને વેચવામાં આવે છે. તે કોમોડિટીઝ, બોન્ડ્સ અથવા સ્ટોક્સ જેવી સંપત્તિ ધરાવે છે. એક્સચેન્જ ટ્રેડેડ ફંડ એ મ્યુચ્યુઅલ ફંડ જેવું છે, પરંતુ મ્યુચ્યુઅલ ફંડથી વિપરીત, ETF ને ટ્રેડિંગ સમયગાળા દરમિયાન કોઈપણ સમયે વેચી શકાય છે. વધુમાં, ETFs તમને વૈવિધ્યસભર પોર્ટફોલિયો બનાવવામાં મદદ કરે છે.

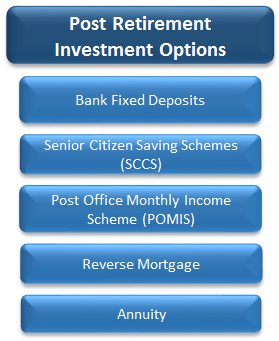

નિવૃત્તિ પછીના રોકાણના વિકલ્પો

1. વરિષ્ઠ નાગરિક બચત યોજનાઓ (SCSS)

નિવૃત્તિ પછીના રોકાણ વિકલ્પોના ભાગ રૂપે, SCSS 60 વર્ષથી વધુ વયના નિવૃત્ત લોકો માટે રચાયેલ છે. SCSS પ્રમાણિત બેંકો તેમજ સમગ્ર ભારતમાં ફેલાયેલી નેટવર્ક પોસ્ટ ઓફિસો દ્વારા ઉપલબ્ધ છે. આ સ્કીમ (અથવા SCSS એકાઉન્ટ) પાંચ વર્ષ સુધીની છે, પરંતુ, પાકતી મુદત પર, તે પછીથી વધારાના ત્રણ વર્ષ માટે લંબાવી શકાય છે. આ રોકાણ સાથે, કર મુક્તિ હેઠળ પાત્ર છેકલમ 80C.

2. પોસ્ટ ઓફિસ માસિક આવક યોજના (POMIS)

નામ સૂચવે છે તેમ, આ માસિક છેઆવક માંથી યોજનાટપાલખાતાની કચેરી ભારતના. જો કોઈ રોકાણકાર બાંયધરીકૃત નિયમિત માસિક આવક જોઈ રહ્યો હોય, તો તેની સાથે આગળ વધવું સારું છે. POMIS માટે લઘુત્તમ રોકાણ રૂ 1 છે,000 અને મહત્તમ રોકાણ એક ખાતા માટે 4.5 લાખ સુધી જાય છે અને સંયુક્ત ખાતા માટે રોકાણ વિકલ્પોની મર્યાદા નવ લાખ સુધી છે. POMIS નો કાર્યકાળ પાંચ વર્ષનો છે.

3. વાર્ષિકી

એનવાર્ષિકી નિવૃત્તિ દરમિયાન સ્થિર આવક પેદા કરવાના હેતુથી એક કરાર છે. જ્યાં રોકાણકાર દ્વારા તાત્કાલિક અથવા ભવિષ્યમાં ચોક્કસ રકમ મેળવવા માટે એકમ રકમની ચુકવણી કરવામાં આવે છે. આ યોજનામાં કોઈપણ રોકાણકાર માટે લઘુત્તમ વય એન્ટ્રી 40 વર્ષ છે અને મહત્તમ 100 વર્ષ સુધીની છે.

4. રિવર્સ મોર્ટગેજ

નિવૃત્તિ પછીના રોકાણ વિકલ્પોના ભાગરૂપે, વરિષ્ઠ નાગરિકો માટે રિવર્સ મોર્ટગેજ સારો વિકલ્પ છે જેમને આવકના સતત પ્રવાહની જરૂર હોય છે. રિવર્સ મોર્ટગેજમાં, ધિરાણકર્તા પાસેથી તેમના ઘરો પરના ગીરોના બદલામાં સ્થિર નાણાં ઉત્પન્ન થાય છે. કોઈપણ ઘર માલિક કે જેની ઉંમર 60 વર્ષ (અને તેથી વધુ) છે તે આ માટે પાત્ર છે. નિવૃત્ત લોકો તેમની મિલકતમાં રહી શકે છે અને મૃત્યુ સુધી નિયમિત ચૂકવણી મેળવી શકે છે. પાસેથી મળવાપાત્ર નાણાંબેંક મિલકતના મૂલ્યાંકન, તેની વર્તમાન કિંમત અને મિલકતની સ્થિતિ પર નિર્ભર રહેશે.

5. બેંક ફિક્સ્ડ ડિપોઝિટ

મોટાભાગના લોકો ધ્યાનમાં લે છેફિક્સ્ડ ડિપોઝિટ તેમના નિવૃત્તિ રોકાણ વિકલ્પોના ભાગ રૂપે રોકાણ કારણ કે તે 15 દિવસથી પાંચ વર્ષ (અને તેથી વધુ) સુધીના નિશ્ચિત પાકતી મુદત માટે બેંકોમાં નાણાં જમા કરાવવા માટે સક્ષમ બનાવે છે અને તે અન્ય પરંપરાગત કરતાં વધુ વ્યાજ દર કમાવવાની મંજૂરી આપે છે.બચત ખાતું. પરિપક્વતાના સમય દરમિયાન, રોકાણકારને વળતર મળે છે જે મુદ્દલની બરાબર હોય છે અને ફિક્સ ડિપોઝિટના સમયગાળા દરમિયાન મેળવેલ વ્યાજ પણ મળે છે.

આ વૈવિધ્યસભર નિવૃત્તિ રોકાણ વિકલ્પો સાથે, વ્યક્તિ ચોક્કસપણે તેમના લક્ષ્યો અને ઉદ્દેશ્યો સાથે મેળ ખાતા સાધનો શોધી શકશે. ખાતરી કરો કે તમે તેના વિશે ઊંડાણપૂર્વકની વિગતો જાણીને યોગ્ય રોકાણ વિકલ્પો પસંદ કરો છો.

ડ્વાઇટ એલ. મૂડી સાચું કહે છે તેમ- “વૃદ્ધાવસ્થા માટેની તૈયારી કિશોરાવસ્થાથી શરૂ થવી જોઈએ નહીં. જે જીવન 65 વર્ષ સુધી હેતુહીન હોય તે નિવૃત્તિ પછી અચાનક ભરાઈ જતું નથી.

તેથી, સ્વસ્થ, સમૃદ્ધ અને શાંતિપૂર્ણ નિવૃત્ત જીવન માટે, હવે રોકાણ કરવાનું શરૂ કરો!

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.