બચત ખાતામાંથી વધુ કેવી રીતે મેળવવું?

એબચત ખાતું નો એક પ્રકાર છેબેંક એકાઉન્ટ જેનો ઉપયોગ પૈસા જમા કરવા માટે થાય છે. ખાતા પર સમયાંતરે વ્યાજ મળે છે. તે એક એવું ખાતું છે જ્યાં વ્યક્તિ બચત માટે પૈસા જમા કરે છે અને આમ, નામ બચત ખાતું. તે સૌથી સરળ પ્રકારના બેંક ખાતાઓમાંનું એક છે જે તમને તમારી વધારાની રોકડ સંગ્રહ કરવાની અને તેના પર વ્યાજ મેળવવાની મંજૂરી આપે છે. આજકાલ કોઈ બેંકમાં ઓનલાઈન બચત ખાતું ખોલાવી શકે છે,બચત કરવાનું શરૂ કરો અને વ્યાજ કમાય છે.

ગ્રાહકો સામાન્ય રીતે ઉચ્ચ વ્યાજ ધરાવતા બચત ખાતાઓ પસંદ કરે છે. વિવિધ બેંકો અલગ અલગ બચત ખાતાના વ્યાજ દરો પ્રદાન કરે છે. તમારા બચત ખાતા વડે, તમે ગમે ત્યારે ફંડ ટ્રાન્સફર કરી શકો છો અને પૈસા ઉપાડી શકો છો.

બચત ખાતાના વ્યાજ દરો 2022

ઉપર જણાવ્યા મુજબ, બચત ખાતાના વ્યાજ દરો જુદી જુદી બેંકો માટે અલગ અલગ હોય છે. સામાન્યશ્રેણી બચત ખાતાના વ્યાજ દરો થી બદલાય છે2.07% - 7% વાર્ષિક

| બેંક | વ્યાજ દર |

|---|---|

| આંધ્ર બેંક | 3.00% |

| એક્સિસ બેંક | 3.00% - 4.00% |

| બેંક ઓફ બરોડા | 2.75% |

| બેંક ઓફ ઈન્ડિયા | 2.90% |

| બંધન બેંક | 3.00% - 7.15% |

| બેંક ઓફ મહારાષ્ટ્ર | 2.75% |

| કેનેરા બેંક | 2.90% - 3.20% |

| સેન્ટ્રલ બેંક ઓફ ઈન્ડિયા | 2.75% - 3.00% |

| સિટીબેંક | 2.75% |

| કોર્પોરેશન બેંક | 3.00% |

| દેના બેંક | 2.75% |

| ધનલક્ષ્મી બેંક | 3.00% - 4.00% |

| DBS બેંક (Digibank) | 3.50% - 5.00% |

| ફેડરલ બેંક | 2.50% - 3.80% |

| HDFC બેંક | 3.00% - 3.50% |

| HSBC બેંક | 2.50% |

| ICICI બેંક | 3.00% - 3.50% |

| IDBI બેંક | 3.00% - 3.50% |

| IDFC બેંક | 3.50% - 7.00% |

| ઈન્ડિયન બેંક | 3.00% - 3.15% |

| ઈન્ડિયન ઓવરસીઝ બેંક | 3.05% |

| ઇન્ડસઇન્ડ બેંક | 4.00% - 6.00% |

| કર્ણાટક બેંક | 2.75% - 4.50% |

| બેંક બોક્સ | 3.50% - 4.00% |

| પંજાબનેશનલ બેંક (PNB) | 3.00% |

| આરબીએલ બેંક | 4.75% - 6.75% |

| દક્ષિણ ભારતીય બેંક | 2.35% - 4.50% |

| સ્ટેટ બેંક ઓફ ઈન્ડિયા (SBI) | 2.75% |

| યુકો બેંક | 2.50% |

| યસ બેંક | 4.00% - 6.00% |

RBIના તાજેતરના આદેશ મુજબ, તમારા બચત ખાતા પરના વ્યાજની ગણતરી દરરોજ કરવામાં આવે છેઆધાર. ગણતરી તમારી બંધ રકમ પર આધારિત છે. મેળવેલ વ્યાજ ખાતાના પ્રકાર અને બેંકની નીતિના આધારે અર્ધવાર્ષિક અથવા ત્રિમાસિક રૂપે જમા કરવામાં આવશે.

સેવિંગ્સ એકાઉન્ટ પર વ્યાજની ગણતરી માટે ફોર્મ્યુલા

માસિક વ્યાજ = દૈનિક બેલેન્સ x (દિવસોની સંખ્યા) x વ્યાજ દર/ વર્ષમાં દિવસો

ઉદાહરણ તરીકે, જો આપણે ધારીએ કે દૈનિક બંધ બેલેન્સ એક મહિના માટે દૈનિક 1 લાખ છે અને બચત ખાતા પર વ્યાજ દર 4% p.a. છે, તો સૂત્ર મુજબ

મહિના માટે વ્યાજ = 1 લાખ x (30) x (4/100)/365 = INR 329

તો આટલી બધી નિષ્ક્રિય રોકડ અને ઓછી બચત ખાતાના વ્યાજ દરો સાથે, તમે તમારા બેંક ખાતામાંથી વધુ કેવી રીતે મેળવી શકો? સ્વાભાવિક રીતે, જવાબ તમારા પૈસાનું રોકાણ કરવાનો છે. પરંતુ જો તમે ઊંચા જોખમો લેવા માંગતા નથી અને સલામત રમવાનું પસંદ કરતા નથી, તો ચાલો જોઈએ કે તમે તમારા બચત ખાતામાંથી વધુ કેવી રીતે મેળવી શકો છો.

Talk to our investment specialist

લિક્વિડ ફંડ્સ - પૈસા કમાવવા માટે વધુ સારો વિકલ્પ?

આપણામાંથી મોટાભાગના લોકો બચત ખાતાના વ્યાજ દરો સાથે બેંકમાં અમારા ફાજલ નાણાંનો નોંધપાત્ર હિસ્સો પાર્ક કરે છે અને આ રીતે નિષ્ક્રિય રોકડમાંથી ઓછી કમાણી કરીએ છીએ. બીજી બાજુ,લિક્વિડ ફંડ્સ લગભગ સમાન જોખમ સ્તર સાથે બચત ખાતાના વ્યાજ દરો કરતાં વધુ સારા વ્યાજ દરો ઓફર કરે છે અને પૈસા કમાવવાનો વધુ સારો વિકલ્પ છે.

લિક્વિડ ફંડ શું છે?

પ્રવાહી ભંડોળ અથવા પ્રવાહીમ્યુચ્યુઅલ ફંડ મ્યુચ્યુઅલ ફંડનો એક પ્રકાર છે જે મુખ્યત્વે રોકાણ કરે છેમની માર્કેટ સાધનો તેમાં સામેલ છેરોકાણ ટ્રેઝરી બિલ્સ, ટર્મ ડિપોઝિટ, ડિપોઝિટના પ્રમાણપત્રો વગેરે જેવા નાણાકીય સાધનોમાં. આ સાધનોનો પરિપક્વતાનો સમયગાળો ઓછો છે (91 દિવસથી ઓછો) જે ખાતરી કરે છે કે આમાં જોખમનું સ્તરમ્યુચ્યુઅલ ફંડના પ્રકાર ન્યૂનતમ છે.

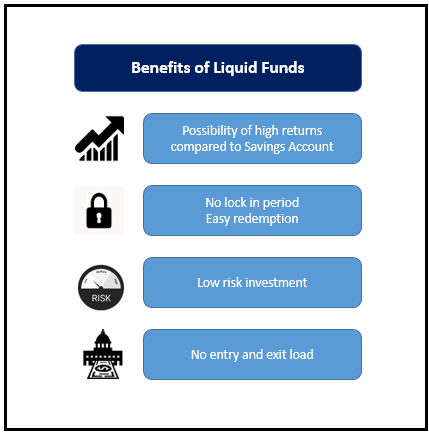

લિક્વિડ મ્યુચ્યુઅલ ફંડના લાભો

આ મ્યુચ્યુઅલ ફંડ્સમાં કોઈ લૉક-ઇન સમયગાળો નથી અને ઉપાડની પ્રક્રિયા સામાન્ય રીતે કામકાજના દિવસે (અથવા કેટલાક કિસ્સાઓમાં ઓછા) 24 કલાકની અંદર કરવામાં આવે છે. આ ફંડ્સ સાથે કોઈ એન્ટ્રી લોડ અથવા એક્ઝિટ લોડ જોડાયેલ નથી અને ફંડમાં ઈન્સ્ટ્રુમેન્ટના પ્રકારને કારણે વ્યાજ દરનું જોખમ નહિવત છે.

લિક્વિડ ફંડ રિટર્ન

લિક્વિડ ફંડ્સ ઊંચા સમયગાળા દરમિયાન ટૂંકા ગાળાના રોકાણ માટે વધુ સારું વળતર આપે છેફુગાવો બજાર પર્યાવરણ આવા સમયગાળા દરમિયાન, વ્યાજ દરો ઊંચા હોય છે અને આ બદલામાં, પ્રવાહી ભંડોળ માટે વધુ સારું વળતર સુનિશ્ચિત કરે છે. દૈનિક/સાપ્તાહિક/માસિક ડિવિડન્ડ (ચુકવણી અથવા પુનઃરોકાણ) અને વૃદ્ધિ વિકલ્પ જેવા વિવિધ વિકલ્પોના સ્વરૂપમાં બજારમાં લિક્વિડ ફંડ ઉપલબ્ધ છે.

લિક્વિડ ફંડ્સ, સરેરાશ દર વર્ષે લગભગ 7% થી 8% વ્યાજ દર ઓફર કરે છે. આ બચત ખાતાના વ્યાજ દરો કરતા નોંધપાત્ર રીતે વધારે છે. સ્થિર ઇચ્છતા રોકાણકારો માટેરોકડ પ્રવાહ, તેઓ ડિવિડન્ડ પસંદ કરી શકે છે જે તેમની પસંદગી મુજબ તેમના ખાતામાં જમા કરવામાં આવશે. કેટલાક શ્રેષ્ઠ પ્રદર્શન કરતા લિક્વિડ ફંડ્સ કે જેણે સતત વળતર આપ્યું છે તે નીચે મુજબ છે:

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,627.76

↑ 0.43 ₹169 0.4 1.4 2.9 6.3 6.6 6.62% 1M 1M PGIM India Insta Cash Fund Growth ₹353.665

↑ 0.05 ₹546 0.4 1.4 2.9 6.3 6.5 6.43% 26D 29D JM Liquid Fund Growth ₹74.0888

↑ 0.01 ₹2,703 0.4 1.4 2.9 6.2 6.4 6.44% 1M 2D 1M 4D Axis Liquid Fund Growth ₹3,025.91

↑ 0.44 ₹39,028 0.4 1.5 2.9 6.3 6.6 6.5% 27D 30D Aditya Birla Sun Life Liquid Fund Growth ₹437.825

↑ 0.06 ₹54,615 0.4 1.4 2.9 6.3 6.5 6.19% 2M 1D 2M 1D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund Axis Liquid Fund Aditya Birla Sun Life Liquid Fund Point 1 Bottom quartile AUM (₹169 Cr). Bottom quartile AUM (₹546 Cr). Lower mid AUM (₹2,703 Cr). Upper mid AUM (₹39,028 Cr). Highest AUM (₹54,615 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (28 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.32% (upper mid). 1Y return: 6.30% (lower mid). 1Y return: 6.18% (bottom quartile). 1Y return: 6.32% (top quartile). 1Y return: 6.30% (bottom quartile). Point 6 1M return: 0.45% (top quartile). 1M return: 0.43% (bottom quartile). 1M return: 0.43% (bottom quartile). 1M return: 0.44% (upper mid). 1M return: 0.44% (lower mid). Point 7 Sharpe: 2.72 (bottom quartile). Sharpe: 2.89 (lower mid). Sharpe: 2.30 (bottom quartile). Sharpe: 3.16 (top quartile). Sharpe: 3.01 (upper mid). Point 8 Information ratio: -0.70 (bottom quartile). Information ratio: -0.09 (lower mid). Information ratio: -1.73 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.62% (top quartile). Yield to maturity (debt): 6.43% (bottom quartile). Yield to maturity (debt): 6.44% (lower mid). Yield to maturity (debt): 6.50% (upper mid). Yield to maturity (debt): 6.19% (bottom quartile). Point 10 Modified duration: 0.08 yrs (lower mid). Modified duration: 0.07 yrs (top quartile). Modified duration: 0.09 yrs (bottom quartile). Modified duration: 0.07 yrs (upper mid). Modified duration: 0.17 yrs (bottom quartile). Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

Axis Liquid Fund

Aditya Birla Sun Life Liquid Fund

કરવેરા

લિક્વિડ ફંડ્સ બચત ખાતા પર નોંધપાત્ર કર લાભ આપે છે. માટે લિક્વિડ ફંડ્સ પર કરવેરાપાટનગર વર્તમાન કર કાયદાઓ અનુસાર 3 વર્ષથી ઓછા સમય માટે 30% અને 3 વર્ષથી વધુ અથવા તેની બરાબર માટે ઇન્ડેક્સેશન સાથે 20% છે. આ ઓછી કરની ઘટનાઓને લીધે, લિક્વિડ ફંડ્સ પરની ચોખ્ખી ઉપજ મોટા ભાગના કિસ્સાઓમાં બચત ખાતા કરતાં વધારે છે. ટૂંકા કાર્યકાળ માટે, કોઈ પણ વ્યક્તિ લિક્વિડ ફંડ્સ પર 25% ના દરે ડિવિડન્ડ પર ટેક્સ મેળવી શકે છે. આનાથી આપણે એવા નિષ્કર્ષ પર પહોંચીએ છીએ કે મોટા ભાગના કિસ્સાઓમાં લિક્વિડ ફંડ્સ પરની ઉપજ બચત ખાતા કરતા વધારે હોય છે. તદુપરાંત, આ ઉત્પાદનોમાં સામેલ જોખમ લેવાની ગ્રાહકની ક્ષમતા પર પણ આધાર રાખે છે.

સ્વાભાવિક રીતે, તમારા બચત ખાતામાંથી વધુ મેળવવા માટે, તમારે નાણાંનું રોકાણ કરવાની જરૂર છે. બચત ખાતાના વ્યાજ દરો લિક્વિડ ફંડ્સ ઓફર કરે છે તેની સરખામણીમાં ઓછું વળતર આપે છે. આમ, લિક્વિડ ફંડ્સ સમાન જોખમ સાથે નિષ્ક્રિય રોકડમાંથી મહત્તમ લાભ મેળવવા માટે નોંધપાત્ર રીતે વધુ સારો વિકલ્પ પ્રદાન કરે છે, પરંતુ વળતર લગભગ બમણું કરે છે. આ સમય છે કે તમે કંઈક નવું અને વધુ સારું કરવાનો પ્રયાસ કરો જે તમારા સામાન્ય બચત બેંક ખાતામાંથી નોંધપાત્ર રીતે વધુ મેળવશે.

FAQs

1. શું સેવિંગ્સ એકાઉન્ટ (SA) ફિક્સ્ડ ડિપોઝિટ (FD) થી અલગ છે?

અ: હા, તે અલગ છે. ફિક્સ્ડ ડિપોઝિટ સાથે, તમે રોકાણ કરેલ નાણા આપેલ સમયગાળા માટે લૉક કરવામાં આવે છે, અને તમે તેને પાકતી મુદત પહેલા ઉપાડી શકતા નથી. બચત ખાતા સાથે, તમારી પાસે તમારી ઈચ્છા મુજબ જમા કરવાની અને ઉપાડવાની સ્વતંત્રતા છે. તદુપરાંત, બચત ખાતાની તુલનામાં ફિક્સ્ડ ડિપોઝિટ માટે જમા કરાયેલા નાણાં પર બેંકોનું વ્યાજ વધારે છે.

2. શું બધી બેંકો એક જ ફોર્મ્યુલાને અનુસરે છે?

અ: બચત ખાતાના વ્યાજ દરની ગણતરી કરતી વખતે મોટાભાગની બેંકો સમાન સૂત્રને અનુસરે છે. દૈનિક સંતુલન એ દિવસોની સંખ્યા દ્વારા ગુણાકાર કરવામાં આવે છે કે જેના માટે નાણાં જમા કરવામાં આવે છે, સતત ચાલુ વ્યાજ દર દ્વારા ગુણાકાર કરવામાં આવે છે. પછી આખી વસ્તુને 365 વડે વિભાજિત કરવામાં આવે છે. આ તમને તમારા બચત ખાતામાં રહેલા નાણાં પર તમને વ્યાજ મળશે.

3. શું બચત ખાતા અને પ્રવાહી ખાતા એક જ છે?

અ: જો કે તમારા સેવિંગ્સ એકાઉન્ટમાં ફંડ લિક્વિડ ફંડ્સ, સેવિંગ્સ એકાઉન્ટ અને જેવી રીતે વર્તે છેપ્રવાહી અસ્કયામતો સમાન નથી. લિક્વિડ એકાઉન્ટ્સ સામાન્ય રીતે મ્યુચ્યુઅલ ફંડ અથવા ટૂંકા ગાળા માટે કરવામાં આવેલા રોકાણના સ્વરૂપમાં હોય છે, એવી અપેક્ષા સાથે કે આ બચત ખાતા કરતાં વધુ વળતર લાવશે.

4. શું હું બચત ખાતામાંથી પૈસા ઉપાડી શકું?

અ: હા, તમે બચત ખાતામાંથી ગમે ત્યારે પૈસા ઉપાડી શકો છો. જો કે, મોટાભાગની બેંકો માટે, તમારે તમારા બચત ખાતામાં ઓછામાં ઓછી રકમ રાખવી જોઈએ, જે તમે ખાતું બંધ કરો ત્યારે ઉપાડી શકો છો.

5. શું SA માં કોઈ કર લાભો છે?

અ: હા, તમે ટેક્સ ક્લેમ કરી શકો છોકપાત હેઠળકલમ 80C તમારા બચત ખાતામાંથી મળેલા વ્યાજ પર.

6. શું કોઈ ઉપલી મર્યાદા હું રાખી શકું?

અ: ના, તમે તમારા બચત ખાતામાં કેટલી રકમ રાખી શકો તેના પર કોઈ ઉપલી મર્યાદા નથી.

7. બચત ખાતું ખોલવા માટે જરૂરી ન્યૂનતમ રકમ કેટલી છે?

અ: લઘુત્તમ રકમ બેંકથી બેંકમાં અલગ છે. કેટલીક બેંકો ગ્રાહકોને શૂન્ય બેલેન્સ સાથે ખાતા ખોલવાની મંજૂરી આપે છે, જ્યારે કેટલાક ગ્રાહકોને ઓછામાં ઓછી રૂ.ની રકમ જમા કરાવવાની જરૂર પડે છે. 2500. ખાતું ખોલવા માટે તમારે લઘુત્તમ બેલેન્સ જાણવા માટે તમારી બેંકનો સંપર્ક કરવો પડશે.

8. જો હું SA બંધ કરું તો શું મારે કોઈ એક્ઝિટ લોડ સહન કરવો પડશે?

અ: સામાન્ય રીતે, જો તમે બચત ખાતું બંધ કરો છો તો ત્યાં કોઈ એક્ઝિટ લોડ નથી. પરંતુ તમારે તમારી બેંકમાં ખોલેલા બચત ખાતાની ચોક્કસ પ્રકૃતિ વિશે તેને બંધ કરતા પહેલા પૂછવું જોઈએ, તે સમજવા માટે કે તમારે કોઈ જપ્તી ચૂકવવી પડશે કે કેમ.

9. એવું શા માટે છે કે ક્યારેક SA કરતાં FDમાં રોકાણ કરવું ફાયદાકારક છે?

અ: બચત ખાતાની સરખામણીમાં ફિક્સ્ડ ડિપોઝિટમાં વ્યાજનો દર વધુ હોય છે. તેથી, બચત ખાતામાં નાણાં રાખવાને બદલે, આ નાણાંને ફિક્સ ડિપોઝિટમાં રાખવાની સલાહ આપવામાં આવે છે કારણ કે તમે વ્યાજની આવક મેળવી શકો છો. આ નિષ્ક્રિય સ્વરૂપ છેઆવક તે પણ રોકાણ હોઈ શકે છે.

10. શું ફુગાવો બચત ખાતાને અસર કરે છે?

અ: ફુગાવો તમારી એકંદર બચતને અસર કરે છે, અને તેથી, તે તમારા બચત ખાતાઓને પણ અસર કરશે. ફુગાવાના કારણે તમારા SA પર વ્યાજનો દર ઘટી શકે છે. આમ, ફુગાવો તમારા બચત ખાતા પર પ્રતિકૂળ અસર કરી શકે છે.

11. શું મારી પાસે બહુવિધ બચત ખાતા હોઈ શકે છે?

અ: હા, તમે બહુવિધ બચત ખાતા ખોલી શકો છો. તમે એક જ બેંકમાં અથવા તો અલગ-અલગ બેંકોમાં ખાતા ખોલાવી શકો છો.

12. બચત ખાતું ખોલવા માટે મારે કયા દસ્તાવેજોની જરૂર છે?

અ: બચત ખાતું ખોલવા માટે તમારે કેટલાક દસ્તાવેજોની જરૂર પડે છે તે નીચે મુજબ છે:

- આધાર કાર્ડ

- મતદાર કાર્ડ

- સરનામાનો પુરાવો (વીજળી બિલ, ટેલિફોન બિલ, વગેરે)

- પાસપોર્ટ

- રેશન કાર્ડ

13. શું બચત ખાતું ખોલવા માટે મારે કેવાયસીની જરૂર છે?

અ: KYC એ તમારા ગ્રાહકને જાણો, જે એક આવશ્યક દસ્તાવેજ છે જે ગ્રાહકોએ બચત ખાતું ખોલવા માટે બેંકને પ્રદાન કરવું પડશે. હાલમાં, બચત ખાતું ખોલવા માટે જરૂરી KYC દસ્તાવેજો રાખવા ફરજિયાત બની ગયા છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.