6 बेस्ट लिक्विड म्यूचुअल फंड 2022

सामान्य शब्दों में,बेस्ट लिक्विड फंड्स कर्ज हैंम्यूचुअल फंड्स या यों कहेंमुद्रा बाजार म्यूचुअल फंड निवेश की अवधि में एकमात्र अंतर है।लिक्विड फंड बहुत कम पैसे में निवेश करेंमंडी जैसे उपकरणजमा प्रमाणपत्र, ट्रेजरी बिल, वाणिज्यिक पत्र आदि।

इन फंडों की निवेश अवधि बहुत कम है, आम तौर पर कुछ दिनों से लेकर कुछ हफ्तों तक (यह एक दिन भी हो सकता है!) लिक्विड फंड की औसत अवशिष्ट परिपक्वता 91 दिनों से कम है क्योंकि वे प्रतिभूतियों में निवेश करते हैं जिनकी व्यक्तिगत रूप से 91 दिनों तक की परिपक्वता होती है। अल्पकालिक होने के नातेडेट फंड, ये फंड छोटी अवधि के लिए कम जोखिम वाले निवेश की तलाश करने वाले निवेशकों के लिए अत्यधिक उपयुक्त हैं।

सर्वश्रेष्ठ लिक्विड फंड की कम मैच्योरिटी अवधि फंड मैनेजरों को पूरा करने में मदद करती हैमोचन आसानी से निवेशकों की मांग। बाजार में, विभिन्न लिक्विड फंड निवेश उपलब्ध हैं।

लिक्विड फंड में निवेश क्यों करें?

- लिक्विड फंड में कोई लॉक-इन या बहुत कम लॉक-इन अवधि नहीं होती है।

- लिक्विड म्यूचुअल फंड की ब्याज दर कम मैच्योरिटी अवधि के कारण सभी अल्पकालिक निवेशों में सबसे कम है।

- कोई प्रवेश और निकास भार लागू नहीं है।

- लिक्विड फंड उन निवेशकों के लिए एक सही समाधान है जो अपनी निष्क्रिय नकदी को कम अवधि के लिए जोखिम के बिना पार्क करना चाहते हैंपूंजी हानि.

बचत बैंक खाते से बेहतर लिक्विड फंड?

निवेश लोकप्रिय बचत में पैसा लगाने की तुलना में लिक्विड फंड में निवेश पर किसी भी दिन एक बेहतर विकल्प हैबैंक खाता योजनाएं।

बचत बैंक खातों की अपनी परिचित और संस्थागत प्रकृति के कारण, एक औसत भारतीय करदाता उन पर अधिक भरोसा करता है। हालांकि, ऐसा लगता है कि वे अब सबसे लोकप्रिय अल्पकालिक निवेश नहीं हैं। यह विभिन्न निवेश लक्ष्यों वाले निवेशकों द्वारा म्यूचुअल फंड की बढ़ती स्वीकार्यता के कारण है। आपकी मेहनत की कमाई जो एक बचत बैंक खाते में है, आपको प्रति वर्ष केवल 3.5% ब्याज मिलता है। हालांकि, पिछले 1 साल की अवधि में, सबसे अच्छे लिक्विड फंड्स ने औसतन 6.5-7.5% तक का रिटर्न दिया है।आधार.

इसलिए, केवल रिटर्न पर, लिक्विड फंड एक बचत बैंक खाते से अधिक स्कोर करते हैं। यदि आपके पास कोई वृद्धि या बोनस आ रहा है, तो लिक्विड फंड में निवेश करें और बाद में पार्टी करें।

Talk to our investment specialist

6 बेस्ट लिक्विड फंड्स इंडिया FY 22 - 23

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Axis Liquid Fund Growth ₹3,022.5

↑ 0.51 ₹39,028 0.5 1.5 2.9 6.3 6.6 6.5% 27D 30D Edelweiss Liquid Fund Growth ₹3,471.25

↑ 0.56 ₹10,125 0.5 1.5 2.9 6.3 6.5 6.42% 1M 1D 1M 1D UTI Liquid Cash Plan Growth ₹4,452.47

↑ 0.70 ₹31,334 0.5 1.5 2.9 6.3 6.5 6.51% 1M 3D 1M 3D Tata Liquid Fund Growth ₹4,273.68

↑ 0.52 ₹30,626 0.5 1.4 2.9 6.3 6.5 6.08% 1M 28D 1M 28D DSP Liquidity Fund Growth ₹3,875.26

↑ 0.64 ₹16,616 0.5 1.5 2.9 6.3 6.5 6.84% 1M 6D 1M 10D Aditya Birla Sun Life Liquid Fund Growth ₹437.33

↑ 0.07 ₹54,615 0.5 1.5 2.9 6.3 6.5 6.19% 2M 1D 2M 1D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 3 Mar 26 Research Highlights & Commentary of 6 Funds showcased

Commentary Axis Liquid Fund Edelweiss Liquid Fund UTI Liquid Cash Plan Tata Liquid Fund DSP Liquidity Fund Aditya Birla Sun Life Liquid Fund Point 1 Upper mid AUM (₹39,028 Cr). Bottom quartile AUM (₹10,125 Cr). Upper mid AUM (₹31,334 Cr). Lower mid AUM (₹30,626 Cr). Bottom quartile AUM (₹16,616 Cr). Highest AUM (₹54,615 Cr). Point 2 Established history (16+ yrs). Established history (18+ yrs). Oldest track record among peers (22 yrs). Established history (21+ yrs). Established history (20+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 4★ (upper mid). Rating: 3★ (bottom quartile). Rating: 4★ (upper mid). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.35% (top quartile). 1Y return: 6.33% (upper mid). 1Y return: 6.32% (upper mid). 1Y return: 6.32% (bottom quartile). 1Y return: 6.32% (lower mid). 1Y return: 6.32% (bottom quartile). Point 6 1M return: 0.48% (upper mid). 1M return: 0.47% (bottom quartile). 1M return: 0.47% (bottom quartile). 1M return: 0.48% (top quartile). 1M return: 0.48% (upper mid). 1M return: 0.48% (lower mid). Point 7 Sharpe: 3.16 (upper mid). Sharpe: 3.25 (top quartile). Sharpe: 3.00 (bottom quartile). Sharpe: 2.93 (bottom quartile). Sharpe: 3.17 (upper mid). Sharpe: 3.01 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.50% (upper mid). Yield to maturity (debt): 6.42% (lower mid). Yield to maturity (debt): 6.51% (upper mid). Yield to maturity (debt): 6.08% (bottom quartile). Yield to maturity (debt): 6.84% (top quartile). Yield to maturity (debt): 6.19% (bottom quartile). Point 10 Modified duration: 0.07 yrs (top quartile). Modified duration: 0.09 yrs (upper mid). Modified duration: 0.09 yrs (upper mid). Modified duration: 0.16 yrs (bottom quartile). Modified duration: 0.10 yrs (lower mid). Modified duration: 0.17 yrs (bottom quartile). Axis Liquid Fund

Edelweiss Liquid Fund

UTI Liquid Cash Plan

Tata Liquid Fund

DSP Liquidity Fund

Aditya Birla Sun Life Liquid Fund

तरल ऊपर एयूएम/शुद्ध संपत्ति वाले फंड10,000 करोड़ और 5 या अधिक वर्षों के लिए निधियों का प्रबंधन करना। पर छाँटा गयापिछला 1 कैलेंडर वर्ष रिटर्न.

To provide a high level of liquidity with reasonable returns commensurating with low risk through a portfolio of money market and debt securities. However there can be no assurance that the investment objective of the scheme will be achieved. Research Highlights for Axis Liquid Fund Below is the key information for Axis Liquid Fund Returns up to 1 year are on The investment objective of the Scheme is to provide reasonable returns, commensurate with low risk while providing a high level of liquidity, through a portfolio of money market and debt securities. However, there can be no assurance that the investment objectives of the Scheme will be realized. Research Highlights for Edelweiss Liquid Fund Below is the key information for Edelweiss Liquid Fund Returns up to 1 year are on The investment objective of the scheme is to generate steady and reasonable income, with low risk and high level of liquidity from a portfolio of money market securities and high quality debt. Research Highlights for UTI Liquid Cash Plan Below is the key information for UTI Liquid Cash Plan Returns up to 1 year are on (Erstwhile TATA Money Market Fund ) To create a highly liquid portfolio of money market instruments so as to provide reasonable returns and high liquidity to the unitholders. Research Highlights for Tata Liquid Fund Below is the key information for Tata Liquid Fund Returns up to 1 year are on The Scheme seeks to generate reasonable returns commensurate with low risk from a portfolio constituted of money market and high quality debts Research Highlights for DSP Liquidity Fund Below is the key information for DSP Liquidity Fund Returns up to 1 year are on (Erstwhile Aditya Birla Sun Life Cash Plus Fund) An Open-ended liquid scheme with the objective to provide reasonable returns at a high level of safety and liquidity through judicious investments in high quality debt and money market instruments. Research Highlights for Aditya Birla Sun Life Liquid Fund Below is the key information for Aditya Birla Sun Life Liquid Fund Returns up to 1 year are on 1. Axis Liquid Fund

Axis Liquid Fund

Growth Launch Date 9 Oct 09 NAV (03 Mar 26) ₹3,022.5 ↑ 0.51 (0.02 %) Net Assets (Cr) ₹39,028 on 31 Jan 26 Category Debt - Liquid Fund AMC Axis Asset Management Company Limited Rating ☆☆☆☆ Risk Low Expense Ratio 0.23 Sharpe Ratio 3.16 Information Ratio 0 Alpha Ratio 0 Min Investment 500 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 6.5% Effective Maturity 30 Days Modified Duration 27 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,336 28 Feb 23 ₹10,889 29 Feb 24 ₹11,678 28 Feb 25 ₹12,533 28 Feb 26 ₹13,330 Returns for Axis Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 3 Mar 26 Duration Returns 1 Month 0.5% 3 Month 1.5% 6 Month 2.9% 1 Year 6.3% 3 Year 7% 5 Year 5.9% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.6% 2023 7.4% 2022 7.1% 2021 4.9% 2020 3.3% 2019 4.3% 2018 6.6% 2017 7.5% 2016 6.7% 2015 7.6% Fund Manager information for Axis Liquid Fund

Name Since Tenure Devang Shah 5 Nov 12 13.25 Yr. Aditya Pagaria 13 Aug 16 9.48 Yr. Sachin Jain 3 Jul 23 2.59 Yr. Data below for Axis Liquid Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 99.74% Other 0.26% Debt Sector Allocation

Sector Value Cash Equivalent 73.04% Corporate 24.53% Government 2.17% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Clearing Corporation Of India Ltd

CBLO/Reverse Repo | -7% ₹2,872 Cr 27/03/2026 Maturing 91 DTB

Sovereign Bonds | -4% ₹1,434 Cr 144,500,000 Export Import Bank Of India

Commercial Paper | -3% ₹1,197 Cr 24,000 19/02/2026 Maturing 91 DTB

Sovereign Bonds | -3% ₹1,150 Cr 115,307,200

↓ -15,500,000 Small Industries Dev Bank Of India

Commercial Paper | -3% ₹998 Cr 20,000 Small Industries Dev Bank Of India

Commercial Paper | -3% ₹996 Cr 20,000 Indian Bank (25/02/2026) **

Certificate of Deposit | -3% ₹996 Cr 20,000 HDFC Bank Limited

Certificate of Deposit | -3% ₹992 Cr 20,000

↓ -500 HDFC Bank Ltd.

Debentures | -2% ₹967 Cr 19,500 Export Import Bank Of India

Commercial Paper | -2% ₹747 Cr 15,000 2. Edelweiss Liquid Fund

Edelweiss Liquid Fund

Growth Launch Date 21 Sep 07 NAV (03 Mar 26) ₹3,471.25 ↑ 0.56 (0.02 %) Net Assets (Cr) ₹10,125 on 31 Jan 26 Category Debt - Liquid Fund AMC Edelweiss Asset Management Limited Rating ☆☆ Risk Low Expense Ratio 0.23 Sharpe Ratio 3.25 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.42% Effective Maturity 1 Month 1 Day Modified Duration 1 Month 1 Day Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,327 28 Feb 23 ₹10,858 29 Feb 24 ₹11,624 28 Feb 25 ₹12,472 28 Feb 26 ₹13,263 Returns for Edelweiss Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 3 Mar 26 Duration Returns 1 Month 0.5% 3 Month 1.5% 6 Month 2.9% 1 Year 6.3% 3 Year 6.9% 5 Year 5.8% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.5% 2023 7.3% 2022 6.9% 2021 4.7% 2020 3.2% 2019 4.1% 2018 6.6% 2017 7.4% 2016 6.6% 2015 6.8% Fund Manager information for Edelweiss Liquid Fund

Name Since Tenure Rahul Dedhia 11 Dec 17 8.15 Yr. Hetul Raval 22 Sep 25 0.36 Yr. Data below for Edelweiss Liquid Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 99.72% Other 0.28% Debt Sector Allocation

Sector Value Cash Equivalent 67.3% Corporate 31.93% Government 0.49% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Clearing Corporation Of India Ltd.

CBLO/Reverse Repo | -7% ₹751 Cr Tbill

Sovereign Bonds | -6% ₹596 Cr 60,000,000 Axis Bank Limited

Certificate of Deposit | -5% ₹547 Cr 55,000,000 HDFC Bank Ltd.

Debentures | -4% ₹446 Cr 45,000,000 Bank Of Baroda

Certificate of Deposit | -3% ₹348 Cr 35,000,000 Small Industries Development Bank Of India

Debentures | -3% ₹300 Cr 30,000,000 Punjab National Bank

Certificate of Deposit | -3% ₹298 Cr 30,000,000 Small Industries Dev Bank Of India

Commercial Paper | -3% ₹297 Cr 30,000,000 Axis Bank Limited

Certificate of Deposit | -2% ₹249 Cr 25,000,000 HDFC Bank Limited

Certificate of Deposit | -2% ₹248 Cr 25,000,000 3. UTI Liquid Cash Plan

UTI Liquid Cash Plan

Growth Launch Date 11 Dec 03 NAV (03 Mar 26) ₹4,452.47 ↑ 0.70 (0.02 %) Net Assets (Cr) ₹31,334 on 15 Feb 26 Category Debt - Liquid Fund AMC UTI Asset Management Company Ltd Rating ☆☆☆ Risk Low Expense Ratio 0.25 Sharpe Ratio 3 Information Ratio 0 Alpha Ratio 0 Min Investment 500 Min SIP Investment 1,500 Exit Load NIL Yield to Maturity 6.51% Effective Maturity 1 Month 3 Days Modified Duration 1 Month 3 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,335 28 Feb 23 ₹10,884 29 Feb 24 ₹11,668 28 Feb 25 ₹12,517 28 Feb 26 ₹13,310 Returns for UTI Liquid Cash Plan

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 3 Mar 26 Duration Returns 1 Month 0.5% 3 Month 1.5% 6 Month 2.9% 1 Year 6.3% 3 Year 6.9% 5 Year 5.9% 10 Year 15 Year Since launch 6.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.5% 2023 7.3% 2022 7% 2021 4.8% 2020 3.3% 2019 4.2% 2018 6.6% 2017 7.4% 2016 6.7% 2015 7.7% Fund Manager information for UTI Liquid Cash Plan

Name Since Tenure Amit Sharma 7 Jul 17 8.58 Yr. Data below for UTI Liquid Cash Plan as on 15 Feb 26

Asset Allocation

Asset Class Value Cash 99.73% Other 0.27% Debt Sector Allocation

Sector Value Cash Equivalent 73.75% Corporate 24.69% Government 1.3% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Net Current Assets

Net Current Assets | -8% ₹2,087 Cr 19/03/2026 Maturing 91 DTB

Sovereign Bonds | -5% ₹1,192 Cr 12,000,000,000 Union Bank Of India

Certificate of Deposit | -3% ₹746 Cr 7,500,000,000

↑ 5,000,000,000 Small Industries Dev Bank Of India

Commercial Paper | -3% ₹744 Cr 7,500,000,000 Indian Overseas Bank

Debentures | -3% ₹694 Cr 7,000,000,000 Tbill

Sovereign Bonds | -3% ₹691 Cr 7,000,000,000

↑ 7,000,000,000 Punjab & Sind Bank

Debentures | -2% ₹545 Cr 5,500,000,000 Tata Capital Housing Finance Limited

Commercial Paper | -2% ₹500 Cr 5,000,000,000 Bank Of India

Certificate of Deposit | -2% ₹497 Cr 5,000,000,000 Small Industries Development Bank Of India

Commercial Paper | -2% ₹497 Cr 5,000,000,000 4. Tata Liquid Fund

Tata Liquid Fund

Growth Launch Date 1 Sep 04 NAV (02 Mar 26) ₹4,273.68 ↑ 0.52 (0.01 %) Net Assets (Cr) ₹30,626 on 31 Jan 26 Category Debt - Liquid Fund AMC Tata Asset Management Limited Rating ☆☆☆☆ Risk Low Expense Ratio 0.39 Sharpe Ratio 2.93 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.08% Effective Maturity 1 Month 28 Days Modified Duration 1 Month 28 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,331 28 Feb 23 ₹10,871 29 Feb 24 ₹11,650 28 Feb 25 ₹12,494 28 Feb 26 ₹13,285 Returns for Tata Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 3 Mar 26 Duration Returns 1 Month 0.5% 3 Month 1.4% 6 Month 2.9% 1 Year 6.3% 3 Year 6.9% 5 Year 5.8% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.5% 2023 7.3% 2022 7% 2021 4.8% 2020 3.2% 2019 4.3% 2018 6.6% 2017 7.4% 2016 6.7% 2015 7.7% Fund Manager information for Tata Liquid Fund

Name Since Tenure Amit Somani 16 Oct 13 12.3 Yr. Harsh Dave 1 Aug 24 1.5 Yr. Data below for Tata Liquid Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 99.69% Other 0.31% Debt Sector Allocation

Sector Value Cash Equivalent 75.55% Corporate 23.08% Government 1.05% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Tbill

Sovereign Bonds | -8% ₹1,733 Cr 175,000,000

↑ 175,000,000 Indian Overseas Bank

Debentures | -7% ₹1,460 Cr 29,500 National Bank for Agriculture and Rural Development

Certificate of Deposit | -6% ₹1,214 Cr 24,500

↑ 2,000 Reliance Jio Infocomm Ltd.

Commercial Paper | -4% ₹893 Cr 18,000 Bajaj Financial Securities Limited

Commercial Paper | -3% ₹694 Cr 14,000 Bank of India Ltd.

Debentures | -3% ₹623 Cr 12,500 Small Industries Development Bank Of India

Debentures | -3% ₹605 Cr 6,050 Aditya Birla Housing Finance Limited

Commercial Paper | -3% ₹600 Cr 12,000 Bajaj Finance Ltd.

Commercial Paper | -3% ₹596 Cr 12,000 D) Repo

CBLO/Reverse Repo | -3% ₹588 Cr 5. DSP Liquidity Fund

DSP Liquidity Fund

Growth Launch Date 23 Nov 05 NAV (03 Mar 26) ₹3,875.26 ↑ 0.64 (0.02 %) Net Assets (Cr) ₹16,616 on 31 Jan 26 Category Debt - Liquid Fund AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk Low Expense Ratio 0.21 Sharpe Ratio 3.17 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.84% Effective Maturity 1 Month 10 Days Modified Duration 1 Month 6 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,333 28 Feb 23 ₹10,880 29 Feb 24 ₹11,660 28 Feb 25 ₹12,512 28 Feb 26 ₹13,304 Returns for DSP Liquidity Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 3 Mar 26 Duration Returns 1 Month 0.5% 3 Month 1.5% 6 Month 2.9% 1 Year 6.3% 3 Year 6.9% 5 Year 5.9% 10 Year 15 Year Since launch 6.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.5% 2023 7.4% 2022 7% 2021 4.8% 2020 3.3% 2019 4.2% 2018 6.5% 2017 7.4% 2016 6.6% 2015 7.6% Fund Manager information for DSP Liquidity Fund

Name Since Tenure Karan Mundhra 31 May 21 4.68 Yr. Shalini Vasanta 1 Aug 24 1.5 Yr. Kunal Khudania 1 Jan 26 0.08 Yr. Data below for DSP Liquidity Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 99.71% Other 0.29% Debt Sector Allocation

Sector Value Cash Equivalent 55.96% Corporate 41.39% Government 2.36% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Treps / Reverse Repo Investments

CBLO/Reverse Repo | -11% -₹1,845 Cr HDFC Bank Ltd.

Debentures | -5% ₹793 Cr 16,000 Tbill

Sovereign Bonds | -5% ₹770 Cr 77,500,000 5.63% Gs 2026

Sovereign Bonds | -4% ₹616 Cr 60,500,000

↑ 24,000,000 Small Industries Dev Bank Of India

Commercial Paper | -3% ₹574 Cr 11,500 HDFC Bank Limited

Certificate of Deposit | -3% ₹548 Cr 11,000 Small Industries Development Bank Of India

Commercial Paper | -3% ₹497 Cr 10,000 Punjab National Bank (18/03/2026)

Certificate of Deposit | -3% ₹496 Cr 10,000 Union Bank Of India

Certificate of Deposit | -3% ₹494 Cr 10,000

↑ 10,000 Bank Of Baroda

Certificate of Deposit | -3% ₹448 Cr 9,000 6. Aditya Birla Sun Life Liquid Fund

Aditya Birla Sun Life Liquid Fund

Growth Launch Date 30 Mar 04 NAV (03 Mar 26) ₹437.33 ↑ 0.07 (0.02 %) Net Assets (Cr) ₹54,615 on 31 Jan 26 Category Debt - Liquid Fund AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆ Risk Low Expense Ratio 0.34 Sharpe Ratio 3.01 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.19% Effective Maturity 2 Months 1 Day Modified Duration 2 Months 1 Day Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,333 28 Feb 23 ₹10,882 29 Feb 24 ₹11,668 28 Feb 25 ₹12,519 28 Feb 26 ₹13,311 Returns for Aditya Birla Sun Life Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 3 Mar 26 Duration Returns 1 Month 0.5% 3 Month 1.5% 6 Month 2.9% 1 Year 6.3% 3 Year 6.9% 5 Year 5.9% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.5% 2023 7.3% 2022 7.1% 2021 4.8% 2020 3.3% 2019 4.3% 2018 6.7% 2017 7.4% 2016 6.7% 2015 7.7% Fund Manager information for Aditya Birla Sun Life Liquid Fund

Name Since Tenure Sunaina Cunha 15 Jul 11 14.56 Yr. Kaustubh Gupta 15 Jul 11 14.56 Yr. Sanjay Pawar 1 Jul 22 3.59 Yr. Data below for Aditya Birla Sun Life Liquid Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 99.74% Other 0.26% Debt Sector Allocation

Sector Value Cash Equivalent 70.45% Corporate 25.61% Government 3.69% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity RBL Bank Ltd.

Debentures | -5% ₹2,477 Cr 50,000 27/02/2026 Maturing 364 DTB

Sovereign Bonds | -3% ₹1,599 Cr 160,500,000 Union Bank Of India (20/03/2026) ** #

Certificate of Deposit | -2% ₹1,239 Cr 25,000

↑ 25,000 12/02/2026 Maturing 364 DTB

Sovereign Bonds | -2% ₹998 Cr 100,000,000 19/02/2026 Maturing 91 DTB

Sovereign Bonds | -2% ₹997 Cr 100,000,000 Yes Bank Limited

Certificate of Deposit | -2% ₹994 Cr 20,000 Karur Vysya Bank Ltd.

Debentures | -2% ₹993 Cr 20,000 The Jammu And Kashmir Bank Limited

Debentures | -2% ₹991 Cr 20,000 HDFC Bank Limited

Certificate of Deposit | -2% ₹947 Cr 19,000 Punjab National Bank

Certificate of Deposit | -2% ₹895 Cr 18,000

लिक्विड म्यूचुअल फंड का मूल्यांकन कैसे करें?

लिक्विड म्यूचुअल फंड की तलाश करते समय, पिछला रिटर्न ही एकमात्र नहीं होना चाहिएफ़ैक्टर कीमत के एवज में। अन्य कारक जैसे फंड का आकार, ट्रैक रिकॉर्ड, क्रेडिट गुणवत्ताआधारभूत प्रतिभूतियों को भी ध्यान में रखा जाना चाहिए।

1. निवेश योजनाएं

लिक्विड फंड विभिन्न योजनाओं के साथ आते हैं जैसे दैनिक लाभांश योजना, साप्ताहिक लाभांश योजना, मासिक लाभांश योजना और विकास योजना। ग्रोथ ऑप्शन में स्कीम से हुए प्रॉफिट को वापस उसी में निवेश कर दिया जाता है। इसका परिणामनहीं हैं (शुद्ध संपत्ति मूल्य) समय के साथ बढ़ रही योजना का। डिविडेंड विकल्प में, फंड द्वारा किए गए मुनाफे को दोबारा निवेश नहीं किया जाता है। लाभांश वितरित किए जाते हैंइन्वेस्टर समय - समय पर। निवेशक अपनी सुविधा के अनुसार अपनी योजना चुन सकते हैं औरलिक्विडिटी जरूरत है।

2. व्यय अनुपात

म्युचुअल फंड आपके फंड के प्रबंधन के लिए एक शुल्क लेते हैं जिसे व्यय अनुपात कहा जाता है। के अनुसारसेबी मानदंड, व्यय अनुपात की ऊपरी सीमा है2.25%. लिक्विड फंड के मामले में, वे कम समय में अपेक्षाकृत अधिक रिटर्न प्रदान करने के लिए कम व्यय अनुपात बनाए रखते हैं।

3. निवेश क्षितिज

अपने निवेश क्षितिज की योजना बनाएं। लिक्विड फंड विशेष रूप से 91 दिनों के लिए बहुत कम समय के लिए अधिशेष नकदी का निवेश करने के लिए होते हैं। इसलिए, यदि आपके पास निष्क्रिय नकदी है, तो आप यहां छोटी अवधि के लिए निवेश कर सकते हैं और बैंक की तुलना में बेहतर रिटर्न अर्जित कर सकते हैंबचत खाता. यदि आपके पास 1 वर्ष तक का लंबा निवेश क्षितिज है, तो आप अपेक्षाकृत अधिक रिटर्न प्राप्त करने के लिए छोटी अवधि के फंड में निवेश करने पर विचार कर सकते हैं।

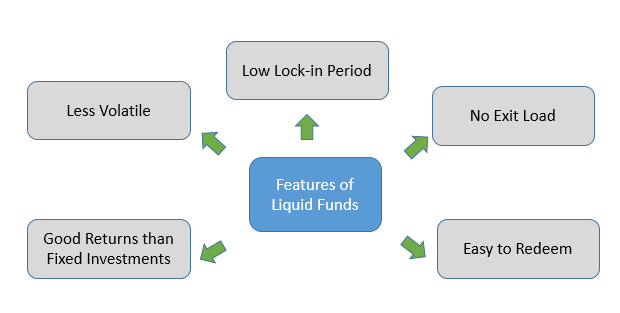

लिक्विड म्यूचुअल फंड की विशेषताएं

1. लिक्विड म्यूचुअल फंड का एग्जिट लोड

इस तथ्य को ध्यान में रखते हुए कि लिक्विड म्यूचुअल फंड कम मैच्योरिटी अवधि के साथ अल्पकालिक निवेश हैं, इस श्रेणी के अधिकांश फंड रिडेम्पशन पर कोई एक्जिट लोड नहीं लगाते हैं। इसके अलावा, यदि कोई एक्जिट लोड मौजूद है, तो यह बहुत मामूली है और आमतौर पर एक सप्ताह से अधिक नहीं होता है। लिक्विड फंड में आमतौर पर एक्जिट लोड नहीं होता है क्योंकि वे बहुत कम निवेश वाले उत्पाद होते हैं।

2. लिक्विड फंड निवेश की अस्थिरता

आम तौर पर लिक्विड फंड में अस्थिरता कम होती है क्योंकि निवेश कुछ दिनों से लेकर हफ्तों तक रहता है। इसलिए निवेश में नुकसान का जोखिम काफी कम होता है। हालांकि, नुकसान के अवसर से बचने के लिए बाजार की स्थिति को देखते हुए लिक्विड फंड में निवेश करने का सुझाव दिया गया है।

3. सर्वश्रेष्ठ लिक्विड फंड की लॉक-इन अवधि

यह देखते हुए कि लिक्विड म्यूचुअल फंड बहुत ही अल्पकालिक निवेश विकल्प हैं, लिक्विड फंड में कोई लॉक-इन अवधि नहीं होती है। लिक्विड फंड में एक दिन से लेकर कुछ हफ़्ते तक की छोटी अवधि के लिए निवेश किया जा सकता है।

4. लिक्विड फंड रिटर्न

लिक्विड फंड उच्च अवधि के दौरान सबसे अच्छे अल्पकालिक निवेशों में से एक हैंमुद्रास्फीति अवधि। उच्च मुद्रास्फीति अवधि में, लिक्विड फंड पर ब्याज दर अधिक होती है। इस प्रकार, लिक्विड म्यूचुअल फंड को अच्छा रिटर्न अर्जित करने में मदद करना। लिक्विड फंड रिटर्न आमतौर पर बैंक के सावधि जमा या बचत खातों जैसे अन्य पारंपरिक निवेशों की तुलना में अधिक होता है। हालांकि, यह सुझाव दिया जाता है कि अपनी आवश्यकताओं के अनुरूप सही विकल्प (विकास, लाभांश भुगतान, लाभांश पुन: निवेश) का चयन करते हुए सर्वश्रेष्ठ लिक्विड फंड में निवेश करें।

5. लिक्विड फंड कराधान

आम तौर पर, लाभांश के रूप में प्राप्त लिक्विड फंड रिटर्न पर निवेशकों के हाथों कर नहीं लगता है। हालांकि, म्यूचुअल फंड कंपनी द्वारा लाभांश से लगभग 28% का लाभांश वितरण कर (DDT) काट लिया जाता है। इसके अलावा, उन निवेशकों के लिए जिन्होंने विकास विकल्प चुना है, एक अल्पकालिकपूंजी लाभ टैक्स व्यक्ति के टैक्स स्लैब के अनुसार काटा जाता है। यह करकटौती बचत खाते के समान है।

लिक्विड फंड में ऑनलाइन निवेश कैसे करें?

Fincash.com पर आजीवन मुफ्त निवेश खाता खोलें

अपना पंजीकरण और केवाईसी प्रक्रिया पूरी करें

Upload Documents (PAN, Aadhaar, etc.). और, आप निवेश करने के लिए तैयार हैं!

लिक्विड फंड के बारे में जागरूकता की कमी के कारण लोग इनमें निवेश नहीं करते हैं और इसके बजाय बड़ी रकम बचत खाते में रखते हैं। लेकिन, कुछ अच्छा शुरू करने में कभी देर नहीं होती। तो, आज ही सर्वश्रेष्ठ लिक्विड फंड में निवेश करें!

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

Good knowledgeable information, you should have to give an example