ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಸಹಿ ಹೈ

AMFI ಒಂದು ಉಪಕ್ರಮವಾಗಿ ಮಾರ್ಚ್ 2017 ರಲ್ಲಿ ಜಾಹೀರಾತು ಪ್ರಚಾರವನ್ನು ಪ್ರಾರಂಭಿಸಿದೆಹೂಡಿಕೆದಾರ ಕಡೆಗೆ ಅರಿವುಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು. ಹೂಡಿಕೆದಾರರ ಜಾಗೃತಿಗಾಗಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ನಿರ್ವಹಣಾ ಶುಲ್ಕದ 2 ಬಿಪಿಎಸ್ ಅನ್ನು ಮೀಸಲಿಡುತ್ತವೆ. ಈ ಹಣವನ್ನು ಈಗ "ಸಾಹಿ ಹೈ" ಅಭಿಯಾನದ ಮೂಲಕ ಜಾಗೃತಿ ಮೂಡಿಸಲು ಬಳಸಲಾಗುತ್ತಿದೆ. ಹೂಡಿಕೆದಾರರಿಗೆ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಸರಿಯಾದ ಆಯ್ಕೆ ಎಂದು ಹೂಡಿಕೆದಾರರಿಗೆ ತಿಳಿಸುವುದು ಅಭಿಯಾನದ ಉದ್ದೇಶವಾಗಿದೆ. ಈ ಅಭಿಯಾನವು ಸಾಮಾನ್ಯ ಸಾರ್ವಜನಿಕರನ್ನು ಗುರಿಯಾಗಿರಿಸಿಕೊಂಡಿದೆ ಮತ್ತು ಚಿಲ್ಲರೆ ಹೂಡಿಕೆದಾರರಲ್ಲಿ ಆಸಕ್ತಿಯನ್ನು ಹುಟ್ಟುಹಾಕುವ ಗುರಿಯನ್ನು ಹೊಂದಿದೆ.

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಸಾಹಿ ಹೈ ಎಂಬುದು ಅಸೋಸಿಯೇಷನ್ ಆಫ್ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಸ್ ಇನ್ ಇಂಡಿಯಾ (AMFI) ಇತ್ತೀಚೆಗೆ ಹೂಡಿಕೆದಾರ ಸಮುದಾಯದಲ್ಲಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳ ಬಗ್ಗೆ ಜಾಗೃತಿ ಮೂಡಿಸಲು ಪ್ರಾರಂಭಿಸಿರುವ ಅಭಿಯಾನವಾಗಿದೆ. ಈ ಅಭಿಯಾನದೊಂದಿಗೆ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅರ್ಥ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಗಳಂತಹ ವಿವಿಧ ಹೂಡಿಕೆದಾರರ ಪ್ರಶ್ನೆಗಳನ್ನು ಪರಿಹರಿಸಲು AMFI ಆಯ್ಕೆಮಾಡುತ್ತದೆ.ಅತ್ಯುತ್ತಮ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಹೂಡಿಕೆ ಮಾಡಲು, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ ಮತ್ತು ಹೇಗೆಹೂಡಿಕೆ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಅರ್ಥಪೂರ್ಣವಾಗಿದೆ. ಇದು ನಿಜವಾಗಿಯೂ "ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಸ್ ಸಾಹಿ ಹೈ" ಎಂಬ ಅಡಿಬರಹದೊಂದಿಗೆ ಭಾರತೀಯ ಹೂಡಿಕೆದಾರರ ಮನಸ್ಸಿನಲ್ಲಿ ಬರಲು ಪ್ರಯತ್ನಿಸುತ್ತಿದೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ AMFI ಪಾತ್ರ ಸಾಹಿ ಹೈ

AMFI ಭಾರತದಲ್ಲಿನ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಸಂಘವಾಗಿದೆ. AMFI ನಿಯಂತ್ರಕ ಸಂಸ್ಥೆ ಅಲ್ಲ, ಆದರೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಉದ್ಯಮಕ್ಕೆ ಉತ್ತಮ ಅಭ್ಯಾಸಗಳನ್ನು ಹೊಂದಿಸುವ ಸಂಘವಾಗಿದೆ. ಇದು ಹೂಡಿಕೆದಾರರ ಅರಿವು, ಶಿಕ್ಷಣ, ನೀತಿ ಸಂಹಿತೆ ಮತ್ತು ಉದ್ಯಮದಲ್ಲಿ ನೈತಿಕ ಮತ್ತು ವೃತ್ತಿಪರ ಮಾನದಂಡಗಳನ್ನು ನಿರ್ವಹಿಸುತ್ತದೆ.

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಸಹಿ ಹೈ ಸ್ಪೆಂಡ್ಸ್

2018-19 ಹಣಕಾಸು ವರ್ಷದಲ್ಲಿ, AMFI ಖರ್ಚು ಮಾಡುತ್ತದೆ150-175 ಕೋಟಿ ರೂ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಹೂಡಿಕೆಗಳನ್ನು ಉತ್ತೇಜಿಸಲು. ಕಳೆದ ಹಣಕಾಸು ವರ್ಷದಲ್ಲಿ (FY 17-18), ಇದು ಖರ್ಚು ಮಾಡಿದೆ200 ಕೋಟಿ ರೂ ಉದ್ದೇಶಕ್ಕಾಗಿ.

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳ ಪ್ರಭಾವ ಸಾಹಿ ಹೈ

ಏಪ್ರಿಲ್ 2018 ರಲ್ಲಿ ಅಸೋಸಿಯೇಷನ್ ಆಫ್ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಸ್ ಇನ್ ಇಂಡಿಯಾ (Amfi) ಅಧಿಕಾರಿಗಳ ಪ್ರಕಾರ, ಉದ್ಯಮದ ಉತ್ಸಾಹಭರಿತ ಪ್ರಚಾರದ ಅಭಿಯಾನದಿಂದಾಗಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಉದ್ಯಮವು ಕಳೆದ ಒಂದು ವರ್ಷದಲ್ಲಿ 32 ಲಕ್ಷ ಹೊಸ ಹೂಡಿಕೆದಾರರನ್ನು ಸೇರಿಸಿದೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗಾಗಿ ಮುಂದೆ ಸಾಗಿ ಹೈ

ಅಸೋಸಿಯೇಷನ್ ಆಫ್ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಸ್ ಆಫ್ ಇಂಡಿಯಾ (AMFI) ತನ್ನ ಮುಂದಿನ ಅಭಿಯಾನವನ್ನು ಹೊರತರಲು ಸಿದ್ಧವಾಗಿದೆ, ಅದು ಕೇಂದ್ರೀಕರಿಸುತ್ತದೆಹೂಡಿಕೆಯ ಪ್ರಯೋಜನಗಳು ಒಳಗೆಸಾಲ ನಿಧಿ, ಜನಪ್ರಿಯ 'ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಸ್ ಸಹಿ ಹೈ' ಡ್ರೈವ್ ಅನ್ನು ಅನುಸರಿಸಿ.

ನಾವು ಈಗ ಸಾಲ ಹೂಡಿಕೆ ಪ್ರಯೋಜನಗಳ ಕುರಿತು ಎರಡನೇ ಹಂತದ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಅಭಿಯಾನವನ್ನು ಯೋಜಿಸುತ್ತಿದ್ದೇವೆ. ಇದು ಸೆಪ್ಟೆಂಬರ್ 2018 ರ ಮೂರನೇ ವಾರದಿಂದ ಪ್ರಸಾರವಾಗುವ ನಿರೀಕ್ಷೆಯಿದೆ" ಎಂದು AMFI ಮುಖ್ಯ ಕಾರ್ಯನಿರ್ವಾಹಕ ಎನ್ ಎಸ್ ವೆಂಕಟೇಶ್ ಪಿಟಿಐಗೆ ತಿಳಿಸಿದರು.

Talk to our investment specialist

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಯಾವುವು?

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಸಾಮಾನ್ಯ ಉದ್ದೇಶವನ್ನು ಹೊಂದಿರುವ ನಿಧಿಗಳ ಸಾಮೂಹಿಕ ಪೂಲ್ ಆಗಿದೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ಸೆಕ್ಯುರಿಟೀಸ್ ಮತ್ತು ಎಕ್ಸ್ಚೇಂಜ್ ಬೋರ್ಡ್ ಆಫ್ ಇಂಡಿಯಾ ನಿಯಂತ್ರಿಸುತ್ತದೆ (SEBI) ಪ್ರತಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆ ಅನುಸರಿಸುವ ಸ್ಪಷ್ಟ ನೀತಿಗಳು ಮತ್ತು ಮಾರ್ಗಸೂಚಿಗಳಿವೆ ಎಂದು SEBI ಖಚಿತಪಡಿಸುತ್ತದೆ. ಪ್ರತಿ ಯೋಜನೆಯನ್ನು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ ಅಥವಾ ಪೋರ್ಟ್ಫೋಲಿಯೋ ಮ್ಯಾನೇಜರ್ ಎಂದು ಕರೆಯಲಾಗುವ ಅರ್ಹ ವ್ಯಕ್ತಿಯಿಂದ ವೃತ್ತಿಪರವಾಗಿ ನಿರ್ವಹಿಸಲಾಗುತ್ತದೆ. ಇವರು ತಮ್ಮ ಕ್ಷೇತ್ರದಲ್ಲಿ ಪರಿಣಿತರು ಮತ್ತು ಸೆಕ್ಯುರಿಟಿಗಳನ್ನು (ಇಕ್ವಿಟಿ ಅಥವಾ ಸಾಲ) ಹೇಗೆ ಆಯ್ಕೆ ಮಾಡುವುದು ಮತ್ತು ಹೂಡಿಕೆದಾರರು ಕಾಲಾನಂತರದಲ್ಲಿ ಆದಾಯವನ್ನು ಗಳಿಸುತ್ತಾರೆ ಎಂಬುದನ್ನು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳುವುದು ಹೇಗೆ ಎಂದು ತಿಳಿದಿರುತ್ತಾರೆ.

ಹಿಂದಿಯಲ್ಲಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗೆ ನಿಜವಾದ ಹಿಂದಿ ಪದವಿಲ್ಲವಾದರೂ, ವರ್ಷಗಳಲ್ಲಿ ಏನಾಯಿತು ಎಂದರೆ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಅಂತರ್ನಿರ್ಮಿತ ಆಳವಾದ ನುಗ್ಗುವಿಕೆಯನ್ನು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಹಿಂದಿ/ದೇಶೀಯ ಭಾಷೆಯಲ್ಲಿ ನಿರ್ದಿಷ್ಟ ಪ್ರಚಾರಗಳನ್ನು ಪ್ರಾರಂಭಿಸಿವೆ. ವಾಸ್ತವವಾಗಿ, "ಕರ್ ಬಚತ್ ಯೋಜನೆ" ಎಂಬ ತೆರಿಗೆ ಉಳಿತಾಯ ನಿಧಿ, ಎಸಮತೋಲಿತ ನಿಧಿ "ಬಾಲ್ ವಿಕಾಸ್ ಯೋಜನೆ" ಎಂದು ಕರೆಯಲ್ಪಡುತ್ತದೆ ಮತ್ತು ಮಕ್ಕಳ ಭವಿಷ್ಯಕ್ಕಾಗಿ ಉಳಿತಾಯದ ಗುರಿಯನ್ನು ಹೊಂದಿರುವ ಸಮತೋಲಿತ ಯೋಜನೆಯು ಆರಂಭಿಕ ವರ್ಷಗಳಲ್ಲಿ ಬರುತ್ತದೆ. ಇವುಗಳ ಜೊತೆಗೆ "ಬಚತ್ ಯೋಜನೆ" ಮತ್ತು "ನಿವೇಶ್ ಲಕ್ಷ್ಯ" ದಂತಹ ಯೋಜನೆಗಳೂ ಇವೆ. ಅನೇಕ ವರ್ಷಗಳ ಹಿಂದೆSBI ಮ್ಯೂಚುಯಲ್ ಫಂಡ್, "SBI ಚೋಟಾವನ್ನು ಪ್ರಾರಂಭಿಸಲಾಗಿದೆSIP"INR 500 ನಲ್ಲಿ ಕನಿಷ್ಠ ಹೂಡಿಕೆ ಮೊತ್ತದೊಂದಿಗೆ ಮೈಕ್ರೋ-SIP.

ಷೇರು ಮಾರುಕಟ್ಟೆ Vs ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಬಹಳಷ್ಟು ಜನರು ನೇರವಾಗಿ ಷೇರು ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ (ಅಥವಾ ಷೇರು ಮಾರುಕಟ್ಟೆ) ಹೂಡಿಕೆ ಮಾಡಲು ಪ್ರಯತ್ನಿಸುತ್ತಾರೆ. ಆ ವ್ಯಕ್ತಿಗಳು ಷೇರು ಮಾರುಕಟ್ಟೆಯ ಬಗ್ಗೆ ಅಸಮರ್ಪಕ ಜ್ಞಾನವನ್ನು ಹೊಂದಿದ್ದರೆ, ಸ್ಟಾಕ್ಗಳನ್ನು ಹೇಗೆ ಆಯ್ಕೆ ಮಾಡುವುದು, ಅವುಗಳನ್ನು ಹೇಗೆ ಮೌಲ್ಯಮಾಪನ ಮಾಡುವುದು, ಯಾವ ಅಂಶಗಳನ್ನು ನೋಡಬೇಕು ಮತ್ತು ಮುಖ್ಯವಾಗಿ ಅವುಗಳನ್ನು ಹೇಗೆ ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡುವುದು ಮತ್ತು ನಿರ್ಗಮಿಸುವುದು ಹೇಗೆ ಎಂಬುದು ಅಪಾಯಕಾರಿ. ಷೇರು ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ನೇರವಾಗಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ತಜ್ಞರಿಗೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳು ಎಂದು ಕರೆಯಲಾಗುವ ವೃತ್ತಿಪರರು ನಿರ್ವಹಿಸುತ್ತಾರೆ, ಅವರು ಮೇಲಿನ ಎಲ್ಲಾ ವೃತ್ತಿಪರ ಅರ್ಹತೆಗಳು, ಅನುಭವ ಮತ್ತು ಪರಿಣತಿಯನ್ನು ಹೊಂದಿದ್ದಾರೆ. ಯೋಜನೆಯ ಆಧಾರದ ಮೇಲೆ, ಫಂಡ್ ಹೌಸ್ಗಳು ನಿರ್ವಹಣಾ ಶುಲ್ಕವನ್ನು ವಿಧಿಸುತ್ತವೆ ಅದು ವರ್ಷಕ್ಕೆ 0.2% ರಷ್ಟು ಕಡಿಮೆ ಇರುತ್ತದೆ (ಗಾಗಿದ್ರವ ನಿಧಿಗಳು) 2.5% p.a. ಫಾರ್ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು. ಅವರ ಸೇವೆಗಳಿಗಾಗಿ ವೃತ್ತಿಪರರಿಗೆ ಪಾವತಿಸುವುದು ಮತ್ತು ದೀರ್ಘಾವಧಿಯಲ್ಲಿ ನೀವು ಲಾಭವನ್ನು ಪಡೆಯುವುದನ್ನು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳುವುದು ಒಳ್ಳೆಯದು. ಹೂಡಿಕೆ ಮಾಡಲು ಇದು ಉತ್ತಮ ಮಾರ್ಗವಾಗಿದೆ! ಆದ್ದರಿಂದ ಚಿಲ್ಲರೆ ಹೂಡಿಕೆದಾರರಿಗೆ, ನೇರವಾಗಿ ಷೇರು ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಹೂಡಿಕೆಯ ವಿರುದ್ಧ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಸಹಿ ಹೈ!

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಕ್ಯಾ ಹೈ ಅಭಿಯಾನ

ಈ ಅಭಿಯಾನವು ಇಂಗ್ಲಿಷ್ನಲ್ಲಿ ಮಾತ್ರವಲ್ಲದೆ ಹಿಂದಿ ಮತ್ತು ಇತರ ದೇಶೀಯ ಭಾಷೆಗಳಲ್ಲಿಯೂ ಇದೆ. ಆದ್ದರಿಂದ ಇಂದು ಅನೇಕ ಜಿಜ್ಞಾಸೆಯ ಹೂಡಿಕೆದಾರರು "ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಕ್ಯಾ ಹೈ?" ಎಂಬ ಪ್ರಶ್ನೆಯನ್ನು ಕೇಳುತ್ತಾರೆ, ಹಿಂದಿಯಲ್ಲಿ ಯಾವುದೇ ನಿಜವಾದ ವ್ಯಾಖ್ಯಾನವಿಲ್ಲದಿದ್ದರೂ, ಇದು ಸಾಮಾನ್ಯ ಗುರಿಯೊಂದಿಗೆ ನಿಧಿಗಳ ಪೂಲ್ ಎಂಬ ಪರಿಕಲ್ಪನೆಯನ್ನು ವಿವರಿಸಬಹುದು. ಅಭಿಯಾನದ ಪದಗಳು ಅಕ್ಷರಶಃ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಸರಿಯಾದ ಆಯ್ಕೆ ಎಂದು ಅರ್ಥ! ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಸಹಿ ಹೈ!

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಒಳ್ಳೆಯದು ಅಥವಾ ಕೆಟ್ಟದ್ದೇ?

ಇಂದು, ಕೆಲವು ಅಂಕಿಅಂಶಗಳನ್ನು ಹಂಚಿಕೊಳ್ಳಲು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳ ಉದ್ಯಮವು ಕಾಲಾನಂತರದಲ್ಲಿ ವಿಸ್ತರಿಸಿದೆ:

- 20 ಲಕ್ಷ ಕೋಟಿಗೂ ಹೆಚ್ಚು ಹೂಡಿಕೆದಾರರ ಹಣ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿದೆ

- ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ 5 ಕೋಟಿಗೂ ಹೆಚ್ಚು ಹೂಡಿಕೆ ಮಾಡಲಾಗಿದೆ

- SEBI ನಿಂದ ನಿಯಂತ್ರಿಸಲ್ಪಡುವ 42 ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಗಳು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ನೀಡುತ್ತಿವೆ

- 10 ಕ್ಕಿಂತ ಹೆಚ್ಚು ಇವೆ,000 ಹೂಡಿಕೆದಾರರು ಆಯ್ಕೆ ಮಾಡಬಹುದಾದ ಯೋಜನೆಗಳು

ಆದ್ದರಿಂದ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಸಹಿ ಹೈ!

ಅತ್ಯುತ್ತಮ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ?

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ವಿವಿಧ ಮಾರ್ಗಗಳಿವೆ. ಒಬ್ಬರು ಬ್ರೋಕರ್ ಅನ್ನು ಬಳಸಬಹುದು, ಎವಿತರಕ, ಎಬ್ಯಾಂಕ್, ಆನ್ಲೈನ್ ಪ್ಲಾಟ್ಫಾರ್ಮ್ ಅಥವಾ ಸ್ವತಂತ್ರ ಹಣಕಾಸು ಏಜೆಂಟ್ (IFA) ಮೂಲಕವೂ ಸಹ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಎಲ್ಲಾ ಮಾರ್ಗಗಳು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತವೆ.

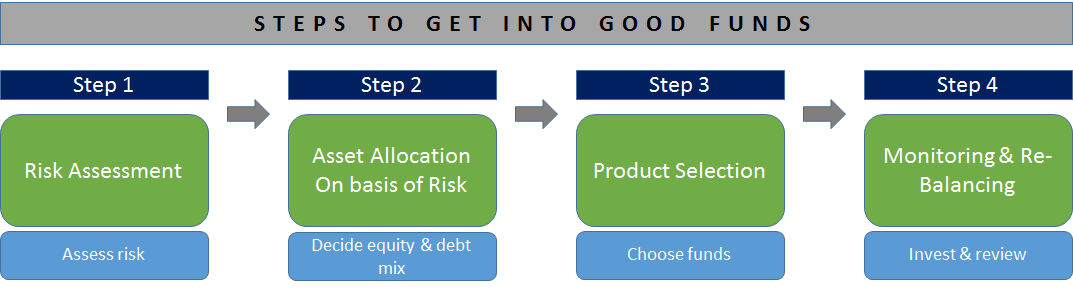

ಇದು ಹೂಡಿಕೆ ಮಾಡಲು ಅತ್ಯುತ್ತಮ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಅನ್ನು ಪಡೆಯುವ ಬಗ್ಗೆ ಅಲ್ಲ. ಮೊದಲನೆಯದಾಗಿ, ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಅಪಾಯದ ಹಸಿವನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಬೇಕು. ಎರಡನೆಯದಾಗಿ, ಅವರು ತಮ್ಮ ಹೊಂದಾಣಿಕೆಯನ್ನು ಹೊಂದಿರಬೇಕುಅಪಾಯದ ಸಾಮರ್ಥ್ಯ ಮತ್ತು ಮಾಡಬೇಕಾದ ಹೂಡಿಕೆಯ ಪ್ರಕಾರದ ಅವಧಿಯನ್ನು ಹಿಡಿದಿಟ್ಟುಕೊಳ್ಳುವುದು, ಇದು ಮೂಲಭೂತವಾಗಿ ಈಕ್ವಿಟಿ ಮತ್ತು ಸಾಲದ ಮಿಶ್ರಣವನ್ನು ಸರಿಯಾಗಿ ಪಡೆಯುತ್ತಿದೆ ಮತ್ತು ಹೂಡಿಕೆದಾರರ ಅಪಾಯದ ಸಾಮರ್ಥ್ಯದೊಂದಿಗೆ ಇದನ್ನು ಹೊಂದಿಸುತ್ತದೆ. ಮೂರನೆಯದಾಗಿ, ಅತ್ಯುತ್ತಮ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಅನ್ನು ಆಯ್ಕೆ ಮಾಡುವುದು ಬೇಸರದ ಕೆಲಸವಾಗಿದೆ, ಒಬ್ಬರು ನೋಡಬೇಕಾಗಿದೆ ಕಾರ್ಯಕ್ಷಮತೆಯ ರೇಟಿಂಗ್ಗಳು, ವೆಚ್ಚದ ಅನುಪಾತಗಳು, ಫಂಡ್ ಮ್ಯಾನೇಜರ್ ಟ್ರ್ಯಾಕ್ ರೆಕಾರ್ಡ್ ಇತ್ಯಾದಿಗಳಂತಹ ವಿವಿಧ ನಿಯತಾಂಕಗಳಲ್ಲಿ. ಕೊನೆಯದಾಗಿ, ಆದರೆ ಕನಿಷ್ಠವಲ್ಲ, ಒಬ್ಬರು ಕಾಲಾನಂತರದಲ್ಲಿ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡಬೇಕಾಗುತ್ತದೆ ಮತ್ತು ಅವರು ಉತ್ತಮ ನಿಧಿಯಲ್ಲಿದ್ದಾರೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಬೇಕು. ಕಳಪೆ ಪ್ರದರ್ಶನ ನೀಡುವವರನ್ನು ಬದಲಿಸಬೇಕು.

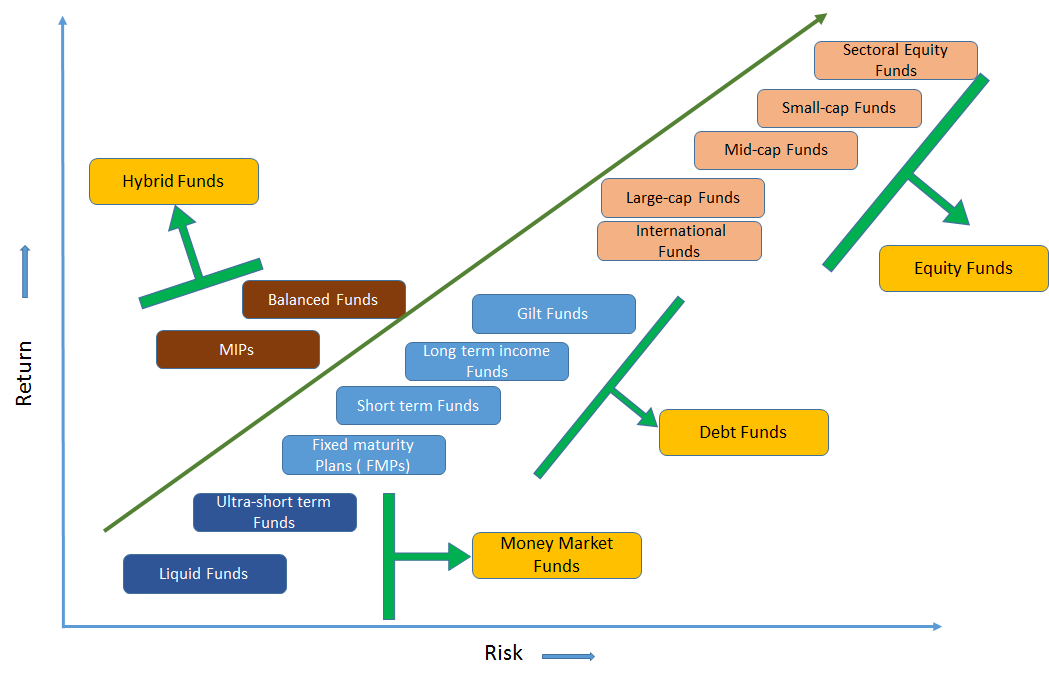

ಇನ್ನೊಂದು ವಿಷಯವೆಂದರೆ ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಹಿಡುವಳಿ ಅವಧಿಯನ್ನು ಮಾಡಬೇಕಾದ ಹೂಡಿಕೆಯ ಪ್ರಕಾರದೊಂದಿಗೆ ಹೊಂದಿಸಬೇಕಾಗುತ್ತದೆ. ಪ್ರತಿ ಟೆನರ್ಗೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಲಭ್ಯವಿದೆ. ಒಬ್ಬರು 1 ದಿನಕ್ಕೆ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಬಯಸಿದರೆ, ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳಿವೆ, ಒಂದೆರಡು ವಾರಗಳವರೆಗೆ ಅಲ್ಟ್ರಾ ಅಲ್ಪಾವಧಿಯ ಫಂಡ್ಗಳಿವೆ ಮತ್ತು ದೀರ್ಘಾವಧಿಯ ಅವಧಿಗೆ, ಕನಿಷ್ಠ 3-5 ವರ್ಷಗಳಿಗಿಂತ ಹೆಚ್ಚು ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳಿವೆ ಎಂದು ಹೇಳಿ. ಆದ್ದರಿಂದ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಪ್ರತಿಯೊಂದು ಸಂಭಾವ್ಯ ಅವಧಿಗೆ ಅಸ್ತಿತ್ವದಲ್ಲಿವೆ. ಕೆಳಗಿನ ಚಾರ್ಟ್ ನಿಧಿಯ ಪ್ರಕಾರದ ಸೂಚಕವನ್ನು ನೀಡುತ್ತದೆ ಮತ್ತು ಒಬ್ಬರು ಹೊಂದಿರಬೇಕಾದ ಅವಧಿಯನ್ನು ನೀಡುತ್ತದೆ.

ಅಲ್ಪಾವಧಿಗೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆದಾರರಿಗೆ ಮಾತ್ರ ಎಂಬ ಸಾಮಾನ್ಯ ನಂಬಿಕೆ ಇದೆ ಮತ್ತು ಅದು ಕೂಡ ಬಹಳಷ್ಟು ಹಣವನ್ನು ಹೊಂದಿರುವ ಜನರಿಗೆ. ಇವೆರಡೂ ನಿಜವಲ್ಲ. ಒಬ್ಬರು INR 500 ಕ್ಕಿಂತ ಕಡಿಮೆ ಮೊತ್ತಕ್ಕೆ ಹೂಡಿಕೆ ಮಾಡಬಹುದು (ಕೆಲವೊಮ್ಮೆ INR 50 ಸಹ). ಅಲ್ಲದೆ, ಪ್ರತಿ ಟೆನರ್ಗೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿವೆ. ವಾಸ್ತವವಾಗಿ, ಅಲ್ಪಾವಧಿಗೆ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳನ್ನು ಹುಡುಕಲು ಹೋದರೆ, ನಂತರ ಫಂಡ್ಗಳ ಸಂಪೂರ್ಣ ಪಟ್ಟಿ ಬರುತ್ತದೆ. ಒಂದು ದಿನ ಅಥವಾ ಒಂದೆರಡು ದಿನಗಳವರೆಗೆ ಹೂಡಿಕೆ ಮಾಡಲು ಬಯಸುವ ಹೂಡಿಕೆದಾರರು ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು, ಒಂದೆರಡು ವಾರಗಳು ಅಥವಾ ಒಂದು ತಿಂಗಳು ಹೂಡಿಕೆ ಮಾಡಲು ಬಯಸುವವರು ಅಲ್ಟ್ರಾವನ್ನು ನೋಡಬಹುದುಅಲ್ಪಾವಧಿ ನಿಧಿಗಳು.ಒಂದು ವರ್ಷ ಮತ್ತು 2 ವರ್ಷಗಳವರೆಗೆ ಹೂಡಿಕೆ ಮಾಡಲು ಬಯಸುವವರು ಅಲ್ಪಾವಧಿಯ ಫಂಡ್ಗಳನ್ನು ನೋಡಬಹುದು. ಆದ್ದರಿಂದ ಅಲ್ಪಾವಧಿಗೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿವೆ, ವಾಸ್ತವವಾಗಿ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಪ್ರತಿ ಅವಧಿಗೆ ಅಸ್ತಿತ್ವದಲ್ಲಿವೆ! ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಸಹಿ ಹೈ!

ಅತ್ಯುತ್ತಮ ಅಲ್ಪಾವಧಿಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 0% 1Y 15D Sundaram Short Term Debt Fund Growth ₹36.3802

↑ 0.01 ₹362 0.8 11.4 12.8 5.3 4.52% 1Y 2M 13D 1Y 7M 3D Axis Short Term Fund Growth ₹32.1566

↓ 0.00 ₹11,709 0.9 2.7 7.6 7.6 8.1 7.39% 2Y 3M 4D 2Y 9M 11D Nippon India Short Term Fund Growth ₹54.9095

↓ -0.01 ₹8,684 0.9 2.8 7.6 7.6 7.9 7.17% 2Y 8M 1D 3Y 2M 26D ICICI Prudential Short Term Fund Growth ₹62.6292

↑ 0.01 ₹22,707 1 2.8 7.5 7.7 8 7.51% 2Y 9M 4D 4Y 7M 20D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 7 Aug 22 Research Highlights & Commentary of 5 Funds showcased

Commentary Franklin India Ultra Short Bond Fund - Super Institutional Plan Sundaram Short Term Debt Fund Axis Short Term Fund Nippon India Short Term Fund ICICI Prudential Short Term Fund Point 1 Bottom quartile AUM (₹297 Cr). Bottom quartile AUM (₹362 Cr). Upper mid AUM (₹11,709 Cr). Lower mid AUM (₹8,684 Cr). Highest AUM (₹22,707 Cr). Point 2 Established history (18+ yrs). Established history (23+ yrs). Established history (16+ yrs). Established history (23+ yrs). Oldest track record among peers (24 yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Rating: 4★ (upper mid). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Point 5 1Y return: 13.69% (top quartile). 1Y return: 12.83% (upper mid). 1Y return: 7.63% (lower mid). 1Y return: 7.57% (bottom quartile). 1Y return: 7.54% (bottom quartile). Point 6 1M return: 0.59% (upper mid). 1M return: 0.20% (bottom quartile). 1M return: 0.59% (bottom quartile). 1M return: 0.73% (top quartile). 1M return: 0.59% (lower mid). Point 7 Sharpe: 2.57 (top quartile). Sharpe: 0.98 (lower mid). Sharpe: 0.94 (bottom quartile). Sharpe: 0.76 (bottom quartile). Sharpe: 1.17 (upper mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 4.52% (bottom quartile). Yield to maturity (debt): 7.39% (upper mid). Yield to maturity (debt): 7.17% (lower mid). Yield to maturity (debt): 7.51% (top quartile). Point 10 Modified duration: 0.00 yrs (top quartile). Modified duration: 1.20 yrs (upper mid). Modified duration: 2.26 yrs (lower mid). Modified duration: 2.67 yrs (bottom quartile). Modified duration: 2.76 yrs (bottom quartile). Franklin India Ultra Short Bond Fund - Super Institutional Plan

Sundaram Short Term Debt Fund

Axis Short Term Fund

Nippon India Short Term Fund

ICICI Prudential Short Term Fund

2022 ರಲ್ಲಿ ಮಾಡಲು ಅತ್ಯುತ್ತಮ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಹೂಡಿಕೆ

2022 ರಲ್ಲಿ ಮಾಡಲು ಉತ್ತಮವಾದ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಹೂಡಿಕೆಯು ಸ್ವಲ್ಪ ಸಂಶೋಧನೆಯ ನಂತರ ಒಂದು. ಮೊದಲಿಗೆ, ಒಬ್ಬರು ಯಾವ ವರ್ಗದ ನಿಧಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಬಯಸುತ್ತಾರೆ ಎಂಬುದನ್ನು ತಿಳಿದುಕೊಳ್ಳಬೇಕು. ಅದರ ನಂತರ ಒಬ್ಬರು ನಿಧಿಗಳ ವರ್ಗವನ್ನು ಆಯ್ಕೆ ಮಾಡಬಹುದು, ಅದು ದೊಡ್ಡ ಕ್ಯಾಪ್ ಇಕ್ವಿಟಿ,ಮಿಡ್ ಕ್ಯಾಪ್ ಇಕ್ವಿಟಿ ಅಥವಾ ಸಾಲ.Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) PGIM India Low Duration Fund Growth ₹26.0337

↑ 0.01 ₹104 1.5 3.3 6.3 4.5 1.3 Sundaram Rural and Consumption Fund Growth ₹88.1622

↓ -0.80 ₹1,461 -10.9 -12.7 0.7 13.4 11.8 -0.1 Baroda Pioneer Treasury Advantage Fund Growth ₹1,600.39

↑ 0.30 ₹28 0.7 1.2 3.7 -9.5 -3.2 UTI Dynamic Bond Fund Growth ₹31.7258

↓ -0.01 ₹421 0.7 2.2 5.8 7 8.7 6 Franklin Asian Equity Fund Growth ₹38.237

↑ 0.75 ₹372 8.5 18.9 34 14.4 3.2 23.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 29 Sep 23 Research Highlights & Commentary of 5 Funds showcased

Commentary PGIM India Low Duration Fund Sundaram Rural and Consumption Fund Baroda Pioneer Treasury Advantage Fund UTI Dynamic Bond Fund Franklin Asian Equity Fund Point 1 Bottom quartile AUM (₹104 Cr). Highest AUM (₹1,461 Cr). Bottom quartile AUM (₹28 Cr). Upper mid AUM (₹421 Cr). Lower mid AUM (₹372 Cr). Point 2 Established history (18+ yrs). Oldest track record among peers (19 yrs). Established history (16+ yrs). Established history (15+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: High. Point 5 1Y return: 6.30% (upper mid). 5Y return: 11.80% (top quartile). 1Y return: 3.74% (bottom quartile). 1Y return: 5.79% (lower mid). 5Y return: 3.16% (lower mid). Point 6 1M return: 0.47% (lower mid). 3Y return: 13.39% (upper mid). 1M return: 0.21% (bottom quartile). 1M return: 0.75% (top quartile). 3Y return: 14.40% (top quartile). Point 7 Sharpe: -1.66 (bottom quartile). 1Y return: 0.68% (bottom quartile). Sharpe: 0.37 (upper mid). Sharpe: -0.18 (lower mid). 1Y return: 33.97% (top quartile). Point 8 Information ratio: 0.00 (top quartile). Alpha: -7.86 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.34% (top quartile). Sharpe: -0.56 (bottom quartile). Yield to maturity (debt): 4.07% (lower mid). Yield to maturity (debt): 7.29% (upper mid). Sharpe: 2.24 (top quartile). Point 10 Modified duration: 0.53 yrs (lower mid). Information ratio: -0.54 (bottom quartile). Modified duration: 0.63 yrs (bottom quartile). Modified duration: 3.87 yrs (bottom quartile). Information ratio: 0.00 (bottom quartile). PGIM India Low Duration Fund

Sundaram Rural and Consumption Fund

Baroda Pioneer Treasury Advantage Fund

UTI Dynamic Bond Fund

Franklin Asian Equity Fund

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ SIP ಹೂಡಿಕೆ

ಒಂದು ವ್ಯವಸ್ಥಿತಹೂಡಿಕೆ ಯೋಜನೆ (SIP) ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಉದ್ಯಮದ ಒಂದು ಅನನ್ಯ ಆವಿಷ್ಕಾರವಾಗಿದೆ. SIP ಅನ್ನು ಚಿಲ್ಲರೆ ಹೂಡಿಕೆದಾರರಿಗಾಗಿ ನಿರ್ಮಿಸಲಾಗಿದೆ ಮತ್ತು ಯಾವುದೇ ವ್ಯಕ್ತಿಗೆ ಉಳಿತಾಯವನ್ನು ನಿರ್ಮಿಸಲು ಉತ್ತಮ ಸಾಧನವಾಗಿದೆ. ವ್ಯವಸ್ಥಿತ ಹೂಡಿಕೆಯ ಯೋಜನೆಯು ಮೂಲಭೂತವಾಗಿ ಹೂಡಿಕೆದಾರರಿಗೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ನಿಗದಿತ ಆವರ್ತಕದಲ್ಲಿ (ಮಾಸಿಕವಾಗಿ ಹೇಳುವುದಾದರೆ) ಬಹಳ ಕಡಿಮೆ ಪ್ರಮಾಣದ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಅನುಮತಿಸುತ್ತದೆ. ಒಬ್ಬರು INR 500 ಕ್ಕಿಂತ ಕಡಿಮೆ ಮೊತ್ತದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು! ಒಂದು ಪೀಳಿಗೆಯ ಮೂಲಕ (20 ವರ್ಷಗಳಿಗೂ ಸಹ) SIP ಅನ್ನು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಒಂದು-ಬಾರಿಯ ಸೆಟಪ್ ಸಾಕು, ಆದ್ದರಿಂದ ಸಣ್ಣ ಮೊತ್ತವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಬಯಸುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಇದು ತುಂಬಾ ಅನುಕೂಲಕರವಾಗಿರುತ್ತದೆ. ಕಾಗದದ ಕೆಲಸ, ಸೆಟಪ್ ಅಥವಾ ಆನ್ಲೈನ್ನಲ್ಲಿ ಮಾಡಿದರೂ ಸಹ ಒಂದು ಬಾರಿ ಮಾತ್ರ!

ಅತ್ಯುತ್ತಮ SIP ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹63.9103

↓ -2.35 ₹1,975 500 28.7 64.3 164.1 58.8 31 167.1 SBI PSU Fund Growth ₹36.0126

↓ -0.17 ₹5,980 500 8.2 16.7 28.2 32.2 26.7 11.3 Franklin India Opportunities Fund Growth ₹246.575

↑ 2.51 ₹8,271 500 -4.7 -3.6 13.5 27.2 19.2 3.1 Franklin Build India Fund Growth ₹143.766

↓ -0.94 ₹3,003 500 0.8 2.9 17.1 26.2 22.7 3.7 SBI Healthcare Opportunities Fund Growth ₹429.106

↑ 5.07 ₹3,823 500 -0.1 -0.8 8.5 26.1 17.2 -3.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Franklin India Opportunities Fund Franklin Build India Fund SBI Healthcare Opportunities Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Highest AUM (₹8,271 Cr). Bottom quartile AUM (₹3,003 Cr). Lower mid AUM (₹3,823 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Oldest track record among peers (26 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Rating: 2★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 30.96% (top quartile). 5Y return: 26.72% (upper mid). 5Y return: 19.15% (bottom quartile). 5Y return: 22.67% (lower mid). 5Y return: 17.18% (bottom quartile). Point 6 3Y return: 58.76% (top quartile). 3Y return: 32.21% (upper mid). 3Y return: 27.23% (lower mid). 3Y return: 26.21% (bottom quartile). 3Y return: 26.06% (bottom quartile). Point 7 1Y return: 164.13% (top quartile). 1Y return: 28.24% (upper mid). 1Y return: 13.51% (bottom quartile). 1Y return: 17.13% (lower mid). 1Y return: 8.54% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -1.01 (bottom quartile). Alpha: 0.00 (lower mid). Alpha: -2.03 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.12 (bottom quartile). Sharpe: 0.21 (lower mid). Sharpe: -0.46 (bottom quartile). Point 10 Information ratio: -0.47 (bottom quartile). Information ratio: -0.63 (bottom quartile). Information ratio: 1.66 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: -0.15 (lower mid). DSP World Gold Fund

SBI PSU Fund

Franklin India Opportunities Fund

Franklin Build India Fund

SBI Healthcare Opportunities Fund

ಆನ್ಲೈನ್ನಲ್ಲಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ?

✅ 1. Fincash.com ನಲ್ಲಿ ಜೀವಮಾನಕ್ಕಾಗಿ ಉಚಿತ ಹೂಡಿಕೆ ಖಾತೆಯನ್ನು ತೆರೆಯಿರಿ

✅ 2. ನಿಮ್ಮ ನೋಂದಣಿ ಮತ್ತು KYC ಪ್ರಕ್ರಿಯೆಯನ್ನು ಪೂರ್ಣಗೊಳಿಸಿ

3. ದಾಖಲೆಗಳನ್ನು ಅಪ್ಲೋಡ್ ಮಾಡಿ (PAN, ಆಧಾರ್, ಇತ್ಯಾದಿ).ಮತ್ತು, ನೀವು ಹೂಡಿಕೆ ಮಾಡಲು ಸಿದ್ಧರಿದ್ದೀರಿ!

ಭಾರತದಲ್ಲಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಇತಿಹಾಸ

ಭಾರತದಲ್ಲಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಉದ್ಯಮವು 1963 ರಲ್ಲಿ ಭಾರತ ಸರ್ಕಾರ ಮತ್ತು ರಿಸರ್ವ್ ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಡಿಯಾದ ಉಪಕ್ರಮದಲ್ಲಿ ಯುನಿಟ್ ಟ್ರಸ್ಟ್ ಆಫ್ ಇಂಡಿಯಾದ ರಚನೆಯೊಂದಿಗೆ ಪ್ರಾರಂಭವಾಯಿತು. ದಿಭಾರತದಲ್ಲಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಇತಿಹಾಸ ಸ್ಥೂಲವಾಗಿ ನಾಲ್ಕು ವಿಭಿನ್ನ ಹಂತಗಳಾಗಿ ವಿಂಗಡಿಸಬಹುದು

ಮೊದಲ ಹಂತ - 1964-1987

ಯುನಿಟ್ ಟ್ರಸ್ಟ್ ಆಫ್ ಇಂಡಿಯಾ (UTI) ಅನ್ನು 1963 ರಲ್ಲಿ ಸಂಸತ್ತಿನ ಕಾಯಿದೆಯ ಮೂಲಕ ಸ್ಥಾಪಿಸಲಾಯಿತು. ಇದನ್ನು ಭಾರತೀಯ ರಿಸರ್ವ್ ಬ್ಯಾಂಕ್ ಸ್ಥಾಪಿಸಿದೆ ಮತ್ತು ಭಾರತೀಯ ರಿಸರ್ವ್ ಬ್ಯಾಂಕ್ನ ನಿಯಂತ್ರಣ ಮತ್ತು ಆಡಳಿತಾತ್ಮಕ ನಿಯಂತ್ರಣದಲ್ಲಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ. 1978 ರಲ್ಲಿ RBI ನಿಂದ UTI ಅನ್ನು ಡಿ-ಲಿಂಕ್ ಮಾಡಲಾಗಿದೆ ಮತ್ತು RBI ಬದಲಿಗೆ ಭಾರತದ ಕೈಗಾರಿಕಾ ಅಭಿವೃದ್ಧಿ ಬ್ಯಾಂಕ್ (IDBI) ನಿಯಂತ್ರಣ ಮತ್ತು ಆಡಳಿತಾತ್ಮಕ ನಿಯಂತ್ರಣವನ್ನು ವಹಿಸಿಕೊಂಡಿತು. ಯುಟಿಐ ಆರಂಭಿಸಿದ ಮೊದಲ ಯೋಜನೆ ಯುನಿಟ್ ಸ್ಕೀಮ್ 1964. 1988 ರ ಕೊನೆಯಲ್ಲಿ ಯುಟಿಐ ರೂ. 6,700 ಕೋಟಿ ಆಸ್ತಿ ನಿರ್ವಹಣೆಯಲ್ಲಿದೆ.

ಎರಡನೇ ಹಂತ - 1987-1993 (ಸಾರ್ವಜನಿಕ ವಲಯದ ನಿಧಿಗಳ ಪ್ರವೇಶ)

1987 ಯುಟಿಐ ಅಲ್ಲದ ಪ್ರವೇಶವನ್ನು ಗುರುತಿಸಿತು, ಸಾರ್ವಜನಿಕ ವಲಯದ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಸಾರ್ವಜನಿಕ ವಲಯದ ಬ್ಯಾಂಕುಗಳಿಂದ ಸ್ಥಾಪಿಸಲ್ಪಟ್ಟವು ಮತ್ತುಭಾರತೀಯ ಜೀವ ವಿಮಾ ನಿಗಮ (LIC) ಮತ್ತುಸಾಮಾನ್ಯ ವಿಮೆ ಕಾರ್ಪೊರೇಷನ್ ಆಫ್ ಇಂಡಿಯಾ (ಜಿಐಸಿ). SBI ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಮೊದಲ ಅಲ್ಲದಯುಟಿಐ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಜೂನ್ 1987 ರಲ್ಲಿ ಸ್ಥಾಪಿಸಲಾಯಿತು ನಂತರ ಕ್ಯಾನ್ಬ್ಯಾಂಕ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ (ಡಿಸೆಂಬರ್ 87), ಪಂಜಾಬ್ ನ್ಯಾಷನಲ್ ಬ್ಯಾಂಕ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ (ಆಗಸ್ಟ್ 89), ಇಂಡಿಯನ್ ಬ್ಯಾಂಕ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ (ನವೆಂಬರ್ 89), ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಡಿಯಾ (ಜೂನ್ 90), ಬ್ಯಾಂಕ್ ಆಫ್ ಬರೋಡಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ (ಅಕ್ಟೋಬರ್ 92) . LIC ತನ್ನ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ಜೂನ್ 1989 ರಲ್ಲಿ ಸ್ಥಾಪಿಸಿದರೆ, GIC ತನ್ನ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ಡಿಸೆಂಬರ್ 1990 ರಲ್ಲಿ ಸ್ಥಾಪಿಸಿತು.

1993 ರ ಕೊನೆಯಲ್ಲಿ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಉದ್ಯಮವು ನಿರ್ವಹಣೆಯ ಅಡಿಯಲ್ಲಿ ರೂ. 47,004 ಕೋಟಿ.

ಮೂರನೇ ಹಂತ - 1993-2003 (ಖಾಸಗಿ ವಲಯದ ನಿಧಿಗಳ ಪ್ರವೇಶ)

ಖಾಸಗಿ ಪ್ರವೇಶದೊಂದಿಗೆವಲಯ ನಿಧಿಗಳು 1993 ರಲ್ಲಿ, ಭಾರತೀಯ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಉದ್ಯಮದಲ್ಲಿ ಹೊಸ ಯುಗ ಪ್ರಾರಂಭವಾಯಿತು, ಭಾರತೀಯ ಹೂಡಿಕೆದಾರರಿಗೆ ಫಂಡ್ ಕುಟುಂಬಗಳ ವ್ಯಾಪಕ ಆಯ್ಕೆಯನ್ನು ನೀಡಿತು. ಅಲ್ಲದೆ, 1993 ರಲ್ಲಿ ಮೊದಲ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ನಿಯಮಾವಳಿಗಳು ಅಸ್ತಿತ್ವಕ್ಕೆ ಬಂದವು, ಅದರ ಅಡಿಯಲ್ಲಿ ಯುಟಿಐ ಹೊರತುಪಡಿಸಿ ಎಲ್ಲಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ನೋಂದಾಯಿಸಬೇಕು ಮತ್ತು ನಿರ್ವಹಿಸಬೇಕು. ಹಿಂದಿನ ಕೊಠಾರಿ ಪಯೋನಿಯರ್ (ಈಗ ಫ್ರಾಂಕ್ಲಿನ್ ಟೆಂಪಲ್ಟನ್ನೊಂದಿಗೆ ವಿಲೀನಗೊಂಡಿದೆ) ಜುಲೈ 1993 ರಲ್ಲಿ ನೋಂದಾಯಿಸಲಾದ ಮೊದಲ ಖಾಸಗಿ ವಲಯದ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಆಗಿದೆ.

1993 ರ SEBI (ಮ್ಯೂಚುಯಲ್ ಫಂಡ್) ನಿಯಮಗಳು 1996 ರಲ್ಲಿ ಹೆಚ್ಚು ಸಮಗ್ರ ಮತ್ತು ಪರಿಷ್ಕೃತ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ನಿಯಮಗಳಿಂದ ಬದಲಿಯಾಗಿವೆ. ಉದ್ಯಮವು ಈಗ SEBI (ಮ್ಯೂಚುವಲ್ ಫಂಡ್) ನಿಯಮಗಳು 1996 ರ ಅಡಿಯಲ್ಲಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ.

ಸಂಖ್ಯೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮನೆಗಳು ಭಾರತದಲ್ಲಿ ಅನೇಕ ವಿದೇಶಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ನಿಧಿಗಳನ್ನು ಸ್ಥಾಪಿಸುವುದರೊಂದಿಗೆ ಹೆಚ್ಚುತ್ತಲೇ ಹೋದವು ಮತ್ತು ಉದ್ಯಮವು ಹಲವಾರು ವಿಲೀನಗಳು ಮತ್ತು ಸ್ವಾಧೀನಗಳಿಗೆ ಸಾಕ್ಷಿಯಾಗಿದೆ. ಜನವರಿ 2003 ರ ಅಂತ್ಯದ ವೇಳೆಗೆ, 33 ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಒಟ್ಟು ಆಸ್ತಿ ರೂ. 1,21,805 ಕೋಟಿ. ಯುನಿಟ್ ಟ್ರಸ್ಟ್ ಆಫ್ ಇಂಡಿಯಾ ರೂ. ನಿರ್ವಹಣೆಯಲ್ಲಿರುವ 44,541 ಕೋಟಿ ಆಸ್ತಿಗಳು ಇತರ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಿಗಿಂತ ಮುಂದಿವೆ.

ನಾಲ್ಕನೇ ಹಂತ - ಫೆಬ್ರವರಿ 2003 ರಿಂದ

ಫೆಬ್ರವರಿ 2003 ರಲ್ಲಿ, ಯುನಿಟ್ ಟ್ರಸ್ಟ್ ಆಫ್ ಇಂಡಿಯಾ ಆಕ್ಟ್ 1963 ರ ರದ್ದತಿಯ ನಂತರ UTI ಅನ್ನು ಎರಡು ಪ್ರತ್ಯೇಕ ಘಟಕಗಳಾಗಿ ವಿಭಜಿಸಲಾಯಿತು. ಒಂದು ಯೂನಿಟ್ ಟ್ರಸ್ಟ್ ಆಫ್ ಇಂಡಿಯಾದ ನಿರ್ದಿಷ್ಟಪಡಿಸಿದ ಅಂಡರ್ಟೇಕಿಂಗ್, ಇದರೊಂದಿಗೆ ರೂ. ಜನವರಿ 2003 ರ ಅಂತ್ಯದ ವೇಳೆಗೆ 29,835 ಕೋಟಿಗಳು, US 64 ಯೋಜನೆಯ ಆಸ್ತಿಗಳು, ಖಚಿತವಾದ ಆದಾಯ ಮತ್ತು ಇತರ ಕೆಲವು ಯೋಜನೆಗಳನ್ನು ಪ್ರತಿನಿಧಿಸುತ್ತದೆ. ಯುನಿಟ್ ಟ್ರಸ್ಟ್ ಆಫ್ ಇಂಡಿಯಾದ ನಿರ್ದಿಷ್ಟ ಅಂಡರ್ಟೇಕಿಂಗ್, ನಿರ್ವಾಹಕರ ಅಡಿಯಲ್ಲಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ ಮತ್ತು ಭಾರತ ಸರ್ಕಾರವು ರೂಪಿಸಿದ ನಿಯಮಗಳ ಅಡಿಯಲ್ಲಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ ಮತ್ತು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ನಿಯಮಗಳ ವ್ಯಾಪ್ತಿಯಲ್ಲಿ ಬರುವುದಿಲ್ಲ.

ಎರಡನೆಯದು UTI ಮ್ಯೂಚುಯಲ್ ಫಂಡ್, SBI, PNB, BOB ಮತ್ತು LIC ಪ್ರಾಯೋಜಿತವಾಗಿದೆ. ಇದು SEBI ನಲ್ಲಿ ನೋಂದಾಯಿಸಲ್ಪಟ್ಟಿದೆ ಮತ್ತು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ನಿಯಮಗಳ ಅಡಿಯಲ್ಲಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ. ಮಾರ್ಚ್ 2000 ರಲ್ಲಿ ರೂ.ಗಿಂತ ಹೆಚ್ಚು ಹೊಂದಿದ್ದ ಹಿಂದಿನ UTI ಯ ವಿಭಜನೆಯೊಂದಿಗೆ. ನಿರ್ವಹಣೆಯ ಅಡಿಯಲ್ಲಿ 76,000 ಕೋಟಿ ಆಸ್ತಿಗಳು ಮತ್ತು ಯುಟಿಐ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಸ್ಥಾಪನೆಯೊಂದಿಗೆ, SEBI ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ನಿಯಮಗಳಿಗೆ ಅನುಗುಣವಾಗಿ, ಮತ್ತು ವಿವಿಧ ಖಾಸಗಿ ವಲಯದ ಫಂಡ್ಗಳ ನಡುವೆ ಇತ್ತೀಚಿನ ವಿಲೀನಗಳೊಂದಿಗೆ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಉದ್ಯಮವು ಅದರ ಪ್ರಸ್ತುತ ಹಂತದ ಬಲವರ್ಧನೆ ಮತ್ತು ಬೆಳವಣಿಗೆಯನ್ನು ಪ್ರವೇಶಿಸಿದೆ. .

ಗ್ರಾಫ್ ವರ್ಷಗಳಲ್ಲಿ ಸ್ವತ್ತುಗಳ ಬೆಳವಣಿಗೆಯನ್ನು ಸೂಚಿಸುತ್ತದೆ. 2015 ರವರೆಗೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಗಳು

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಗಳು ಅಥವಾಆಸ್ತಿ ನಿರ್ವಹಣೆ ಕಂಪನಿಗಳು ಹೂಡಿಕೆದಾರರಿಗೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ಒದಗಿಸುವ ಘಟಕಗಳಾಗಿವೆ. ಇಂದು, ಭಾರತದಲ್ಲಿ 40 AMC ಗಳು ಇವೆ. ಉದ್ಯಮವು 90 ರ ದಶಕದ ಆರಂಭದಲ್ಲಿ ಪ್ರಾರಂಭವಾಯಿತು ಮತ್ತು ಅಂದಿನಿಂದ ಇದು ವೇಗವಾಗಿ ವಿಸ್ತರಿಸಿದೆ. ಇಂದು, ವಿವಿಧ ರೀತಿಯ AMC ಗಳು ಅಸ್ತಿತ್ವದಲ್ಲಿವೆ, PSU ಬ್ಯಾಂಕ್ ಪ್ರಾಯೋಜಿತ AMC ಗಳು SBI ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ನಂತಹ ವಿದೇಶಿ-ಮಾಲೀಕತ್ವದ (ಭಾಗಶಃ) AMC ಗಳಿಗೆ ಇವೆ.ಫ್ರಾಂಕ್ಲಿನ್ ಟೆಂಪಲ್ಟನ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್. ಹೂಡಿಕೆದಾರರು AMC ಗಳಾದ್ಯಂತ ಯೋಜನೆಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡಬಹುದು.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮಾಹಿತಿ

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಿಗೆ ಸಂಬಂಧಿಸಿದಂತೆ ಸಾಕಷ್ಟು ಮಾಹಿತಿಯನ್ನು ಒದಗಿಸುವ ವಿವಿಧ ವೆಬ್ಸೈಟ್ಗಳು ಲಭ್ಯವಿದೆ. AMFI ವೆಬ್ಸೈಟ್ ಪ್ರತಿದಿನದಂತಹ ವಿವಿಧ ಮಾಹಿತಿಯನ್ನು ಒದಗಿಸುತ್ತದೆNAV ಗಳು, ಫಂಡ್ ಹೌಸ್ಗಳು, ಸ್ಕೀಮ್ಗಳು ಇತ್ಯಾದಿ. ನಂತರ MorningStar, ICRA, CRISIL ಮುಂತಾದ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಕಾರ್ಯಕ್ಷಮತೆಯ ರೇಟಿಂಗ್ಗಳನ್ನು ನೀಡುವ ವಿವಿಧ ಪೂರೈಕೆದಾರರು ಇದ್ದಾರೆ. ವಿವಿಧ ಸ್ಥಳಗಳಿಂದ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಕುರಿತು ಹೆಚ್ಚಿನ ಮಾಹಿತಿಯನ್ನು ಪಡೆಯಬಹುದು, ಆದಾಗ್ಯೂ, ಯಾವುದೇ ಸಮಯದಲ್ಲಿ, ಒಬ್ಬರು ಮೂಲ, ಅದರ ವಿಶ್ವಾಸಾರ್ಹತೆ ಮತ್ತು ಖ್ಯಾತಿಯನ್ನು ನೋಡಬೇಕು.

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ 5 ಕೋಟಿಗೂ ಹೆಚ್ಚು ಹೂಡಿಕೆಗಳು (ವಾಲ್ಯೂಮ್) ಮಾಡಲಾಗಿದ್ದು, 19 ಲಕ್ಷ ಕೋಟಿಗೂ ಹೆಚ್ಚು ಫಂಡ್ಗಳು ಮತ್ತು ಉದ್ಯಮವು ದಶಕದಿಂದಲೂ ಇದೆ ಎಂಬ ಅಂಶವು ನಮಗೆ ಹೆಚ್ಚಿನ ವಿಶ್ವಾಸವನ್ನು ನೀಡುತ್ತದೆ. AMFI ಗಳ "ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಸ್ ಸಾಹಿ ಹೈ" ಅಭಿಯಾನವು ಹೂಡಿಕೆದಾರರಿಗೆ ಶಿಕ್ಷಣ ನೀಡಲು ಮತ್ತು ಹೆಚ್ಚು ಹೆಚ್ಚು ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಉಳಿತಾಯವನ್ನು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಪಡೆಯುವುದನ್ನು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಸರಿಯಾದ ದಿಕ್ಕಿನಲ್ಲಿ ಮತ್ತೊಂದು ಹೆಜ್ಜೆಯಾಗಿದೆ.

ಆದ್ದರಿಂದ ಮ್ಯೂಚುವಲ್ಫಂಡ್ಸಹಿಹೈ!ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ!

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

Pretty good content