ഫ്ലെക്സി-ക്യാപ്പും ഹൈബ്രിഡ് ഫണ്ടും തമ്മിലുള്ള വ്യത്യാസം

നിക്ഷേപകർമ്യൂച്വൽ ഫണ്ടുകൾ മൂന്ന് തരങ്ങളായി തിരിക്കാം, ഉദാഹരണത്തിന്:

- റിസ്ക് എടുക്കാനും നിക്ഷേപിക്കാനും തയ്യാറുള്ള വ്യക്തികളാണ് ഒരു ഗ്രൂപ്പ്ഇക്വിറ്റി ഫണ്ടുകൾ

- സുരക്ഷിതരായിരിക്കാൻ ആഗ്രഹിക്കുന്നവർനിക്ഷേപിക്കുന്നു ഡെറ്റ് ഫണ്ടുകൾ അവരുടെ പണം സുരക്ഷിതമായി സൂക്ഷിക്കുമ്പോൾ ചില വരുമാനം നൽകുന്നു

- ഹൈബ്രിഡ് ഫണ്ടുകളിൽ നിക്ഷേപിച്ച് ഇരുലോകത്തെയും മികച്ചത് നേടാൻ ആഗ്രഹിക്കുന്നവർ

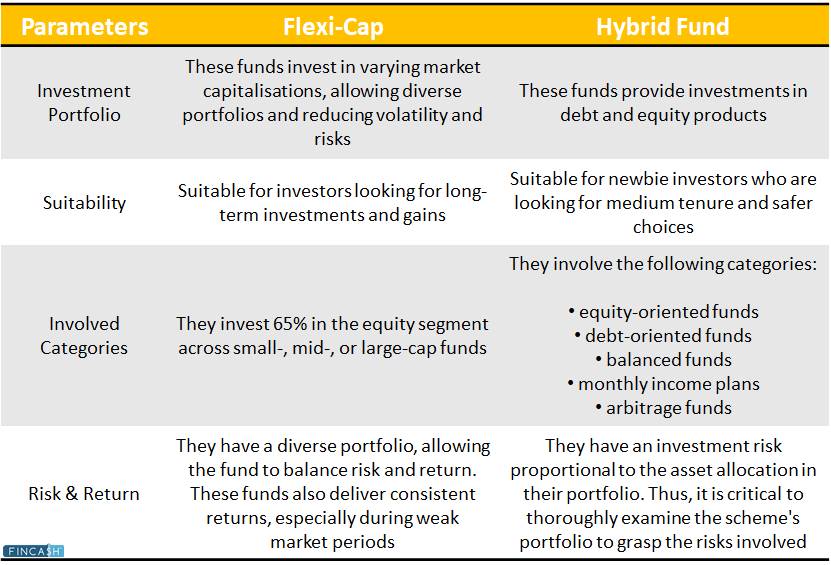

ഇക്വിറ്റി വിഭാഗത്തിൽ, മ്യൂച്വൽ ഫണ്ടുകളുടെ വിവിധ ഉപവിഭാഗങ്ങളുണ്ട്. അവയിൽ രണ്ടെണ്ണം മൾട്ടി-ക്യാപ്, ഹൈബ്രിഡ് ഫണ്ടുകളാണ്. ഈ ഫണ്ട് തരങ്ങൾ വ്യത്യസ്തമായ കമ്പനികളിൽ നിക്ഷേപിക്കുമ്പോൾവിപണി വലിയക്ഷരങ്ങൾ, അവയുടെ രീതികൾ വ്യത്യസ്തമാണ്.

ഈ ലേഖനത്തിൽ ഫ്ലെക്സി-ക്യാപ് ഫണ്ടുകൾ vs ഹൈബ്രിഡ് ഫണ്ടുകളെക്കുറിച്ചുള്ള ഒരു ഹ്രസ്വ ഗൈഡ് അടങ്ങിയിരിക്കുന്നു, കൂടാതെ വ്യത്യസ്ത ആവശ്യങ്ങൾക്കനുസരിച്ച് ഏറ്റവും അനുയോജ്യമായത് ഏതാണ്.

എന്താണ് ഫ്ലെക്സി-ക്യാപ് ഫണ്ടുകൾ?

ഫ്ലെക്സി-ക്യാപ് ഫണ്ടുകൾ എ ഉള്ള കമ്പനികളിൽ നിക്ഷേപിക്കുന്നുപരിധി ലാർജ്, മിഡ്, സ്മോൾ ക്യാപ് ഇക്വിറ്റികൾ പോലെയുള്ള മാർക്കറ്റ് ക്യാപിറ്റലൈസേഷനുകളുടെ. മൾട്ടി-ക്യാപ് പോലെയല്ലസ്മോൾ ക്യാപ് ഫണ്ടുകൾ, അവരുടെ മാർക്കറ്റ് ക്യാപിറ്റലൈസേഷൻ അനുസരിച്ച് ഇക്വിറ്റികളിൽ നിക്ഷേപിക്കുന്ന ഫ്ലെക്സി-ക്യാപ് ഫണ്ടുകൾ, വ്യത്യസ്ത മാർക്കറ്റ് ക്യാപിറ്റലൈസേഷനുകളുള്ള സ്ഥാപനങ്ങളിൽ നിക്ഷേപിച്ച്, റിസ്ക് കുറയ്ക്കുന്നതിലൂടെയും അവരുടെ പോർട്ട്ഫോളിയോകൾ വൈവിധ്യവത്കരിക്കാൻ നിക്ഷേപകരെ അനുവദിക്കുന്നു.അസ്ഥിരത.

വിവിധ ബിസിനസ്സുകളുടെ വളർച്ചാ സാധ്യതകൾ അവയുടെ വലുപ്പം പരിഗണിക്കാതെ വിലയിരുത്തുന്നതിന് ഫണ്ട് മാനേജർ ഉത്തരവാദിയാണ്. മാനേജർ പിന്നീട് നിരവധി മാർക്കറ്റ് സെഗ്മെന്റുകൾക്കും ബിസിനസ്സുകൾക്കും ഫണ്ട് അനുവദിക്കുന്നു.

ഫ്ലെക്സി-ക്യാപ് ഫണ്ടുകളുടെ റിട്ടേണുകൾ

മികച്ച 5 ഫ്ലെക്സി-ക്യാപ് ഫണ്ടുകളുടെ വരുമാനം ഇപ്രകാരമാണ്:

| ഫണ്ടിന്റെ പേര് | 1 വർഷം | 3-വർഷം | 5-വർഷം | AUM | തുടക്കം മുതൽ തിരിച്ചെത്തുന്നു | കുറഞ്ഞ നിക്ഷേപം |

|---|---|---|---|---|---|---|

| ക്വാണ്ട് ഫ്ലെക്സി-ക്യാപ് ഡയറക്ട്-ഗ്രോത്ത് | 47.16% | 33.16% | 20.82% | രൂപ. 198.02 കോടി | 20.08% | രൂപ. 63.14 |

| എച്ച്ഡിഎഫ്സി ഫ്ലെക്സി-ക്യാപ് ഡയറക്ട്-ഗ്രോത്ത് | 34.87% | 16.28% | 14.60% | രൂപ. 27496.23 കോടി | 15.52% | രൂപ. 5000 |

| IDBI ഫ്ലെക്സി-ക്യാപ്FD നേരിട്ടുള്ള-വളർച്ച | 32.20% | 20.11% | 14.94% | രൂപ. 389.41 കോടി | 18.43% | രൂപ. 5000 |

| PGIM ഇന്ത്യ ഫ്ലെക്സി-ക്യാപ്പ് നേരിട്ടുള്ള വളർച്ച | 30.17% | 27.78% | 19.19% | രൂപ. 4082.87 കോടി | 16.33% | രൂപ. 1000 |

| ഫ്രാങ്ക്ലിൻ ഇന്ത്യ ഫ്ലെക്സി-ക്യാപ്പ് നേരിട്ടുള്ള വളർച്ച | 29.50% | 18.05% | 14.19% | രൂപ. 9,729.93 കോടി | 16.7% | രൂപ. 5000 |

ഫ്ലെക്സി-ക്യാപ്പിൽ നിക്ഷേപിക്കുന്നതിന്റെ പ്രയോജനങ്ങൾ

ഫണ്ടിന്റെ ചില പ്രധാന നേട്ടങ്ങൾ ഇതാ:

- മാർക്കറ്റ് ക്യാപിറ്റലൈസേഷൻ സ്പെക്ട്രത്തിലുടനീളം നിക്ഷേപിക്കാൻ ഫണ്ട് മാനേജർമാർക്ക് സ്വാതന്ത്ര്യമുണ്ട്

- 'എവിടെയും പോകൂ' എന്ന മനോഭാവത്തോടെയുള്ള വൈവിധ്യമാർന്ന ഇക്വിറ്റി തന്ത്രം വാഗ്ദാനം ചെയ്യുന്നു

- മാർക്കറ്റ് ക്യാപിറ്റലൈസേഷനോ സെക്ടറോ ശൈലിയോ പരിഗണിക്കാതെ - മാർക്കറ്റ് സ്പെക്ട്രത്തിലുടനീളമുള്ള അവസരങ്ങൾ മുതലാക്കാനുള്ള കഴിവ് നിങ്ങൾക്ക് ലഭിക്കും.

- ബോർഡിലുടനീളം നിക്ഷേപ സാധ്യതകൾ പ്രയോജനപ്പെടുത്താൻ ഇത് ലക്ഷ്യമിടുന്നു

- വൈവിധ്യമാർന്നതിനാൽപോർട്ട്ഫോളിയോ, ഇത് അപകടസാധ്യതയും പ്രതിഫലവും ഫലപ്രദമായി സന്തുലിതമാക്കുന്നു

Talk to our investment specialist

Flexi-Cap MF-ൽ നിക്ഷേപിക്കുന്നത് ആരാണ് പരിഗണിക്കേണ്ടത്?

ദീർഘകാല സാമ്പത്തിക നേട്ടങ്ങൾ, ലാഭവിഹിതങ്ങൾ അല്ലെങ്കിൽ രണ്ടും തിരയുന്ന നിക്ഷേപകർക്ക് ഇത് ഒരു നല്ല ഓപ്ഷനാണ്. ഇത് പ്രാഥമികമായി സജീവമായി കൈകാര്യം ചെയ്യുന്ന ഇക്വിറ്റികളുടെയും ഡെറിവേറ്റീവുകൾ പോലെയുള്ള മറ്റ് അനുബന്ധ ആസ്തികളുടെയും വിശാലമായ പോർട്ട്ഫോളിയോയിൽ നിക്ഷേപിക്കുന്നു.

എ അന്വേഷിക്കുന്ന നിക്ഷേപകർക്ക് ഈ ഉൽപ്പന്നം അനുയോജ്യമാണ്വലിയ ക്യാപ് ഫണ്ട് ഒരു ചെറിയ തൊപ്പി കൂടെമിഡ് ക്യാപ് ഇക്വിറ്റി അലോക്കേഷൻ. നിങ്ങൾക്ക് 5 വർഷത്തെ സമയ ചക്രവാളമുണ്ടെങ്കിൽ ഈ വിഭാഗത്തിൽ നിക്ഷേപിക്കാം.

എന്നിരുന്നാലും, നിങ്ങൾ കൂടിയാലോചിക്കേണ്ടതുണ്ട്സാമ്പത്തിക ഉപദേഷ്ടാക്കൾ ഇനം നിങ്ങൾക്ക് അനുയോജ്യമാണോ എന്നതിനെക്കുറിച്ച് നിങ്ങൾക്ക് എന്തെങ്കിലും സംശയമുണ്ടെങ്കിൽ.

എന്താണ് ഹൈബ്രിഡ് ഫണ്ടുകൾ?

ഹൈബ്രിഡ് ഫണ്ടുകൾ ഇക്വിറ്റിയിലും ഡെറ്റ് ഉൽപ്പന്നങ്ങളിലും നിക്ഷേപിക്കുന്നത് വൈവിധ്യവൽക്കരണം നേടുന്നതിനും ഏകാഗ്രത അപകടസാധ്യത തടയുന്നതിനും വേണ്ടിയാണ്. രണ്ടിന്റെയും (ഇക്വിറ്റി, ഡെറ്റ് ഉൽപ്പന്നങ്ങൾ) ശരിയായ മിശ്രിതം പരമ്പരാഗതമായതിനേക്കാൾ മികച്ച വരുമാനം നൽകുന്നുഡെറ്റ് ഫണ്ട് ഇക്വിറ്റി ഫണ്ടുകളുടെ അപകടസാധ്യതകൾ ഒഴിവാക്കുമ്പോൾ.

നിങ്ങളുടെറിസ്ക് ടോളറൻസ് നിക്ഷേപ ലക്ഷ്യവും തരം നിർണ്ണയിക്കുന്നുഹൈബ്രിഡ് ഫണ്ട് നിങ്ങൾ തിരഞ്ഞെടുക്കണം. ഹൈബ്രിഡ് ഫണ്ടുകൾ ഹ്രസ്വകാല സമ്പത്ത് വളർച്ച സൃഷ്ടിക്കുമ്പോൾ സന്തുലിത പോർട്ട്ഫോളിയോ ഉപയോഗിക്കുന്നുവരുമാനം.

ഫണ്ടിന്റെ നിക്ഷേപ ലക്ഷ്യത്തെ അടിസ്ഥാനമാക്കി ഫണ്ട് മാനേജർ നിങ്ങളുടെ പണം ഇക്വിറ്റികൾക്കും കടത്തിനും ഇടയിൽ വേരിയബിൾ അളവിൽ വിഭജിക്കുന്നു. വിപണിയിലെ ഏറ്റക്കുറച്ചിലുകളിൽ നിന്ന് ലാഭം നേടുന്നതിന്, ഫണ്ട് മാനേജർ സെക്യൂരിറ്റികൾ വാങ്ങുകയോ വിൽക്കുകയോ ചെയ്യാം.

ഹൈബ്രിഡ് ഫണ്ടുകൾ എങ്ങനെയാണ് പ്രവർത്തിക്കുന്നത്?

സ്കീമിന്റെ നിക്ഷേപ ലക്ഷ്യത്തെ ആശ്രയിച്ച് ഹൈബ്രിഡ് ഫണ്ടുകൾക്ക് ഒന്നിലധികം അസറ്റ് തരങ്ങളിൽ നിക്ഷേപിക്കാം. സ്റ്റോക്ക്, കടം, സ്വർണ്ണവുമായി ബന്ധപ്പെട്ട ഉൽപ്പന്നങ്ങൾ, പണം എന്നിവയും മറ്റും ഉൾപ്പെടെ വിവിധ അസറ്റ് ക്ലാസുകളിൽ അവർ നിക്ഷേപിക്കുന്നു.

അസറ്റ് അലോക്കേഷൻ ഒപ്റ്റിമൽ റിസ്ക്-അഡ്ജസ്റ്റ് റിട്ടേൺസ് നേടുന്നതിനുള്ള നിക്ഷേപ ലക്ഷ്യത്തെയും വിപണി സാഹചര്യങ്ങളെയും അടിസ്ഥാനമാക്കിയുള്ളതാണ്.

നല്ല ഹൈബ്രിഡ് ഫണ്ടുകൾ എങ്ങനെ തിരഞ്ഞെടുക്കാം?

തുടക്കം മുതലുള്ള പ്രകടനം, ഫണ്ട് മാനേജ്മെന്റ് ടീം, ശരാശരി വരുമാനം, റിസ്ക് എക്സ്പോഷർ, ചെലവ് അനുപാതം എന്നിവ ഒരു നല്ല ഫണ്ട് തിരഞ്ഞെടുക്കുമ്പോൾ ശ്രദ്ധിക്കേണ്ട ചില അടിസ്ഥാന ഘടകങ്ങളാണ്. മികച്ച പ്രകടനം കാഴ്ചവയ്ക്കുന്ന ഹൈബ്രിഡ് ഫണ്ടുകൾ അവരുടെ പിയർ ഗ്രൂപ്പിലെ മികച്ച 25%-ൽ സ്ഥിരമായി സ്ഥാനം നേടിയിട്ടുണ്ട്.

എന്നിരുന്നാലും, ആ ഫലങ്ങൾ നേടുന്നതിന് അവർ എടുത്ത അപകടസാധ്യത തിരിച്ചറിയുന്നത് വളരെ പ്രധാനമാണ്. കമ്പനി എത്ര കാലമായി പ്രവർത്തിച്ചുവെന്നും കാലക്രമേണ അത് എത്ര കാര്യക്ഷമമായി പ്രവർത്തിച്ചുവെന്നും മനസിലാക്കാൻ അരങ്ങേറ്റ തീയതി നോക്കേണ്ടതും പ്രധാനമാണ്.

കൂടാതെ, മികച്ച ഹൈബ്രിഡ് ഫണ്ടുകൾക്ക് കൈകാര്യം ചെയ്യാവുന്ന കോർപ്പസ് വലുപ്പമുണ്ട്. വേണ്ടത്ര ശ്രദ്ധ ലഭിക്കാതിരിക്കാൻ ഇത് വളരെ ചെറുതായിരിക്കരുത്, അല്ലെങ്കിൽ കൈകാര്യം ചെയ്യാൻ ബുദ്ധിമുട്ടുള്ള വളരെ വലുതായിരിക്കരുത്.

നിക്ഷേപത്തിനായി മികച്ച പ്രകടനം നടത്തുന്ന ഹൈബ്രിഡ് ഫണ്ടുകൾ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Equity and Debt Fund Growth ₹407.45

↓ -4.17 ₹49,641 -0.8 2.9 14.2 18.9 19 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹38.13

↓ -0.39 ₹1,349 -0.6 0.7 13.7 18.6 18.4 -0.9 JM Equity Hybrid Fund Growth ₹117.406

↓ -1.44 ₹785 -3.7 -1.7 5.1 17.2 14.9 -3.1 Bandhan Hybrid Equity Fund Growth ₹26.931

↓ -0.31 ₹1,576 1.3 4.9 19.6 16.6 13.7 7.7 UTI Hybrid Equity Fund Growth ₹413.444

↓ -3.54 ₹6,758 -0.5 2.8 10.1 16.2 14.8 6.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund JM Equity Hybrid Fund Bandhan Hybrid Equity Fund UTI Hybrid Equity Fund Point 1 Highest AUM (₹49,641 Cr). Bottom quartile AUM (₹1,349 Cr). Bottom quartile AUM (₹785 Cr). Lower mid AUM (₹1,576 Cr). Upper mid AUM (₹6,758 Cr). Point 2 Established history (26+ yrs). Established history (9+ yrs). Established history (30+ yrs). Established history (9+ yrs). Oldest track record among peers (31 yrs). Point 3 Top rated. Not Rated. Rating: 1★ (lower mid). Not Rated. Rating: 3★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 19.02% (top quartile). 5Y return: 18.41% (upper mid). 5Y return: 14.92% (lower mid). 5Y return: 13.66% (bottom quartile). 5Y return: 14.78% (bottom quartile). Point 6 3Y return: 18.90% (top quartile). 3Y return: 18.65% (upper mid). 3Y return: 17.21% (lower mid). 3Y return: 16.60% (bottom quartile). 3Y return: 16.23% (bottom quartile). Point 7 1Y return: 14.20% (upper mid). 1Y return: 13.72% (lower mid). 1Y return: 5.10% (bottom quartile). 1Y return: 19.60% (top quartile). 1Y return: 10.05% (bottom quartile). Point 8 1M return: 0.48% (lower mid). 1M return: 1.63% (upper mid). 1M return: -1.27% (bottom quartile). 1M return: 1.72% (top quartile). 1M return: 0.05% (bottom quartile). Point 9 Alpha: 4.49 (top quartile). Alpha: 0.00 (upper mid). Alpha: -11.83 (bottom quartile). Alpha: -1.32 (lower mid). Alpha: -2.19 (bottom quartile). Point 10 Sharpe: 0.83 (top quartile). Sharpe: -0.29 (bottom quartile). Sharpe: -0.65 (bottom quartile). Sharpe: 0.17 (upper mid). Sharpe: 0.08 (lower mid). ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

JM Equity Hybrid Fund

Bandhan Hybrid Equity Fund

UTI Hybrid Equity Fund

ആസ്തി > 500 കോടി & അടുക്കി3 വർഷംസിഎജിആർ മടങ്ങുന്നു.

ഫ്ലെക്സി ക്യാപ് Vs ഹൈബ്രിഡ് ഫണ്ടുകൾ - ഞാൻ എന്താണ് തിരഞ്ഞെടുക്കേണ്ടത്?

ഇക്വിറ്റി ഫണ്ടുകളുമായി താരതമ്യപ്പെടുത്തുമ്പോൾ, ഹൈബ്രിഡ് ഫണ്ടുകൾ സുരക്ഷിതമായ നിക്ഷേപമായി കണക്കാക്കപ്പെടുന്നു. യഥാർത്ഥ ഡെറ്റ് ഫണ്ടുകളേക്കാൾ വലിയ വരുമാനം വാഗ്ദാനം ചെയ്യുന്നതിനാൽ യാഥാസ്ഥിതിക നിക്ഷേപകർക്കിടയിൽ ഇവ കൂടുതൽ ജനപ്രിയമാണ്.

സ്റ്റോക്ക് മാർക്കറ്റ് ആസ്വദിക്കാൻ ആഗ്രഹിക്കുന്ന പുതിയ നിക്ഷേപകർക്ക് ഹൈബ്രിഡ് ഫണ്ടുകൾ അനുയോജ്യമായ ഓപ്ഷനാണ്. പോർട്ട്ഫോളിയോയിൽ ഇക്വിറ്റി ഘടകങ്ങൾ ഉൾപ്പെടുത്തുന്നത് മികച്ച വരുമാനത്തിനുള്ള സാധ്യത വർദ്ധിപ്പിക്കുന്നു.

അതോടൊപ്പം, ഫണ്ടിന്റെ ഡെറ്റ് ഘടകം അമിതമായ വിപണി മാറ്റങ്ങളിൽ നിന്ന് അതിനെ സംരക്ഷിക്കുന്നു. തൽഫലമായി, പ്യുവർ ഇക്വിറ്റീസ് ഫണ്ടുകൾ ഉപയോഗിച്ചുള്ള സമ്പൂർണ്ണ തകർച്ചയ്ക്ക് പകരം നിങ്ങൾക്ക് സ്ഥിരമായ വരുമാനം ലഭിക്കും. കുറച്ച് ഹൈബ്രിഡ് ഫണ്ടുകളുടെ ഡൈനാമിക് അസറ്റ് അലോക്കേഷന്റെ സവിശേഷത, കുറഞ്ഞ യാഥാസ്ഥിതിക നിക്ഷേപകർക്ക് വിപണിയിലെ ചാഞ്ചാട്ടം പരമാവധി പ്രയോജനപ്പെടുത്തുന്നതിന് ഒരു മികച്ച രീതി നൽകുന്നു.

രണ്ട് തരത്തിലുള്ള ഫണ്ടിംഗും പ്രഖ്യാപിത ആവശ്യത്തിന് അനുയോജ്യമാണ്. എന്നിരുന്നാലും, രണ്ട് ഗ്രൂപ്പുകളും രണ്ട് വ്യത്യസ്ത തരത്തിലുള്ള നിക്ഷേപകർക്ക് പ്രസക്തമാണ്. നിങ്ങൾ കഴിഞ്ഞ 3-4 വർഷമായി ഇക്വിറ്റി ഫണ്ടുകളിൽ നിക്ഷേപം നടത്തുകയും വിപണിയുടെ ഏറ്റക്കുറച്ചിലുകൾ പരിഭ്രാന്തരാകാതെ അഭിമുഖീകരിക്കുകയും ചെയ്തുവെന്ന് കരുതുക, അല്ലെങ്കിൽ കഴിഞ്ഞ വർഷം മാർച്ചിൽ ഏതാനും ആഴ്ചകൾക്കുള്ളിൽ വിപണി 30-40% ഇടിഞ്ഞപ്പോൾ നിങ്ങൾ ആശങ്കാകുലരായിരുന്നു. അത്തരമൊരു സാഹചര്യത്തിൽ, ഇക്വിറ്റി ഫണ്ടുകൾ പോലെയുള്ള അഗ്രസീവ് ഫണ്ട് വിഭാഗത്തിൽ നിക്ഷേപിക്കുന്നതാണ് നിങ്ങൾക്ക് നല്ലത്. അല്ലെങ്കിൽ, മറ്റൊരു ഓപ്ഷൻ മികച്ച തിരഞ്ഞെടുപ്പാണ്.

ഉപസംഹാരം

നിങ്ങൾക്ക് വിപണിയിലെ ചാഞ്ചാട്ടം നേരിടാനും ദീർഘകാലത്തേക്ക് നിക്ഷേപം നിലനിർത്താനും കഴിയുമെങ്കിൽ, മറ്റ് വിഭാഗങ്ങളെ അപേക്ഷിച്ച് നിങ്ങൾക്ക് വലിയ വരുമാനം നേടാനാകും. എന്നിരുന്നാലും, പല നിക്ഷേപകർക്കും ഇത് ചെയ്യാൻ ബുദ്ധിമുട്ടാണ്. അത്തരം നിക്ഷേപകർ ഒരു ഇക്വിറ്റി വിഭാഗം പോലും പരിഗണിക്കരുത്. അപകടസാധ്യതയുള്ള ഫണ്ടുകൾ ഉപയോഗിച്ച് ആരംഭിക്കാൻ നിങ്ങൾ ആഗ്രഹിക്കുന്നുവെങ്കിൽപ്പോലും, നിങ്ങൾ കുറഞ്ഞ തുകയിൽ ആരംഭിച്ച് കുറഞ്ഞത് രണ്ട് വ്യത്യസ്ത ഫണ്ടുകളെങ്കിലും ഉപയോഗിച്ച് നിങ്ങളുടെ പോർട്ട്ഫോളിയോ വൈവിധ്യവത്കരിക്കുക. ഇക്വിറ്റിയും കടവും ചേർന്നതാണ് നല്ലത്.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

like the comparisons made