മ്യൂച്വൽ ഫണ്ട് ഇൻ ഇന്ത്യ

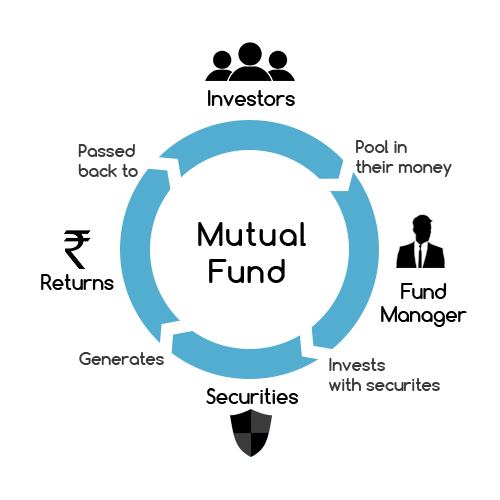

സെക്യൂരിറ്റികൾ വാങ്ങുന്നതിനായി ഒരു സാധാരണ ലക്ഷ്യത്തോടെ നിക്ഷേപകരുടെ പണം (പരസ്പര പദം) ഒരു മ്യൂച്ച്വൽ ഫണ്ട് ആണ് (ഫണ്ടിലൂടെ). മ്യൂച്വല് ഫണ്ടിലെ നിക്ഷേപകര് കൂട്ടായ ഒരു പൂള് രൂപീകരിക്കുന്നു, സെക്യൂരിറ്റീസ് ആന്ഡ് എക്സ്ചേഞ്ച് ബോര്ഡ് ഓഫ് ഇന്ത്യസെബി), ധനകാര്യം, ആസൂത്രണം, എന്നിവയ്ക്കുള്ള പുതിയവനിക്ഷേപം പലപ്പോഴും "മ്യൂച്ച്വല് ഫണ്ട്" എന്ന വാക്കുകള് കേട്ട് "മ്യൂച്ച്വല് ഫന്ഡ് എന്താണ്?", "ഏറ്റവും മികച്ച മ്യൂച്ച്വല് ഫന്ഡുകള് ഏതാണ്?", "മ്യൂച്ചൽ ഫണ്ടുകളുടെ തരങ്ങൾ"," എന്താണ് കമ്പനികൾ ","മ്യൂച്ചൽ ഫണ്ടുകളിൽ എങ്ങനെയാണ് ഇൻവെസ്റ്റ് ചെയ്യാംമ്യൂച്വല് ഫന്ഡുകള് ഇന്ന് നിക്ഷേപകരുമായി കൂടുതല് സാമാന്യമായിത്തീരുന്നു, അടുത്ത കാലത്തായി നിക്ഷേപകര്ക്ക് കടത്തിലും ഇക്വിറ്റി മാര്ക്കറ്റിലും പങ്കെടുക്കാവുന്ന ഒരു മാവേലിക്കായി മാറുന്നു.ഇവിടെ മ്യൂച്വല് ഫന്ഡുകളുമായി ബന്ധപ്പെട്ട മിക്ക അന്വേഷണങ്ങളും ഞങ്ങള്ക്ക് ഉത്തരം നല്കും.

ഒരു വിശദമായ അവലോകനം

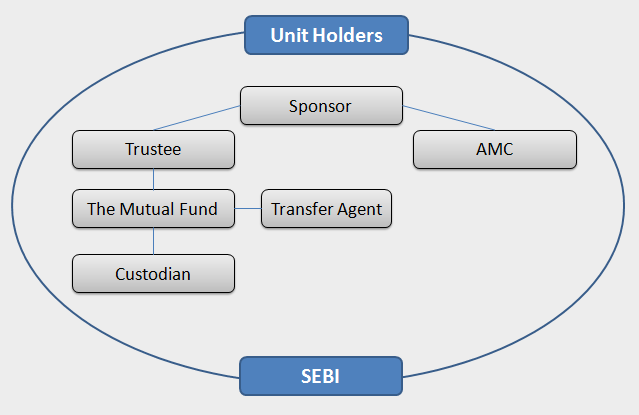

നിക്ഷേപകരിൽ നിന്നും സെക്യൂരിറ്റികൾ വാങ്ങുന്നതിന് പണം ശേഖരിക്കുന്ന ഒരു വാഹനമാണ് മ്യൂച്ച്വൽ ഫണ്ടുകൾ. ഈ നിക്ഷേപകര്ക്ക് പൊതുവായ ഒരു ലക്ഷ്യമുണ്ട്. പണം നിക്ഷേപിക്കുന്നതെങ്ങനെയെന്ന് തീരുമാനിക്കുന്ന ഫന്ഡ് മാനേജര് പണം ഈ കുളം ഉപദേശിക്കുന്നു. നല്ല ഫണ്ട് മാനേജ്മെന്റിനൊപ്പം, മ്യൂച്വൽ ഫണ്ട് മാനേജർ (അല്ലെങ്കിൽ പോർട്ട്ഫോളിയോ മാനേജർ) നിക്ഷേപകർക്ക് ലഭിക്കുന്ന വരുമാനം ഉണ്ടാക്കുന്നു, അവ നിക്ഷേപകർക്ക് തിരിച്ചുകൊടുക്കുന്നു. മ്യൂച്വൽ ഫണ്ടുകൾ ഒരു നിയന്ത്രിത വ്യവസായമാണ്. മ്യൂച്വൽ ഫണ്ട് കമ്പനികൾക്കായുള്ള നയങ്ങൾ, മാർഗ്ഗനിർദ്ദേശങ്ങൾ, നയങ്ങൾ, ഫണ്ട് മാനേജർമാർ, പ്രത്യേകിച്ച് ഫണ്ട് കൈകാര്യം ചെയ്യൽ എന്നിവയും ഉണ്ട്. മ്യൂച്ചൽ ഫണ്ടുകളുടെ റഗുലേറ്റർ ആയ സെക്യൂരിറ്റീസ് ആൻഡ് എക്സ്ചേഞ്ച് ബോർഡ് ഓഫ് ഇന്ത്യ (സെബി) ആണ് ഈ ചട്ടങ്ങൾ രൂപീകരിച്ചത്.

മ്യൂച്ച്വല് ഫന്ഡ് അര്ത്ഥം

രണ്ട് വാക്കുകളായി, പരസ്പരം കൂടുന്നതും ഒന്നിച്ചുചേർത്തതുമായ ഫണ്ടുകൾ. നിർവചനങ്ങൾ അനുസരിച്ച് നിക്ഷേപകർക്ക് ഒരു പൊതുലക്ഷ്യത്തോടെ പണം നിക്ഷേപിക്കുന്നതിനുള്ള ഒരു വാഹനമാണ് മ്യൂച്വൽ ഫണ്ട്. ഇന്ത്യയിൽ നീണ്ട ചരിത്രമുള്ള ഒരു നിയന്ത്രിത വ്യവസായമാണ് മ്യൂച്വൽ ഫണ്ട്.

മ്യൂച്ച്വൽ ഫണ്ട്സ് ബേസിക്സ്

മ്യൂച്ച്വല് ഫണ്ടുകളുടെ അടിസ്ഥാനങ്ങള്, മ്യൂച്ച്വല് ഫണ്ടുകളുടെ ഗുണങ്ങള്, മ്യൂച്ച്വല് ഫന്ഡുകളുടെ ഡിസ്കൗണ്ട് തുടങ്ങിയ ഗുണങ്ങളെക്കുറിച്ച് അടിസ്ഥാന ഗ്രാഹ്യം ലഭിക്കുന്നു. അറിവ് നേടാൻ വിവിധ സ്രോതസ്സുകൾ ഉപയോഗിക്കാം. ഈ ലേഖനത്തിൽ, മ്യൂച്വൽ ഫണ്ട് അടിസ്ഥാനത്തിന്റെ മിക്ക വശങ്ങളും ഉൾപ്പെടുത്താൻ ഞങ്ങൾ ശ്രമിച്ചിട്ടുണ്ട്.

മ്യൂച്വൽ ഫണ്ട്സ് ഹിസ്റ്ററി

ഇന്ത്യയിലെ മ്യൂച്വൽ ഫണ്ടുകൾ പാർലമെന്റ് ആക്ട് വഴി 1963 ലാണ് നിലവിൽ വന്നത്. റിസർവ് ബാങ്ക് ഓഫ് ഇന്ത്യയുടെ സഹായത്തോടെയാണ് ഇത് ചെയ്തത്. 1987 വരെ ഇന്ത്യയിൽ മറ്റൊരു കളിക്കാരനും ഉണ്ടായിരുന്നില്ല, അത് കുത്തകയായായിരുന്നു. അക്കാലത്ത് വ്യവസായം പൊതുമേഖലക്കായി തുറന്നു, മറ്റൊരു കളിക്കാരന്റെ പേരു വിളിച്ചുകണ്ടുഎസ്ബിഐ മ്യൂചൽ ഫണ്ട്. താമസിയാതെ തന്നെ മറ്റ് കളിക്കാരും വന്നു. 1993 ൽ സ്വകാര്യമേഖലയ്ക്ക് തുറന്നുകൊടുക്കാൻ സർക്കാർ അനുമതി നൽകിഅസറ്റ് മാനേജ്മെന്റ് കമ്പനികൾ. അടുത്ത രണ്ടു വർഷങ്ങളിൽ 11 കൂടുതൽ സ്വകാര്യ മേഖലകൾ വന്നു. 1996 സെബിവുമായി മറ്റൊരു കാലഘട്ടംഫണ്ട്സ് ഇന്ത്യാ മ്യൂച്വൽ ഫണ്ട്സ് ഓഫ് അസോസിയേഷൻ രൂപീകരിച്ചു. ഇത് മിനിമം മാനദണ്ഡങ്ങൾ രൂപപ്പെടുത്തുകയും സജ്ജമാക്കുകയും ചെയ്തു.

മ്യൂച്ച്വല് ഫന്ഡ് സാഹി ഹായി

മ്യൂച്വൽ ഫണ്ട് മ്യൂച്വൽ ഫണ്ടുകളിലെ നിക്ഷേപ അവബോധം സൃഷ്ടിക്കുന്നതിന് എഎംഐഎഫ് (അസോസിയേഷൻ ഓഫ് മ്യൂച്ച്വൽ ഫണ്ടുകൾ ഇൻ ഇന്ത്യ) നടത്തിയ സമീപകാല പ്രചാരണമാണ്. ഈ പ്രചാരണ പരിപാടികൾ ടിവി, പത്രം, റേഡിയോ, വെബിലുടനീളം തുടങ്ങി പല മാധ്യമങ്ങളിലും ലഭ്യമാണ്. ഈ പ്രചാരണപരിപാടികൾ ഇംഗ്ലീഷിൽ മാത്രമല്ല, വിവിധ ഭാഷാഭാഷണങ്ങളിലും ലഭ്യമാണ്. മ്യൂച്ചൽ ഫണ്ട്സ് സഹി ഹായി പ്രചാരണത്തിന്റെ ലക്ഷ്യം വ്യവസായത്തിന്റെ വിവിധ വശങ്ങളിൽ ആളുകളെ ബോധവത്കരിക്കുകയും മ്യൂച്ച്വൽ ഫണ്ടുകളുടെ വ്യാപനം വർദ്ധിപ്പിക്കുകയും ചെയ്യുക എന്നതാണ്.

മ്യൂച്ച്വല് ഫന്ഡ് നിക്ഷേപം

മ്യൂച്വല് ഫന്ഡുകള് നിക്ഷേപകര്ക്ക് പണം ലാഭിക്കാനും കാലാകാലങ്ങളില് വരുമാനം നേടാനുമുള്ള ഒരു റൂട്ട് വാഗ്ദാനം ചെയ്യുന്നു. ഒരാൾ ഒരുമാസ തുകയോ ഒരു നിശ്ചിത തുകയോ മാസംതോറും നിക്ഷേപിക്കാം, ഇത് സാധാരണയായി ഒരു വ്യവസ്ഥാപിത നിക്ഷേപ പദ്ധതി എന്നറിയപ്പെടുന്നു (SIP). എസ്മൊത്തം തുക അല്ലെങ്കിൽ SIP- കൾഅവർ സമ്പാദ്യ ശീലം ഉത്തേജിപ്പിക്കുന്നു. മ്യൂച്വൽ ഫണ്ടിന്റെ നിക്ഷേപം 5000 രൂപയോളം കുറഞ്ഞതും 500 രൂപയ്ക്ക് താഴെയുള്ള എസ്ഐപിമാർക്കുമാണ്. മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപം തുടങ്ങാൻ കഴിയും. വിവിധ മ്യൂച്വൽ ഫണ്ടുകളുടെ കാൽക്കുലേറ്ററുകൾ ലഭ്യമാണ്. ഈ മ്യൂച്വൽ ഫണ്ട് കാൽക്കുലേറ്റർ നിക്ഷേപകർക്ക് കിക്ക്-സ്റ്റാർട്ട് ചെയ്യുന്ന നിക്ഷേപങ്ങളെ സഹായിക്കുന്നു.

സിസ്റ്റമാറ്റിക് ഇൻവെസ്റ്റ്മെന്റ് പ്ലാനുകൾ: സിയു ഇൻ മ്യൂച്വൽ ഫണ്ടുകൾ

മ്യൂച്വല് ഫന്ഡുകള് "സിസ്റ്റമാറ്റിക് ഇന്വെസ്റ്റ്മെന്റ് പ്ലാന്" അല്ലെങ്കില് SIP എന്ന പേരുള്ള ഒരു റൂട്ട് വാഗ്ദാനം ചെയ്യുന്നു, അവിടെ നിക്ഷേപകര് ഓരോ മാസവും ഒരു മ്യൂച്ച്വല് ഫന്ഡിലെ ഒരു നിശ്ചിത തുകയായി നിശ്ചയിച്ചിട്ടുളള തുക നിശ്ചയിക്കാം. ആദ്യ നിക്ഷേപത്തിനു ശേഷം മുതൽ നിക്ഷേപകരെ നിക്ഷേപിക്കാൻ വളരെ എളുപ്പമുള്ള മാർഗമാണ് എസ്ഐപികൾ, പിന്നീടുള്ള നിക്ഷേപങ്ങൾ ഓട്ടോമേറ്റഡ് ആകുന്നു, നിക്ഷേപകർക്ക് ഇരിക്കാനും വിശ്രമിക്കാനും കഴിയുന്നു. സിസ്റ്റമാറ്റിക് ഇൻവെസ്റ്റ് പ്ലാനുകൾ (എസ്ഐപി) റുപ്പീ ചെലവുകൾ ശരാശരി നൽകുന്നുണ്ട്.

മ്യൂച്ച്വൽ ഫണ്ട് റിട്ടേൺസ്

വിഭാഗങ്ങൾക്കനുസരിച്ച് 5 വർഷത്തെ റിട്ടേൺസ്

| വിഭാഗം: ഓഹരി | പേർക്കുള്ള. 5Y Ret. | വർഗ്ഗം: സമതുലിതമായ | പേർക്കുള്ള. 5Y Ret. | വിഭാഗം: സ്ഥിര വരുമാനം | പേർക്കുള്ള. 5Y Ret | വിഭാഗം: മണി മാർക്കറ്റ് | പേർക്കുള്ള. 5Y Ret. |

|---|---|---|---|---|---|---|---|

| എല്ഷ് (ടാക്സ് സേവിംഗ്) | 18.88 | കൺസർവേറ്റീവ് അലോക്കേഷൻ | 10.56 | കോർപ്പറേറ്റ് ക്രെഡിറ്റ് | 9.54 | ദ്രാവക | 8.3 |

| ഇക്വിറ്റി - മറ്റുള്ളവ | 18.72 | ഹൈബ്രിഡ് അലോക്കേഷൻ | 11.15 | ഡൈനാമിക്ക് ബോണ്ട് | 9.43 | അൾട്രാഷോർട്ട് ബോണ്ട് | 8.64 |

| ഫ്ലെക്സി ക്യാപ് | 18.89 | മോഡറേറ്റ് അലോക്കേഷൻ | 15. 62 | ഇന്റർമീഡിയേറ്റ് ബോണ്ട് | 8.93 | - | |

| വലിയ കാപ് | 15.33 | - | ഇന്റർമീഡിയറ്റ് ഗവൺമെന്റ് ബോണ്ട് | 9.91 | - | ||

| - | - | ദീർഘകാല ഗവൺമെന്റ് ബോണ്ട് | 9.87 | - | |||

| - | - | ഷോർട്ട് ടേം ബോണ്ട് | 8.72 | - | |||

| - | - | ഹ്രസ്വകാല ഗവൺമെന്റ് ബോണ്ട് | 8.63 |

(* ജൂൺ 2017 ജൂൺ തിരിച്ച്)

കഴിഞ്ഞ ഏതാനും പതിറ്റാണ്ടുകളായി മ്യൂച്വൽ ഫണ്ടുകൾ ചില്ലറ നിക്ഷേപകർക്ക് വരുമാനം ഉണ്ടാക്കുന്നതിനുള്ള ഒരു പ്രത്യേകം വാഹനമാണ്. കഴിഞ്ഞ വർഷങ്ങളിൽ വരുമാനം നൽകുന്ന ആശയം നൽകാൻ, മത്ത്വ ഫണ്ടുകളിലുടനീളം ലഭിക്കുന്ന വരുമാനത്തെ മുകളിലെ മേശയിൽ അവതരിപ്പിക്കുന്നു.

Talk to our investment specialist

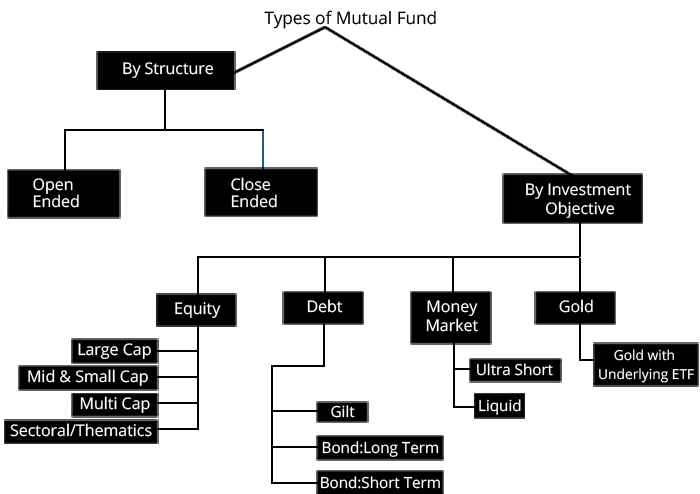

മ്യൂച്ച്വൽ ഫണ്ടുകളുടെ തരങ്ങൾ

വിവിധ മ്യൂച്വൽ ഫണ്ടുകൾ ആരംഭിച്ച സമാനപദ്ധതികളിൽ ഏകീകൃതത്വം കൈവരിക്കാനായി മ്യൂച്വൽ ഫണ്ടുകളിൽ സെക്യൂരിറ്റീസ് ഓഫ് എക്സ്ചേഞ്ച് ബോർഡ് ഓഫ് ഇന്ത്യ (സെബി) പുതിയതും വിപുലവുമായ വിഭാഗങ്ങൾ അവതരിപ്പിച്ചു. നിക്ഷേപകർക്ക് സ്കീമിൽ നിക്ഷേപിക്കുന്നതിന് മുമ്പായി ലഭ്യമായ ഉൽപ്പന്നങ്ങൾ താരതമ്യപ്പെടുത്തുന്നതിനും വ്യത്യസ്ത ഓപ്ഷനുകൾ മൂല്യനിർണ്ണയം ചെയ്യുന്നതിനും എളുപ്പം സാധിക്കുമെന്നതാണ് ഇത്.

നിക്ഷേപകർക്ക് മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപം എളുപ്പമാക്കാൻ SEBI ഉദ്ദേശിക്കുന്നു. നിക്ഷേപകർ അവരുടെ ആവശ്യങ്ങൾ, സാമ്പത്തിക ലക്ഷ്യം, റിസ്ക് കഴിവുകൾ എന്നിവക്ക് നിക്ഷേപം നടത്താം. ഈ നിർദ്ദേശങ്ങൾമ്യൂച്വൽ ഫണ്ട് ഹൌസ് എല്ലാ പദ്ധതികളും (നിലവിലുള്ളതും ഭാവി പദ്ധതിയും) 5 വിശാല വിഭാഗങ്ങളെയും 36 സബ് വിഭാഗങ്ങളെയും തരം തിരിക്കുന്നതിന്. സെബിയിൽ അവതരിപ്പിച്ച പുതിയ വ്യതിരിക്ത വിഭാഗങ്ങളെ നമുക്ക് നോക്കാംഇക്വിറ്റി ഫണ്ടുകൾഡെബ്റ്റ് ഫണ്ടുകൾ, ഹൈബ്രിഡ് ഫണ്ടുകൾ, സൊലൂഷൻ ഓറിയന്റഡ് ഫണ്ട്, മറ്റ് സ്കീമുകൾ

ഇക്വിറ്റി ഫണ്ടുകൾ

ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകൾ ഇതാണ്വലിയ കോപ്പ് ഫണ്ടുകൾ,മിഡ് ക്യാപ് ഫണ്ടുകൾ, ചെറിയ മൂലധനം, അല്ലെങ്കിൽ മൾട്ടി-കാപ്പ് തുടങ്ങിയവയാണ് നിക്ഷേപകർക്ക് ഇക്വിറ്റി മാർക്കറ്റുകളുടെ എക്സ്പോഷർ എടുക്കാൻ ആഗ്രഹിക്കുന്നത്. ഇങ്ങോട്ട് പോകുന്നത് പോലെ, ഇക്വിറ്റി ഫന്ഡുകള് ഇക്വിറ്റി മാര്ക്കറ്റില് നിക്ഷേപിക്കുന്നു. സ്റ്റോക്ക് സെലക്ഷനിൽ സ്പെഷ്യലൈസ് ചെയ്ത സ്പെഷ്യല് ഫണ്ട് മാനേജര്മാരുണ്ട്. മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപ നിർദേശപ്രകാരം, അവരുടെ ഫണ്ടുകൾക്കായി മികച്ച സ്റ്റോക്കുകൾ അവർ തിരഞ്ഞെടുക്കുകയും തെരഞ്ഞെടുക്കുകയും ചെയ്യുന്നു. സെബി ഒരു ഇക്വിറ്റി ഫണ്ടുകൾക്കായി വ്യത്യസ്തമായ വിഭാഗങ്ങൾ സെറ്റ് ചെയ്തു.

വലിയ ക്യാപ് ഇക്വിറ്റി ഫണ്ട്

വൻകിട കമ്പനികൾ വൻകിട കമ്പനികളുമായി വലിയ ബില്ല്യൺ ഷീറ്റുകൾ, വലിയ ടീമുകൾ, വ്യക്തമായ ഒരു സംഘടനാപരമായ ഘടന എന്നിവയിൽ വലിയ നിക്ഷേപം നടത്തുന്നു. വലിയ തോതിലുള്ള സ്റ്റോക്കുകളുടെ എക്സ്പോഷര് സ്കീമിന്റെ മൊത്തം ആസ്തിയുടെ കുറഞ്ഞത് 80% ആയിരിക്കണം.

മിഡ് ക്യാപ് ഫണ്ട്

മിഡ് ക്യാപ് ഫണ്ടുകൾ, മറുവശത്ത് ചെറിയ വലിപ്പത്തിലുള്ള കമ്പനികളിൽ നിക്ഷേപിക്കുകയാണ്, അവ അവരുടെ മേഖലയിലെ ഉയർന്നുവരുന്ന നക്ഷത്രങ്ങളാണ് കൂടാതെ വളർച്ചയ്ക്ക് സാധ്യതയുള്ളതുമാണ്. ചെറുതായി നിൽക്കുന്ന ഈ മിഡ് ക്യാപ് കമ്പനികൾ വളരെ വേഗമുള്ള footed ഉം വളരെ വേഗത്തിൽ ഉൽപ്പന്നങ്ങളും തന്ത്രങ്ങളും മാറ്റാൻ കഴിയും. ഇതുമൂലം, മിഡ്-ക്യാപ് നിക്ഷേപം വലിയ റിസ്കിലും വരുത്തിവയ്ക്കുന്നു. മിഡ് ക്യാപ് സ്റ്റോക്കുകളിൽ അവരുടെ ആസ്തികളുടെ 65 ശതമാനം നിക്ഷേപിക്കും.

വലിയതും മിഡ് കാപ് ഫണ്ടും

വലിയ, മിഡ് ക്യാപ് സ്റ്റോക്കുകളിൽ നിക്ഷേപിക്കുന്ന സ്കീമുകളാണ് ഇവ. ഈ ഫണ്ട് മിഡ്, വലിയ ക്യാപ് സ്റ്റോക്കുകളിൽ കുറഞ്ഞത് 35 ശതമാനം വീതം നിക്ഷേപിക്കും.

ഒരു വലിയ തൊപ്പി, മിഡ് തൊപ്പ്, ചെറിയ തൊപ്പി എന്നിവയെക്കുറിച്ച് സെബി ഒരു വ്യക്തമായ വർഗ്ഗീകരണം നടത്തിയിട്ടുണ്ട്:

| മാര്ക്കറ്റ് ക്യാപിറ്റലൈസേഷന് | വിവരണം |

|---|---|

| വലിയ തൊപ്പി കമ്പനി | മാര്ക്കറ്റ് ക്യാപിറ്റലൈസേഷന് അനുസൃതമായി ആദ്യ 100 മുതല് 100 വരെ കമ്പനികള് |

| മിഡ് ക്യാപ്പ് കമ്പനി | മാര്ക്കറ്റ് ക്യാപിറ്റലൈസേഷന്റെ അടിസ്ഥാനത്തിൽ 101 മുതൽ 250 വരെ കമ്പനികൾ |

| ചെറിയ തൊപ്പി കമ്പനി | മാര്ക്കറ്റ് ക്യാപിറ്റലൈസേഷന് അനുസൃതമായി 251st കമ്പനി |

മൾട്ടി ക്യാപ്പ് ഇക്വിറ്റി ഫണ്ട്

മൾട്ടി-ക്യാപ് ഫണ്ടുകളിൽ, യാതൊരു നിയന്ത്രണവുമില്ലാതെ വലിയ ക്യാപ്സുകളിലും മിഡ് ക്യാപ്പുകളിലും ഫണ്ട് മാനേജർ ബോർഡിൽ ഉടനീളം നിക്ഷേപിക്കുന്നു (ഫണ്ട് നിർബന്ധിതമായി മാത്രം നിയന്ത്രണം). മൊത്തം ആസ്തികളിൽ കുറഞ്ഞത് 65 ശതമാനം മാത്രമേ ഓഹരിക്ക് അനുവദിക്കൂ.

ഇക്വിറ്റി ലിങ്ക്ഡ് സേവിംഗ്സ് സ്കീം

ഇക്വിറ്റി ലിങ്ക്ഡ് സേവിംഗ്സ് സ്കീമുകൾ (ഇഎൽഎസ്എസ്) മൂന്നു വർഷത്തെ ലോക്ക് ഇൻ കാലയളവിൽ വരുന്ന ഒരു ടാക്സ് സേവിംഗ് ഫണ്ട് ആണ്. മൊത്തം ആസ്തികളിൽ കുറഞ്ഞത് 80 ശതമാനം ഓഹരിക്കും നിക്ഷേപം നടത്തണം.

ഡിവിഡന്റ് യീൽഡ് ഫണ്ട്

ഈ ഫണ്ട് പ്രധാനമായും ഡിവിഡന്റ് ഇഞ്ച് സ്റ്റോക്കുകളിൽ നിക്ഷേപിക്കും. ഈ സ്കീം അതിന്റെ മൊത്തം ആസ്തികളിൽ കുറഞ്ഞത് 65 ശതമാനം ഓഹരികൾ നിക്ഷേപിക്കും, എന്നാൽ ഡിവിഡന്റ് നൽകുമ്പോൾ സ്റ്റോക്കുകൾ.

മൂല്യ ഫണ്ട്

മൂല്യനിക്ഷേപ നയം പിന്തുടരുന്ന ഒരു ഇക്വിറ്റി ഫണ്ടാണ് ഇത്.

കോണ്ട്ര ഫണ്ട്

ഈ ഇക്വിറ്റി സ്കീം കർശന നിക്ഷേപ തന്ത്രത്തെ പിന്തുടരും. മൂല്യം / കരാർ മൊത്തം ആസ്തികളിൽ കുറഞ്ഞത് 65 ശതമാനം ഓഹരികൾ നിക്ഷേപിക്കും, എന്നാൽ മ്യൂച്വൽ ഫണ്ട് ഹൗസ് ഒരു മൂല്യ ഫണ്ടോ അല്ലെങ്കിൽ കൺട്രാ ഫണ്ട് നൽകാം.

കേന്ദ്രീകൃത ഫണ്ട്

ഈ ഫണ്ട് വലിയ, മിഡ്, ചെറുകിട, മൾട്ടി-ക്യാപ്പിറ്റൽ സ്റ്റോക്കുകളിൽ ശ്രദ്ധ കേന്ദ്രീകരിക്കും, എന്നാൽ പരമാവധി 30 സ്റ്റോക്കുകൾ ഉണ്ടാകും. കേന്ദ്രീകൃത ഫണ്ടുകൾ അതിന്റെ മൊത്തം ആസ്തികളിൽ കുറഞ്ഞത് 65 ശതമാനമെങ്കിലും നിക്ഷേപിക്കാൻ കഴിയും.

സെക്ടർ / തീമാറ്റിക് ഫണ്ട്

ഒരു പ്രത്യേക മേഖലയിൽ അല്ലെങ്കിൽ ഒരു വിഷയത്തിൽ നിക്ഷേപിക്കുന്ന ഫണ്ടുകളാണ് ഇവ. ഈ സ്കീമുകളുടെ മൊത്തം ആസ്തികളിൽ കുറഞ്ഞത് 80 ശതമാനവും പ്രത്യേക മേഖലയിൽ അല്ലെങ്കിൽ വിഷയത്തിൽ നിക്ഷേപിക്കപ്പെടും.

ഡെറ്റ് ഫണ്ട്സ്

അതിനു ശേഷം കടം കൈപ്പറ്റുന്ന നിക്ഷേപ കടകളുണ്ട്. ഇന്ത്യൻ വിപണിയിൽ നിലനിൽക്കുന്ന വിവിധ തരത്തിലുള്ള കടബാധ്യതയുണ്ട്. ഈ ഫണ്ട് വിവിധ കടവിലും സർക്കാർ സെക്യൂരിറ്റികൾ (ജി -സെക്കസ്), വാണിജ്യ പേപ്പറുകൾ (സിപിഎസ്), നിക്ഷേപ സര്ട്ടിഫിക്കറ്റുകള് (സി ഡി) തുടങ്ങിയ മറ്റ് ഉപകരണങ്ങളിലും നിക്ഷേപിക്കുന്നു. സെബിയുടെ പുതിയ വർഗ്ഗീകരണമനുസരിച്ച്,ഡെറ്റ് ഫണ്ട് സ്കീമുകൾക്ക് 16 വിഭാഗങ്ങൾ ഉണ്ടായിരിക്കും. ഇവിടെ ലിസ്റ്റ്:

രാത്രി ഫണ്ട്

ഈ കടബാധ്യത ഒരു ദിവസത്തെ പക്വമായ ഒരു സെക്യൂരിറ്റികളില് നിക്ഷേപിക്കുന്നു.

ലിക്വിഡ് ഫണ്ട്

ഈ പേര് വളരെ ദ്രവീകൃതമാണ്. ഈ അവസരങ്ങളിൽ മിക്ക കേസുകളിലും നിക്ഷേപകർക്ക് വരുമാനം ഉണ്ടാക്കാൻ ശ്രമിക്കും, അയാൾ / അവൾ ഒരു ദിവസം ചെലവഴിക്കും! നിയന്ത്രണങ്ങൾ പ്രകാരം,ലിക്വിഡ് ഫണ്ടുകൾ കടത്തിൽ / മണി മാർക്കറ്റ് സെക്യൂരിറ്റികളിൽ നിക്ഷേപം 91 ദിവസത്തിൽ കുറവ്. നിക്ഷേപകർ തങ്ങളുടെ പണം ചെലവിട്ട് ദിവസങ്ങൾക്കുള്ളിൽ ചിലവാക്കുകയാണ്. ഈ ഫണ്ടുകൾക്ക് ഒരു എക്സിറ്റ് ലോഡിന് സാധാരണ ഇല്ല.

അൾട്രാ ഹ്രസ്വ കാലയളവ് ഫണ്ട്

റിസ്ക് സ്കെയിൽ, ഈ ഫണ്ടുകൾക്ക് ദ്രവ ഫണ്ടുകളുടെ മുകളിലുള്ളതിനേക്കാൾ അല്പം മുകളിലുള്ള റിസ്ക് ഉണ്ട്. അൾട്രാ ഹ്രസ്വകാല ഫണ്ടുകൾ ഡെറ്റ് സെക്യൂരിറ്റികളിൽ ദ്രവ ഫണ്ടുകളെ അപേക്ഷിച്ച് അൽപ്പം ഉയർന്ന തോതിൽ മുതലുള്ള നിക്ഷേപം നടത്തുന്നു. പലിശനിരക്കിൽ വളരെ മൂർച്ചയുള്ള പ്രസ്ഥാനങ്ങൾ ഉണ്ടെങ്കിൽ, ഈ തരത്തിലുള്ള മ്യൂച്ചൽ ഫണ്ടുകൾ ഒരു ദിവസത്തിൽ ചെറിയ തോതിൽ നഷ്ടപ്പെടും. എന്നിരുന്നാലും, മൂന്ന് മാസം മുതൽ ആറുമാസം വരെ പണം നിക്ഷേപിക്കാൻ നോക്കുന്ന നിക്ഷേപകർക്ക് ഇത് വളരെ നല്ലതാണ്. ഏറ്റവും ചുരുങ്ങിയ ദീർഘകാല ഫണ്ടുകളിൽ എക്സിറ്റ് ലോഡിന് ഇല്ല, അവർ ചെയ്യുന്നതുപോലും, ഒരാഴ്ചക്കിടെ രണ്ടാഴ്ച കൂടുതലാണത്.

താഴ്ന്ന കാലയളവ് ഫണ്ട്

അൾട്രാ ഫിനാൻ ഫണ്ടുകളേക്കാൾ കുറഞ്ഞ കാലാവധിയുള്ള ഡെറ്റ് സെക്യൂരിറ്റികൾ അൽപ്പം ഉയർന്ന പക്വതയോടെ വരുന്നു. ആറു മുതൽ 12 മാസം വരെയുള്ള കാലയളവിലാണ് മക്ലൗ കാലയളവിൽ കടപ്പത്രങ്ങളും പണമിടപാടുകളും സെക്യൂരിറ്റികളിൽ നിക്ഷേപിക്കുന്നത്.

മണി മാർക്കറ്റ് ഫണ്ട്

സി ഡി, സിപിഎസ്, ടി-ബില്ലുകൾ തുടങ്ങിയ മണി മാർച്ചിൽ ഒരു വർഷം വരെ കാലാവധിയുള്ള ധനസമാഹരണ ഉപകരണങ്ങളിൽ ഈ സ്കീം നിക്ഷേപിക്കും.

ഷോർട്ട് ടേം ഫണ്ട്

നിക്ഷേപകര് ഒരു വര്ഷത്തിലോ അതില് കൂടുതലോ നിക്ഷേപം നടത്തുവാന് വേണ്ടി ഹ്രസ്വകാല മ്യൂച്വല് ഫന്ഡുകള് വളരെ നല്ലതാണ്. ഇത് ഡെറ്റ് സെക്യൂരിറ്റികളിൽ നിക്ഷേപിക്കുകയും പലിശ നിരക്ക് റിസ്ക് കുറച്ചു കൊണ്ടുവരികയും ചെയ്യും. പലിശനിരക്ക് താഴേക്ക് നീങ്ങുകയാണെങ്കിൽ പലിശ പിരിവ് കൂടി വരുമാനത്തോടുകൂടി പോർട്ട്ഫോളിയോയിൽ കാപിറ്റൽ അഭിനന്ദനം ഉണ്ടാകും. ഈ ഫണ്ടുകൾ ഒരു മുതൽ മൂന്നു വർഷം വരെ മക്കാളേയുമൊത്തുള്ള കടവും പണവും വിപണി ഉപകരണങ്ങളിൽ നിക്ഷേപിക്കുന്നു.

ഇടത്തരം ദൈർഘ്യമുള്ള ഫണ്ട്

ഈ സ്കീം മൂന്നു മുതൽ നാലു വർഷം വരെ മക്കാളേയുമൊത്തുള്ള കടവും പണവും വിപണി ഉപകരണങ്ങളിൽ നിക്ഷേപിക്കും.

ദീർഘകാല ഫണ്ടിലേക്ക് മീഡിയം

ഈ സ്കീം നാലു മുതൽ ഏഴ് വർഷം വരെയുള്ള കാലയളവിൽ ഒരു മകാളേ കാലാവധിയുള്ള കടവും പണവും വിപണിയിലെ നിക്ഷേപങ്ങളിൽ നിക്ഷേപിക്കും.

ദീർഘകാല ഫണ്ട്

ഈ സ്കീം ഏഴു വർഷത്തിൽ കൂടുതൽ മക്കാളേ ദൈർഘ്യമുള്ള കട, പണ മാര്ക്കറ്റ് ഉപകരണങ്ങളിൽ നിക്ഷേപിക്കും.

ഡൈനാമിക് ബോണ്ട് ഫണ്ട്

ഒരു ഡൈനാമിക് ബോണ്ട് ഫണ്ട് എന്നത് മ്യൂച്വൽ ഫണ്ട് സ്കീമാണ്. ഇത് സ്ഥിരനിക്ഷേപത്തിൽ നിശ്ചിത വരുമാന സെക്യൂരിറ്റികളിൽ നിക്ഷേപിക്കുന്നു. അതായത് കാലാവധി പൂർത്തിയാകുന്ന കാലാവധികൾ. ഇവിടെ, ഫന്ഡ് മാനേജര്, അവരുടെ പലിശനിരക്ക്, ഭാവി പലിശനിരക്ക് എന്നിവയെ അടിസ്ഥാനമാക്കി നിക്ഷേപം നടത്തുന്നതിന് ഏത് ഫണ്ടുകളെയാണ് തീരുമാനിക്കേണ്ടത്. ഈ തീരുമാനം അനുസരിച്ച്, വിവിധ കാലാവധിക്കുള്ള കാലാവധിയുള്ള കടപത്രങ്ങളിൽ അവർ നിക്ഷേപം നടത്തുന്നു. പലിശനിരക്ക് സംബന്ധിച്ച വിഷയങ്ങളെക്കുറിച്ച് അമ്പരപ്പിക്കുന്ന വ്യക്തികൾക്ക് ഈ മ്യൂച്വൽ ഫണ്ട് സ്കീവിന് അനുയോജ്യമാണ്. ഇത്തരം വ്യക്തികൾക്ക് ഡൈനാമിക് ബോണ്ടുകൾ ഫണ്ട് വഴി പണം സമ്പാദിക്കാൻ ഫണ്ട് മാനേജർമാരുടെ കാഴ്ചപ്പാടിനെ ആശ്രയിക്കാൻ കഴിയും.

കോർപ്പറേറ്റ് ബോണ്ട് ഫണ്ട്

കോർപ്പറേറ്റ് ബോണ്ട് ഫണ്ടുകൾ പ്രധാന കമ്പനികൾ നൽകുന്ന കടമ സർട്ടിഫിക്കറ്റാണ്. ബിസിനസ്സിനായി പണം ഉയർത്തുന്നതിനുള്ള ഒരു മാർഗമായാണ് ഇത് ഇഷ്യു ചെയ്യുന്നത്. നല്ല വരുമാനവും കുറഞ്ഞ റിസ്ക് തരം നിക്ഷേപവും വരുമ്പോൾ കോർപ്പറേറ്റ് ബോണ്ട് ഫണ്ടുകൾ മികച്ച ഓപ്ഷനാണ്. ഏറ്റവും കൂടുതൽ റേറ്റുചെയ്ത കോർപ്പറേറ്റ് ബോൻഡുകളിൽ ഈ കടം പ്രധാനമായും നിക്ഷേപിക്കുന്നത്. ഉയർന്ന റേറ്റഡ് കോർപ്പറേറ്റ് ബോൻഡുകളിൽ ഫണ്ടിന്റെ മൊത്തം ആസ്തിയിൽ കുറഞ്ഞത് 80 ശതമാനം നിക്ഷേപിക്കാൻ കഴിയും.

ക്രെഡിറ്റ് റിസ്ക് ഫണ്ട്

ഈ സ്കീം ഉയർന്ന റേറ്റിംഗ് കോർപ്പറേറ്റ് ബോൻഡുകൾക്ക് ചുവടെ നിക്ഷേപിക്കും. ക്രെഡിറ്റ് റിസ്ക് ഫണ്ട് ഏറ്റവും കുറഞ്ഞ റേറ്റിംഗ് ഉപകരണങ്ങളേക്കാൾ കുറഞ്ഞത് 65 ശതമാനം ആസ്തികളും നിക്ഷേപിക്കണം.

ബാങ്കിംഗ് ആൻഡ് പസ് ഫണ്ട്

ഈ സ്കീം പ്രധാനമായും ബാങ്കുകളുടെ ഡെറ്റ് ഇൻസ്ട്രുമെന്റുകളിൽ, പൊതു ധനകാര്യസ്ഥാപനമായ, പൊതുമേഖലാ സ്ഥാപനങ്ങളിൽ നിക്ഷേപിക്കുകയാണ്.

ഗിൽറ്റ് ഫണ്ട്

ഈ ഫണ്ട് ഗവൺമെന്റ് സെക്യൂരിറ്റികളിൽ നിക്ഷേപിക്കുന്നു. ഫണ്ടിന്റെ മാനദണ്ഡത്തിനനുസരിച്ച് വിവിധ ഫണ്ടുകളുടെ കാലാവധി. അതുപോലെ ഫണ്ടിലെ റിസ്ക്കാണ്. ഗിൽഫ് ഫണ്ടുകൾ സാധാരണയായി ചെയ്യുന്നതും പലിശ നിരക്ക് ചലനങ്ങളിലുള്ളതും വ്യക്തമാക്കുന്ന, കാലമേറെയുള്ള നിക്ഷേപകർ നിക്ഷേപിക്കുന്നതിനുള്ള ഒരു കേന്ദ്രമായി ഉപയോഗിക്കുന്നു. ഗിൽറ്റ് ഫണ്ടിന്റെ കാലയളവ് അല്ലെങ്കിൽ കാലപൂർത്തി സമയം, ഉയർന്ന റിസ്ക്. ഈ ഫണ്ട് ഗവൺമെന്റ് സെക്യൂരിറ്റികളിൽ മൊത്തം ആസ്തികളിൽ കുറഞ്ഞത് 80% നിക്ഷേപിക്കും.

10 വർഷത്തെ കോൺസ്റ്റന്റ് കാലാവധിയുമൊത്ത് ഗിൽറ്റ് ഫണ്ട്

ഈ സ്കീം ഗവണ്മെന്റ് സെക്യൂരിറ്റികളില് 10 വര്ഷ കാലാവധിയില് നിക്ഷേപിക്കും. 10 വർഷത്തെ കോൺസ്റ്റന്റ് കാലാവധിയിലുള്ള ഗിൽറ്റ് ഫണ്ട് ഗവൺമെന്റ് സെക്യൂരിറ്റികളിൽ കുറഞ്ഞത് 80 ശതമാനം നിക്ഷേപിക്കും.

ഫ്ലോട്ടർ ഫണ്ട്

ഈ കടം പദ്ധതി പ്രധാനമായും ഫ്ലോട്ടിംഗ് റേറ്റ് ഉപകരണങ്ങളിൽ നിക്ഷേപിക്കുന്നു. ഫ്ലോട്ടർ ഫണ്ട് ഉപകരണങ്ങളിൽ കുറഞ്ഞത് 65 ശതമാനം തുക ഫ്ലോട്ടർ ഫണ്ട് നിക്ഷേപിക്കും.

ഹൈബ്രിഡ് ഫണ്ടുകൾ

വേലിയിൽ ആകാൻ ആഗ്രഹിക്കുന്ന മധ്യവർഗക്കാർക്ക് സമതുലിതമായ ഫന്ഡുകളോ ഹൈബ്രിഡ് ഫണ്ടുകളുമുണ്ട്. പുതിയ സെബിയുടെ നിയന്ത്രണം പ്രകാരം ആറു വിഭാഗങ്ങൾ ഹൈബ്രിഡ് ഫണ്ടുകൾ ഉണ്ടാകും:

കൺസർവേറ്റീവ് ഹൈബ്രിഡ് ഫണ്ട്

ഹൈബ്രിഡ് ഫണ്ടുകളും പൊതുവെ അറിയപ്പെടുന്നവയാണ്സമതുല്യ ഫണ്ട്. ഇക്വിറ്റി, ഡെബ്റ്റ് മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്ന ഒരു മ്യൂച്ച്വൽ ഫണ്ടാണ് ഹൈബ്രിഡ് ഫണ്ടുകൾ. മറ്റൊരു വിധത്തിൽ പറഞ്ഞാൽ, ഈ ഫണ്ട് കടവും ഇക്വിറ്റിയും ഒരുമിച്ച് പ്രവർത്തിക്കുന്നു. യാഥാസ്ഥിതിക ഹൈബ്രിഡ് ഫണ്ടുകൾ പ്രധാനമായും ഡെറ്റ് ഉപകരണങ്ങളിൽ നിക്ഷേപിക്കും. അവരുടെ ആകെ ആസ്തികളിൽ 75 മുതൽ 90 ശതമാനം വരെ ഡെറ്റ് ഇൻസ്ട്രുമെന്റുകളിലും ഇക്വിറ്റി സംബന്ധമായ ഉപകരണങ്ങളിൽ 10 മുതൽ 25 ശതമാനം വരെ നിക്ഷേപിക്കും. ഇക്വിറ്റി ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നതിനെക്കുറിച്ച് ഭയക്കുന്ന നിക്ഷേപകർക്ക് ഹൈബ്രിഡ് ഫണ്ടുകൾ മികച്ച മാർഗമാണ്. ഈ ഫണ്ട് റിസ്കിന്റെ ഭാഗം കുറയ്ക്കും, കൂടാതെ ഒപ്റ്റിമൽ വരുമാനം നേടുവാൻ സഹായിക്കും.

സമതുലിതമായ ഹൈബ്രിഡ് ഫണ്ട്

ഈ ഫണ്ട് കടക്കെണിയിലെയും ഇക്വിറ്റി ഉപകരണങ്ങളിലെയും മൊത്തം ആസ്തികളിൽ 40 മുതൽ 60 ശതമാനം വരെ നിക്ഷേപിക്കും.

അഗ്രസീവ് ഹൈബ്രിഡ് ഫണ്ട്

ഈ ഫണ്ട് ഇക്വിറ്റി സംബന്ധമായ ഉപകരണങ്ങളിൽ 65 മുതൽ 85 വരെ ശതമാനം വരെ നിക്ഷേപം നടത്തും, അവരുടെ ആസ്തികളിൽ 20 മുതൽ 35 ശതമാനം വരെ ഡെറ്റ് ഉപകരണങ്ങളിൽ നിക്ഷേപിക്കും. മ്യൂച്വൽ ഫണ്ട് ഹൌസുകൾക്ക് സമതുലിതമായ ഹൈബ്രിഡ് അല്ലെങ്കിൽ ആക്രമണാത്മക ഹൈബ്രിഡ് ഫണ്ട് നൽകാം.

ഡൈനാമിക്ക് അസറ്റ് അലോക്കേഷൻ അല്ലെങ്കിൽ സമീകൃത അഡ്വാന്റേജ് ഫണ്ട്

ഈ പദ്ധതി ഇക്വിറ്റിയിലും ഡെറ്റ് ഇൻസ്ട്രമെന്റുകളിലും അവരുടെ നിക്ഷേപങ്ങളെ നിയന്ത്രിക്കുന്നതാണ്.

മൾട്ടി അസറ്റ് അലോക്കേഷൻ

ഈ സ്കീമിന് മൂന്ന് അസറ്റ് ക്ലാസുകളിൽ നിക്ഷേപിക്കാം, അതായത്, ഇക്വിറ്റി, കടം എന്നിവയ്ക്കുപുറമേ ഒരു അധിക ആസ്തിയേക്കാൾ നിക്ഷേപിക്കാൻ കഴിയുമെന്നാണ്. ഓരോ അസറ്റ് ക്ലാസുകളിലും ഫണ്ട് കുറഞ്ഞത് 10 ശതമാനം വരെ നിക്ഷേപിക്കണം. വിദേശ സെക്യൂരിറ്റികൾ ഒരു പ്രത്യേക അസറ്റ് ക്ലാസായി കണക്കാക്കില്ല.

ആര്ബിട്രേജ് ഫണ്ട്

ആര്ബിട്രേജ് ഫണ്ട് ഇന്ത്യയില് ഒരു ജനപ്രിയ ഹ്രസ്വകാല നിക്ഷേപമാണ്. മ്യൂച്ചൽ ഫന്ഡുകള് എന്നത് മദ്ധ്യ വാര്ഷിക ഫണ്ട് വരുമാനം ഉണ്ടാക്കുന്നതിനായി കാഷ് മാര്ക്കറ്റിനും ഡെറിവേറ്റീവ് മാര്ക്കറ്റിനും ഇടയ്ക്കുള്ള വ്യത്യാസങ്ങള് നല്കുന്നു. ആര്ബിട്രേജ് ഫണ്ടുകള് ഉല്പ്പാദിപ്പിക്കുന്ന വരുമാനം സ്റ്റോക്ക് മാര്ക്കറ്റിന്റെ അസ്ഥിരതയെ ആശ്രയിച്ചിരിക്കുന്നു. ആര്ബിട്രേജ് മ്യൂച്വല് ഫന്ഡുകള് പ്രകൃതിയില് ഹൈബ്രിഡ്, ഉയര്ന്ന അല്ലെങ്കില് നിരന്തരമായ അവധിക്കാലത്ത്, ഈ ഫന്ഡുകള് നിക്ഷേപകര്ക്ക് റിസ്ക് രഹിത ഡെപ്പോസിറ്റുകള് വാഗ്ദാനം ചെയ്യുന്നു. ഈ ഫണ്ട് ഇക്വിറ്റി സംബന്ധമായ ഉപകരണങ്ങളിലുള്ള 65 ശതമാനം ആസ്തികളും നിക്ഷേപിക്കുന്നു.

ഇക്വിറ്റി സേവിംഗ്സ്

ഈ സ്കീം ഇക്വിറ്റി, മദ്ധ്യസ്ഥത, കടം എന്നിവയിൽ നിക്ഷേപിക്കും. ഇക്വിറ്റി സേവിംഗ്സ് മൊത്തം ആസ്തികളിൽ കുറഞ്ഞത് 65 ശതമാനം ഓഹരികളും ഓഹരികളിൽ കുറഞ്ഞത് 10 ശതമാനവും നിക്ഷേപിക്കും. സ്കീം ഇൻഫർമേഷൻ പ്രമാണത്തിലെ കുറഞ്ഞ സംരക്ഷിതവും അൺഹേഡ് ചെയ്തിട്ടില്ലാത്തതുമായ നിക്ഷേപങ്ങൾ ഈ പദ്ധതിയിൽ ഉൾപ്പെടുത്തും.

സൊലൂഷൻ ഓറിയെന്റഡ് സ്കീമുകൾ

റിട്ടയർമെൻറ് ഫണ്ട്

വിരമിക്കൽ പ്രായം 5 വർഷം അല്ലെങ്കിൽ വിരമിക്കൽ പ്രായം വരെ ഉള്ള ഒരു വിരമിക്കൽ പരിഹാര പദ്ധതിയാണിത്.

കുട്ടികളുടെ ഫണ്ട്

കുട്ടിക്ക് അഞ്ചുകൊല്ലം ലോക്ക് ഓൺ അല്ലെങ്കിൽ കുട്ടിയ്ക്ക് ഭൂരിപക്ഷം പ്രായമാകുന്നതുവരെ, ഏതാണോ അത് മുൻകൂട്ടിതുടങ്ങിയതായി ഇത് സൂചിപ്പിക്കുന്നു.

മറ്റ് പദ്ധതികൾ

ഇന്ഡക്സ് ഫണ്ട് / ഇ.റ്റി.എഫ്

ഇന്ഡക്സ് ഫന്ഡുകള് മാര്ക്കറ്റ് ഇന്ഡക്സ് അടിസ്ഥാനമാക്കി അടിസ്ഥാനമാക്കി രൂപപ്പെടുത്തിയ മ്യൂച്ച്വല് ഫന്ഡ് സ്കീമുകള് ആണ്. മറ്റൊരു വാക്കിൽ പറഞ്ഞാൽ, ഒരു ഇൻഡെക്സ് ഫണ്ടിന്റെ പ്രകടനം ഒരു പ്രത്യേക സൂചികയുടെ പ്രകടനത്തെ ആശ്രയിച്ചിരിക്കുന്നു. ഈ സ്കീമുകൾ സക്രിയമായി കൈകാര്യം ചെയ്യുന്നു. ഒരു നിശ്ചിത സൂചികയിൽ ഉള്ളതുപോലെ, ഈ ഫണ്ടുകളിൽ സമാന അനുപാതത്തിലെ ഷെയറുകൾ അടങ്ങിയിരിക്കുന്നു. ഇന്ത്യയിൽ, പല സ്കീമുകളും നിഫ്റ്റി അല്ലെങ്കിൽ സെൻസ്ക്സ് അവരുടെ പോർട്ട്ഫോളിയോ നിർമിക്കാനുള്ള അടിത്തറയായി ഉപയോഗിക്കുന്നു. ഉദാഹരണത്തിന്, നിഫ്റ്റി പോര്ട്ട്ഫോളിയൊ എസ്ബിഐ യുടെ ഷെയറുകളില് ഉണ്ടെങ്കില് അതിന്റെ അനുപാതത്തിന്റെ ശതമാനം 12% ആണ്; നിഫ്റ്റി ഇന്ഡക്സ് ഫന്ഡിലും 12% ഓഹരികള് ഉണ്ടാകും. ഒരു നിശ്ചിത സൂചികയുടെ സെക്യൂരിറ്റികളിലെ മൊത്തം ആസ്തിയുടെ 95% ഈ ഫണ്ട് നിക്ഷേപിക്കാവുന്നതാണ്.

എഫ്എഫ്എസ് (ഓവർസീസ് ഹോംസ്)

നിക്ഷേപ തുക വളരെ വലുതല്ലാത്തതും ധാരാളം മ്യൂച്ച്വൽ ഫണ്ടുകൾക്ക് പകരം ഒരു ഫണ്ട് (ഫണ്ടിന്റെ ഒരു ഫണ്ട്) കൈകാര്യം ചെയ്യാൻ എളുപ്പവുമാണ് ഫണ്ട് ഫണ്ടുകൾ. മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപ തന്ത്രത്തിന്റെ ഈ രൂപത്തിൽ നിക്ഷേപകർക്ക് ഒരൊറ്റ ഫണ്ടിന്റെ കുടക്കീഴിൽ ധാരാളം ഫണ്ടുകൾ നടത്താറുണ്ട്, അതിനാൽ ഫണ്ടുകളുടെ ഫണ്ട്. പലപ്പോഴും മൾട്ടി മാനേജർ നിക്ഷേപത്തിന്റെ പേരാണ് പോകുന്നത്; മ്യൂച്വൽ ഫണ്ടുകളുടെ ഒരു വിഭാഗമായി ഇത് കണക്കാക്കപ്പെടുന്നു. മൾട്ടി മാനേജർ നിക്ഷേപങ്ങളുടെ പ്രധാന ഗുണങ്ങളിൽ ഒന്ന്, കുറഞ്ഞ ടിക്കറ്റിന്റെ വലുപ്പത്തിൽ, നിക്ഷേപകർക്ക് മ്യൂച്വൽ ഫണ്ട് സ്കീമുകളുടെ പരിധി വരെ മാറിക്കൊടുക്കാനാകും. ഈ ഫണ്ട് അണ്ടര്ലയിങ്ങ് ഫണ്ടിലെ മൊത്തം ആസ്തിയില് കുറഞ്ഞത് 95 ശതമാനം നിക്ഷേപിക്കാന് കഴിയും.

പരിഗണിക്കുന്നതിനായി മറ്റ് മ്യൂച്വൽ ഫണ്ടുകളിൽ ചിലത്:

അന്താരാഷ്ട്ര ഫണ്ടുകൾ

ഇന്റർനാഷണൽ ഫണ്ടുകൾ ഇൻറർനാഷണൽ സെക്യൂരിറ്റികളിൽ നിക്ഷേപിക്കുകയോ അല്ലെങ്കിൽ ഇന്ത്യയ്ക്ക് പുറത്തുള്ള മാസ്റ്റർ ഫണ്ടുകളിലേക്ക് നിക്ഷേപിക്കുകയോ ചെയ്യുന്നു. ഈ ഫണ്ടുകളിൽ മിക്കതും ഒരു അസറ്റ് ക്ലാസായി ഓഹരിയിൽ നിക്ഷേപിക്കുന്നു. വളർന്നുവരുന്ന മാർക്കറ്റ് ഫണ്ടുകൾ, വികസിത വിപണന ഫണ്ടുകൾ, ചരക്ക്-അനുബന്ധ അന്താരാഷ്ട്ര ഫണ്ടുകൾ തുടങ്ങിയവയെല്ലാം ഇതിൽ ഉൾപ്പെടുന്നു. ഡി.എസ്.പി ബ്ലാക്റോക്ക് വേൾഡ് ഗോൾഡ് ഫണ്ട് ഇന്ത്യയിലെ അടിസ്ഥാനാടിസ്ഥാനത്തിൽ നിക്ഷേപിക്കുന്ന ഒരു ഫണ്ടിന്റെ ഉദാഹരണമാണ്. സ്വർണത്തിലും വിലയേറിയ ലോഹങ്ങളിലും ഈ ഫണ്ട് പ്രധാനമായും നിക്ഷേപം നടത്തുന്നു. ഇന്ന്, ഇൻറർവ്യൂവിൽ ഇൻഡ്യയിൽ നിരവധി അന്താരാഷ്ട്ര മ്യൂച്വൽ ഫണ്ട് ലഭ്യമാണ്.

ഗോൾഡ് ഫണ്ടുകൾ

ഗോൾഡ് ഫണ്ടുകൾ ഒരു പുതിയ ഫണ്ട് ഫണ്ടാണ്. സ്വർണ്ണ ഇ.റ്റി.എഫുകളിൽ ഈ നിക്ഷേപം. ചില്ലറ നിക്ഷേപകർക്ക് ഗോൾഡ് ഇ.റ്റി.എഫുകൾ ലഭ്യമാകുമ്പോൾ, ഒരു പവർകട്ട് വാങ്ങാൻ ആഗ്രഹിക്കുന്ന ആർക്കും സ്റ്റോക്ക് എക്സ്ചേഞ്ചിലൂടെ ഇത് ചെയ്യാൻ കഴിയും, അതിന് ബ്രോക്കിംഗ് അക്കൗണ്ട് ഉണ്ടായിരിക്കണം. ഒരു മ്യൂച്ച്വല് ഫണ്ടില് അത്തരമൊരു നിബന്ധന ഇല്ല, നിക്ഷേപകന് ഒരു അപേക്ഷ ഫോം പൂരിപ്പിക്കുകയും പണം അടച്ചശേഷം അനുവദിച്ച യൂണിറ്റുകള് നേടുകയും ചെയ്യാം.

മികച്ച മ്യൂച്വൽ ഫണ്ടുകൾ

നിക്ഷേപകര് എല്ലായ്പ്പോഴും മുകളില് മ്യൂച്ച്വല് ഫന്ഡുകളോ അല്ലെങ്കില് മ്യൂച്ച്വല് ഫണ്ടുകളോ നിക്ഷേപം നടത്തുന്നു. മികച്ച മ്യൂച്വല് ഫണ്ടുകള് എങ്ങിനെ തെരഞ്ഞെടുക്കാം എന്നതാണ് മറ്റൊരു രീതി. നിക്ഷേപം, ഫണ്ട് ഹൌസ്, മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗ് തുടങ്ങിയവയുടെ ലക്ഷ്യം പോലെ പലതും നോക്കേണ്ടതുണ്ട്. ഇത് ഒരു അച്ചടക്കമുള്ള സമീപനമാണ്. അപ്പോൾ മാത്രമേ ഒരെണ്ണം മികച്ച മ്യൂച്വൽ ഫണ്ടുകൾ തിരഞ്ഞെടുക്കാൻ ശ്രമിക്കുക.

മികച്ച 10 മ്യൂച്ച്വൽ ഫണ്ടുകൾ: ഇക്വിറ്റി

നിക്ഷേപത്തിൽ ഏറ്റവും മികച്ച 10 ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകൾ എപ്പോഴും നിക്ഷേപകരെ അന്വേഷിക്കാൻ ശ്രമിക്കുന്നു. ഒരു വിഭാഗത്തിൽ ലഭ്യമാകുന്ന ഫണ്ടുകളുടെ മുഴുവൻ പട്ടികയിൽ നിന്നുംമികച്ച 10 മ്യൂച്ച്വൽ ഫണ്ടുകൾ ലിസ്റ്റുകൾ ഫിൽട്ടർ ചെയ്യാനും മുകളിലെ &മ്യൂച്ചൽ ഫണ്ടുകളുടെ മികച്ച പ്രകടനം. നിക്ഷേപം ചെയ്യുന്നതിനുള്ള 10 മികച്ച ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകൾ:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin Asian Equity Fund Growth ₹39.0197

↓ -0.01 ₹372 14.2 22.4 34.7 14.2 2.3 23.7 DSP Natural Resources and New Energy Fund Growth ₹107.583

↓ -0.23 ₹1,765 11.4 20.5 33.2 23.2 21.5 17.5 DSP US Flexible Equity Fund Growth ₹77.835

↑ 1.30 ₹1,119 8.9 15.9 27.3 22 16.7 33.8 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹64.83

↑ 0.21 ₹3,641 0.4 7.4 23.4 18 13 17.5 Franklin Build India Fund Growth ₹149.452

↑ 1.49 ₹3,003 2.3 5.3 21.1 28.1 23.9 3.7 Kotak Equity Opportunities Fund Growth ₹356.928

↑ 1.75 ₹29,991 0.7 4.4 17.9 19.9 17.3 5.6 Kotak Standard Multicap Fund Growth ₹87.925

↑ 0.42 ₹56,479 0 3.5 17.6 17.6 14.2 9.5 ICICI Prudential Banking and Financial Services Fund Growth ₹138.44

↑ 0.26 ₹10,951 -1.1 3.1 17.3 16.7 12.7 15.9 Invesco India Growth Opportunities Fund Growth ₹99.18

↑ 0.05 ₹8,959 -4.1 -4.3 16 24.4 17.5 4.7 Aditya Birla Sun Life Small Cap Fund Growth ₹84.9302

↑ 0.16 ₹4,778 -2.8 -0.7 15.8 18.3 15.6 -3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 10 Funds showcased

Commentary Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund DSP US Flexible Equity Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Kotak Equity Opportunities Fund Kotak Standard Multicap Fund ICICI Prudential Banking and Financial Services Fund Invesco India Growth Opportunities Fund Aditya Birla Sun Life Small Cap Fund Point 1 Bottom quartile AUM (₹372 Cr). Bottom quartile AUM (₹1,765 Cr). Bottom quartile AUM (₹1,119 Cr). Lower mid AUM (₹3,641 Cr). Lower mid AUM (₹3,003 Cr). Top quartile AUM (₹29,991 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹10,951 Cr). Upper mid AUM (₹8,959 Cr). Upper mid AUM (₹4,778 Cr). Point 2 Established history (18+ yrs). Established history (17+ yrs). Established history (13+ yrs). Established history (12+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Established history (16+ yrs). Established history (17+ yrs). Established history (18+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 2.29% (bottom quartile). 5Y return: 21.51% (top quartile). 5Y return: 16.71% (upper mid). 5Y return: 12.99% (bottom quartile). 5Y return: 23.93% (top quartile). 5Y return: 17.27% (upper mid). 5Y return: 14.16% (lower mid). 5Y return: 12.73% (bottom quartile). 5Y return: 17.47% (upper mid). 5Y return: 15.59% (lower mid). Point 6 3Y return: 14.23% (bottom quartile). 3Y return: 23.16% (upper mid). 3Y return: 22.04% (upper mid). 3Y return: 18.03% (lower mid). 3Y return: 28.09% (top quartile). 3Y return: 19.87% (upper mid). 3Y return: 17.61% (bottom quartile). 3Y return: 16.74% (bottom quartile). 3Y return: 24.38% (top quartile). 3Y return: 18.26% (lower mid). Point 7 1Y return: 34.69% (top quartile). 1Y return: 33.22% (top quartile). 1Y return: 27.26% (upper mid). 1Y return: 23.37% (upper mid). 1Y return: 21.11% (upper mid). 1Y return: 17.92% (lower mid). 1Y return: 17.61% (lower mid). 1Y return: 17.33% (bottom quartile). 1Y return: 15.97% (bottom quartile). 1Y return: 15.77% (bottom quartile). Point 8 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 2.18 (upper mid). Alpha: 0.61 (upper mid). Alpha: 0.00 (lower mid). Alpha: 2.61 (top quartile). Alpha: 3.74 (top quartile). Alpha: -2.00 (bottom quartile). Alpha: -0.94 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 2.24 (top quartile). Sharpe: 1.32 (top quartile). Sharpe: 1.15 (upper mid). Sharpe: 1.03 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: 0.44 (lower mid). Sharpe: 0.46 (lower mid). Sharpe: 0.78 (upper mid). Sharpe: 0.19 (bottom quartile). Sharpe: 0.01 (bottom quartile). Point 10 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.16 (bottom quartile). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (lower mid). Information ratio: 0.08 (upper mid). Information ratio: 0.19 (upper mid). Information ratio: -0.01 (bottom quartile). Information ratio: 0.56 (top quartile). Information ratio: 0.00 (bottom quartile). Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

DSP US Flexible Equity Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

Kotak Equity Opportunities Fund

Kotak Standard Multicap Fund

ICICI Prudential Banking and Financial Services Fund

Invesco India Growth Opportunities Fund

Aditya Birla Sun Life Small Cap Fund

മികച്ച 10 മ്യൂച്ച്വൽ ഫണ്ടുകൾ: ഡെറ്റ്

നിക്ഷേപം ചെയ്യുന്നതിൽ ഏറ്റവും മികച്ച 10 കടപ്പത്ര നിക്ഷേപങ്ങൾ എപ്പോഴും നിക്ഷേപിക്കാൻ ശ്രമിക്കുകയാണ്. മ്യൂച്ചൽ ഫണ്ടുകളിൽ മികച്ച ഫോൾഡുകളും മികച്ച ഫീൽഡുകളും മികച്ച ഫീൽഡുകൾ നേടുന്നതിന് പല പ്രവർത്തനങ്ങൾ നടത്തുന്നു. നിക്ഷേപത്തിൽ മികച്ച 10 കടപ്പത്രങ്ങൾ:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity UTI Banking & PSU Debt Fund Growth ₹22.7528

↑ 0.00 ₹1,078 1.1 2.7 7.5 7.4 7.8 7.04% 1Y 1M 10D 1Y 2M 19D Aditya Birla Sun Life Savings Fund Growth ₹570.457

↑ 0.16 ₹22,857 1.3 3 7.1 7.4 7.4 6.81% 5M 19D 6M 11D Aditya Birla Sun Life Money Manager Fund Growth ₹384.824

↑ 0.15 ₹28,816 1.3 2.9 7.1 7.5 7.4 6.62% 6M 11D 6M 11D HDFC Banking and PSU Debt Fund Growth ₹23.7602

↓ -0.02 ₹5,620 0.7 2.4 6.9 7.3 7.5 7.26% 3Y 1M 17D 4Y 5M 1D Aditya Birla Sun Life Corporate Bond Fund Growth ₹116.404

↓ -0.11 ₹28,253 0.6 2.5 6.6 7.6 7.4 7.12% 4Y 10M 24D 7Y 6M 14D HDFC Corporate Bond Fund Growth ₹33.5303

↓ -0.02 ₹33,207 0.5 2.3 6.6 7.6 7.3 7.36% 4Y 5M 19D 7Y 8M 16D ICICI Prudential Long Term Plan Growth ₹37.9768

↓ -0.03 ₹14,826 0.7 2.3 6.5 7.5 7.2 7.82% 5Y 8M 26D 13Y 6M 14D JM Liquid Fund Growth ₹73.8844

↑ 0.01 ₹2,703 1.5 2.9 6.2 6.8 6.4 6.44% 1M 2D 1M 4D Aditya Birla Sun Life Medium Term Plan Growth ₹42.2606

↓ -0.02 ₹2,982 2.9 5 10.1 10 10.9 7.78% 3Y 4M 24D 4Y 6M 7D Axis Strategic Bond Fund Growth ₹29.1439

↑ 0.01 ₹2,044 1.2 3.1 8 8.1 8.2 8.16% 3Y 2M 19D 4Y 4M 6D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 10 Funds showcased

Commentary UTI Banking & PSU Debt Fund Aditya Birla Sun Life Savings Fund Aditya Birla Sun Life Money Manager Fund HDFC Banking and PSU Debt Fund Aditya Birla Sun Life Corporate Bond Fund HDFC Corporate Bond Fund ICICI Prudential Long Term Plan JM Liquid Fund Aditya Birla Sun Life Medium Term Plan Axis Strategic Bond Fund Point 1 Bottom quartile AUM (₹1,078 Cr). Upper mid AUM (₹22,857 Cr). Top quartile AUM (₹28,816 Cr). Lower mid AUM (₹5,620 Cr). Upper mid AUM (₹28,253 Cr). Highest AUM (₹33,207 Cr). Upper mid AUM (₹14,826 Cr). Bottom quartile AUM (₹2,703 Cr). Lower mid AUM (₹2,982 Cr). Bottom quartile AUM (₹2,044 Cr). Point 2 Established history (12+ yrs). Established history (22+ yrs). Established history (20+ yrs). Established history (11+ yrs). Oldest track record among peers (28 yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (28+ yrs). Established history (16+ yrs). Established history (13+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Low. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 7.45% (upper mid). 1Y return: 7.15% (upper mid). 1Y return: 7.07% (upper mid). 1Y return: 6.89% (lower mid). 1Y return: 6.65% (lower mid). 1Y return: 6.60% (bottom quartile). 1Y return: 6.47% (bottom quartile). 1Y return: 6.24% (bottom quartile). 1Y return: 10.14% (top quartile). 1Y return: 7.98% (top quartile). Point 6 1M return: 0.74% (lower mid). 1M return: 0.66% (lower mid). 1M return: 0.62% (bottom quartile). 1M return: 0.79% (upper mid). 1M return: 0.80% (upper mid). 1M return: 0.76% (upper mid). 1M return: 0.48% (bottom quartile). 1M return: 0.55% (bottom quartile). 1M return: 0.89% (top quartile). 1M return: 0.88% (top quartile). Point 7 Sharpe: 1.05 (lower mid). Sharpe: 2.17 (upper mid). Sharpe: 1.91 (upper mid). Sharpe: 0.36 (bottom quartile). Sharpe: 0.22 (bottom quartile). Sharpe: 0.24 (bottom quartile). Sharpe: 0.37 (lower mid). Sharpe: 2.30 (top quartile). Sharpe: 2.33 (top quartile). Sharpe: 1.06 (upper mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (lower mid). Information ratio: -1.73 (bottom quartile). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.04% (lower mid). Yield to maturity (debt): 6.81% (bottom quartile). Yield to maturity (debt): 6.62% (bottom quartile). Yield to maturity (debt): 7.26% (upper mid). Yield to maturity (debt): 7.12% (lower mid). Yield to maturity (debt): 7.36% (upper mid). Yield to maturity (debt): 7.82% (top quartile). Yield to maturity (debt): 6.44% (bottom quartile). Yield to maturity (debt): 7.78% (upper mid). Yield to maturity (debt): 8.16% (top quartile). Point 10 Modified duration: 1.11 yrs (upper mid). Modified duration: 0.47 yrs (top quartile). Modified duration: 0.53 yrs (upper mid). Modified duration: 3.13 yrs (upper mid). Modified duration: 4.90 yrs (bottom quartile). Modified duration: 4.47 yrs (bottom quartile). Modified duration: 5.74 yrs (bottom quartile). Modified duration: 0.09 yrs (top quartile). Modified duration: 3.40 yrs (lower mid). Modified duration: 3.22 yrs (lower mid). UTI Banking & PSU Debt Fund

Aditya Birla Sun Life Savings Fund

Aditya Birla Sun Life Money Manager Fund

HDFC Banking and PSU Debt Fund

Aditya Birla Sun Life Corporate Bond Fund

HDFC Corporate Bond Fund

ICICI Prudential Long Term Plan

JM Liquid Fund

Aditya Birla Sun Life Medium Term Plan

Axis Strategic Bond Fund

മ്യൂച്വൽ ഫണ്ട് കമ്പനികൾ

നിക്ഷേപകർക്ക് നിക്ഷേപിക്കാൻ കഴിയുന്ന മ്യൂച്വൽ ഫണ്ട് സ്കീമുകൾ നൽകുന്ന 42 മ്യൂച്വൽ ഫണ്ട് കമ്പനികൾ (അസറ്റ് മാനേജ്മെന്റ് കമ്പനികൾ "എ എം സി") ഉണ്ട്. ഈ മ്യൂച്വൽ ഫണ്ട് കമ്പനികൾ സെബി തന്നെ നിയന്ത്രിക്കുന്നു. ശ്രദ്ധേയമായ മ്യൂച്വൽ ഫണ്ട് കമ്പനികളിൽ ചിലത് ഇവയാണ്:

എസ്ബിഐ മ്യൂചൽ ഫണ്ട്

എസ്ബിഐ മ്യൂചൽ ഫണ്ട് 1987 ൽ സ്റ്റേറ്റ് ബാങ്ക് ഓഫ് ഇന്ത്യ സ്ഥാപിതമായി. ഇന്ന് എസ്ബിഐ മ്യൂച്വൽ ഫണ്ട് 1,57,025 കോടി (31 മുതൽ 31 വരെ) ആസ്തികൾ കൈകാര്യം ചെയ്യുന്നു. ഇന്ത്യയിലെ ഏറ്റവും വലിയ അസറ്റ് മാനേജ്മെന്റ് കമ്പനികളിലൊന്നാണിത്. ഇക്വിറ്റി, കടം, സമതുലിത വിഭാഗങ്ങൾക്കായി 70 ഫണ്ടുകളിലായി ഇത് വാഗ്ദാനം ചെയ്യുന്നു.

എച്ച് ഡി എഫ് സി മ്യൂച്വൽ ഫണ്ട്

എച്ച്ഡിഎഫ്സി ഇക്വിറ്റി ഫണ്ടുകൾ, എച്ച് ഡി എഫ് സി ടോപ്പ് 200 ഫണ്ട് തുടങ്ങിയ ചില പേരുടെ പേരാണ് എച്ച്ഡിഎഫ്സി അസറ്റ് മാനേജ്മെന്റ് കമ്പനിയായ എച്ച്ഡിഎഫ്സി അസറ്റ് മാനേജ്മെൻറ് കമ്പനിയായ 2000 ൽ സെറ്റപ്പ്. ഇന്ന്, 2,37,177 കോടിയുടെ ആസ്തി (മാര്ച്ച് 31-2017) കൈകാര്യം ചെയ്യുന്നു. ആസറ്റ് ക്ലാസുകളിലുടനീളം സ്കീമുകൾ ഉണ്ട്, അത് കൈകാര്യം ചെയ്യുന്ന 63-ലധികം സ്കീമുകളാണ്. ഹൌസിംഗ് ഡവലപ്മെന്റ് ഫിനാൻസ് കോർപ്പറേഷൻ (എച്ച് ഡി എഫ് സി) എന്നു വിളിക്കുന്ന വളരെ വലിയ ബാങ്കിംഗ് സ്ഥാപനത്തിന്റെ രക്ഷിതാവും ഇത് പിന്തുണയ്ക്കുന്നു.

റിലയൻസ് മ്യൂച്വൽ ഫണ്ട്

സെറ്റപ്പ് 1995,റിലയൻസ് മ്യൂച്വൽ ഫണ്ട് ഇന്ത്യയിലെ ഏറ്റവും പഴയ മ്യൂച്വൽ ഫണ്ട് കമ്പനികളിലൊന്നാണിത്. കഴിഞ്ഞ രണ്ടു ദശാബ്ദങ്ങളായി സ്ഫോടനശക്തിയോടെ 210890 കോടി രൂപ (മാര്ച്ച് 31-2017) മാനേജ്മെന്റിന് കീഴിലാണ്. റിലയൻസ് വിഷൻ ഫണ്ട്, റിലയൻസ് ഗ്രോത്ത് ഫണ്ട്, റിലയൻസ് ബാങ്കിങ് ഫണ്ട് ആന്റ് റിലയൻസ് ലിക്വിഡ് ഫണ്ട് തുടങ്ങിയവയിൽ ഏറ്റവും പഴയ ഫണ്ടുകൾ കൈകാര്യം ചെയ്യുന്നു.

UTI മ്യൂച്വൽ ഫണ്ട്

UTI മ്യൂച്വൽ ഫണ്ട് ഇന്ത്യയിലെ ഏറ്റവും പഴയ അസറ്റ് മാനേജ്മെന്റ് കമ്പനിയാണ്. യു.ഐ.ടി ട്രസ്റ്റ് ഓഫ് ഇന്ത്യ (യുടിഐ) രൂപവത്കരിച്ചുകൊണ്ട് 1963 ൽ ഇന്ത്യയിൽ മ്യൂച്വൽ ഫണ്ടുകൾ ആരംഭിച്ചു. പിന്നീട് യു.ടി.ഐ വർഷങ്ങളായി വളർന്നു. ഇന്ന്, യുടിഐ എഎംസി 1,36,810 കോടി (31-2017) ആസ്തിയുമായി വളരെ വലിയ ആസ്തി മാനേജറാണ്. യുടിഐ ഇക്വിറ്റി ഫണ്ട്, യുടിഐ എംഎൻസി ഫണ്ട് എന്നിവയാണ് പ്രധാനപ്പെട്ട ചില ഫണ്ടുകൾ. അസറ്റ് ക്ലാസുകളിൽ ഫണ്ട് വാഗ്ദാനം ചെയ്യുന്നു.

ഫ്രാങ്ക്ലിൻ ടെമ്പിൾട്ടൺ മ്യൂച്വൽ ഫണ്ട്

1995 ൽ ഫ്രാങ്ക്ലിൻ മ്യൂച്വൽ ഫണ്ട് സ്ഥാപിച്ചു. 81,615 കോടി രൂപയുടെ ആസ്തിയുള്ള ഒരു വലിയ ഫണ്ട് ഹൌസ് കൂടിയാണ് ഇത്.ഫ്രാങ്ക്ലിൻ ടെമ്പിൾട്ടൺ മ്യൂച്വൽ ഫണ്ട് അമേരിക്കൻ പാരന്റ് ടെമ്പിൾട്ടൻ ഇൻറർനാഷണൽ ഇൻക്., ഫ്രാങ്ക്ലിൻ ടെമ്പിൾട്ടൻ മ്യൂച്വൽ ഫണ്ട് ആണ്

എൽഐസി മ്യൂച്വൽ ഫണ്ട്

ലൈഫ് ഇൻഷുറൻസ് കോർപ്പറേഷൻ ഓഫ് ഇന്ത്യ (എൽഐസി) ആണ് ഈ മ്യൂച്വൽ ഫണ്ട് കമ്പനി 1994 ൽ പ്രവർത്തനമാരംഭിച്ചത്. ഇപ്പോൾ ഇത് 21,475 കോടിയാണ്.

ബ്ലാക്ക് ട്രക്ക് മ്യൂച്വൽ ഫണ്ട്

DSP ബ്ലാക്ക് റോക്ക് മ്യൂച്വൽ ഫണ്ട് ഡിഎസ്പി ഗ്രൂപ്പിനും ബ്ലാക്ക് റോക്കും ഇൻകോർപ്പറേറ്റുകളുടെ സംയുക്ത സംരംഭമാണ് 1996 ൽ സെറ്റ് അപ് ഫണ്ട് ഹൗസ് ആസറ്റ് ക്ലാസുകൾ കൈകാര്യം ചെയ്യുന്നു. ഡി എസ് പി ബ്ലാക്റോക്ക് മൈക്രോ ക്യാച്ച്, ഡി എസ് പി ബ്ലാക്റോക്ക് തുടങ്ങിയ പേരുകൾ കൈകാര്യം ചെയ്യുന്നുടാക്സ്സെവർ ഫണ്ട്

മ്യൂച്ചൽ ഫണ്ടുകളിൽ എങ്ങിനെ നിക്ഷേപിക്കാം

മ്യൂച്ചൽ ഫണ്ടുകളിൽ നിക്ഷേപം നടത്തുന്നതെങ്ങനെ? നിക്ഷേപത്തിനുള്ള വിവിധ വഴികൾ ഉണ്ട്, ഒരാൾക്ക് നേരിട്ട് ഫണ്ട് വീടുകൾക്ക് പോകാം, ഒരു ബ്രോക്കർ സേവനമോവിതരണക്കാരന് അല്ലെങ്കിൽ ഒരു സാമ്പത്തിക ഉപദേഷ്ടാവ് പോലും ഉപയോഗിക്കാം. ഒരു ഡിസ്ട്രിബ്യൂട്ടറുടെ സേവനം പ്രയോജനപ്പെടുത്തുന്നതിന് പകരം ഡിസ്ട്രിബ്യൂട്ടികളുടെ സേവനം പ്രയോജനപ്പെടുത്തുന്നതിന് ധാരാളം ഗുണങ്ങൾ ഉണ്ട്, പ്രോസസ്സ് മേലുള്ള ഒരാൾക്ക് വിതരണക്കാരന് ഉപയോഗിക്കാൻ കഴിയും, അവ വാങ്ങുമ്പോഴും അവ വാങ്ങുകയോ വാങ്ങുകയോ അവ വാങ്ങുകയോ ചെയ്യുകയോ അല്ലെങ്കിൽ നിക്ഷേപകർക്ക് എളുപ്പമാക്കുകയോ ചെയ്യാം. . ഇന്ന്, നിക്ഷേപകർക്ക് ഓൺലൈനിൽ മ്യൂച്ച്വൽ ഫണ്ടുകൾ വാങ്ങാനും മുഴുവൻ പ്രക്രിയ പൂർത്തിയാക്കാനും വീട്ടിൽ ഇരിക്കാനും സാധിക്കും.

മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപ പദ്ധതികൾ

മ്യൂച്ചൽ ഫണ്ടിന്റെ നിക്ഷേപ പദ്ധതികൾ നിക്ഷേപകന്റെ അപകടസാധ്യതയുള്ള പ്രൊഫൈലാണ് നൽകുന്നത്. ഉയർന്ന റിസ്ക് എടുക്കുന്നവർക്ക്, ഇക്വിറ്റി ഫണ്ടുകളും കുറഞ്ഞ റിസ്ക് ഉള്ളവർക്ക് ഡെബിറ്റ് / മണി മാർക്കറ്റ് ഫണ്ടും ഉണ്ട്. ഒരു വീട്, കാർ അല്ലെങ്കിൽ മറ്റേതെങ്കിലും ആസ്തി വാങ്ങുന്നത് പോലുള്ള ലക്ഷ്യം നേടാൻ വിവിധ കാൽക്കുലേറ്റർമാർക്ക് ലക്ഷ്യം ആസൂത്രണം ചെയ്യാൻ കഴിയും. ഒരു സമയ പരിധിക്കുള്ളിൽ ഒരു SIP ഉപയോഗിക്കുന്നത് ഈ ലക്ഷ്യങ്ങൾ നേടിയെടുക്കാൻ സാധിക്കും. കൂടാതെ, ഉപയോഗിക്കുന്നത്അസറ്റ് അലോക്കേഷൻ ഒരാൾക്ക് നേരിടാൻ സാധ്യതയുള്ള റിസ്സിന്റെ നിലവാരത്തിലുള്ള ആസ്തികളുടെ മിക്സ് തിരഞ്ഞെടുക്കാൻ കഴിയും.

മ്യൂച്ച്വല് ഫന്ഡ് എന്എഎ

വ്യവസായം വളരെ സുതാര്യമാണ്; ദിവസേന അവരുടെ വിലകൾ പ്രസിദ്ധീകരിക്കുന്നതിന് ഫണ്ടുകൾ ആവശ്യമാണ്. വിലയെ നെസ്സ് അസെറ്റ് വാല്യു എന്ന് വിളിക്കുന്നു (ഒന്നുമില്ല). എല്ലാ മ്യൂച്വൽ ഫണ്ടുകളും സെബി അവരുടെ നാവ് പ്രസിദ്ധീകരിക്കുന്നതിന് ആവശ്യപ്പെടുന്നു. മിക്ക എഎംസി വെബ്സൈറ്റുകളിലെയും അതുപോലെ സുതാര്യത ഉറപ്പാക്കാൻ AMFI വെബ്സൈറ്റിലുമാണ് എൻഎവികൾ പ്രസിദ്ധീകരിക്കുന്നത്.

മ്യൂച്വൽ ഫണ്ട് കാൽക്കുലേറ്റർ

മ്യൂച്വൽ ഫണ്ട് കാൽക്കുലേറ്റർ SIP കൾ ഉപയോഗിച്ച് ലക്ഷ്യങ്ങൾ ആസൂത്രണം ചെയ്യുന്നതിനും, വ്യവസ്ഥാപിതമായ നിക്ഷേപ പദ്ധതി ഉപയോഗിച്ച് എങ്ങനെ വളരുവാൻ കഴിയുമെന്നതും കാണാൻ വളരെ പ്രധാന ഉപകരണമാണ്. പ്രതീക്ഷിത വളർച്ചാ നിരക്കും പണപ്പെരുപ്പവും പോലുള്ള അടിസ്ഥാന ഇൻപുട്ടുകൾ എടുക്കുന്നത് എല്ലാത്തരം കണക്കുകൂട്ടലുകളും ചെയ്യാൻ കഴിയും. ഇവിടെ കാൽക്കുലേറ്റർ ആക്സസ് ചെയ്യുക:

മ്യൂച്ച്വല് ഫന്ഡുകള്: ഇന്ഡക്സ് ഫന്ഡുകള്

മ്യൂച്വൽ ഫണ്ട് പ്ലാറ്റ്ഫോമില് ഇന്ന് നിരവധി ഇന്ഡക്സ് ഫന്ഡുകള് ലഭ്യമാണ്. വിവിധ മ്യൂച്വൽ ഫണ്ട് കമ്പനികൾ ഇവ വാഗ്ദാനം ചെയ്യുന്നു. ഇന്ഡക്സ് ഫന്ഡുകളേക്കാളും വ്യത്യസ്തമാണ്എക്സ്ചേഞ്ച് ട്രേഡഡ് ഫണ്ട് മ്യൂചൽ ഫണ്ട് പ്ലാറ്റ്ഫോം (ഇടിഎഫ്), നിഫ്റ്റി ഇ.റ്റി.എഫ്., ഗോൾഡ് ഇടുഎഫ്എക്സ് തുടങ്ങിയവയുടെ ഫണ്ട് രൂപത്തിൽ ലഭ്യമാണ്.

മ്യൂച്ച്വല് ഫന്ഡ് റേറ്റിംഗ്

ഇന്നത്തെ മ്യൂച്ചൽ ഫണ്ടുകളുടെ റേറ്റിംഗുകൾ ക്രിസിൽ, ഐസിഎആർഎ, മോർണിംഗ്സ്റ്റാർ തുടങ്ങിയ നിരവധി കളിക്കാർ നൽകിയിട്ടുണ്ട്.മ്യൂച്വൽ ഫണ്ട് റേറ്റിംഗുകൾ അന്തിമ റേറ്റിംഗിൽ എത്തുന്നതിന് സാധാരണയായി ഒട്ടേറെ ഗുണനിലവാരമുള്ളതും ഗുണനിലവാരവുമായ ഘടകങ്ങൾ സ്വീകരിക്കുന്നു. മ്യൂച്ചൽ ഫണ്ട് റേറ്റിംഗ് പദ്ധതി തിരഞ്ഞെടുക്കുന്നതിൽ നിക്ഷേപകനുള്ള നല്ല ആരംഭ സ്ഥലം ആണ്.

ഇന്ന് ചില്ലറ നിക്ഷേപകർക്ക് മ്യൂച്ച്വൽ ഫണ്ടുകൾ ഒരു പ്രധാന മാർഗമായി മാറിയിരിക്കുന്നു. നിക്ഷേപകർക്ക് ഏറ്റവും മികച്ച ഫണ്ട് തെരഞ്ഞെടുക്കുക. ഈ യാത്രയിൽ സഹായിക്കാൻ ശരിയായ വിതരണക്കാരും ഉപദേശകരുമായ നിക്ഷേപങ്ങളിൽ നിക്ഷേപിക്കുന്നതിനുള്ള ഫണ്ടുകൾ മനസിലാക്കുന്നതിൽ ഗവേഷകർ എല്ലായ്പ്പോഴും ഗവേഷണം നടത്തേണ്ടതുണ്ട്.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടന്നു. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് ഉറപ്പൊന്നുമില്ല. ഏതെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ പരിശോധിക്കുക.

Thanks A Lot for more valuable information. Please provide such information on insurance life and health

Best mutual fund for 2 to 5 year investment in single schemes

Educative and very Useful information. Thank you.

Great Read. Informative Page about all types of mutual funds.