SWP Vs ലാഭവിഹിതം

ഏതാണ് നല്ലത്?

SWP Vs ലാഭവിഹിതം? രണ്ടുപേർക്കുമിടയിൽ തിരഞ്ഞെടുപ്പുകൾ നടത്തേണ്ടിവരുമ്പോഴെല്ലാം വ്യക്തികൾ ആശയക്കുഴപ്പത്തിലാണ്. രണ്ട് ഓപ്ഷനുകളും സമാനമാണെന്ന് തോന്നുമെങ്കിലും, അവ തമ്മിൽ വലിയ വ്യത്യാസങ്ങളുണ്ട്. സമഗ്രമായ ഒരു കുറിപ്പിൽ, എസ്ഡബ്ല്യുപിയിൽ (സിസ്റ്റമാറ്റിക് പിൻവലിക്കൽ പ്ലാൻ) വ്യക്തികൾക്ക് കൃത്യമായ ഇടവേളകളിൽ അവരുടെ മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപത്തിൽ നിന്ന് മുൻകൂട്ടി നിശ്ചയിച്ച തുക റിഡീം ചെയ്യാൻ കഴിയും. ഡിവിഡന്റ് ഓപ്ഷനിൽ ആയിരിക്കുമ്പോൾ, മ്യൂച്വൽ ഫണ്ട് സ്കീം ഒരു നിശ്ചിത തുകയിലേക്ക് ക്രെഡിറ്റ് ചെയ്യുന്നുനിക്ഷേപകൻസൃഷ്ടിച്ച ലാഭത്തിൽ നിന്നുള്ള അക്കൗണ്ട്. അതിനാൽ, എസ്ഡബ്ല്യുപിയും ഡിവിഡന്റും തമ്മിലുള്ള വ്യത്യാസങ്ങൾ നമുക്ക് മനസ്സിലാക്കാംമ്യൂച്വൽ ഫണ്ടുകൾ പണം ക്രെഡിറ്റ് ചെയ്യുന്നതിന്റെ കാലാവധി, നിക്ഷേപകന് തിരികെ നൽകുന്ന തുക, എന്നിങ്ങനെയുള്ള വിവിധ പാരാമീറ്ററുകളുമായി ബന്ധപ്പെട്ട്.

മ്യൂച്വൽ ഫണ്ടിലെ SWP എന്താണ് അർത്ഥമാക്കുന്നത്?

ചിട്ടയായ പിൻവലിക്കൽ പദ്ധതി അല്ലെങ്കിൽ മ്യൂച്വൽ ഫണ്ടുകളിലെ എസ്ഡബ്ല്യുപി പണം വീണ്ടെടുക്കുന്നതിനുള്ള ഒരു ചിട്ടയായ സാങ്കേതികതയാണ്. ഇത് വിപരീതമാണ്എസ്.ഐ.പി. എസ്ഡബ്ല്യുപിയിൽ, വ്യക്തികൾ ആദ്യം മ്യൂച്വൽ ഫണ്ട് സ്കീമിൽ ഗണ്യമായ തുക നിക്ഷേപിക്കുന്നു, പൊതുവെ റിസ്ക് കുറവാണ് (ഉദാഹരണം,ലിക്വിഡ് ഫണ്ടുകൾ അല്ലെങ്കിൽ അൾട്രാഹ്രസ്വകാല ഫണ്ടുകൾ). ശേഷംനിക്ഷേപിക്കുന്നു, വ്യക്തികൾ കൃത്യമായ ഇടവേളകളിൽ മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപത്തിൽ നിന്ന് ഒരു നിശ്ചിത തുക പിൻവലിക്കാൻ തുടങ്ങുന്നു. സ്ഥിരമായ ഒരു ഉറവിടം തേടുന്ന വ്യക്തികൾക്ക് ഈ സ്കീം അനുയോജ്യമാണ്വരുമാനം. ഈ സാഹചര്യത്തിൽ, മ്യൂച്വൽ ഫണ്ട് സ്കീമുകളിൽ നിക്ഷേപിച്ച പണവും സ്കീം വിഭാഗത്തെ അടിസ്ഥാനമാക്കി വരുമാനം സൃഷ്ടിക്കുന്നു. ദിമോചനം പ്രതിവാരം, പ്രതിമാസം അല്ലെങ്കിൽ ത്രൈമാസികം എന്നിങ്ങനെയുള്ള ആവൃത്തിയെ അടിസ്ഥാനമാക്കി വ്യക്തികൾക്ക് ആവൃത്തി ഇഷ്ടാനുസൃതമാക്കാവുന്നതാണ്.

മ്യൂച്വൽ ഫണ്ടിലെ ഡിവിഡന്റ് പ്ലാൻ എങ്ങനെയാണ് പ്രവർത്തിക്കുന്നത്?

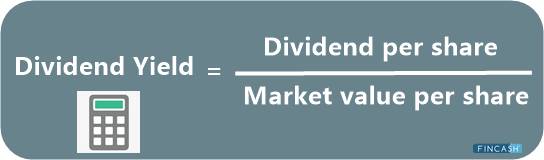

മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ് ഒരു മ്യൂച്വൽ ഫണ്ട് സ്കീം വഴി നേടുന്ന യൂണിറ്റ് ഹോൾഡർമാർക്കിടയിൽ വിതരണം ചെയ്യുന്ന ലാഭത്തിന്റെ വിഹിതത്തെ സൂചിപ്പിക്കുന്നു. ഇവിടെ, മ്യൂച്വൽ ഫണ്ട് സ്കീമിന് അതേ സ്കീമിന്റെ യൂണിറ്റ് ഉടമകൾക്ക് മാത്രമേ ലാഭവിഹിതം വിതരണം ചെയ്യാൻ കഴിയൂ. ഈ ഡിവിഡന്റ് സ്കീമിന്റെ യഥാർത്ഥ ലാഭത്തിൽ നിന്നാണ് വിതരണം ചെയ്യുന്നത്. റിയലൈസ്ഡ് ലാഭം എന്നത് സ്കീം വിൽക്കുന്നതിലൂടെ ഉണ്ടാകുന്ന ലാഭത്തെ സൂചിപ്പിക്കുന്നുഅടിവരയിടുന്നു പോർട്ട്ഫോളിയോയുടെ ഭാഗമായ ആസ്തികൾ. എന്നിരുന്നാലും, വർദ്ധനവ് കാരണം ലാഭം ഇതിൽ ഉൾപ്പെടുന്നില്ലഅല്ല. ലാഭവിഹിതത്തിന്റെ ആവൃത്തി ത്രൈമാസികം, പ്രതിമാസം, ദിവസേന മുതലായവ ആകാം. ലാഭവിഹിതത്തിൽ നിന്നാണ് ലാഭവിഹിതം നൽകുന്നത് എന്നതിനാൽ, അത് NAV മൂല്യം കുറയുന്നതിന് കാരണമാകുന്നു. ആനുകാലിക വരുമാനം തേടുന്ന വ്യക്തികൾക്ക് ഈ സ്കീം അനുയോജ്യമാണ്. ലാഭവിഹിതത്തിന്റെ കാര്യത്തിൽ, വ്യക്തികൾ സർക്കാരിന് ഒരു നികുതിയും നൽകേണ്ടതില്ല.

VALUE AT END OF TENOR:₹5,927SWP Calculator

SWP Vs ഡിവിഡന്റ്: വ്യത്യാസങ്ങൾ മനസ്സിലാക്കൽ

എസ്ഡബ്ല്യുപിയും ഡിവിഡന്റും വ്യക്തികൾക്ക് സ്ഥിരമായ വരുമാനം നേടുന്നതിന് കാരണമാകുമെങ്കിലും, അവ രണ്ടും തമ്മിൽ വ്യത്യാസങ്ങളുണ്ട്. അതിനാൽ, SWP യും ഡിവിഡന്റും തമ്മിലുള്ള വ്യത്യാസങ്ങൾ നമുക്ക് മനസ്സിലാക്കാം.

മടങ്ങുന്നു

എസ്ഡബ്ല്യുപി മ്യൂച്വൽ ഫണ്ടുകളിൽ നിന്ന് ചിട്ടയായ പണം വീണ്ടെടുക്കുന്ന പ്രക്രിയയായതിനാൽ, ഈ സാഹചര്യത്തിൽ വ്യക്തികൾക്ക് മുൻകൂട്ടി നിശ്ചയിച്ച തുക ലഭിക്കും. എന്നിരുന്നാലും, ഡിവിഡന്റുകളുടെ കാര്യത്തിൽ, റിട്ടേണുകൾ നിശ്ചയിച്ചിട്ടില്ല. കാരണം, മ്യൂച്വൽ ഫണ്ട് സ്കീം അതിന്റെ പോർട്ട്ഫോളിയോയുടെ ഭാഗമായ അടിസ്ഥാന ആസ്തികൾ വിറ്റ് ലാഭം ഉണ്ടാക്കുന്നു.

അനുയോജ്യത

എ തിരയുന്ന വ്യക്തികൾക്ക് SWP പൊതുവെ അനുയോജ്യമാണ്സ്ഥിര വരുമാനം ഉറവിടം പ്രത്യേകിച്ച്, വിരമിച്ചവർ. വിരമിച്ചവർക്ക് പെൻഷനു പകരമായി ഉപയോഗിക്കാമെന്നതിനാലാണിത്. കൂടാതെ, നിക്ഷേപം പ്രതീക്ഷിക്കുന്ന വരുമാനം സൃഷ്ടിക്കുന്നു. എന്നിരുന്നാലും, തുക നിശ്ചയിച്ചാലും ഇല്ലെങ്കിലും ആനുകാലിക വരുമാനം തേടുന്ന വ്യക്തികൾക്ക് ഡിവിഡന്റ് ഓപ്ഷൻ അനുയോജ്യമാണ്.

Talk to our investment specialist

മൂലധന മണ്ണൊലിപ്പ്

SWP ഫലം കുറയുന്നുമൂലധനം നിക്ഷേപം അല്ലെങ്കിൽ മൂലധന ശോഷണം കാരണം വീണ്ടെടുക്കൽ നടക്കുന്നത് നിക്ഷേപത്തിൽ നിന്നല്ല, നിക്ഷേപത്തിൽ നിന്ന് ഉണ്ടാകുന്ന വരുമാനത്തിൽ നിന്നല്ല. എന്നിരുന്നാലും, ലാഭവിഹിതത്തിന്റെ കാര്യത്തിൽ, മൂലധനത്തിൽ കുറവില്ല.

എൻഎവിയിൽ കുറവ്

മ്യൂച്വൽ ഫണ്ടിന്റെ ലാഭവിഹിതത്തിന്റെ കാര്യത്തിൽ, ലാഭം എൻഎവിയുടെ ഭാഗമായി വിതരണം ചെയ്യുന്നതിനാൽ എൻഎവിയിൽ കുറവുണ്ട്. എന്നിരുന്നാലും, എസ്ഡബ്ല്യുപിയിൽ, എൻഎവിയിൽ കുറവൊന്നുമില്ല, നിക്ഷേപ തുകയോ യൂണിറ്റുകളുടെ എണ്ണമോ മാത്രമേ കുറയൂ.

സ്കീമിന്റെ തരം

എസ്ഡബ്ല്യുപിയെ ആശ്രയിക്കുന്ന വ്യക്തികൾ സാധാരണയായി ലിക്വിഡ് ഫണ്ടുകൾ അല്ലെങ്കിൽ അൾട്രാ ഹ്രസ്വകാല ഫണ്ടുകൾ പോലുള്ള കുറഞ്ഞ അപകടസാധ്യതയുള്ള മ്യൂച്വൽ ഫണ്ട് സ്കീമുകൾ തിരഞ്ഞെടുക്കുന്നു. കാരണം, അത്തരം സ്കീമുകളിൽ, മൂലധന സ്ഥാനം മാറ്റമില്ലാതെ തുടരുന്നു. എന്നിരുന്നാലും, മ്യൂച്വൽ ഫണ്ട് ലാഭവിഹിതത്തിന്റെ കാര്യത്തിൽ, വ്യക്തികൾക്ക് നിക്ഷേപത്തിന്റെ കാലാവധിയെ ആശ്രയിച്ച് ഏത് തരത്തിലുള്ള സ്കീമും തിരഞ്ഞെടുക്കാം.റിസ്ക് വിശപ്പ്.

നികുതി ആഘാതം

മ്യൂച്വൽ ഫണ്ടുകളിൽ നിന്നുള്ള വീണ്ടെടുക്കലായി SWP കണക്കാക്കപ്പെടുന്നു, അതിനാൽ മൂലധന നേട്ടത്തിന്റെ രൂപത്തിൽ നികുതി ആകർഷിക്കുന്നു. നിക്ഷേപത്തിന്റെ കാര്യത്തിൽഡെറ്റ് ഫണ്ട്, പിൻവലിക്കൽ പ്രക്രിയ 36 മാസത്തിനുള്ളിൽ ആരംഭിക്കുകയാണെങ്കിൽ, അത് ഹ്രസ്വകാലത്തിന് കീഴിൽ വരുംമൂലധന നേട്ടം (എസ്ടിസിജി) വ്യക്തിയുടെ വരുമാന സ്ലാബ് നിരക്കുകൾ അനുസരിച്ച് ഈടാക്കുന്നു. എന്നിരുന്നാലും, SWP 36 മാസത്തിന് ശേഷം ആരംഭിക്കുകയാണെങ്കിൽ, അത് ദീർഘകാല മൂലധന നേട്ടം (LTCG) ആകർഷിക്കുന്നു, ഇത് ഇൻഡെക്സേഷൻ ആനുകൂല്യങ്ങൾക്കൊപ്പം 20% നികുതിയും ആകർഷിക്കുന്നു. ഒരു ഇക്വിറ്റി ഫണ്ടിലെ നിക്ഷേപങ്ങൾക്ക്, SWP 12 മാസത്തിനുള്ളിൽ ആണെങ്കിൽ, അത് 15% ഈടാക്കുന്ന STCG-യെ ആകർഷിക്കുന്നു. ഇൻഇക്വിറ്റി ഫണ്ടുകൾ, F.Y വരെ LTCG ഒഴിവാക്കിയിരുന്നു. 2017-18. എന്നിരുന്നാലും, F.Y മുതൽ. 2018-19, ഇക്വിറ്റി ഫണ്ടുകൾ ഇൻഡെക്സേഷൻ ആനുകൂല്യങ്ങളില്ലാതെ 10% (കൂടാതെ സെസും) 1 ലക്ഷം രൂപയ്ക്ക് മുകളിലുള്ള LTCG ആകർഷിക്കുന്നു.

പക്ഷേ, മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റുകളിൽ അത് അങ്ങനെയല്ല. മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റുകൾ നിക്ഷേപകന്റെ അവസാനത്തിൽ നികുതി ഈടാക്കില്ല. എന്നാൽ പകരം, ഡെറ്റ് ഫണ്ടുകളുടെ കാര്യത്തിൽ, ഫണ്ട് ഹൗസ് 25% ഡിവിഡന്റ് ഡിസ്ട്രിബ്യൂഷൻ ടാക്സ് നൽകുന്നു (കൂടാതെ സർചാർജ് & സെസ്). കൂടാതെ, ഇക്വിറ്റി ഫണ്ടുകളുടെ കാര്യത്തിൽ, ഫണ്ട് ഹൗസുകൾ ഡിവിഡന്റ് ഡിസ്ട്രിബ്യൂഷൻ ടാക്സ് 10% (കൂടാതെ സർചാർജും സെസും) നൽകേണ്ടതുണ്ട്.

ആവൃത്തി

എസ്ഡബ്ല്യുപിയുടെ കാര്യത്തിൽ ആവൃത്തി ത്രൈമാസമോ പ്രതിമാസമോ പ്രതിവാരമോ പോലുള്ള വ്യക്തികൾക്ക് ഇഷ്ടാനുസൃതമാക്കാനാകും. എന്നിരുന്നാലും, ഡിവിഡന്റുകളുടെ കാര്യത്തിൽ, ആവൃത്തി സാധാരണയായി മുൻകൂട്ടി നിശ്ചയിച്ചിട്ടുള്ളതാണ്, അത് ദിവസേനയുള്ള ലാഭവിഹിതം, പ്രതിമാസ ലാഭവിഹിതം, പ്രതിവാര ലാഭവിഹിതം മുതലായവ ആകാം.

ഓപ്ഷൻ നിർത്തുന്നു

വ്യക്തികൾക്ക് ആവശ്യമെങ്കിൽ SWP നിർത്താനും മ്യൂച്വൽ ഫണ്ട് സ്കീമിൽ നിന്ന് മുഴുവൻ പണവും പിൻവലിക്കാനും കഴിയും. എന്നിരുന്നാലും, ഡിവിഡന്റ് ഓപ്ഷൻ നിർത്തുന്നത് വ്യക്തികൾക്ക് ബുദ്ധിമുട്ടാണ്. കാരണം, ഇത് നിക്ഷേപം നടത്തുന്ന ഒരു തരം സ്കീമാണ്, ലാഭവിഹിതം നിർത്താൻ വ്യക്തികൾ സ്കീമിൽ നിന്ന് അവരുടെ മുഴുവൻ ഓഹരിയും വീണ്ടെടുക്കേണ്ടതുണ്ട്.

അച്ചടക്കമുള്ള പിൻവലിക്കൽ ശീലം

സ്കീമിൽ നിന്ന് ഒരു നിശ്ചിത തുക മാത്രമേ പിൻവലിക്കൂ എന്നതിനാൽ SWP വ്യക്തികൾക്കിടയിൽ അച്ചടക്കമുള്ള പിൻവലിക്കൽ ശീലം സൃഷ്ടിക്കുന്നു. എന്നിരുന്നാലും, സ്കീമിന്റെ പ്രകടനത്തെ അടിസ്ഥാനമാക്കി ഡിവിഡന്റ് തുക വ്യത്യാസപ്പെട്ടുകൊണ്ടിരിക്കുന്നതിനാൽ ഡിവിഡന്റുകൾ അച്ചടക്കത്തോടെ പിൻവലിക്കൽ ശീലം വളർത്തിയെടുക്കുന്നില്ല.

SWP Vs ഡിവിഡന്റ് തമ്മിലുള്ള മുകളിൽ പറഞ്ഞ വ്യത്യാസങ്ങൾ ചുവടെ നൽകിയിരിക്കുന്ന പട്ടികയിൽ സംഗ്രഹിച്ചിരിക്കുന്നു.

| പരാമീറ്ററുകൾ | എസ്.ഡബ്ല്യു.പി | ലാഭവിഹിതം |

|---|---|---|

| മടങ്ങുന്നു | സ്ഥിരമായ വീണ്ടെടുക്കൽ | സ്കീമിന്റെ പ്രകടനത്തിൽ ലാഭവിഹിതം വ്യത്യാസപ്പെടുന്നു |

| അനുയോജ്യത | കൃത്യമായ ഇടവേളകളിൽ സ്ഥിരമായ വരുമാനം തേടുന്ന വിരമിച്ച വ്യക്തികൾക്ക് സാധാരണയായി അനുയോജ്യമാണ് | ആനുകാലിക വരുമാനം തേടുന്ന വ്യക്തികൾക്ക് അനുയോജ്യം |

| മൂലധന മണ്ണൊലിപ്പ് | അതെ | ഇല്ല |

| എൻഎവിയിൽ കുറവ് | ഇല്ല | അതെ |

| സ്കീമിന്റെ തരം | സാധാരണയായി, കുറഞ്ഞ അപകടസാധ്യതയുള്ള മ്യൂച്വൽ ഫണ്ട് സ്കീമുകളിൽ നിക്ഷേപിക്കാൻ തിരഞ്ഞെടുക്കുക (ഉദാഹരണം ലിക്വിഡ് ഫണ്ടുകൾ) | നിക്ഷേപ കാലാവധിയും വ്യക്തികളുടെ റിസ്ക് വിശപ്പും അടിസ്ഥാനമാക്കി ഏത് തരത്തിലുള്ള മ്യൂച്വൽ ഫണ്ട് സ്കീമുകളും തിരഞ്ഞെടുക്കാം |

| നിക്ഷേപകരിൽ നികുതി ആഘാതം | നിക്ഷേപകന്റെ അവസാനത്തിൽ മൂലധന നേട്ട നികുതി ആകർഷിക്കുന്നു | നിക്ഷേപകന്റെ അവസാനം നികുതി ആകർഷിക്കുന്നില്ല |

| ആവൃത്തി | ത്രൈമാസ, പ്രതിമാസ, പ്രതിവാര, എന്നിങ്ങനെ | പ്രതിദിന, പ്രതിവാര, പ്രതിമാസ, അങ്ങനെ |

| നിർത്തുന്നു | വ്യക്തികൾക്ക് SWP നിർത്താൻ കഴിയും | സ്കീമിൽ നിന്ന് ലഭിക്കുന്ന ലാഭവിഹിതം തടയാൻ വ്യക്തികൾക്ക് കഴിയില്ല |

| അച്ചടക്കമുള്ള പിൻവലിക്കൽ ശീലം | അച്ചടക്കമുള്ള പിൻവലിക്കൽ ശീലം സൃഷ്ടിക്കുന്നു | ഡിവിഡന്റുകളുടെ കാര്യത്തിൽ ഇത് ബാധകമല്ല |

മികച്ച SWP മ്യൂച്വൽ ഫണ്ടുകൾ 2022

എസ്ഡബ്ല്യുപിയെ സംബന്ധിച്ചിടത്തോളം, ലിക്വിഡ് ഫണ്ടുകൾ പോലുള്ള റിസ്ക്-കപ്പാസിറ്റി കുറവുള്ള സ്കീമുകളിൽ നിക്ഷേപിക്കാൻ വ്യക്തികൾ സാധാരണയായി തിരഞ്ഞെടുക്കുന്നു. അതിനാൽ, ചിലത്മികച്ച ലിക്വിഡ് ഫണ്ടുകൾ എസ്ഡബ്ല്യുപി ഓപ്ഷനായി തിരഞ്ഞെടുക്കാവുന്നവ താഴെ പറയുന്ന രീതിയിൽ പട്ടികപ്പെടുത്തിയിരിക്കുന്നു.

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,620.18

↑ 0.45 ₹169 0.6 1.5 2.9 6.4 6.6 6.62% 1M 1M PGIM India Insta Cash Fund Growth ₹352.686

↑ 0.06 ₹546 0.5 1.5 2.9 6.3 6.5 6.43% 26D 29D JM Liquid Fund Growth ₹73.8844

↑ 0.01 ₹2,703 0.6 1.5 2.9 6.2 6.4 6.44% 1M 2D 1M 4D Axis Liquid Fund Growth ₹3,017.3

↑ 0.55 ₹39,028 0.6 1.5 3 6.4 6.6 6.5% 27D 30D Tata Liquid Fund Growth ₹4,267.1

↑ 0.80 ₹30,626 0.5 1.5 2.9 6.4 6.5 6.08% 1M 28D 1M 28D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund Axis Liquid Fund Tata Liquid Fund Point 1 Bottom quartile AUM (₹169 Cr). Bottom quartile AUM (₹546 Cr). Lower mid AUM (₹2,703 Cr). Highest AUM (₹39,028 Cr). Upper mid AUM (₹30,626 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (28 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.37% (upper mid). 1Y return: 6.35% (bottom quartile). 1Y return: 6.24% (bottom quartile). 1Y return: 6.38% (top quartile). 1Y return: 6.35% (lower mid). Point 6 1M return: 0.56% (top quartile). 1M return: 0.55% (bottom quartile). 1M return: 0.55% (lower mid). 1M return: 0.56% (upper mid). 1M return: 0.55% (bottom quartile). Point 7 Sharpe: 2.72 (bottom quartile). Sharpe: 2.89 (lower mid). Sharpe: 2.30 (bottom quartile). Sharpe: 3.16 (top quartile). Sharpe: 2.93 (upper mid). Point 8 Information ratio: -0.70 (bottom quartile). Information ratio: -0.09 (lower mid). Information ratio: -1.73 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.62% (top quartile). Yield to maturity (debt): 6.43% (bottom quartile). Yield to maturity (debt): 6.44% (lower mid). Yield to maturity (debt): 6.50% (upper mid). Yield to maturity (debt): 6.08% (bottom quartile). Point 10 Modified duration: 0.08 yrs (lower mid). Modified duration: 0.07 yrs (top quartile). Modified duration: 0.09 yrs (bottom quartile). Modified duration: 0.07 yrs (upper mid). Modified duration: 0.16 yrs (bottom quartile). Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

Axis Liquid Fund

Tata Liquid Fund

മ്യൂച്വൽ ഫണ്ട് ഓൺലൈനിൽ എങ്ങനെ നിക്ഷേപിക്കാം?

Fincash.com-ൽ ആജീവനാന്ത സൗജന്യ നിക്ഷേപ അക്കൗണ്ട് തുറക്കുക.

നിങ്ങളുടെ രജിസ്ട്രേഷനും KYC പ്രക്രിയയും പൂർത്തിയാക്കുക

രേഖകൾ അപ്ലോഡ് ചെയ്യുക (പാൻ, ആധാർ മുതലായവ).കൂടാതെ, നിങ്ങൾ നിക്ഷേപിക്കാൻ തയ്യാറാണ്!

ഉപസംഹാരം

അതിനാൽ, എസ്ഡബ്ല്യുപിയും ഡിവിഡന്റും തമ്മിൽ ധാരാളം വ്യത്യാസങ്ങൾ ഉണ്ടെന്ന് നിഗമനം ചെയ്യാം. എന്നിരുന്നാലും, വ്യക്തികൾ അവരുടെ ആവശ്യങ്ങൾക്ക് അനുയോജ്യമായതും ലക്ഷ്യങ്ങളുമായി പൊരുത്തപ്പെടുന്നതുമായ ശരിയായ ഓപ്ഷൻ തിരഞ്ഞെടുക്കണം. ഇത് അവരുടെ ലക്ഷ്യങ്ങൾ കൃത്യസമയത്ത് കൈവരിക്കാൻ അവരെ സഹായിക്കും.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.