മ്യൂച്വൽ ഫണ്ട്: ഡിവിഡന്റ് ഓപ്ഷൻ അല്ലെങ്കിൽ ഗ്രോത്ത് ഓപ്ഷൻ

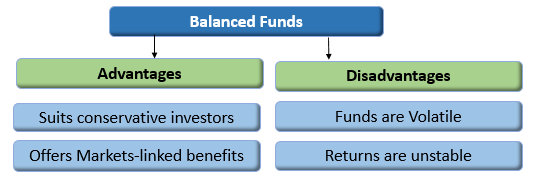

മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ് ലഭിക്കുമ്പോൾ നിങ്ങൾക്ക് സന്തോഷം തോന്നുന്നില്ലേ? അതെ, നിങ്ങൾ ചെയ്യുന്നു. മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ് അതിന്റെ യൂണിറ്റ് ഹോൾഡർമാർക്കിടയിൽ ഒരു മ്യൂച്വൽ ഫണ്ട് സ്കീമാണ് വിതരണം ചെയ്യുന്നത്.മ്യൂച്വൽ ഫണ്ടുകൾ അവരുടെ ഗ്രഹിച്ച ലാഭത്തിനെതിരായ ലാഭവിഹിതം വിതരണം ചെയ്യുക, അവരുടെ പുസ്തക ലാഭത്തിലോ പേപ്പർ ലാഭത്തിലോ അല്ല. യഥാർത്ഥ ലാഭം എന്നാൽ മ്യൂച്വൽ ഫണ്ട് സ്കീമിന്റെ വിൽപ്പനയ്ക്കെതിരെ നേടിയ ലാഭം എന്നാണ് അർത്ഥമാക്കുന്നത്അടിവരയിടുന്നു പോർട്ട്ഫോളിയോയിലെ ആസ്തികൾ. മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ് എന്ന ആശയവുമായി ബന്ധപ്പെട്ട ചില മിഥ്യാധാരണകൾ ഉണ്ട്, അത് ആകർഷിക്കുന്നതായി തോന്നുന്നു. അതിനാൽ, മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ് പ്ലാനുകളിലെ മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപം, എങ്ങനെ നിക്ഷേപിക്കണം എന്നിങ്ങനെയുള്ള മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റിന്റെ വിവിധ വശങ്ങൾ നമുക്ക് മനസ്സിലാക്കാം.എസ്.ഐ.പി മ്യൂച്വൽ ഫണ്ട്, മ്യൂച്വൽ ഫണ്ടിന്റെ പിന്നിലെ മിഥ്യ ചില മ്യൂച്വൽ ഫണ്ട് കമ്പനികളുടെ ലാഭവിഹിതംവഴിപാട് മികച്ച ഡിവിഡന്റ് പ്ലാനുകൾ, ഡിവിഡന്റ് പ്ലാനുകളുടെ നികുതി വശങ്ങൾ തുടങ്ങിയവ.

Talk to our investment specialist

മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ്: അർത്ഥം

മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ്, ലളിതമായി പറഞ്ഞാൽ, മ്യൂച്വൽ ഫണ്ട് സ്കീം അതിന്റെ യൂണിറ്റ് ഹോൾഡർമാർക്ക് വിതരണം ചെയ്യുന്ന യഥാർത്ഥത്തിൽ നേടിയ ലാഭത്തിലെ ഒരു വിഹിതമാണ്. മുമ്പത്തെ ഖണ്ഡികകളിൽ ചർച്ച ചെയ്തതുപോലെ തിരിച്ചറിഞ്ഞ ലാഭം, മ്യൂച്വൽ ഫണ്ട് സ്കീം വഴി നേടിയ യഥാർത്ഥ ലാഭത്തെ സൂചിപ്പിക്കുന്നു.വരുമാനം പോർട്ട്ഫോളിയോയിലെ അതിന്റെ അടിസ്ഥാന ആസ്തികളുടെ വിൽപ്പനയിൽ നിന്ന് ജനറേറ്റുചെയ്യുന്നത്. തിരിച്ചറിഞ്ഞ ലാഭവും പുസ്തക ലാഭവും തമ്മിൽ ആശയക്കുഴപ്പത്തിലാക്കരുത്. പുസ്തക ലാഭം അറ്റ ആസ്തി മൂല്യത്തിലെ വർദ്ധനവ് പരിഗണിക്കുന്നതിനാലാണിത്അല്ല അടിസ്ഥാന ആസ്തികളും. എൻഎവിയിലെ വർദ്ധനവ് യാഥാർത്ഥ്യമാക്കാത്ത ലാഭത്തിന്റെ ഭാഗമാണ്.

മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ് ഒരു പ്രത്യേക സ്കീമിന്റെ യൂണിറ്റ് ഹോൾഡർമാർക്കിടയിൽ മാത്രമാണ് വിതരണം ചെയ്യുന്നത്. ഫണ്ട് മാനേജർ യൂണിറ്റ് ഹോൾഡർമാർക്കിടയിൽ ലാഭവിഹിതം വിതരണം ചെയ്യുന്നു. മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ് വിതരണം എൻഎവിയിൽ കുറവുണ്ടാക്കുന്നു. കൂടാതെ, ലാഭവിഹിതം പ്രഖ്യാപിക്കേണ്ടത് ഫണ്ട് മാനേജർമാരുടെ ഉത്തരവാദിത്തമാണ്. മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റുകളുടെ നികുതിയുമായി ബന്ധപ്പെട്ട്, ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടിലെ ഡിവിഡന്റ് ഡിസ്ട്രിബ്യൂഷൻ നിലവിലുള്ള പ്രകാരം ഡിവിഡന്റ് വിതരണ നികുതി ആകർഷിക്കുന്നില്ലെന്ന് വ്യക്തികൾ ശ്രദ്ധിക്കേണ്ടതാണ്.ആദായ നികുതി നിയമങ്ങൾ. നേരെമറിച്ച്, ഡിവിഡന്റ് വിതരണം aഡെറ്റ് ഫണ്ട് ഡിവിഡന്റ് വിതരണ നികുതിക്ക് ബാധ്യതയുണ്ട്. മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ് പ്ലാൻ വാഗ്ദാനം ചെയ്യുന്ന വിവിധ ഡിവിഡന്റ് ഓപ്ഷനുകളിൽ വാർഷിക ലാഭവിഹിതം, പകുതി-നേരത്തെ ലാഭവിഹിതം, പ്രതിവാര ഡിവിഡന്റുകൾ, പ്രതിദിന ഡിവിഡന്റുകൾ എന്നിവ ഉൾപ്പെടുന്നു.

മ്യൂച്വൽ ഫണ്ടുകൾ: മ്യൂച്വൽ ഫണ്ട് സ്കീമുകളിലെ വിവിധ ഓപ്ഷനുകൾ

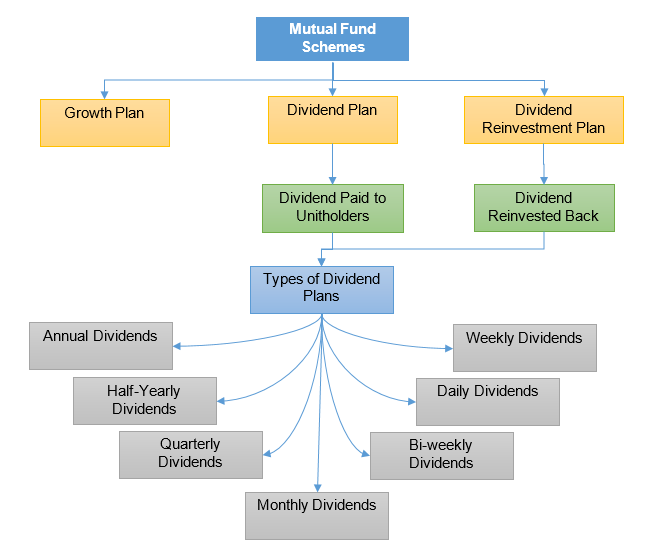

മ്യൂച്വൽ ഫണ്ട് എന്നത് ഒരു പൊതു ലക്ഷ്യം പങ്കിടുന്ന വിവിധ വ്യക്തികളിൽ നിന്ന് പണം ശേഖരിക്കുന്ന ഒരു നിക്ഷേപ മാർഗമാണ്നിക്ഷേപിക്കുന്നു ഷെയറുകളിലുംബോണ്ടുകൾ. മിക്ക മ്യൂച്വൽ ഫണ്ട് സ്കീമുകളും ഗ്രോത്ത് പ്ലാൻ, ഡിവിഡന്റ് പ്ലാൻ, ഡിവിഡന്റ് റീഇൻവെസ്റ്റ്മെന്റ് പ്ലാൻ എന്നിങ്ങനെ വിവിധ ഓപ്ഷനുകൾ വാഗ്ദാനം ചെയ്യുന്നു. അതിനാൽ, നമുക്ക് ഈ പ്ലാനുകൾ വിശദമായി നോക്കാം.

ഒരു മ്യൂച്വൽ ഫണ്ടിലെ ഗ്രോത്ത് പ്ലാൻ സൂചിപ്പിക്കുന്നത് സ്കീം വഴി ലഭിക്കുന്ന ലാഭം സ്കീമിൽ വീണ്ടും നിക്ഷേപിക്കപ്പെടുന്നു എന്നാണ്. യാതൊരു മുൻകൂർ അറിയിപ്പും കൂടാതെ, ലാഭം പദ്ധതിയിൽ വീണ്ടും നിക്ഷേപിക്കുന്നു. മ്യൂച്വൽ ഫണ്ട് വളർച്ചാ പദ്ധതിയുടെ എൻഎവിയിലെ വർദ്ധനവ് അതിന്റെ ലാഭത്തെ പ്രതിഫലിപ്പിക്കുന്നു. വളർച്ചാ പദ്ധതി തിരഞ്ഞെടുക്കുന്ന വ്യക്തികൾക്ക് ഇത് വരെ ഇടക്കാല പണമൊഴുക്കില്ലമോചനം. എന്നിരുന്നാലും, വളർച്ചാ പദ്ധതികൾ ആസ്വദിക്കുന്നുകോമ്പൗണ്ടിംഗ് ആനുകൂല്യങ്ങൾ. വളർച്ചാ പദ്ധതികളിൽ നിക്ഷേപിക്കുന്നത് നികുതി ആനുകൂല്യങ്ങൾ ആസ്വദിക്കാൻ വ്യക്തികളെ സഹായിക്കുന്നുമൂലധനം നേട്ടങ്ങൾ. മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപം ഒരു വർഷത്തിൽ കൂടുതലാണെങ്കിൽ, വ്യക്തികൾ ദീർഘകാലത്തേക്ക് പണം നൽകേണ്ടതില്ലമൂലധന നേട്ടം നികുതി. നേരെമറിച്ച്, നിക്ഷേപം വാങ്ങിയ തീയതി മുതൽ ഒരു വർഷത്തിനുള്ളിൽ വീണ്ടെടുക്കുകയാണെങ്കിൽ, വ്യക്തികൾ ഹ്രസ്വകാല മൂലധന നേട്ടം നൽകേണ്ടതുണ്ട്.

ഡിവിഡന്റ് പ്ലാൻ എന്നത് ഒരു മ്യൂച്വൽ ഫണ്ട് സ്കീം വാഗ്ദാനം ചെയ്യുന്ന പ്ലാനിനെ സൂചിപ്പിക്കുന്നു, അവിടെ മ്യൂച്വൽ ഫണ്ട് സ്കീമിന്റെ യൂണിറ്റ് ഹോൾഡർമാർക്ക് ഡിവിഡന്റ് വിതരണം ചെയ്യുന്നു. ഈ ലാഭവിഹിതം അവരുടെ യൂണിറ്റ് ഹോൾഡർമാർക്ക് ഫണ്ട് സ്കീം വഴി നേടിയ യഥാർത്ഥ ലാഭത്തിന്റെ വേർതിരിച്ച ഭാഗത്തിൽ നിന്നാണ് നൽകുന്നത്. നിക്ഷേപത്തിൽ സ്ഥിരമായ വരുമാനം തേടുന്ന വ്യക്തികൾ മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ് പ്ലാൻ തിരഞ്ഞെടുക്കുന്നു. എന്നിരുന്നാലും, ഡിവിഡന്റ് പ്ലാൻ തിരഞ്ഞെടുക്കുമ്പോൾ, ഒരു മ്യൂച്വൽ ഫണ്ട് സ്കീം ഡിവിഡന്റ് പ്രഖ്യാപിക്കുമ്പോഴെല്ലാം, ഫണ്ടിന്റെ എൻഎവി കുറയുമെന്ന് വ്യക്തികൾ മനസ്സിലാക്കേണ്ടതുണ്ട്. ലാഭവിഹിതം NAV യിൽ നിന്ന് പ്രഖ്യാപിക്കുന്നതാണ് കാരണം.

ഡിവിഡന്റ് റീഇൻവെസ്റ്റ്മെന്റ് പ്ലാൻ ഡിവിഡന്റ് പ്ലാനിന് സമാനമാണ്, അവിടെ ഒരു മ്യൂച്വൽ ഫണ്ട് വ്യക്തികൾക്കിടയിൽ ഡിവിഡന്റ് വിതരണം ചെയ്യുന്നു. എന്നിരുന്നാലും, വ്യക്തികൾക്ക് പണം നൽകുന്നതിനുപകരം, ഡിവിഡന്റ് തുക കൂടുതൽ യൂണിറ്റുകൾ വാങ്ങുന്നതിനുള്ള മ്യൂച്വൽ ഫണ്ട് സ്കീമിലേക്ക് തിരികെ കൊണ്ടുവരുന്നു.

മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ്: ഡിവിഡന്റുകളുടെ കാലാവധി

മ്യൂച്വൽ ഫണ്ട് സ്കീമുകളിൽ ഡിവിഡന്റ് പ്രഖ്യാപിക്കുന്നതിനുള്ള കാലയളവ് പ്ലാനിൽ നിന്ന് വ്യത്യസ്തമാണ്. എന്നിരുന്നാലും, ഡിവിഡന്റ് വിതരണത്തിന്റെ വിവേചനാധികാരം ഫണ്ട് മാനേജരുടെ കൈകളിലാണ്. ഡിവിഡന്റ് ഡിക്ലറേഷന്റെ വിവിധ ഓപ്ഷനുകൾ താഴെ പറയുന്നവയാണ്.

വാർഷിക ഡിവിഡന്റ് മ്യൂച്വൽ ഫണ്ടുകൾ

ഈ ഓപ്ഷനിൽ, മ്യൂച്വൽ ഫണ്ട് സ്കീമുകൾ വർഷം തോറും ലാഭവിഹിതം പ്രഖ്യാപിക്കുന്നു. എല്ലാത്തരം മ്യൂച്വൽ ഫണ്ട് സ്കീമുകളും പോലെഇക്വിറ്റി ഫണ്ടുകൾ, ഡെറ്റ് ഫണ്ടുകൾ മുതലായവ ഈ പ്ലാൻ വാഗ്ദാനം ചെയ്യുന്നു.

അർദ്ധവാർഷിക ഡിവിഡന്റ് മ്യൂച്വൽ ഫണ്ടുകൾ

അർദ്ധവാർഷിക ഓപ്ഷനിൽ, വ്യക്തികൾക്ക് ആറുമാസത്തിലൊരിക്കൽ ലാഭവിഹിതം ലഭിക്കും. ഫണ്ട് സ്കീമിന്റെ പ്രകടനത്തെ അടിസ്ഥാനമാക്കിയുള്ള ഫണ്ട് ഹൗസ് അതിന്റെ യൂണിറ്റ് ഹോൾഡർമാർക്ക് ലാഭവിഹിതം പ്രഖ്യാപിക്കുന്നു.

ത്രൈമാസ ഡിവിഡന്റ് മ്യൂച്വൽ ഫണ്ടുകൾ

ഈ ഓപ്ഷൻ അവലംബിക്കുന്നതിലൂടെ, മ്യൂച്വൽ ഫണ്ട് സ്കീമിന്റെ പ്രകടനത്തെ ആശ്രയിച്ച് വ്യക്തികൾക്ക് മൂന്ന് മാസത്തിലൊരിക്കൽ ലാഭവിഹിതം ലഭിക്കും.

പ്രതിമാസ ഡിവിഡന്റ് മ്യൂച്വൽ ഫണ്ടുകൾ

എല്ലാ മാസവും സ്ഥിരമായ വരുമാനം പ്രതീക്ഷിക്കുന്ന വ്യക്തികൾ പ്രതിമാസ ഡിവിഡന്റ് ഓപ്ഷൻ തിരഞ്ഞെടുക്കുന്നു. ഈ സ്കീം അവലംബിക്കുന്നതിലൂടെ, ഒരു വ്യക്തിക്ക് പ്രതിമാസ ലാഭവിഹിതം പ്രതീക്ഷിക്കാംഅടിസ്ഥാനം.

BI-പ്രതിവാര ഡിവിഡന്റ് മ്യൂച്വൽ ഫണ്ടുകൾ

രണ്ടാഴ്ചയിലൊരിക്കൽ ലാഭവിഹിതം ആസ്വദിക്കാൻ ഈ ഓപ്ഷൻ യൂണിറ്റ് ഹോൾഡർമാരെ സഹായിക്കുന്നു.

പ്രതിവാര ഡിവിഡന്റ് മ്യൂച്വൽ ഫണ്ടുകൾ

പ്രതിവാര ഓപ്ഷൻ യൂണിറ്റ് ഉടമകൾക്ക് എല്ലാ ആഴ്ചയും ഡിവിഡന്റ് ആനുകൂല്യങ്ങൾ ലഭ്യമാക്കുന്നു. അൾട്രാ പോലുള്ള മ്യൂച്വൽ ഫണ്ട് സ്കീമുകൾഹ്രസ്വകാല ഫണ്ടുകൾ ഒപ്പംലിക്വിഡ് ഫണ്ടുകൾ പ്രതിവാര ഡിവിഡന്റ് ഓപ്ഷൻ ഓഫർ ചെയ്യുക.

പ്രതിദിന ഡിവിഡന്റ് മ്യൂച്വൽ ഫണ്ടുകൾ

ഈ ഓപ്ഷനിൽ, വ്യക്തികൾക്ക് ദിവസേന ലാഭവിഹിതം ലഭിക്കും. ലിക്വിഡ് ഫണ്ടുകളും മറ്റ് ഡെറ്റ് ഫണ്ടുകളും ദിവസേനയുള്ള ലാഭവിഹിതം വാഗ്ദാനം ചെയ്യുന്ന ചില മ്യൂച്വൽ ഫണ്ട് സ്കീമുകളാണ്.

മ്യൂച്വൽ ഫണ്ടുകളുടെ ഡിവിഡന്റുകളിൽ നികുതി ബാധകം

നികുതിയുടെ ഉദ്ദേശ്യത്തിനായി, മ്യൂച്വൽ ഫണ്ടുകളെ ഇക്വിറ്റി ഫണ്ടുകൾ, നോൺ-ഇക്വിറ്റി ഫണ്ടുകൾ എന്നിങ്ങനെ രണ്ട് വിഭാഗങ്ങളായി തിരിച്ചിരിക്കുന്നു. നികുതി ആവശ്യങ്ങൾക്കായി, ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ട് എന്നത് ഇക്വിറ്റി ഷെയറുകളിലെ മൊത്തം നിക്ഷേപത്തിന്റെ 65 ശതമാനത്തിലധികം ഉള്ള ഒരു മ്യൂച്വൽ ഫണ്ട് സ്കീമാണ്. ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകളുടെ ലാഭവിഹിതം ആദായ നികുതിയിൽ നിന്ന് ഒഴിവാക്കിയിരിക്കുന്നു. ആദായനികുതി പ്രകാരമുള്ള മൂലധന നേട്ടങ്ങളെ ദീർഘകാല മൂലധന നേട്ടം, ഹ്രസ്വകാല മൂലധന നേട്ടം എന്നിങ്ങനെ തിരിച്ചിരിക്കുന്നു. ദീർഘകാല മൂലധന നേട്ടം (LTCG) എന്നാൽ 12 മാസത്തിലധികം കാലയളവിൽ കൈവശം വച്ചിരിക്കുന്ന ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടിലെ ഏതെങ്കിലും നിക്ഷേപം എന്നാണ് അർത്ഥമാക്കുന്നത്. ഇക്വിറ്റി ഫണ്ടുകളിലെ ദീർഘകാല മൂലധന നേട്ടം നികുതിക്ക് ബാധകമല്ല. ഹ്രസ്വകാല മൂലധന നേട്ടം (എസ്ടിസിജി), ഇക്വിറ്റി ഫണ്ടുകളിലെ നിക്ഷേപം 12 മാസത്തിൽ താഴെയുള്ള കാലയളവിൽ നികുതിക്ക് ബാധകമാണ്ഫ്ലാറ്റ് നിരക്ക് 15%.

ഡെറ്റ് ഫണ്ടുകളുടെ കാര്യമോ? നികുതി ആവശ്യങ്ങൾക്കായി, ഡെറ്റ് ഫണ്ടുകൾ അല്ലെങ്കിൽ നോൺ-ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകൾ ഇക്വിറ്റി ഷെയറുകളിൽ 65% ൽ താഴെ നിക്ഷേപമുള്ള ഒരു മ്യൂച്വൽ ഫണ്ട് സ്കീമാണ്. നോൺ-ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകളിലെ ഡിവിഡന്റുകൾ ഡിവിഡന്റ് ഡിസ്ട്രിബ്യൂഷൻ ടാക്സിന് (ഡിഡിടി) ബാധ്യസ്ഥമാണ്. പകരം യൂണിറ്റ് ഉടമകൾ DDT അടയ്ക്കേണ്ടതില്ല, ഫണ്ട് ഹൗസ് സ്കീമിന്റെ NAV-യിൽ നിന്ന് നികുതി കുറയ്ക്കുകയും അതുതന്നെ അടയ്ക്കുകയും ചെയ്യുന്നു. മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റിൽ ഈടാക്കുന്ന ഡിഡിടിയുടെ ശതമാനം 28.84% ആണ് (25% + സർചാർജ് മുതലായവ). അതിനാൽ, വളർച്ചാ പദ്ധതിയുമായി താരതമ്യപ്പെടുത്തുമ്പോൾ ഏറ്റവും ഉയർന്ന നികുതി സ്ലാബിന് കീഴിൽ വരുന്ന വ്യക്തികൾക്കും ഡെറ്റ് മ്യൂച്വൽ ഫണ്ടിൽ നിക്ഷേപിക്കാൻ പദ്ധതിയിടുന്നവർക്കും ഡിവിഡന്റ് പ്ലാൻ അനുയോജ്യമാണ്. ഇത് ഇനിപ്പറയുന്ന രീതിയിൽ വിശദീകരിക്കുന്നു:

നിക്ഷേപ കാലയളവ് 36 മാസത്തിൽ കൂടുതലാണെങ്കിൽ ഒരു ഡെറ്റ് ഫണ്ടിൽ LTCG ബാധകമാണ്. ദിനികുതി നിരക്ക് ഇൻഡെക്സേഷൻ ആനുകൂല്യത്തോടൊപ്പം ഡെറ്റ് ഫണ്ടുകൾക്ക് LTCG-യിൽ ബാധകമായത് 20% ആണ്. വിപരീതമായി, നിക്ഷേപ കാലയളവ് 36 മാസത്തിൽ കുറവായിരിക്കുമ്പോൾ ഡെറ്റ് ഫണ്ടിലെ STCG ബാധകമാണ്. വ്യക്തിയുടെ നികുതി ബ്രാക്കറ്റ് അനുസരിച്ച് STCG-യുടെ നികുതി ബാധകമാണ്. അതിനാൽ, ഒരു വ്യക്തി 33.33% എന്ന ഏറ്റവും ഉയർന്ന നികുതി സ്ലാബിന് കീഴിലാണെങ്കിൽ, അയാൾ/അവൾ 33.33% നികുതി അടയ്ക്കേണ്ടി വരും. അതിനാൽ, അത്തരം വ്യക്തികൾക്ക് ഡിവിഡന്റ് പ്ലാനുകൾ തിരഞ്ഞെടുക്കാം, അവിടെ അവർ ആദായനികുതിയുടെ 33.33% ന് പകരം 28.84 ശതമാനം മാത്രം DDT ആയി അടയ്ക്കുന്നു.

മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപം: മ്യൂച്വൽ ഫണ്ട് ലാഭവിഹിതത്തിന് പിന്നിലെ മിഥ്യകൾ

മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റുകൾ കമ്പനികൾ പ്രഖ്യാപിച്ച ഡിവിഡന്റുകൾക്ക് സമാനമാണെന്ന് പല വ്യക്തികളും കരുതുന്നുഓഹരി ഉടമകൾ ഒരു തെറ്റായ നാമമാണ്. കമ്പനികൾ നൽകുന്ന മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റും ഡിവിഡന്റും വ്യത്യസ്തമാണ്. കമ്പനികൾ അവരുടെ ലാഭത്തിൽ നിന്ന് അവരുടെ ഓഹരി ഉടമകൾക്ക് ലാഭവിഹിതം വാഗ്ദാനം ചെയ്യുന്നു. അതുപോലെ, വ്യക്തികൾ മ്യൂച്വൽ ഫണ്ട് സ്കീമുകളിൽ നിക്ഷേപിക്കുന്നതിലൂടെ ഫണ്ടിന്റെ എൻഎവി വർദ്ധനയ്ക്കൊപ്പം അധിക വരുമാനം നേടാനാകുമെന്ന ധാരണയുണ്ട്. എന്നിരുന്നാലും, അത് തെറ്റായ ധാരണയാണ്. എന്നിരുന്നാലും, ഇത് നിക്ഷേപത്തിൽ നിന്ന് തന്നെ ഇഷ്യൂ ചെയ്യപ്പെടുന്നു, ഇത് NAV-യിൽ സ്വാധീനം ചെലുത്തുന്നു. ഇത് ഒരു ഉദാഹരണത്തിലൂടെ വിശദീകരിക്കാം.

നിങ്ങൾക്ക് 10 ഉണ്ടെന്ന് കരുതുക,000 രൂപയുടെ മൂല്യമുള്ള മ്യൂച്വൽ ഫണ്ട് യൂണിറ്റുകളുടെ NAV 50 രൂപയാണ്. മ്യൂച്വൽ ഫണ്ട് സ്കീമിൽ നിങ്ങൾ 200 യൂണിറ്റുകൾ കൈവശം വച്ചിരിക്കുന്നു എന്നാണ് ഇതിനർത്ഥം. ഇപ്പോൾ, ഫണ്ട് ഹൗസ് യൂണിറ്റിന് 15 രൂപ ലാഭവിഹിതം പ്രഖ്യാപിച്ചു എന്ന് കരുതുക. അതിനാൽ, നിങ്ങൾക്ക് ലഭിക്കുന്ന ഡിവിഡന്റ് തുക 3,000 രൂപയാണ്. അനന്തരഫലമായി, ദിമൊത്തം മൂല്യം എൻഎവിയുടെ 7,000 രൂപയായിരിക്കും. ഡിവിഡന്റ് വിതരണം കാരണം, NAV കുറയ്ക്കേണ്ടതുണ്ട്, അതിന്റെ പുതുക്കിയ മൂല്യം 35 (50-15) രൂപ ആയിരിക്കും.

മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ് സ്കീമുകൾ വാഗ്ദാനം ചെയ്യുന്ന മ്യൂച്വൽ ഫണ്ട് കമ്പനികൾ

നിലവിൽ, മിക്കതുംഅസറ്റ് മാനേജ്മെന്റ് കമ്പനികൾ (AMCs) അല്ലെങ്കിൽ മ്യൂച്വൽ ഫണ്ട് കമ്പനികൾ മ്യൂച്വൽ ഫണ്ട് സ്കീമുകൾ ഡിവിഡന്റ് സ്കീമുകൾ വാഗ്ദാനം ചെയ്യുന്നു. മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപത്തിൽ സ്ഥിരമായ വരുമാനം പ്രതീക്ഷിക്കുന്ന വ്യക്തികൾ മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ് പ്ലാനുകൾ തിരഞ്ഞെടുക്കുന്നു. എന്നിരുന്നാലും, ലാഭവിഹിതം പ്രഖ്യാപിക്കാനുള്ള ഏക വിവേചനാധികാരം ഫണ്ട് മാനേജർക്കുണ്ടെന്ന് വ്യക്തികൾ ഓർക്കണം. ഡിവിഡന്റ് തുകയും ഡിവിഡന്റ് പ്രഖ്യാപനത്തിന്റെ സമയവും ഫണ്ട് മാനേജർക്ക് തീരുമാനിക്കാം.

മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ് സ്കീമുകളിൽ എങ്ങനെ നിക്ഷേപിക്കാം?

വ്യക്തികൾക്ക് കഴിയുംമ്യൂച്വൽ ഫണ്ടിൽ നിക്ഷേപിക്കുക എഎംസിയിൽ നിന്ന് നേരിട്ടോ ബ്രോക്കർമാർ, മ്യൂച്വൽ ഫണ്ട് വിതരണക്കാർ, ഓൺലൈൻ പോർട്ടലുകൾ എന്നിവയിലൂടെയോ വിവിധ നിക്ഷേപ മാർഗങ്ങളിലൂടെ ഡിവിഡന്റ് സ്കീമുകൾ. എന്നിരുന്നാലും, വ്യക്തികൾ AMC വഴി മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ് സ്കീമുകളിൽ നിക്ഷേപിക്കുകയാണെങ്കിൽ, അവർക്ക് ഒരു ഫണ്ട് ഹൗസിന്റെ സ്കീമുകൾ മാത്രമേ വാങ്ങാൻ കഴിയൂ. നേരെമറിച്ച്, ബ്രോക്കർമാർ വഴിയോ മ്യൂച്വൽ ഫണ്ട് വിതരണക്കാർ വഴിയോ പോകുന്നതിലൂടെ, വ്യക്തികൾക്ക് വിവിധ ഫണ്ട് ഹൗസുകളുടെ സ്കീമുകളിൽ നിക്ഷേപിക്കാനുള്ള തിരഞ്ഞെടുപ്പ് ലഭിക്കും. ഓൺലൈൻ പോർട്ടലുകൾ വാഗ്ദാനം ചെയ്യുന്ന അധിക നേട്ടം, വിവിധ ഫണ്ട് ഹൗസുകളുടെ സ്കീമുകൾ തിരഞ്ഞെടുക്കുന്നതിനു പുറമേ, അവർക്ക് എവിടെ നിന്നും എപ്പോൾ വേണമെങ്കിലും അത്തരം സ്കീമുകളിൽ നിക്ഷേപിക്കാം എന്നതാണ്.

ഡിവിഡന്റ് പ്ലാനുകൾ വാഗ്ദാനം ചെയ്യുന്ന SIP മ്യൂച്വൽ ഫണ്ടുകൾ

SIP അല്ലെങ്കിൽ സിസ്റ്റമാറ്റിക്നിക്ഷേപ പദ്ധതി കൃത്യമായ ഇടവേളകളിൽ ചെറിയ തുകകളിൽ മ്യൂച്വൽ ഫണ്ട് സ്കീമുകളിലെ നിക്ഷേപത്തെ സൂചിപ്പിക്കുന്നു. വ്യക്തികൾക്ക് ചെറിയ തുകകളിൽ നിക്ഷേപിക്കാം എന്നതാണ് എസ്ഐപിയുടെ പ്രാഥമിക നേട്ടം. തൽഫലമായി, അത് അവരുടെ പോക്കറ്റിൽ നുള്ളിയെടുക്കുന്നില്ല. ഏറ്റവും കുറഞ്ഞ തുകSIP നിക്ഷേപം 500 രൂപ വരെയാകാം (ചിലത് ചെറുത്). ഡെറ്റ് ഫണ്ടുകൾ, ഇക്വിറ്റി ഫണ്ടുകൾ, എന്നിങ്ങനെ വിവിധ തരത്തിലുള്ള മ്യൂച്വൽ ഫണ്ട് സ്കീമുകളിൽ മ്യൂച്വൽ ഫണ്ട് കമ്പനി ഡിവിഡന്റ് പ്ലാനുകൾ പുറത്തിറക്കുന്നു.ഹൈബ്രിഡ് ഫണ്ട്.

SIP ഇക്വിറ്റികൾക്കായുള്ള മികച്ച ഡിവിഡന്റ് മ്യൂച്വൽ ഫണ്ടുകൾ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP Natural Resources and New Energy Fund Normal Dividend, Payout ₹34.492

↑ 0.33 ₹1,765 11.4 21.9 35.2 22.7 20.8 17.5 Franklin Asian Equity Fund Normal Dividend, Payout ₹18.4181

↓ -0.01 ₹372 14.2 22.3 34.9 14.2 2.2 23.7 DSP US Flexible Equity Fund Normal Dividend, Payout ₹37.0086

↑ 0.62 ₹1,119 8.9 15.9 27.3 21.8 16.6 33.8 Aditya Birla Sun Life Banking And Financial Services Fund Normal Dividend, Payout ₹23.63

↓ -0.31 ₹3,641 0 6.3 22.3 17 12.4 16.8 Franklin Build India Fund Normal Dividend, Payout ₹42.1218

↓ -0.49 ₹3,003 0.8 3.8 20.3 26.7 22.9 2.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Natural Resources and New Energy Fund Franklin Asian Equity Fund DSP US Flexible Equity Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Point 1 Lower mid AUM (₹1,765 Cr). Bottom quartile AUM (₹372 Cr). Bottom quartile AUM (₹1,119 Cr). Highest AUM (₹3,641 Cr). Upper mid AUM (₹3,003 Cr). Point 2 Established history (17+ yrs). Oldest track record among peers (18 yrs). Established history (13+ yrs). Established history (12+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 20.76% (upper mid). 5Y return: 2.18% (bottom quartile). 5Y return: 16.56% (lower mid). 5Y return: 12.43% (bottom quartile). 5Y return: 22.85% (top quartile). Point 6 3Y return: 22.67% (upper mid). 3Y return: 14.21% (bottom quartile). 3Y return: 21.83% (lower mid). 3Y return: 17.02% (bottom quartile). 3Y return: 26.70% (top quartile). Point 7 1Y return: 35.18% (top quartile). 1Y return: 34.90% (upper mid). 1Y return: 27.26% (lower mid). 1Y return: 22.34% (bottom quartile). 1Y return: 20.32% (bottom quartile). Point 8 Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 2.18 (top quartile). Alpha: 0.21 (upper mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 1.32 (upper mid). Sharpe: 2.24 (top quartile). Sharpe: 1.15 (lower mid). Sharpe: 1.00 (bottom quartile). Sharpe: 0.16 (bottom quartile). Point 10 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.19 (bottom quartile). Information ratio: 0.15 (top quartile). Information ratio: 0.00 (bottom quartile). DSP Natural Resources and New Energy Fund

Franklin Asian Equity Fund

DSP US Flexible Equity Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

അതിനാൽ, ഒരു നിശ്ചിത കാലയളവിൽ സ്ഥിരമായ വരുമാനം പ്രതീക്ഷിക്കുന്ന വ്യക്തികൾക്ക് മ്യൂച്വൽ ഫണ്ട് ഡിവിഡന്റ് പ്ലാനുകൾ തിരഞ്ഞെടുക്കാമെന്ന് നിഗമനം ചെയ്യാം.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.