गोल्ड ETF मध्ये गुंतवणूक करण्यासाठी मार्गदर्शक

सोन्यात गुंतवणूक ईटीएफची केवळ लोकप्रियता वाढतच नाही तर सोन्यात गुंतवणूक करण्याचा हा एक उत्तम मार्ग मानला जातो. गेल्या दशकात गोल्ड ईटीएफला खूप महत्त्व प्राप्त झाले आहे. गोल्ड एक्स्चेंज ट्रेडेड फंड प्रथम २००३ मध्ये ऑस्ट्रेलियामध्ये "गोल्ड" सह अस्तित्वात आलेसराफा सुरक्षा" लाँच केले जात आहे. तेव्हापासून अनेक देशांनी (भारतासह) गोल्ड ETF लाँच केले आहेत. पहिलासोने ETF भारतात गोल्ड बीईएस होते, हे फेब्रुवारी 2007 मध्ये लाँच केले गेले.

Talk to our investment specialist

गोल्ड ईटीएफ कसे कार्य करतात? गोल्ड ईटीएफची रचना

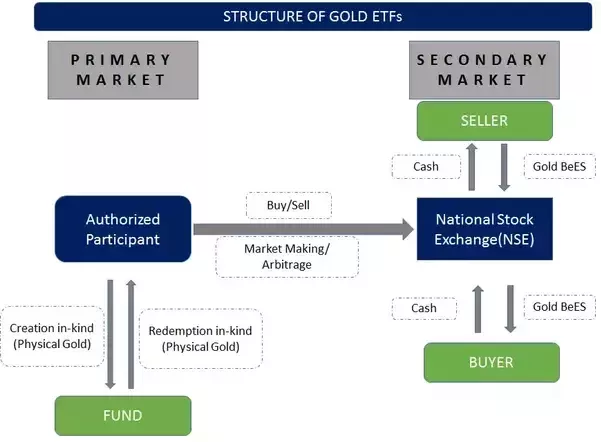

आधीगुंतवणूक गोल्ड ईटीएफमध्ये, ते कोणत्या संरचनेत चालतात हे जाणून घेणे महत्त्वाचे आहे. गोल्ड ईटीएफला बॅक-एंडमध्ये भौतिक सोन्याचा आधार असतो. त्यामुळे जेव्हा अगुंतवणूकदार एक्सचेंजवर गोल्ड ईटीएफ खरेदी करते, बॅक-एंडमध्ये गुंतलेली संस्था भौतिक सोने खरेदी करते. गोल्ड ईटीएफ युनिट्स एक्सचेंजवर सूचीबद्ध आहेत, उदा. गोल्ड बीईएस वर सूचीबद्ध आहेतराष्ट्रीय शेअर बाजार (NSE) आणि ते सोन्याच्या वास्तविक किंमतींचा बारकाईने मागोवा घेतात (ज्याला स्पॉट किंमती म्हणतात). गोल्ड ETF ची किंमत आणि सोन्याची किंमत सारखीच आहे याची खात्री करण्यासाठी "अधिकृत सहभागी" द्वारे सतत खरेदी आणि विक्री केली जाते. अधिकृत सहभागी ही स्टॉक एक्स्चेंज (या प्रकरणात NSE) ची खरेदी आणि विक्री व्यवस्थापित करण्यासाठी नियुक्त केलेली संस्था आहेअंतर्निहित मालमत्ता (या प्रकरणात भौतिक सोने) तयार करण्यासाठीएक्सचेंज ट्रेडेड फंड. या सहसा खूप मोठ्या संस्था असतात.

खालील आकृती जटिल दिसू शकते:

- गोल्ड ईटीएफचे खरेदीदार आणि विक्रेते (गुंतवणूकदार) एक्सचेंज प्लॅटफॉर्म (NSE) वापरतात, त्यामुळे व्यापार करणे सोपे आहे. ते खरेदी आणि विक्री ऑर्डर देऊ शकतात आणि ब्रोकर ते कार्यान्वित करेल.

- यापैकी कोणतीही अतिरिक्त खरेदी किंवा विक्री निव्वळ (खरेदीदार आणि विक्रेत्याच्या व्यवहारानंतर) प्रत्यक्ष सोने खरेदी आणि विक्री करणाऱ्या अधिकृत सहभागींसोबत सेटल केली जाते. त्यामुळे खरेदीदार नसल्यास आणि कोणीतरी विक्री करू इच्छित असल्यास, अधिकृत सहभागी तयार करेलतरलता, विक्रेत्याकडून गोल्ड ईटीएफची युनिट्स खरेदी करून खरेदी करा.

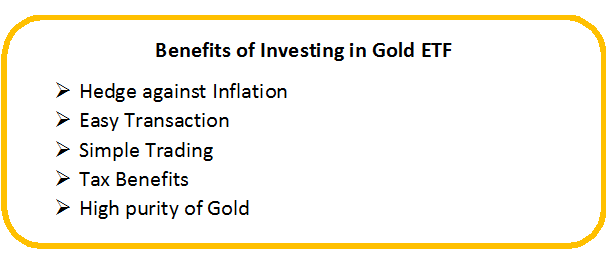

गोल्ड ईटीएफमध्ये गुंतवणूक करण्याचे फायदे

काहीगुंतवणुकीचे फायदे गोल्ड ETF मध्ये आहेत:

1. लहान संप्रदाय

किरकोळ विक्रेत्याकडे जाण्यासाठी खूप कमी प्रमाणात भौतिक सोने खरेदी करण्यासाठी योग्य रकमेची आवश्यकता असेल, तसेच सोन्याची दुकाने एखाद्याला अगदी कमी प्रमाणात शुद्ध सोने खरेदी करण्यास परवानगी देत नाहीत. गोल्ड ईटीएफ फार कमी प्रमाणात खरेदी आणि विकले जाऊ शकतात आणि त्यांचा व्यापार केला जाऊ शकतो.

2. खर्च कार्यक्षमता

गोल्ड ईटीएफमध्ये गुंतवणुकीचा आणखी एक फायदा म्हणजे तो किफायतशीर आहे. नाही आहेप्रीमियम गोल्ड ईटीएफशी संलग्न शुल्क आकारण्यासारखे, कोणीही कोणत्याही मार्कअपशिवाय आंतरराष्ट्रीय दराने खरेदी करू शकतो.

3. दीर्घकालीन होल्डिंगसाठी सोय

गोल्ड ETF वर (भारतात) भौतिक सोन्याप्रमाणे कोणताही संपत्ती कर नाही. तसेच, सुरक्षेबाबत काळजी वाटल्यास स्टोरेजची कोणतीही समस्या नाही. युनिट्स व्यक्तीच्या नावावर ठेवली जातातडीमॅट खाते. सामान्यतः, जर एखाद्याने भौतिक सोने चांगल्या प्रमाणात घरात साठवले तर ही समस्या आहे किंवा अबँक लॉकर

4. एकसमान उपलब्धता

एक्सचेंजवर गोल्ड बीस (किंवा इतर गोल्ड ईटीएफ) च्या उपलब्धतेच्या संदर्भात कोणतीही समस्या नाही, कारण एक्सचेंज खरेदी-विक्रीसाठी ट्रेडिंगसाठी जबाबदार आहे.

5. तरलता

एक्स्चेंजवर व्यवहार होत असल्याने तरलता उपलब्ध आहे आणि तेथे आहेबाजार तरलता निर्माण करण्यासाठी निर्माते (अधिकृत सहभागी). त्यामुळे एखाद्याला विक्रीसाठी दुकान शोधण्याची किंवा विक्रीचा सामना करताना मार्क-डाउनबद्दल किंवा शुद्धतेची चाचणी घेण्याची चिंता करण्याची गरज नाही.

6. चोरीचा धोका नाही

गोल्ड ईटीएफची युनिट्स धारकाच्या डिमॅट (डीमॅट) खात्यात असल्याने, चोरीचा धोका नाही.

7. शुद्धता

गोल्ड ईटीएफमध्ये गुंतवणूक करण्याचा सर्वात मोठा फायदा म्हणजे शुद्धता स्थिर आहे. प्रत्येक युनिटला शुद्ध सोन्याच्या किमतीचा आधार असल्याने शुद्धतेला कोणताही धोका नाही.

सर्वोत्कृष्ट गोल्ड ईटीएफ 2022

भारतात गुंतवणूक करण्यासाठी काही सर्वोत्तम अंतर्निहित गोल्ड ईटीएफ आहेत:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹43.5454

↓ -0.16 ₹1,266 22.4 50 73.7 37.2 24.8 72 Invesco India Gold Fund Growth ₹41.9851

↑ 0.11 ₹341 22 47.9 70.7 36.3 24.4 69.6 SBI Gold Fund Growth ₹43.8818

↓ -0.02 ₹10,775 22.1 49.7 73.4 37.3 24.9 71.5 Nippon India Gold Savings Fund Growth ₹57.4018

↑ 0.03 ₹5,301 22.1 49.5 73.2 37 24.7 71.2 ICICI Prudential Regular Gold Savings Fund Growth ₹46.4349

↑ 0.04 ₹4,482 22.1 49.4 73.3 37 24.7 72 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Invesco India Gold Fund SBI Gold Fund Nippon India Gold Savings Fund ICICI Prudential Regular Gold Savings Fund Point 1 Bottom quartile AUM (₹1,266 Cr). Bottom quartile AUM (₹341 Cr). Highest AUM (₹10,775 Cr). Upper mid AUM (₹5,301 Cr). Lower mid AUM (₹4,482 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 24.82% (upper mid). 5Y return: 24.37% (bottom quartile). 5Y return: 24.87% (top quartile). 5Y return: 24.71% (lower mid). 5Y return: 24.70% (bottom quartile). Point 6 3Y return: 37.18% (upper mid). 3Y return: 36.35% (bottom quartile). 3Y return: 37.33% (top quartile). 3Y return: 36.97% (bottom quartile). 3Y return: 36.99% (lower mid). Point 7 1Y return: 73.74% (top quartile). 1Y return: 70.71% (bottom quartile). 1Y return: 73.36% (upper mid). 1Y return: 73.18% (bottom quartile). 1Y return: 73.29% (lower mid). Point 8 1M return: 5.98% (top quartile). 1M return: 5.48% (bottom quartile). 1M return: 5.70% (lower mid). 1M return: 5.71% (upper mid). 1M return: 5.65% (bottom quartile). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 4.49 (top quartile). Sharpe: 4.43 (lower mid). Sharpe: 4.38 (bottom quartile). Sharpe: 4.46 (upper mid). Sharpe: 4.33 (bottom quartile). Aditya Birla Sun Life Gold Fund

Invesco India Gold Fund

SBI Gold Fund

Nippon India Gold Savings Fund

ICICI Prudential Regular Gold Savings Fund

गोल्ड ईटीएफ आणि कार्यप्रदर्शन मोजणे

एक्सचेंज ट्रेडेड फंडांची कामगिरी (गोल्ड ईटीएफसह) आणिइंडेक्स फंड "ट्रॅकिंग एरर" नावाच्या निर्देशकाद्वारे मोजले जाते. ट्रॅकिंग एरर म्हणजे ईटीएफ (किंवा इंडेक्स फंड) कार्यप्रदर्शन आणि ते कॉपी करू पाहत असलेल्या बेंचमार्कच्या कामगिरीमधील फरक पाहणारा एक उपाय आहे. त्यामुळे ट्रॅकिंग त्रुटी कमी करा, ईटीएफ चांगले.

सोने खरेदीकडे भारतीयांचा कल अतिशय सांस्कृतिकदृष्ट्या आहे, मग ते शोभेच्या उद्देशाने असो किंवा संपत्ती निर्मितीसाठी असो. पूर्वी भौतिक सोन्याची निवड केली जात असताना, गोल्ड ईटीएफ प्रत्येक बाबतीत स्पष्टपणे चांगले आहेत (शोभेच्या उद्देशाशिवाय जिथे एकदा प्रत्यक्ष सोने खरेदी करणे आवश्यक आहे), जसे की स्टोरेज, सुरक्षा, संपत्ती कर, तरलता, कोणतेही मार्क-अप नाही इ. गोल्ड बीईएस इत्यादी सारख्या विविध पर्यायांचा वापर करता येईलसोने खरेदी करा एक्सचेंज वर!

गोल्ड म्युच्युअल फंडात ऑनलाइन गुंतवणूक कशी करावी?

Fincash.com वर आजीवन मोफत गुंतवणूक खाते उघडा.

तुमची नोंदणी आणि KYC प्रक्रिया पूर्ण करा

दस्तऐवज अपलोड करा (PAN, आधार इ.).आणि, तुम्ही गुंतवणूक करण्यास तयार आहात!

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

Informative page