गोल्ड ईटीएफ विरुद्ध फिजिकल गोल्ड: तुम्ही काय खरेदी करावे?

तुम्ही भौतिक सोने खरेदी करताना गोंधळलेले आहात किंवागोल्ड ETF मध्ये गुंतवणूक? बरं, गोल्ड ईटीएफच्या वाढत्या लोकप्रियतेने अनेक गुंतवणूकदारांचे लक्ष वेधून घेतले आहे आणि त्यामुळे "मी कुठे गुंतवणूक करावी?" उद्भवते जरी दोन्ही फॉर्म (गोल्ड ईटीएफ वि भौतिक सोने) सोने ठेवण्याचा एक मार्ग आहे, गुंतवणूकीचे स्वरूप आणि अस्तित्वात असलेले इतर किरकोळ फरक वगळता. म्हणून, या लेखात- गोल्ड ETFs विरुद्ध भौतिक सोने, आपण पाहणार आहोत की कोणता फॉर्म गुंतवणुकीचे चांगले फायदे देतो.

गोल्ड ईटीएफ म्हणजे काय?

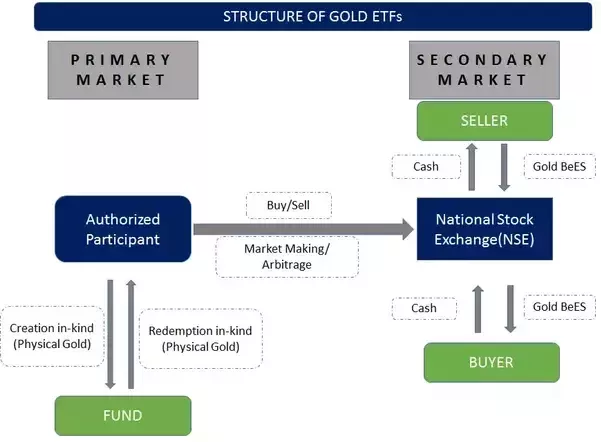

च्या गैर-भौतिक स्वरूपाचा प्रश्न येतो तेव्हासोन्याची गुंतवणूक, गोल्ड ईटीएफ हे भारतात लोकप्रिय पर्याय आहेत. गोल्ड ईटीएफ (एक्सचेंज ट्रेडेड फंड) मध्ये गुंतवणूक करणाऱ्या योजना सूचीबद्ध आहेतअंतर्निहित सोनेसराफा. हे प्रमुख स्टॉक एक्सचेंजमध्ये सूचीबद्ध आणि व्यापार केले जातात. गोल्ड ईटीएफ इलेक्ट्रॉनिक स्वरूपात ठेवल्या जातात, जेथे एक युनिट एक ग्रॅम सोन्याइतके असते. याव्यतिरिक्त, अंतर्गत सोने 99.5% शुद्ध आहे.

गोल्ड ईटीएफमध्ये गुंतवणूक करण्याचे फायदे

- शुद्धता: सर्वात मोठीगुंतवणुकीचे फायदे गोल्ड ईटीएफमध्ये शुद्धता स्थिर असते. प्रत्येक युनिटला शुद्ध सोन्याच्या किमतीचा आधार मिळत असल्याने शुद्धतेला कोणताही धोका नाही.

- कार्यक्षमता: चा आणखी एक फायदासोन्यात गुंतवणूक ईटीएफ म्हणजे ते किफायतशीर आहे. नाही आहेप्रीमियम जसे की त्याला जोडलेले शुल्क. कोणत्याही मार्कअपशिवाय आंतरराष्ट्रीय दराने खरेदी करता येते.

- सुरक्षिततेसाठी कोणताही धोका नाही: गोल्ड ईटीएफची युनिट्स मध्ये आहेतडीमॅट खाते धारकाला, चोरीचा धोका नाही.

- कमी गुंतवणुकीची रक्कम: एक ग्रॅम सोन्याच्या बरोबरीच्या एका शेअरसह, एखादी व्यक्ती कमी प्रमाणात खरेदी करू शकते. गुंतवणूकदार ठराविक कालावधीत छोटी गुंतवणूक करून सोने खरेदी आणि जमा करू शकतात.

भौतिक सोन्यात गुंतवणूक

भारतात सोने खरेदी/संचय करण्याचा हा पारंपरिक मार्ग आहे. भौतिक सोने दागिने, दागिने, बार, नाणी इत्यादी स्वरूपात खरेदी केले जाऊ शकते.

भौतिक सोन्यात गुंतवणूक करण्याचे फायदे

- ती एक मूर्त मालमत्ता आहे. नाणे किंवा दागिने यांसारख्या धातूच्या स्वरूपात सोने बाळगणे हा फायदा देते. याव्यतिरिक्त, हे सोने वैयक्तिक वापरासाठी वापरले जाऊ शकते.

- ते निसर्गात तरल आहे. प्रत्यक्ष सोने उघड्यावर सहज विकता येतेबाजार.तथापि, हे गोल्ड ईटीएफ पेक्षा तुलनेने कमी द्रव आहे.

- दीर्घकाळात, सोने हा गुंतवणुकीच्या सर्वोत्तम पर्यायांपैकी एक असल्याचे सिद्ध झाले आहे. गेल्या पाच वर्षांत सोन्याने 24% वार्षिक परतावा दिला आहे. खूप दीर्घकालीन कालावधीत, सोने जवळजवळ नेहमीच हरतेमहागाई.

Talk to our investment specialist

गोल्ड ईटीएफ वि फिजिकल गोल्ड: कोणते चांगले आहे?

गुंतवणूक

सोन्याचे भौतिक स्वरूप जसे नाणी, बार किंवा बिस्किटे 10 ग्रॅमच्या मानक मूल्यामध्ये उपलब्ध आहेत ज्यासाठी मोठ्या गुंतवणूकीची आवश्यकता आहे. गोल्ड ETF कमी प्रमाणात उपलब्ध आहेत, म्हणजे अगदी 1gm मध्ये.

शुल्क आकारणे

भौतिक सोन्यामध्ये 10-20% मेकिंग चार्जेस असतात, तर, गोल्ड ETF मध्ये कोणतेही मेकिंग शुल्क नसते.

सोन्याची शुद्धता

दागिन्यांमध्ये किंवा दागिन्यांमध्ये, सोन्याच्या शुद्धतेचा नेहमीच प्रश्न असतो, परंतु गोल्ड ईटीएफ सोन्याच्या 99.5% शुद्धतेशी संबंधित असतात.

किंमत

भौतिक सोन्याची किंमत कधीही एकसमान नसते, तसेच, ज्वेलर्सकडून ज्वेलर्सपर्यंत किमती किंचित बदलू शकतात. गोल्ड ईटीएफची किंमत आंतरराष्ट्रीय मानकांनुसार असते आणि ती नेहमीच पारदर्शक असतात.

संपत्ती कर

एखाद्या व्यक्तीकडे असलेल्या भौतिक सोन्याचे मूल्य INR 30 लाखांपेक्षा जास्त असल्यास एक टक्के संपत्ती कर लागू होतो. तर, गोल्ड ETF मध्ये, संपत्ती कर लागू होत नाही.

परतावा

भौतिक सोन्यामध्ये परतावा शुल्क खालीलप्रमाणे मोजले जाते: - परतावा = सोन्याची सध्याची किंमत वजा खरेदी किंमत आणि दागिन्यांचे शुल्क. आणि गोल्ड ETF मध्ये, स्टॉक एक्स्चेंजवरील सोन्याच्या युनिट ट्रेडिंगची वर्तमान किंमत वजा ब्रोकरेज शुल्क आणि खरेदी किंमत घेऊन परतावा मोजला जातो.

स्टोरेज खर्च

कारण, बरेच लोक त्यांचे सोने ठेवतातबँक लॉकर्स, ते स्टोरेज खर्च आकर्षित करते. दुसरीकडे, सोन्याचे ईटीएफ इलेक्ट्रॉनिक स्वरूपात ठेवलेले असल्यामुळे ते कोणतेही स्टोरेज खर्च आकर्षित करत नाहीत.

तरलता

भौतिक सोने ज्वेलर्स किंवा बँकांकडून खरेदी केले जाऊ शकते, परंतु केवळ ज्वेलर्सद्वारेच एक्सचेंज केले जाऊ शकते. ची खरेदी/विक्रीसोने ETF स्टॉक एक्सचेंज - NSE आणि BSE वर व्यवहार केल्यामुळे ते खूप सोपे आहे.

| पॅरामीटर्स | भौतिक सोने | गोल्ड ईटीएफ |

|---|---|---|

| डीमॅट खाते | नाही | नाही |

| अल्पकालीनभांडवल फायदा होतो | 3 वर्षांपेक्षा कमी काळ ठेवल्यास, अल्प-मुदतीसाठीभांडवली लाभ नुसार कर आहेआयकर स्लॅब | भौतिक सोन्यासारखेच |

| दीर्घकालीन भांडवली नफा | 3 वर्षानंतर नफ्यावर विकल्यास इंडेक्सेशनसह 20% कॅपिटल गेन टॅक्स लागू होतो | भौतिक सोन्यासारखेच |

| सोय | शारीरिकरित्या आयोजित | इलेक्ट्रॉनिक पद्धतीने आयोजित |

2022 - 2023 मध्ये गुंतवणूक करण्यासाठी सर्वोत्तम गोल्ड ETF

गुंतवणूक करण्यासाठी काही सर्वोत्तम अंतर्निहित गोल्ड ईटीएफ आहेत:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹43.7074

↓ -0.88 ₹1,266 22.4 50 73.7 37.2 24.8 72 Invesco India Gold Fund Growth ₹41.8801

↓ -0.91 ₹341 22 47.9 70.7 36.3 24.4 69.6 SBI Gold Fund Growth ₹43.8991

↓ -0.92 ₹10,775 22.1 49.7 73.4 37.3 24.9 71.5 Nippon India Gold Savings Fund Growth ₹57.3746

↓ -1.08 ₹5,301 22.1 49.5 73.2 37 24.7 71.2 HDFC Gold Fund Growth ₹44.837

↓ -0.85 ₹8,501 22 49.6 73.4 37.1 24.6 71.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Invesco India Gold Fund SBI Gold Fund Nippon India Gold Savings Fund HDFC Gold Fund Point 1 Bottom quartile AUM (₹1,266 Cr). Bottom quartile AUM (₹341 Cr). Highest AUM (₹10,775 Cr). Lower mid AUM (₹5,301 Cr). Upper mid AUM (₹8,501 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 24.82% (upper mid). 5Y return: 24.37% (bottom quartile). 5Y return: 24.87% (top quartile). 5Y return: 24.71% (lower mid). 5Y return: 24.64% (bottom quartile). Point 6 3Y return: 37.18% (upper mid). 3Y return: 36.35% (bottom quartile). 3Y return: 37.33% (top quartile). 3Y return: 36.97% (bottom quartile). 3Y return: 37.06% (lower mid). Point 7 1Y return: 73.74% (top quartile). 1Y return: 70.71% (bottom quartile). 1Y return: 73.36% (lower mid). 1Y return: 73.18% (bottom quartile). 1Y return: 73.36% (upper mid). Point 8 1M return: 5.98% (top quartile). 1M return: 5.48% (bottom quartile). 1M return: 5.70% (bottom quartile). 1M return: 5.71% (lower mid). 1M return: 5.72% (upper mid). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 4.49 (top quartile). Sharpe: 4.43 (lower mid). Sharpe: 4.38 (bottom quartile). Sharpe: 4.46 (upper mid). Sharpe: 4.39 (bottom quartile). Aditya Birla Sun Life Gold Fund

Invesco India Gold Fund

SBI Gold Fund

Nippon India Gold Savings Fund

HDFC Gold Fund

गोल्ड म्युच्युअल फंडात ऑनलाइन गुंतवणूक कशी करावी?

Fincash.com वर आजीवन मोफत गुंतवणूक खाते उघडा.

तुमची नोंदणी आणि KYC प्रक्रिया पूर्ण करा

दस्तऐवज अपलोड करा (PAN, आधार इ.).आणि, तुम्ही गुंतवणूक करण्यास तयार आहात!

निष्कर्ष

कोणतेही शुल्क आकारणे आणि संपत्ती कर यांसारख्या अतिरिक्त फायद्यांसह सोने ETF मध्ये भौतिक सोन्याचे स्वरूप गमावले जात असले तरी, दोघांचेही विशिष्ट प्रकारचे फायदे आणि तोटे एकमेकांपेक्षा वेगळे आहेत. त्यामुळे, गुंतवणूकदारांनी त्यांच्या सोन्याच्या गुंतवणुकीच्या गरजा काळजीपूर्वक मोजणे आणि त्यांच्या उद्दिष्टांची पूर्तता करणार्या स्वरूपात गुंतवणूक करणे उचित आहे!

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.