स्मॉल-कॅप वि फ्लेक्सी-कॅप: कोणते निवडायचे?

इक्विटीमध्ये गुंतवणूक करण्याचा निर्णय घेण्यापूर्वीम्युच्युअल फंड, कंपनीबद्दल जाणून घेणे महत्त्वाचे आहेबाजार भांडवलीकरण मार्केट कॅपिटलायझेशन, मूळ शब्दात, स्टॉक एक्स्चेंजवर व्यापार केलेल्या फर्मचे मूल्यांकन आहे. तो एक निर्णायक आहेघटक जे गुंतवणूकदारांना विशिष्ट स्टॉकमधून किती पैसे कमावतील आणि किती जोखीम पत्करतील हे शोधण्यात मदत करू शकतात.

त्यांच्या बाजार भांडवलाच्या आधारावर, म्युच्युअल फंड मोठ्या-, मिड-, स्मॉल- आणि मल्टी-कॅप श्रेणींमध्ये विभागले गेले आहेत. या लेखात, गुंतवणुकीच्या निर्णयांवर परिणाम करणाऱ्या घटकांसह, स्मॉल-कॅप वि फ्लेक्सी-कॅप फंड्स काय आहेत याबद्दल आपण जाणून घ्याल.

स्मॉल-कॅप म्युच्युअल फंड

स्मॉल कॅप फंड आहेतइक्विटी फंड ज्याचेपोर्टफोलिओ मार्केट कॅपिटलायझेशनच्या दृष्टीने टॉप 250 नंतर सूचीबद्ध केलेल्या फर्म्सद्वारे जारी केलेल्या इक्विटी आणि इक्विटी-लिंक्ड साधनांनी बनलेले आहे. दअंतर्निहित स्मॉल कॅप कंपन्यांचे बाजार भांडवल रु.च्या दरम्यान आहे.10 कोटी आणि रु. 500 कोटी.

या व्यवसायांमध्ये त्यांच्या लहान आकारामुळे विस्तारासाठी भरपूर वाव आहे. परिणामी, स्मॉल-कॅप व्यवसायांमध्ये मध्य आणि पेक्षा जास्त कामगिरी करण्याची क्षमता आहेलार्ज कॅप फंड परताव्याच्या दृष्टीने. तथापि, या फंडांमध्ये उच्च पातळीची जोखीम असते आणि काही वेळा ते खूपच अस्थिर असू शकतात.

स्मॉल-कॅप फंडांची वैशिष्ट्ये

स्मॉल-कॅप फंडांची मुख्य वैशिष्ट्ये खालीलप्रमाणे आहेत:

- स्मॉल-कॅप फंड त्यांचे पैसे लहान आकाराच्या कंपन्यांमध्ये ठेवतात जसे की स्टार्ट-अप किंवा विकासाच्या सुरुवातीच्या टप्प्यात लहान-महसुली व्यवसाय या श्रेणीत येतात.

- हे फंड अनेकदा अस्थिर असतात. स्मॉल-कॅप कंपन्या आर्थिकदृष्ट्या सक्षम नाहीत या वस्तुस्थितीमुळे हे घडते

- स्मॉल-कॅप म्युच्युअल फंड अशा कंपन्यांमध्ये गुंतवणूक करतात ज्यांच्या भविष्यातील वाढीसाठी मोठी क्षमता असते

- हे फंड उच्च जोखमीची गुंतवणूक आहेत. ते गुंतवणूकदारांसाठी जबरदस्त परतावा देऊ शकतात जे जलद वाढीचा शोध घेत आहेत आणि भरपूर जोखीम पत्करण्यास तयार आहेत

- बुल मार्केट टप्प्यात, स्मॉल-कॅप म्युच्युअल फंड मिड आणि लार्ज-कॅप म्युच्युअल फंडांना मागे टाकतात

- बेअर मार्केट टप्प्यात स्मॉल-कॅप फंड मिड आणि लार्ज-कॅप फंडांपेक्षा कमी कार्यक्षम कामगिरी करतात

Talk to our investment specialist

स्मॉल-कॅप म्युच्युअल फंड का निवडावे?

स्मॉल-कॅप फंड अशा कंपन्यांमध्ये गुंतवणूक करतात ज्यांचे मूल्य कालांतराने वाढण्याची शक्यता असते. परिणामी, तुम्ही या कंपन्यांमध्ये गुंतवणूक केल्यास, तुमचा पैसा कालांतराने नाटकीयरित्या वाढण्याची अपेक्षा करू शकता. तुमच्या फंडाची कामगिरी कशी आहे आणि तुमच्या फंड व्यवस्थापनाची प्रतिष्ठा कशी आहे यावर तुम्ही लक्ष ठेवले पाहिजे; हे घटक तुम्हाला फंडात गुंतवणूक करायची की नाही हे ठरवण्यात मदत करतील.

ज्या गुंतवणूकदारांची जोखीम जास्त आहे किंवा जास्त जोखीम घेण्यास इच्छुक आहेत ते विचार करू शकतातगुंतवणूक या वर्गात. तथापि, आपल्या पोर्टफोलिओमध्ये काही स्मॉल-कॅप फंड ठेवण्याचा सल्ला दिला जातो. स्टॉक पोर्टफोलिओ एकत्र ठेवताना, तुमच्या निकालांचे मूल्यमापन करण्यासाठी बेंचमार्क असणे महत्त्वाचे आहे. अगुंतवणूकदार बेंचमार्कशी तुलना करून त्याच्या पोर्टफोलिओचे यश अचूकपणे मोजू शकते.

2022 मध्ये गुंतवणूक करण्यासाठी शीर्ष 10 सर्वोत्तम स्मॉल कॅप फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Nippon India Small Cap Fund Growth ₹152.242

↓ -3.89 ₹65,812 -5.6 -8.2 9 18.9 21 -4.7 HDFC Small Cap Fund Growth ₹124.24

↓ -3.00 ₹36,941 -7.8 -11.1 10.8 16.2 18.9 -0.6 DSP Small Cap Fund Growth ₹179.983

↓ -3.44 ₹16,135 -5.6 -7.2 13.3 17.8 17.8 -2.8 Franklin India Smaller Companies Fund Growth ₹150.389

↓ -3.67 ₹12,764 -6.2 -9.4 6.1 16.6 17.4 -8.4 Sundaram Small Cap Fund Growth ₹232.171

↓ -6.96 ₹3,285 -7.4 -8.3 11.8 17.4 17.2 0.4 IDBI Small Cap Fund Growth ₹26.8079

↓ -0.70 ₹587 -5 -10.9 4.5 15.3 17 -13.4 ICICI Prudential Smallcap Fund Growth ₹77.95

↓ -1.71 ₹8,123 -7.1 -10.5 7.8 14.5 16.5 -0.4 Kotak Small Cap Fund Growth ₹226.663

↓ -5.88 ₹16,368 -6.9 -11.3 4.3 12.9 14.1 -9.1 SBI Small Cap Fund Growth ₹151.216

↓ -3.49 ₹34,449 -7.6 -11 3.3 11.7 13.8 -4.9 Aditya Birla Sun Life Small Cap Fund Growth ₹78.0011

↓ -2.09 ₹4,778 -5.8 -6.2 12.3 16.4 12.9 -3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 13 Mar 26 Research Highlights & Commentary of 10 Funds showcased

Commentary Nippon India Small Cap Fund HDFC Small Cap Fund DSP Small Cap Fund Franklin India Smaller Companies Fund Sundaram Small Cap Fund IDBI Small Cap Fund ICICI Prudential Smallcap Fund Kotak Small Cap Fund SBI Small Cap Fund Aditya Birla Sun Life Small Cap Fund Point 1 Highest AUM (₹65,812 Cr). Top quartile AUM (₹36,941 Cr). Upper mid AUM (₹16,135 Cr). Lower mid AUM (₹12,764 Cr). Bottom quartile AUM (₹3,285 Cr). Bottom quartile AUM (₹587 Cr). Lower mid AUM (₹8,123 Cr). Upper mid AUM (₹16,368 Cr). Upper mid AUM (₹34,449 Cr). Bottom quartile AUM (₹4,778 Cr). Point 2 Established history (15+ yrs). Established history (17+ yrs). Established history (18+ yrs). Established history (20+ yrs). Oldest track record among peers (21 yrs). Established history (8+ yrs). Established history (18+ yrs). Established history (21+ yrs). Established history (16+ yrs). Established history (18+ yrs). Point 3 Rating: 4★ (upper mid). Rating: 4★ (upper mid). Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 3★ (lower mid). Not Rated. Rating: 3★ (bottom quartile). Rating: 3★ (bottom quartile). Top rated. Rating: 5★ (top quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 20.97% (top quartile). 5Y return: 18.88% (top quartile). 5Y return: 17.83% (upper mid). 5Y return: 17.44% (upper mid). 5Y return: 17.18% (upper mid). 5Y return: 17.01% (lower mid). 5Y return: 16.52% (lower mid). 5Y return: 14.05% (bottom quartile). 5Y return: 13.77% (bottom quartile). 5Y return: 12.90% (bottom quartile). Point 6 3Y return: 18.93% (top quartile). 3Y return: 16.21% (lower mid). 3Y return: 17.84% (top quartile). 3Y return: 16.56% (upper mid). 3Y return: 17.38% (upper mid). 3Y return: 15.31% (lower mid). 3Y return: 14.49% (bottom quartile). 3Y return: 12.93% (bottom quartile). 3Y return: 11.71% (bottom quartile). 3Y return: 16.37% (upper mid). Point 7 1Y return: 9.00% (upper mid). 1Y return: 10.80% (upper mid). 1Y return: 13.27% (top quartile). 1Y return: 6.12% (lower mid). 1Y return: 11.76% (upper mid). 1Y return: 4.52% (bottom quartile). 1Y return: 7.81% (lower mid). 1Y return: 4.31% (bottom quartile). 1Y return: 3.28% (bottom quartile). 1Y return: 12.32% (top quartile). Point 8 Alpha: -0.64 (lower mid). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: -4.41 (bottom quartile). Alpha: 3.29 (top quartile). Alpha: -9.15 (bottom quartile). Alpha: -0.40 (lower mid). Alpha: -6.63 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Point 9 Sharpe: -0.19 (lower mid). Sharpe: 0.05 (top quartile). Sharpe: -0.02 (upper mid). Sharpe: -0.38 (lower mid). Sharpe: 0.01 (upper mid). Sharpe: -0.56 (bottom quartile). Sharpe: -0.17 (upper mid). Sharpe: -0.48 (bottom quartile). Sharpe: -0.41 (bottom quartile). Sharpe: 0.01 (top quartile). Point 10 Information ratio: 0.02 (top quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: -0.19 (lower mid). Information ratio: -0.17 (lower mid). Information ratio: -0.62 (bottom quartile). Information ratio: -0.59 (bottom quartile). Information ratio: -0.90 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Nippon India Small Cap Fund

HDFC Small Cap Fund

DSP Small Cap Fund

Franklin India Smaller Companies Fund

Sundaram Small Cap Fund

IDBI Small Cap Fund

ICICI Prudential Smallcap Fund

Kotak Small Cap Fund

SBI Small Cap Fund

Aditya Birla Sun Life Small Cap Fund

100 कोटी & क्रमवारी लावली5 वर्षCAGR परतावा.

फ्लेक्सी-कॅप म्युच्युअल फंड म्हणजे काय?

सर्व बाजार भांडवलांमध्ये इक्विटी आणि इक्विटी-संबंधित सिक्युरिटीजमध्ये गुंतवणूक करणारे म्युच्युअल फंड फ्लेक्सी-कॅप फंड म्हणून ओळखले जातात. हे फंड वर्षभर गुंतवणुकीसाठी सुरक्षित मार्ग देतातशेअर बाजारात गुंतवणूक करा.

उत्पादनाचे गतिमान स्वरूप आणि संतुलित जोखीम-परताव्या प्रोफाइलमुळे ते तुमच्या मूळ गुंतवणूक पोर्टफोलिओसाठी योग्य ठरते. दीर्घ गुंतवणुकीच्या क्षितिजाचा वापर केल्याने बाजारातील चढउतार कमी होण्यास मदत होऊ शकते. सिस्टिमॅटिक मार्गे दीर्घ मुदतीसाठी पद्धतशीर गुंतवणूकगुंतवणूक योजना (SIPफंड श्रेणीमध्ये सातत्यपूर्ण एक्सपोजर निर्माण करण्यासाठी ) पद्धत सुचविली आहे.

फ्लेक्सी-कॅप फंडांची वैशिष्ट्ये

फ्लेक्सी-कॅप फंडांना हे नाव देण्यात आले आहे कारण ते बहुमुखी आहेत आणि एका भांडवलातून दुसर्या कॅपिटलायझेशनमध्ये बदलू शकतात. या फंडाची मुख्य वैशिष्ट्ये येथे आहेत:

- फ्लेक्सी-कॅप फंड त्यांच्या मालमत्तेपैकी किमान 65% स्टॉक आणि संबंधित उत्पादनांमध्ये गुंतवतात

- ते विस्तृत गुंतवणूक करतातश्रेणी विशिष्ट क्षेत्रावर लक्ष केंद्रित करण्याऐवजी भांडवलीकरणाचे

- फंड मॅनेजर फंडाच्या मालमत्तेचे अनेक भांडवलांमध्ये विभाजन करतात, जे कमी करून जोखीम मर्यादित करण्यास मदत करतात.अस्थिरता एकचभांडवल बाजार हे पोर्टफोलिओमध्ये देखील वैविध्य आणते कारण फंड व्यवस्थापक कंपनीच्या आकारापेक्षा त्यांच्या वाढीच्या शक्यतांवर आधारित इक्विटीमध्ये गुंतवणूक करतात.

- मार्केट कॅपिटलायझेशन ही एक महत्त्वाची अडचण नसल्यामुळे, फंड मॅनेजर बाजारातील हालचालींच्या आधारे एका श्रेणीतून दुसऱ्या श्रेणीत बदलू शकतात.

- ते तुम्हाला गुंतवणुकीचे चांगले पर्याय वाटणार्या इक्विटीमध्ये गुंतवणूक करण्याची परवानगी देऊन दुप्पट फायदा देतात आणि अपेक्षेप्रमाणे कामगिरी करत नसल्यास तुम्हाला त्वरित निधी काढण्याची परवानगी देतात.

फ्लेक्सी-कॅप फंडांमध्ये गुंतवणूक का करावी?

या फंडाची लवचिकता हे कोणीतरी त्यात गुंतवणूक करण्याचे प्राथमिक कारण आहे. जेव्हा बाजार मूल्ये आणि समष्टि आर्थिक परिस्थिती बदलतात तेव्हा निधी व्यवस्थापक पोर्टफोलिओ समायोजित करू शकतो. जर फंड मॅनेजरला वाटत असेल की लार्ज-कॅप्सपेक्षा विस्तीर्ण बाजारपेठा चांगल्या स्थितीत आहेत, तर तो या क्षेत्रांमधील वाढीचा फायदा घेण्यासाठी पोर्टफोलिओ वाटप मिड आणि स्मॉल-कॅप्समध्ये बदलू शकतो. यामुळे फ्लेक्सी-कॅप फंडांमध्ये गुंतवणूकदारांची आवड वाढली. गुंतवणूकदार मध्यम ते उच्च-धोका सहनशीलता आणि या फंडासोबत किमान 5 वर्षांची गुंतवणूक होऊ शकते.

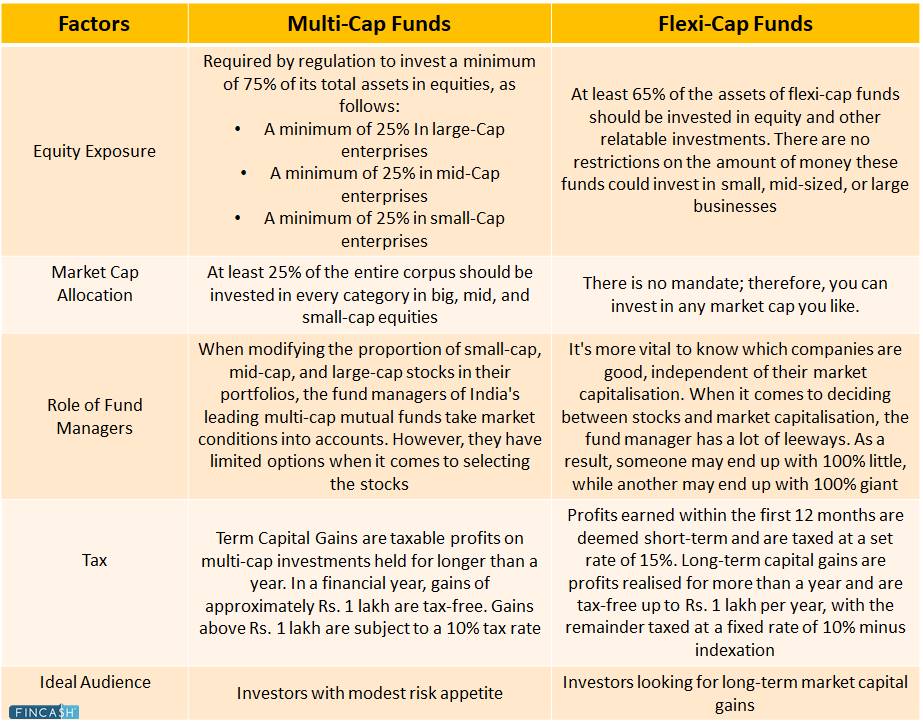

फ्लेक्सी-कॅप फंड वि स्मॉल-कॅप फंड

फ्लेक्सी-कॅप आणि स्मॉल-कॅप फंडांमध्ये निवड करणे सोपे काम नाही. तथापि, गुंतवणुकीचे क्षितिज हा निर्णय घेण्याचा सर्वात महत्त्वाचा घटक आहे. बाजारातील चढउतारांमुळे तुम्हाला त्रास होत असेल, तर फ्लेक्सी-कॅप फंड हा सर्वोत्तम पर्याय असू शकतो. जर तुमच्याकडे अंदाजे 10-15 वर्षांचा कालावधी जास्त असेल आणि तुम्ही त्यात गुंतवणूक केल्यानंतर शेअर बाजार विसरू शकत असाल तर तुम्ही स्मॉल-कॅप फंडांमध्ये गुंतवणूक करू शकता.

याशिवाय, स्मॉल-कॅप्सने लार्ज-कॅप्सपेक्षा जास्त परतावा दिला आहे, परंतु ते अधिक अस्थिर देखील आहेत, तर फ्लेक्सी-कॅप्स देखील मजबूत परतावा देतात, जरी लार्ज-कॅप्सइतके जास्त नसले तरी, त्यांच्यामुळे ते कमी अस्थिर असतील. अधिक वैविध्यपूर्ण निसर्ग.

| आधार | फ्लेक्सी-कॅप | स्मॉल-कॅप |

|---|---|---|

| अर्थ | म्युच्युअल फंड जे सर्व बाजार भांडवलांमध्ये इक्विटी आणि इक्विटी-संबंधित सिक्युरिटीजमध्ये गुंतवणूक करतात | स्मॉल-कॅप फंड हे इक्विटी-ओरिएंटेड म्युच्युअल फंड आहेत ज्यांनी त्यांच्या मालमत्तेपैकी किमान 80% स्मॉल-कॅप व्यवसायांचे शेअर्स आणि इक्विटी-संबंधित सिक्युरिटीजमध्ये गुंतवणूक केली पाहिजे. |

| बाजार भांडवलीकरण | आदेश नाही; संपूर्ण मार्केट कॅपमध्ये मुक्तपणे गुंतवणूक करू शकता | 5000 कोटींपेक्षा कमी |

| निधी व्यवस्थापकासाठी लवचिकता | उच्च | कमी |

| साठी आदर्श | मध्यम-उच्च जोखमीची भूक असलेले गुंतवणूकदार जे सातत्यपूर्ण परतावा आणि चांगले जोखीम-समायोजित परतावा शोधतात | उच्च-जोखीम भूक असलेले गुंतवणूकदार जे जास्त परतावा शोधतात |

| जोखीम भूक | स्मॉल-कॅप फंडांपेक्षा तुलनेने कमी | उच्च |

| उदाहरण | एसबीआय फ्लेक्सी-कॅप फंड, आदित्य बिर्ला सन लाइफ फ्लेक्सी-कॅप फंड इ. | आयडीएफसी इमर्जिंग बिझनेस फंड, अॅक्सिस स्मॉल-कॅप फंड, एसबीआय स्मॉल-कॅप फंड इ. |

स्मॉल-कॅप फंड आणि फ्लेक्सी-कॅप फंडांमध्ये गुंतवणूक करताना मुख्य घटकांचा विचार करा

गुंतवणुकीसाठी कंपन्यांची निवड करताना बाजार भांडवलीकरण हा महत्त्वाचा घटक आहेम्युच्युअल फंड घरे. मार्केट कॅपिटलायझेशन हे केवळ फर्मच्या आकाराचेच प्रतिनिधित्व करत नाही, तर ते कंपनीचा ट्रॅक रेकॉर्ड, वाढीची क्षमता आणि जोखीम यासारखे गुंतवणूकदार विचारात घेतलेले इतर घटक देखील दर्शविते. आधी विचारात घ्यायच्या घटकांची यादी तपासा:

संभाव्य परतावा

स्मॉल-कॅप म्युच्युअल फंडांमध्ये उच्च परताव्याची क्षमता असते आणि ते तुमच्या पोर्टफोलिओमध्ये एक उत्कृष्ट जोड असू शकतात. उच्च प्रमाणात जोखीम घेऊन, तुम्ही हे सुनिश्चित करू शकता की हे फंड तुमच्या पोर्टफोलिओमधील बफर्स म्हणून कार्य करतात जे त्यांच्यासाठी बाजारात काही काम करत असल्यास उत्कृष्ट मूल्य देतात. फ्लेक्सी-कॅप फंड विविध बाजार भांडवल आणि क्षेत्रांमध्ये गुंतवणूक करतात. हे पूर्वनिर्धारित कालावधीत पैशाच्या स्थिर प्रवाहाची हमी देते.

खर्चाचे प्रमाण

खर्चाचे प्रमाण हे मालमत्ता व्यवस्थापन व्यवसायांद्वारे त्यांच्या क्लायंटसाठी मूल्यांकन केलेले वार्षिक शुल्क आहे. म्युच्युअल फंड प्रणाली चालवण्याच्या खर्चाची पूर्तता करण्यासाठी फंड हाऊस हे शुल्क लावतात. जे गुंतवणूकदार स्मॉल-कॅप फंडांमध्ये गुंतवणूक करणारे सर्वात कमी खर्चाचे प्रमाण असलेले फंड शोधू शकतात त्यांना चांगले परतावा मिळण्याची शक्यता असते. त्याच प्रकारे, तुमचा निर्णय घेण्यापूर्वी टॉप फ्लेक्सी-कॅप फंडांच्या खर्चाचे प्रमाण तपासा.

गुंतवणूक होरायझन

स्मॉल-कॅप फंड हे मध्यम गुंतवणूकदारांसाठी आहेत ज्यांना दीर्घ कालावधीसाठी पैसे वाढवायचे आहेत. या धोरणे पाच ते सात वर्षांच्या गुंतवणुकीच्या क्षितिजासह सर्वोत्तम कार्य करतात. स्मॉल-कॅप फंडातील गुंतवणूकदार अल्प-मुदतीची आणि दीर्घ-मुदतीची धोरणे निवडू शकतात. तथापि, दीर्घ मुदतीसाठी स्मॉल-कॅप्समध्ये गुंतवणूक करण्यास प्रोत्साहन दिले जाते जेणेकरून त्या कंपन्यांना विस्तार आणि मूल्य सुधारण्यासाठी वेळ मिळेल.

मागील कामगिरी

म्युच्युअल फंड योजना सुसंगत आहे की नाही हे शोधून काढण्यासाठी फंडाचे पूर्वीचे परिणाम पाहणे. तुम्ही तेजी आणि नकारात्मक अशा अनेक बाजार चक्रांमध्ये फंडाच्या कामगिरीचे विश्लेषण केले पाहिजे. बाजारातील सर्व परिस्थिती आणि वेळेत फंड सुसंगत असल्यास तुम्ही पुढे जाऊ शकता.

निधी व्यवस्थापकाची कामगिरी

फंडात गुंतवणूक करताना, फंड मॅनेजरचा ट्रॅक रेकॉर्ड पाहणे महत्त्वाचे असते. प्रत्येक खरेदी-विक्रीचा निर्णय फ्लेक्सी-कॅप किंवा स्मॉल-कॅप फंडांमध्ये विस्तृत संशोधन आणि विश्लेषणानंतर घेतला जातो. परिणामी, योजना व्यवस्थापित करण्याची फंड व्यवस्थापकाची क्षमता त्याच्या कामगिरीवर परिणाम करते

कर आकारणी

ची संख्याभांडवली नफा स्मॉल-कॅप किंवा फ्लेक्सी-कॅप इक्विटी फंडांची पूर्तता करताना कर आकारला जातो, पैसे किती काळ गुंतवले गेले यावर अवलंबून असतात, ज्याला होल्डिंग कालावधी म्हणून संबोधले जाते. शॉर्ट टर्म कॅपिटल गेन्स (STCG) हे पासून भांडवली नफा आहेतविमोचन ज्यांचा होल्डिंग कालावधी एक वर्षापेक्षा कमी आहे आणि त्यावर 15% कर आकारला जातो. लाँग टर्म कॅपिटल गेन्स (LTCG) ची व्याख्या एका वर्षांहून अधिक कालावधीनंतर कमावलेला नफा म्हणून केली जाते आणि जेव्हा ते एक लाखापेक्षा जास्त होतात तेव्हा त्या जादावर 10% दराने कर आकारला जातो.

जोखीम

तुम्ही तुमचे पर्याय आणि विविध कमी-अस्थिरता धोरणांमधून चांगल्या परताव्याची शक्यता तपासली पाहिजे. स्मॉल-कॅप फंड हे फ्लेक्सी-कॅप फंडांपेक्षा तुलनेने धोकादायक असतात हे नाकारता येणार नाही, परंतु काही त्यांच्या प्रतिस्पर्ध्यांपेक्षा जोखीम अधिक चांगल्या प्रकारे व्यवस्थापित करू शकतात.

तळ ओळ

तुमच्या गुंतवणुकीच्या उद्दिष्टांवर अवलंबून, तुम्ही तुमच्या पोर्टफोलिओमध्ये कोणते फंड समाविष्ट करायचे ते निवडू शकता. एकीकडे, फ्लेक्सी-कॅप्स अधिक लवचिकता आणि स्थिर पेआउट देतात, तर स्मॉल-कॅप्स अधिक जोखीम आणि परतावा देतात. तथापि, तुमच्या पोर्टफोलिओमध्ये दोन्ही प्रकारचे फंड निवडणे उचित आहे जेणेकरून दोन्ही बाजार विभागांमध्ये एक्सपोजर असेल.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.