फ्लेक्सी-कॅप वि लार्ज-कॅप: कोणते चांगले आहे?

ज्या क्षणी तुम्ही तुमच्या विसाव्या वर्षी पोहोचता, बचत, गुंतवणूक आणि परतावा यासारख्या संकल्पना घिरट्या घालू लागतात. तुम्ही अशा शिखरावर पोहोचता जिथे तुमच्याकडे आधीच मूलभूत गोष्टी असतीलआर्थिक नियोजन आणि गुंतवणुकीचे ज्ञान, पण ते कधीच पुरेसे नसते.

म्युच्युअल फंडइतर गोष्टींबरोबरच, ज्यांना सुरुवात करायची आहे त्यांच्यासाठी गुंतवणुकीचा एक उत्तम पर्याय आहेगुंतवणूक लवकर असे केल्याने, आपण हे करू शकतापैसे वाचवा, पैसे देणे टाळाकर आणि तुमची संपत्ती वाढवा.

तथापि, तेथे शेकडो पर्याय उपलब्ध आहेत हे लक्षात घेता, गुंतवणुकीसाठी म्युच्युअल फंड निवडणे हे खूप कठीण काम आहे. सर्व पर्यायांपैकी, तुम्ही फ्लेक्सी-कॅपबद्दल ऐकू शकता आणिलार्ज कॅप फंड अनेकदा ते काय आहेत? आणि, तुम्ही त्यात गुंतवणूक करावी का? फ्लेक्सी-कॅप वि लार्ज-कॅप फंड्स मधील सर्वसमावेशक तुलना करून उत्तरे शोधू या.

फ्लेक्सी-कॅप म्युच्युअल फंड म्हणजे काय?

सिक्युरिटीज अँड एक्सचेंज बोर्ड ऑफ इंडियाच्या मते (सेबी), फ्लेक्सी-कॅप फंड ही एक ओपन-एंडेड, डायनॅमिक इक्विटी योजना आहे. हा एक म्युच्युअल फंड आहे जो पूर्वनिर्धारित कंपन्यांमध्ये गुंतवणूक करण्यापुरता मर्यादित नाहीबाजार भांडवलीकरण

योजनेची इक्विटी आणि इक्विटी-संबंधित सिक्युरिटीजमधील मूलभूत गुंतवणूक तिच्या एकूण मालमत्तेच्या 65% आहे. प्रत्येक फ्लेक्सी-कॅप योजनेसाठी, मालमत्ता व्यवस्थापन कंपनी (AMC) योग्य बेंचमार्क निवडण्याचा विवेक आहे. फंडाचा प्रॉस्पेक्टस फ्लेक्सी-कॅप म्युच्युअल फंड संरचनेत दर्शविला जाईल.

शिवाय, SEBI (म्युच्युअल फंड) विनियम, 1996 चे नियमन 18(15A) संबंधित आहे, SEBI ने फंड कंपन्यांना सध्याच्या योजनेला फ्लेक्सी-कॅप योजनेत रूपांतरित करण्याची परवानगी दिली आहे, ज्यामध्ये बदलाची आवश्यकता पूर्ण होते. योजनेची आवश्यक वैशिष्ट्ये.

फ्लेक्सी-कॅप फंड गुंतवणूकदारांना त्यांचे वैविध्य आणण्यास मदत करतेपोर्टफोलिओ मोठ्या, मिड- आणि स्मॉल-कॅप यांसारख्या विविध बाजार भांडवल असलेल्या कंपन्यांमध्ये गुंतवणूक करून, जोखीम कमी करणे आणिअस्थिरता. त्यांना वैविध्यपूर्ण इक्विटी फंड किंवा मल्टी-कॅप फंड म्हणून देखील ओळखले जाते.

फ्लेक्सी-कॅप फंडांची वैशिष्ट्ये

फ्लेक्सी-कॅप फंडांची काही ठळक वैशिष्ट्ये येथे आहेत:

- ते विस्तृत गुंतवणूक करतातश्रेणी विशिष्ट क्षेत्रावर लक्ष केंद्रित करण्याऐवजी भांडवलीकरणाचे

- हे पोर्टफोलिओला सुरक्षितता आणि वाढ दोन्ही देते कारण त्याच्या लवचिकतेमुळे, जे त्यांना दरम्यान स्विच करण्याची परवानगी देतेभांडवल बाजार गट आणि समभाग

- ते एका सेक्टरमधून दुसर्या क्षेत्रात अदलाबदल करू शकतातभांडवली बाजार चांगले काम करत नाही. हे गुंतवणुकीचे पर्याय तसेच विविधीकरणाच्या संधी प्रदान करते

- फ्लेक्सी-कॅप फंड त्यांच्या मालमत्तेच्या 65% पेक्षा जास्त स्टॉक आणि तत्सम उत्पादनांमध्ये गुंतवणूक करतात

- ते त्यांचे पैसे मजबूत व्यावसायिक धोरणे, आर्थिक असलेल्या कंपन्यांमध्ये ठेवतातविधाने, आणि ट्रॅक रेकॉर्ड. त्याचप्रमाणे, जर काही स्टॉक्स कमी कामगिरी करत असतील तर ते सहजपणे सोडू शकतात

- फ्लेक्सी-कॅप फंड, मल्टी-कॅप फंडांच्या विपरीत, कोणत्याही भांडवलीकरण क्षेत्रातील मालमत्तांच्या टक्केवारीवर कोणतेही निर्बंध नाहीत आणि जोखीम-परताव्याचे समायोजन प्रदान करण्यासाठी ते अधिक चांगल्या स्थितीत आहेत.

Talk to our investment specialist

फ्लेक्सी-कॅप फंडांमध्ये गुंतवणूक करण्याचे फायदे

हे फंड मध्यम ते दीर्घ मुदतीच्या संपूर्ण बाजार चक्रात सहभागी होऊ पाहणाऱ्या गुंतवणूकदारांसाठी योग्य पर्याय आहेत. तुम्ही फ्लेक्सी-कॅप फंडांमध्ये गुंतवणूक का करावी हे जाणून घेण्यास मदत करणारे मुख्य फायदे येथे आहेत:

- फ्लेक्सी-कॅप फंड हे वाढत्या बाजारपेठेतील वाढीच्या शक्यता ओळखण्यासाठी आणि कोसळणाऱ्या बाजारपेठेतील नकारात्मक बाजूचे धोके कमी करण्यासाठी असतात.

- या "कुठेही जा" वृत्तीसह वैविध्यपूर्ण इक्विटी धोरणे आहेत

- संपूर्ण गुंतवणुकीच्या संधींचा लाभ घेण्याचे त्यांचे उद्दिष्ट आहे

- फ्लेक्सी-कॅप फंड फंड व्यवस्थापकांना संपूर्ण मार्केट कॅपिटलायझेशन स्पेक्ट्रममध्ये गुंतवणूक करण्याचे स्वातंत्र्य देतात

- विविध पोर्टफोलिओमुळे जोखीम आणि परतावा घटक संतुलित आहेत

- त्यांच्याकडे मार्केट कॅपिटलायझेशनची पर्वा न करता संपूर्ण मार्केट स्पेक्ट्रममध्ये संधींचा फायदा घेण्याची क्षमता आहे,उद्योग, किंवा शैली

लार्ज-कॅप म्युच्युअल फंड म्हणजे काय?

ब्लू-चिप स्टॉक म्हणूनही ओळखले जाणारे, लार्ज-कॅप म्युच्युअल फंड हा एक प्रकारचा इक्विटी म्युच्युअल फंड आहे जो प्रामुख्याने 100 कंपन्यांच्या बाजार भांडवलाखालील कंपन्यांच्या स्टॉक आणि इक्विटी-लिंक्ड सिक्युरिटीजमध्ये गुंतवणूक करतो. हे त्यांच्या सातत्य आणि स्थिरतेसाठी प्रख्यात आहेत. तथापि, बाजारातील तेजीच्या ट्रेंडमध्ये, मोठ्या कंपन्या छोट्या आणि मिड-कॅप कंपन्यांना मागे टाकू शकतात.

या श्रेणीतील कंपन्यांची बाजारपेठेत चांगली प्रतिष्ठा असल्याचे मान्य केले जाते. सर्वोत्कृष्ट लार्ज-कॅप फंडांसह, तुम्ही खात्री बाळगू शकता की तुम्ही मध्यम ते दीर्घ मुदतीच्या कालावधीत त्यांच्या समवयस्कांपेक्षा जास्त कामगिरी करण्याचा सिद्ध ट्रॅक रेकॉर्ड असलेल्या कंपन्यांमध्ये गुंतवणूक करत आहात.

स्मॉल-कॅपशी तुलना करताना आणिमिड कॅप फंड, या कमी आहेतजोखीम प्रोफाइल, त्यांना जोखीम-विरोधक गुंतवणूकदारांसाठी आदर्श बनवते.

लार्ज-कॅप फंडांची वैशिष्ट्ये

लार्ज-कॅप फंडांची काही प्रमुख वैशिष्ट्ये खालीलप्रमाणे आहेत:

- लार्ज-कॅप फंड, जे कधीकधी ब्लू-चिप फंड म्हणून ओळखले जातात, हे मूलत: असतातइक्विटी फंड जे प्रामुख्याने स्टॉकमध्ये गुंतवणूक करतात. ते इतर प्रकारच्या इक्विटींसह ब्लू-चिप व्यवसायांच्या स्टॉकवर लक्ष केंद्रित करतात

- हे फंड मिड-कॅप किंवा इक्विटी फंडांपेक्षा अधिक सुरक्षित गुंतवणूक आहेतस्मॉल कॅप फंड त्यांच्या स्थिरतेमुळे आणितरलता

- दहा वर्षांच्या गुंतवणुकीच्या क्षितिजासह आणि दीर्घकालीन आर्थिक प्रशंसाची इच्छा असलेल्या गुंतवणूकदारांना लार्ज-कॅप फंडांचा फायदा होऊ शकतो

- ब्लू-चिप समभागांच्या सतत व्यापारामुळे लार्ज-कॅप कंपन्यांच्या समभागांच्या किमतींमध्ये जलद चढउतार असामान्य आहेत. परिणामी, ब्लू-चिप फंड सातत्यपूर्ण परतावा देतात

- ब्लू-चिप स्टॉक्स त्यांच्या प्रतिष्ठा, गुणवत्ता आणि विश्वासार्हतेमुळे, कठीण काळातही व्यापार करणे सोपे आहे. इक्विटींची वारंवार विक्री आणि खरेदी यामुळे लवकर परिणाम होतोरोख प्रवाह, ब्लू-चिप फंड खूप द्रव बनवणे

लार्ज-कॅप म्युच्युअल फंडात गुंतवणुकीचे फायदे

म्युच्युअल फंडात नवीन असलेल्यांसाठी, लार्ज-कॅप फंड हे सुरू करण्यासाठी चांगले ठिकाण आहे कारण त्या आर्थिकदृष्ट्या सक्षम समजल्या जाणाऱ्या कंपन्या आहेत. गुंतवणूकदार सामान्यतः सुरक्षित असतात कारण फंडाच्या 80% मालमत्ता मोठ्या-कॅप कंपन्यांमध्ये गुंतवल्या जातात.

दुसरीकडे, उर्वरित 20% निधी वापरून लार्ज-कॅप फंडाचा पोर्टफोलिओ ज्या प्रकारे तयार केला जातो, त्याचा त्याच्या कामगिरीवर बराच प्रभाव पडतो. तुम्ही लार्ज-कॅप म्युच्युअल फंड का निवडू शकता ते येथे आहे:

- हे फंड गुंतवणूकदारांना जास्त अल्पकालीन परतावा देतात आणि नियमितपणे लाभांश देत असताना दीर्घकालीन संपत्ती-निर्मितीमध्ये योगदान देतात.

- लार्ज कॅप फंडांमध्ये बाजारातील मंदीचा सामना करण्याची क्षमता असते

- ते सातत्यपूर्ण आणि कमी-जोखीम परतावा देतात

- कमी-जोखीम सहिष्णुता असलेल्या गुंतवणूकदारांसाठी लार्ज-कॅप फंड फायदेशीर ठरू शकतात

सर्वोत्तम कामगिरी करणारे लार्ज कॅप फंड 2022

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) IDBI India Top 100 Equity Fund Growth ₹44.16

↑ 0.05 ₹655 500 9.2 12.5 15.4 21.9 12.6 Nippon India Large Cap Fund Growth ₹84.8675

↓ -1.90 ₹50,107 100 -7.8 -5.9 9.2 16.9 15.7 9.2 ICICI Prudential Bluechip Fund Growth ₹103.4

↓ -2.22 ₹76,646 100 -8.5 -5 7.9 16.1 13.9 11.3 DSP TOP 100 Equity Growth ₹439.918

↓ -8.09 ₹7,163 500 -8.2 -5.7 4.7 15.9 11.8 8.4 Bandhan Large Cap Fund Growth ₹71.881

↓ -1.69 ₹1,980 100 -8.2 -5 9.1 15.5 11.7 8.2 Invesco India Largecap Fund Growth ₹63.37

↓ -1.44 ₹1,666 100 -8.7 -7.9 7.8 15.3 12.3 5.5 BNP Paribas Large Cap Fund Growth ₹205.949

↓ -4.72 ₹2,614 300 -6.7 -4.2 6.5 14.4 11.7 4.4 Kotak Bluechip Fund Growth ₹535.097

↓ -11.99 ₹10,864 100 -7.7 -4.9 8.1 13.7 11.3 8.7 HDFC Top 100 Fund Growth ₹1,063.49

↓ -20.56 ₹39,621 300 -7.8 -5.1 5.5 13.5 12.7 7.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 28 Jul 23 Research Highlights & Commentary of 9 Funds showcased

Commentary IDBI India Top 100 Equity Fund Nippon India Large Cap Fund ICICI Prudential Bluechip Fund DSP TOP 100 Equity Bandhan Large Cap Fund Invesco India Largecap Fund BNP Paribas Large Cap Fund Kotak Bluechip Fund HDFC Top 100 Fund Point 1 Bottom quartile AUM (₹655 Cr). Top quartile AUM (₹50,107 Cr). Highest AUM (₹76,646 Cr). Lower mid AUM (₹7,163 Cr). Bottom quartile AUM (₹1,980 Cr). Bottom quartile AUM (₹1,666 Cr). Lower mid AUM (₹2,614 Cr). Upper mid AUM (₹10,864 Cr). Upper mid AUM (₹39,621 Cr). Point 2 Established history (13+ yrs). Established history (18+ yrs). Established history (17+ yrs). Established history (23+ yrs). Established history (19+ yrs). Established history (16+ yrs). Established history (21+ yrs). Established history (27+ yrs). Oldest track record among peers (29 yrs). Point 3 Rating: 3★ (upper mid). Top rated. Rating: 4★ (top quartile). Rating: 2★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 12.61% (upper mid). 5Y return: 15.69% (top quartile). 5Y return: 13.87% (top quartile). 5Y return: 11.84% (lower mid). 5Y return: 11.69% (bottom quartile). 5Y return: 12.25% (lower mid). 5Y return: 11.68% (bottom quartile). 5Y return: 11.34% (bottom quartile). 5Y return: 12.66% (upper mid). Point 6 3Y return: 21.88% (top quartile). 3Y return: 16.92% (top quartile). 3Y return: 16.09% (upper mid). 3Y return: 15.90% (upper mid). 3Y return: 15.49% (lower mid). 3Y return: 15.26% (lower mid). 3Y return: 14.45% (bottom quartile). 3Y return: 13.68% (bottom quartile). 3Y return: 13.46% (bottom quartile). Point 7 1Y return: 15.39% (top quartile). 1Y return: 9.19% (top quartile). 1Y return: 7.85% (lower mid). 1Y return: 4.71% (bottom quartile). 1Y return: 9.14% (upper mid). 1Y return: 7.82% (lower mid). 1Y return: 6.46% (bottom quartile). 1Y return: 8.11% (upper mid). 1Y return: 5.53% (bottom quartile). Point 8 Alpha: 2.11 (top quartile). Alpha: 0.30 (upper mid). Alpha: 0.35 (upper mid). Alpha: -1.18 (bottom quartile). Alpha: 0.90 (top quartile). Alpha: -1.06 (lower mid). Alpha: -2.69 (bottom quartile). Alpha: 0.02 (lower mid). Alpha: -1.99 (bottom quartile). Point 9 Sharpe: 1.09 (top quartile). Sharpe: 0.30 (upper mid). Sharpe: 0.30 (upper mid). Sharpe: 0.17 (bottom quartile). Sharpe: 0.35 (top quartile). Sharpe: 0.20 (lower mid). Sharpe: 0.06 (bottom quartile). Sharpe: 0.28 (lower mid). Sharpe: 0.09 (bottom quartile). Point 10 Information ratio: 0.14 (bottom quartile). Information ratio: 1.22 (top quartile). Information ratio: 1.01 (top quartile). Information ratio: 0.64 (lower mid). Information ratio: 0.69 (upper mid). Information ratio: 0.72 (upper mid). Information ratio: 0.30 (lower mid). Information ratio: 0.20 (bottom quartile). Information ratio: 0.24 (bottom quartile). IDBI India Top 100 Equity Fund

Nippon India Large Cap Fund

ICICI Prudential Bluechip Fund

DSP TOP 100 Equity

Bandhan Large Cap Fund

Invesco India Largecap Fund

BNP Paribas Large Cap Fund

Kotak Bluechip Fund

HDFC Top 100 Fund

मोठी टोपी वरील एयूएम/निव्वळ मालमत्ता असलेले निधी500 कोटी आणि 5 किंवा अधिक वर्षांसाठी निधीचे व्यवस्थापन. वर क्रमवारी लावलीमागील 3 वर्षाचा परतावा.

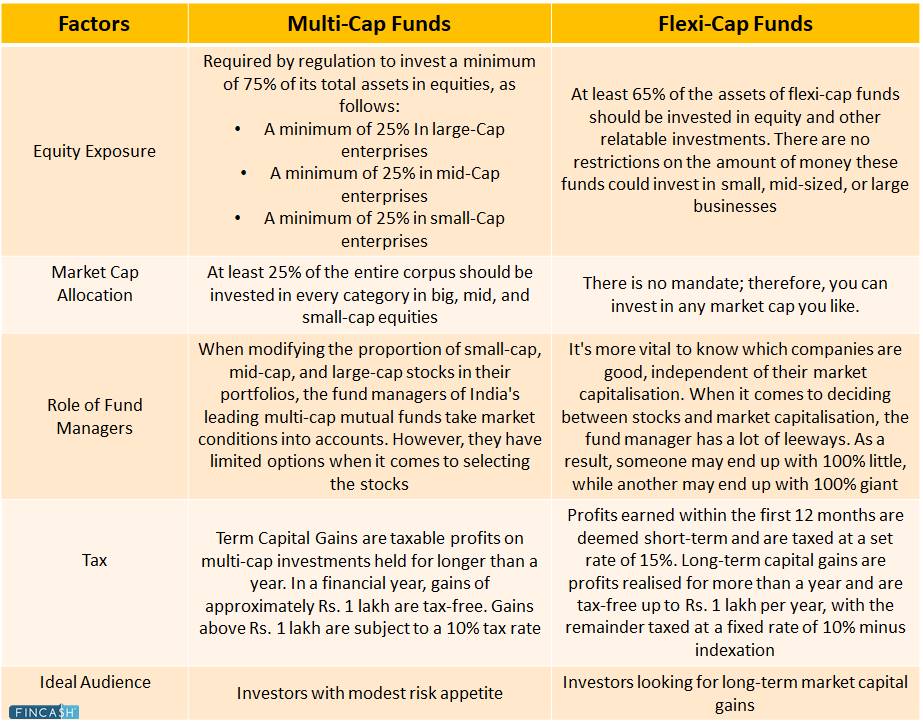

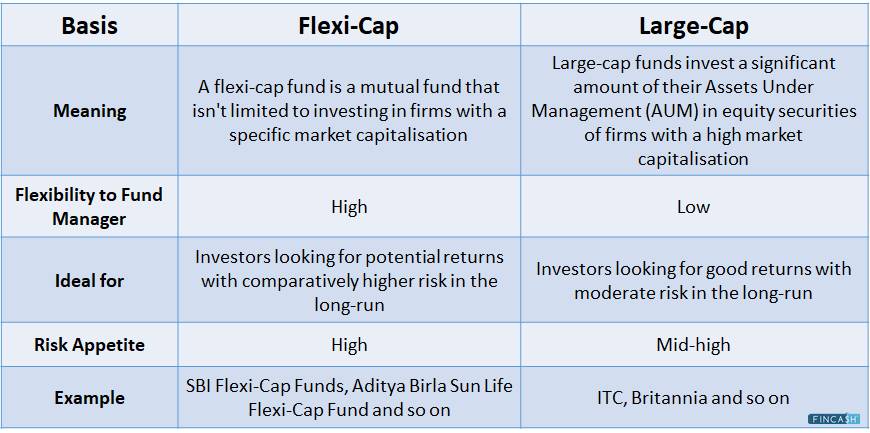

फ्लेक्सी-कॅप आणि लार्ज-कॅपमधील फरक

दोघांमध्ये बराच गोंधळ उडाला आहे. लार्ज-कॅप आणि फ्लेक्सी-कॅप फंडांचे उद्दिष्ट नेहमीच एकच असते: विविध बाजार भांडवल असलेल्या इक्विटीमध्ये गुंतवणूक करणे. त्यांच्यातील मुख्य फरक येथे आहे:

फ्लेक्सी कॅप वि लार्ज कॅप: तुमच्यासाठी सर्वात योग्य कोणती आहे?

ज्या गुंतवणूकदारांना दीर्घकालीन उत्पादन करण्याची क्षमता असलेल्या उच्च-गुणवत्तेच्या कंपन्यांमध्ये गुंतवणूक करून त्यांच्या मुख्य इक्विटी पोर्टफोलिओ होल्डिंगमध्ये विविधता आणायची आहे त्यांच्यासाठी फ्लेक्सी-कॅप फंड सर्वात योग्य आहेत.आर्थिक मूल्य. तसेच, जर तुम्ही पोर्टफोलिओ व्यवस्थापनासाठी पद्धतशीर दृष्टीकोन घेणारा फंड शोधत असाल, तर तुम्ही फ्लेक्सी-कॅप फंडांमध्ये गुंतवणूक केली पाहिजे.

मध्यम जोखीम सहनशीलता असलेल्या गुंतवणूकदारांसाठी हे आदर्श आहे जे त्यांचे दीर्घकालीन आर्थिक उद्दिष्टे साध्य करण्यासाठी 3 ते 7 वर्षे गुंतवणूक करू इच्छितात. दुसरीकडे, लार्ज-कॅप फंड गुंतवणूकदारांसाठी आदर्श आहेत जे किमान 2 ते 4 वर्षे गुंतवणूक करू इच्छितात आणि उच्च परताव्याची अपेक्षा करतात. तथापि, गुंतवणूकदारांनी त्यांच्या मालमत्तेतील मध्यम नुकसानीच्या जोखमीसाठी तयार असले पाहिजे.

लार्ज-कॅप किंवा फ्लेक्सी-कॅप फंडांमध्ये गुंतवणूक करताना विचारात घेण्यासारखे महत्त्वाचे मुद्दे

फ्लेक्सी-कॅप आणि लार्ज-कॅप म्युच्युअल फंड सातत्यपूर्ण परतावा देऊन योगदान देतात. तथापि, गुंतवणूकदार म्हणून या फंडांमध्ये गुंतवणूक करण्यापूर्वी सर्वकाही जाणून घेणे चांगले. यापैकी कोणत्याही फंडात गुंतवणूक करताना सूचीबद्ध घटकांचा विचार केला पाहिजे:

मागील कामगिरी

कोणत्याही मालमत्तेच्या किंवा गुंतवणुकीच्या यशाचे विश्लेषण करण्याचा सर्वात मोठा दृष्टीकोन म्हणजे त्याचा इतिहास पाहणे. हे दोन्ही म्युच्युअल फंड सारखेच आहेत. निधीचे परतावे कालांतराने स्थिर आहेत की नाही हे पाहणे महत्त्वाचे आहे. जर होय, तर तुम्ही तुमचा निर्णय सुरू ठेवू शकता. तथापि, आपण केवळ यावरच आपला निर्णय केंद्रीकृत करत नाही याची खात्री कराघटक.

खर्चाचे प्रमाण

खर्चाचे प्रमाण गुंतवणुकीच्या खर्चास सूचित करते, जसे की aब्रोकरेज फी किंवा मिळालेल्या नफ्याच्या तुलनेत म्युच्युअल फंड कंपनीने लादलेले कमिशन. कमी झालेल्या खर्चाचे प्रमाण गुंतवणूकदारांना जास्त परतावा देते. परिणामी, शुल्काची रचना, परतावा, परत तपासणे ही चांगली कल्पना आहे.नाही, आणि इतर खर्च.

गुंतवणूक होरायझन

आपण मध्यम असल्यासगुंतवणूकदार ज्यांना दीर्घ कालावधीत पैसे कमवायचे आहेत, तुम्ही फ्लेक्सी-कॅप म्युच्युअल फंडांसह जाऊ शकता. याउलट, लार्ज-कॅप म्युच्युअल फंडांमध्ये गुंतवणुकीचे क्षितिज साधारणपणे ३ ते ५ वर्षे असते. परिणामी, दीर्घकालीन गुंतवणुकीचा शोध घेणाऱ्या गुंतवणूकदारांना या कालावधीत या फंडांमध्ये गुंतवणूक करण्यात सहज वाटले पाहिजे.

कर आकारणी

फ्लेक्सी-कॅप आणि लार्ज-कॅप म्युच्युअल फंड दोन्ही रिटर्नवर कर आकारला जातो कारण ते भांडवली नफा मानले जातात. अल्पकालीनभांडवली लाभ (STCG) वर 15% कर आहे, तर दीर्घकालीन भांडवली नफा (LTCG) जो रु. पेक्षा जास्त आहे. इतर कोणत्याही इक्विटी मालमत्ता वर्गीकरणाप्रमाणेच 1 लाखावर 10% कर आकारला जाईल.

गुंतवणुकीची गरज

वैयक्तिक गरजा आणि गुंतवणुकीवरील अपेक्षा या नेहमी पहिल्या गोष्टी असतात. निर्णय घेण्यापूर्वी, तुमच्या तरलतेच्या गरजांचे मूल्यांकन करा,उत्पन्न मागण्या, जोखीम सहिष्णुता, इ.

निधी व्यवस्थापक कामगिरी

सर्व खरेदी-विक्रीचे निर्णय सखोल तपासणी आणि विश्लेषणानंतर घेतले जातात. परिणामी, फंड मॅनेजरची योग्यता या योजनेची कार्यक्षमता बर्याच प्रमाणात ठरवते. फंड मॅनेजर तुमच्या पैशांचे प्रभारी आहेत म्हणून, त्यांचा उद्योगातील अनुभव पहा. एक अनुभवी व्यवस्थापक इच्छित परतावा मिळविण्यासाठी योग्य क्षेत्रात गुंतवणूक करण्यास सक्षम असेल.

तळ ओळ

गुंतवणुकीसाठी कंपन्यांची निवड करताना बाजार भांडवल महत्त्वाचे असतेम्युच्युअल फंड घरे. हे कंपनीचा आकार आणि गुंतवणूकदार विचारात घेतलेल्या इतर विविध घटकांना प्रतिबिंबित करते, जसे की कंपनीचा ट्रॅक रेकॉर्ड, वाढीची क्षमता आणि जोखीम. त्यामुळे म्युच्युअल फंड निवडताना शहाणपणा बाळगा कारण ते बाजाराच्या जोखमीच्या अधीन आहेत.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.