Flexi-Cap மற்றும் Hybrid Fund இடையே உள்ள வேறுபாடு

முதலீட்டாளர்கள்பரஸ்பர நிதி மூன்று வகைகளாகப் பிரிக்கலாம், அவை:

- ஒரு குழு என்பது ரிஸ்க் எடுத்து முதலீடு செய்யத் தயாராக இருக்கும் நபர்கள்ஈக்விட்டி நிதிகள்

- பாதுகாப்பாக இருக்க விரும்புபவர்கள்முதலீடு கடன் நிதிகள் தங்கள் பணத்தை பாதுகாப்பாக வைத்திருக்கும் போது சில வருமானங்களை வழங்குகின்றன

- கலப்பின நிதிகளில் முதலீடு செய்வதன் மூலம் இரு உலகங்களிலும் சிறந்ததைப் பெற விரும்புபவர்கள்

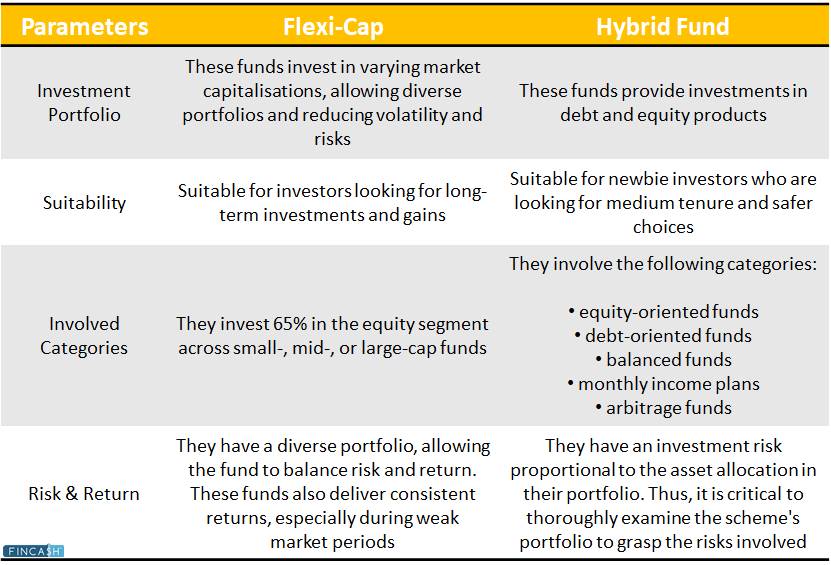

ஈக்விட்டி வகைக்குள், மியூச்சுவல் ஃபண்டுகளின் பல்வேறு துணை வகைகள் உள்ளன. அவற்றில் இரண்டு மல்டி கேப் மற்றும் ஹைப்ரிட் ஃபண்டுகள். இந்த நிதி வகைகள் மாறுபடும் நிறுவனங்களில் முதலீடு செய்யும் போதுசந்தை மூலதனம், அவற்றின் முறைகள் வேறுபடுகின்றன.

இந்தக் கட்டுரையில் ஃப்ளெக்ஸி-கேப் ஃபண்டுகள் vs ஹைப்ரிட் ஃபண்டுகள் பற்றிய சுருக்கமான வழிகாட்டி உள்ளது மற்றும் பல்வேறு தேவைகளுக்கு ஏற்ப எது மிகவும் பொருத்தமானது.

Flexi-Cap நிதிகள் என்றால் என்ன?

ஃப்ளெக்ஸி-கேப் ஃபண்டுகள் நிறுவனங்களில் முதலீடு செய்கின்றனசரகம் பெரிய, நடுத்தர மற்றும் சிறிய தொப்பி பங்குகள் போன்ற சந்தை மூலதனம். மல்டி-கேப் மற்றும் போலல்லாமல்சிறிய தொப்பி நிதிகள், தங்கள் சந்தை மூலதனத்தைப் பொறுத்து பங்குகளில் முதலீடு செய்யும், ஃப்ளெக்ஸி-கேப் ஃபண்டுகள் முதலீட்டாளர்கள் தங்கள் போர்ட்ஃபோலியோக்களை பல்வேறு சந்தை மூலதனமயமாக்கல்களைக் கொண்ட நிறுவனங்களில் முதலீடு செய்வதன் மூலம், அபாயத்தைக் குறைப்பதன் மூலம் முதலீட்டாளர்களை அனுமதிக்கின்றன.நிலையற்ற தன்மை.

பல்வேறு வணிகங்களின் வளர்ச்சி திறனை மதிப்பிடுவதற்கு நிதி மேலாளர் பொறுப்பு, அவற்றின் அளவைப் பொருட்படுத்தாமல். மேலாளர் பின்னர் பல சந்தைப் பிரிவுகள் மற்றும் வணிகங்களுக்கு நிதிகளை ஒதுக்குகிறார்.

Flexi-Cap நிதிகளின் வருமானம்

முதல் 5 ஃப்ளெக்ஸி-கேப் ஃபண்டுகளுக்கான வருமானம் பின்வருமாறு:

| நிதியின் பெயர் | 1 ஆண்டு | 3 ஆண்டுகள் | 5-ஆண்டுகள் | AUM | தொடக்கத்தில் இருந்து திரும்புகிறது | குறைந்தபட்ச முதலீடு |

|---|---|---|---|---|---|---|

| குவாண்ட் ஃப்ளெக்ஸி-கேப் நேரடி-வளர்ச்சி | 47.16% | 33.16% | 20.82% | ரூ. 198.02 கோடி | 20.08% | ரூ. 63.14 |

| HDFC Flexi-Cap நேரடி-வளர்ச்சி | 34.87% | 16.28% | 14.60% | ரூ. 27496.23 கோடி | 15.52% | ரூ. 5000 |

| IDBI Flexi-CapFD நேரடி-வளர்ச்சி | 32.20% | 20.11% | 14.94% | ரூ. 389.41 கோடி | 18.43% | ரூ. 5000 |

| PGIM India Flexi-Cap நேரடி-வளர்ச்சி | 30.17% | 27.78% | 19.19% | ரூ. 4082.87 கோடி | 16.33% | ரூ. 1000 |

| ஃபிராங்க்ளின் இந்தியா ஃப்ளெக்ஸி-கேப் நேரடி-வளர்ச்சி | 29.50% | 18.05% | 14.19% | ரூ. 9,729.93 கோடி | 16.7% | ரூ. 5000 |

Flexi-Cap இல் முதலீடு செய்வதன் நன்மைகள்

நிதியின் சில முக்கிய நன்மைகள் இங்கே:

- சந்தை மூலதனமயமாக்கல் ஸ்பெக்ட்ரம் முழுவதும் முதலீடு செய்ய நிதி மேலாளர்கள் இலவசம்

- 'எங்கேயும் செல்லுங்கள்' மனப்பான்மையுடன் நன்கு பன்முகப்படுத்தப்பட்ட சமபங்கு உத்தி வழங்கப்படுகிறது

- சந்தை மூலதனம், துறை அல்லது பாணியைப் பொருட்படுத்தாமல் - சந்தை ஸ்பெக்ட்ரம் முழுவதும் வாய்ப்புகளைப் பயன்படுத்துவதற்கான திறனைப் பெறுவீர்கள்.

- போர்டு முழுவதும் முதலீட்டு வாய்ப்புகளைப் பயன்படுத்துவதை இது நோக்கமாகக் கொண்டுள்ளது

- ஒரு மாறுபட்ட காரணமாகபோர்ட்ஃபோலியோ, இது அபாயத்தையும் வெகுமதியையும் திறம்பட சமன் செய்கிறது

Talk to our investment specialist

Flexi-Cap MF இல் முதலீடு செய்வதை யார் கருத்தில் கொள்ள வேண்டும்?

நீண்ட கால நிதி ஆதாயங்கள், ஈவுத்தொகை அல்லது இரண்டையும் தேடும் முதலீட்டாளர்களுக்கு இது ஒரு நல்ல வழி. இது முதன்மையாக தீவிரமாக நிர்வகிக்கப்படும் பங்குகளின் பரந்த போர்ட்ஃபோலியோ மற்றும் டெரிவேடிவ்கள் போன்ற பிற தொடர்புடைய சொத்துக்களில் முதலீடு செய்கிறது.

இந்தத் தயாரிப்பு முதலீட்டாளர்களுக்குப் பொருத்தமானதுபெரிய தொப்பி நிதி ஒரு சிறிய தொப்பி மற்றும்நடுத்தர தொப்பி பங்கு ஒதுக்கீடு. உங்களுக்கு 5 வருட கால அவகாசம் இருந்தால் இந்த வகையில் நீங்கள் முதலீடு செய்யலாம்.

இருப்பினும், நீங்கள் ஆலோசிக்க வேண்டும்நிதி ஆலோசகர்கள் உருப்படி உங்களுக்கு சரியானதா என்பதில் உங்களுக்கு ஏதேனும் சந்தேகம் இருந்தால்.

ஹைப்ரிட் ஃபண்டுகள் என்றால் என்ன?

கலப்பின நிதிகள் பங்கு மற்றும் கடன் தயாரிப்புகளில் பல்வகைப்படுத்துதலை அடைவதற்கும், செறிவு அபாயத்தைத் தடுப்பதற்கும் முதலீடு செய்கின்றன. இரண்டின் சரியான கலவை (ஈக்விட்டி மற்றும் கடன் தயாரிப்புகள்) பாரம்பரியத்தை விட சிறந்த வருமானத்தை வழங்குகிறதுகடன் நிதி ஈக்விட்டி ஃபண்டுகளின் அபாயங்களைத் தவிர்க்கும் போது.

உங்கள்ஆபத்து சகிப்புத்தன்மை மற்றும் முதலீட்டு நோக்கம் வகையை தீர்மானிக்கிறதுகலப்பின நிதி நீங்கள் தேர்வு செய்ய வேண்டும். ஹைப்ரிட் ஃபண்டுகள் ஒரு சமச்சீர் போர்ட்ஃபோலியோவை பயன்படுத்தி நீண்ட கால செல்வ வளர்ச்சியை உருவாக்குகின்றன, அதே நேரத்தில் குறுகிய காலத்தை உருவாக்குகின்றன.வருமானம்.

நிதி மேலாளர் உங்கள் பணத்தை ஈக்விட்டிகளுக்கும் கடனுக்கும் இடையில் நிதியின் முதலீட்டு நோக்கத்தின் அடிப்படையில் மாறுபடும் அளவுகளில் பிரிப்பார். சந்தை ஏற்ற இறக்கங்களில் இருந்து லாபம் பெற, நிதி மேலாளர் பத்திரங்களை வாங்கலாம் அல்லது விற்கலாம்.

ஹைப்ரிட் ஃபண்டுகள் எப்படி வேலை செய்கின்றன?

திட்டத்தின் முதலீட்டு நோக்கத்தைப் பொறுத்து ஹைப்ரிட் ஃபண்டுகள் ஒன்றுக்கும் மேற்பட்ட சொத்து வகைகளில் முதலீடு செய்யலாம். அவர்கள் பங்கு, கடன், தங்கம் தொடர்பான பொருட்கள், பணம் மற்றும் பிற சொத்து வகைகளில் முதலீடு செய்கிறார்கள்.

சொத்து ஒதுக்கீடு உகந்த இடர்-சரிசெய்யப்பட்ட வருவாயை அடைவதற்கான முதலீட்டு நோக்கம் மற்றும் சந்தை நிலைமைகளை அடிப்படையாகக் கொண்டது.

நல்ல கலப்பின நிதிகளை எப்படி தேர்ந்தெடுப்பது?

ஆரம்பம் முதல் செயல்திறன், நிதி மேலாண்மை குழு, சராசரி வருமானம், ஆபத்து வெளிப்பாடு, செலவு விகிதம் ஆகியவை ஒரு நல்ல நிதியைத் தேர்ந்தெடுக்கும்போது கவனிக்க வேண்டிய சில அடிப்படைக் காரணிகளாகும். சிறப்பாகச் செயல்படும் ஹைப்ரிட் ஃபண்டுகள், காலம் முழுவதும் தங்கள் சக குழுவில் முதல் 25% இல் தொடர்ந்து இடம் பெற்றுள்ளன.

இருப்பினும், அந்த முடிவுகளை அடைவதற்கு அவர்கள் எடுத்த ஆபத்தை அங்கீகரிப்பது முக்கியம். நிறுவனம் எவ்வளவு காலம் இருந்து வருகிறது மற்றும் காலப்போக்கில் எவ்வளவு திறமையாக செயல்பட்டது என்பதைப் புரிந்துகொள்ள, அறிமுக தேதியைப் பார்ப்பது மிகவும் முக்கியம்.

கூடுதலாக, சிறந்த கலப்பின நிதிகள் நிர்வகிக்கக்கூடிய கார்பஸ் அளவைக் கொண்டுள்ளன. போதுமான கவனத்தைப் பெறுவதற்கு இது மிகவும் சிறியதாக இருக்கக்கூடாது அல்லது நிர்வகிக்க கடினமாக இருக்கக்கூடாது.

முதலீட்டிற்கான சிறந்த செயல்திறன் கொண்ட ஹைப்ரிட் நிதிகள்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Equity and Debt Fund Growth ₹409.05

↑ 1.60 ₹49,257 -0.7 2.9 14.5 19.1 19.1 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹38.23

↑ 0.10 ₹1,329 -0.3 0.6 12.6 18.6 18.5 -0.9 JM Equity Hybrid Fund Growth ₹117.781

↑ 0.37 ₹753 -3.6 -2 4.8 17.3 15 -3.1 Bandhan Hybrid Equity Fund Growth ₹26.995

↑ 0.06 ₹1,632 -0.3 3 17 16.4 13.7 7.7 UTI Hybrid Equity Fund Growth ₹413.808

↑ 0.36 ₹6,654 -0.6 2.6 10 16.3 14.8 6.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund JM Equity Hybrid Fund Bandhan Hybrid Equity Fund UTI Hybrid Equity Fund Point 1 Highest AUM (₹49,257 Cr). Bottom quartile AUM (₹1,329 Cr). Bottom quartile AUM (₹753 Cr). Lower mid AUM (₹1,632 Cr). Upper mid AUM (₹6,654 Cr). Point 2 Established history (26+ yrs). Established history (9+ yrs). Established history (30+ yrs). Established history (9+ yrs). Oldest track record among peers (31 yrs). Point 3 Top rated. Not Rated. Rating: 1★ (lower mid). Not Rated. Rating: 3★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 19.12% (top quartile). 5Y return: 18.47% (upper mid). 5Y return: 14.99% (lower mid). 5Y return: 13.71% (bottom quartile). 5Y return: 14.80% (bottom quartile). Point 6 3Y return: 19.10% (top quartile). 3Y return: 18.59% (upper mid). 3Y return: 17.32% (lower mid). 3Y return: 16.37% (bottom quartile). 3Y return: 16.34% (bottom quartile). Point 7 1Y return: 14.53% (upper mid). 1Y return: 12.64% (lower mid). 1Y return: 4.81% (bottom quartile). 1Y return: 17.00% (top quartile). 1Y return: 9.96% (bottom quartile). Point 8 1M return: 2.19% (lower mid). 1M return: 3.86% (top quartile). 1M return: 0.84% (bottom quartile). 1M return: 2.86% (upper mid). 1M return: 1.23% (bottom quartile). Point 9 Alpha: 3.54 (upper mid). Alpha: 0.00 (lower mid). Alpha: -6.31 (bottom quartile). Alpha: 4.01 (top quartile). Alpha: -0.75 (bottom quartile). Point 10 Sharpe: 0.62 (top quartile). Sharpe: 0.08 (bottom quartile). Sharpe: -0.36 (bottom quartile). Sharpe: 0.57 (upper mid). Sharpe: 0.15 (lower mid). ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

JM Equity Hybrid Fund

Bandhan Hybrid Equity Fund

UTI Hybrid Equity Fund

சொத்துக்கள் > 500 கோடி & வரிசைப்படுத்தப்பட்டது3 வருடம்சிஏஜிஆர் திரும்புகிறது.

Flexi Cap Vs Hybrid Funds - நான் எதைத் தேர்ந்தெடுக்க வேண்டும்?

ஈக்விட்டி ஃபண்டுகளுடன் ஒப்பிடுகையில், ஹைப்ரிட் ஃபண்டுகள் பாதுகாப்பான முதலீடாகக் கருதப்படுகிறது. இவை பழமைவாத முதலீட்டாளர்களிடையே மிகவும் பிரபலமாக உள்ளன, ஏனெனில் அவை உண்மையான கடன் நிதிகளை விட பெரிய வருமானத்தை வழங்குகின்றன.

பங்குச் சந்தையின் சுவையைப் பெற விரும்பும் புதிய முதலீட்டாளர்களுக்கு ஹைப்ரிட் நிதிகள் ஒரு சிறந்த வழி. போர்ட்ஃபோலியோவில் ஈக்விட்டி கூறுகளைச் சேர்ப்பது சிறந்த வருவாய்க்கான வாய்ப்பை அதிகரிக்கிறது.

அதே நேரத்தில், நிதியின் கடன் கூறு அதிகப்படியான சந்தை மாற்றங்களிலிருந்து பாதுகாக்கிறது. இதன் விளைவாக, பியூர் ஈக்விட்டி ஃபண்டுகள் மூலம் முழுமையான எரிவதை விட நிலையான வருமானத்தைப் பெறுவீர்கள். ஒரு சில கலப்பின நிதிகளின் மாறும் சொத்து ஒதுக்கீட்டின் அம்சம், குறைந்த பழமைவாத முதலீட்டாளர்களுக்கு சந்தை ஏற்ற இறக்கத்திலிருந்து அதிகமானவற்றைப் பெறுவதற்கான ஒரு அற்புதமான முறையை வழங்குகிறது.

இரண்டு வகையான நிதியுதவியும் குறிப்பிட்ட நோக்கத்திற்கு ஏற்றது. இருப்பினும், இரு குழுக்களும் இரண்டு வெவ்வேறு வகையான முதலீட்டாளர்களுக்கு பொருத்தமானவை. நீங்கள் கடந்த 3-4 ஆண்டுகளாக ஈக்விட்டி ஃபண்டுகளில் முதலீடு செய்து வருகிறீர்கள், மேலும் சந்தையின் ஏற்ற இறக்கங்களை பீதியடையாமல் எதிர்கொண்டீர்கள் அல்லது கடந்த ஆண்டு மார்ச் மாதத்தில் சந்தை 30-40% வரை சரிந்தபோது நீங்கள் கவலைப்படாமல் இருந்தீர்கள் என்று வைத்துக்கொள்வோம். அத்தகைய சூழ்நிலையில், நீங்கள் ஈக்விட்டி ஃபண்டுகள் போன்ற ஆக்ரோஷமான ஃபண்ட் வகைகளில் முதலீடு செய்வது நல்லது. இல்லையெனில், மற்ற விருப்பம் ஒரு சிறந்த தேர்வாகும்.

முடிவுரை

நீங்கள் சந்தையின் ஏற்ற இறக்கத்தைத் தாங்கிக் கொண்டு, நீண்ட காலத்திற்கு முதலீடு செய்ய முடிந்தால், மற்ற வகைகளைக் காட்டிலும் அதிக லாபத்தை அடைய முடியும். இருப்பினும், பல முதலீட்டாளர்கள் இதைச் செய்வது கடினம். அத்தகைய முதலீட்டாளர்கள் ஒரு பங்கு வகையைக் கூட கருத்தில் கொள்ளக்கூடாது. நீங்கள் அபாயகரமான நிதிகளுடன் தொடங்க விரும்பினாலும், குறைந்த தொகையில் தொடங்கி உங்கள் போர்ட்ஃபோலியோவை குறைந்தது இரண்டு வெவ்வேறு ஃபண்டுகளுடன் பல்வகைப்படுத்துவதை உறுதிசெய்யவும். ஈக்விட்டி மற்றும் கடன் இரண்டின் கலவையும் சிறப்பாக இருக்கும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

like the comparisons made