மல்டி-கேப் vs ஃப்ளெக்ஸி-கேப்: எது உங்களுக்கு மிகவும் பொருத்தமாக இருக்கும்?

சமபங்கு சார்ந்தபரஸ்பர நிதி உங்களுக்கு மதிப்புமிக்கதாக இருக்கலாம்போர்ட்ஃபோலியோ நீங்கள் காலப்போக்கில் செல்வத்தை உருவாக்க விரும்பினால். அவர்கள் உங்களை வெல்ல உதவுவார்கள்வீக்கம் மற்றும் நீங்கள் சில ஆபத்தை எடுத்து மற்றும் பெற தயாராக இருந்தால் உங்கள் இலக்குகளை அடையசந்தை- இணைக்கப்பட்ட வருமானம்.

மியூச்சுவல் ஃபண்டுகள் (எம்எஃப்) எப்போது கருத்தில் கொள்ள ஒரு அருமையான வழிமுதலீடு உள்ளேபங்குகள், குறிப்பாக அதிக அறிவு அல்லது நேரமில்லாத தனிநபர்கள் எந்தப் பங்குகளை வாங்குவது என்பதை ஆராய்ச்சி செய்வதில் செலவிடுகின்றனர். ஈக்விட்டி வகைக்குள் பரஸ்பர நிதிகளில் பல துணைப்பிரிவுகள் உள்ளன.

மல்டி-கேப் மற்றும் ஃப்ளெக்ஸி-கேப் ஃபண்டுகள் அவற்றில் இரண்டு. இரண்டு வகையான நிதிகளும் பல்வேறு சந்தை மூலதனம் கொண்ட நிறுவனங்களில் முதலீடு செய்யும் போது, அவை எவ்வாறு செயல்படுகின்றன என்பது மாறுபடும். ஃப்ளெக்ஸி-கேப் ஃபண்டுகள் மற்றும் மல்டி-கேப் ஃபண்டுகள் மற்றும் எதை தேர்வு செய்வது என்பது பற்றிய விரிவான வழிகாட்டி இங்கே உள்ளது.

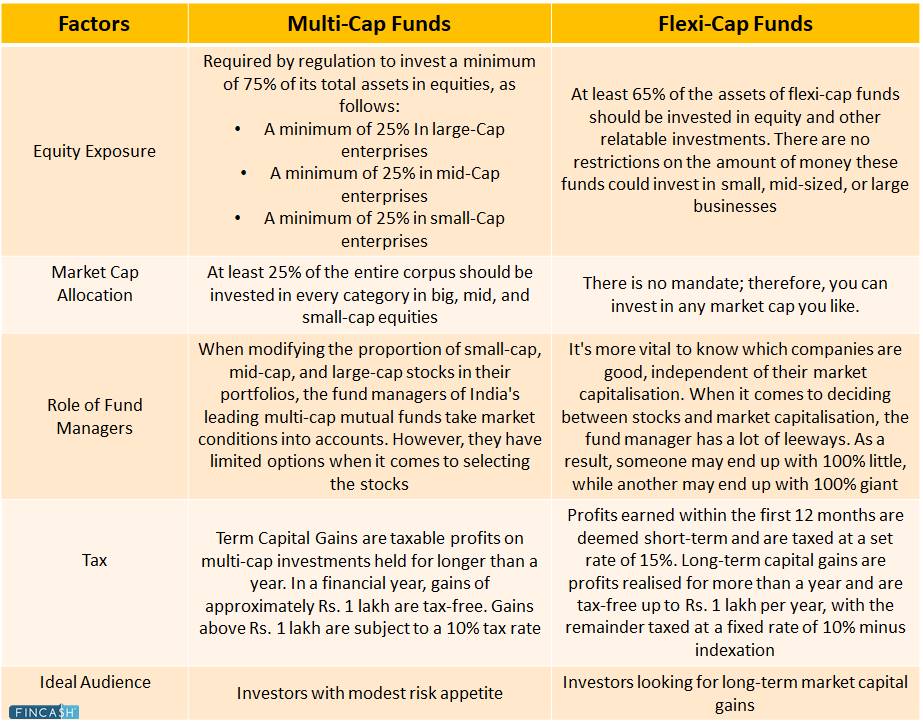

விரைவான பார்வை: மல்டி-கேப் vs ஃப்ளெக்ஸி-கேப் ஃபண்டுகள்

பெயர் குறிப்பிடுவது போல, மல்டி-கேப் ஃபண்டின் முக்கிய குறிக்கோள், பெரிய, ஸ்மால்-கேப் மற்றும் மிட்-கேப் நிறுவனங்களின் பல்வகைப்பட்ட போர்ட்ஃபோலியோவை வைத்திருப்பதாகும். மாறாக, ஃப்ளெக்ஸி-கேப் ஃபண்ட் என்பது டைனமிக் ஈக்விட்டிகளின் திறந்தநிலை நிதியாகும். இது பரந்த நிறுவனங்களில் முதலீடு செய்கிறதுசரகம் சந்தை மூலதனம்.

வேறுபடுத்தும் அட்டவணை மூலம் அவற்றைப் பற்றி மேலும் அறியலாம்:

மல்டி-கேப் ஃபண்டுகளின் அம்சங்கள்

மல்டி கேப் ஃபண்டுகளின் சில முக்கிய அம்சங்கள் இங்கே:

- சந்தை நிலவரங்களைப் பொருட்படுத்தாமல், மல்டி-கேப் ஃபண்ட் அதன் ஈக்விட்டி ஒதுக்கீட்டைப் பராமரிக்க வேண்டும்

- மல்டி-கேப் ஃபண்டுகள் மூலம், நீங்கள் இரு உலகங்களிலும் சிறந்த அனுபவத்தைப் பெறுவீர்கள்: பெரிய தொப்பி நிலைப்புத்தன்மை மற்றும் மிட்-கேப் மற்றும் ஸ்மால்-கேப் அதிக வருவாய் திறன்

- இதில் குறிப்பிட்ட சந்தை மூலதனத் துறைக்கு ஒதுக்கீட்டை மாற்றுவதில் நிதி மேலாளருக்கு அதிக நெகிழ்வுத்தன்மை இல்லை. இருப்பினும், பெரிய தொப்பி போர்ட்ஃபோலியோ ஆரோக்கியமானதாக இருந்தால், அது சில நிலைத்தன்மையை வழங்க முடியும்

- மல்டி-கேப் ஃபண்டுகளின் பெரும்பான்மையான ஈக்விட்டி போர்ட்ஃபோலியோக்கள் லார்ஜ்-கேப் கார்ப்பரேஷன்களை நோக்கிச் செல்கின்றன, மீதமுள்ளவை மிட்-கேப் மற்றும் ஸ்மால்-கேப் நிறுவனங்களில் முதலீடு செய்யப்படுகின்றன.

மல்டி கேப் மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்வதை யார் கருத்தில் கொள்ள வேண்டும்?

மிதமான ரிஸ்க் எடுப்பவர்கள் மற்றும் சந்தையில் ஒரு நிதியை ஆராய்ச்சி செய்வதில் அதிக நேரம் செலவழிக்க விரும்பாத முதலீட்டாளர்கள் நீண்ட கால செல்வத்தை உருவாக்க பல தொப்பி திட்டங்களை பரிசீலிக்கலாம். இந்த நிதிகள் சிறப்பாக செயல்பட முடியும்பெரிய தொப்பி நிதிகள் ஆனால் சிறிய தொப்பி அல்லதுநடுத்தர தொப்பி நிதிகள்.

எனவே, பெரிய லாபத்திற்கு ஈடாக அதிக ரிஸ்க் எடுக்கத் தயாராக இருக்கும் நபர்களுக்கு மல்டி-கேப் ஃபண்டுகள் பொருத்தமானவை. மிட்-கேப் மற்றும் ஸ்மால்-கேப் பாகங்கள் அதிகமாக இருப்பதால், குறைந்தபட்சம் 5-7 வருடங்கள் அதிக முதலீட்டுத் தொகையை நீங்கள் வைத்திருக்க வேண்டும்.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Kotak Standard Multicap Fund Growth ₹87.925

↑ 0.42 ₹56,479 0 3.5 17.6 17.6 14.2 9.5 Mirae Asset India Equity Fund Growth ₹114.838

↑ 0.45 ₹40,371 -2.6 1 12.6 13.4 11.5 10.2 Motilal Oswal Multicap 35 Fund Growth ₹57.439

↓ -0.01 ₹13,180 -9 -7.2 3.7 21.5 12.8 -5.6 BNP Paribas Multi Cap Fund Growth ₹73.5154

↓ -0.01 ₹588 -4.6 -2.6 19.3 17.3 13.6 Aditya Birla Sun Life Equity Fund Growth ₹1,862.57

↑ 5.02 ₹24,700 -1.3 3.5 16.3 18.4 14.6 11.2 Bandhan Focused Equity Fund Growth ₹86.95

↑ 0.17 ₹1,994 -3.3 -1 9.7 19 12.8 -1.6 SBI Magnum Multicap Fund Growth ₹110.297

↓ -1.30 ₹23,148 -1.8 1.3 9.3 13.4 11.5 5.5 JM Multicap Fund Growth ₹95.3837

↑ 0.21 ₹5,152 -3.5 -2.9 4.6 19.9 17.4 -6.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 8 Funds showcased

Commentary Kotak Standard Multicap Fund Mirae Asset India Equity Fund Motilal Oswal Multicap 35 Fund BNP Paribas Multi Cap Fund Aditya Birla Sun Life Equity Fund Bandhan Focused Equity Fund SBI Magnum Multicap Fund JM Multicap Fund Point 1 Highest AUM (₹56,479 Cr). Top quartile AUM (₹40,371 Cr). Lower mid AUM (₹13,180 Cr). Bottom quartile AUM (₹588 Cr). Upper mid AUM (₹24,700 Cr). Bottom quartile AUM (₹1,994 Cr). Upper mid AUM (₹23,148 Cr). Lower mid AUM (₹5,152 Cr). Point 2 Established history (16+ yrs). Established history (17+ yrs). Established history (11+ yrs). Established history (20+ yrs). Oldest track record among peers (27 yrs). Established history (19+ yrs). Established history (20+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 14.16% (upper mid). 5Y return: 11.48% (bottom quartile). 5Y return: 12.79% (lower mid). 5Y return: 13.57% (upper mid). 5Y return: 14.58% (top quartile). 5Y return: 12.75% (lower mid). 5Y return: 11.52% (bottom quartile). 5Y return: 17.39% (top quartile). Point 6 3Y return: 17.61% (lower mid). 3Y return: 13.36% (bottom quartile). 3Y return: 21.52% (top quartile). 3Y return: 17.28% (lower mid). 3Y return: 18.43% (upper mid). 3Y return: 19.02% (upper mid). 3Y return: 13.39% (bottom quartile). 3Y return: 19.92% (top quartile). Point 7 1Y return: 17.61% (top quartile). 1Y return: 12.64% (upper mid). 1Y return: 3.70% (bottom quartile). 1Y return: 19.34% (top quartile). 1Y return: 16.30% (upper mid). 1Y return: 9.68% (lower mid). 1Y return: 9.26% (lower mid). 1Y return: 4.57% (bottom quartile). Point 8 Alpha: 3.74 (top quartile). Alpha: 0.02 (upper mid). Alpha: -5.98 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 3.72 (top quartile). Alpha: -4.06 (lower mid). Alpha: -2.46 (lower mid). Alpha: -10.70 (bottom quartile). Point 9 Sharpe: 0.46 (upper mid). Sharpe: 0.27 (upper mid). Sharpe: -0.19 (bottom quartile). Sharpe: 2.86 (top quartile). Sharpe: 0.48 (top quartile). Sharpe: -0.12 (lower mid). Sharpe: -0.03 (lower mid). Sharpe: -0.56 (bottom quartile). Point 10 Information ratio: 0.19 (lower mid). Information ratio: -0.62 (bottom quartile). Information ratio: 0.56 (top quartile). Information ratio: 0.00 (lower mid). Information ratio: 0.76 (top quartile). Information ratio: 0.36 (upper mid). Information ratio: -0.85 (bottom quartile). Information ratio: 0.52 (upper mid). Kotak Standard Multicap Fund

Mirae Asset India Equity Fund

Motilal Oswal Multicap 35 Fund

BNP Paribas Multi Cap Fund

Aditya Birla Sun Life Equity Fund

Bandhan Focused Equity Fund

SBI Magnum Multicap Fund

JM Multicap Fund

Flexi-Cap நிதிகளின் அம்சங்கள்

ஃப்ளெக்ஸி-கேப் ஃபண்டுகளின் சில முக்கிய அம்சங்கள் இங்கே:

- பெரிய, நடுத்தர, மற்றும் குறைந்தபட்ச முதலீட்டு வரம்பு இல்லைசிறிய தொப்பி நிதிகள், மல்டி கேப் ஃபண்டுகள் போலல்லாமல்

- ஃப்ளெக்ஸி-கேப் ஃபண்டுகளில், வெளிப்பாடு மாறும் வகையில் மாற்றியமைக்கப்படலாம்

- மதிப்பு மற்றும் வளர்ச்சி இரண்டையும் பின்தொடர்வதன் மூலம், ஒரு நெகிழ்வு-தொப்பி நிதி அதன் நிதி நிர்வாகத்திற்கு அதிக சுதந்திரத்தை வழங்குகிறது, பெரிய, நடுத்தர மற்றும் சிறிய தொப்பி நிறுவனங்களில் முதலீடு செய்வதற்கான சாத்தியக்கூறுகளை ஆராயும்.

Flexi-Cap vs Multi-Cap Funds: SEBIயின் ஆணை

முன்னதாக, நிதி மேலாளர்கள் தங்கள் விருப்பங்களுக்கு ஏற்ப திட்டத்தின் பணத்தை விநியோகிக்க அனுமதிக்கப்பட்டனர், மேலும் நிதி மேலாளர்கள் மற்றும் முதலீட்டாளர்கள் பெரிய தொப்பி ஈக்விட்டிகளுக்கு அதிக வெளிப்பாட்டை விரும்பினர். இருப்பினும், தற்போதைய உத்தரவின்படி, நிதி மேலாளர்கள் பரந்த அளவிலான சந்தை தொப்பி பங்குகளில் முதலீடு செய்ய வேண்டும்.

இந்த உத்தரவைத் தொடர்ந்து, இந்தியப் பத்திரங்கள் மற்றும் பரிவர்த்தனை வாரியம் (செபி) ஃப்ளெக்ஸ்-கேப் ஃபண்டுகள் எனப்படும் புதிய வகைக்குள் அறிமுகப்படுத்த அனுமதிக்கப்பட்ட நிதிகள். இந்த ஃபண்ட் வகைக்கு பங்குச் சந்தையில் ஒரு குறிப்பிட்ட பிரிவில் முதலீடு செய்ய சுதந்திரம் உள்ளது.

செபியின் அறிவிப்பைத் தொடர்ந்து, பலர்மியூச்சுவல் ஃபண்ட் வீடுகள், குறிப்பாக நிர்வாகத்தின் கீழ் அதிக சொத்துக்கள் உள்ளவர்கள் (AUM), தங்களுடைய தற்போதைய மல்டி-கேப் நிதிகளை ஃப்ளெக்ஸி-கேப் வகைக்கு மாற்றியுள்ளனர். எல்லா நேரங்களிலும் குறைந்தபட்சம் 65% ஈக்விட்டி முதலீட்டை பராமரிக்கும் வரை, ஃப்ளெக்ஸி-கேப் ஃபண்டுகளுக்கு செபி எந்த கட்டுப்பாடுகளையும் விதிக்காது.

Talk to our investment specialist

Flexi-Cap Fund இலிருந்து Multi-Cap Fundஐ வேறுபடுத்துவது எது?

மல்டி-கேப் ஃபண்டுகள் 25-25-25 விதியை கடைபிடிக்க வேண்டும், இது பெரிய தொப்பி நிறுவனங்களில் 25%, மிட்-கேப் நிறுவனங்களில் 25% மற்றும் சிறிய தொப்பி நிறுவனங்களில் 25% முதலீடு செய்ய வேண்டும். சந்தை தொப்பி வகைகள்.

வழங்கAMCகள் அதிக நெகிழ்வுத்தன்மை, SEBI "Flexi-Cap Fund" என்ற புதிய வகையை முன்மொழிந்தது. இந்த நிதியானது சந்தை மூலதனத்தின் அடிப்படையில் எந்த கட்டுப்பாடுகளும் அல்லது சார்புகளும் இல்லாமல் ஒரு மாறும் பங்கு நிதியாக கட்டமைக்கப்படும்.

புதிய வகையின் கீழ், இந்த ஃபண்டுகள் ஃப்ளெக்ஸி-கேப் ஃபண்டில் தொடர்ந்து முதலீடு செய்கின்றன, இது மார்க்கெட் கேப் வகைகளில் முதலீடு செய்யும் போது முழு ஃபண்டுக்கும் நெகிழ்வுத்தன்மையை அளிக்கிறது.

Flexi-Cap Fund vs Multi-Cap: அவர்களுக்கு இடையேயான கிளாசிக் குழப்பம்

SEBI ஆணைக்குப் பிறகு, இருவருக்கும் இடையே பெரும் நிச்சயமற்ற நிலை உள்ளது. மல்டி-கேப் மற்றும் ஃப்ளெக்ஸி-கேப் ஃபண்டுகள் எப்போதும் ஒரே மாதிரியான முதலீட்டு நோக்கத்தைக் கொண்டுள்ளன, ஏனெனில் அவை மாறுபட்ட சந்தை மூலதனம் கொண்ட பங்குகளில் முதலீடு செய்ய அனுமதிக்கின்றன.

மல்டி-கேப் ஃபண்ட், ஈக்விட்டியின் சொத்து வகுப்பில் சிறந்த பல்வகைப்படுத்தலை வழங்குகிறது. ஆனால் பங்கு தேர்வு கடினமாக இருக்கலாம், குறிப்பாக ஸ்மால்-கேப் பிரிவில், மற்றும் சந்தை வீழ்ச்சியின் போது வெளிப்பாடு விலை உயர்ந்ததாக இருக்கும்.

மறுபுறம், ஃப்ளெக்ஸி-கேப் நிதிகள் தங்கள் சொத்துகளில் குறைந்தபட்சம் 65% பங்குகளில் முதலீடு செய்ய வேண்டும், சந்தை-தொப்பி வெளிப்பாடு கட்டுப்பாடுகள் எதுவும் இல்லை. இது நிதி மேலாளர்களுக்கு சந்தை நகர்வுகளின் அடிப்படையில் தங்களுக்குப் பிடித்த பிரிவுடன் தங்கள் போர்ட்ஃபோலியோக்களை சீரமைப்பதில் வரம்பற்ற நெகிழ்வுத்தன்மையை வழங்குகிறது.

இருப்பினும், நிதி நிர்வாகத்தால் சந்தை மேம்பாடுகளை துல்லியமாக கணிக்க முடியாவிட்டால், குறிப்பிடத்தக்க எதிர்மறையான ஆபத்து இருக்கலாம்.

Flexi-Cap Fund vs Multi-Cap Fund: எதை தேர்வு செய்வது?

இந்த வகைகளில் ஒவ்வொன்றும் சந்தை நிலையைப் பொறுத்து ஒரு குறிப்பிட்ட வழியில் செயல்படும். காளை மற்றும் கரடி சந்தை சுழற்சிகளின் போது இந்த நிதிகள் எவ்வாறு செயல்படக்கூடும் என்பது பற்றிய ஒரு சுருக்கம் இங்கே உள்ளது.

காளை கட்டம்

சந்தைகள் உயரும் மற்றும் சாதகமான மேக்ரோ பொருளாதாரக் கண்ணோட்டம் இருக்கும்போது, அது காளை கட்டத்தில் இருப்பதாகக் கூறப்படுகிறது. மிட் கேப் மற்றும் ஸ்மால் கேப் ஈக்விட்டிகள் விரைவாக ஏறி, விதிவிலக்கான ஆதாயங்களை வழங்கும்போது இதுதான். அங்கே அதிகமானநீர்மை நிறை, மேலும் இந்த வணிகங்களுக்கு அதிக கட்டுப்பாடுகள் இல்லை.

மல்டி-கேப் ஃபண்டுகள் a இல் நன்றாகச் செயல்படும்பேரணி இந்த கட்டத்தில் அவர்கள் 25% மிட் கேப் மற்றும் 25% ஸ்மால் கேப் ஃபண்டுகளில் முதலீடு செய்ய வேண்டும். இருப்பினும், ஃப்ளெக்ஸி-கேப் ஃபண்டுகளின் விஷயத்தில், மிட் மற்றும் ஸ்மால்-கேப் ஃபண்டுகளில் குறைந்தபட்சம் 50% எக்ஸ்போஷர் தேவை இல்லை என்பதால், நிதி நிர்வாகத்தின் விருப்பப்படி ஒதுக்கீடு செய்யப்படுகிறது. மல்டி-கேப் ஃபண்டுகள் பொதுவாக புல் சந்தைகளின் போது ஃப்ளெக்ஸி-கேப் ஃபண்டுகளை விட சிறப்பாக செயல்படுகின்றன.

கரடி கட்டம்

சந்தை கீழ்நோக்கிய சுழலில் இருக்கும்போது கரடி கட்டம் ஏற்படுகிறது; இந்த நேரத்தில் மிட் கேப் மற்றும் ஸ்மால் கேப் பங்குகள் அதிகம் பாதிக்கப்படும். இந்த பங்குகள் அல்லது நிறுவனங்கள் தீவிரத்தை சந்திக்கலாம்நிலையற்ற தன்மை மற்றும் இந்த காலகட்டத்தில் பணப்புழக்கக் கட்டுப்பாடுகள், நிலைகளை விட்டு வெளியேறுவது கடினம்.

ஃப்ளெக்ஸி-கேப் ஃபண்டுகள் இந்த கட்டத்தில் ஸ்மால் மற்றும் மிட் கேப் ஃபண்டுகளுக்கு வெளிப்படுவதைக் குறைக்கலாம், ஏனெனில் அவை சந்தை மூலதனமாக்கல் முழுவதும் ஒதுக்கீடு செய்ய விருப்பம் உள்ளது. இது நிதியை கடுமையான சரிவிலிருந்து பாதுகாக்க முடியும். இருப்பினும், ஒரு கரடி சந்தையின் போது கூட, மல்டி-கேப் ஃபண்டுகள் தங்கள் சொத்துக்களில் குறைந்தபட்சம் 25% ஐ மிட் மற்றும் ஸ்மால்-கேப் ஈக்விட்டிகளில் முதலீடு செய்ய வேண்டும், இது நிதியின் வருமானத்தைக் குறைக்கும். ஃப்ளெக்ஸி-கேப் ஃபண்டுகள் பொதுவாக வீழ்ச்சி சந்தைகளின் போது மல்டி-கேப் ஃபண்டுகளை விட சிறப்பாக செயல்படுகின்றன.

ஃப்ளெக்ஸி-கேப் நிதிகள் மோசமான சந்தையின் போது அவற்றின் மிட்-கேப் அல்லது ஸ்மால்-கேப் நிறுவனங்களின் வெளிப்பாட்டை பூஜ்ஜியமாகக் குறைக்கலாம். மறுபுறம், மல்டி-கேப் நிதிகள் ஒரு புல் சந்தையின் போது நன்கு நிலைநிறுத்தப்படலாம், ஏனெனில் அவை மிட் மற்றும் ஸ்மால்-கேப் பங்குகளுக்கு குறைந்தபட்சம் 25% வெளிப்பாட்டைக் கொண்டிருக்கும்.

ஃப்ளெக்ஸி-கேப் ஃபண்டுகள் கரடிச் சந்தையின் போது மல்டி-கேப் ஃபண்டுகளை விஞ்சலாம், அதேசமயம், காளைச் சந்தையின் போது, மல்டி-கேப் ஃபண்டுகள் ஃப்ளெக்ஸி-கேப் ஃபண்டுகளை விடச் சிறப்பாகச் செயல்படக்கூடும். இதன் விளைவாக, மல்டி-கேப் ஃபண்டுகள் அதிக ரிஸ்க் பசியைக் கொண்ட முதலீட்டாளர்களுக்கு மிகவும் பொருத்தமானது மற்றும் ஐந்து ஆண்டுகளுக்கும் மேலான முதலீட்டிற்கான நீண்ட அடிவானம்.

சந்தை மூலதனம் முழுவதும் தங்கள் வெளிப்பாட்டை பல்வகைப்படுத்த விரும்பும் முதலீட்டாளர்களுக்கு flexi-cap ஒரு நல்ல வழி. இரண்டிற்கும் இடையே முடிவெடுப்பதற்கு முன், முதலீட்டாளர்கள் தங்களின் தற்போதைய போர்ட்ஃபோலியோ மார்க்கெட்-கேப் ஒதுக்கீட்டைக் கருத்தில் கொள்ள வேண்டும்,ஆபத்து விவரக்குறிப்பு, முதலீட்டு அடிவானம் மற்றும் முதலீட்டு நோக்கம்.

மல்டி-கேப் மற்றும் ஃப்ளெக்ஸி-கேப் ஃபண்டுகளைத் தேர்ந்தெடுப்பதற்கான உதவிக்குறிப்புகள்

மல்டி-கேப் மற்றும் ஃப்ளெக்ஸி-கேப் ஃபண்டுகளுக்கு இடையே சிறந்த தேர்வைத் தீர்மானிக்கும் போது நீங்கள் கருத்தில் கொள்ள வேண்டிய சில காரணிகள் இங்கே:

ஆபத்து காரணி

மல்டி-கேப் ஃபண்டுகள் ஃப்ளெக்ஸி-கேப் ஃபண்டுகளை விட அபாயகரமானவை. மறுபுறம், ஸ்மால் மற்றும் மிட் கேப் பிரிவுகள் குறைவாகச் செயல்படும் பட்சத்தில், ஃப்ளெக்ஸி-கேப் ஃபண்டுகள் சொத்துக்களில் கணிசமான பகுதியை பெரிய தொப்பி நிதிகளுக்கு மாற்றலாம். ஓரளவிற்கு, இது குறைபாட்டைக் குறைக்கலாம்.

பல்வகைப்படுத்தல்

மல்டி-கேப் ஃபண்டுகள் ஃப்ளெக்ஸி-கேப் ஃபண்டுகளை விட ஒரு நன்மையைக் கொண்டுள்ளன, அவை மிட் மற்றும் ஸ்மால் கேப் வகைகளில் அவற்றின் நுழைவு மற்றும் வெளியேறும் நேரத்தைச் செய்ய வேண்டியதில்லை. மல்டி கேப் ஃபண்டுகள் மிட் மற்றும் ஸ்மால் கேப் நிறுவனங்களின் விரைவான ஸ்பைக்கிலிருந்து லாபம் பெறும், ஏனெனில் அவை அவற்றின் ஆணை ஒதுக்கீட்டில் ஒட்டிக்கொள்ள வேண்டும்.

Flexi-cap ஆனது பெரிய, நடுத்தர மற்றும் சிறிய-தொப்பி பங்குகளுக்கு இடையில் அதிக எளிதாக மாற்ற முடியும், மேலும் அவை உற்பத்தி செய்ய முயற்சிக்கும்ஆல்பா பங்கு மற்றும் சந்தை தொப்பி தேர்வு இரண்டிலிருந்தும். மல்டிகேப் மிகவும் கடுமையான ஆணையைக் கொண்டிருக்கும், முன்னரே தீர்மானிக்கப்பட்ட தொப்பியுடன் பங்குத் தேர்வுக்கு அதிக முக்கியத்துவம் கொடுக்கப்படும். ஆணை நிலைத்தன்மையின் அடிப்படையில் மல்டி-கேப்கள் ஃப்ளெக்ஸி-கேப்பை விட சிறப்பாக செயல்படுகின்றன.

சாதனைப் பதிவு

ஃப்ளெக்ஸி-கேப் புதிதாக நிறுவப்பட்ட வகையாக இருந்தாலும், இது கடந்த காலத்திலிருந்து வந்த மல்டி-கேப் ஃபண்ட் போன்றே அதே நெகிழ்வுத்தன்மையுடன் உள்ளது. இதன் விளைவாக, இந்த வகை பழங்கால மற்றும் செயல்திறன் வரலாற்றைக் கொண்டுள்ளது.

மறுபுறம், மல்டி-கேப் ஃபண்டுகள் சில வருடங்கள் மட்டுமே பழமையானவை மற்றும் அவற்றின் மதிப்பை இன்னும் நிரூபிக்கவில்லை. நவம்பர் 22, 2021 அன்று ஒரு வருடத்தில் மல்டி-கேப் ஃபண்டுகள் 55.85% டெலிவரி செய்தன, அதே சமயம் ஃப்ளெக்ஸி-கேப் ஃபண்டுகள் 44.63% டெலிவரி செய்தன.

மல்டி-கேப் ஃபண்டுகளுக்கு 50% என்ற செட் ஒதுக்கீடு சிறிய மற்றும் நடுத்தரத் தொப்பிகளுக்கு இருப்பதால், வெவ்வேறு சந்தைச் சுழற்சிகளின் போது அவை எவ்வாறு செயல்படுகின்றன என்பதை ஆராய்வது சுவாரஸ்யமாக இருக்கும்.

பொருத்தத்தைத் தேர்ந்தெடுப்பது

மல்டி-கேப் வகை, நிதி மேலாளர்கள் தங்கள் பங்குத் தேர்வு திறன்களைக் காட்ட அனுமதிக்கிறது, அதே நேரத்தில் ஆல்பாவை உருவாக்கும் திறனையும் கொண்டுள்ளது. மல்டி-கேப் ஃபண்டுகள் முதலீட்டாளர்களுக்கு ஏற்றது, அவர்கள் ஒரு செட் ஒதுக்கீட்டை மூலதனமாக்கல் முழுவதும் தங்களின் உகந்த வெளிப்பாடாக விரும்புகிறார்கள் மற்றும் அதிக ஆபத்துள்ள பசியைக் கொண்டுள்ளனர்.

வெகுமதிகளை வழங்குவதற்கான நிதியின் முன்முயற்சிகளுக்கு, இந்த முதலீட்டாளர்களுக்கு நீண்ட முதலீட்டு எல்லையும் தேவைப்படும். ஃப்ளெக்ஸி-கேப் பிரிவில் சந்தை மூலதனம் முழுவதும் குறைந்தபட்ச ஒதுக்கீடு எதுவும் இல்லாததால், நிதி மேலாளரின் நம்பிக்கையும், பொருத்தமான ஒதுக்கீட்டை மதிப்பிடும் திறனும் முக்கியமானது.

ஒரு சந்தைத் துறையானது கவர்ச்சியற்றதாக மாறும் போது, ஃப்ளெக்ஸி-கேப் மேலாளர்கள், சமீபத்தில் சிறப்பாகச் செயல்பட்ட மற்றொரு சந்தைப் பிரிவுக்கு ஒதுக்கீட்டை மாற்றலாம். Flexi-cap நிதிகள் சந்தை மூலதனம் முழுவதும் தங்கள் வெளிப்பாட்டை பல்வகைப்படுத்த விரும்பும் முதலீட்டாளர்களுக்கு ஒரு நல்ல வழி.

முடிவுரை

ஈக்விட்டிகளின் இந்த இரண்டு துணைப்பிரிவுகளும் முதலீட்டாளர்களுக்கு 5 வருட முதலீட்டு எல்லை மற்றும் செல்வத்தைப் பின்தொடர்வதில் கணிசமான அபாயத்தைத் தாங்கும் திறனுடன் பொருத்தமானவை. நீங்கள் எந்த வகையான மியூச்சுவல் ஃபண்ட் தேர்வு செய்தாலும், அது உங்கள் ரிஸ்க் சுயவிவரம், முதலீட்டு நோக்கங்கள்,நிதி இலக்குகள், மற்றும் அந்த இலக்குகளை அடைவதற்கான கால அளவு.

இறுதியாக, தேர்ந்தெடுக்கப்பட்ட திட்டம் உங்கள் தேவைகளை பூர்த்தி செய்தால், நீங்கள் சிஸ்டமேட்டிக் மூலம் முதலீடு செய்யலாம்முதலீட்டுத் திட்டம் (எஸ்ஐபி) பங்குச் சந்தைகள் நிலையற்றதாக இருக்கும் என்று கணிக்கப்படும் போது, SIPகள் அவற்றின் உள்ளமைக்கப்பட்ட ரூபாய்-செலவு சராசரி அம்சத்தின் மூலம் ஆபத்தை வரம்பிடுகின்றன மற்றும் காலப்போக்கில் உங்கள் செல்வத்தை கூட்டி, உங்கள் நிதி நோக்கங்களை அடைய அனுமதிக்கிறது.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.