লাম্পসাম ক্যালকুলেটর

লাম্পসাম ক্যালকুলেটর বিনিয়োগকারীদের একটি নির্দিষ্ট সময়সীমার মধ্যে তাদের লাম্পসাম বিনিয়োগ কীভাবে বৃদ্ধি পায় তা পরীক্ষা করতে সহায়তা করে। এককালীন বিনিয়োগের মোডে, লোকেরা স্কিমে এককালীন ডাউন পেমেন্ট হিসাবে যথেষ্ট পরিমাণ বিনিয়োগ করে। যখনই আমরা মিউচুয়াল ফান্ড ইনভেস্টমেন্টের কথা বলি, তখনই প্রথম যেটা আমাদের মাথায় বাজে তা হল, "আমাদের কত টাকা বিনিয়োগ করতে হবে?" যদিও প্রত্যাশিত রিটার্ন, ঝুঁকি-ক্ষুধা, বিনিয়োগের মেয়াদ ইত্যাদি সম্পর্কিত অনেক প্রশ্ন রয়েছে; প্রথম চিন্তা যা সবসময় আমাদের কানে বাজে তা হল বিনিয়োগের পরিমাণ।

সুতরাং, আসুন দেখি কিভাবে এককালীন বিনিয়োগের বৃদ্ধি মূল্যায়ন করতে লাম্পসাম ক্যালকুলেটর সাহায্য করেযৌথ পুঁজি.

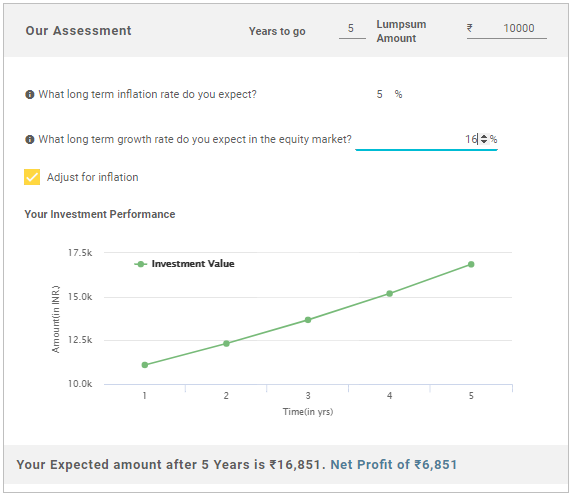

লাম্পসাম ক্যালকুলেটর ইলাস্ট্রেশন

নিম্নলিখিত ডেটার সাহায্যে আপনার একক বিনিয়োগের আয় গণনা করুন।

বিনিয়োগের মেয়াদ: 5 বছর

লাম্পসাম বিনিয়োগের পরিমাণ: ₹10,000

দীর্ঘ মেয়াদীমুদ্রাস্ফীতি (%): 5 (প্রায়)

দীর্ঘমেয়াদী রিটার্ন (%): 16 (প্রায়)

লাম্পসাম ক্যালকুলেটর অনুযায়ী প্রত্যাশিত রিটার্ন: ₹6,851

5 বছর পর মোট পরিমাণ: ₹16,851

Talk to our investment specialist

লাম্পসাম বিনিয়োগের জন্য 2018 সালে সেরা 10 পারফর্মিং মিউচুয়াল ফান্ড

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sundaram Rural and Consumption Fund Growth ₹93.582

↑ 0.41 ₹1,584 5,000 -7.2 -3.4 4.3 15.4 13.2 -0.1 Franklin Asian Equity Fund Growth ₹38.996

↑ 0.18 ₹315 5,000 12.5 21.8 36.6 13.7 2.1 23.7 Franklin Build India Fund Growth ₹148.907

↑ 0.61 ₹3,036 5,000 1.7 6.5 23 27.8 23.7 3.7 DSP Natural Resources and New Energy Fund Growth ₹107.348

↑ 1.00 ₹1,573 1,000 10 22.3 35.8 22.9 21.5 17.5 DSP Equity Opportunities Fund Growth ₹641.975

↑ 1.23 ₹17,576 1,000 0.7 6.5 16.4 21 16.6 7.1 DSP US Flexible Equity Fund Growth ₹76.8065

↓ -1.83 ₹1,068 1,000 3.4 13 26 21.2 16.3 33.8 Bandhan Infrastructure Fund Growth ₹47.781

↑ 0.39 ₹1,522 5,000 -4.4 -2.4 11.7 24 21.6 -6.9 Tata India Tax Savings Fund Growth ₹46.1736

↑ 0.11 ₹4,748 500 -0.2 6.5 16.5 16.5 13.6 4.9 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹65.04

↑ 0.07 ₹3,694 1,000 0.6 8.7 24.5 17.8 12.6 17.5 Aditya Birla Sun Life Small Cap Fund Growth ₹85.2986

↑ 0.54 ₹4,938 1,000 -3.3 2.2 18.4 18.4 15.6 -3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 10 Funds showcased

Commentary Sundaram Rural and Consumption Fund Franklin Asian Equity Fund Franklin Build India Fund DSP Natural Resources and New Energy Fund DSP Equity Opportunities Fund DSP US Flexible Equity Fund Bandhan Infrastructure Fund Tata India Tax Savings Fund Aditya Birla Sun Life Banking And Financial Services Fund Aditya Birla Sun Life Small Cap Fund Point 1 Lower mid AUM (₹1,584 Cr). Bottom quartile AUM (₹315 Cr). Upper mid AUM (₹3,036 Cr). Lower mid AUM (₹1,573 Cr). Highest AUM (₹17,576 Cr). Bottom quartile AUM (₹1,068 Cr). Bottom quartile AUM (₹1,522 Cr). Upper mid AUM (₹4,748 Cr). Upper mid AUM (₹3,694 Cr). Top quartile AUM (₹4,938 Cr). Point 2 Established history (19+ yrs). Established history (18+ yrs). Established history (16+ yrs). Established history (17+ yrs). Oldest track record among peers (25 yrs). Established history (13+ yrs). Established history (14+ yrs). Established history (11+ yrs). Established history (12+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 13.23% (bottom quartile). 5Y return: 2.06% (bottom quartile). 5Y return: 23.70% (top quartile). 5Y return: 21.51% (upper mid). 5Y return: 16.56% (upper mid). 5Y return: 16.34% (upper mid). 5Y return: 21.58% (top quartile). 5Y return: 13.63% (lower mid). 5Y return: 12.59% (bottom quartile). 5Y return: 15.62% (lower mid). Point 6 3Y return: 15.37% (bottom quartile). 3Y return: 13.69% (bottom quartile). 3Y return: 27.85% (top quartile). 3Y return: 22.95% (upper mid). 3Y return: 21.05% (upper mid). 3Y return: 21.20% (upper mid). 3Y return: 24.02% (top quartile). 3Y return: 16.52% (bottom quartile). 3Y return: 17.81% (lower mid). 3Y return: 18.45% (lower mid). Point 7 1Y return: 4.25% (bottom quartile). 1Y return: 36.56% (top quartile). 1Y return: 22.96% (upper mid). 1Y return: 35.79% (top quartile). 1Y return: 16.43% (bottom quartile). 1Y return: 26.03% (upper mid). 1Y return: 11.67% (bottom quartile). 1Y return: 16.49% (lower mid). 1Y return: 24.50% (upper mid). 1Y return: 18.43% (lower mid). Point 8 Alpha: -8.82 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Alpha: -0.86 (lower mid). Alpha: 2.48 (top quartile). Alpha: 0.00 (upper mid). Alpha: -2.63 (bottom quartile). Alpha: -1.32 (bottom quartile). Alpha: 0.00 (lower mid). Point 9 Sharpe: -0.38 (bottom quartile). Sharpe: 1.54 (top quartile). Sharpe: -0.05 (lower mid). Sharpe: 0.74 (upper mid). Sharpe: 0.13 (upper mid). Sharpe: 1.20 (top quartile). Sharpe: -0.43 (bottom quartile). Sharpe: 0.00 (lower mid). Sharpe: 0.84 (upper mid). Sharpe: -0.32 (bottom quartile). Point 10 Information ratio: -0.52 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.34 (top quartile). Information ratio: -0.26 (bottom quartile). Information ratio: 0.00 (lower mid). Information ratio: -0.26 (bottom quartile). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (lower mid). Sundaram Rural and Consumption Fund

Franklin Asian Equity Fund

Franklin Build India Fund

DSP Natural Resources and New Energy Fund

DSP Equity Opportunities Fund

DSP US Flexible Equity Fund

Bandhan Infrastructure Fund

Tata India Tax Savings Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Aditya Birla Sun Life Small Cap Fund

লাম্পসাম ক্যালকুলেটর বোঝা

যে ব্যক্তিরা বিনিয়োগে নতুন, তারা লাম্পসাম ক্যালকুলেটরের ধারণা এবং এর কার্যকারিতা বোঝা কঠিন বলে মনে করেন। অতএব, জটিলতাগুলি সহজ করার জন্য, গণনা সম্পর্কে বিস্তারিত তথ্য দেওয়া হল। প্রক্রিয়া বুঝতে এই তথ্য মাধ্যমে যান. লাম্পসাম ক্যালকুলেটরে যে ইনপুট ডেটা খাওয়ানো দরকার তার মধ্যে রয়েছে:

- একক বিনিয়োগের মেয়াদ

- অর্থের পরিমাণ লাম্পসাম মোডের মাধ্যমে বিনিয়োগ করা হচ্ছে

- ইক্যুইটি বাজার থেকে দীর্ঘমেয়াদে রিটার্নের প্রত্যাশিত হার

- প্রত্যাশিত বার্ষিক মুদ্রাস্ফীতির হার

এটি কিভাবে কাজ করে?

যেকোন বিনিয়োগের লক্ষ্যের জন্য সর্বদা একটি কার্যকর পরিকল্পনা প্রয়োজন। যদিও মানুষ তার অতীত কর্মক্ষমতা এবং অন্যান্য সম্পর্কিত কারণের উপর ভিত্তি করে সেরা স্কিম নির্বাচন করতে পারে; এই লম্পসাম ক্যালকুলেটরের সাহায্যে এটি লোকেদের সিদ্ধান্ত নিতে সাহায্য করে যে কীভাবে তাদের বিনিয়োগ একটি সময়ের সাথে কার্যত বৃদ্ধি পায়। পূর্বে উল্লিখিত হিসাবে, এই ক্যালকুলেটরের ইনপুট উপাদানগুলির মধ্যে বিনিয়োগের মেয়াদ, বিনিয়োগের পরিমাণ এবং অন্যান্য অন্তর্ভুক্ত রয়েছে। সুতরাং, আসুন নীচের উদাহরণের সাথে গণনাটি কীভাবে কাজ করে তা দেখা যাক।

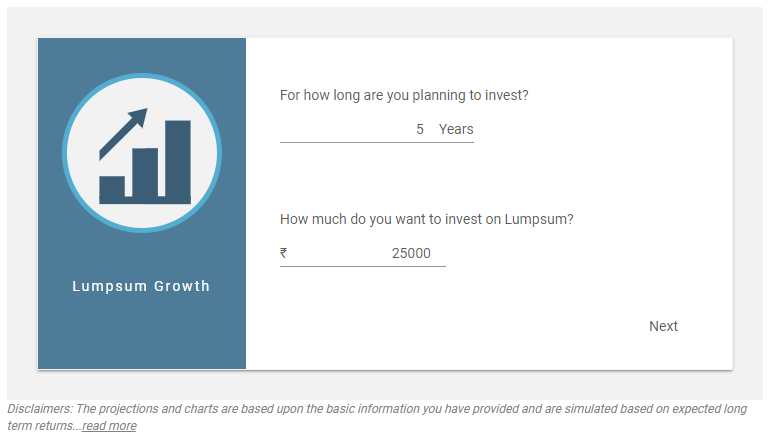

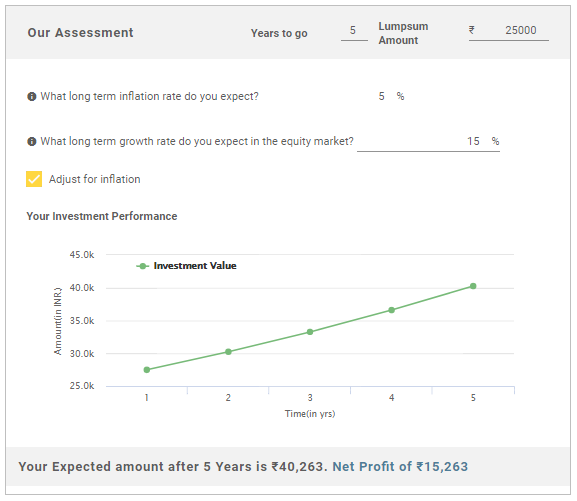

লাম্পসাম বিনিয়োগের পরিমাণ: ₹25,000

বিনিয়োগের সময়কাল: 5 বছর

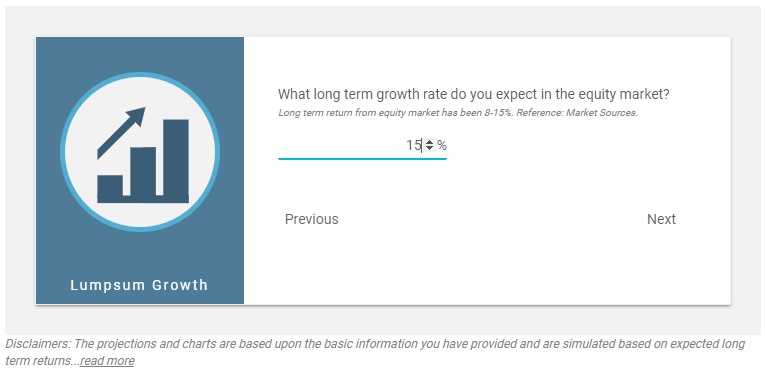

প্রত্যাশিত রিটার্ন (%) (প্রায়): 15

প্রত্যাশিত মুদ্রাস্ফীতি (%) (প্রায়): 5

1. আপনার লাম্পসাম বিনিয়োগের পরিমাণ এবং বিনিয়োগের মেয়াদ লিখুন

এটি হল প্রথম প্রশ্ন যা আপনাকে জিজ্ঞাসা করতে হবে, যে আমার লক্ষ্য অর্জন করতে আমাকে কত পরিমাণ বিনিয়োগ করতে হবে। একই সাথে, বিনিয়োগের মেয়াদও উল্লেখ করুন। সুতরাং, প্রায় ₹25,000 এবং 5 বছরের মেয়াদ উল্লিখিত পরিমাণের সাহায্যে, চিত্রটি নীচে দেওয়া হল। এখানে, বিনিয়োগের পরিমাণ এবং মেয়াদ প্রবেশ করার পরে, আপনাকে ক্লিক করতে হবেপরবর্তী বোতাম যা চিত্রে দেখানো হিসাবে স্ক্রিনের নীচে রয়েছে।

2. আপনার বিনিয়োগে প্রত্যাশিত দীর্ঘমেয়াদী বৃদ্ধি লিখুন

এটি দ্বিতীয় প্রশ্ন যা আপনাকে উত্তর দিতে হবে। এখানে, আপনাকে একক বিনিয়োগে প্রত্যাশিত রিটার্নের হার লিখতে হবে। উদাহরণস্বরূপ, ধরা যাক এই ক্ষেত্রে রিটার্নের হার 15%। এর জন্য চিত্রটি নিম্নরূপ তালিকাভুক্ত করা হয়েছে। প্রত্যাশিত রিটার্নের হার প্রবেশ করার পরে, আপনাকে ক্লিক করতে হবেপরবর্তী বোতাম যা নীচে দেওয়া হিসাবে দেখানো হয়েছে।

3. মুদ্রাস্ফীতির জন্য সামঞ্জস্য করুন

একবার আপনি প্রত্যাশিত রিটার্নের শতাংশ লিখলে এবং পরবর্তী ক্লিক করুন, তারপর আপনি ফলাফল পাবেন। এখানে, আপনাকে কাছের বাক্সটি নির্বাচন করতে হবেমুদ্রাস্ফীতির জন্য সামঞ্জস্য করুন এবং দীর্ঘমেয়াদী মুদ্রাস্ফীতির হার লিখুন। আমাদের উদাহরণে, আমরা মুদ্রাস্ফীতির হার 5% হিসাবে নিয়েছি। একবার আপনি মুদ্রাস্ফীতির হার লিখুন; আপনি বিনিয়োগ মূল্য. এই ধাপের জন্য চিত্রটি নিম্নরূপ।

4. শেষ ফলাফল

অতএব, আমরা উপসংহারে পৌঁছাতে পারি যে, পঞ্চম বছরের শেষে, বিনিয়োগের নিট মুনাফা হল ₹15,263 এবং মোট বিনিয়োগের মূল্য হল ₹40,263।

সুতরাং, উপরে উল্লিখিত পদক্ষেপগুলি থেকে, আমরা দেখতে পাচ্ছি যে Fincash Lumpsum ক্যালকুলেটর ব্যবহার করা সহজ।

আরও প্রশ্নের ক্ষেত্রে, নির্দ্বিধায় আমাদের গ্রাহক যত্ন বিভাগে যোগাযোগ করুন।

2022 এর জন্য শীর্ষ তহবিল

*3 বছরের কর্মক্ষমতার উপর ভিত্তি করে সেরা তহবিল।

"The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in units of MLIIF - WGF. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or units of money market/liquid schemes of DSP Merrill Lynch Mutual Fund, in order to meet liquidity requirements from time to time. However, there is no assurance that the investment objective of the Scheme will be realized." Below is the key information for DSP World Gold Fund Returns up to 1 year are on To generate capital appreciation by investing in Equity and Equity Related Instruments of companies where the Central / State Government(s) has majority shareholding or management control or has powers to appoint majority of directors. However, there is no assurance or guarantee that the investment objective of the Scheme will be achieved. The Scheme does not assure or guarantee any returns. Research Highlights for Invesco India PSU Equity Fund Below is the key information for Invesco India PSU Equity Fund Returns up to 1 year are on The investment objective of the scheme is to provide long term growth from a portfolio of equity / equity related instruments of companies engaged either directly or indirectly in the infrastructure sector. Research Highlights for LIC MF Infrastructure Fund Below is the key information for LIC MF Infrastructure Fund Returns up to 1 year are on 1. DSP World Gold Fund

DSP World Gold Fund

Growth Launch Date 14 Sep 07 NAV (13 Feb 26) ₹62.625 ↓ -0.10 (-0.16 %) Net Assets (Cr) ₹1,756 on 31 Dec 25 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.41 Sharpe Ratio 3.42 Information Ratio -0.67 Alpha Ratio 1.32 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹8,807 31 Jan 23 ₹9,422 31 Jan 24 ₹8,517 31 Jan 25 ₹12,548 31 Jan 26 ₹33,170 Returns for DSP World Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 13 Feb 26 Duration Returns 1 Month 5.5% 3 Month 34.3% 6 Month 83.1% 1 Year 153% 3 Year 55.4% 5 Year 28.2% 10 Year 15 Year Since launch 10.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 167.1% 2023 15.9% 2022 7% 2021 -7.7% 2020 -9% 2019 31.4% 2018 35.1% 2017 -10.7% 2016 -4% 2015 52.7% Fund Manager information for DSP World Gold Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.93 Yr. Data below for DSP World Gold Fund as on 31 Dec 25

Equity Sector Allocation

Sector Value Basic Materials 95.89% Asset Allocation

Asset Class Value Cash 1.55% Equity 95.89% Debt 0.01% Other 2.56% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Gold I2

Investment Fund | -74% ₹1,458 Cr 1,177,658

↓ -41,596 VanEck Gold Miners ETF

- | GDX25% ₹497 Cr 573,719 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹35 Cr Net Receivables/Payables

Net Current Assets | -1% -₹15 Cr 2. Invesco India PSU Equity Fund

Invesco India PSU Equity Fund

Growth Launch Date 18 Nov 09 NAV (17 Feb 26) ₹68.34 ↑ 0.60 (0.89 %) Net Assets (Cr) ₹1,449 on 31 Dec 25 Category Equity - Sectoral AMC Invesco Asset Management (India) Private Ltd Rating ☆☆☆ Risk High Expense Ratio 2.14 Sharpe Ratio 0.27 Information Ratio -0.37 Alpha Ratio -1.9 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹13,872 31 Jan 23 ₹15,622 31 Jan 24 ₹26,577 31 Jan 25 ₹29,948 31 Jan 26 ₹35,297 Returns for Invesco India PSU Equity Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 13 Feb 26 Duration Returns 1 Month 1.8% 3 Month 1.9% 6 Month 10.3% 1 Year 31.4% 3 Year 31.8% 5 Year 26.5% 10 Year 15 Year Since launch 12.6% Historical performance (Yearly) on absolute basis

Year Returns 2024 10.3% 2023 25.6% 2022 54.5% 2021 20.5% 2020 31.1% 2019 6.1% 2018 10.1% 2017 -16.9% 2016 24.3% 2015 17.9% Fund Manager information for Invesco India PSU Equity Fund

Name Since Tenure Hiten Jain 1 Jul 25 0.59 Yr. Sagar Gandhi 1 Jul 25 0.59 Yr. Data below for Invesco India PSU Equity Fund as on 31 Dec 25

Equity Sector Allocation

Sector Value Industrials 31.92% Financial Services 29.89% Utility 18.15% Energy 12.64% Basic Materials 4.19% Consumer Cyclical 1.08% Asset Allocation

Asset Class Value Cash 2.14% Equity 97.86% Top Securities Holdings / Portfolio

Name Holding Value Quantity State Bank of India (Financial Services)

Equity, Since 28 Feb 21 | SBIN9% ₹139 Cr 1,294,989

↓ -92,628 Bharat Electronics Ltd (Industrials)

Equity, Since 31 Mar 17 | BEL9% ₹135 Cr 2,997,692 Indian Bank (Financial Services)

Equity, Since 30 Jun 21 | INDIANB7% ₹106 Cr 1,157,444 Bharat Petroleum Corp Ltd (Energy)

Equity, Since 30 Sep 18 | BPCL7% ₹99 Cr 2,717,009 Hindustan Aeronautics Ltd Ordinary Shares (Industrials)

Equity, Since 31 May 22 | HAL6% ₹87 Cr 187,643

↓ -8,515 NTPC Green Energy Ltd (Utilities)

Equity, Since 30 Nov 24 | NTPCGREEN5% ₹79 Cr 9,129,820 Dredging Corp of India Ltd (Industrials)

Equity, Since 31 Jul 25 | DREDGECORP5% ₹73 Cr 646,300 Bharat Dynamics Ltd Ordinary Shares (Industrials)

Equity, Since 31 May 22 | BDL5% ₹69 Cr 445,685 Bank of Baroda (Financial Services)

Equity, Since 30 Jun 21 | BANKBARODA5% ₹67 Cr 2,244,222 NTPC Ltd (Utilities)

Equity, Since 31 May 19 | NTPC4% ₹64 Cr 1,801,543 3. LIC MF Infrastructure Fund

LIC MF Infrastructure Fund

Growth Launch Date 29 Feb 08 NAV (17 Feb 26) ₹50.3658 ↑ 0.41 (0.82 %) Net Assets (Cr) ₹1,003 on 31 Dec 25 Category Equity - Sectoral AMC LIC Mutual Fund Asset Mgmt Co Ltd Rating Risk High Expense Ratio 2.21 Sharpe Ratio -0.21 Information Ratio 0.28 Alpha Ratio -18.43 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹15,011 31 Jan 23 ₹15,567 31 Jan 24 ₹24,683 31 Jan 25 ₹30,671 31 Jan 26 ₹31,739 Returns for LIC MF Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 13 Feb 26 Duration Returns 1 Month 5.2% 3 Month -0.3% 6 Month 4.6% 1 Year 24.3% 3 Year 28.7% 5 Year 23.3% 10 Year 15 Year Since launch 9.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 -3.7% 2023 47.8% 2022 44.4% 2021 7.9% 2020 46.6% 2019 -0.1% 2018 13.3% 2017 -14.6% 2016 42.2% 2015 -2.2% Fund Manager information for LIC MF Infrastructure Fund

Name Since Tenure Yogesh Patil 18 Sep 20 5.38 Yr. Mahesh Bendre 1 Jul 24 1.59 Yr. Data below for LIC MF Infrastructure Fund as on 31 Dec 25

Equity Sector Allocation

Sector Value Industrials 48.01% Consumer Cyclical 14.5% Basic Materials 9.34% Financial Services 6.56% Utility 6.33% Technology 3.72% Real Estate 3.47% Health Care 3.21% Communication Services 2.91% Asset Allocation

Asset Class Value Cash 1.95% Equity 98.05% Top Securities Holdings / Portfolio

Name Holding Value Quantity Tata Motors Ltd (Consumer Cyclical)

Equity, Since 31 Oct 25 | TMCV5% ₹48 Cr 1,051,964

↓ -36,431 Shakti Pumps (India) Ltd (Industrials)

Equity, Since 31 Mar 24 | SHAKTIPUMP5% ₹43 Cr 686,379 Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Apr 09 | LT5% ₹43 Cr 108,403 REC Ltd (Financial Services)

Equity, Since 31 Jul 23 | RECLTD3% ₹33 Cr 901,191 Apollo Hospitals Enterprise Ltd (Healthcare)

Equity, Since 30 Jun 25 | APOLLOHOSP3% ₹30 Cr 43,674 Garware Hi-Tech Films Ltd (Basic Materials)

Equity, Since 31 Aug 23 | 5006553% ₹28 Cr 93,271 Schneider Electric Infrastructure Ltd (Industrials)

Equity, Since 31 Dec 23 | SCHNEIDER3% ₹26 Cr 377,034

↑ 61,173 Bharat Bijlee Ltd (Industrials)

Equity, Since 31 Jul 22 | BBL3% ₹26 Cr 92,624 Avalon Technologies Ltd (Technology)

Equity, Since 31 Jul 23 | AVALON3% ₹25 Cr 289,118 Mahindra Lifespace Developers Ltd (Real Estate)

Equity, Since 30 Jun 24 | MAHLIFE3% ₹24 Cr 659,065

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।

Research Highlights for DSP World Gold Fund