কিভাবে সেভিংস অ্যাকাউন্ট থেকে আরো পেতে?

কসঞ্চয় অ্যাকাউন্ট একটি প্রকারব্যাংক অ্যাকাউন্ট যা টাকা জমা করতে ব্যবহৃত হয়। নির্দিষ্ট সময়ের মধ্যে অ্যাকাউন্টে সুদ অর্জিত হয়। এটি এমন একটি অ্যাকাউন্ট যেখানে একজন সঞ্চয়ের জন্য অর্থ জমা করে এবং এইভাবে নাম সঞ্চয় অ্যাকাউন্ট। এটি একটি সহজ ধরনের ব্যাঙ্ক অ্যাকাউন্ট যা আপনাকে আপনার অতিরিক্ত নগদ জমা করতে এবং এতে সুদ উপার্জন করতে দেয়। আজকাল কেউ একটি ব্যাংকে একটি অনলাইন সেভিংস অ্যাকাউন্ট খুলতে পারে,সংরক্ষণ শুরু করুন এবং সুদ উপার্জন।

গ্রাহকরা সাধারণত উচ্চ-সুদের সঞ্চয় অ্যাকাউন্ট পছন্দ করেন। বিভিন্ন ব্যাংক বিভিন্ন সেভিংস অ্যাকাউন্টের সুদের হার প্রদান করে। আপনার সঞ্চয় অ্যাকাউন্টের মাধ্যমে, আপনি তহবিল স্থানান্তর করতে পারেন এবং আপনি যে কোনো সময় টাকা তুলতে পারেন।

সেভিংস অ্যাকাউন্টের সুদের হার 2022

উপরে যেমন বলা হয়েছে, সেভিংস অ্যাকাউন্টের সুদের হার বিভিন্ন ব্যাঙ্কের জন্য আলাদা। যথা রীতিপরিসর সেভিংস অ্যাকাউন্টের সুদের হার থেকে পরিবর্তিত হয়2.07% - 7% বার্ষিক

| ব্যাংক | সুদের হার |

|---|---|

| অন্ধ্র ব্যাঙ্ক | 3.00% |

| অ্যাক্সিস ব্যাঙ্ক | 3.00% - 4.00% |

| ব্যাঙ্ক অফ বরোদা | 2.75% |

| ব্যাঙ্ক অফ ইন্ডিয়া | 2.90% |

| বন্ধন ব্যাঙ্ক | 3.00% - 7.15% |

| ব্যাঙ্ক অফ মহারাষ্ট্র | 2.75% |

| কানারা ব্যাঙ্ক | 2.90% - 3.20% |

| সেন্ট্রাল ব্যাঙ্ক অফ ইন্ডিয়া | 2.75% - 3.00% |

| সিটি ব্যাংক | 2.75% |

| কর্পোরেশন ব্যাংক | 3.00% |

| Dena Bank | 2.75% |

| ধনলক্ষ্মী ব্যাঙ্ক | 3.00% - 4.00% |

| ডিবিএস ব্যাংক (ডিজিব্যাঙ্ক) | 3.50% - 5.00% |

| ফেডারেল ব্যাংক | 2.50% - 3.80% |

| এইচডিএফসি ব্যাঙ্ক | 3.00% - 3.50% |

| এইচএসবিসি ব্যাংক | 2.50% |

| আইসিআইসিআই ব্যাঙ্ক | 3.00% - 3.50% |

| আইডিবিআই ব্যাঙ্ক | 3.00% - 3.50% |

| আইডিএফসি ব্যাংক | 3.50% - 7.00% |

| ইন্ডিয়ান ব্যাঙ্ক | 3.00% - 3.15% |

| ইন্ডিয়ান ওভারসিজ ব্যাঙ্ক | 3.05% |

| ইন্ডাসইন্ড ব্যাংক | 4.00% - 6.00% |

| কর্ণাটক ব্যাঙ্ক | 2.75% - 4.50% |

| ব্যাংক বক্স | 3.50% - 4.00% |

| পাঞ্জাবজাতীয় ব্যাংক (PNB) | 3.00% |

| আরবিএল ব্যাঙ্ক | 4.75% - 6.75% |

| দক্ষিণ ভারতীয় ব্যাঙ্ক | 2.35% - 4.50% |

| স্টেট ব্যাঙ্ক অফ ইন্ডিয়া (এসবিআই) | 2.75% |

| ইউকো ব্যাংক | 2.50% |

| ইয়েস ব্যাঙ্ক | 4.00% - 6.00% |

সর্বশেষ RBI আদেশ অনুসারে, আপনার সঞ্চয় অ্যাকাউন্টে সুদ প্রতিদিন গণনা করা হয়ভিত্তি. গণনা আপনার বন্ধ পরিমাণ উপর ভিত্তি করে. অর্জিত সুদ অ্যাকাউন্টের ধরন এবং ব্যাঙ্কের নীতির উপর নির্ভর করে অর্ধ-বার্ষিক বা ত্রৈমাসিকভাবে জমা করা হবে।

সেভিংস অ্যাকাউন্টে সুদ গণনা করার সূত্র

মাসিক সুদ = দৈনিক ব্যালেন্স x (দিনের সংখ্যা) x সুদের হার/ বছরে দিন

উদাহরণস্বরূপ, যদি আমরা ধরে নিই যে দৈনিক ক্লোজিং ব্যালেন্স এক মাসের জন্য দৈনিক 1 লাখ এবং সেভিংস অ্যাকাউন্টে সুদের হার 4% p.a., তাহলে সূত্র অনুসারে

মাসের জন্য সুদ = 1 লাখ x (30) x (4/100)/365 = INR 329

তাহলে এত অলস নগদ চারপাশে পড়ে থাকা এবং সেভিংস অ্যাকাউন্টের সুদের হার কম, আপনি কীভাবে আপনার ব্যাঙ্ক অ্যাকাউন্ট থেকে আরও বেশি পেতে পারেন? স্বাভাবিকভাবেই, উত্তর হল আপনার অর্থ বিনিয়োগ করা। কিন্তু আপনি যদি উচ্চ ঝুঁকি নিতে না চান এবং নিরাপদে খেলা পছন্দ করেন, তাহলে আসুন দেখি কিভাবে আপনি আপনার সেভিংস অ্যাকাউন্ট থেকে আরও বেশি কিছু পেতে পারেন।

Talk to our investment specialist

তরল তহবিল - অর্থ উপার্জনের আরও ভাল বিকল্প?

আমাদের মধ্যে বেশিরভাগই আমাদের অতিরিক্ত অর্থের একটি উল্লেখযোগ্য অংশ কম সঞ্চয় অ্যাকাউন্টের সুদের হার সহ ব্যাঙ্কে রাখি এবং এইভাবে অলস নগদ থেকে কম উপার্জন করি। অন্য দিকে,তরল তহবিল প্রায় অনুরূপ ঝুঁকি স্তর এবং অর্থ উপার্জনের একটি ভাল বিকল্প সহ সঞ্চয় অ্যাকাউন্টের সুদের হারের তুলনায় অনেক ভাল সুদের হার অফার করে।

একটি তরল তহবিল কি?

তরল তহবিল বা তরলযৌথ পুঁজি মিউচুয়াল ফান্ডের একটি প্রকার যা প্রাথমিকভাবে বিনিয়োগ করেঅর্থ বাজার যন্ত্র এতা অন্তরভুক্তবিনিয়োগ ট্রেজারি বিল, মেয়াদি আমানত, জমার শংসাপত্র ইত্যাদির মতো আর্থিক উপকরণগুলিতে। এই উপকরণগুলির মেয়াদ কম থাকে (91 দিনের কম) যা নিশ্চিত করে যে এতে ঝুঁকির স্তরমিউচুয়াল ফান্ডের প্রকারভেদ ন্যূনতম

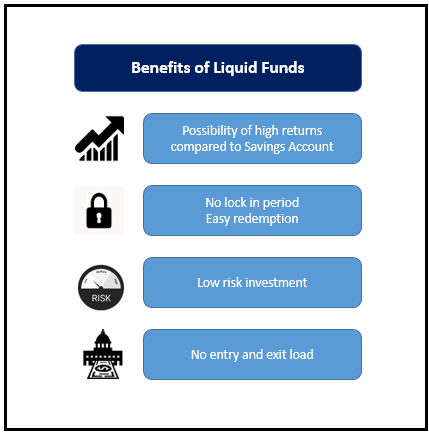

লিকুইড মিউচুয়াল ফান্ডের সুবিধা

এই মিউচুয়াল ফান্ডগুলির কোনও লক-ইন সময়কাল নেই এবং সাধারণত একটি কার্যদিবসে (বা কিছু ক্ষেত্রে কম) 24 ঘন্টার মধ্যে উত্তোলন প্রক্রিয়া করা হয়। এই তহবিলের সাথে কোন এন্ট্রি লোড বা এক্সিট লোড সংযুক্ত নেই এবং ফান্ডের উপকরণের প্রকারের কারণে সুদের হারের ঝুঁকি নগণ্য।

লিকুইড ফান্ড রিটার্ন

তরল তহবিল উচ্চ সময়ে স্বল্পমেয়াদী বিনিয়োগের জন্য ভাল রিটার্ন অফার করেমুদ্রাস্ফীতি বাজার পরিবেশ এই ধরনের সময়কালে, সুদের হার বেশি থাকে এবং এর ফলে, তরল তহবিলের জন্য আরও ভাল রিটার্ন নিশ্চিত হয়। দৈনিক/সাপ্তাহিক/মাসিক লভ্যাংশ (প্রদান বা পুনঃবিনিয়োগ) এবং বৃদ্ধির বিকল্পের মতো বিভিন্ন বিকল্পের আকারে বাজারে তরল তহবিল পাওয়া যায়।

তরল তহবিল, গড়ে প্রতি বছর প্রায় 7% থেকে 8% সুদের হার অফার করে। এটি সেভিংস অ্যাকাউন্টের সুদের হারের তুলনায় যথেষ্ট বেশি। বিনিয়োগকারীদের জন্য স্থির থাকতে চাননগদ প্রবাহ, তারা লভ্যাংশ বেছে নিতে পারে যা তাদের পছন্দ অনুযায়ী তাদের অ্যাকাউন্টে জমা হবে। কিছু সেরা পারফরম্যান্সকারী তরল তহবিল যা ক্রমাগত রিটার্ন প্রদান করেছে নিম্নরূপ:

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,626.59

↑ 0.40 ₹169 0.5 1.4 2.9 6.3 6.6 6.62% 1M 1M PGIM India Insta Cash Fund Growth ₹353.514

↑ 0.06 ₹546 0.4 1.4 2.9 6.3 6.5 6.43% 26D 29D JM Liquid Fund Growth ₹74.0587

↑ 0.01 ₹2,703 0.4 1.4 2.9 6.2 6.4 6.44% 1M 2D 1M 4D Axis Liquid Fund Growth ₹3,024.7

↑ 0.52 ₹39,028 0.5 1.5 2.9 6.3 6.6 6.5% 27D 30D Aditya Birla Sun Life Liquid Fund Growth ₹437.647

↑ 0.08 ₹54,615 0.5 1.4 2.9 6.3 6.5 6.19% 2M 1D 2M 1D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 8 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund Axis Liquid Fund Aditya Birla Sun Life Liquid Fund Point 1 Bottom quartile AUM (₹169 Cr). Bottom quartile AUM (₹546 Cr). Lower mid AUM (₹2,703 Cr). Upper mid AUM (₹39,028 Cr). Highest AUM (₹54,615 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (28 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.35% (top quartile). 1Y return: 6.31% (bottom quartile). 1Y return: 6.21% (bottom quartile). 1Y return: 6.33% (upper mid). 1Y return: 6.31% (lower mid). Point 6 1M return: 0.46% (top quartile). 1M return: 0.44% (bottom quartile). 1M return: 0.44% (bottom quartile). 1M return: 0.45% (upper mid). 1M return: 0.45% (lower mid). Point 7 Sharpe: 2.72 (bottom quartile). Sharpe: 2.89 (lower mid). Sharpe: 2.30 (bottom quartile). Sharpe: 3.16 (top quartile). Sharpe: 3.01 (upper mid). Point 8 Information ratio: -0.70 (bottom quartile). Information ratio: -0.09 (lower mid). Information ratio: -1.73 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.62% (top quartile). Yield to maturity (debt): 6.43% (bottom quartile). Yield to maturity (debt): 6.44% (lower mid). Yield to maturity (debt): 6.50% (upper mid). Yield to maturity (debt): 6.19% (bottom quartile). Point 10 Modified duration: 0.08 yrs (lower mid). Modified duration: 0.07 yrs (top quartile). Modified duration: 0.09 yrs (bottom quartile). Modified duration: 0.07 yrs (upper mid). Modified duration: 0.17 yrs (bottom quartile). Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

Axis Liquid Fund

Aditya Birla Sun Life Liquid Fund

ট্যাক্সেশন

তরল তহবিল সেভিংস অ্যাকাউন্টের উপর উল্লেখযোগ্য ট্যাক্স সুবিধা দেয়। জন্য তরল তহবিলের কর আরোপমূলধন বর্তমান কর আইন অনুসারে 3 বছরের কম সময়ের জন্য 30% এবং 3 বছরের বেশি বা সমান সূচক সহ 20% লাভ। এই কম করের ঘটনার কারণে, তরল তহবিলের নিট ফলন বেশিরভাগ ক্ষেত্রেই সেভিংস অ্যাকাউন্টের চেয়ে বেশি। সংক্ষিপ্ত মেয়াদের জন্য, কেউ তরল তহবিলের লভ্যাংশের উপর 25% হারে কর পেতে পারেন। এটি আমাদের এই উপসংহারে নিয়ে যায় যে বেশিরভাগ ক্ষেত্রে তরল তহবিলের ফলন সেভিংস অ্যাকাউন্টের চেয়ে বেশি। অধিকন্তু, এটি পণ্যগুলির সাথে জড়িত ঝুঁকি নেওয়ার গ্রাহকের ক্ষমতার উপরও নির্ভর করে।

স্বাভাবিকভাবেই, আপনার সেভিংস অ্যাকাউন্ট থেকে আরও বেশি কিছু পেতে, আপনাকে অর্থ বিনিয়োগ করতে হবে। সেভিংস অ্যাকাউন্টের সুদের হার লিকুইড ফান্ডের তুলনায় কম রিটার্ন অফার করে। এইভাবে, তরল তহবিলগুলি একই রকম ঝুঁকি সহ নিষ্ক্রিয় নগদ থেকে সর্বাধিক লাভ করার জন্য একটি যথেষ্ট ভাল বিকল্প অফার করে, তবে প্রায় দ্বিগুণ রিটার্ন দেয়। এখন আপনার নতুন এবং আরও ভালো কিছু চেষ্টা করার সময় যা আপনার সাধারণ সঞ্চয় ব্যাঙ্ক অ্যাকাউন্ট থেকে উল্লেখযোগ্যভাবে আরও বেশি লাভ করবে।

FAQs

1. একটি সেভিংস অ্যাকাউন্ট (SA) কি একটি স্থায়ী আমানত (FD) থেকে আলাদা?

ক: হ্যাঁ, এটা ভিন্ন। স্থায়ী আমানতের সাথে, আপনি যে অর্থ বিনিয়োগ করেছেন তা নির্দিষ্ট সময়ের জন্য লক করা থাকে এবং আপনি মেয়াদপূর্তির আগে তা তুলতে পারবেন না। একটি সেভিংস অ্যাকাউন্টের সাথে, আপনার কাছে আপনার ইচ্ছামত জমা করার এবং তোলার স্বাধীনতা রয়েছে। অধিকন্তু, জমাকৃত অর্থের উপর ব্যাংকগুলির সুদ সেভিংস অ্যাকাউন্টের তুলনায় স্থায়ী আমানতের জন্য বেশি।

2. একই সূত্র কি সব ব্যাংক অনুসরণ করে?

ক: বেশিরভাগ ব্যাঙ্কই সেভিংস অ্যাকাউন্টের সুদের হার গণনা করার সময় একই সূত্র অনুসরণ করে। দৈনিক ভারসাম্যকে যে দিনের জন্য টাকা জমা করা হয়েছে তার সংখ্যা দ্বারা গুণিত করা হয়, ক্রমাগত চলমান সুদের হার দ্বারা গুণ করা হয়। তারপর পুরো জিনিসটিকে 365 দ্বারা ভাগ করা হয়। এটি আপনাকে আপনার সেভিংস অ্যাকাউন্টে থাকা অর্থের উপর সুদ দেয়।

3. সেভিংস অ্যাকাউন্ট এবং লিকুইড অ্যাকাউন্ট কি একই?

ক: যদিও আপনার সেভিংস অ্যাকাউন্টের তহবিলগুলি তরল তহবিলের মতো আচরণ করে, সঞ্চয় অ্যাকাউন্ট এবংতরল সম্পদ একই নয় তরল অ্যাকাউন্টগুলি সাধারণত মিউচুয়াল ফান্ড বা স্বল্প সময়ের জন্য করা বিনিয়োগের আকারে থাকে, এই প্রত্যাশার সাথে যে এটি একটি সেভিংস অ্যাকাউন্টের চেয়ে বেশি রিটার্ন আনবে।

4. আমি কি সেভিংস অ্যাকাউন্ট থেকে টাকা তুলতে পারি?

ক: হ্যাঁ, আপনি একটি সেভিংস অ্যাকাউন্ট থেকে যেকোনো সময় টাকা তুলতে পারবেন। যাইহোক, বেশিরভাগ ব্যাঙ্কের জন্য, ন্যূনতম পরিমাণ অর্থ রয়েছে যা আপনাকে অবশ্যই আপনার সেভিংস অ্যাকাউন্টে রাখতে হবে, যা আপনি অ্যাকাউন্ট বন্ধ করার সময় তুলতে পারবেন।

5. SA-তে কি কোন ট্যাক্স সুবিধা আছে?

ক: হ্যাঁ, আপনি ট্যাক্স দাবি করতে পারেনডিডাকশন অধীনধারা 80C আপনার সেভিংস অ্যাকাউন্ট থেকে অর্জিত সুদের উপর।

6. কোন উচ্চ সীমা আছে কি আমি রাখতে পারি?

ক: না, আপনি আপনার সেভিংস অ্যাকাউন্টে কত টাকা রাখতে পারেন তার কোনো ঊর্ধ্বসীমা নেই।

7. একটি সেভিংস একাউন্ট খুলতে ন্যূনতম কত টাকা প্রয়োজন?

ক: ন্যূনতম পরিমাণ ব্যাঙ্ক থেকে ব্যাঙ্কে আলাদা। কিছু ব্যাঙ্ক ক্লায়েন্টদের জিরো ব্যালেন্স সহ অ্যাকাউন্ট খুলতে দেয়, যেখানে কিছু ক্লায়েন্টদের ন্যূনতম টাকা জমা দিতে হয়। 2500. অ্যাকাউন্ট খুলতে ন্যূনতম ব্যালেন্স জানতে আপনাকে আপনার ব্যাঙ্কের সাথে যোগাযোগ করতে হবে।

8. আমি SA বন্ধ করলে কি আমাকে কোন এক্সিট লোড বহন করতে হবে?

ক: সাধারণত, আপনি একটি সেভিংস অ্যাকাউন্ট বন্ধ করার ক্ষেত্রে কোন প্রস্থান লোড নেই। কিন্তু আপনি আপনার ব্যাঙ্কে যে সেভিংস অ্যাকাউন্ট খুলেছেন সেটি বন্ধ করার আগে আপনাকে অবশ্যই তার সঠিক প্রকৃতি সম্পর্কে জিজ্ঞাসা করতে হবে, আপনাকে কোনো বাজেয়াপ্ত অর্থ প্রদান করতে হবে কিনা তা বোঝার জন্য।

9. কেন কখনও কখনও SA এর চেয়ে FD তে বিনিয়োগ করা উপকারী হয়?

ক: সেভিংস অ্যাকাউন্টের তুলনায় স্থায়ী আমানতের সুদের হার বেশি। তাই, সেভিংস অ্যাকাউন্টে টাকা রাখার পরিবর্তে, এই টাকা ফিক্সড ডিপোজিটে রাখার পরামর্শ দেওয়া হয় কারণ আপনি সুদের আয় করতে পারেন। এটি একটি প্যাসিভ ফর্মআয় এটি একটি বিনিয়োগও হতে পারে।

10. মুদ্রাস্ফীতি কি সেভিংস অ্যাকাউন্টকে প্রভাবিত করে?

ক: মুদ্রাস্ফীতি আপনার সামগ্রিক সঞ্চয়কে প্রভাবিত করে, এবং তাই, এটি আপনার সঞ্চয় অ্যাকাউন্টগুলিকেও প্রভাবিত করবে। মুদ্রাস্ফীতির কারণে আপনার SA-তে সুদের হার হ্রাস পেতে পারে। এইভাবে, মুদ্রাস্ফীতি আপনার সেভিংস অ্যাকাউন্টে বিরূপ প্রভাব ফেলতে পারে।

11. আমার কি একাধিক সেভিংস অ্যাকাউন্ট থাকতে পারে?

ক: হ্যাঁ, আপনি একাধিক সেভিংস অ্যাকাউন্ট খুলতে পারেন। আপনি একই ব্যাংকে বা এমনকি বিভিন্ন ব্যাংকেও অ্যাকাউন্ট খুলতে পারেন।

12. একটি সঞ্চয় অ্যাকাউন্ট খুলতে আমার কী কী নথি প্রয়োজন?

ক: একটি সেভিংস অ্যাকাউন্ট খুলতে আপনার যে নথিগুলির প্রয়োজন হয় তার মধ্যে কয়েকটি নিম্নরূপ:

- আধার কার্ড

- ভোটার কার্ড

- ঠিকানার প্রমাণ (বিদ্যুৎ বিল, টেলিফোন বিল, ইত্যাদি)

- পাসপোর্ট

- রেশন কার্ড

13. একটি সেভিংস অ্যাকাউন্ট খুলতে আমার কি KYC দরকার?

ক: KYC হল আপনার গ্রাহককে জানুন, এটি একটি প্রয়োজনীয় নথি যা ক্লায়েন্টদের একটি সেভিংস অ্যাকাউন্ট খোলার জন্য ব্যাঙ্ককে প্রদান করতে হয়। বর্তমানে, একটি সেভিংস অ্যাকাউন্ট খুলতে প্রয়োজনীয় KYC নথি থাকা বাধ্যতামূলক হয়ে উঠেছে।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।