નિવૃત્તિ માટેની યોજના: અનુસરવા માટે સ્માર્ટ ટિપ્સ

નિવૃત્તિ માટેનું આયોજન એ તમારી સિદ્ધિ મેળવવામાં મદદ કરવા માટેની પ્રક્રિયા છેનાણાકીય લક્ષ્યો, તમારા કામકાજના વર્ષો અને નિવૃત્ત જીવન બંને દરમિયાન. પરંતુ, મોટાભાગના લોકો તેમની શરૂઆત કરે છેનિવૃત્તિ આયોજન તેમના જીવનના પછીના તબક્કે એટલે કે 40ની આસપાસ. ઠીક છે, એ સમજવું અગત્યનું છે કે નિવૃત્તિ પછીના તમારા જીવન માટે જેટલું વહેલું આયોજન કરવાનું શરૂ કરો અને સંપત્તિ એકઠી કરવાનું શરૂ કરો, તેટલી વહેલી તકે તમે ચિંતામુક્ત જીવન જીવી શકશો. તેથી, નિવૃત્તિ માટે આયોજન શરૂ કરવા માટે અહીં એવા સુવર્ણ પગલાં છે જે અનુસરી શકે છે.

Talk to our investment specialist

નિવૃત્તિ આયોજનના લાભો

નિવૃત્તિ આયોજન તમને તમારા આશ્રિતો (કુટુંબના સભ્યો)ને નાણાકીય સુરક્ષા પ્રદાન કરવામાં મદદ કરે છે. આ તમારા કામકાજના વર્ષો દરમિયાન સમજદારીપૂર્વક રોકાણ કરીને કરવામાં આવે છે. તે તમને નિવૃત્ત થયા પછી તમારી ઇચ્છિત જીવનશૈલી જાળવવામાં મદદ કરે છે. વધુમાં, તે તમને નિવૃત્તિ પછી તમારી મહેનતથી કમાયેલા નાણાંનો શ્રેષ્ઠ ઉપયોગ કરવા સક્ષમ બનાવે છે. અસરકારક નિવૃત્તિ આયોજનના મુખ્ય ફાયદાઓમાંનો એક એ છે કે નિવૃત્તિ અથવા નિવૃત્તિ પછીના સમય દરમિયાન અનિશ્ચિત ઘટનાઓથી ઉદ્ભવતી કોઈપણ કટોકટીને આવરી લેવી.

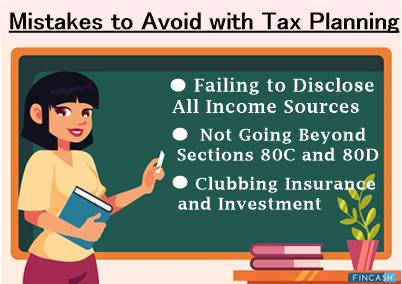

નિવૃત્તિ માટે આયોજન કરતી વખતે અનુસરવા માટેની ટિપ્સ

1. નિવૃત્તિ બચત- તમારી આવકના 10% બચાવો

નિવૃત્તિ માટે આયોજન કરતી વખતે તમારે ધાર્મિક રીતે અનુસરવાની જરૂર છે તે આ પહેલો નિયમ છે. નિવૃત્તિ યોજના શરૂ કરવા માટે, કામ કરતા લોકો એમ્પ્લોઇઝ પ્રોવિડન્ટ ફંડ માટે સાઇન અપ કરી શકે છે (ઇપીએફ). તે એક નિવૃત્તિ યોજના છે જેમાં તમારા એમ્પ્લોયર EPF ખાતામાં માસિક ચોક્કસ રકમ જમા કરે છે અને તે તમારા પગારના ચેકમાંથી કાપવામાં આવે છે. તે કર્મચારીઓ કે જેઓ EPF છત્ર દ્વારા આવરી લેવામાં આવ્યા નથી તેઓ પસંદ કરી શકે છેમ્યુચ્યુઅલ ફંડ. તમે મ્યુચ્યુઅલ ફંડ્સ હેઠળ રોકાણ યોજનાઓનું અન્વેષણ કરવાનું શરૂ કરી શકો છો, તમારી વય પ્રોફાઇલને અનુરૂપ હોય તે પસંદ કરીને અનેજોખમની ભૂખ.

2. નિવૃત્તિ કેલ્ક્યુલેટરનો ઉપયોગ કરીને નિવૃત્તિ કોર્પસનો અંદાજ કાઢો

નિવૃત્તિ કેલ્ક્યુલેટર એ અંદાજ કાઢવાની એક આદર્શ રીત છે કે વ્યક્તિએ તેમના નિવૃત્ત જીવન માટે કેટલા પૈસા બચાવવાની જરૂર છે. આ કેલ્ક્યુલેટરનો ઉપયોગ કરતી વખતે તમારે વર્તમાન વય, આયોજિત નિવૃત્તિ વય, નિયમિત ખર્ચ, જેવા ચલ ભરવાની જરૂર પડશે.ફુગાવો દર અને રોકાણો (અથવા ઇક્વિટી બજારો વગેરે) પર અપેક્ષિત લાંબા ગાળાની વૃદ્ધિ દર. આ તમામ ચલોનો સરવાળો તમને માસિક બચત કરવા માટે જરૂરી રકમની ગણતરી કરવામાં મદદ કરશે. આ રકમ તમને અમુક ધારણાઓને ધ્યાનમાં રાખીને નિવૃત્તિ પછી જરૂરી નાણાં આપશે.

નિવૃત્તિ કેલ્ક્યુલેટરનું ઉદાહરણ નીચે આપેલ છે-

આના હિસાબે તમે તમારા માસિક રોકાણનો અંદાજ લગાવી શકો છો અને તે મુજબ રિટાયરમેન્ટ પ્લાન બનાવી શકો છો.

3. રોકાણ યોજનામાં વિવિધતા

વૈવિધ્યસભર પોર્ટફોલિયો રાખવાથી જોખમના દરમાં નોંધપાત્ર ઘટાડો થાય છે. પોર્ટફોલિયોમાં સામાન્ય રીતે વર્ગોમાં અસ્કયામતો હોવી જોઈએ, એટલે કે -નિશ્ચિતઆવક સાધનો, સ્ટોક, રોકડ અસ્કયામતો અને કોમોડિટી (સોનું). લાંબા ગાળાની બનાવવાની સલાહ આપવામાં આવે છેરોકાણ યોજના નાની ઉંમરે, ઓછી જોખમી અસ્કયામતો જેમ કે રોકડ, ડિપોઝિટ સ્કીમ્સ વગેરેના મિશ્રણ સાથે, ઈક્વિટી જેવી ઉચ્ચ જોખમી અસ્કયામતો સાથે.

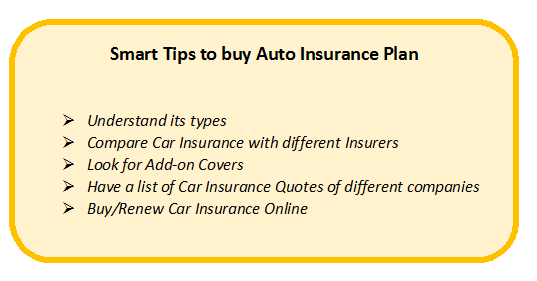

4. વીમા માટે પસંદ કરો

માટે આયોજન કરતી વખતેવહેલી નિવૃત્તિ, એક ધ્યાનમાં લેવું જોઈએજીવન વીમો અનેઆરોગ્ય વીમો એક મહત્વપૂર્ણ તત્વ તરીકે, કારણ કે તે તમને અને તમારા કુટુંબની આવકને રક્ષણ આપે છે. વધુમાં, તે વ્યવસાય અને અંગત જીવનમાં, અનિશ્ચિતતાઓ પર નાણાકીય સહાય પૂરી પાડે છે. વિવિધ પ્રકારના હોય છેવીમા જો તમે અન્વેષણ કરવા માંગતા હોવ તો નીતિઓ -યાત્રા વીમો,ઘરનો વીમો,જવાબદારી વીમો, વગેરે સંબંધિત જરૂરિયાતો માટે.

વીમા પૉલિસીઓ માત્ર અનિશ્ચિતતાઓ અથવા જોખમો દરમિયાન જ કોઈને સમર્થન આપતી નથી, પરંતુ જ્યારે અમુક પૉલિસીઓ (એન્ડોમેન્ટ, વગેરે) દ્વારા લેવામાં આવે છે ત્યારે તે રોકાણની ખૂબ જ કાર્યક્ષમ રીત પણ છે. પાકતી તારીખ સાથે આવતી સ્કીમ દ્વારા વીમો બચતને પ્રોત્સાહિત કરે છે.

5. તમારું દેવું વહેલું સાફ કરો

આ નિવૃત્તિ આયોજનનો આવશ્યક ભાગ છે. જો તમારી પાસે કોઈ પ્રકારની લોન અથવા જવાબદારીઓ છે જે ચૂકવવાની જરૂર છે, તો તે વહેલી તકે કરો. ના ઉપયોગને કારણે મોટાભાગની જવાબદારીઓ વધે છેક્રેડિટ કાર્ડ. જો તમે ક્રેડિટ કાર્ડનો ઉપયોગ કરી રહ્યાં છો, તો તેને આદત બનાવો કે તમે નિયત તારીખ પહેલાં તમારા માસિક લેણાં ચૂકવી દો. અન્યથા, એક સૂચના આપી શકે છેબેંક તમારા બેંક એકાઉન્ટને ડેબિટ કરીને નિયત તારીખે ક્રેડિટ કાર્ડની બાકી રકમ ચૂકવવા માટે.

શ્રેષ્ઠ નિવૃત્તિ મ્યુચ્યુઅલ ફંડ વિકલ્પો

ઇક્વિટી મ્યુચ્યુઅલ ફંડ્સ

ઇક્વિટી ફંડ એ મ્યુચ્યુઅલ ફંડનો એક પ્રકાર છે જે મુખ્યત્વે શેરોમાં રોકાણ કરે છે. ઇક્વિટી ફર્મ્સમાં માલિકીનું પ્રતિનિધિત્વ કરે છે (જાહેર રીતે અથવા ખાનગી રીતે વેપાર થાય છે) અને સ્ટોકની માલિકીનો ઉદ્દેશ્ય સમયાંતરે વ્યવસાયના વિકાસમાં ભાગ લેવાનો છે. તમે જે સંપત્તિમાં રોકાણ કરો છોઇક્વિટી ફંડ્સ દ્વારા નિયમન કરવામાં આવે છેસેબી અને તેઓ તેની ખાતરી કરવા માટે નીતિઓ અને ધોરણો ઘડે છેરોકાણકારના પૈસા સુરક્ષિત છે. ઇક્વિટી લાંબા ગાળાના રોકાણો માટે આદર્શ હોવાથી, તે વહેલું સારું છેનિવૃત્તિ રોકાણ વિકલ્પ. કેટલાકશ્રેષ્ઠ ઇક્વિટી ફંડ્સ રોકાણ કરવા માટે છે:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹76.8985

↑ 0.07 ₹1,119 1.8 10 37.5 22.6 16 33.8 Franklin Asian Equity Fund Growth ₹36.9653

↓ -1.01 ₹372 5.6 13.6 28.6 13.9 3 23.7 DSP Natural Resources and New Energy Fund Growth ₹105.262

↓ -2.00 ₹1,765 11.7 16.6 27.7 22.5 20.2 17.5 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹61.12

↑ 1.38 ₹3,641 -4 2.4 17.7 16.5 11.7 17.5 Franklin Build India Fund Growth ₹141.752

↑ 1.34 ₹3,003 1.3 1.1 17.3 25.7 22.2 3.7 Kotak Equity Opportunities Fund Growth ₹341.695

↑ 4.72 ₹29,991 -1 0.4 15.8 18.5 15.6 5.6 Invesco India Growth Opportunities Fund Growth ₹94.26

↑ 1.19 ₹8,959 -5.5 -7.7 15.4 22.9 16 4.7 Kotak Standard Multicap Fund Growth ₹83.982

↑ 0.99 ₹56,479 -1.7 -0.5 14.7 16.6 12.6 9.5 Aditya Birla Sun Life Small Cap Fund Growth ₹80.871

↑ 1.26 ₹4,778 -3.4 -5.2 12.6 16.7 13.1 -3.7 ICICI Prudential Banking and Financial Services Fund Growth ₹130.22

↑ 2.21 ₹10,951 -5.8 -1.4 12.5 14.9 11.2 15.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 10 Funds showcased

Commentary DSP US Flexible Equity Fund Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Kotak Equity Opportunities Fund Invesco India Growth Opportunities Fund Kotak Standard Multicap Fund Aditya Birla Sun Life Small Cap Fund ICICI Prudential Banking and Financial Services Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹372 Cr). Bottom quartile AUM (₹1,765 Cr). Lower mid AUM (₹3,641 Cr). Lower mid AUM (₹3,003 Cr). Top quartile AUM (₹29,991 Cr). Upper mid AUM (₹8,959 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹4,778 Cr). Upper mid AUM (₹10,951 Cr). Point 2 Established history (13+ yrs). Established history (18+ yrs). Established history (17+ yrs). Established history (12+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Established history (18+ yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 16.03% (upper mid). 5Y return: 2.97% (bottom quartile). 5Y return: 20.19% (top quartile). 5Y return: 11.71% (bottom quartile). 5Y return: 22.19% (top quartile). 5Y return: 15.56% (upper mid). 5Y return: 15.99% (upper mid). 5Y return: 12.59% (lower mid). 5Y return: 13.13% (lower mid). 5Y return: 11.16% (bottom quartile). Point 6 3Y return: 22.61% (upper mid). 3Y return: 13.92% (bottom quartile). 3Y return: 22.48% (upper mid). 3Y return: 16.46% (bottom quartile). 3Y return: 25.68% (top quartile). 3Y return: 18.49% (upper mid). 3Y return: 22.95% (top quartile). 3Y return: 16.59% (lower mid). 3Y return: 16.75% (lower mid). 3Y return: 14.88% (bottom quartile). Point 7 1Y return: 37.53% (top quartile). 1Y return: 28.59% (top quartile). 1Y return: 27.74% (upper mid). 1Y return: 17.70% (upper mid). 1Y return: 17.27% (upper mid). 1Y return: 15.79% (lower mid). 1Y return: 15.40% (lower mid). 1Y return: 14.66% (bottom quartile). 1Y return: 12.63% (bottom quartile). 1Y return: 12.47% (bottom quartile). Point 8 Alpha: 2.18 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.61 (upper mid). Alpha: 0.00 (lower mid). Alpha: 2.61 (top quartile). Alpha: -0.94 (bottom quartile). Alpha: 3.74 (top quartile). Alpha: 0.00 (bottom quartile). Alpha: -2.00 (bottom quartile). Point 9 Sharpe: 1.15 (upper mid). Sharpe: 2.24 (top quartile). Sharpe: 1.32 (top quartile). Sharpe: 1.03 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: 0.44 (lower mid). Sharpe: 0.19 (bottom quartile). Sharpe: 0.46 (lower mid). Sharpe: 0.01 (bottom quartile). Sharpe: 0.78 (upper mid). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (lower mid). Information ratio: 0.08 (upper mid). Information ratio: 0.56 (top quartile). Information ratio: 0.19 (upper mid). Information ratio: 0.00 (bottom quartile). Information ratio: -0.01 (bottom quartile). DSP US Flexible Equity Fund

Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

Kotak Equity Opportunities Fund

Invesco India Growth Opportunities Fund

Kotak Standard Multicap Fund

Aditya Birla Sun Life Small Cap Fund

ICICI Prudential Banking and Financial Services Fund

નિવૃત્તિ યોજનાઓ-સોલ્યુશન ઓરિએન્ટેડ મ્યુચ્યુઅલ ફંડ યોજનાઓ

આ નિવૃત્તિ સોલ્યુશન ઓરિએન્ટેડ સ્કીમ્સ છે જેમાં પાંચ વર્ષ અથવા નિવૃત્તિની ઉંમર સુધી લોક-ઇન હશે.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Tata Retirement Savings Fund-Moderate Growth ₹60.9637

↑ 0.51 ₹2,094 -4.7 -5.2 7.4 13.4 9.8 1 Tata Retirement Savings Fund - Progressive Growth ₹60.8192

↑ 0.55 ₹2,041 -5.5 -6.5 7.2 14.3 10 -1.2 Tata Retirement Savings Fund - Conservative Growth ₹31.4434

↑ 0.16 ₹170 -1 -0.7 5.7 8.1 6 3.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Tata Retirement Savings Fund-Moderate Tata Retirement Savings Fund - Progressive Tata Retirement Savings Fund - Conservative Point 1 Highest AUM (₹2,094 Cr). Lower mid AUM (₹2,041 Cr). Bottom quartile AUM (₹170 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 9.84% (lower mid). 5Y return: 9.95% (upper mid). 5Y return: 5.97% (bottom quartile). Point 6 3Y return: 13.43% (lower mid). 3Y return: 14.29% (upper mid). 3Y return: 8.07% (bottom quartile). Point 7 1Y return: 7.41% (upper mid). 1Y return: 7.22% (lower mid). 1Y return: 5.69% (bottom quartile). Point 8 1M return: -5.60% (lower mid). 1M return: -6.67% (bottom quartile). 1M return: -1.53% (upper mid). Point 9 Alpha: 0.00 (upper mid). Alpha: -5.02 (bottom quartile). Alpha: 0.00 (lower mid). Point 10 Sharpe: -0.09 (upper mid). Sharpe: -0.13 (lower mid). Sharpe: -0.27 (bottom quartile). Tata Retirement Savings Fund-Moderate

Tata Retirement Savings Fund - Progressive

Tata Retirement Savings Fund - Conservative

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.