SWP વિ ડિવિડન્ડ

કયુ વધારે સારું છે?

SWP વિ ડિવિડન્ડ? જ્યારે પણ તેમને બંને વચ્ચે પસંદગી કરવાની જરૂર હોય ત્યારે વ્યક્તિઓ હંમેશા મૂંઝવણમાં હોય છે. જો કે બંને વિકલ્પો સમાન લાગે છે, તેમ છતાં, તેમની વચ્ચે વિશાળ તફાવત છે. એક સર્વગ્રાહી નોંધ પર, એવું કહી શકાય કે SWP (સિસ્ટમેટિક ઉપાડ પ્લાન) માં, વ્યક્તિઓ તેમના મ્યુચ્યુઅલ ફંડ રોકાણમાંથી નિયમિત અંતરાલ પર પૂર્વ-નિશ્ચિત રકમ રિડીમ કરી શકે છે. જ્યારે ડિવિડન્ડ વિકલ્પમાં, મ્યુચ્યુઅલ ફંડ સ્કીમ ચોક્કસ રકમ જમા કરે છેરોકાણકારનું એકાઉન્ટ જનરેટ થયેલા નફામાંથી. તેથી, ચાલો SWP અને ડિવિડન્ડ વચ્ચેના તફાવતને સમજીએમ્યુચ્યુઅલ ફંડ વિવિધ માપદંડોના સંદર્ભમાં જેમ કે નાણાં જમા કરાવવાની મુદત, રોકાણકારને ચૂકવવામાં આવેલી રકમ, વગેરે.

મ્યુચ્યુઅલ ફંડમાં SWP નો અર્થ શું છે?

મ્યુચ્યુઅલ ફંડમાં વ્યવસ્થિત ઉપાડ યોજના અથવા SWP એ નાણાં રિડીમ કરવાની પદ્ધતિસરની તકનીક છે. તે ની વિરુદ્ધ છેSIP. SWP માં, વ્યક્તિઓ પહેલા મ્યુચ્યુઅલ ફંડ સ્કીમમાં નોંધપાત્ર રકમનું રોકાણ કરે છે જેમાં સામાન્ય રીતે જોખમ ઓછું હોય છે (ઉદાહરણ,લિક્વિડ ફંડ્સ અથવા અતિટૂંકા ગાળાના ભંડોળ). પછીરોકાણ, વ્યક્તિઓ નિયમિત સમયાંતરે મ્યુચ્યુઅલ ફંડ રોકાણમાંથી નિશ્ચિત રકમ ઉપાડવાનું શરૂ કરે છે. આ સ્કીમ એવા વ્યક્તિઓ માટે યોગ્ય છે કે જેઓ એક નિશ્ચિત સ્ત્રોત શોધી રહ્યા છેઆવક. આ કિસ્સામાં, મ્યુચ્યુઅલ ફંડ યોજનાઓમાં રોકાણ કરાયેલા નાણાં પણ સ્કીમ કેટેગરીના આધારે વળતર જનરેટ કરે છે. આવિમોચન આવર્તન વ્યક્તિઓ દ્વારા તેમની આવર્તનના આધારે કસ્ટમાઇઝ કરી શકાય છે જેમ કે સાપ્તાહિક, માસિક અથવા ત્રિમાસિક.

મ્યુચ્યુઅલ ફંડમાં ડિવિડન્ડ પ્લાન કેવી રીતે કામ કરે છે?

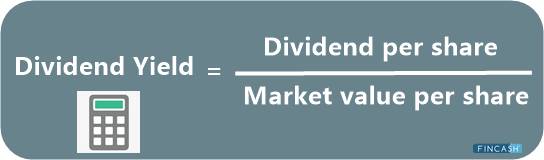

મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ મ્યુચ્યુઅલ ફંડ સ્કીમ દ્વારા કમાયેલા યુનિટધારકો વચ્ચે વહેંચાયેલા નફાના હિસ્સાનો સંદર્ભ આપે છે. અહીં, મ્યુચ્યુઅલ ફંડ યોજના એ જ યોજનાના યુનિટધારકોને જ ડિવિડન્ડનું વિતરણ કરી શકે છે. આ ડિવિડન્ડ યોજનાના સાકાર નફામાંથી વહેંચવામાં આવે છે. સાકાર થયેલ નફો એ સ્કીમ દ્વારા વેચાણ કરીને મેળવેલા નફાનો સંદર્ભ આપે છેઅંતર્ગત પોર્ટફોલિયોનો ભાગ બનાવતી અસ્કયામતો. જો કે, તેમાં વધારાના કારણે નફાનો સમાવેશ થતો નથીનથી. ડિવિડન્ડની આવર્તન ત્રિમાસિક, માસિક, દૈનિક અને તેથી વધુ હોઈ શકે છે. ડિવિડન્ડ નફામાંથી આપવામાં આવતું હોવાથી, તેના પરિણામે NAV મૂલ્યમાં ઘટાડો થાય છે. આ યોજના તે વ્યક્તિઓ માટે યોગ્ય છે જેઓ સમયાંતરે આવક શોધી રહ્યા છે. ડિવિડન્ડના કિસ્સામાં, વ્યક્તિઓએ સરકારને કોઈ ટેક્સ ચૂકવવાની જરૂર નથી.

VALUE AT END OF TENOR:₹5,927SWP Calculator

SWP વિ ડિવિડન્ડ: તફાવતોને સમજવું

જો કે SWP અને ડિવિડન્ડ બંને વ્યક્તિઓ માટે નિયમિત આવક મેળવવામાં પરિણમે છે, તેમ છતાં, તે બંને વચ્ચે તફાવત છે. તો, ચાલો SWP અને ડિવિડન્ડ બંને વચ્ચેનો તફાવત સમજીએ.

પરત કરે છે

એસડબલ્યુપી એ મ્યુચ્યુઅલ ફંડમાંથી નાણાંના વ્યવસ્થિત રિડેમ્પશનની પ્રક્રિયા છે, તેથી, વ્યક્તિઓને આ કિસ્સામાં પૂર્વ-નિર્ધારિત રકમ મળે છે. જો કે, ડિવિડન્ડના કિસ્સામાં, વળતર નિશ્ચિત નથી. આ એટલા માટે છે કારણ કે મ્યુચ્યુઅલ ફંડ યોજના તેના પોર્ટફોલિયોનો એક ભાગ છે તે અંતર્ગત અસ્કયામતો વેચીને નફો ઉત્પન્ન કરે છે.

અનુકૂળતા

SWP સામાન્ય રીતે એ શોધતી વ્યક્તિઓ માટે યોગ્ય છેનિશ્ચિત આવક સ્ત્રોત ખાસ કરીને, નિવૃત્ત. કારણ કે નિવૃત્ત લોકો તેનો ઉપયોગ પેન્શનના વિકલ્પ તરીકે કરી શકે છે. ઉપરાંત, રોકાણ અપેક્ષિત વળતર પેદા કરે છે. જો કે, ડિવિડન્ડ વિકલ્પ એવા વ્યક્તિઓ માટે યોગ્ય છે કે જેઓ સમયાંતરે આવક શોધી રહ્યા છે, જો કે રકમ નિશ્ચિત હોય કે ન હોય.

Talk to our investment specialist

મૂડી ધોવાણ

SWP ના ઘટાડામાં પરિણમે છેપાટનગર રોકાણ અથવા મૂડીનું ધોવાણ કારણ કે રિડેમ્પશન કરેલા રોકાણમાંથી થાય છે અને રોકાણો પર પેદા થતી આવકમાંથી નહીં. જો કે, ડિવિડન્ડના કિસ્સામાં, મૂડીમાં કોઈ ઘટાડો થતો નથી.

NAVમાં ઘટાડો

મ્યુચ્યુઅલ ફંડ ડિવિડન્ડના કિસ્સામાં, NAVમાં ઘટાડો થાય છે કારણ કે નફો NAVના ભાગરૂપે વહેંચવામાં આવે છે. જો કે, SWP માં, NAVમાં કોઈ ઘટાડો થતો નથી માત્ર રોકાણની રકમ અથવા એકમોની સંખ્યામાં ઘટાડો થાય છે.

યોજનાનો પ્રકાર

SWP નો આશરો લેતી વ્યક્તિઓ સામાન્ય રીતે મ્યુચ્યુઅલ ફંડ સ્કીમ્સ પસંદ કરે છે જેમાં લિક્વિડ ફંડ્સ અથવા અલ્ટ્રા શોર્ટ ટર્મ ફંડ્સ જેવી ઓછી જોખમની ભૂખ હોય છે. કારણ કે, આવી યોજનાઓમાં મૂડીની સ્થિતિ અકબંધ રહે છે. જો કે, મ્યુચ્યુઅલ ફંડ ડિવિડન્ડના કિસ્સામાં, વ્યક્તિ રોકાણના સમયગાળાના આધારે કોઈપણ પ્રકારની યોજના પસંદ કરી શકે છે અનેજોખમની ભૂખ.

કરવેરા અસર

SWP ને મ્યુચ્યુઅલ ફંડ્સમાંથી રિડેમ્પશન તરીકે ગણવામાં આવે છે અને તેથી, મૂડી લાભના સ્વરૂપમાં કર આકર્ષે છે. માં રોકાણના કિસ્સામાંડેટ ફંડ, જો ઉપાડની પ્રક્રિયા 36 મહિનાની અંદર શરૂ થાય છે તો તે ટૂંકા ગાળામાં આવે છેમૂડી લાભ (STCG) જે વ્યક્તિની આવકના સ્લેબ દરો અનુસાર વસૂલવામાં આવે છે. જો કે, જો SWP 36 મહિના પછી શરૂ થાય છે, તો તે લોંગ ટર્મ કેપિટલ ગેઇન (LTCG) આકર્ષે છે જે ઇન્ડેક્સેશન લાભો સાથે 20% ટેક્સ આકર્ષે છે. ઇક્વિટી ફંડમાં રોકાણ માટે, જો SWP 12 મહિનાની અંદર હોય, તો તે STCG આકર્ષે છે જેનો ચાર્જ 15% છે. માંઇક્વિટી ફંડ્સ, LTCG F.Y સુધી મુક્તિ આપવામાં આવી હતી. 2017-18. જો કે, F.Y થી. 2018-19, ઇક્વિટી ફંડ્સ INR 1 લાખથી ઉપરના LTCGને આકર્ષે છે, ઇન્ડેક્સેશન લાભો વિના 10% (વત્તા સેસ)નો ટેક્સ આકર્ષે છે.

પરંતુ, મ્યુચ્યુઅલ ફંડ ડિવિડન્ડમાં એવું નથી. મ્યુચ્યુઅલ ફંડ ડિવિડન્ડ પર રોકાણકારના અંતે ટેક્સ લાગતો નથી. પરંતુ તેના બદલે, ડેટ ફંડ્સના કિસ્સામાં, ફંડ હાઉસ 25% (વત્તા સરચાર્જ અને સેસ) ના ડિવિડન્ડ વિતરણ કર ચૂકવે છે. વધુમાં, ઇક્વિટી ફંડના કિસ્સામાં, ફંડ હાઉસે 10% (વત્તા સરચાર્જ અને સેસ) ના ડિવિડન્ડ ડિસ્ટ્રિબ્યુશન ટેક્સ ચૂકવવાની જરૂર છે.

આવર્તન

SWP ના કિસ્સામાં આવર્તન વ્યક્તિઓ દ્વારા કસ્ટમાઇઝ કરી શકાય છે જેમ કે ત્રિમાસિક, માસિક અથવા સાપ્તાહિક. જો કે, ડિવિડન્ડના કિસ્સામાં, આવર્તન સામાન્ય રીતે પૂર્વ-નિર્ધારિત હોય છે જે દૈનિક ડિવિડન્ડ, માસિક ડિવિડન્ડ, સાપ્તાહિક ડિવિડન્ડ, વગેરે હોઈ શકે છે.

વિકલ્પ બંધ કરી રહ્યા છીએ

જો જરૂરી હોય તો વ્યક્તિઓ SWP બંધ કરી શકે છે અને મ્યુચ્યુઅલ ફંડ સ્કીમમાંથી સંપૂર્ણ નાણાં ઉપાડી શકે છે. જો કે, વ્યક્તિઓ માટે ડિવિડન્ડ વિકલ્પને રોકવો મુશ્કેલ છે. આનું કારણ એ છે કે, તે એક પ્રકારની યોજના છે જેમાં રોકાણ કરવામાં આવે છે અને વ્યક્તિઓએ ડિવિડન્ડને રોકવા માટે યોજનામાંથી તેમનો સંપૂર્ણ હિસ્સો રિડીમ કરવાની જરૂર પડશે.

શિસ્તબદ્ધ ઉપાડની આદત

SWP વ્યક્તિઓમાં શિસ્તબદ્ધ ઉપાડની આદત બનાવે છે કારણ કે સ્કીમમાંથી માત્ર ચોક્કસ રકમ જ ઉપાડવામાં આવે છે. જો કે, ડિવિડન્ડ શિસ્તબદ્ધ ઉપાડની ટેવ પાડતું નથી કારણ કે ડિવિડન્ડની રકમ યોજનાના પ્રદર્શનના આધારે બદલાતી રહે છે.

SWP Vs ડિવિડન્ડ વચ્ચેના ઉપરોક્ત તફાવતો નીચે આપેલા કોષ્ટકમાં સારાંશ આપેલ છે.

| પરિમાણો | SWP | ડિવિડન્ડ |

|---|---|---|

| પરત કરે છે | સ્થિર રિડેમ્પશન | યોજનાના પ્રદર્શન પર ડિવિડન્ડ બદલાય છે |

| અનુકૂળતા | નિયમિત સમયાંતરે નિશ્ચિત નિયમિત આવક મેળવવા માંગતા નિવૃત્ત વ્યક્તિઓ માટે સામાન્ય રીતે યોગ્ય | સામયિક આવક મેળવવા માંગતા વ્યક્તિઓ માટે યોગ્ય |

| મૂડી ધોવાણ | હા | ના |

| NAVમાં ઘટાડો | ના | હા |

| યોજનાનો પ્રકાર | સામાન્ય રીતે, ઓછા જોખમવાળી મ્યુચ્યુઅલ ફંડ યોજનાઓમાં રોકાણ કરવાનું પસંદ કરો (ઉદાહરણ લિક્વિડ ફંડ્સ) | રોકાણની મુદત અને વ્યક્તિઓની જોખમ લેવાની ક્ષમતાના આધારે કોઈપણ પ્રકારની મ્યુચ્યુઅલ ફંડ યોજનાઓ પસંદ કરી શકે છે |

| રોકાણકારો પર કરની અસર | રોકાણકારના અંતે કેપિટલ ગેઈન ટેક્સ આકર્ષે છે | રોકાણકારના અંતે કર આકર્ષિત કરતું નથી |

| આવર્તન | ત્રિમાસિક, માસિક, સાપ્તાહિક, અને તેથી વધુ | દૈનિક, સાપ્તાહિક, માસિક, અને તેથી વધુ |

| રોકાઈ રહ્યું છે | વ્યક્તિઓ SWP રોકી શકે છે | વ્યક્તિઓ સ્કીમમાંથી આવતા ડિવિડન્ડને રોકી શકતા નથી |

| શિસ્તબદ્ધ ઉપાડની આદત | શિસ્તબદ્ધ ઉપાડની આદત બનાવે છે | તે ડિવિડન્ડના કિસ્સામાં લાગુ પડતું નથી |

શ્રેષ્ઠ SWP મ્યુચ્યુઅલ ફંડ્સ 2022

SWP માટે, વ્યક્તિઓ સામાન્ય રીતે એવી સ્કીમ્સમાં રોકાણ કરવાનું પસંદ કરે છે જેની જોખમ-ક્ષમતા ઓછી હોય જેમ કે લિક્વિડ ફંડ. તેથી, કેટલાકશ્રેષ્ઠ લિક્વિડ ફંડ્સ જે SWP વિકલ્પ માટે પસંદ કરી શકાય છે તે નીચે મુજબ સૂચિબદ્ધ છે.

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,627.76

↑ 0.43 ₹169 0.4 1.4 2.9 6.3 6.6 6.62% 1M 1M PGIM India Insta Cash Fund Growth ₹353.665

↑ 0.05 ₹546 0.4 1.4 2.9 6.3 6.5 6.43% 26D 29D JM Liquid Fund Growth ₹74.0888

↑ 0.01 ₹2,703 0.4 1.4 2.9 6.2 6.4 6.44% 1M 2D 1M 4D Axis Liquid Fund Growth ₹3,025.91

↑ 0.44 ₹39,028 0.4 1.5 2.9 6.3 6.6 6.5% 27D 30D Aditya Birla Sun Life Liquid Fund Growth ₹437.825

↑ 0.06 ₹54,615 0.4 1.4 2.9 6.3 6.5 6.19% 2M 1D 2M 1D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund Axis Liquid Fund Aditya Birla Sun Life Liquid Fund Point 1 Bottom quartile AUM (₹169 Cr). Bottom quartile AUM (₹546 Cr). Lower mid AUM (₹2,703 Cr). Upper mid AUM (₹39,028 Cr). Highest AUM (₹54,615 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (28 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.32% (upper mid). 1Y return: 6.30% (lower mid). 1Y return: 6.18% (bottom quartile). 1Y return: 6.32% (top quartile). 1Y return: 6.30% (bottom quartile). Point 6 1M return: 0.45% (top quartile). 1M return: 0.43% (bottom quartile). 1M return: 0.43% (bottom quartile). 1M return: 0.44% (upper mid). 1M return: 0.44% (lower mid). Point 7 Sharpe: 2.72 (bottom quartile). Sharpe: 2.89 (lower mid). Sharpe: 2.30 (bottom quartile). Sharpe: 3.16 (top quartile). Sharpe: 3.01 (upper mid). Point 8 Information ratio: -0.70 (bottom quartile). Information ratio: -0.09 (lower mid). Information ratio: -1.73 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.62% (top quartile). Yield to maturity (debt): 6.43% (bottom quartile). Yield to maturity (debt): 6.44% (lower mid). Yield to maturity (debt): 6.50% (upper mid). Yield to maturity (debt): 6.19% (bottom quartile). Point 10 Modified duration: 0.08 yrs (lower mid). Modified duration: 0.07 yrs (top quartile). Modified duration: 0.09 yrs (bottom quartile). Modified duration: 0.07 yrs (upper mid). Modified duration: 0.17 yrs (bottom quartile). Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

Axis Liquid Fund

Aditya Birla Sun Life Liquid Fund

મ્યુચ્યુઅલ ફંડમાં ઓનલાઈન કેવી રીતે રોકાણ કરવું?

Fincash.com પર આજીવન માટે મફત રોકાણ ખાતું ખોલો.

તમારી નોંધણી અને KYC પ્રક્રિયા પૂર્ણ કરો

દસ્તાવેજો અપલોડ કરો (PAN, આધાર, વગેરે).અને, તમે રોકાણ કરવા માટે તૈયાર છો!

નિષ્કર્ષ

આમ, તે નિષ્કર્ષ પર આવી શકે છે કે SWP અને ડિવિડન્ડ વચ્ચે ઘણા બધા તફાવતો છે. જો કે, વ્યક્તિઓએ સાચો વિકલ્પ પસંદ કરવો જોઈએ જે તેમની જરૂરિયાતોને અનુરૂપ હોય અને ઉદ્દેશ્યોને અનુરૂપ હોય. આનાથી તેઓ તેમના ઉદ્દેશ્યો સમયસર પ્રાપ્ત કરી શકશે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.