सेबी द्वारा पेश किए गए 10 नए इक्विटी म्युचुअल फंड श्रेणियाँ

भारतीय प्रतिभूति और विनिमय बोर्ड (सेबी) में नई और व्यापक श्रेणियां पेश कींम्यूचुअल फंड्स विभिन्न म्युचुअल फंडों द्वारा शुरू की गई समान योजनाओं में एकरूपता लाने के लिए। इसका उद्देश्य यह सुनिश्चित करना और सुनिश्चित करना है कि निवेशकों को उत्पादों की तुलना करना और पहले उपलब्ध विभिन्न विकल्पों का मूल्यांकन करना आसान हो जाएनिवेश एक योजना में।

सेबी का इरादा निवेशकों के लिए म्यूचुअल फंड निवेश को आसान बनाना है ताकि निवेशक अपनी जरूरत के अनुसार निवेश कर सकें,वित्तीय लक्ष्यों और जोखिम क्षमता। सेबी ने 6 अक्टूबर 2017 को नए म्युचुअल फंड वर्गीकरण को परिचालित किया है। यह अनिवार्य हैम्यूचुअल फंड हाउस उनकी सभी इक्विटी योजनाओं (मौजूदा और भविष्य की योजना) को 10 अलग-अलग श्रेणियों में वर्गीकृत करने के लिए। सेबी ने 16 नई श्रेणियां भी शुरू की हैंडेट म्यूचुअल फंड.

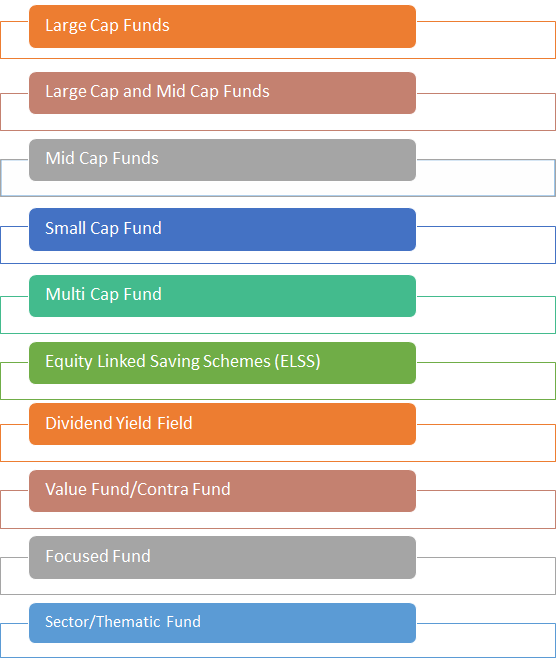

इक्विटी योजनाओं में नया वर्गीकरण

सेबी ने एक स्पष्ट वर्गीकरण निर्धारित किया है कि लार्ज कैप, मिड कैप और क्या है?छोटी टोपी:

| **मंडी पूंजीकरण | विवरण** |

|---|---|

| लार्ज कैप कंपनी | पूर्ण बाजार पूंजीकरण के मामले में पहली से 100वीं कंपनी |

| मिड कैप कंपनी | पूर्ण बाजार पूंजीकरण के मामले में 101वीं से 250वीं कंपनी |

| स्मॉल कैप कंपनी | पूर्ण बाजार पूंजीकरण के मामले में 251वीं कंपनी आगे |

Talk to our investment specialist

यहाँ नए की सूची हैइक्विटी फंड उनके साथ श्रेणियांपरिसंपत्ति आवंटन योजना:

1. लार्ज कैप फंड

ये ऐसे फंड हैं जो मुख्य रूप से लार्ज-कैप शेयरों में निवेश करते हैं। लार्ज-कैप शेयरों में निवेश योजना की कुल संपत्ति का न्यूनतम 80 प्रतिशत होना चाहिए।

2. लार्ज और मिड कैप फंड

ये ऐसी योजनाएं हैं जो लार्ज और मिड कैप दोनों तरह के शेयरों में निवेश करती हैं। ये फंड मिड और लार्ज कैप शेयरों में से प्रत्येक में कम से कम 35 प्रतिशत निवेश करेंगे।

3. मिड कैप फंड

यह एक ऐसी योजना है जो मुख्य रूप से में निवेश करती हैमध्यम दर्जे की कंपनियों के शेयर स्टॉक। यह योजना अपनी कुल संपत्ति का 65 प्रतिशत मिडकैप शेयरों में निवेश करेगी।

4. स्मॉल कैप फंड

पोर्टफोलियो में अपनी कुल संपत्ति का कम से कम 65 प्रतिशत स्मॉल-कैप शेयरों में होना चाहिए।

5. मल्टी कैप फंड

यह इक्विटी स्कीम मार्केट कैप, यानी लार्ज कैप, मिड कैप और स्मॉल कैप में निवेश करती है। अपनी कुल संपत्ति का कम से कम 65 प्रतिशत इक्विटी में आवंटित किया जाना चाहिए।

6. ईएलएसएस

इक्विटी लिंक्ड बचत योजनाएं (ईएलएसएस) एक टैक्स सेविंग फंड है जो तीन साल की लॉक-इन अवधि के साथ आता है। अपनी कुल संपत्ति का कम से कम 80 प्रतिशत इक्विटी में निवेश करना होगा।

7. डिविडेंड यील्ड फंड

यह फंड मुख्य रूप से डिविडेंड देने वाले शेयरों में निवेश करेगा। यह योजना अपनी कुल संपत्ति का कम से कम 65 प्रतिशत इक्विटी में निवेश करेगी, लेकिन लाभांश देने वाले शेयरों में।

8. वैल्यू फंड

यह एक इक्विटी फंड है जो मूल्य निवेश रणनीति का पालन करेगा।

9. काउंटर फंड

यह इक्विटी योजना विपरीत निवेश रणनीति का पालन करेगी। वैल्यू/कॉन्ट्रा अपनी कुल संपत्ति का कम से कम 65 प्रतिशत इक्विटी में निवेश करेगा, लेकिन म्यूचुअल फंड हाउस या तो पेशकश कर सकता हैमूल्य निधि या एपृष्ठभूमि के खिलाफ, लेकिन दोनों नहीं।

10. फोकस्ड फंड

यह फंड लार्ज, मिड, स्मॉल या मल्टी-कैप शेयरों पर फोकस करेगा, लेकिन इसमें अधिकतम 30 स्टॉक हो सकते हैं।फोकस्ड फंड अपनी कुल संपत्ति का कम से कम 65 प्रतिशत इक्विटी में निवेश कर सकता है।

11. सेक्टर/थीमैटिक फंड

ये वे फंड होते हैं जो किसी खास सेक्टर या थीम में निवेश करते हैं। इन योजनाओं की कुल संपत्ति का कम से कम 80 प्रतिशत किसी विशेष क्षेत्र या थीम में निवेश किया जाएगा।

2022 में निवेश करने के लिए सर्वश्रेष्ठ इक्विटी म्युचुअल फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹78.5908

↑ 0.00 ₹1,119 3.9 12.9 38.1 23.1 17.2 33.8 DSP Natural Resources and New Energy Fund Growth ₹107.797

↑ 1.36 ₹1,765 12.8 19.1 34 23.6 20.5 17.5 Franklin Asian Equity Fund Growth ₹38.237

↑ 0.75 ₹372 8.5 18.9 34 14.4 3.2 23.7 Franklin Build India Fund Growth ₹143.766

↓ -0.94 ₹3,003 0.8 2.9 17.1 26.2 22.7 3.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹61.22

↓ -1.16 ₹3,641 -5 3.7 17 15.5 12.1 17.5 Kotak Equity Opportunities Fund Growth ₹344.882

↓ -3.51 ₹29,991 -2 2.4 15.5 18.5 15.9 5.6 Kotak Standard Multicap Fund Growth ₹84.89

↓ -0.72 ₹56,479 -2.6 1.6 15.2 16.5 13 9.5 Invesco India Growth Opportunities Fund Growth ₹95.08

↓ -1.20 ₹8,959 -6.8 -6.5 13.8 22.8 16.4 4.7 ICICI Prudential Banking and Financial Services Fund Growth ₹130.72

↓ -2.37 ₹10,951 -6.4 -0.2 12.3 14.2 11.5 15.9 Aditya Birla Sun Life Small Cap Fund Growth ₹81.7082

↓ -0.50 ₹4,778 -3.5 -2.9 12.3 16.7 13.6 -3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 10 Funds showcased

Commentary DSP US Flexible Equity Fund DSP Natural Resources and New Energy Fund Franklin Asian Equity Fund Franklin Build India Fund Aditya Birla Sun Life Banking And Financial Services Fund Kotak Equity Opportunities Fund Kotak Standard Multicap Fund Invesco India Growth Opportunities Fund ICICI Prudential Banking and Financial Services Fund Aditya Birla Sun Life Small Cap Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹1,765 Cr). Bottom quartile AUM (₹372 Cr). Lower mid AUM (₹3,003 Cr). Lower mid AUM (₹3,641 Cr). Top quartile AUM (₹29,991 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹8,959 Cr). Upper mid AUM (₹10,951 Cr). Upper mid AUM (₹4,778 Cr). Point 2 Established history (13+ yrs). Established history (17+ yrs). Established history (18+ yrs). Established history (16+ yrs). Established history (12+ yrs). Oldest track record among peers (21 yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (17+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 17.22% (upper mid). 5Y return: 20.54% (top quartile). 5Y return: 3.16% (bottom quartile). 5Y return: 22.67% (top quartile). 5Y return: 12.07% (bottom quartile). 5Y return: 15.91% (upper mid). 5Y return: 13.01% (lower mid). 5Y return: 16.40% (upper mid). 5Y return: 11.53% (bottom quartile). 5Y return: 13.56% (lower mid). Point 6 3Y return: 23.08% (upper mid). 3Y return: 23.59% (top quartile). 3Y return: 14.40% (bottom quartile). 3Y return: 26.21% (top quartile). 3Y return: 15.53% (bottom quartile). 3Y return: 18.51% (upper mid). 3Y return: 16.53% (lower mid). 3Y return: 22.76% (upper mid). 3Y return: 14.20% (bottom quartile). 3Y return: 16.68% (lower mid). Point 7 1Y return: 38.06% (top quartile). 1Y return: 34.03% (top quartile). 1Y return: 33.97% (upper mid). 1Y return: 17.13% (upper mid). 1Y return: 17.03% (upper mid). 1Y return: 15.53% (lower mid). 1Y return: 15.17% (lower mid). 1Y return: 13.81% (bottom quartile). 1Y return: 12.26% (bottom quartile). 1Y return: 12.26% (bottom quartile). Point 8 Alpha: 2.18 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (lower mid). Alpha: 0.61 (upper mid). Alpha: 2.61 (top quartile). Alpha: 3.74 (top quartile). Alpha: -0.94 (bottom quartile). Alpha: -2.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 1.15 (upper mid). Sharpe: 1.32 (top quartile). Sharpe: 2.24 (top quartile). Sharpe: 0.21 (bottom quartile). Sharpe: 1.03 (upper mid). Sharpe: 0.44 (lower mid). Sharpe: 0.46 (lower mid). Sharpe: 0.19 (bottom quartile). Sharpe: 0.78 (upper mid). Sharpe: 0.01 (bottom quartile). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (lower mid). Information ratio: 0.25 (top quartile). Information ratio: 0.08 (upper mid). Information ratio: 0.19 (upper mid). Information ratio: 0.56 (top quartile). Information ratio: -0.01 (bottom quartile). Information ratio: 0.00 (bottom quartile). DSP US Flexible Equity Fund

DSP Natural Resources and New Energy Fund

Franklin Asian Equity Fund

Franklin Build India Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Kotak Equity Opportunities Fund

Kotak Standard Multicap Fund

Invesco India Growth Opportunities Fund

ICICI Prudential Banking and Financial Services Fund

Aditya Birla Sun Life Small Cap Fund

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।