म्यूचुअल फंड के साथ अपने वित्तीय लक्ष्यों की योजना बनाएं

कई बार लोग वित्तीय लक्ष्यों के प्रबंधन के महत्व को स्वीकार नहीं करते हैं, या उसके लिए योजना भी नहीं बनाते हैं! वित्तीय व्यवस्था आपके जीवन के हर समय आपके लिए एक प्रमुख रीढ़ हो सकती है। आपकी उम्र की परवाह किए बिना; वित्तीय लक्ष्य निर्धारित करना बहुत जरूरी है। व्यक्तिगत वित्तीय लक्ष्य निर्धारित करने का रहस्य है अपनी आकांक्षाओं और भविष्य की जरूरतों का पूर्वाभास करना और उसके बाद स्मार्ट लक्ष्य निर्धारित करना। लेकिन क्योंम्यूचुअल फंड्स अपने वित्तीय लक्ष्यों को पूरा करने के सर्वोत्तम तरीकों में से एक हैं?

म्युचुअल फंड निवेशकों की विशाल जरूरतों को पूरा करने वाली कई योजनाओं की पेशकश करते हैं। चाहे कोई अल्पकालिक लाभ की तलाश में हो या लंबी अवधि के लिए धन बनाना चाहता हो, म्युचुअल फंड उन्हें सब कुछ हासिल करने में मदद करते हैं। एक उच्च जोखिम लेने वाले के लिए औसत जोखिम-भूख के साथ पहली बार निवेशक, म्यूचुअल फंड द्वारा दी जाने वाली योजनाएं सभी प्रकार के निवेशकों के लिए डिज़ाइन की गई हैं।

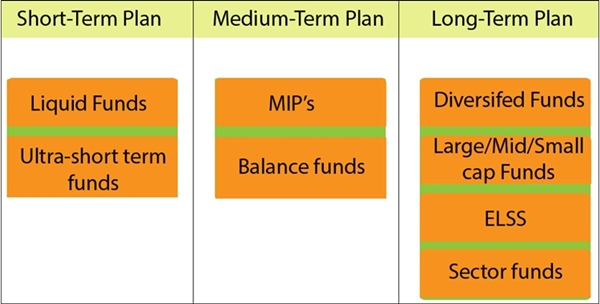

यहां समय सीमा के अनुसार म्युचुअल फंड योजनाएं हैं जिन्हें आप पसंद कर सकते हैंनिवेश अपने वित्तीय लक्ष्यों को समय पर प्राप्त करने के लिए।

अपनी समय सीमा को पहचानें

वित्तीय लक्ष्यों के लिए योजना बनाना बहुत ही व्यवस्थित होना चाहिए, और साथ ही, आपको अपने मूलभूत लक्ष्यों को समय-सीमा में वर्गीकृत करके निर्धारित करना होगा, जैसे-

अल्पकालिक लक्ष्यों-1 वर्ष तक

शॉर्ट टर्म लक्ष्य कुछ ऐसा है जिसे आप निकट भविष्य में लक्षित करते हैं। यह विशिष्ट समय सीमा और गंभीर उद्देश्यों से जुड़ा है जिसे आप एक या दो साल के समय में पूरा करना चाहेंगे। ऐसी कई चीजें हैं जिन्हें आप अपनी छोटी इच्छा सूची बनाकर अपने अल्पकालिक वित्तीय लक्ष्यों के रूप में चुन सकते हैं। उदाहरण के लिए, आप छुट्टी के लिए बचत कर सकते हैं, गैजेट्स, कर्ज चुका सकते हैं, किसी भी कोर्स के लिए बचत कर सकते हैं, आदि। इतनी तेजी से विकास, प्रौद्योगिकी नवाचार और निरंतर इच्छा सूची के साथ, अल्पकालिक लक्ष्य कुछ ऐसा है जो कभी बंद नहीं होता है। आप कम अवधि में इष्टतम रिटर्न अर्जित करने के लिए बस निवेश कर सकते हैं।

Talk to our investment specialist

अपने अल्पकालिक लक्ष्यों को प्राप्त करने के लिए, आप इसमें निवेश कर सकते हैंलिक्विड फंड और अल्ट्राशॉर्ट टर्म फंड्स. ये फंड एक प्रकार के होते हैंडेट फंड जो अल्पकालिक निवेश के लिए हैं। लिक्विड फंड में निवेशजमा प्रमाणपत्र, ट्रेजरी बिल, वाणिज्यिक पत्र, आदि, जिनकी परिपक्वता बहुत कम है। इनमें से निवेश की अवधि आम तौर पर कुछ दिनों से लेकर कुछ हफ्तों तक होती है (यह एक दिन भी हो सकती है!) अल्ट्रा शॉर्ट डेट फंड बहुत कम बाजार में उतार-चढ़ाव के साथ अच्छा रिटर्न देते हैं। जो निवेशक लिक्विड फंड से बेहतर रिटर्न की तलाश में हैं, उन्हें इसमें निवेश करना चाहिएअल्ट्रा शॉर्ट टर्म फंड, क्योंकि इन फंडों का रिटर्न लिक्विड फंडों की तुलना में बेहतर होता है। कुछ केसबसे अच्छा तरल श्रेणी रैंक के अनुसार अल्ट्रा शॉर्ट टर्म फंड इस प्रकार हैं:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Indiabulls Liquid Fund Growth ₹2,623.14

↑ 0.46 ₹169 1.5 2.9 6.4 6.9 6.6 6.62% 1M 1M Liquid Fund JM Liquid Fund Growth ₹73.9645

↑ 0.01 ₹2,703 1.5 2.9 6.2 6.8 6.4 6.44% 1M 2D 1M 4D Liquid Fund PGIM India Insta Cash Fund Growth ₹353.068

↑ 0.06 ₹546 1.5 2.9 6.3 6.9 6.5 6.43% 26D 29D Liquid Fund Aditya Birla Sun Life Savings Fund Growth ₹571.125

↑ 0.10 ₹22,857 1.3 3 7.1 7.4 7.4 6.81% 5M 19D 6M 11D Ultrashort Bond Invesco India Liquid Fund Growth ₹3,727.78

↑ 0.66 ₹15,884 1.5 2.9 6.3 6.9 6.5 6.44% 1M 1D 1M 1D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 27 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund JM Liquid Fund PGIM India Insta Cash Fund Aditya Birla Sun Life Savings Fund Invesco India Liquid Fund Point 1 Bottom quartile AUM (₹169 Cr). Lower mid AUM (₹2,703 Cr). Bottom quartile AUM (₹546 Cr). Highest AUM (₹22,857 Cr). Upper mid AUM (₹15,884 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (28 yrs). Established history (18+ yrs). Established history (22+ yrs). Established history (19+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Point 5 1Y return: 6.36% (upper mid). 1Y return: 6.22% (bottom quartile). 1Y return: 6.33% (lower mid). 1Y return: 7.15% (top quartile). 1Y return: 6.32% (bottom quartile). Point 6 1M return: 0.56% (upper mid). 1M return: 0.55% (lower mid). 1M return: 0.54% (bottom quartile). 1M return: 0.62% (top quartile). 1M return: 0.53% (bottom quartile). Point 7 Sharpe: 2.72 (lower mid). Sharpe: 2.30 (bottom quartile). Sharpe: 2.89 (upper mid). Sharpe: 2.17 (bottom quartile). Sharpe: 3.09 (top quartile). Point 8 Information ratio: -0.70 (bottom quartile). Information ratio: -1.73 (bottom quartile). Information ratio: -0.09 (lower mid). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.62% (upper mid). Yield to maturity (debt): 6.44% (lower mid). Yield to maturity (debt): 6.43% (bottom quartile). Yield to maturity (debt): 6.81% (top quartile). Yield to maturity (debt): 6.44% (bottom quartile). Point 10 Modified duration: 0.08 yrs (upper mid). Modified duration: 0.09 yrs (bottom quartile). Modified duration: 0.07 yrs (top quartile). Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.08 yrs (lower mid). Indiabulls Liquid Fund

JM Liquid Fund

PGIM India Insta Cash Fund

Aditya Birla Sun Life Savings Fund

Invesco India Liquid Fund

लघु, मध्य और दीर्घकालिक वित्तीय लक्ष्यों के लिए म्युचुअल फंड विकल्प

मध्यावधि लक्ष्य -3-5 साल के लिए क्षितिज

मध्यावधि लक्ष्य कुछ ऐसे हैं जो आप अगले 3 से 4 वर्षों में चाहते हैं। इसमें महत्वपूर्ण लक्ष्य शामिल हो सकते हैं जैसे कार/घर खरीदने के लिए डाउन पेमेंट के लिए बचत करना, शादी के लिए बचत करना, पिछले ऋणों का भुगतान करना (कोई भी), या किसी व्यवसाय की योजना बनाने की सीमा तक भी। जब तक आप अपने अल्पकालिक वित्तीय लक्ष्यों को पूरा करते हैं, तब तक आप मध्य-अवधि के लक्ष्यों को तैयार करना शुरू कर सकते हैं और यह भी योजना बना सकते हैं कि आप उन्हें कैसे प्रबंधित कर सकते हैं। लेकिन, मध्यावधि लक्ष्य निर्धारित करने से पहले, अपने सपनों और इच्छाओं को जानना जरूरी है, और अगले कुछ वर्षों में आप खुद को कहां देखते हैं!

आदर्श रूप से, मध्यावधि लक्ष्यों के लिए,बैलेंस्ड फंड औरमासिक आय योजना अत्यधिक पसंद किए जाते हैं। बैलेंस्ड फंड डेट और इक्विटी दोनों का मेल है। फंड करीब 64 फीसदी डेट में और बाकी इक्विटी में निवेश करता है। जबकि मंथली इनकम प्लान (एमआईपी) में फंड का बड़ा हिस्सा डेट सिक्योरिटीज में और एक छोटा हिस्सा इक्विटी में निवेश किया जाता है। इसलिए, बैलेंस्ड फंड द्वारा दिया जाने वाला रिटर्न एमआईपी से अधिक हो सकता है, लेकिन ये थोड़ा जोखिम भरा भी हो सकता है।

इसलिए, जोखिम से बचने वाले निवेशक एमआईपी में निवेश करना पसंद कर सकते हैं और अपने कार्यकाल में स्थिर रिटर्न का आनंद ले सकते हैं। ये फंड पूंजी प्रशंसा के लिए भी आदर्श हो सकते हैं। निम्नलिखित सर्वश्रेष्ठ बैलेंस्ड फंड और मासिक आय योजनाएं (श्रेणी रैंक के अनुसार) हैं जिन्हें आप अपने मध्यावधि निवेश के लिए चुन सकते हैं।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Edelweiss Arbitrage Fund Growth ₹20.1264

↑ 0.01 ₹15,619 1.6 2.9 6.2 7 6.3 6.67% 4M 24D 5M 1D Arbitrage ICICI Prudential MIP 25 Growth ₹77.5988

↓ -0.25 ₹3,334 -0.4 1.9 8.4 10.3 7.9 8.06% 2Y 8M 5D 5Y 3M 25D Hybrid Debt Kotak Equity Arbitrage Fund Growth ₹38.9335

↑ 0.01 ₹71,931 1.6 3 6.3 7.2 6.4 6.67% 3M 29D 4M 10D Arbitrage Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,531.43

↓ -13.37 ₹7,334 -3 1.2 11.9 14.4 7.2 7.42% 4Y 3M 22D 6Y 5M 5D Hybrid Equity Nippon India Arbitrage Fund Growth ₹27.5612

↑ 0.01 ₹16,390 1.6 3 6.1 6.9 6.2 0% Arbitrage Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 27 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Edelweiss Arbitrage Fund ICICI Prudential MIP 25 Kotak Equity Arbitrage Fund Aditya Birla Sun Life Equity Hybrid 95 Fund Nippon India Arbitrage Fund Point 1 Lower mid AUM (₹15,619 Cr). Bottom quartile AUM (₹3,334 Cr). Highest AUM (₹71,931 Cr). Bottom quartile AUM (₹7,334 Cr). Upper mid AUM (₹16,390 Cr). Point 2 Established history (11+ yrs). Established history (21+ yrs). Established history (20+ yrs). Oldest track record among peers (31 yrs). Established history (15+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (bottom quartile). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Moderately High. Risk profile: Moderately Low. Point 5 5Y return: 5.97% (bottom quartile). 5Y return: 8.82% (upper mid). 5Y return: 6.11% (lower mid). 5Y return: 11.23% (top quartile). 5Y return: 5.84% (bottom quartile). Point 6 3Y return: 7.02% (bottom quartile). 3Y return: 10.26% (upper mid). 3Y return: 7.18% (lower mid). 3Y return: 14.42% (top quartile). 3Y return: 6.90% (bottom quartile). Point 7 1Y return: 6.20% (bottom quartile). 1Y return: 8.44% (upper mid). 1Y return: 6.28% (lower mid). 1Y return: 11.92% (top quartile). 1Y return: 6.12% (bottom quartile). Point 8 1M return: 0.64% (upper mid). 1M return: 0.40% (bottom quartile). 1M return: 0.65% (top quartile). 1M return: 0.53% (bottom quartile). 1M return: 0.63% (lower mid). Point 9 Alpha: -0.54 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: -0.23 (bottom quartile). Alpha: 0.00 (lower mid). Point 10 Sharpe: 0.72 (upper mid). Sharpe: 0.50 (bottom quartile). Sharpe: 1.01 (top quartile). Sharpe: 0.21 (bottom quartile). Sharpe: 0.58 (lower mid). Edelweiss Arbitrage Fund

ICICI Prudential MIP 25

Kotak Equity Arbitrage Fund

Aditya Birla Sun Life Equity Hybrid 95 Fund

Nippon India Arbitrage Fund

दीर्घकालिक लक्ष्य -5 साल और उससे अधिक के लिए

दीर्घकालिक लक्ष्य वे हैं जो आपको लगता है कि हासिल करने में आपको अधिक समय लगेगा। इसके अलावा, लंबी अवधि के लिए योजना बनाना आपके प्रमुख वित्तीय लक्ष्यों को प्रभावित करेगा, हालांकि, इसे बहुत व्यवस्थित और व्यवस्थित होना चाहिए। इसमें आपके बच्चों के भविष्य की योजना बनाना, उनकी शिक्षा या आपकी सेवानिवृत्ति के लिए बचत, अपने परिवार को विश्व भ्रमण पर ले जाना आदि शामिल हो सकते हैं...

जो निवेशक लंबी अवधि के लक्ष्यों की योजना बना रहे हैं, उन्हें इक्विटी म्यूचुअल फंड में जाना चाहिए। ऐतिहासिक रूप से, ये फंड उच्च रिटर्न देने के लिए सिद्ध हुए हैं, लेकिन ये अत्यधिक जोखिम भरे हैं। तो, निवेशक जिनके पास उच्च-जोखिम उठाने का माद्दा केवल इन फंडों में निवेश करना पसंद करना चाहिए। विभिन्न प्रकार के होते हैंइक्विटी फ़ंड जिसे आप चुन सकते हैं जैसे- लार्ज कैप/मिड कैप/स्मॉल कैप फंड,ईएलएसएस,विविध निधि तथाक्षेत्र निधि.

लार्ज कैप फंड बड़ी कंपनियों के शेयरों में निवेश करें। ये कंपनियां अनिवार्य रूप से बड़े व्यवसायों और बड़े कर्मचारियों वाली बड़ी कंपनियां हैं। वे ऐसी कंपनियां हैं जिनका बाजार पूंजीकरण (एमसी = कंपनी द्वारा जारी किए गए शेयरों की संख्या एक्स बाजार मूल्य प्रति शेयर) 1000 करोड़ रुपये से अधिक है। ये शेयर लंबी अवधि में स्थिर रिटर्न देते हैं। मिड कैप म्युचुअल फंड मध्यम आकार की कंपनियों में फंड का निवेश करते हैं। निवेशक के दृष्टिकोण से, शेयरों की कीमतों में अधिक उतार-चढ़ाव (या अस्थिरता) के कारण मिड-कैप की निवेश अवधि लार्ज-कैप की तुलना में बहुत अधिक होनी चाहिए। मिड कैप 500 करोड़ रुपये से लेकर 1000 करोड़ रुपये तक के बाजार पूंजीकरण वाली कंपनियां हो सकती हैं।

स्मॉल कैप फंड मुख्य रूप से उन स्टार्टअप्स या फर्मों में निवेश करते हैं जो छोटे राजस्व के साथ विकास के अपने शुरुआती चरण में हैं। इन कंपनियों के पास मूल्य की खोज करने की एक बड़ी क्षमता है और अच्छा रिटर्न उत्पन्न कर सकती है। हालांकि, छोटे आकार को देखते हुए, जोखिम बहुत अधिक हैं, इसलिए स्मॉल-कैप की निवेश अवधि सबसे अधिक होने की उम्मीद है। स्मॉल-कैप 500 रुपये और उससे अधिक के बाजार पूंजीकरण वाली कंपनियां हो सकती हैं।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Tata India Tax Savings Fund Growth ₹45.8014

↓ -0.43 ₹4,566 -1.3 5.6 17.6 17.1 14.5 4.9 ELSS Bandhan Infrastructure Fund Growth ₹47.336

↓ -0.45 ₹1,428 -3.5 -3.6 13.2 24.8 21.3 -6.9 Sectoral DSP Natural Resources and New Energy Fund Growth ₹110.438

↑ 0.34 ₹1,765 15.2 25.4 38.8 25.1 21.5 17.5 Sectoral Sundaram Rural and Consumption Fund Growth ₹90.8934

↓ -1.27 ₹1,461 -9 -8.5 2.3 15.1 13.2 -0.1 Sectoral Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹63.89

↓ -1.06 ₹3,641 -1.2 8 22.1 18.2 13.4 17.5 Sectoral Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 27 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Tata India Tax Savings Fund Bandhan Infrastructure Fund DSP Natural Resources and New Energy Fund Sundaram Rural and Consumption Fund Aditya Birla Sun Life Banking And Financial Services Fund Point 1 Highest AUM (₹4,566 Cr). Bottom quartile AUM (₹1,428 Cr). Lower mid AUM (₹1,765 Cr). Bottom quartile AUM (₹1,461 Cr). Upper mid AUM (₹3,641 Cr). Point 2 Established history (11+ yrs). Established history (14+ yrs). Established history (17+ yrs). Oldest track record among peers (19 yrs). Established history (12+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 14.45% (lower mid). 5Y return: 21.31% (upper mid). 5Y return: 21.46% (top quartile). 5Y return: 13.18% (bottom quartile). 5Y return: 13.43% (bottom quartile). Point 6 3Y return: 17.14% (bottom quartile). 3Y return: 24.80% (upper mid). 3Y return: 25.07% (top quartile). 3Y return: 15.14% (bottom quartile). 3Y return: 18.25% (lower mid). Point 7 1Y return: 17.64% (lower mid). 1Y return: 13.17% (bottom quartile). 1Y return: 38.81% (top quartile). 1Y return: 2.31% (bottom quartile). 1Y return: 22.11% (upper mid). Point 8 Alpha: -0.76 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: -7.86 (bottom quartile). Alpha: 0.61 (top quartile). Point 9 Sharpe: 0.14 (lower mid). Sharpe: -0.27 (bottom quartile). Sharpe: 1.32 (top quartile). Sharpe: -0.56 (bottom quartile). Sharpe: 1.03 (upper mid). Point 10 Information ratio: -0.35 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.54 (bottom quartile). Information ratio: 0.25 (top quartile). Tata India Tax Savings Fund

Bandhan Infrastructure Fund

DSP Natural Resources and New Energy Fund

Sundaram Rural and Consumption Fund

Aditya Birla Sun Life Banking And Financial Services Fund

डायवर्सिफाइड फंड बाजार पूंजीकरण में निवेश करते हैं, यानी लार्ज, मिड और स्मॉल कैप में। वे आम तौर पर लार्ज-कैप शेयरों में 40-60% के बीच कहीं भी निवेश करते हैं, 10-40% inमध्यम दर्जे की कंपनियों के शेयर स्टॉक और स्मॉल-कैप शेयरों में लगभग 10%। चूंकि ये फंड मिश्रित पोर्टफोलियो में निवेश करते हैं, इसलिए वे जोखिम को संतुलित करते हैं। उदाहरण के लिए, यदि एक फंड खराब प्रदर्शन करता है, तो दूसरा पोर्टफोलियो को संतुलित करने के लिए होता है। लेकिन, निवेश में अभी भी इक्विटी का जोखिम बना हुआ है।

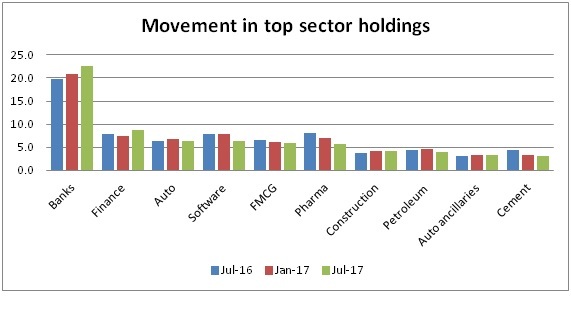

सेक्टर फंड उन कंपनियों के शेयरों में निवेश करते हैं जो किसी विशेष क्षेत्र या उद्योग में व्यापार करते हैं, उदाहरण के लिए, एक फार्मा फंड केवल फार्मास्युटिकल कंपनियों में निवेश करेगा। सेक्टर-विशिष्ट होने के कारण इन फंडों में जोखिम सबसे अधिक होता है।

वित्तीय सलाह- इसे स्मार्ट तरीके से प्रबंधित करें

- शुरूजल्दी निवेश

- अपनी प्राथमिकताओं के बारे में स्पष्ट रहें और सुनिश्चित करें कि आप बचत करके अपने लक्ष्यों तक पहुंचने के लिए अपने बजट में जगह बनाएं

- अपने प्रमुख लक्ष्यों के लिए अलग बचत और निवेश खाते स्थापित करें

- अपने बिलों का भुगतान समय पर करते रहें

- अपने लक्ष्यों के लिए आदर्श समय सीमा निर्धारित करें। उदाहरण के लिए, आप 2017 के अंत तक एक अंतर्राष्ट्रीय यात्रा करना चाहते हैं और इसलिए उसके अनुसार बचत करें

- अपनी प्रगति की नियमित निगरानी करें

- के आधार पर अपने निवेश विकल्प चुनेंपरिसंपत्ति आवंटन जो आपको एक निर्दिष्ट समय सीमा के भीतर अपने लक्ष्यों तक पहुंचने में मदद करेगा।

इसके अलावा, व्यवस्थितनिवेश योजना (सिप) पैसा निवेश करने के सर्वोत्तम तरीकों में से एक माना जाता है। चाहे वह घर, कार या कोई संपत्ति खरीदना हो,सेवानिवृत्ति योजना या उच्च शिक्षा योजना, एसआईपी एक बहुत ही व्यवस्थित तरीका प्रदान करता हैपैसे बचाएं और इन लक्ष्यों को प्राप्त करें। निवेशक आज हमेशा खोज रहे हैंशीर्ष एसआईपी, या निवेश करने के लिए सर्वोत्तम व्यवस्थित निवेश योजना। बाजार में विभिन्न एसआईपी कैलकुलेटर उपलब्ध हैं जो निवेशकों को निवेश योजना बनाने में मदद करने का प्रयास करते हैं। आप यहां एक कोशिश कर सकते हैं:

म्यूचुअल फंड में ऑनलाइन निवेश कैसे करें?

Fincash.com पर आजीवन मुफ्त निवेश खाता खोलें।

अपना पंजीकरण और केवाईसी प्रक्रिया पूरी करें

Upload Documents (PAN, Aadhaar, etc.). और, आप निवेश करने के लिए तैयार हैं!

अपने वित्तीय लक्ष्यों को यथार्थवादी रखें और अपनी प्रगति की लगातार समीक्षा करें। सबसे महत्वपूर्ण, विलंब न करें और अभी अपने वित्तीय लक्ष्य निर्धारित करना शुरू करें!

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।